6月制造板块回暖,主动权益基金业绩复苏 | 开源金工

开源证券金融工程首席分析师 魏建榕

研究领域:资产配置、基金研究、因子模型

摘要

全球市场概述:全球股市反弹,内地股市制造占优

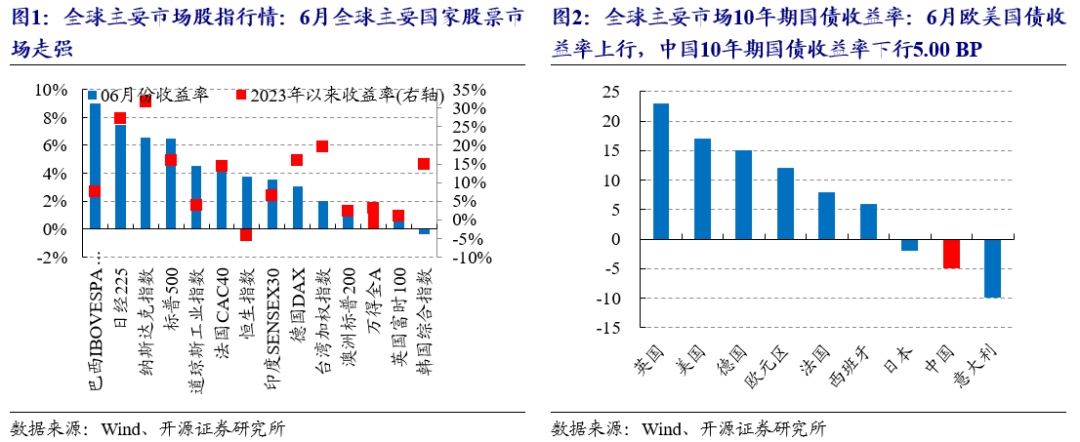

全球:6月全球主要国家股票市场走强,受益于经济数据好转和通胀问题缓解,全球股市在6月强劲上涨,其中巴西IBOVESPA指数、日经225和纳斯达克指数分别上涨9.0%、7.5%和6.6%。

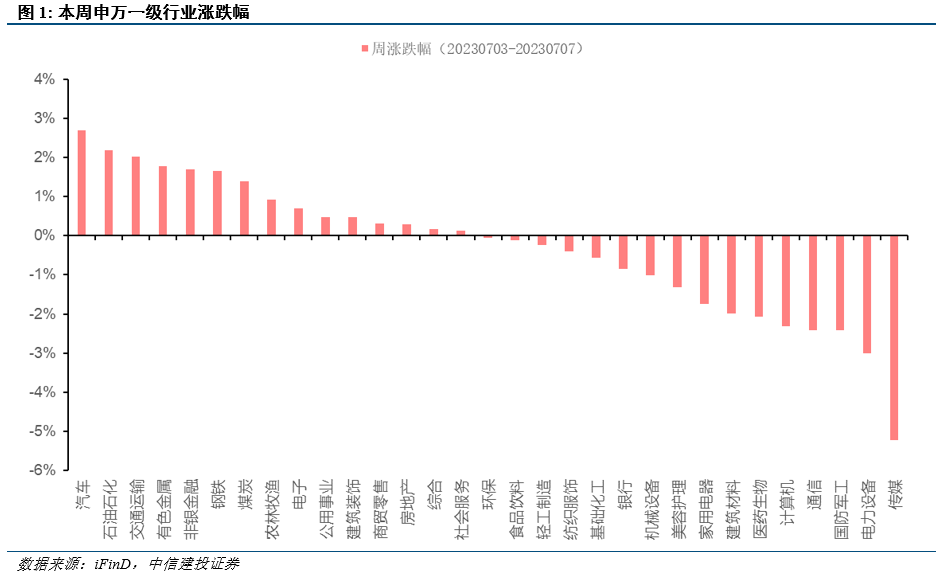

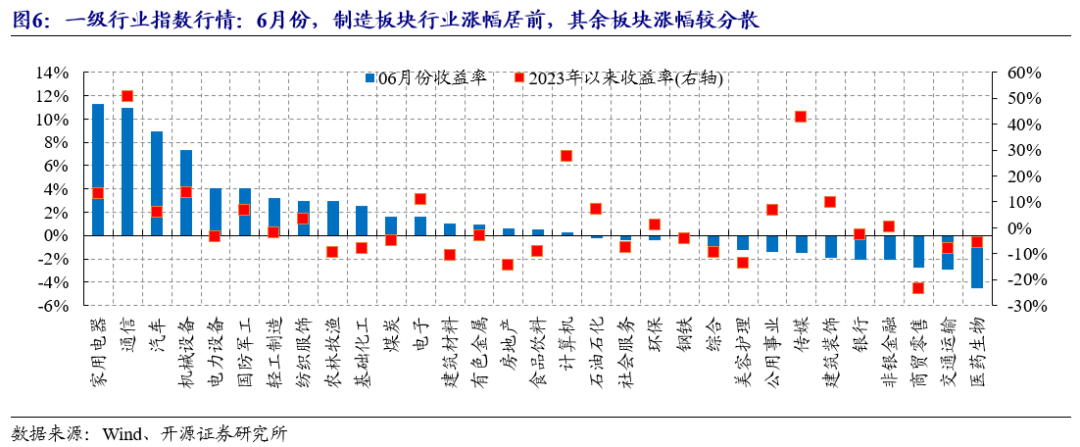

内地:6月份多数宽基指数反弹,其中涨幅最高的主要宽基指数为中小100、深证成指和国证2000,涨幅分别为2.7%、2.2%和1.2%。从一级行业来看,制造板块涨幅居前,其余板块内行业涨幅分化较大。

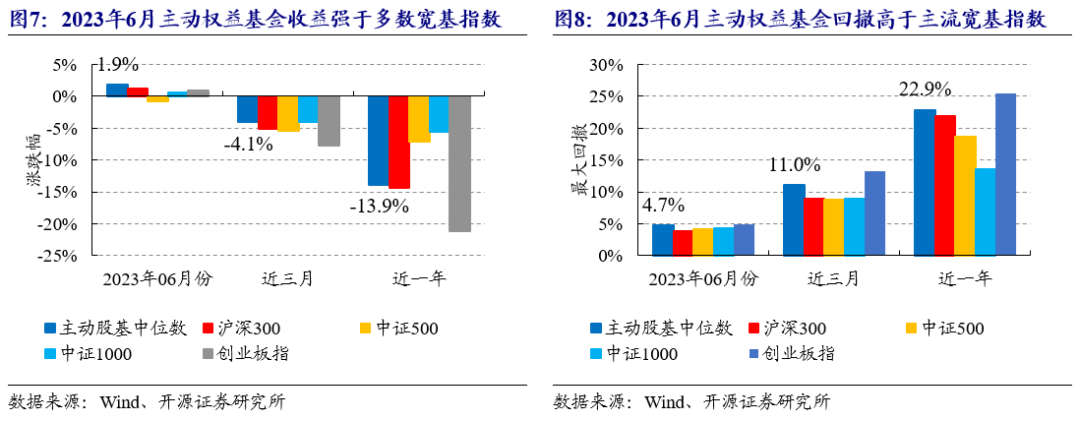

主动型基金:6月主动股基涨幅强于主要宽基指数

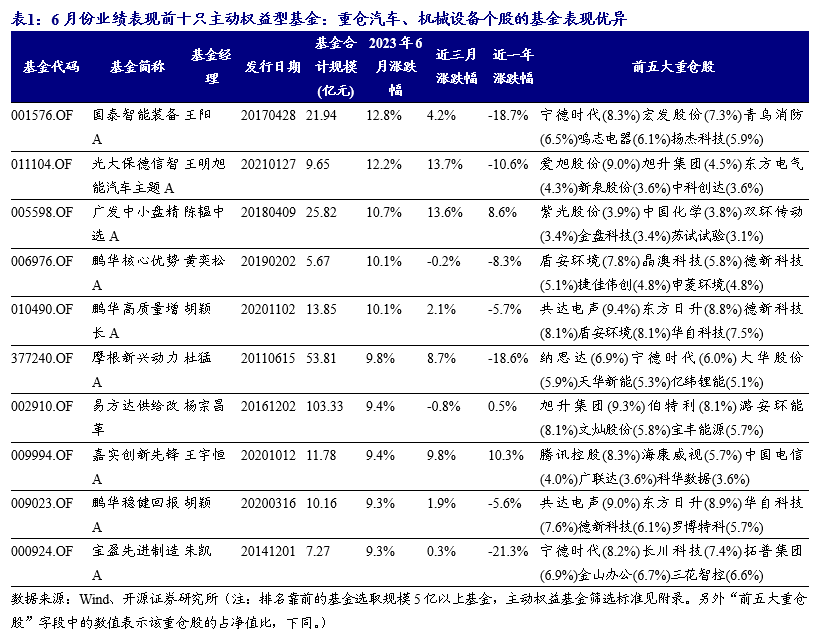

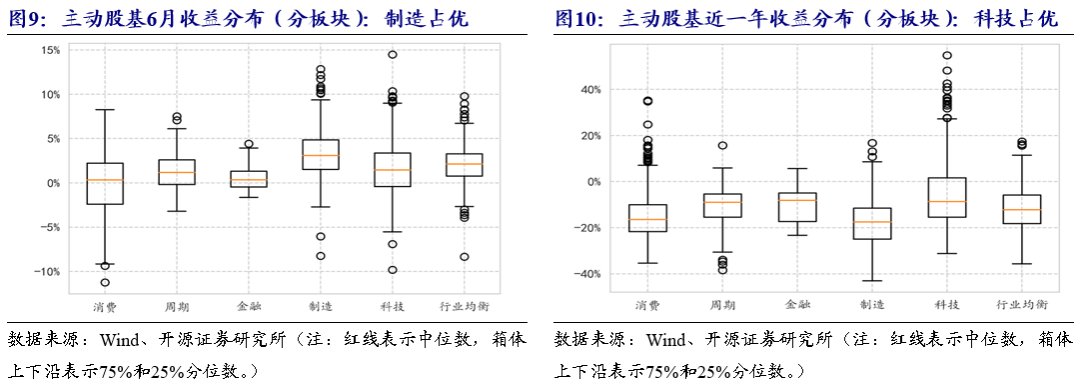

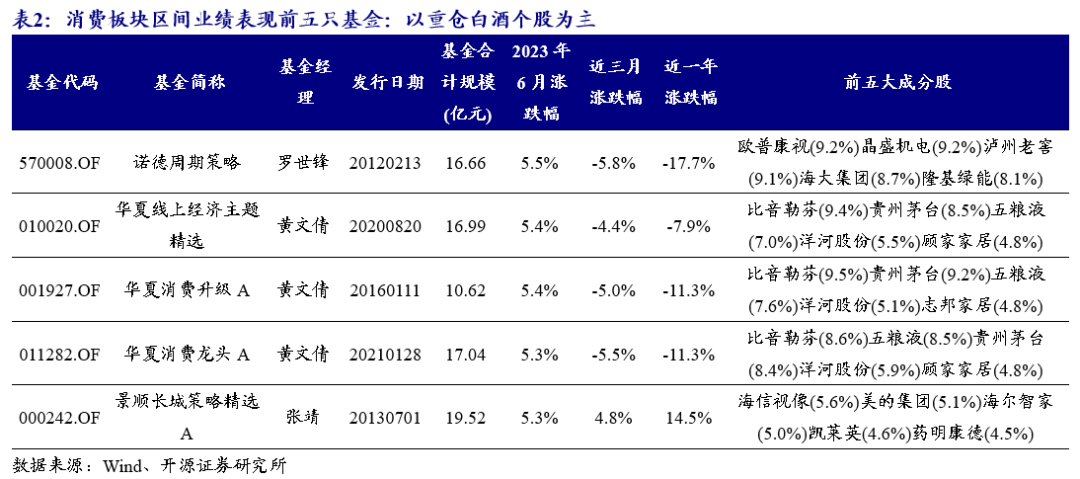

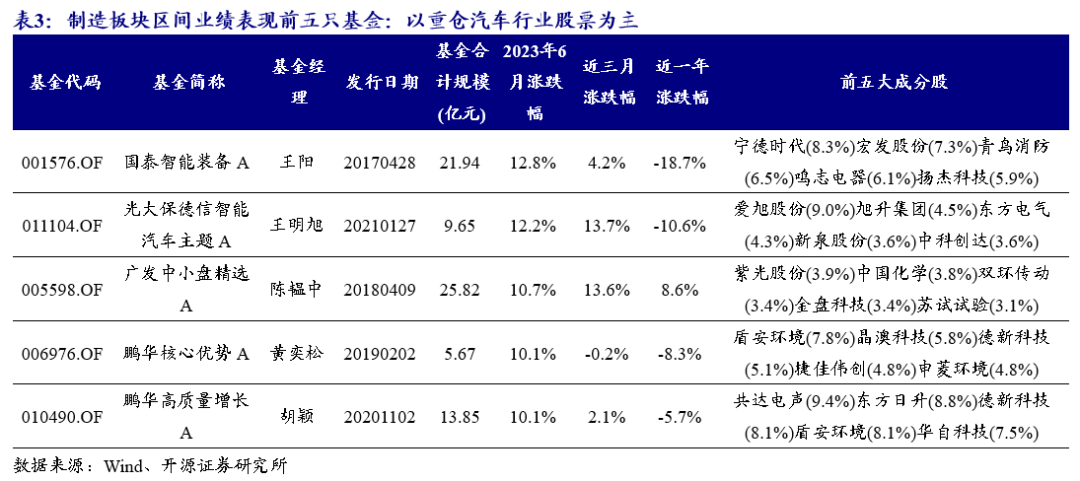

主动权益型基金:从整体业绩来看,6月份主动权益基金整体收益中位数为1.9%,回撤为4.7%,收益强于主流宽基指数。分板块来看,制造板块基金收益高,消费板块基金首尾差异较大。

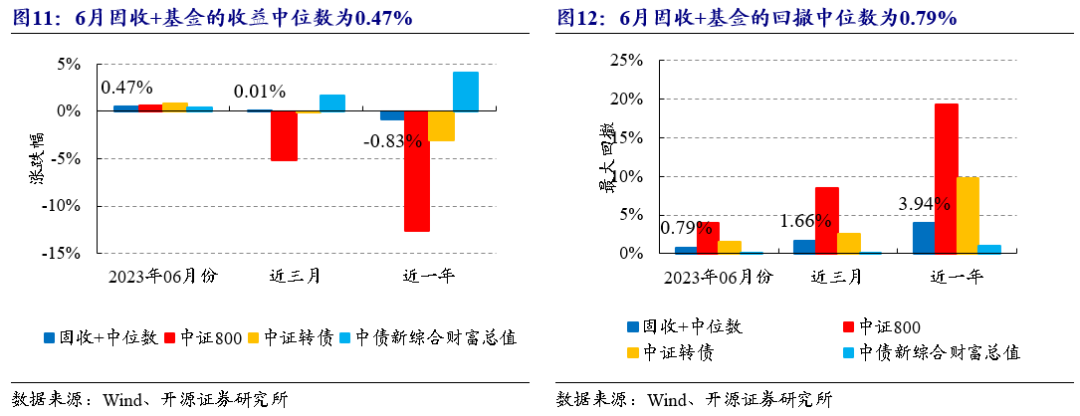

固收+基金:6月份固收+基金整体收益为正,收益率中位数为0.47%,回撤中位数为0.79%。从权益仓位测算来看,6月份整体权益仓位稍有下降。

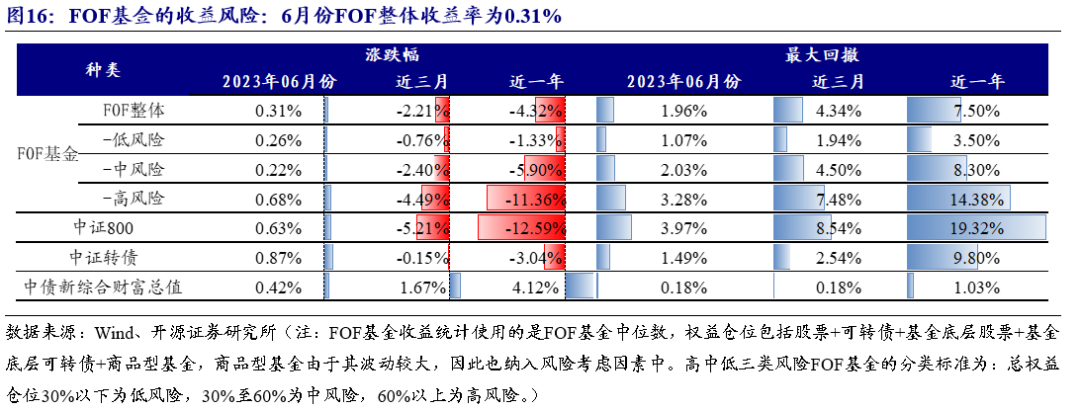

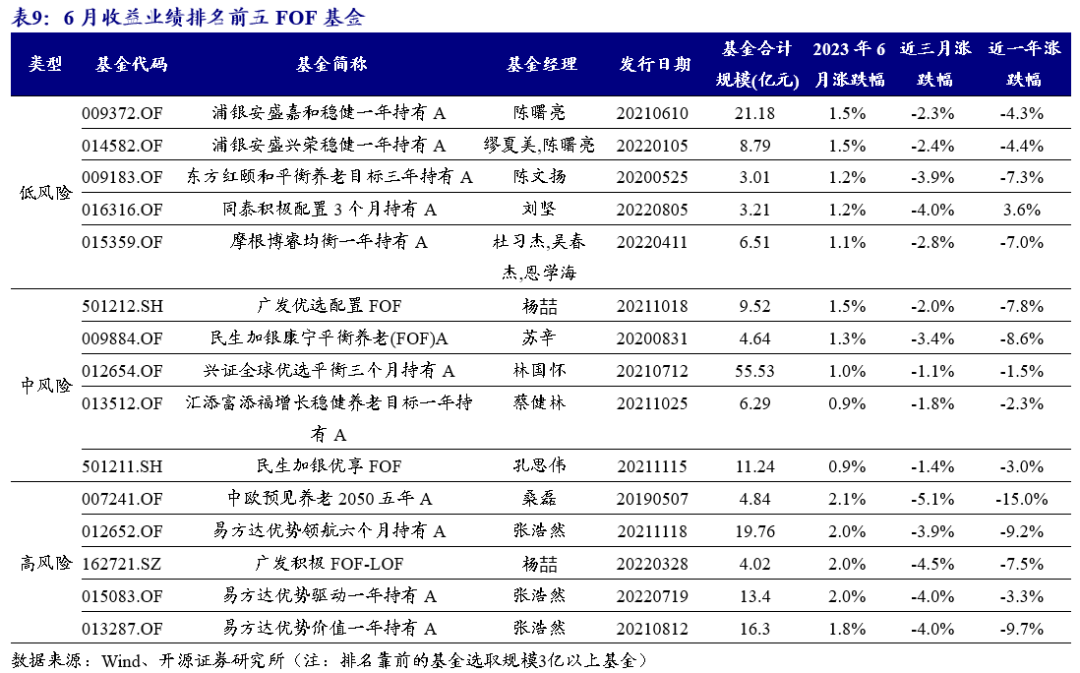

FOF基金:本月FOF基金的整体收益为正(0.31%)。高中低三种风险的FOF基金,其收益中位数为0.7%、0.2%和0.3%,高风险FOF基金收益中位数低于主动股基。

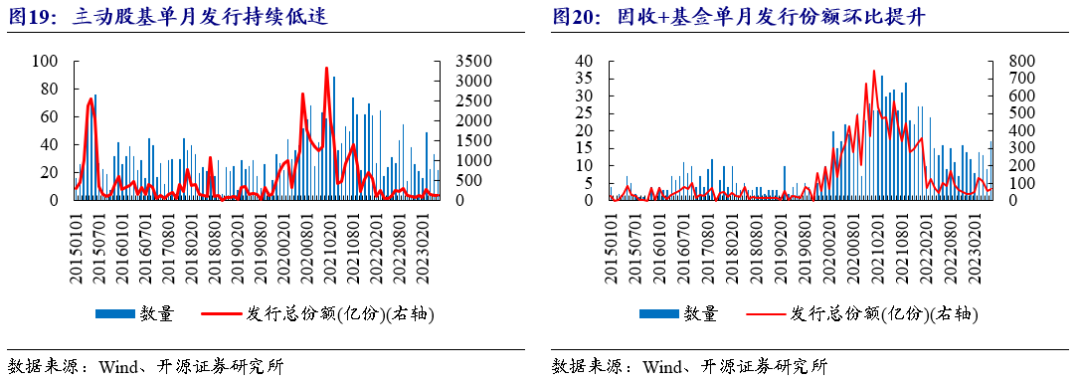

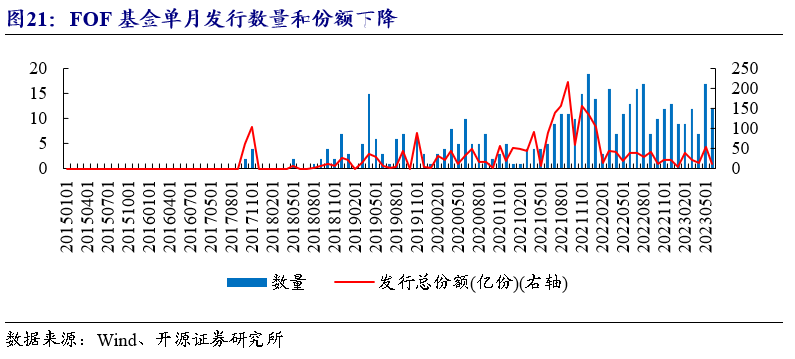

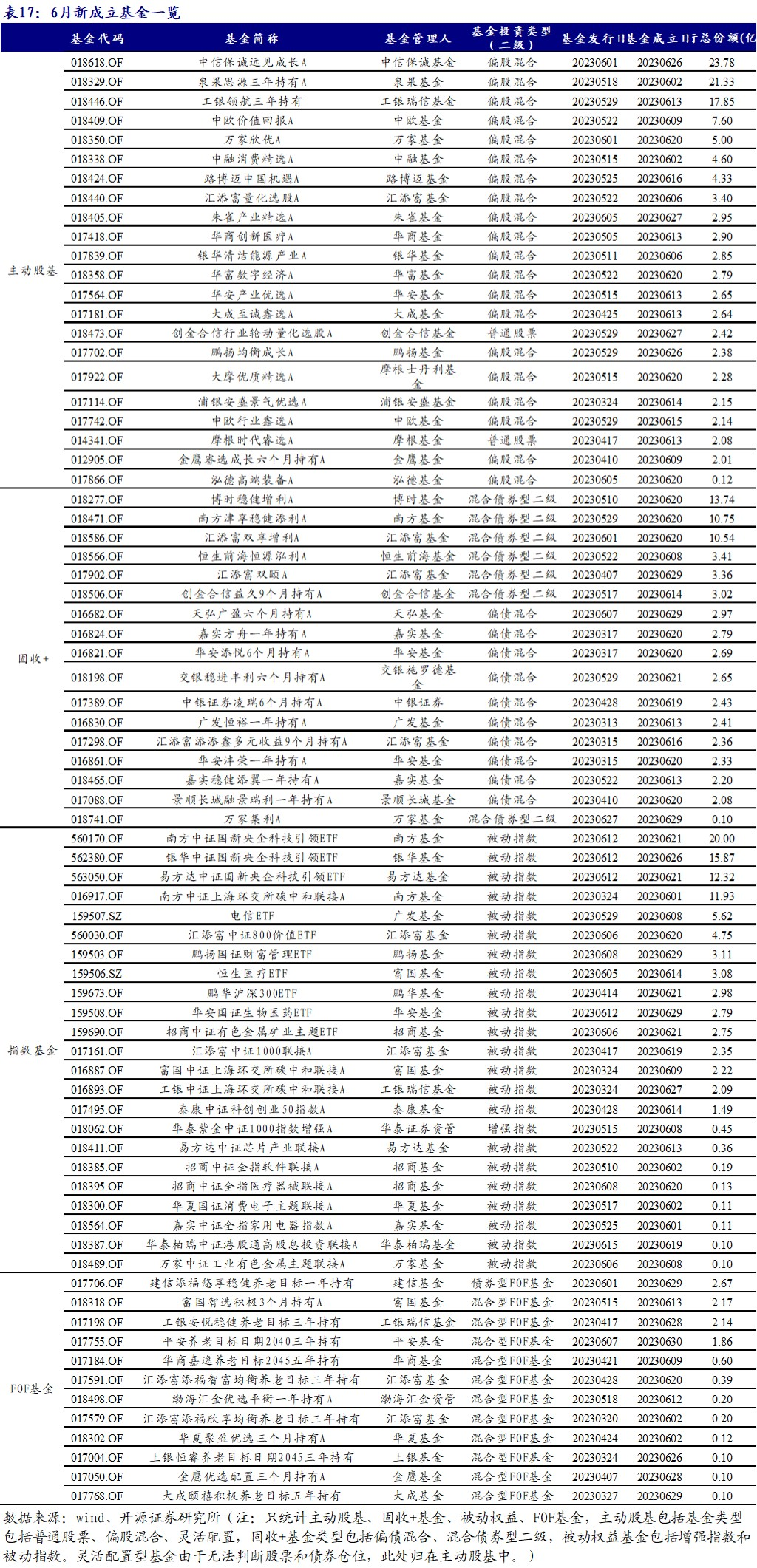

新发基金:6月主动股基、固收+基金和FOF基金分别成立了22只、17只和12只(统计范围为初始基金),发行总份额分别为120.25亿份、69.84亿份和10.64亿份。

被动权益型基金:ETF持续获资金流入

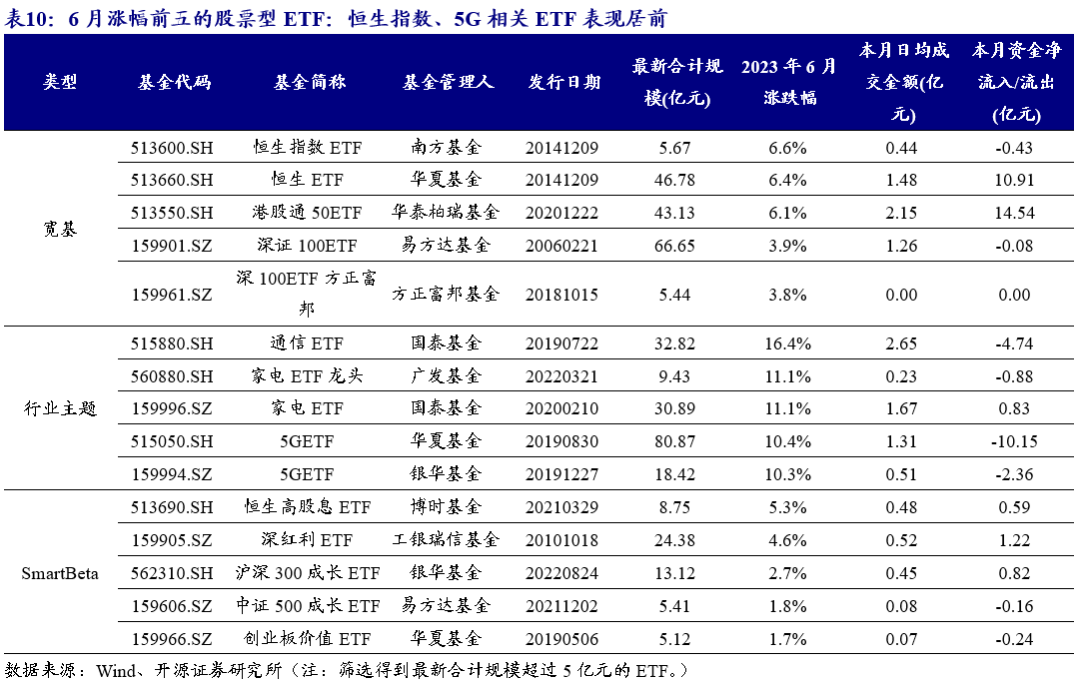

收益风险:6月份,恒生指数、5G相关ETF表现居前。

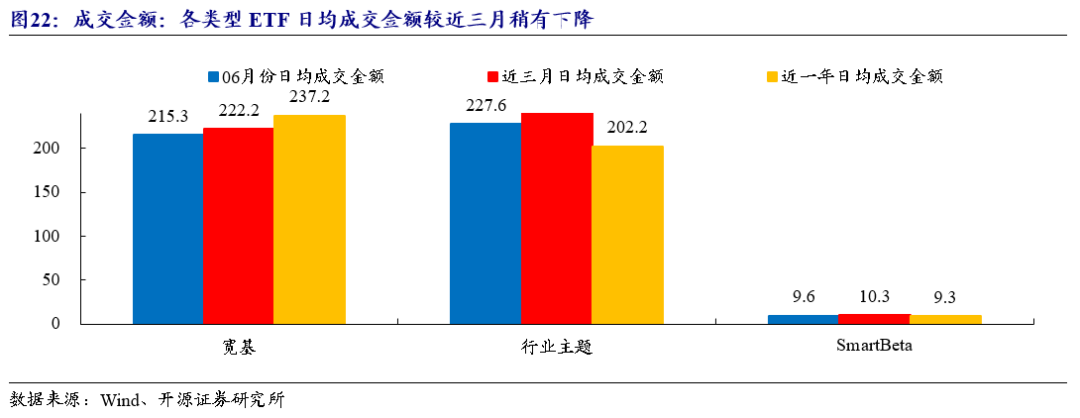

成交活跃度:6月份,宽基、行业主题和SmartBeta类型ETF的日均成交金额较近三月稍有下降,6月宽基类ETF日均成交额为215.3亿元。

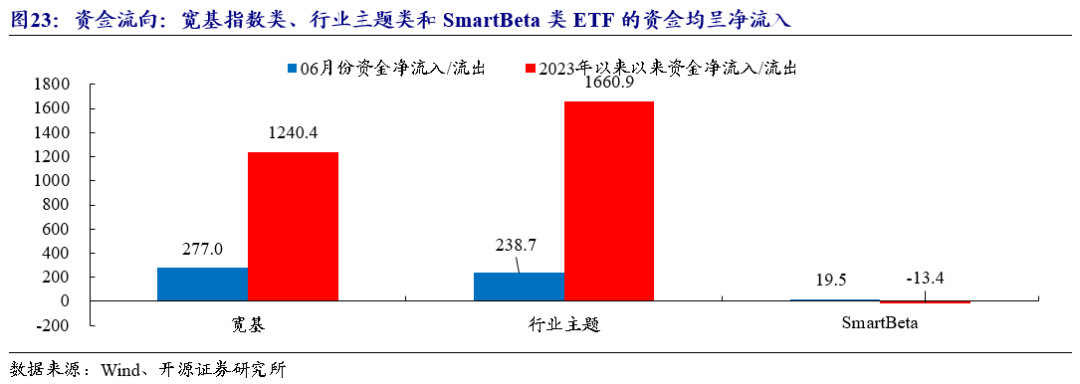

资金流向:6月份,各类型ETF的资金呈净流入。宽基、行业主题、SmartBeta三种类型ETF净流入金额分别为277.0亿元、238.7亿元和19.5亿元。6月高弹性类行业主题ETF获资金流入。

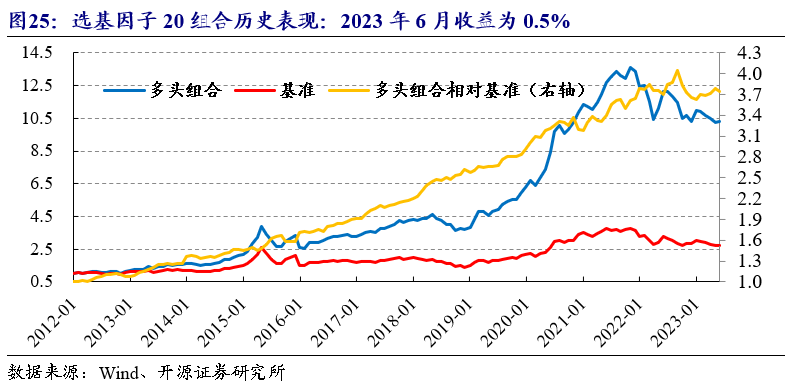

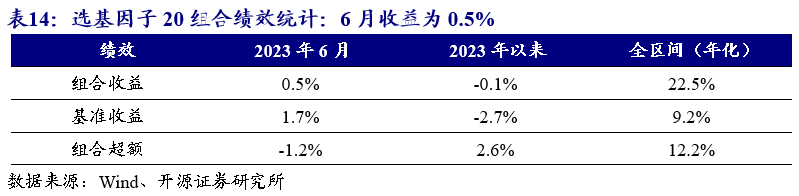

选基因子20组合:6月收益为0.5%

历史复盘:上期(2023.6.1~2023.6.30)选基因子20组合整体收益为0.5%,主动股基为1.7%。

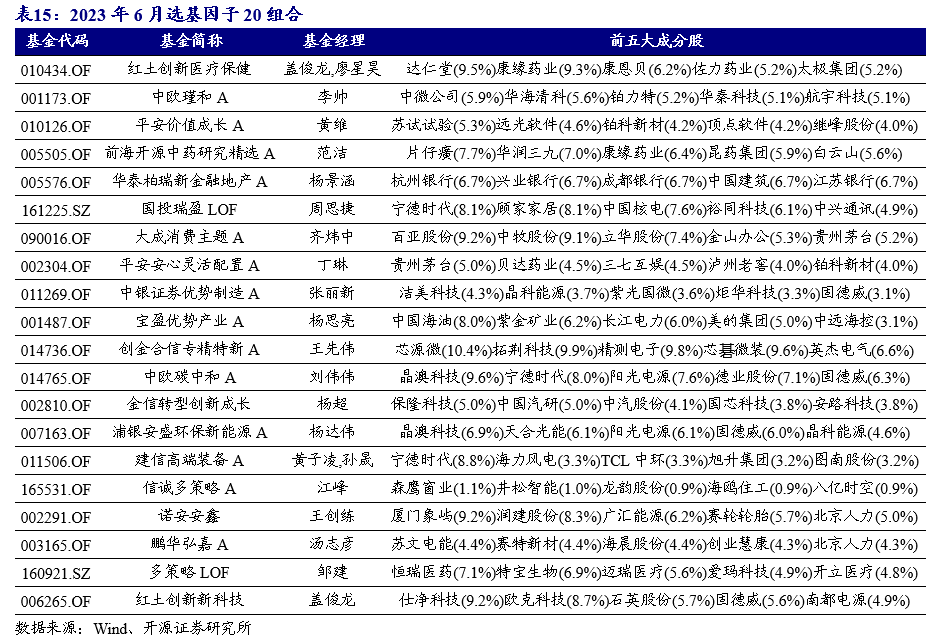

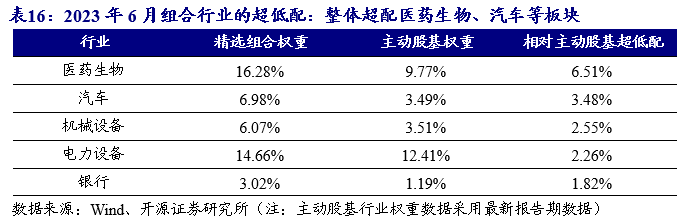

5月持仓:本期(2023.7.1~2023.7.31)组合包括红土创新医疗保健、中欧瑾和A和平安价值成长A等主动股基,整体精选组合超配医药生物(6.5%)、汽车(3.5%)和机械设备(2.6%)。

报告链接

点击文末阅读原文,提取码:kyjg

报告发布日期:2023-07-05

01

全球市场概述:全球股市反弹,内地股市制造占优

1.1、全球:6月全球主要国家股票市场走强

6月全球主要国家股票市场走强,受益于经济数据好转和通胀问题缓解,全球股市在6月强劲上涨,其中巴西IBOVESPA指数、日经225和纳斯达克指数分别上涨9.0%、7.5%和6.6%。

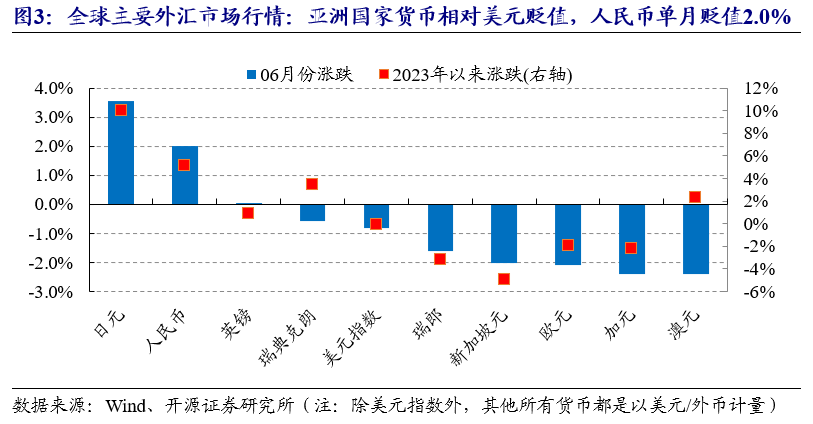

6月份美元指数下跌0.8%,多数国家货币相对美元升值,其中澳元和加元分别升值2.4%和2.4%,亚洲国家货币相对美元贬值,其中人民币单月贬值2.0%。

1.2、 内地:6月制造板块内汽车和机械设备等涨幅靠前

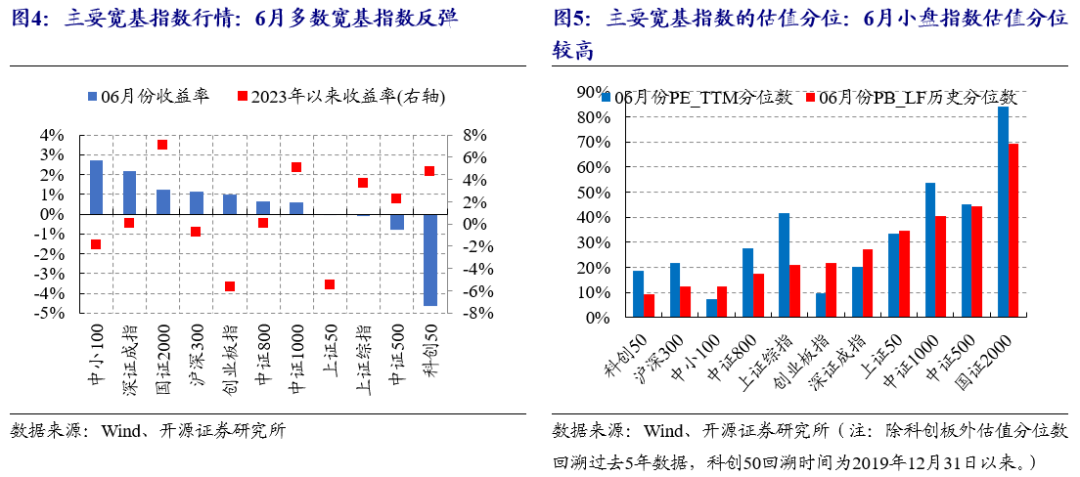

6月份多数宽基指数反弹,其中涨幅最高的主要宽基指数为中小100、深证成指和国证2000,涨幅分别为2.7%、2.2%和1.2%;受电子和医药回撤影响,跌幅最深的宽基指数为科创50和中证500,收益率分别为-4.6%和-0.8%。

小盘指数估值分位较高。从PE来看,国证2000、中证1000估值纵向相比较高,分别位于过去五年为83.9%和53.5%分位数;从PB来看,大盘指数中沪深300估值较低,位于过去五年12.4%分位数。

02

主动型基金:6月主动股基涨幅强于主要宽基指数

2.1.1、收益风险:6月主动权益基金整体收益强于主流宽基指数

2.1.2、板块统计:制造板块基金整体收益高

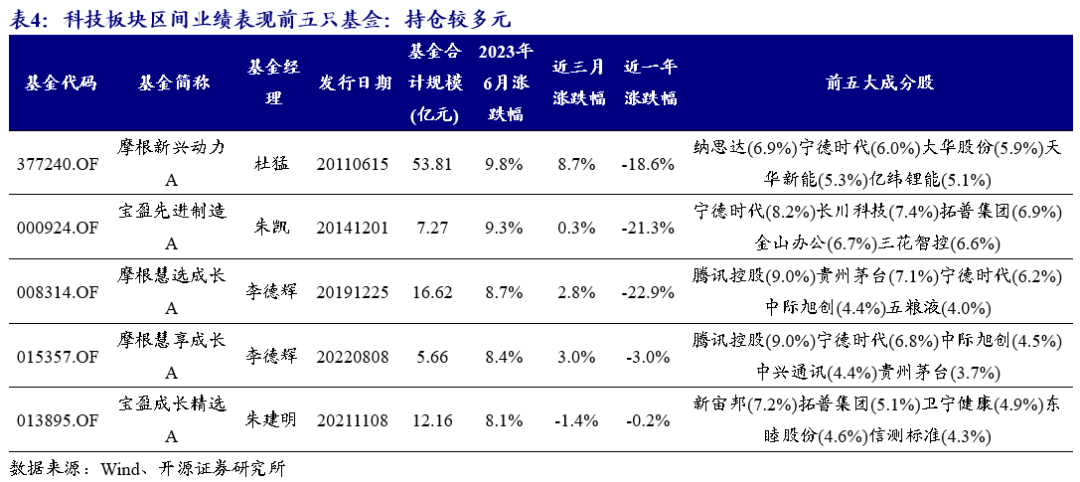

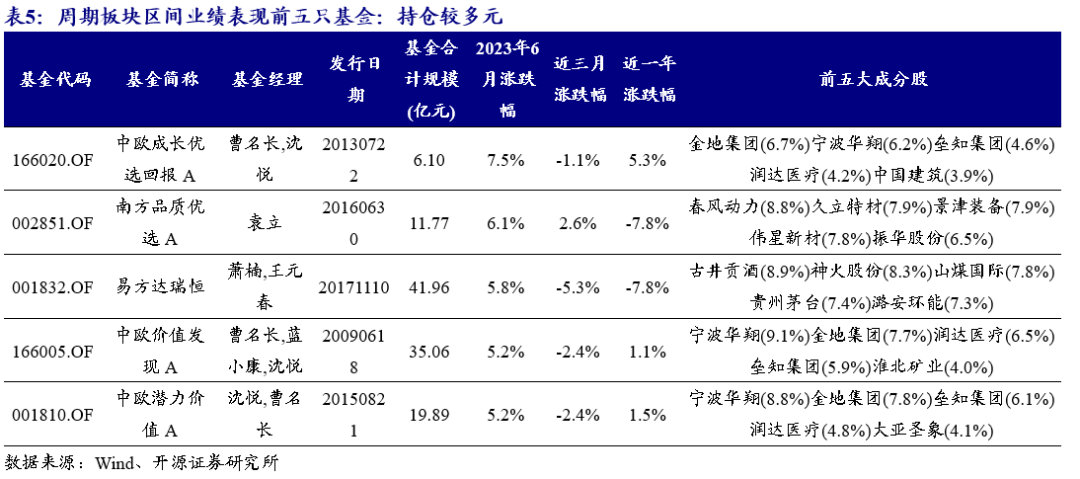

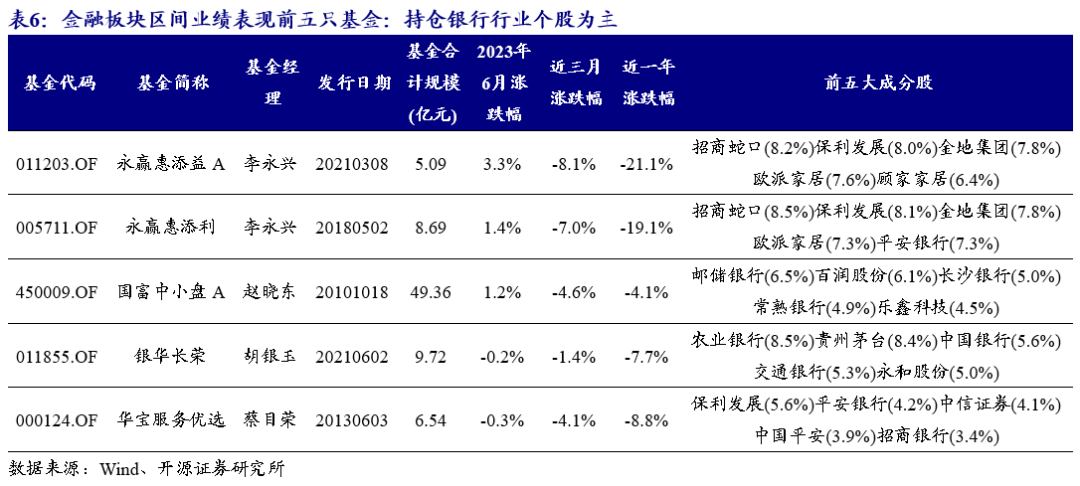

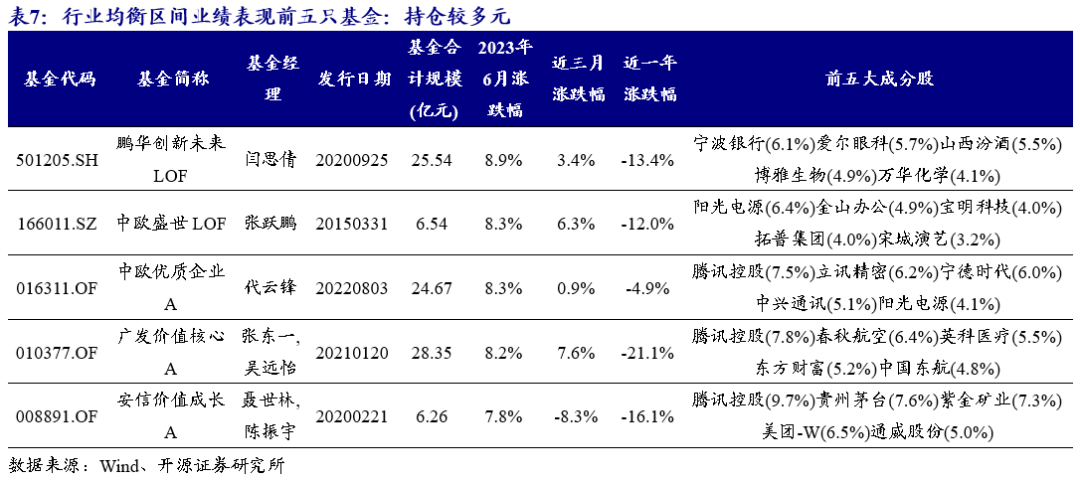

我们将所有主动型权益基金按板块分为:消费、制造、科技、周期、金融及行业均衡基金。对板块基金收益分布横向比较,各板块近一月收益中位数排名为制造(3.1%)、行业均衡(2.1%)、科技(1.4%)、周期(1.2%)、金融(0.3%)和消费(0.3%),制造板块基金收益高,消费板块基金首尾差异较大。

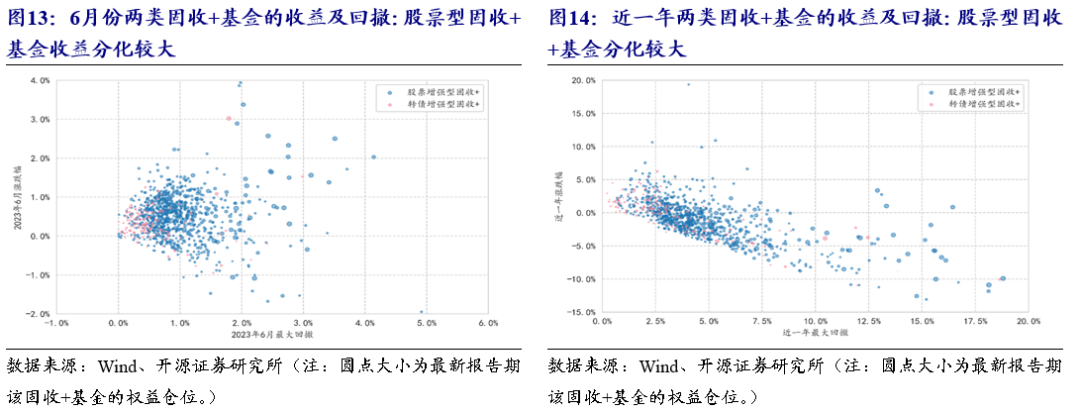

我们将所有固收+基金按照“+”的组成部分,分成两类:其中股票仓位大于10%的固收+基金定义为“股票型固收+基金”,其余全部定义为“转债型固收+基金”。并分别观察这两类固收+基金的收益和回撤分布。6月份股票型固收+基金收益较分散。

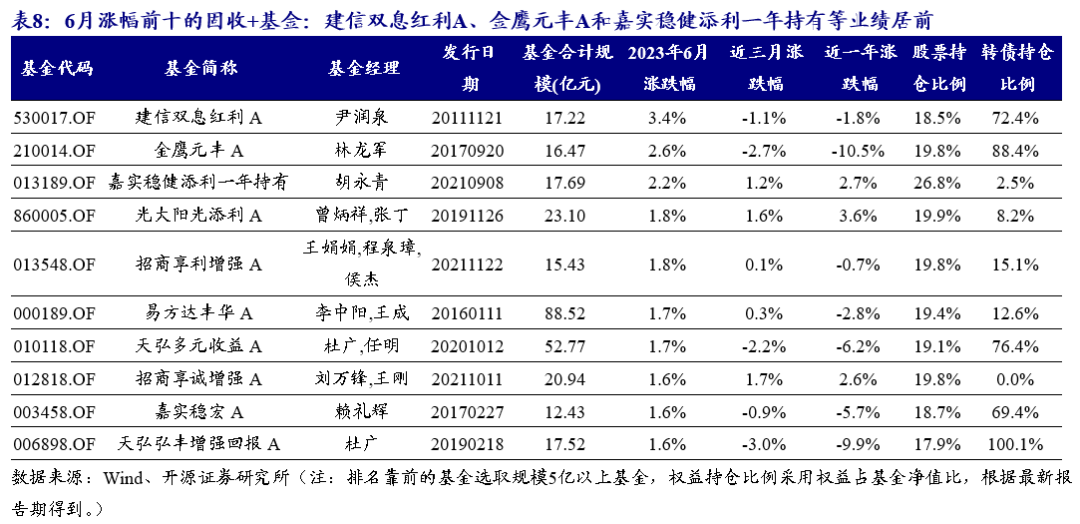

6月涨幅居前的固收+基金为建信双息红利A(3.4%)、金鹰元丰A(2.6%)和嘉实稳健添利一年持有(2.2%)等。

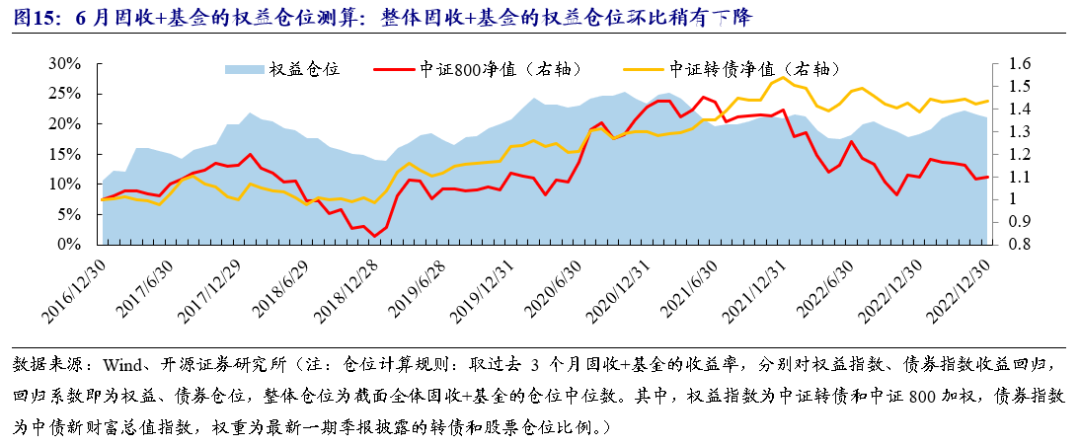

我们对全体固收+基金的收益中位数,分别对权益指数和债券指数进行回归,估计得到的权益仓位系数即为权益仓位的估计值。从图15可以看到:2023年6月份较2023年5月份,整体的权益仓位稍有下降。

2.3、 FOF基金:高风险FOF基金整体收益弱于主动股基

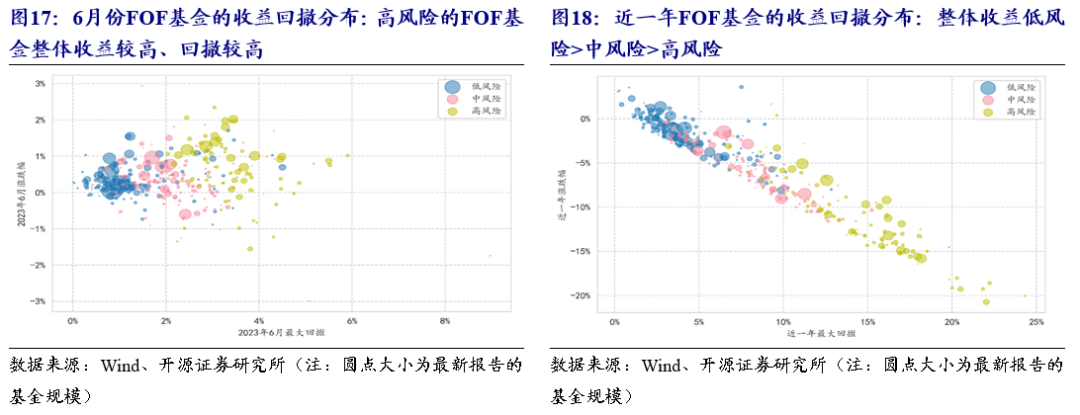

从收益回撤分布来看,6月份高风险FOF基金整体收益较高、回撤较高。

2.4、 新发基金:6月固收+基金单月发行份额环比提升

03

被动权益型基金:ETF持续获资金流入

3.1、收益风险:恒生指数、5G相关ETF表现居前

(1)宽基类型:恒生指数相关ETF表现居前;

(2)行业主题:5G、家电相关ETF涨幅居前;

(3)SmartBeta:红利相关指数基金等表现居前。

6月份,宽基、行业主题和SmartBeta类型ETF的日均成交金额较近三月稍有下降,6月宽基类ETF日均成交额为215.3亿元。

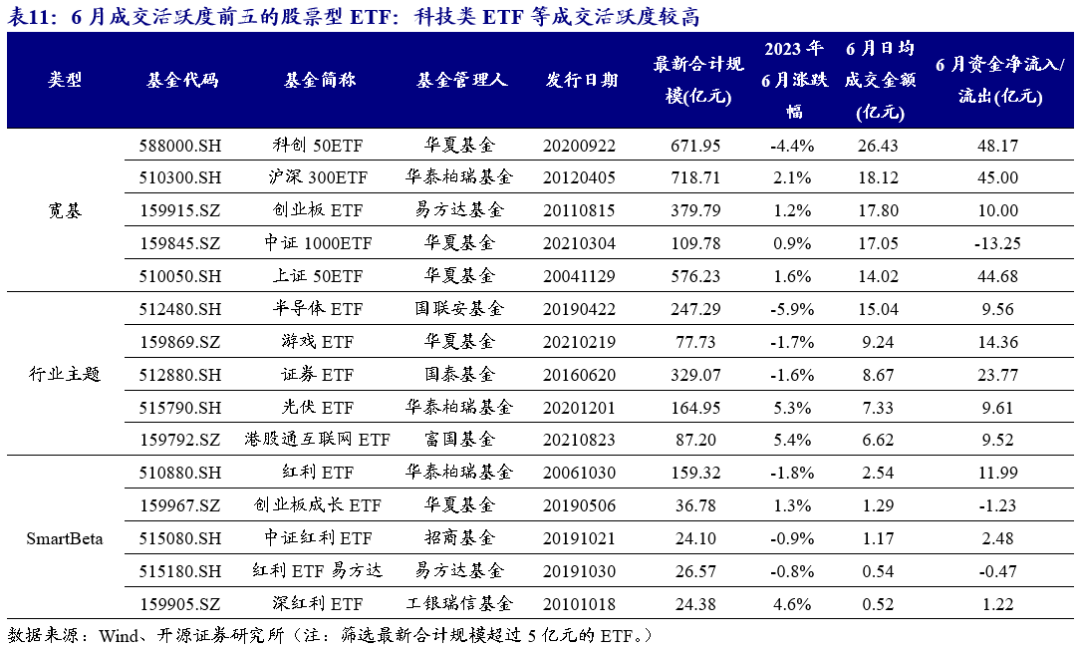

6月份,三种类型下的成交活跃度较高的股票型ETF分别为:

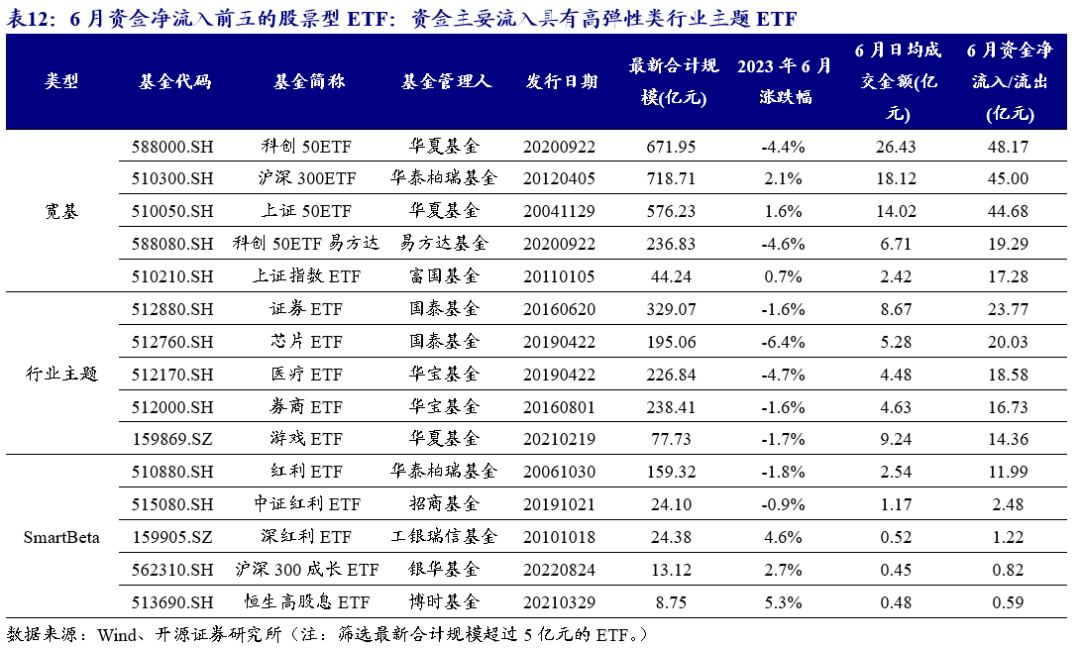

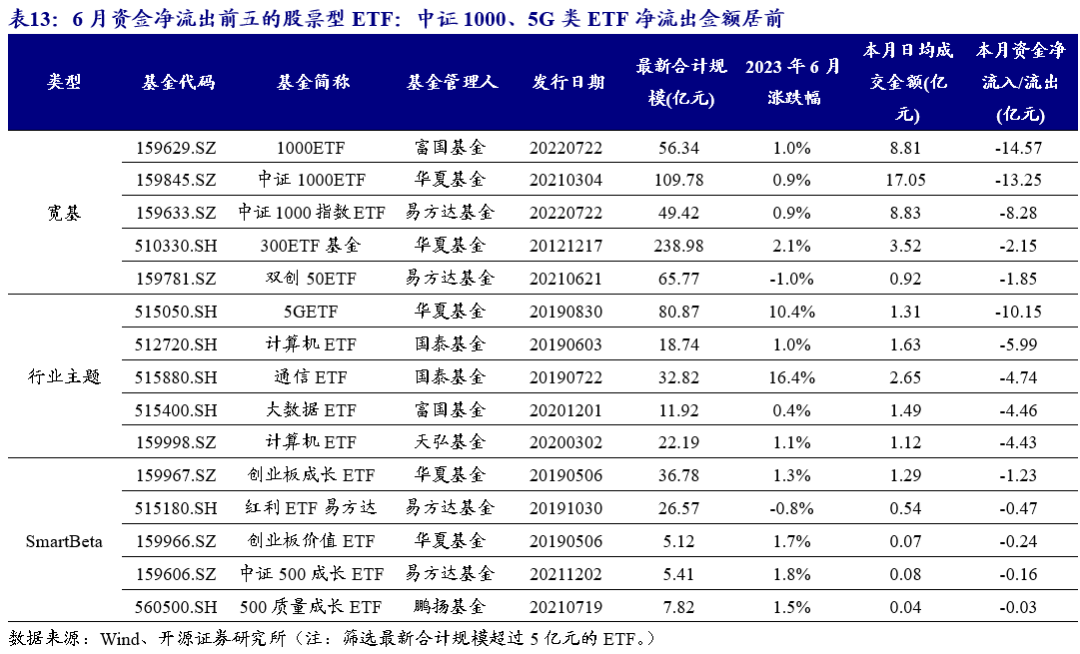

6月份,三种类型下资金净流入居前的股票型ETF分别为:

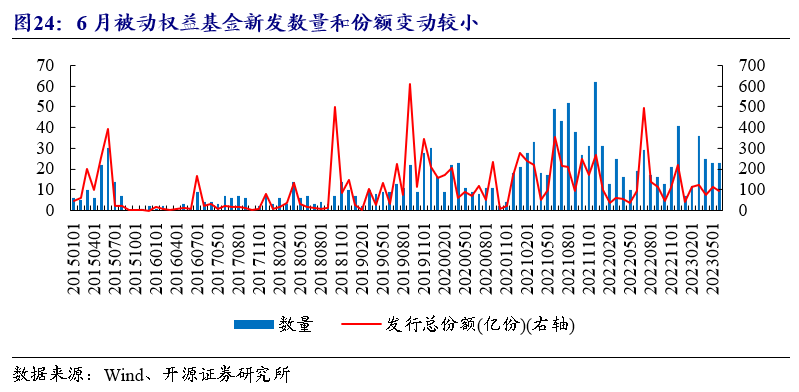

6月份被动权益基金成立数量为23只(统计范围为初始基金),发行总份额为94.89亿份。其中包含10只ETF,发行份额最大的是南方中证国新央企科技引领ETF,共发行20.00亿份。

04

选基因子20组合:6月收益为0.5%

上期(2023.6.1~2023.6.30)选基因子20组合整体收益为0.5%,主动股基为1.7%。6月精选组合包括中欧瑾和A、红土创新医疗保健和富安达消费主题等主动股基。

4.2、 6月持仓:整体超配医药、汽车等板块

05

附录:6月新成立与新发行基金一览

06

风险提示

分析结果基于历史数据统计和测算得到,过去业绩不代表未来表现。

相关报告(可点击链接):

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究