【华安金工】债基投资者关心哪些业绩指标?——“学海拾珠”系列之一百二十二

►主要观点

本篇是“学海拾珠”系列第一百二十二篇,文献研究了美国债基投资者如何选择业绩衡量标准。根据债券基金的资金流进行分析,发现夏普比率和晨星评级优于其他所有债基因子模型。但由于其高度可操控性,过度依赖于以上两指标,会对投资者产生潜在的严重影响。回到国内市场,在实践中,投资者应该进一步研究合理的债券因子,做出更明智的基于因子模型的决策,而非简单地使用单一指标进行债基投资。

夏普比率对债券基金流量的解释能力强

晨星评级指标对基金流量解释力强

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

01

02

数据来自美国CRSP共同基金数据库(避免幸存者偏差)的月度回报率。采用1991-1995年作为估计窗口,最终测试样本期为1996-2017年,以公司债券共同基金的前端和后端费用、管理费、最低投资要求及对投资者类型的限制等影响投资和赎回决策的份额类别进行等级划分。同时,剔除指数基金、交易所交易基金和票据、总资产净值(TNA)低于1000万美元的份额类别以减少数据偏差。

实证分析将考虑基金流量、基金业绩指标,以及基金流量和历史回报之间的关系。

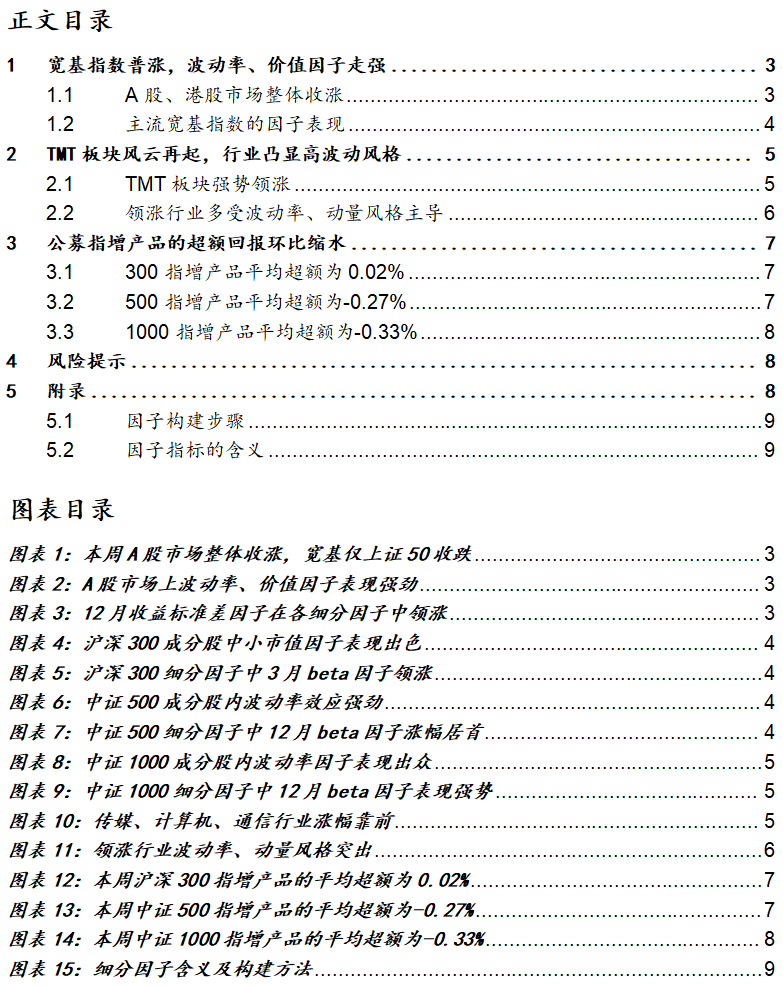

去除数据低于1%和高于99%的异常值影响后,对基金流量的度量如下:

具体构建过程如下:

为衡量基金业绩表现,采用原始回报、夏普比率,以及六个广泛使用的因子模型:

1. 单因子债券CAPM模型:债券市场回报率C_b

2. 双因子债券和股票CAPM模型:债券市场回报率和股票市场回报率C_sb(Goldstein,2017)

3. 三因子模型B3:债券市场超额回报率、股票市场回报率和政府债券回报率

4. 四因子模型E4:债券市场和股票市场的超额回报率、违约风险、期权(反映了由于投资抵押贷款支持的证券而产生的非线性回报,以巴克莱GNMA指数和巴克莱中级政府指数之间的差来衡量)

5. Fama&French五因子模型

6. 增强的五因子模型:增加流动性(LIQ)和动量(MOM)

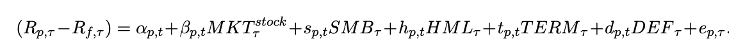

通过对因子进行线性回归,计算每个模型的月度超额收益(alpha)和夏普比率。

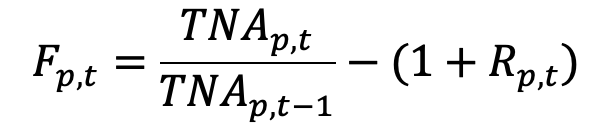

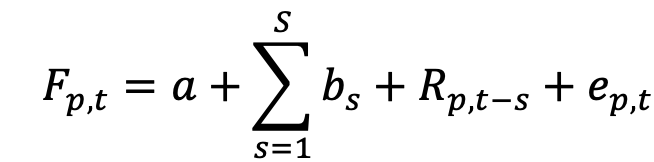

以F5因子模型为例,其余模型的构造方法类似。首先,用60个月的回报数据,在tau=t-60到t-1的月份,通过以下时间序列回归获得因子载荷:

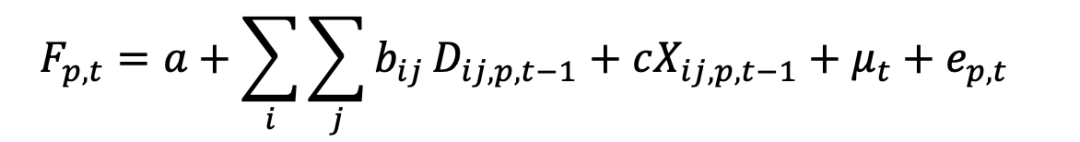

最后,基于消费者理性的假设,建立基金流量-回报模型:

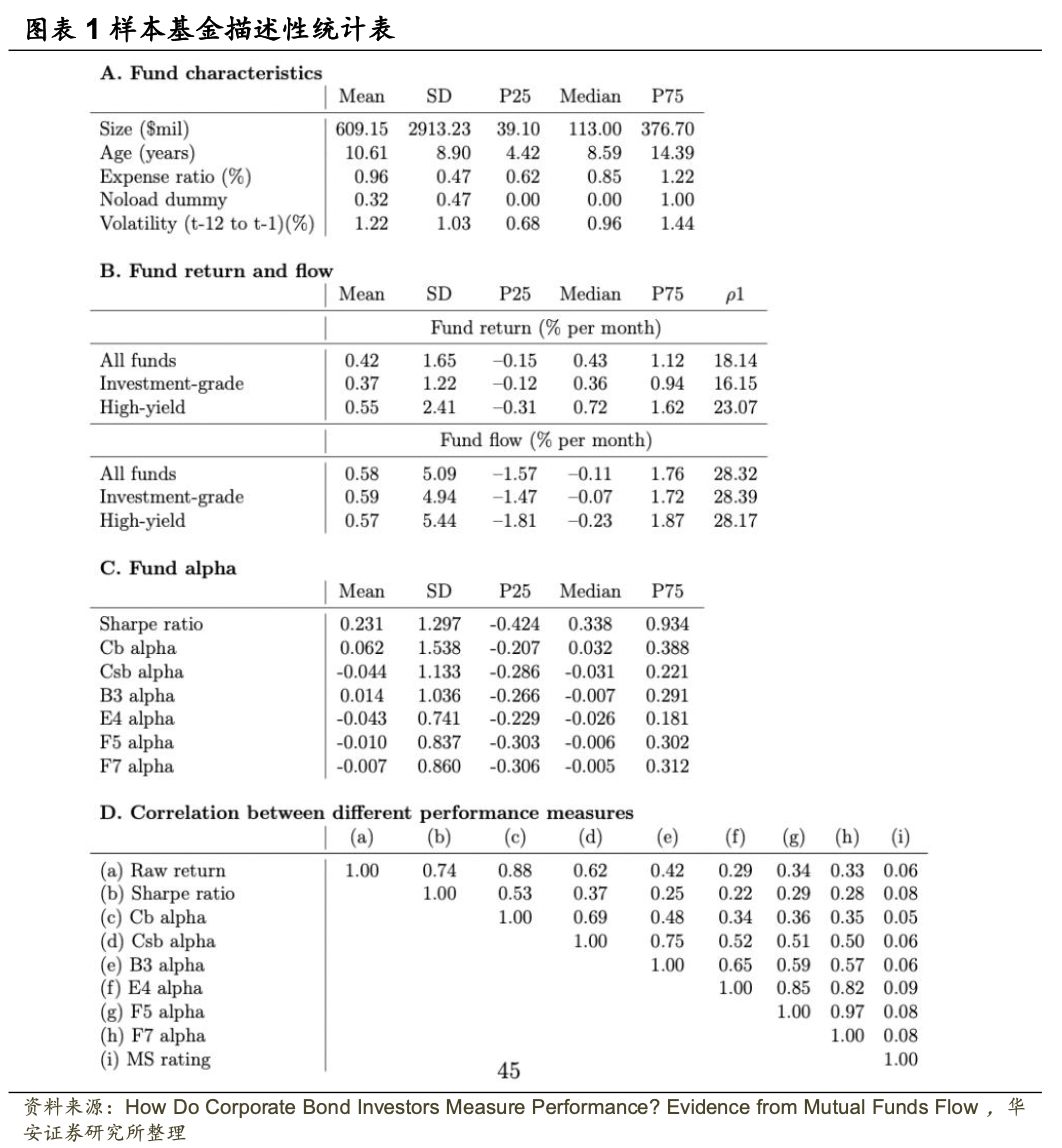

通过构建赛马模型,依照不同的业绩衡量指标,对各类别的基金进行十分组,并以成对的方式研究不同业绩排名时,不同模型对于基金流量的解释力度:

按照Petersen(2009)和Cameron等人(2011)的方法,进一步按基金和月份对标准误差进行双重分组,以解决不同类别的特定基金之间的残差的相关性,使用面板回归估计上述方程。

D为哑变量,排除i=j=5的情况,当基金p在月t-1的第一个模型中排名i,第二个模型中排名j时,D=1;X代表控制变量,包括t-1月的滞后基金流量、滞后费用率、无负荷份额类别的哑变量、前12个月的收益标准差、基金份额类别规模的对数、基金年龄的对数(月),以及月份的晨星评级哑变量。

关键系数b_ij可以被解释为一个基金份额类别所获得的流量百分比,通过每一对系数b_ij和b_ji分析,可以确定投资者对哪一个模型指标(alpha)更敏感。比较总体45个b_ij,采用Wald检验和二项检验,判断系数差异之和是否为零;若系数差异显著存在,即表明两个模型中存在一个“获胜模型”。

03

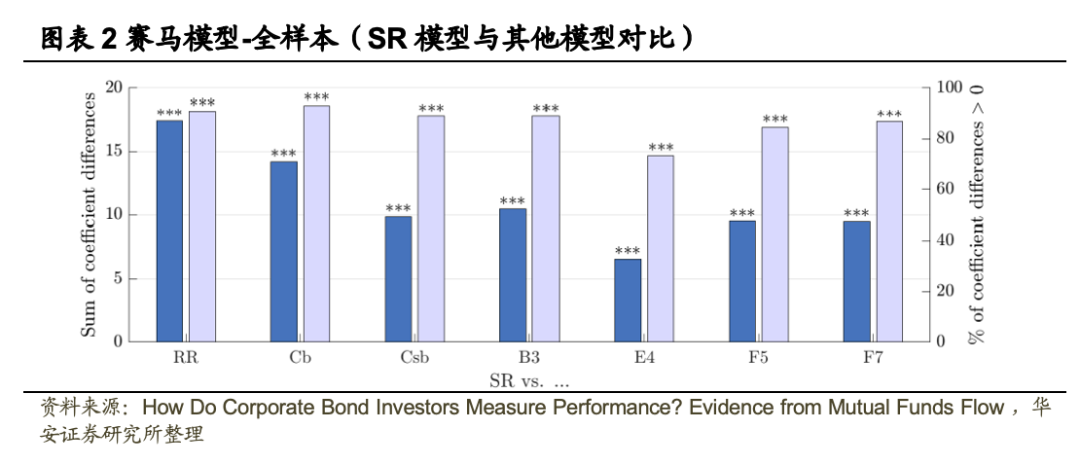

在本节中,将根据赛马模型的假设计算回归方程,比较不同的模型和衡量指标的解释力度。

图表2将夏普比率与所有其他业绩指标进行比较,发现与原始回报率(RR)相比,系数差异之和达到17.42,91.11%的系数差异显著为正。很明显,比起原始收益率,投资者更偏好夏普比率。在夏普比率与其他模型的比较中也产生了类似结果,与债券CAPM模型的系数差异之和为14.16,与股票和债券CAPM模型的系数差异为9.85,与B3模型的系数差异为10.43,与F5和F7模型差距更明显。即使与E4模型的系数差异最小,为6.55,然而也有73.33%的系数存在显著正向差异。因此可知,投资者在进行公司债基配置决策时,更依赖夏普比率,而不是原始收益或任何更复杂的因素模型。

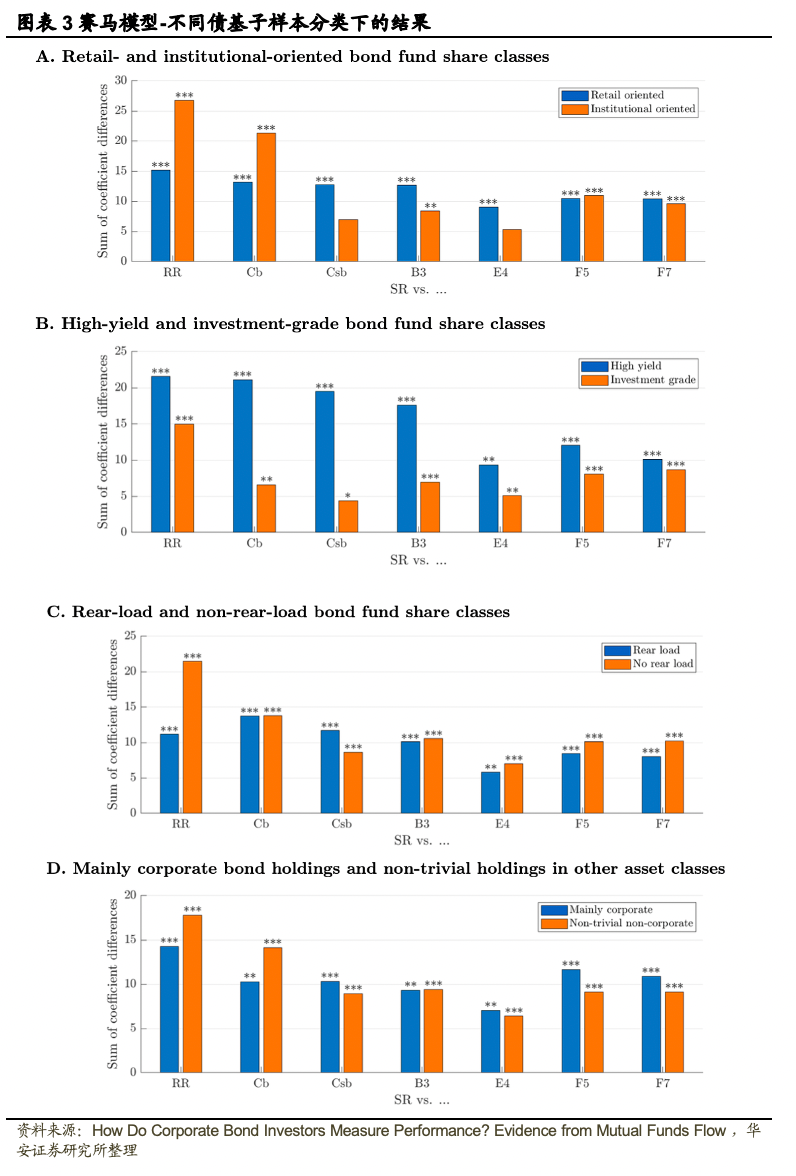

在全样本分析中,所有的投资者被视为一个相同群体。然而,投资者之间的复杂程度不同且存在巨大差异:更成熟的投资者(如机构投资者)往往会使用更复杂的方法来评估公司债券共同基金的表现;高收益债券市场可能包含更多的成熟投资者;成熟的投资者偏好无后端费用基金,因为后端费用会大大减少短期交易利润(Ben-Rephael,2021)等。因此,后文将评估投资者特征对于业绩指标选择的影响。

首先,将样本分为迎合零售和机构投资者的基金,高收益和投资级基金,有后端费用基金和免后端费用基金,分别进行研究。其次,考虑到因子效果,将公司债券基金分为主要持有公司债券的基金和同时持有其他资产类别的基金。最后,将样本分为流动期和非流动期,以分析在不同的流动性环境下,流量与业绩的关系是否有所不同。

图表 3的Panel A表明,对于以零售为导向的共同基金,夏普比率对投资者资金流动的解释力很强,而且力度明显优于任何其他业绩指标。对于面向机构的共同基金,夏普比率也比任何其他模型更能解释投资者的流动。系数差异之和在每一种情况下都是正数。然而,由于面向机构的基金样本量较小,该结果只有在与CAPM债券、F5和F7模型的原始收益和指数相比时才显著成立。此外,进一步的分析显示,对于面向机构的共同基金,因子模型通常比简单的原始回报率更能解释投资者的流动。

一方面,与之前研究一致,机构资金流对风险调整收益比零售资金流更敏感,而零售资金流对原始回报和因子模型的敏感度没有明显区别。另一方面,发现对夏普比率作为业绩评价指标的偏好并不取决于投资者的复杂程度。

图表 3的Panel B组中展示了投资级债券市场和高收益债券市场的实证结果。同样,夏普比率能够最好地解释高收益和投资级债券共同基金的流量变化,且这两类债券基金的投资者更依赖夏普比率,而不是原始回报或任何其他因子模型。高收益债券基金的投资者对包含违约风险因子的模型的比不包含该因子的模型更敏感。投资级债券基金的投资者对债券(和股票)CAPM的异常收益比对更复杂模型的异常收益更敏感。

若债基的净资产净值(NAVs)不稳定,将会给成熟投资者带来“hit-and-run”的投机机会。因为在公司债券中,资产的流动性较差使得市场更新价格较慢,投资者即可利用持有价格和资产净值的差异获得收益。为了阻止这种短期交易机会,管理公司往往收取高额后端费用。因此,成熟投资者可能更偏好没有后端费用的基金。

按照此假设将样本分类,结果见图表 3 Panel C。夏普比率对两类基金流量的解释明显更好。

综上所述,夏普比率在很大程度上被用于投资决策,与公司债券共同基金市场内投资者的复杂程度无关。

参考Choi(2020)和Jiang(2021),一些被归类为公司债基的基金在其他资产类别中有大量投资。投资者有可能对主要投资于公司债券的基金使用相应的因子模型,但对其他非传统投资采用更简单的业绩衡量标准。

将90%以上的报告中至少持有70%的公司债券的基金定义为“纯公司债券基金”,分类后结果如图表 3 Panel D所示,对于两个子样本,夏普比率对基金流量的解释明显优于任何因素模型。因此,基金的持有结构并不影响投资者使用夏普比率来衡量公司债券共同基金的业绩。

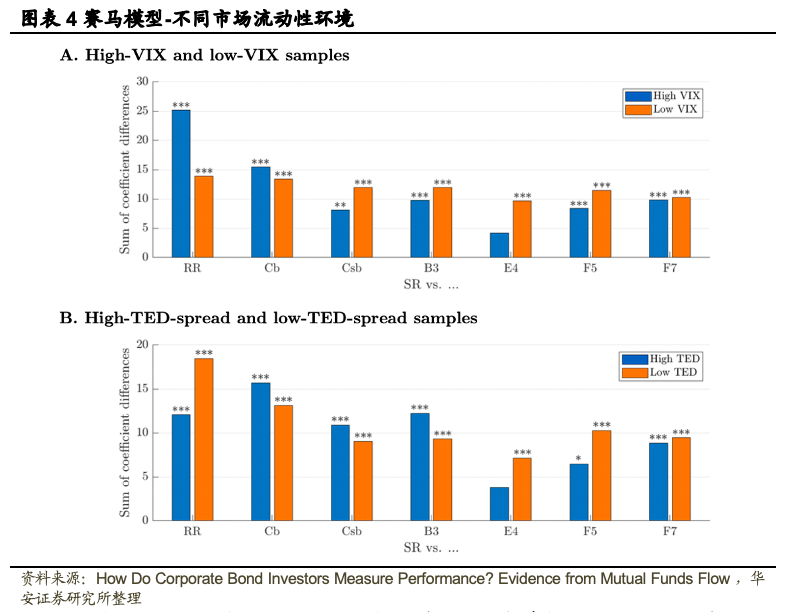

债基存在回报互补性,即持有低流动性资产的共同基金投资者有动力首先赎回份额。在大量赎回的情况下,基金管理者不得不亏本出售其持有的非流动性资产。因此,基金流量在市场压力时期与平静时期的表现可能大不相同。

根据总体流动性状态的两个指标形成子样本:标准普尔500指数波动率(VIX)和TED利差,高VIX和高TED利差子样本的定义是基于相应的时间序列变量是否超过其样本平均值。

图表 4显示,在压力时期和平静时期,夏普比率对共同基金流量的解释都优于原始收益率和所有因子模型。

接下来,本文将投资者整体关注度与情绪相关预测因子在市场回报预测能力方面进行比较。一方面,Da等人(2011)认为,由于关注度是产生情绪的必要条件,投资者关注度的增加,尤其是来自容易产生行为偏见的“噪音”交易者的关注度,可能会导致情绪的增强。另一方面,增加对真实新闻的关注可能会加快信息被纳入价格的速度,从而可能削弱情绪。本文在本小节中的分析对于理解投资者关注度在预测市场中的独特作用非常重要。

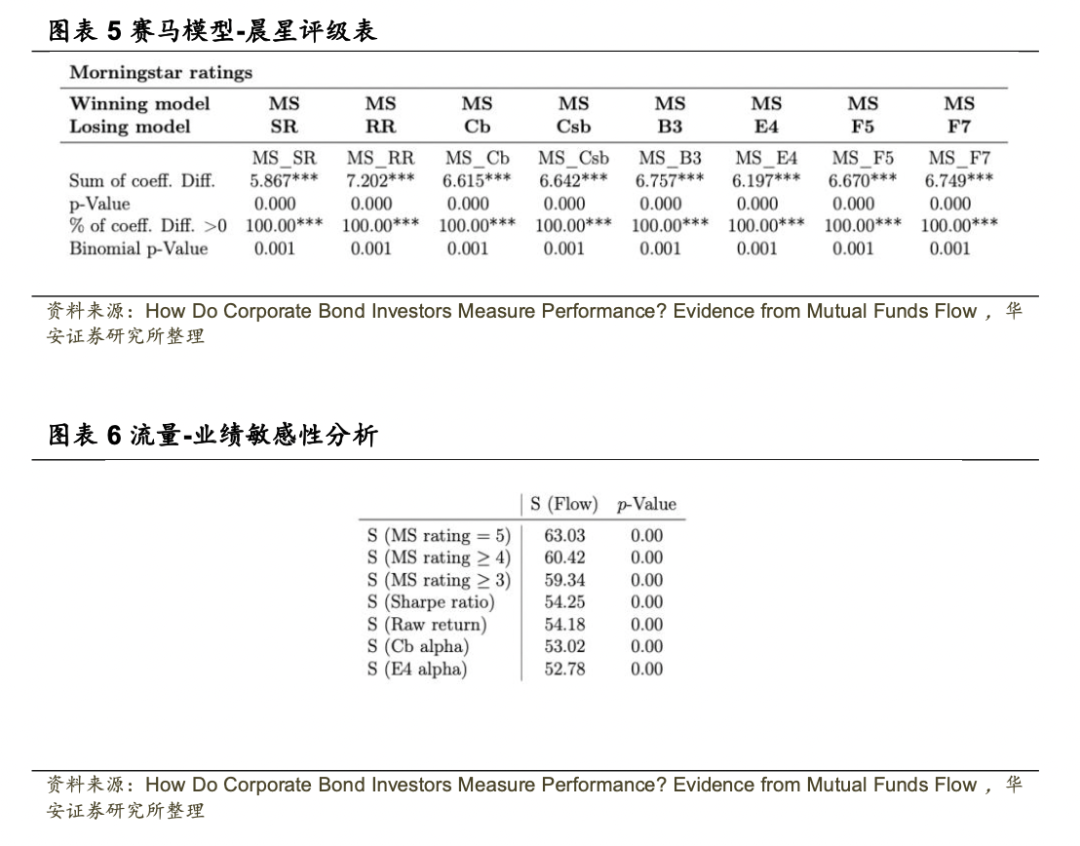

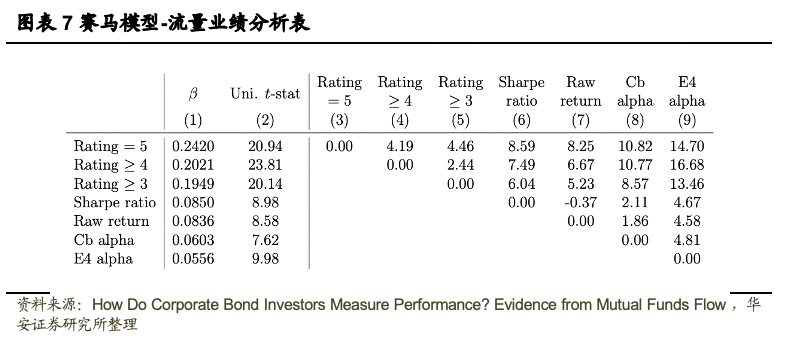

Ben-David等人(2022)表明,晨星评级对股票共同基金流量的解释大大优于CAPM指数。因此,本节将讨论晨星评级指标的解释能力。

首先,我们在进行的赛马测试和Berk & Van Binsbergen(2016)的替代测试中都包含晨星评级。同时考虑三种策略:卖出低星级的基金的同时,购买五星级的基金、四星级以上的基金或三星级以上的基金。

图表 5显示模型赛马的结果,发现晨星评级对基金流量的解释比研究中考虑的任何其他业绩指标(包括夏普比率)都要好,且图表 6和图表 7显示,晨星评级策略的流量-业绩敏感度估计值也最高。

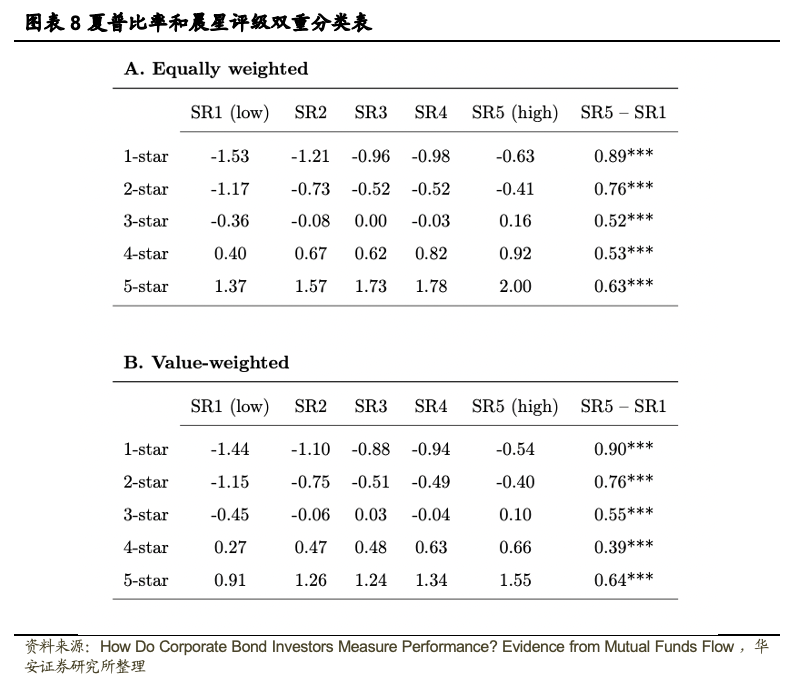

其次,再根据晨星评级和夏普比率进行条件双重分类。由图表 8知,晨星评级和夏普比率都是基金流量的重要驱动因素。最小的基金流量出现在晨星评级最低的五分位数和夏普比率最低的五分位数交汇处;相应的,最大的基金流量出现在晨星评级最高的五分位数和夏普比率最高的五分位数的交汇处。

虽然夏普比率和晨星评级都是风险调整后的业绩指标。然而,它们在几个重要的方面有所不同,如确切的风险调整方法、业绩衡量的范围、类别的调整。此外,晨星评级通常与资产信息一起直接公开传播,且相较于夏普比率更具共识性。

进一步剖析两个指标流量敏感度的差异,计算每个基金在12个月、36个月、60个月和120个月范围内的夏普比率和晨星风险调整收益(MRAR)。然后,运用晨星评级计算方法,得出基于夏普比率和基于MRAR的假设评级。最后通过对这两个指标的3年、5年、10年的评级赋予不同的权重来获得长线评级。

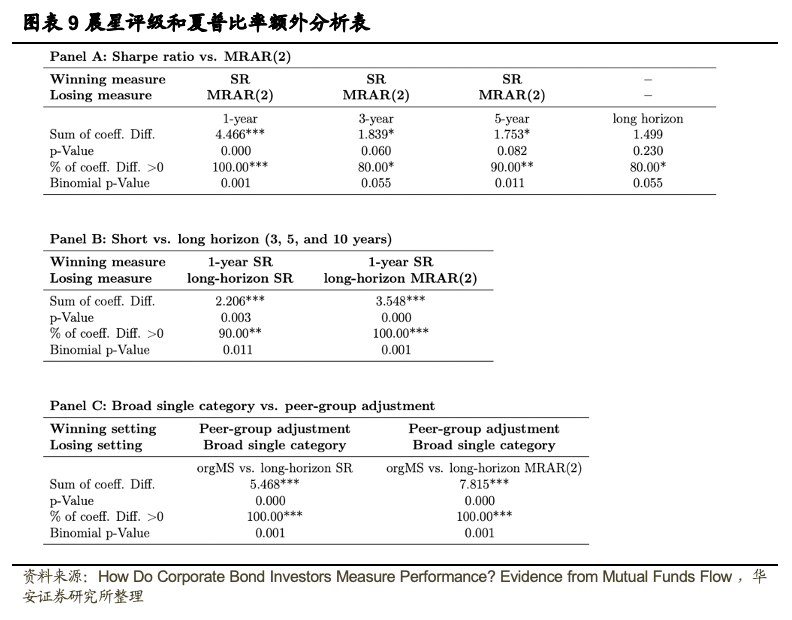

图表 9报告了对晨星评级和夏普比率的额外分析结果。Panel A对不同期限的夏普比率排名和MRAR排名进行了配对比较。当基于一年的期限时,简单的夏普比率对基金流量的解释明显优于MRAR。对于更长的期限(3年和5年),夏普比率的表现要弱一些,但在10%的水平上仍然显著。当结合不同的期限(包括10年)时,夏普比率仍然比MRAR更能略微解释基金流量,但两者的差异在统计上并不显著。因此,我们可以从这个分析中得出结论,当必须自行计算指标时,投资者偏好夏普比率而不是基于效用的MRAR。

其次,Panel B考察了历史范围对于计算业绩指标的影响。可发现,1年夏普比率对基金流量的解释明显优于基于夏普比率和MRAR的长期综合排名。因此,当必须自行计算指标时,投资者偏好使用较短的历史范围晨星评级。

最后,Panel C考察了同组调整和报告指标突出性的影响,传播的晨星评级在进行调整后,对基金流量的解释大大优于没有调整的夏普比率和MRAR。

总而言之,由于其突出性和易得性,晨星评级可以产生基金流量。投资者本身并不对相关的MRAR基础指标更加敏感,相反,在同等条件下,简单的夏普比率通常比MRAR指标更能解释基金流动。只有在直接使用晨星公司实际发布的准确衡量标准时,MRAR才比夏普比率表现得好。这些发现与Evans & Sun (2021)和Ben-David等人(2022)对股票共同基金的结果一致。

据上文分析,投资者偏好非常简单的风险调整回报指标,但常常忽略一个基金的表现部分取决于其对系统性风险因素的被动暴露。因此,本节中将研究投资者在评估基金业绩时多大程度上考虑了与因子相关的回报。

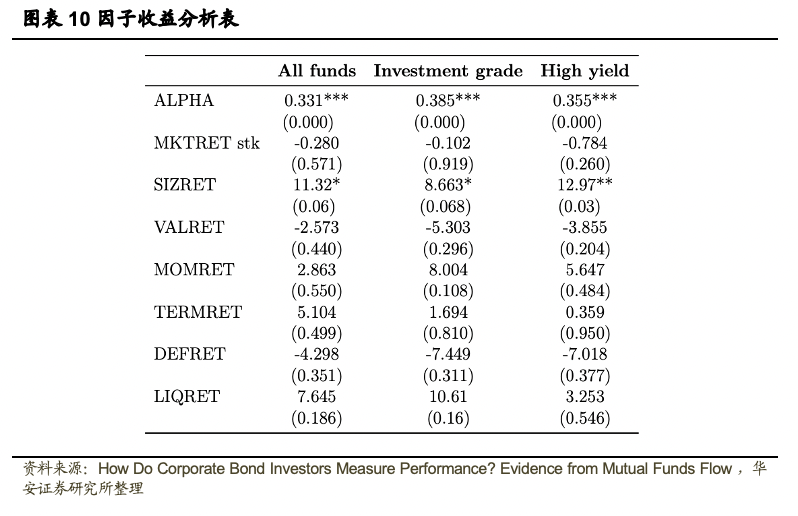

通过重新排列方程,将每只基金的超额收益分解为和因子相关收益,然后采取Fama&MacBeth的方法进行回归,图表 10显示,投资者资金流对非系统性收益部分的敏感度明显为正。然而,由于规模风险的暴露,投资者的资金流动对收益也有明显的正向反应。规模回报部分的系数甚至超过了因子模型alpha的系数。因此,投资者似乎对完全与基金经理的技能无关的回报成分做出了反应,而这些回报成分可以通过遵循一定的策略获得。对于其他因素的风险,平均系数在一定程度上也很大,尽管在统计上不显著。

04

主要分析中,将夏普比率定义为前一个月的超额收益与一年的标准差之比,当将其修正为传统夏普比率时,研究结果是稳健的,且基于12个月窗口的夏普比率甚至比本研究使用的夏普比率更好地解释资金流动。

此外,文献还测试了如下稳健性:

1、评估不同的业绩衡量标准时,建立五分组而不是十分组投资组合,

2、检验时间对于结果的影响时,引入指数衰减模型实证估计流量-回报关系中的衰减率λ

3、直接在基金层面进行分析时,汇总基金流量并对股份类别的回报和其他变量进行了价值加权

4、考虑晨星评级的时间变化,控制晨星评级-时间-月份交互固定功效

5、检验收益风格影响时,将晨星固定收益风格箱-时间-月份的交互固定效

6、测试结果对样本筛选的稳健性,放弃了基金必须有至少1000万美元的TNA的筛选条件

7、使用备选的其他模型进行比较

以上稳健型分析结果均与前文结论一致,即夏普比率对基金流量的解释明显优于所有因素模型。

05

虽然风格或因子投资策略已经在股票市场广泛实施,但在公司债市场上,由于债券交易成本高,投资者很难收获因子溢价。因此,公司债券投资者可能比股票基金投资者更不了解因子模型,从而使用简单的衡量标准而非多因子模型来评估基金业绩。

然而,如果仅仅使用晨星评级和夏普比率,基金经理将有强烈的动机去 "改善 "所属基金的这两个衡量标准,比如倾向于通过平滑收益来减少波动,而非改善投资决策。市场经验证实,当整个基金组合表现不佳时,债券估值相对较高;当整个基金组合表现良好时,债券估值特别低。

同时,与政府债券和股票相比,公司债券的流动性相对较差,使得基金经理有过大的自由裁量权。而根据研究所示,不同共同基金在同一时间点对相同债券的估值有很大差异。

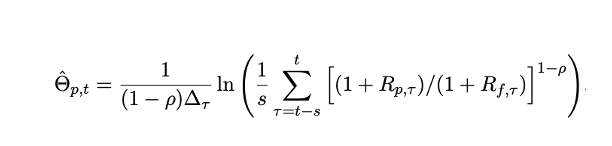

据此,文章实施了两个测试,以检验投资者在债券型共同基金中的资本分配决策是否会受到收益平滑操纵的影响。首先,将Goetzmann(2007)的防操纵业绩衡量标准(MPPM)作为基金流量的替代决定因素。MPPM是一种增强的夏普比率,定义如下:

其中s是测量范围的单位长度(月)delta_tau=1/12。我们使用相对风险厌恶系数(rou)为3和4,风险厌恶系数越大,风险受到的惩罚就越严重。

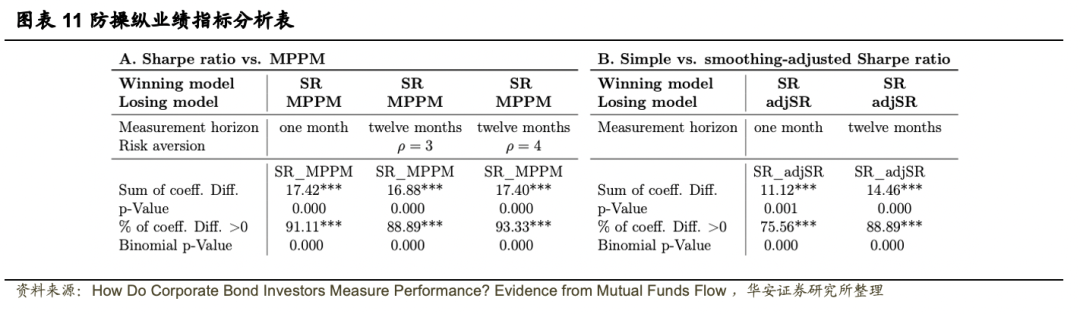

在图表 11中,Panel A显示了MPPM指标和夏普比率在不同时间段的成对比较,发现无论是1个月还是12个月的窗口期,夏普比率对基金流量的解释明显优于MPPM。投资者更依赖简单的夏普比率,而不是替代性的防操纵措施。

其次,在简单夏普比率和平滑调整后的夏普比率之间进行了赛马测试。根据Getmansky(2004)提出的一种修正回报平滑影响的方法,回报平滑意味着t月份观察到的基金回报是其不可观察到真实回报(R_pt)和k个滞后期的加权平均数R*_pt。遵循Chen(2010b)的方法,使用滞后的移动平均模型MA(1)并进行参数估计。

图表 11的Panel B报告了简单夏普比率和平滑调整后的对应比率的比较结果。不同的评估期限内,投资者对简单夏普比率的反应明显强于平滑调整后的夏普比率,证明投资者在进行投资决策并没有对收益平滑的效果进行调整。

总体而言,投资者如果过于依赖晨星评级和夏普比率来衡量业绩,反而会带来高昂的成本。首先,基金经理的操纵可能会误导他们做出不利的投资决定和基金选择。其次,公司债券基金的基础资产低流动性与投资者每日可获得的赎回权利并不匹配,因此,基金经理的收益平滑行为会给积极的投资者带来交易机会。除此之外,基金经理可能被迫出售好的证券,以便有足够的现金用于赎回,这可能会进一步增强不利影响。

06

为探究公司债券基金投资者如何选择业绩指标,文章使用赛马模型分析了基金流量与不同业绩衡量指标之间的关系,从简单的原始回报率和夏普比率到通过使用单一和不同的多因子模型。实证分析显示,夏普比率对基金流量的解释能力最强,而晨星评级能解释更大份额的投资者资金流动。同时,大多数投资者似乎根本不使用任何因子模型。

然而,单纯使用夏普比率和晨星评级作为业绩衡量指标存在缺陷。首先,它为基金经理的机会主义行为提供便利,使其故意提高这两个指标(例如通过持有非流动性资产或 "难以标记的 "债券)。其次,由不准确价格引起的基金收益可预测性导致有利可图的主动交易策略。主动型基金交易员可以利用资产净值错误估值的交易,从而获得的收益。

综上,在市场实践中,投资者应该进一步研究债券因子,使债券因子投资策略更加可行。这有助于债券投资者做出更复杂的基于因子模型的决策。同时,投资者应谨慎对待报告措施的操纵行为,至少要依靠防操纵的指标,而不是简单的夏普比率。

文献来源:

核心内容摘选自Thuy Duong Dang在《Journal of Banking & Finance》的论文《How Do Corporate Bond Investors Measure Performance? Evidence from Mutual Fund Flows》。

风险提示

重要声明

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选