路博迈基金首只公募产品成立【国信金工】

报 告 摘 要

上周A股市场主要宽基指数全线上涨,中小板指、科创50、创业板指收益靠前,收益分别为4.49%、4.45%、3.34%,上证综指、沪深300、中证1000收益靠后,收益分别为0.46%、1.72%、1.95%。从成交额来看,上周主要宽基指数均有所增加。行业方面,上周传媒、计算机、电子收益靠前,收益分别为10.48%、6.88%、6.80%,钢铁、建筑、石油石化收益靠后,收益分别为-3.24%、-2.15%、-1.81%。

截至上周五,央行逆回购净回笼资金1130亿元,逆回购到期4630亿元,净公开市场投放3500亿元。不同期限的国债利率均有所上行,利差缩窄3.64BP。上周中证转债指数上涨0.83%,累计成交3214亿元,较前一周减少357亿元。

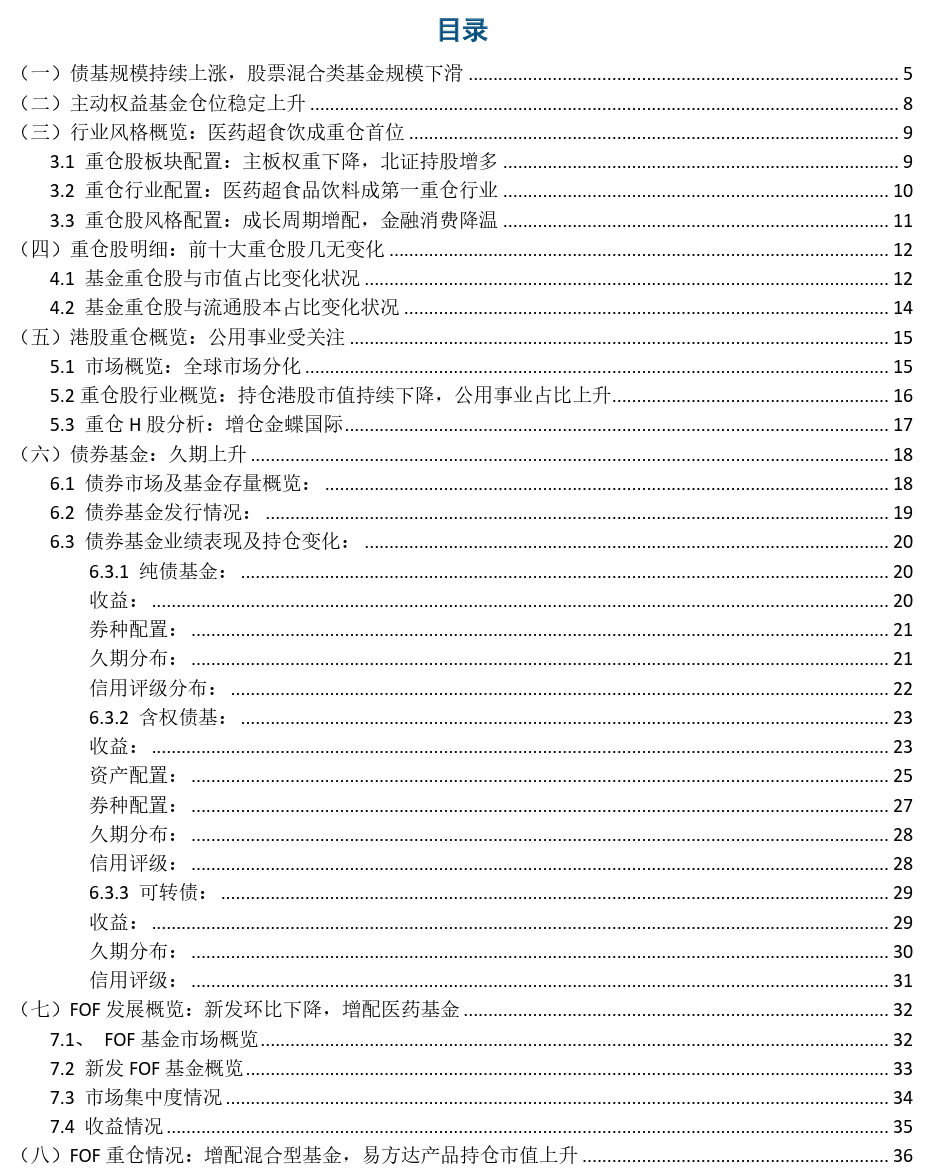

上周共上报29只基金,较上上周申报数量有所减少。申报的产品包括3只FOF,4只ETF,1只QDII,广发国证通信ETF、嘉实中证港股通高股息投资ETF、富国中证国有企业改革ETF、华安中证国有企业红利ETF等。

3月22日,路博迈基金官网显示,路博迈护航一年持有债券于3月21日成立,募集期间净认购金额40.91亿元。

3月20日,证监会网站显示,兴证证券资产管理有限公司递交了《公募基金管理人资格审批》材料。

3月24日,证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》。

二、开放式公募基金表现

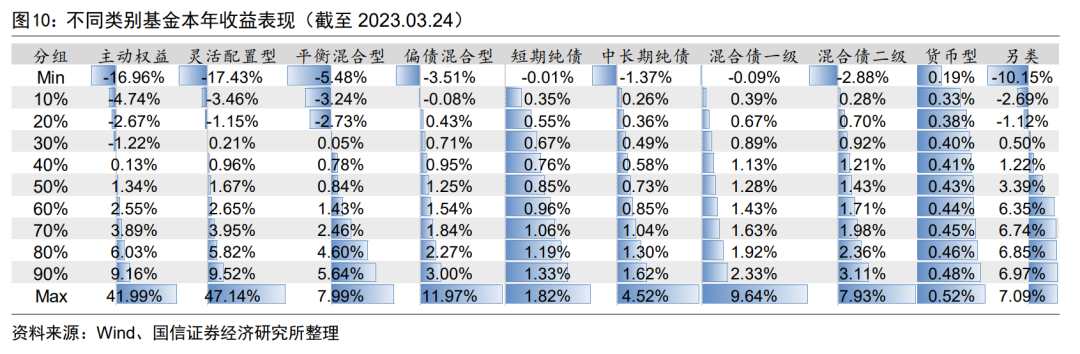

上周主动权益、灵活配置型、平衡混合型基金收益分别为1.38%、0.95%、0.43%。今年以来另类基金业绩表现最优,中位数收益为3.39%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为1.34%、1.67%、0.84%。

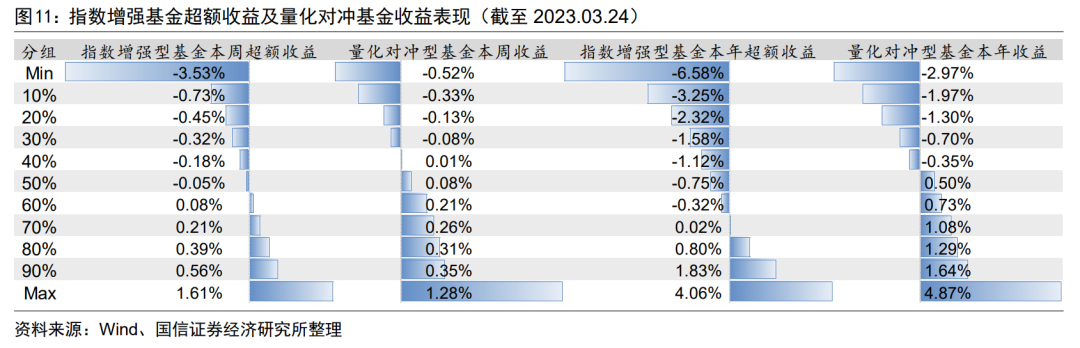

上周指数增强基金超额收益中位数为-0.05%,量化对冲型基金收益中位数为0.08%。今年以来,指数增强基金超额中位数为-0.75%,量化对冲型基金收益中位数为0.50%。

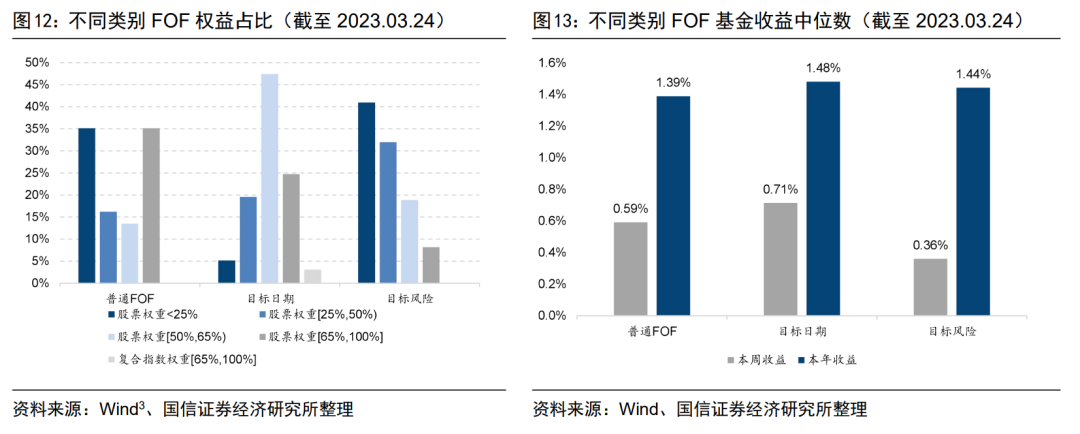

截至上周末,开放式公募基金中共有普通FOF基金185只、目标日期基金97只、目标风险基金122只。今年以来,目标日期基金中位数业绩表现最优,累计收益率为1.48%。

上周新成立基金33只(含2只转型基金),合计发行规模为253.62亿元,较前一周有所增加。此外,上周有30只基金首次进入发行阶段,本周将有22只基金开始发行。

一

上周市场回顾

1.1

相关热点回顾

一、基金申报发行动态

上周共上报29只基金,较上上周申报数量有所减少。申报的产品包括3只FOF,4只ETF,1只QDII,广发国证通信ETF、嘉实中证港股通高股息投资ETF、富国中证国有企业改革ETF、华安中证国有企业红利ETF等。

1.2

股票市场

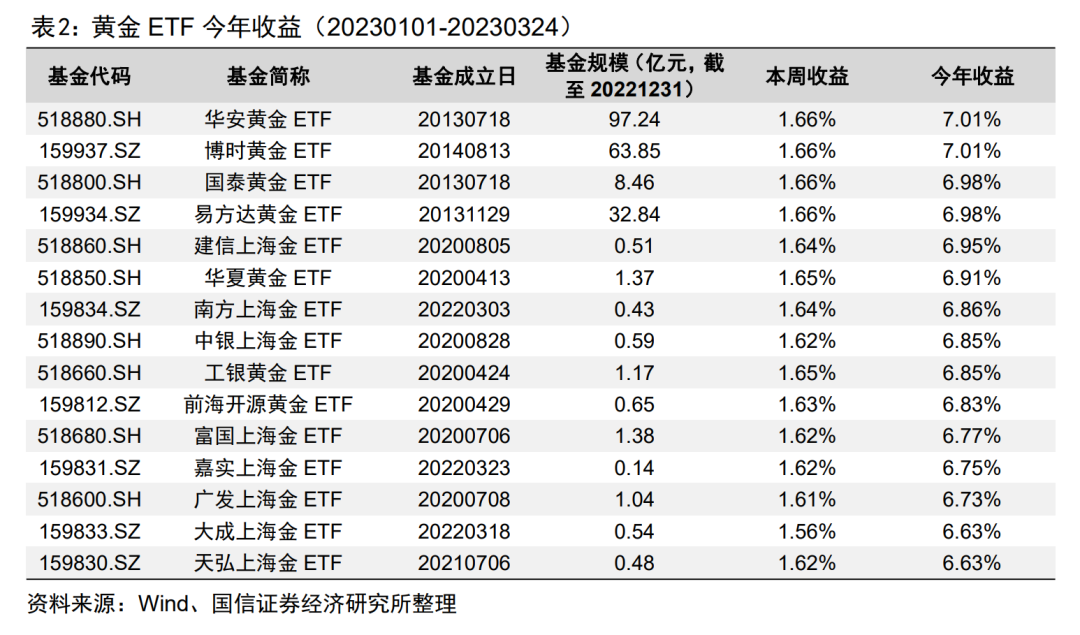

上周A股市场主要宽基指数全线上涨,中小板指、科创50、创业板指收益靠前,收益分别为4.49%、4.45%、3.34%,上证综指、沪深300、中证1000收益靠后,收益分别为0.46%、1.72%、1.95%。过去一个月科创50上涨7.10%,涨幅最大,创业板指数下跌2.41%,跌幅最大。年初至今,主要宽基指数中科创50指数收益最高,其累计收益率为10.53%。

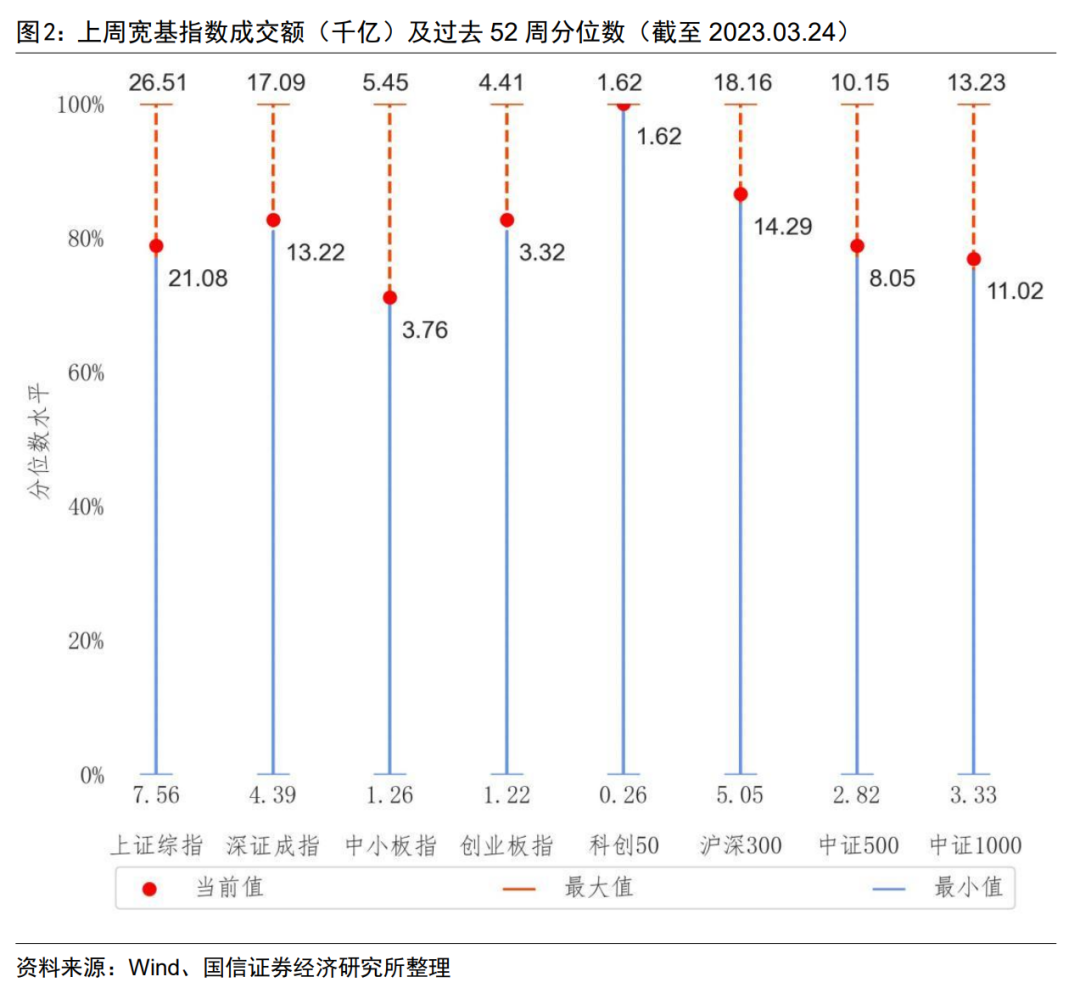

从成交额来看,上周主要宽基指数均有所增加,在过去52周的样本期内,主要宽基指数均位于70%-100%的历史分位水平。

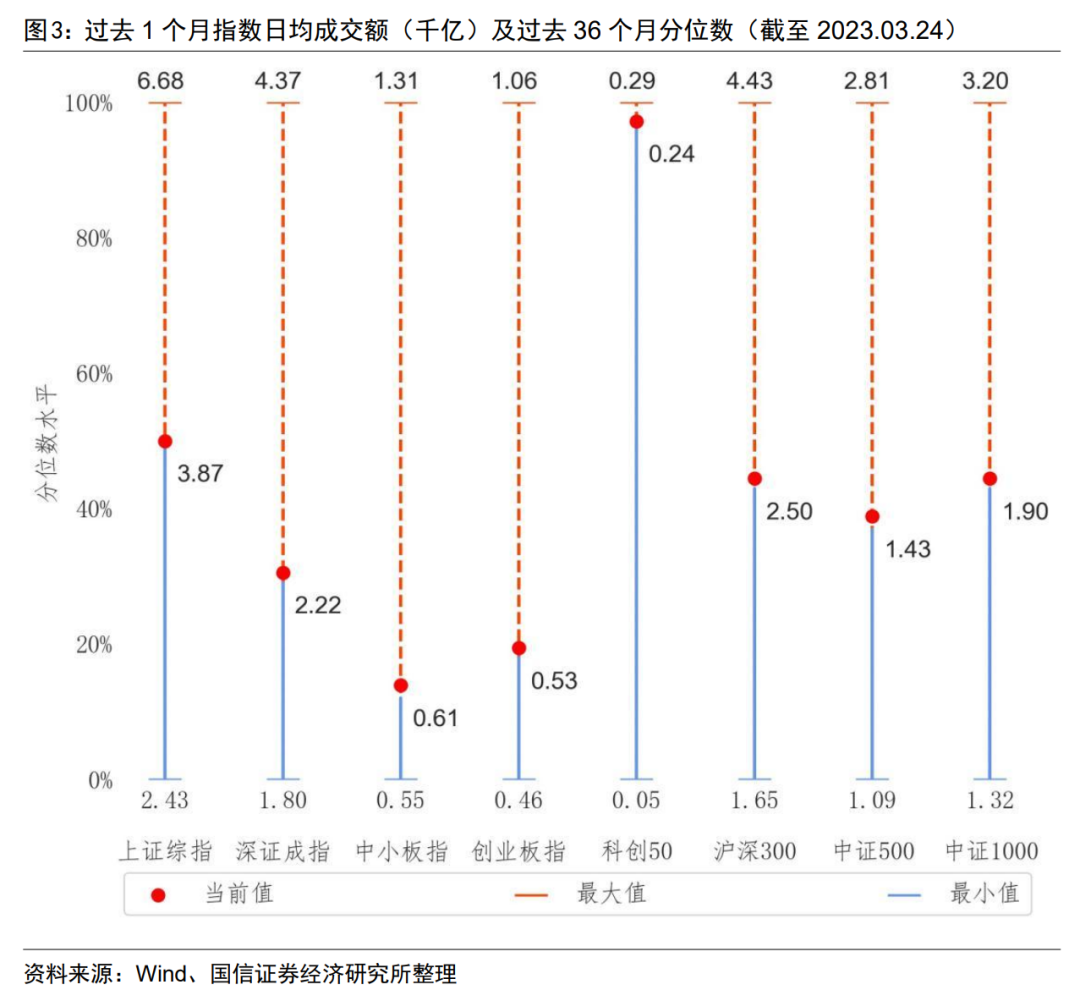

按月度来看,过去一个月主要宽基指数成交额均有所增加,主要宽基指数均位于过去36个月10%-100%的历史分位水平。

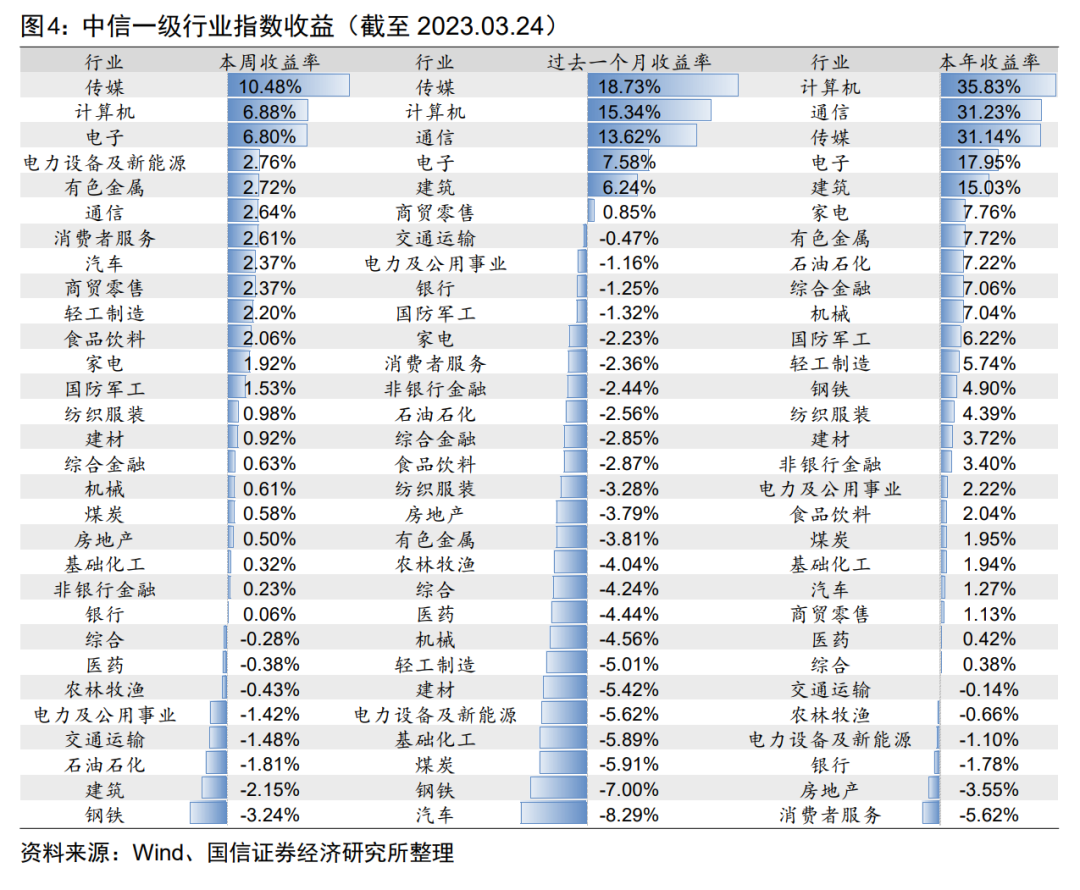

行业方面,上周传媒、计算机、电子收益靠前,收益分别为10.48%、6.88%、6.80%,钢铁、建筑、石油石化收益靠后,收益分别为-3.24%、-2.15%、-1.81%。过去一个月,传媒行业累计上涨18.73%,涨幅最大,汽车累计下跌8.29%,跌幅最大。今年以来,计算机、通信、传媒的累计收益较高,分别为35.83%、31.23%、31.14%,相比之下,消费者服务、房地产、银行等多个行业的收益率最低。

1.3

债券市场

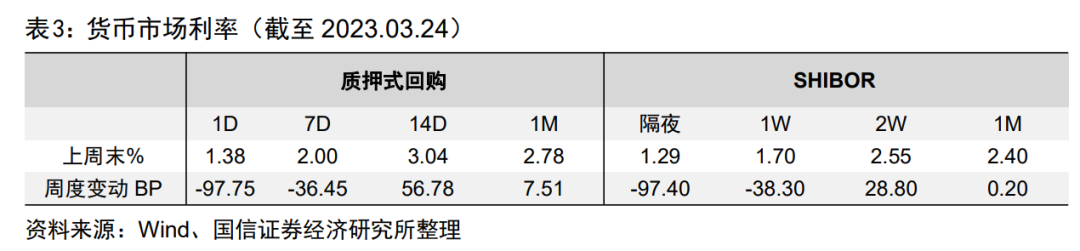

截至上周五,央行逆回购净回笼资金1130亿元,逆回购到期4630亿元,净公开市场投放3500亿元。质押式回购利率:1D相比前一周减少97.75BP,SHIBOR:隔夜相比前一周减少97.40BP。

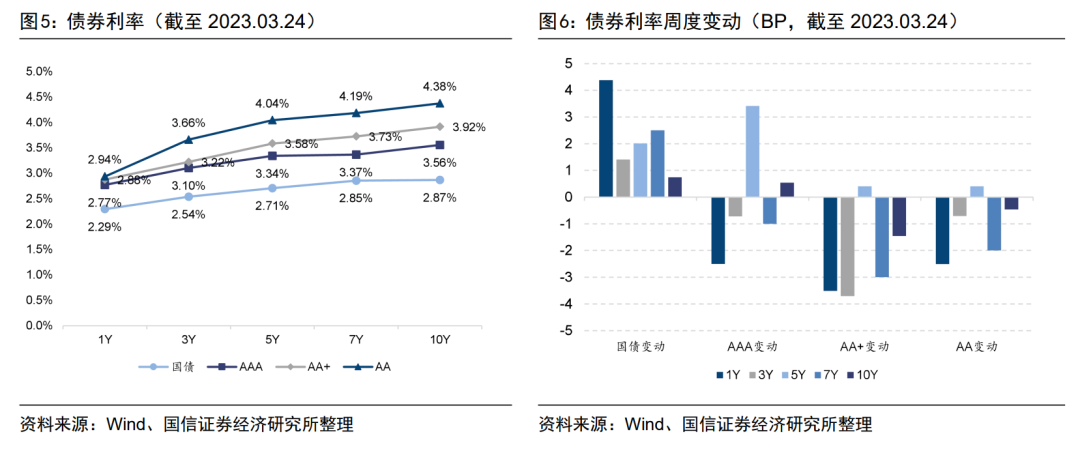

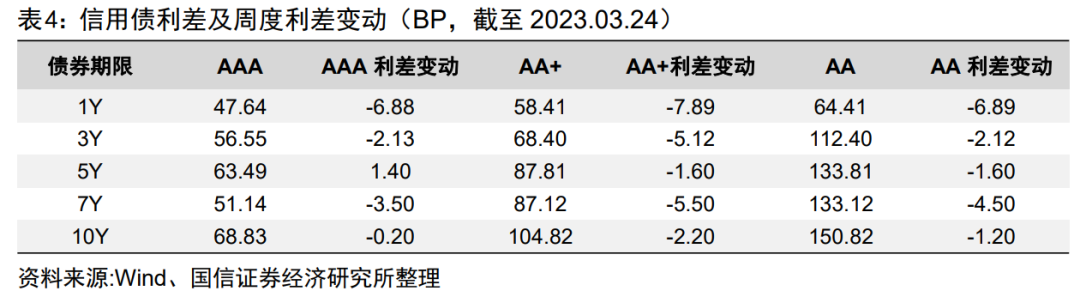

如下图所示,不同期限的国债利率均有所上行,利差缩窄3.64BP,5年期期限的不同评级的信用债利率均有所上行,1年期、3年期、7年期期限的不同评级的信用债利率均有所下行。

信用利差方面,1年期、3年期、7年期、10年期期限的信用债利差均有所下行。

1.4

可转债市场

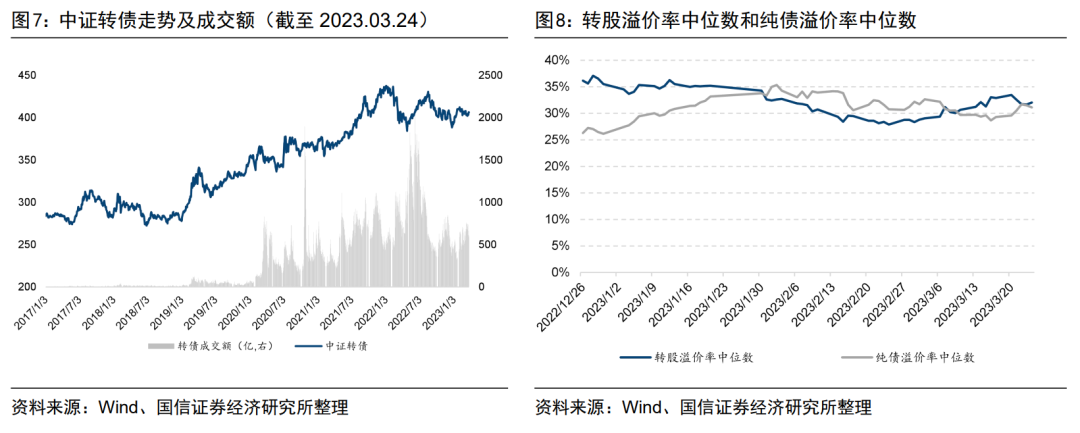

上周中证转债指数上涨0.83%,累计成交3214亿元,较前一周减少357亿元。截至上周五,可转债市场转股溢价率中位数为32.04%,较前一周减少0.85%,纯债溢价率中位数为31.13%,较前一周增加1.83%。

二

开放式公募基金表现

2.1

普通公募基金

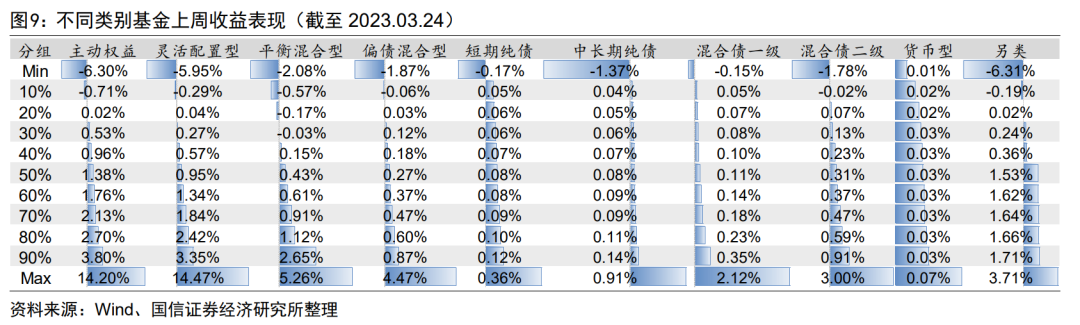

统计普通公募基金的业绩表现(不含指数增强基金、指数基金、FOF基金),新成立基金在6个月建仓期满之后才参与统计,并以开放式基金中的普通股票型基金和偏股混合型基金作为主动权益基金的样本池。上周主动权益、灵活配置型、平衡混合型基金收益分别为1.38%、0.95%、0.43%。

今年以来另类基金业绩表现最优,中位数收益为3.39%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为1.34%、1.67%、0.84%。

2.2

量化公募基金

统计指数增强基金相对基准的超额收益和量化对冲型基金的收益情况,新成立基金在6个月建仓期满之后才参与统计。上周指数增强基金超额收益中位数为-0.05%,量化对冲型基金收益中位数为0.08%。今年以来,指数增强基金超额中位数为-0.75%,量化对冲型基金收益中位数为0.50%。

2.3

公募FOF基金

截至上周末,开放式公募基金中共有普通FOF基金185只、目标日期基金97只、目标风险基金122只。上周新成立1只FOF基金,为中泰天择稳健6个月持有A。依据业绩比较基准计算FOF基金中权益类资产的权重,并将基金类指数按照预计权益占比进行折算。总的来看,目标日期基金的权益仓位更高,其权益仓位主要分布在50%-65%的区间内,绝大多数目标风险基金权益仓位在50%以下,普通FOF基金的权益仓位分布较为均匀。

统计FOF基金的业绩表现(新成立基金在3个月建仓期满之后才参与统计),上周普通FOF、目标日期、目标风险类基金收益中位数分别为0.59%、0.71%、0.36%。今年以来,目标日期基金中位数业绩表现最优,累计收益率为1.48%。

2.4

基金经理变更

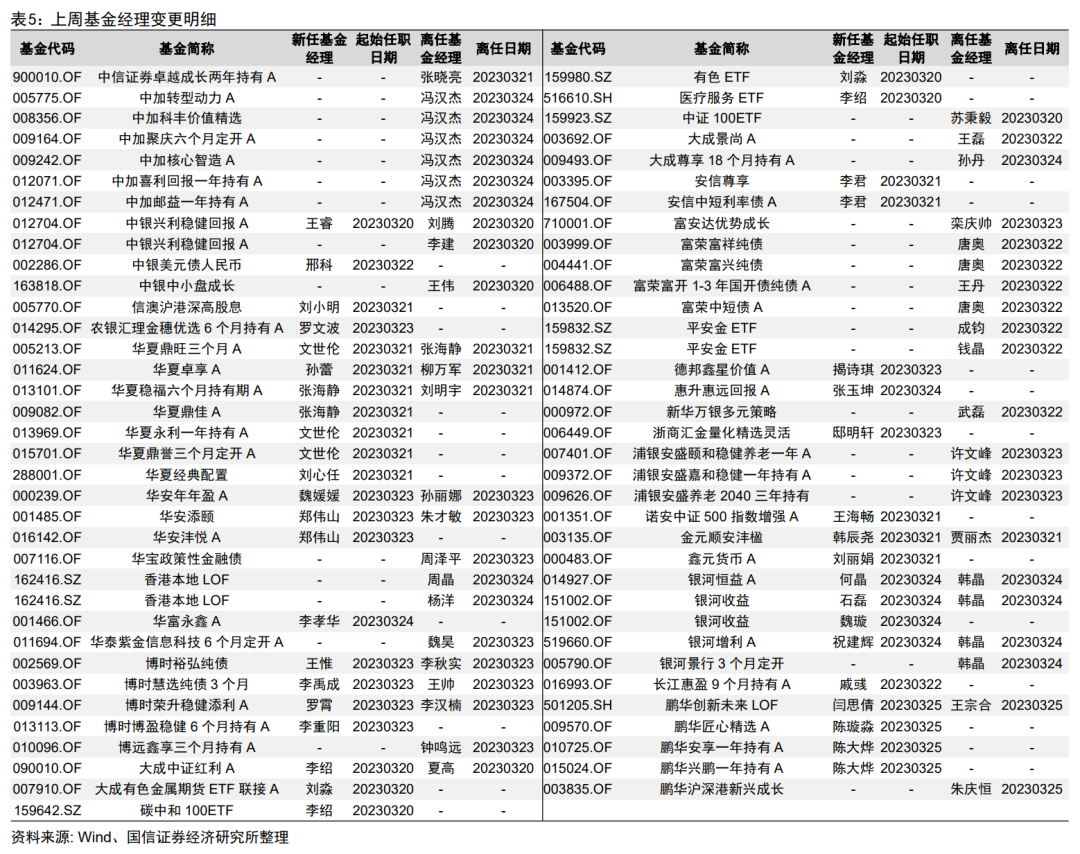

上周共有28家基金公司的67只基金产品其基金经理情况发生变动,其中产品变动数量较多的基金管理人有大成基金(8只)、华夏基金(7只)、中加基金(6只)。

三

基金产品发行情况

3.1

上周新成立基金

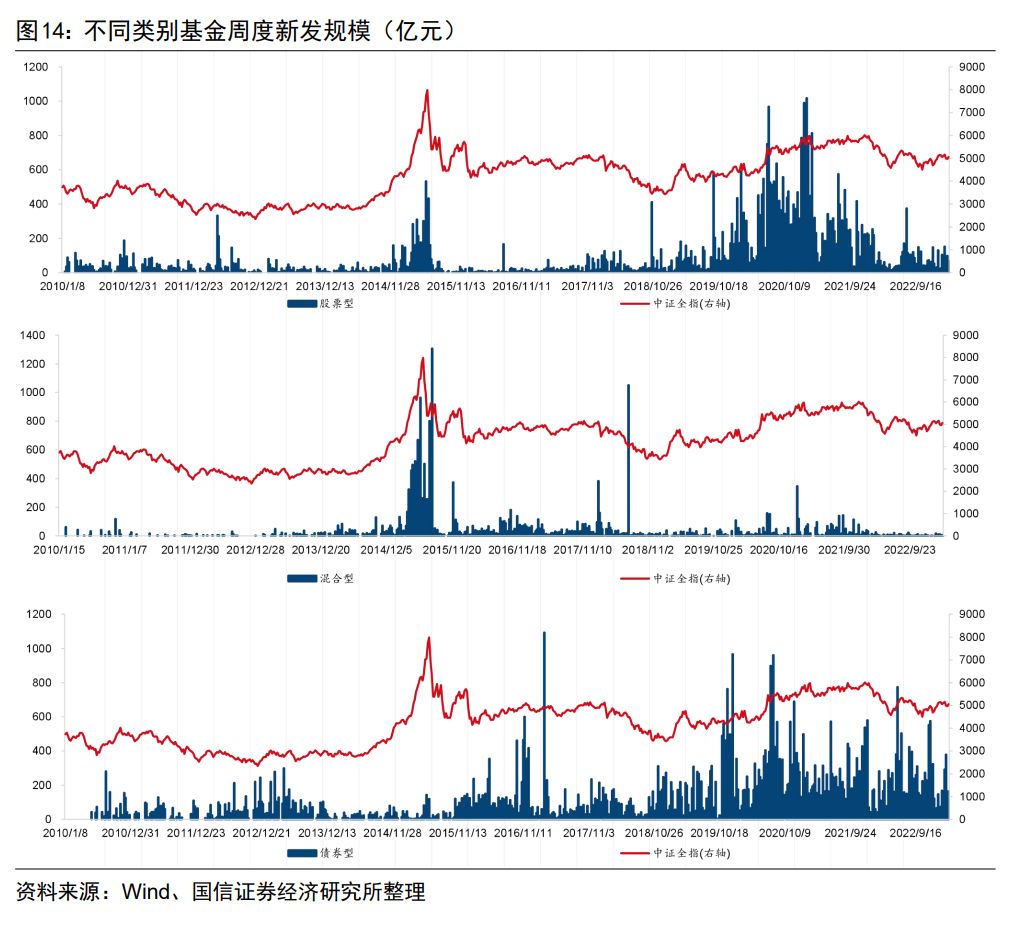

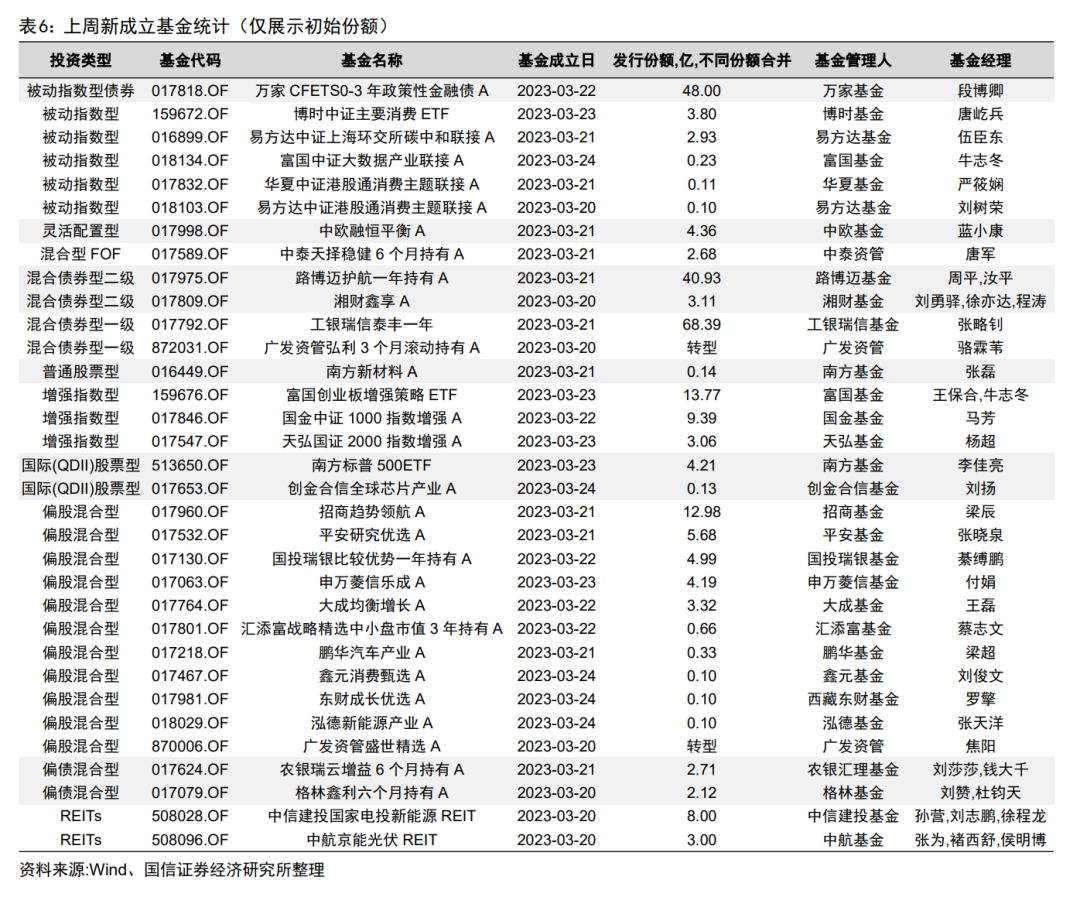

上周新发基金合计发行规模为242.62亿元,较前一周有所增加。其中股票型基金发行70.32亿元、混合型基金发行7.03亿元、债券型基金发行165.26亿元,另类基金和货币基金无新发。

上周新成立基金33只(含2只转型基金),新发基金中数量较多的类型为偏股混合型(11只)和被动指数型(5只),发行规模分别为32.45亿元和7.18亿元。

3.2

上周首发基金

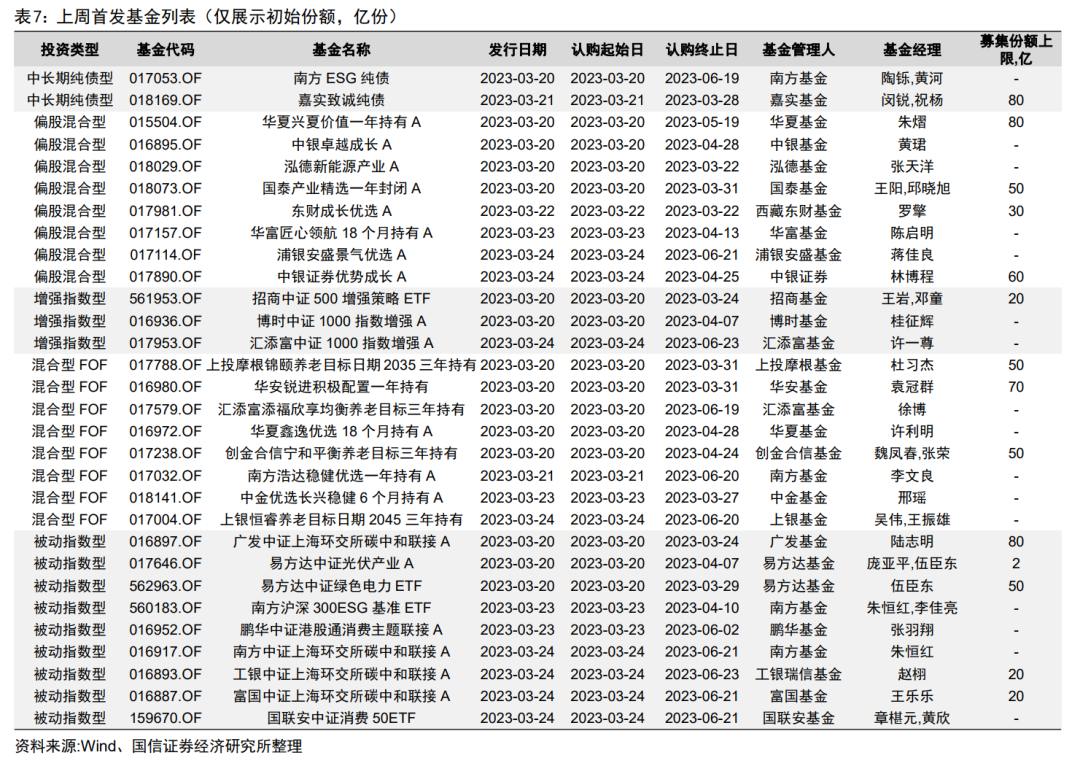

上周有30只基金首次进入发行阶段,其中泓德新能源产业A、东财成长优选A已经结束发行并成立。

3.3

本周待发行基金

本周将有22只基金进入发行阶段,其中偏股混合型(6只)、国际(QDII)股票型(4只)、被动指数型(4只)。

本文选自国信证券于2023年03月24日发布的研究报告《消费基础设施纳入REITs试点范围,路博迈基金首只公募产品成立》

分析师:张欣慰 S0980520060001

风险提示:市场环境变动风险,风格切换风险。

本篇文章来源于微信公众号: 量化藏经阁