王乐乐:量化资产配置、产业周期与资产的盈亏分析

发言实录:

非常感谢开源金融工程团队魏博士的邀请!很荣幸能参加这次活动,与大家交流一下我的框架和体系。今天,我从量化的资产配置体系、产业周期角度、筹码结构变迁等方面,做一点点量化分析。我会介绍这个体系的基本架构,以及筹码变化和板块上涨的驱动因素。

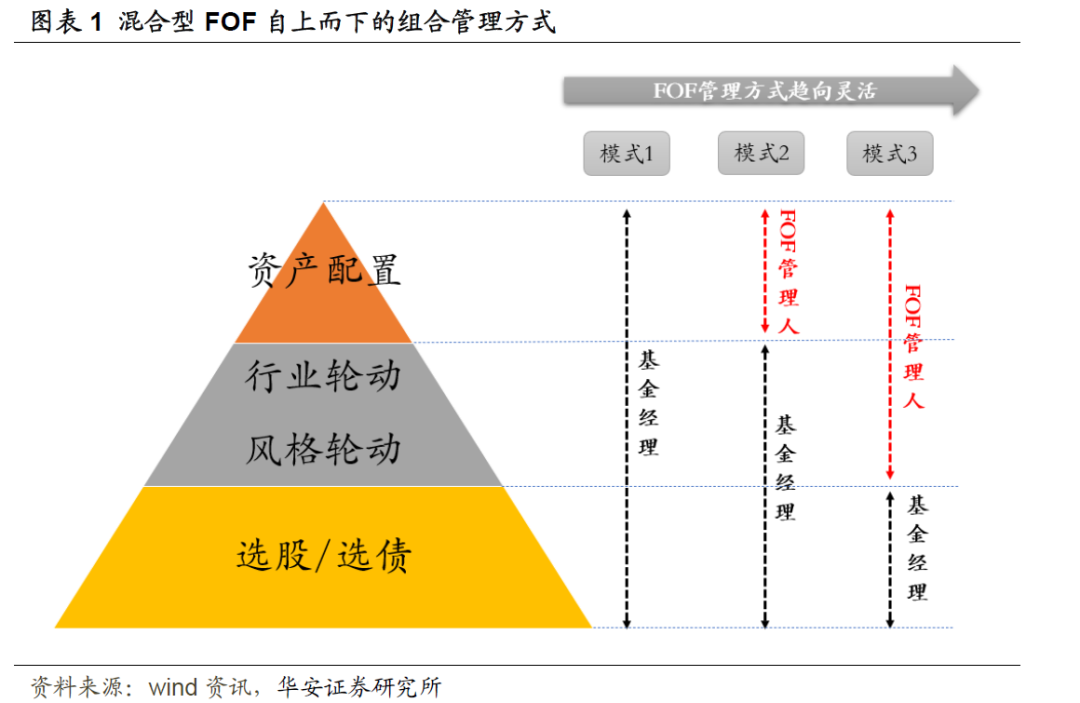

从量化角度来看,我们能解决的问题是什么呢?通常的量化投资都指的是多因子投资、以追求跑赢指数的超额收益。今天我们聊的是,如何通过量化的方法、在做股票市场进行战略和战术资产配置,有效地控制回撤并合理管理仓位。

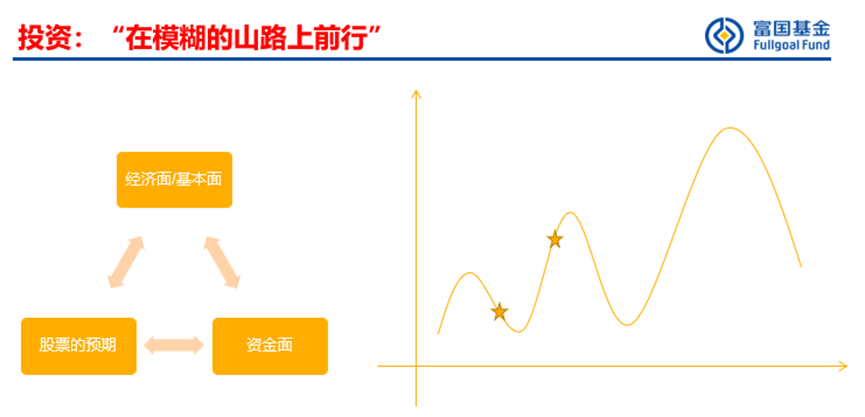

今天的内容是是我在过去十几年职业生涯中,管理二级债基、QDII基金等基金的一些心得体会。在投资中,我们需要面对的是未来的模糊性和不确定性,打个比喻就像"模糊的山路上前行"。虽然未来是模糊的,然而我们依然要想办法来判断未来是一个“山峰”呢?还是一个“峡谷”呢?

未来是模糊的,关键在于我们如何研究未来模糊的变化,那么“量化方法”如何帮助我们刻画这种模糊的未来呢?这里我们需要用到预期差的方法。

股价的表现不一定与宏观经济的好坏完全对应,关键在于股价所反映的预期是什么。如果未来前景较好,而现在市场价格所反映的预期非常低,这种背离就创造较好的买入机会;如果未来前景较好,而市场价格所反映的预期非常乐观,那可能就是时候卖出。这里面的关键在于预期差的变化。

我们需要如何定价预期才能准确把握这种差异呢?今天我尝试通过一些量化的角度来解决这个问题,主要刻画股价所反映的预期和未来走势之间的背离关系。

最近很多人最近提到宏观经济很弱,消费也很弱,这个事实也许是正确的,然而它对投资是否帮助呢?如果股价已经充分反映了消费偏弱的现实,那么这个“事实”对投资来说恐怕没啥实质性帮助。关键在于股票所反映的预期,以及未来的消费情况如何变化。

现在,我需要解决一个问题:寻找股票价格所反映的预期是什么?是低预期、乐观还是中性?只有了解股票价格所反映的预期,然后和未来经济数据相结合,才能挖掘出投资机会。股票预期有了一个参考后,接下来关注的是预期的变化,即未来可能的走势。

股票定价的预期到底是什么?尽管这个问题很难确切回答,但我可以给出一个粗略、但可跟踪的答案。在解决股价所反映的预期时,我采用两个方法:价格法和估值法,同时,我们还必须考虑估值体系是否会发生重构的问题。

如果某一个赛道到达一个底部区域并发生了估值重构,那么这个底部就没有实质意义,甚至可能是未来的顶部。如果估值没有重构的话,此时该赛道在“底部区域”可能反映的就是过度低预期。此时,如果赛道的基本面也很低预期的话,那么此时该板块就是“合理低估”,这就进一步需要判断该赛道未来基本面是否会改善,从而确定该板块的投资价值。

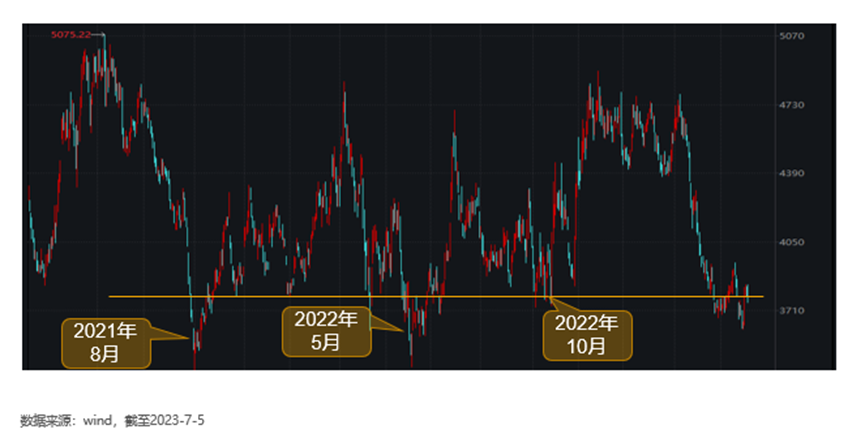

什么叫“底部区域呢”?我们先用“价格法”,也就是寻找历史的“价格锚”,即:寻找几个价格低点作为“锚”。

举例来说,旅游板块,富国也有一个“旅游ETF”。在历史上,我们寻找了几个关键的位置,此时旅游板块面临着非常大的压力(见下图)。如果旅游股价到了历史上的这几个时刻,说明旅游板块的股价反映了较低预期。

通过这个例子,我们能够简单地了解当前旅游板块价格所所反映的预期。虽然我们无法给出精确答案,但我们能够推测出它代表了较为充分低预期。"低估不代表涨",它虽然低预期,但并不意味着立即上涨,只代表它的下行风险相对较小而已。

接下来,我们需要关注的是,“低估的股票价格预期”是否真的合理?是否有投资机会?如果只有低估,它可能是不会涨的,我们必须找到向上的催化剂。

在这里,我使用了旅客量和旅游点位来寻找他们之间的联动性和背离。在旅客量最低的位置,市场最低预期,股价预期非常低,这是历史的协同规律,然而现在旅客量并没有明显下降,而股价却到了历史低估区域,这就形成了背离。这表明:(1)股价可能处于超调状态,存在往上修复的可能。(2)未来旅客量大幅下滑,这样旅游的股价和游客量之间的背离就会修复。

实际上第一种情况出现的可能性更大,因为客运量在7月和8月往往会表现较好,而今年处于三年后的客流量复苏阶段,虽然老百姓的消费金额有所下降,但旅客量没有明显下行。

如果旅客量在7、8月份维持较高的水平,那么旅游板块股价可能就存在向上修复的可能。

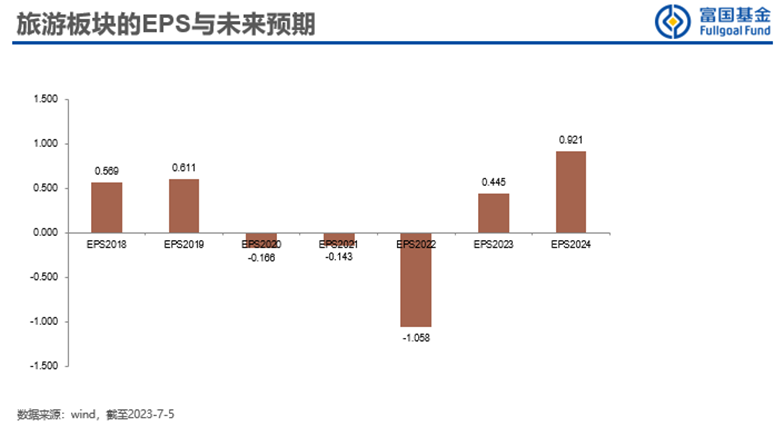

上述是站在短期的视角来分析这种背离,我们从更长一些维度来看待这种现象。我们用年度EPS来分析基本面的变化趋势。虽然今年人均消费金额相对较低,然而股价已经处于超调的状态,然而从业绩来看,今年和明年旅游板块的业绩可能都是大幅回升的,所以从大趋势来说,旅游板块的股价可能是一个“爬山”的过程。

价格法对于旅游板块可能比较实用,因为它过去3年可能都处于亏损状态,EPS没有给股价的中枢带来提振。“价格法”可能不适用持续稳健盈利的板块。

对于盈利不断上移的板块,我们要考虑估值法,研究低预期达到何位置。对于估值法,我们还面临一个问题,那就是板块的估值是否会重构。

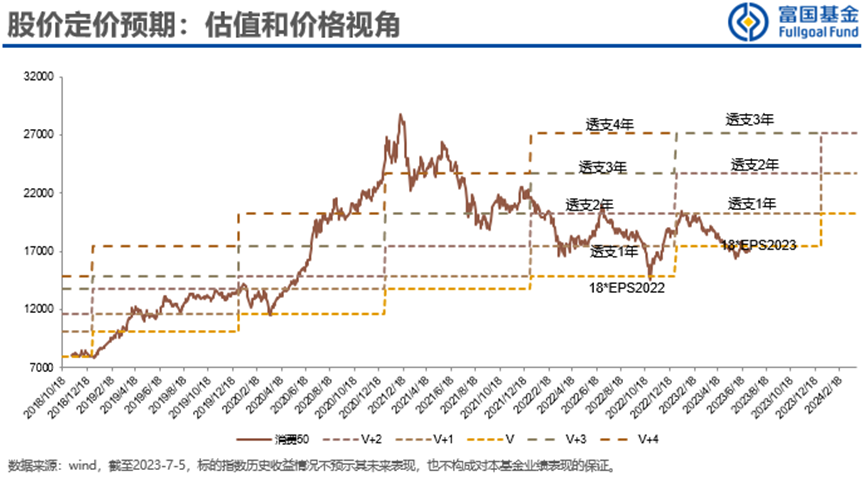

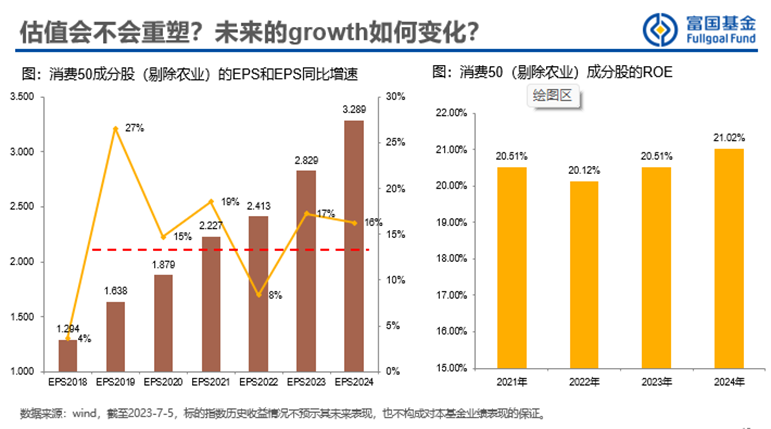

我们以“消费50ETF”为例,由于消费的龙头公司时不时会有一些调整,所以我们用现在的成分股来回溯他们的历史表现,以及分析历史的低预期的价格。

首先我们需要寻找消费50ETF历史上的价格低点,最好是“消费板块最低预期的点”、“股票市场最低预期的点”等共振的价格区域。

根据这种方法,我们找到的几个区域,分别是2018年底、2020年3月, 2022年10月,可以看到这个几个区域,消费50ETF成分股的最低估值(Forward PE)基本都在18倍左右。未来,消费板块的18倍估值(Forward PE)是否为最低点,我们不敢给出明确的判断,但这个估值价位附近,说明消费50ETF价格所反映的预期比较低。

通过这样的估值分析体系,可以看到:从2018年以来,企业盈利对股价的推升作用,以及估值抬升对于股价的影响作用(参见上图)。

通过这个观察,我们还可以知道目前消费数据表现不佳,大家对消费持谨慎态度。这可能是一个事实,但是股价也反映了这一点,可能股价比我们现在的“事实”反映的更低预期,因为现在的消费数据可能是好于“2020年3月”、“2022年10月”的情况。这就是所谓“事实”和股价所反映预期之间的背离。

到了目前为止,我们都回答一个问题,那就是“历史低估的估值”,现在会不会发生“估值重构”呢?如果估值发生重构,上述的结论恐怕就没啥实质意义了。

现在低估的估值,是否会发生重构呢?我们用到多重校验的方法。(1)利用市场给出的启示,即:“地量地价、天量天价”的理念。成交量我们用“换手率”来替代。如果消费板块的换手率到了地量,此时消费50板块的估值也到了18倍的话,那么这种估值预期可能代表了较为低预期。这提高了我们分析框架的胜算,增加了判断的可能性。(2)利用金融学原理来分析板块的估值体系。PE是否会被重塑取决于未来的growth是否会发生系统性改变。目前看下,2023年2024年消费50板块的growth可能并不会系统性下移。在这种背景下,消费50板块的估值可能不太会发生估值重构。如果某个板块未来的growth系统性下移,那么这个板块的股票估值可能就会系统性下移、投资价值可能就比较弱了。

目前关于消费板块未来业绩增速是否有系统性下移,众说纷纭,然而从数据来说,我们并没有明显看到这种迹象。我们姑且留一些“谨慎”在心中,时刻保持关注即可。

在上述分析基础上,我们知道目前消费50ETF的股价所反映的预期过于低预期,这说明这个板块的盈亏比非常高,然而它的股价是否有向上的催化剂呢?

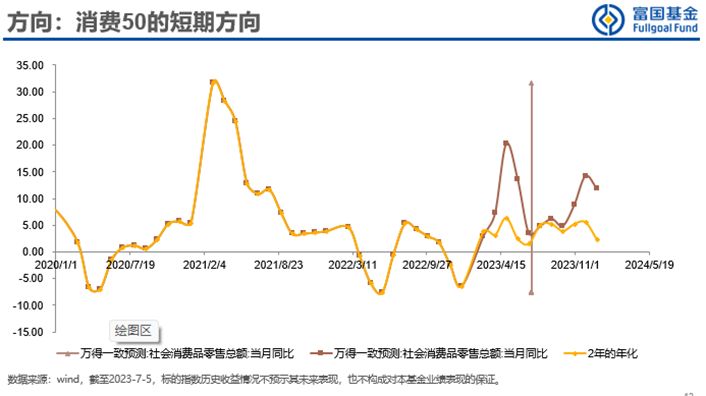

我们来看两个方面。第一,消费数据会不会超预期?目前看来未来几个月消费数据可能逐步恢复的,然而修复的幅度也并不是特别高。这可能有利于消费50板块股价的逐步修复,但是修复的节奏可能并不是一帆风顺。

第二个因素就是机构持仓量,推测未来可能是增量资金呢?还是抛售资金呢?目前消费50的持仓量处于一个较高的位置,这个位置可能很难有大幅加仓的空间,尤其是在基本面没有特别亮眼的催化剂情况下。如果没有明显的资金增加,那么想要拔高估值很困难的。因此,从客观理性的分析来看,我们认为该板块不太可能系统拔高估值。

以上就是我们对一个板块股价所反映的预期、板块的基本面预期、股价和基本面之间背离关系以及筹码机构变化的一些分析。在实际投资过程中,这些分析都离不开全球大的趋势演化,即:全球是上行区域呢?还是下行区域呢?

接下来,我们要回答一个问题,全球股票市场的未来趋势在哪?这是一个复杂的问题。为了回答这个问题,我们可以从一个自上而下的视角来观察。

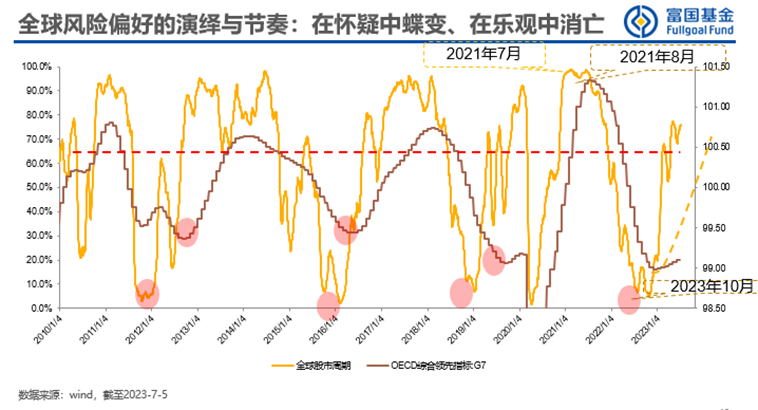

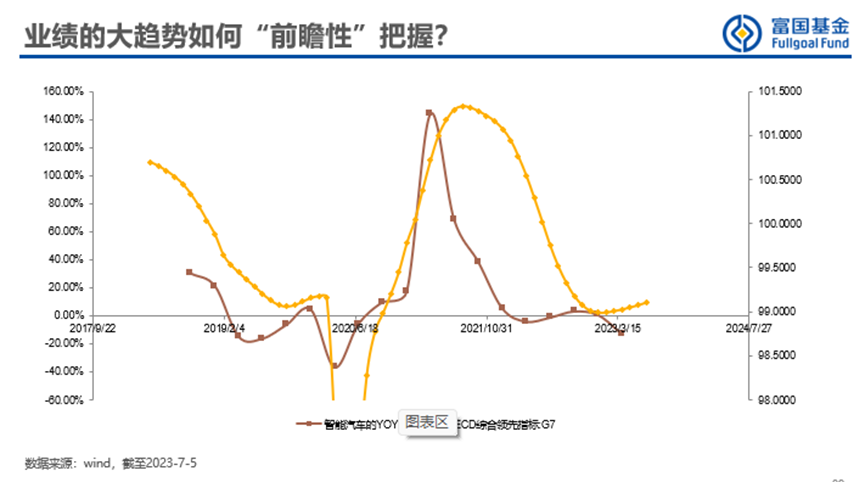

首先我们用量化方法刻画全球市场的风险偏好变化,然后寻找全球市场风险偏好与经济周期之间的关系。通过下图可以看到,全球股票市场的风险偏好和经济周期呈现紧密的联系,而且趋势性特征比较明显,即:全球OECD见底之前,全球股票市场的风险偏好就会先见底;全球OECD见顶之前,全球股票市场的风险偏好就会先见顶回落(参见下图)。

从上图数据来看,这一轮全球股市周期似乎已经开始了,未来的全球市场的中枢可能是上移的。带着这些数据,我们再去看媒体新闻,似乎也表现出较强的一致性。IMF全球货币基金组织上调了2024年全球经济预测。” 国际货币基金组织(IMF)总裁格格奥尔基耶娃在出席达沃斯论坛时称,“我们预计,全球经济将较2022年下降0.5个百分点。不过好消息是,增速会在今年触底,2024年终于有望看到全球经济重拾动力。”

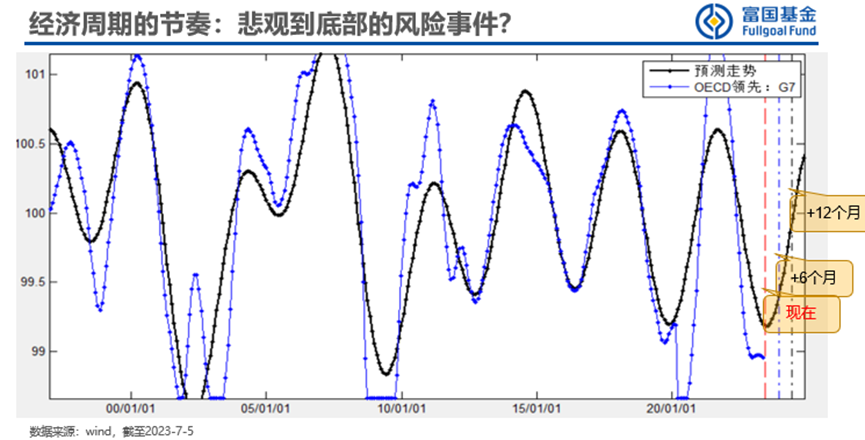

为了准确刻画这种节奏,我们需要用到经济周期的基本原理,我们将经济周期分为“长周期””、“中周期”、“短周期”,然后将其合称为经济周期的运行状态,我们就得到了下述经济周期曲线,即:全球经济指标OECD和预测规律的走势(参见下图)。

通过下图可以看到,全球OECD可能今年下半年就会逐步攀升,然后明年会有一个系统性攀升,这和IMF对全球经济预测的趋势也是一致的。

经济周期规律推演的未来趋势,只是对未来有一个大致的预判,然而这个规律是否会保持呢?这个路径会怎么走呢?这里我们需要用到交叉验证的方法,因为全球的股市、商品、债市、汇率等是一个整体结构,他们有着相互验证的关系。

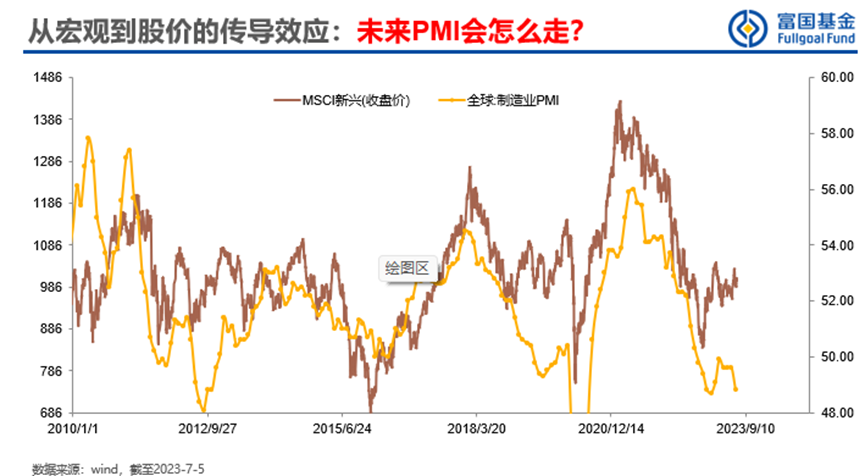

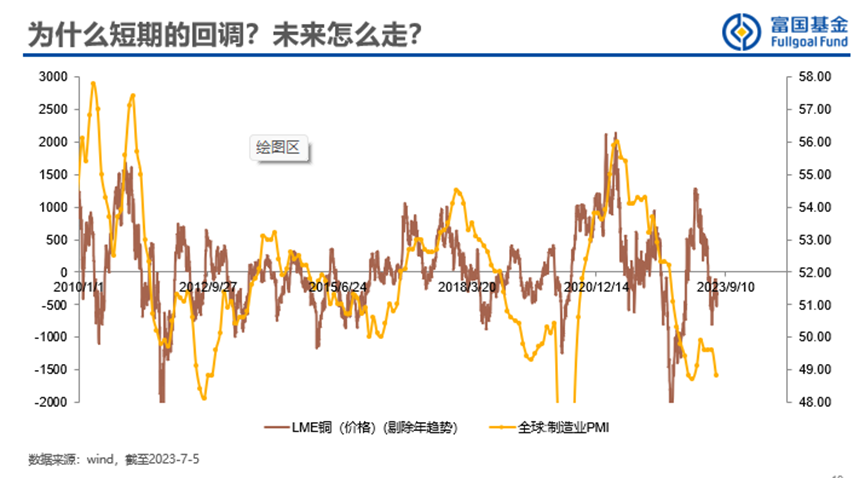

从股市来看经济经济指标的演绎和节奏,MCSI新兴市场收盘价和背后的PMI之间趋势关系是较为一致的(参见下图)。此外,铜价和PMI的节奏也是一致的等等。

因此,我们只需要观察接下来的时间,什么时候股价会涨,什么时候铜价会涨,全球PMI会回升。未来OECD的大趋势是回升的,如果此时铜价开始攀升,意味着PMI会回升,如果新兴市场的股价也开始攀升,那么似乎有可能就是一轮新周期的开启、中枢震荡上移周期的开启。

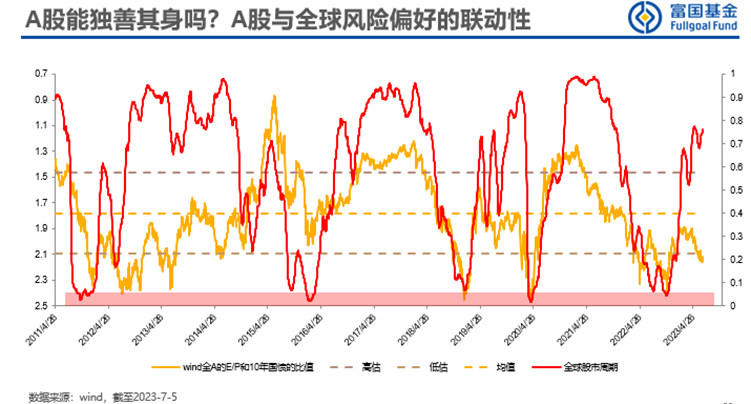

全球的风险偏好和A股有一定的关系的、大方向是一致的。这里展示了全球的风险偏好、A股的E/P除以国债之间的关系。它们的节奏是一致的,只是幅度不同。A股的走势,除了全球风险偏好,还受到中国经济自身和全球经济的影响。

对于股票的驱动方向,我们要注意价格的变化以及背后的内因变化的趋势。通过研究周期规律,我们可以了解这些内因变化之间的联动性。

在联动性的基础上,再回到资金流入、产业周期等来判断一个板块的投资价值。重要的是要理解驱动逻辑的变化。实际上,根据历史数据的分析,通过构建情景分析,我们可以预测某个变量发生变化时,哪些板块会出现异动。

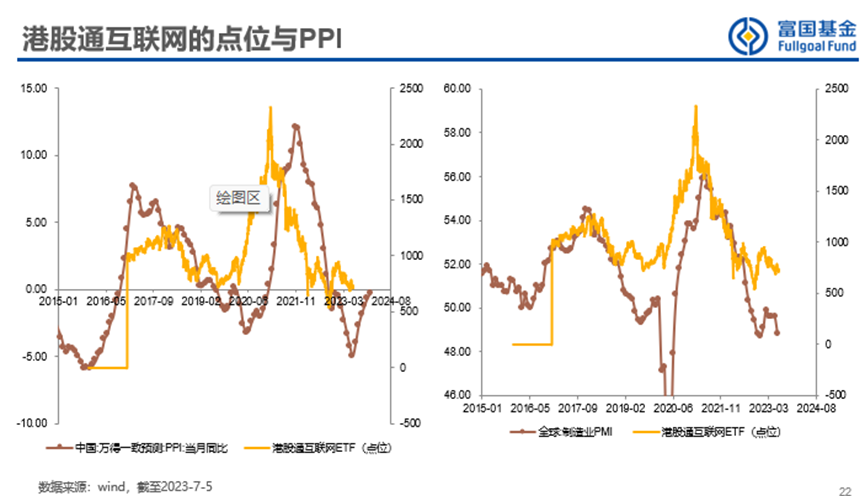

我们以港股通互联网ETF为例来说明这一点。互联网是一个和经济面、流动性以及企业家信心、居民消费信心等多因素相关的一个领域。化繁为简我们可以看到,港股通互联网ETF基准指数的点位和中国的PPI趋势较为一致,和全球PMI的趋势较为一致。

7月份的中国PPI是全年低点,下半年中国PPI可能会持续回升,这就会对“港股通互联网板块”会产生明显的推动作用。为了更安全期间,我们还需要研究全球PMI是否回升。根据全球PMI和全球OECD之间的联动性,全球PMI下个月可能也会面临逐步回升,这也会对“港股通互联网板块”产生提振作用。

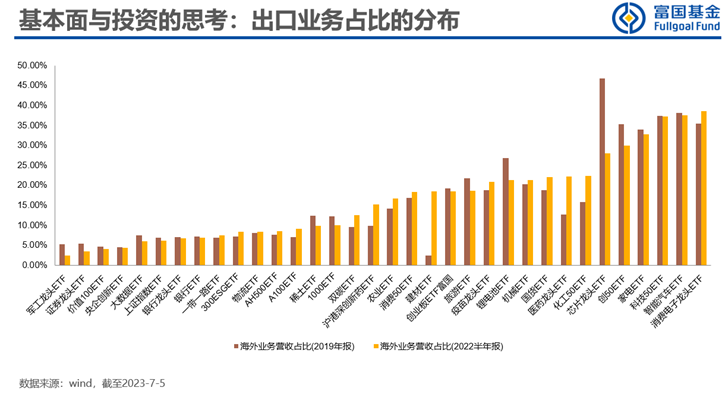

在全球经济变化的时候,中国的出口可能也会迎来一定的趋势变化。那么我们沿着出口路径就可以对板块有一个分析。为了有一个直观的感受,我们将富国旗下的ETF成分股的出口业务占比进行汇总统计。

当出口下滑时,出口业务占比高的上市公司对业绩可能会产生负面影响。因此,要研究出口的周期,并在变化时做好观察。

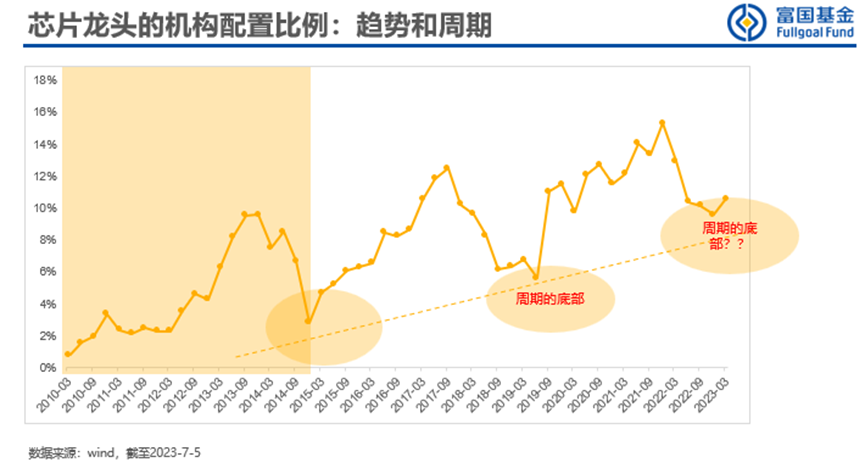

在这里我们选择“芯片龙头”作为分析对象。它有两个特征:第一个是国产化替代趋势,第二,周期性特征,这两个特征在公募基金的持仓中可以看到(参见下图)。

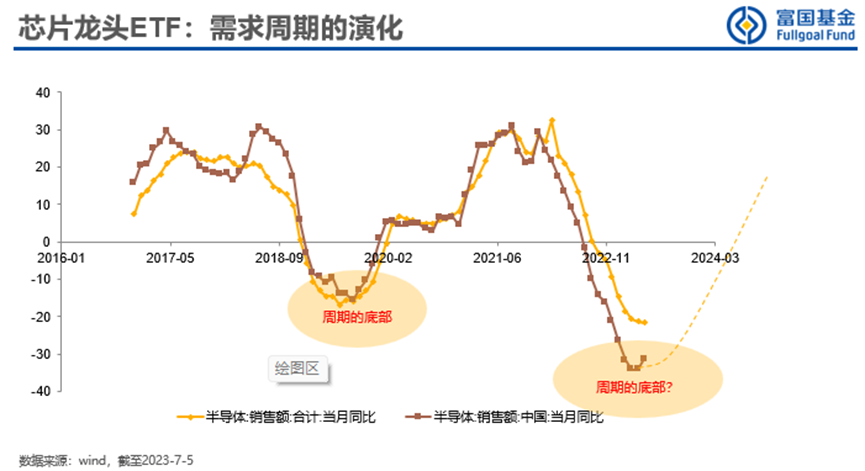

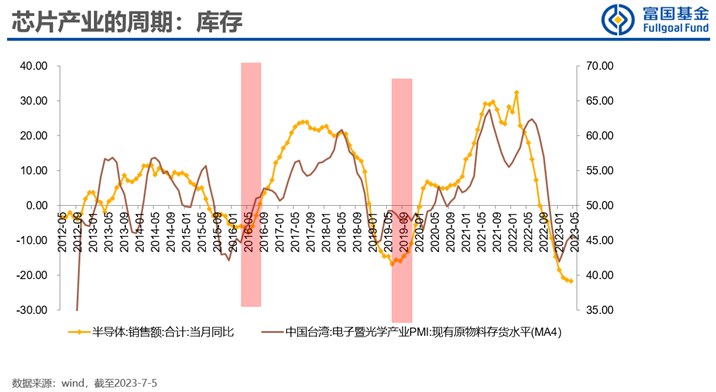

机构投资者的持仓筹码变化周期特征和全球半导体销售基本是一致的。对于投资者来说,关键在于:我们现在处于比较低迷的位置,未来会怎么走。我们要研究需求变化周期到底如何演绎,以确定未来机构投资者是否可能会加仓。

在研究需求变化周期之前,我们先看股价对于未来有什么样的预期?我们采用“估值法”来分析芯片龙头ETF价格所反映的预期。通过下图可以看到,投资者对于芯片龙头板块的预期非常弱。

通过下图我们还可以看到,在芯片产业的上行期,随着机构的不断加仓,芯片龙头板块也面临着大幅拔估值的现象。反之亦然。

目前芯片龙头板块的股价预期比较低估,那么它的基本面未来会不会往上呢?只有芯片的需求进入回升周期,芯片龙头可能才会迎来股价的提升。

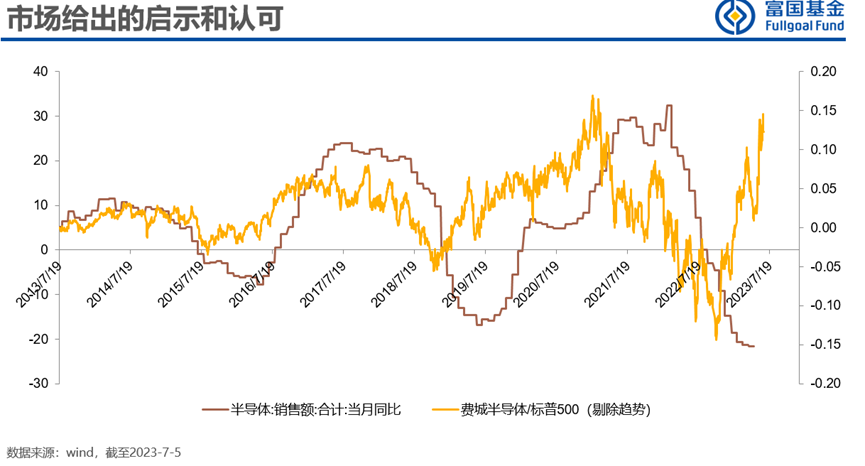

在此,我们要用到3个维度来分析芯片龙头的投资价值。第一个视角,市场的认知与判断。也就是:老外对半导体怎么看?我们用费城半导体和标普500指数的比值,是往下,还是往上来进行分析。通过下图可以看到,全球半导体股价是否跑赢标普500指数的走势,和全球半导体的销售周期是大致一致的,只不过股价是领先的。

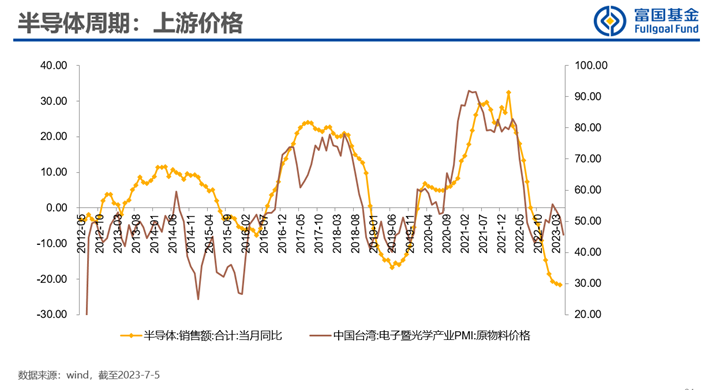

第二个视角,产业基本面。产业基本面就是找到产业中一些最核心的变量、基本面指标,包括销量、库存等等,能看到它的走势、来交叉验证,对产业未来变化形成大致判断。

当有了这几个指标后,我可以打电话给电子产业的分析师,了解一下芯片行业的情况,对我们的认知进行补充。

第三个视角,国内的芯片龙头ETF会怎么走呢?目前芯片龙头ETF价格所反映预期非常低估,它未来会怎么走呢?中国的芯片行业走势会和别人有所不同吗?我必须回答这个问题。

从历史数据来看,似乎也有没什么本质的不同(参见下图)。唯一可能的不同就是国内芯片龙头ETF的股价波动幅度更大一些。从历史数据来看,在芯片销量上行周期,芯片龙头ETF的成分股往往大幅跑赢大盘;反之亦然。

现在这一轮从芯片龙头跑输大盘到跑赢大盘,可能才刚刚开始。会持续到什么时候呢?可能会持续到明年的6、7月份以后芯片销量见到高点的时候。

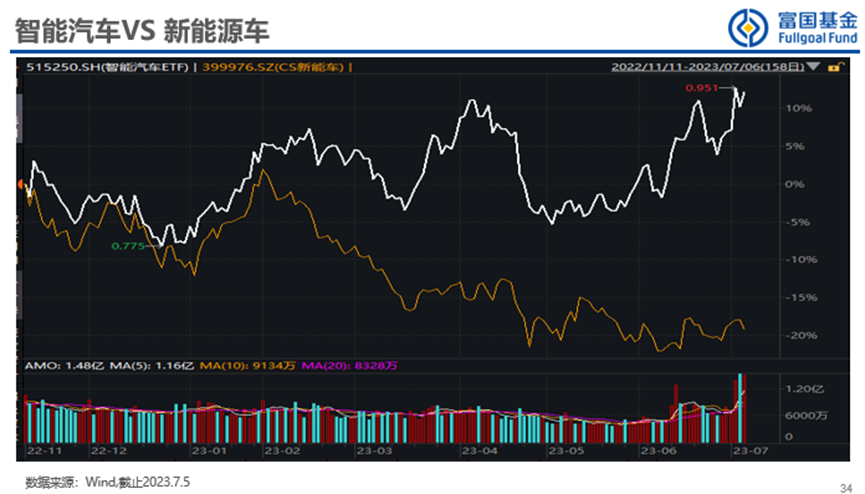

最后我们从筹码结构再探讨一下全球产业链的投资机会,那就是智能汽车ETF。这个板块最近表现比较强劲。在我准备这份材料的时候,这个板块还没有异动,最近开始有所表现了。为啥呢?可能是公募基金开始加仓引发的价格上扬。

可能投资者有一个困惑,新能源汽车在下跌,但是智能汽车在上涨(参见下图),这是为啥呢?核心的原因在于:1、他们构成的差异;2、机构持仓筹码的差异。

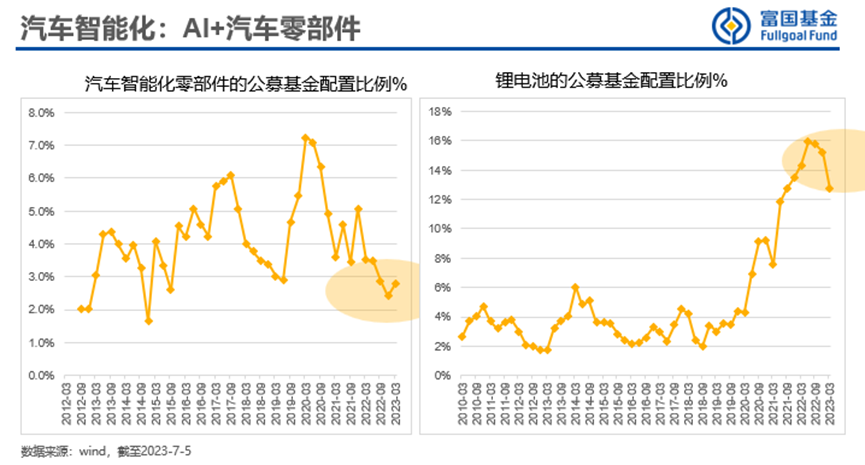

首先来说,智能汽车ETF的成分股主要是汽车的智能化零部件,没有锂电池相关股票。从机构持仓来说,智能汽车的成分股的机构持仓量非常低。一旦汽车智能化、娱乐化加速话,或者整车上白热化竞争的时候,智能汽车零配件可能反而是受益的、业绩改善的,那么机构加仓的行为就有可能推升板块的走高。相比之下,汽车中的新能源和整车股票的机构持仓非常重要,机构调整持仓的时候,这个板块可能就会遇到一定的抛压。

目前智能汽车的零配件,机构持仓量比较低,且有加仓迹象。关键问题这次会不会出现持续加仓可能。机构会不会持续加仓,取决于智能汽车的业绩是否会改善。

智能汽车是一个出口产业,它的出口业务占比在所有ETF中位于前列。在全球出口的逐渐回升的时候,智能汽车的业绩有可能就会有所改善。

通过拆解智能汽车的宏观影响因素,我们就能站在更高的视野对智能汽车的未来业绩有一个大致的判断,再结合智能汽车的季报、年度分析师一致预期等就可以对智能汽车有一个更好的判断。

目前智能汽车的股价从低预期方向开始修正,随着基本面的逐步修正,这个板块在2023年下半年以及2024年上半年可能存在情绪修复、业绩修复和加仓趋势等因素的共振。

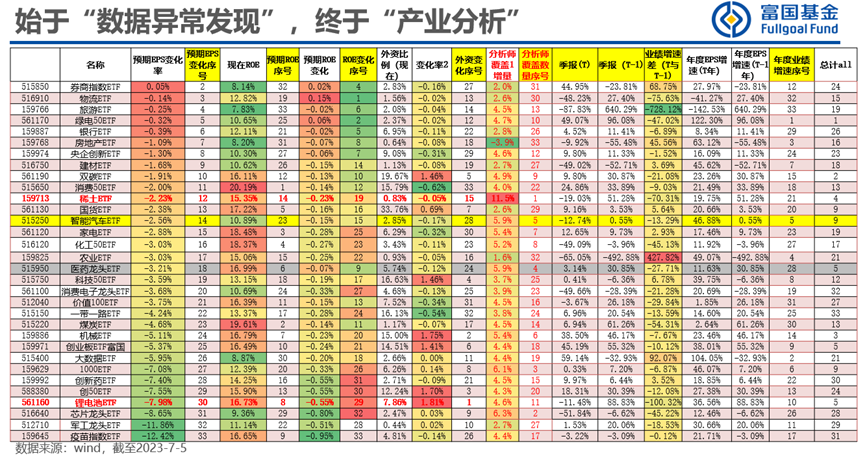

上述是从宏观周期、产业周期、筹码结构以及股价所反映预期等视角对一些板块进行了分析。最后我们通过下面这张表来对ETF市场有一个大致的把握,挖掘数据中的异常,来捕捉ETF的投资机会。

当我们看到异常数据时,我们要保持敏感度。比如说:我们可以关注哪些ETF目前业绩在上调,分析师们在关注哪个行业,外资在加仓哪些领域等等。

最后两列展示了板块的年度业绩增速情况,通过年度业绩增速的判断,我们对该板块有一个大致的判断。再结合短期的数据以及筹码结构、产业周期等因素,来对ETF的投资机会的级别有一个较好的判断、从而更好地进行资产配置和投资,利用ETF赚钱。

我们认为把这件事做好,可能还是比较有意义的。

做「开源」的量化研究

to be a quant,to be open-minded.

更多交流,欢迎联系:

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究