掘金中小盘,拥抱专精特新

报 告 摘 要

“十四五”期间,中国经济告别粗放式增长,向高质量发展转型,这个过程离不开众多中小企业的创新与高质量发展,发展专精特新企业的重要性进一步凸显。中证500指数对新经济相关行业有着相对较高的配置,创新属性更加突出,更能享受到科技创新带来的时代红利。

在经济复苏环境下,以中证500指数为代表的中小企业的盈利和成长性开始改善,市场风格出现反转,中小市值公司重新大幅跑赢大盘股;基金公司调研的股票信息可以从一定程度上反映其未来的持仓变动情况,2021年基金公司在中证500指数成份股中的调研意愿明显提升,说明基金公司对于中证500指数成份股中的优质个股有更多的关注。

二、中证500质量成长指数

中证500质量成长指数从中证500样本中选取100只盈利能力较高、盈利可持续、现金流量较为充沛且兼具成长性的证券作为指数样本。与中证500指数相比,ROE、Growth等因子的加入能够较好地提升指数业绩。

截止2021年12月31日,中证500质量成长指数配置权重最高的行业为医药、电子、基础化工;市净率和市盈率分别为2.21、15.21,仍处于历史低位,具备一定的安全边际;分析师预期2021年EPS、归母净利润和营业收入同比增速分别为29.42%、78.44%和33.36%,预期增速较高。

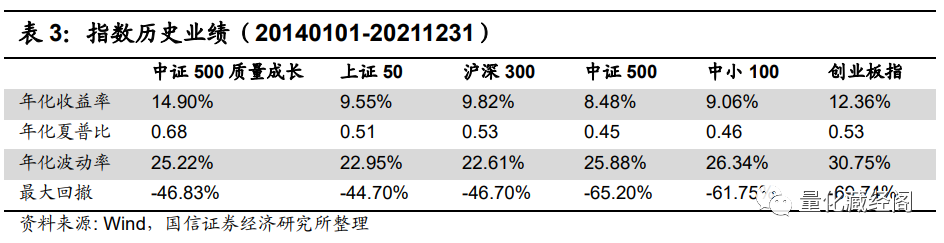

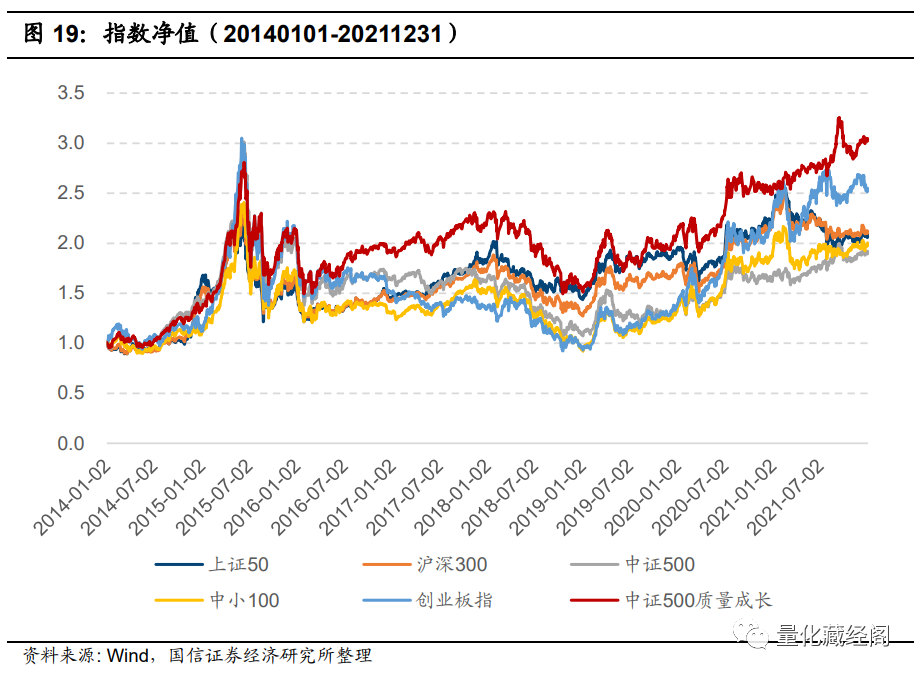

以2014年1月1日至2021年12月31日为样本期,中证500质量成长指数的年化收益率为14.90%,年化夏普比为0.68,超越中证500、上证50、沪深300、中小100和创业板指,业绩表现较为优异。

三、易方达中证500质量成长ETF

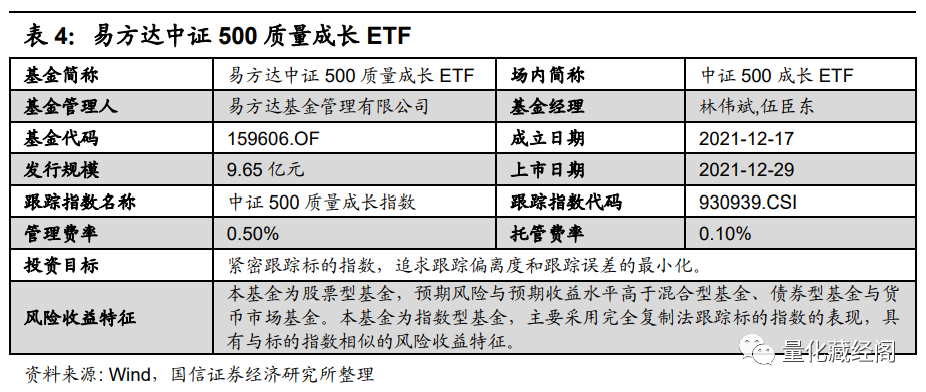

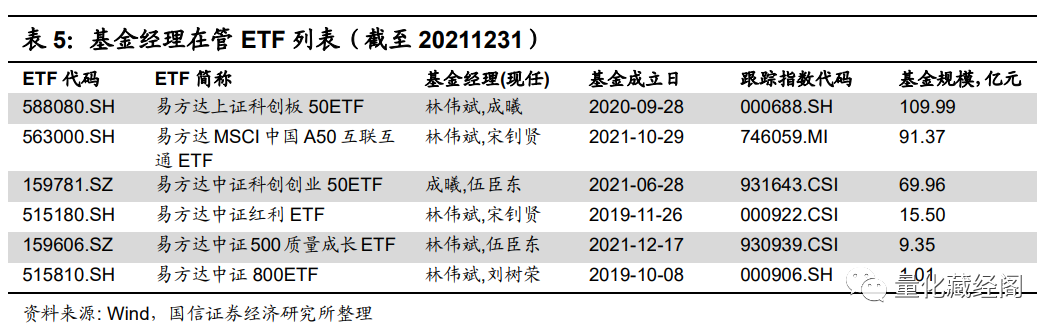

易方达中证500质量成长ETF (代码:159606,场内简称:中证500成长ETF)成立于2021年12月17日,跟踪中证500质量成长指数,上市日期为2021年12月29日,管理费率和托管费率分别为每年0.5%、0.1%。该ETF的基金经理为林伟斌先生和伍臣东先生,两位基金经理目前ETF的管理规模分别为227.21、79.30亿元,具备较为丰富的产品管理经验。

一

掘金中小盘,拥抱专精特新

1.1

专精特新投资正当时

2021年1月23日,在财政部、工信部联合印发的《关于支持“专精特新”中小企业高质量发展的通知》中提出:2021-2025年,中央财政累计安排100亿元以上奖补资金,引导地方完善扶持政策和公共服务体系,分三批(每批不超过三年)重点支持1000余家国家级专精特新“小巨人”企业高质量发展。 2021年3月13日发布的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》中提出:推动中小企业提升专业化优势,培育专精特新“小巨人”企业和制造业单项冠军企业。 2021年7月30日中共中央政治局会议中提出“要强化科技创新和产业链供应链韧性,加强基础研究,推动应用研究,开展补链强链专项行动,加快解决“卡脖子”难题,发展专精特新中小企业。”

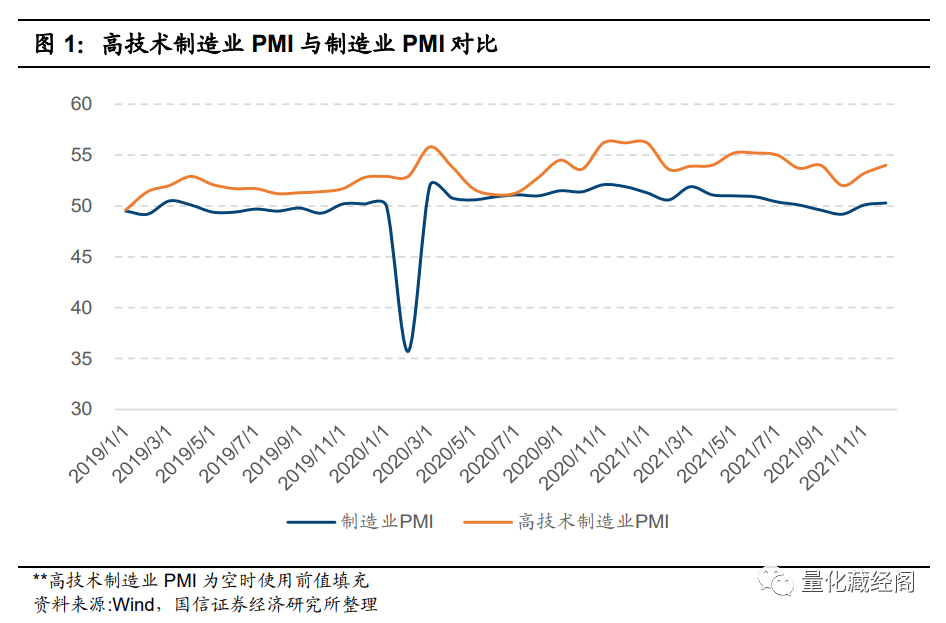

在经济新旧动能转换的过程当中,创新驱动正成为中国经济增长的新引擎。从中国制造业采购经理指数来看,长期以来新动能引领作用突出。最新公布的2021年12月份制造业PMI为50.3%,高于上月0.2个百分点,仍处于扩张区间,而高技术制造业PMI为54%,高于上月0.8个百分点,高技术制造业延续良好发展态势。

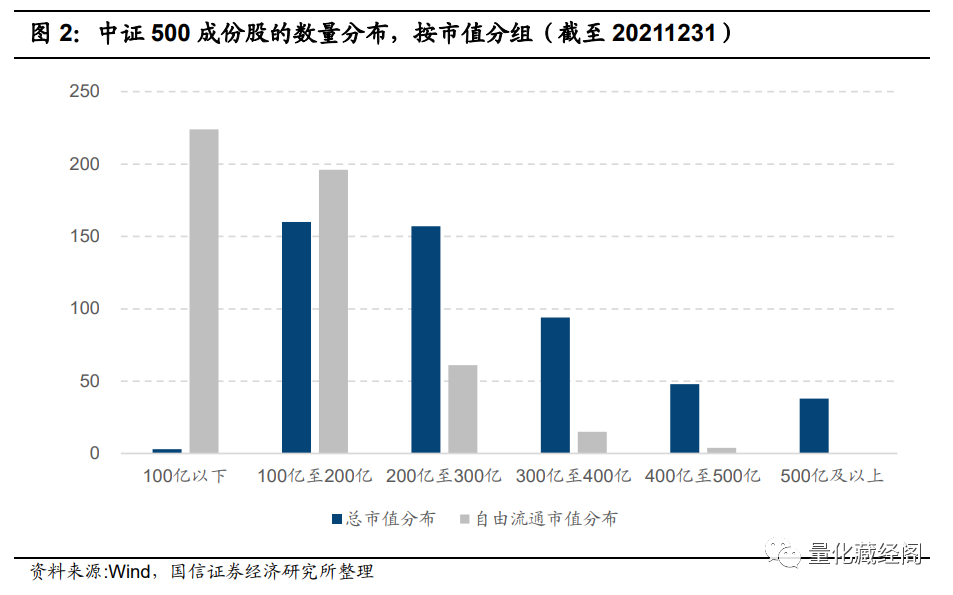

中证500指数是A股具有代表性的中小盘创新成长风格指数,该指数是在剔除沪深300指数样本以及过去一年日均总市值排名前300的证券后,由过去一年日均总市值排名最高的500只股票组成,能够综合反映中国A股市场中一批中小市值公司的股票价格表现。从市值分布来看,截至2021年12月31日中证500指数成份股的总市值主要处于100亿元至400亿元之间,自由流通市值主要分布在200亿元以下。

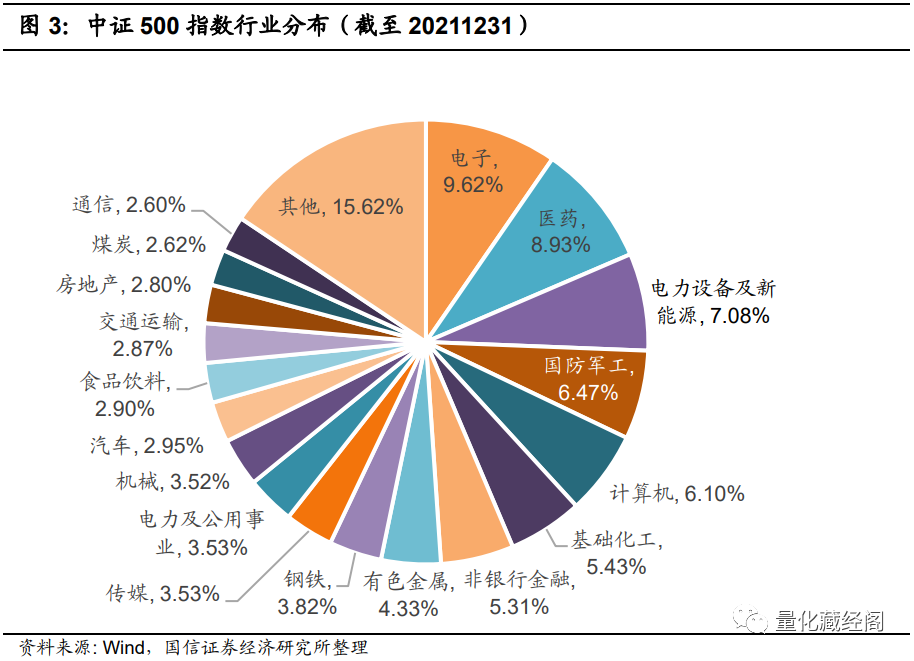

从行业的分布来看,中证500指数对新经济相关行业有着相对较高的配置,创新属性更加突出,更能享受到科技创新带来的时代红利。从中信行业的权重占比来看,截至2021年12月31日,中证500指数成份股主要来自于电子(9.62%)、医药(8.93%)、电力设备及新能源(7.08%)、国防军工(6.47%)和计算机(6.10%)等科技创新属性较为突出的新经济行业,技术要求较高且发展较快,未来成长空间较大。

1.2

市场风格逐渐切向中小盘

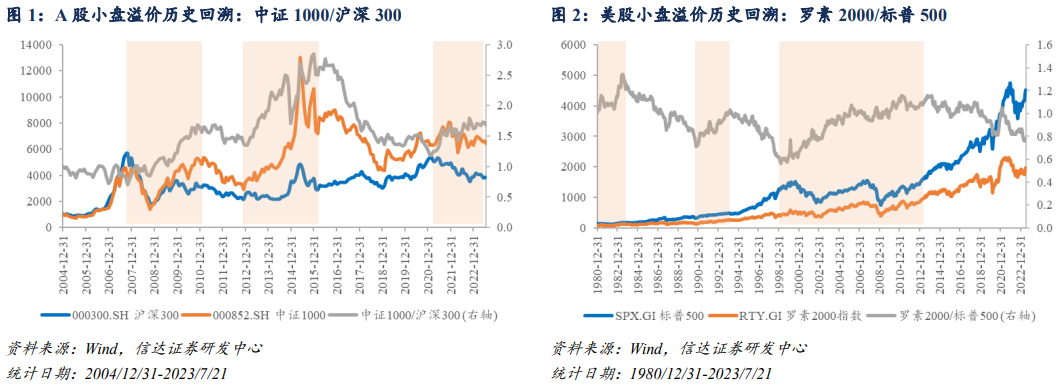

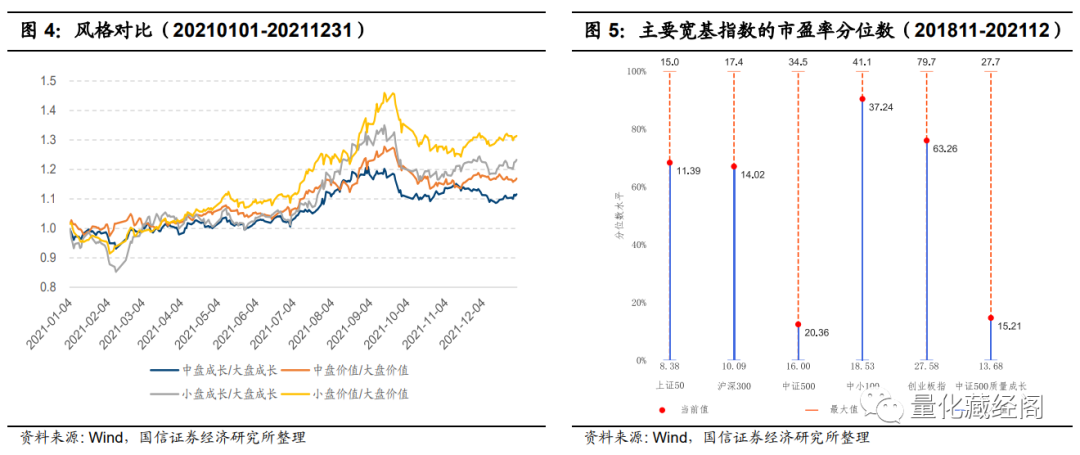

在经济复苏环境下,以中证500指数为代表的中小企业的盈利和成长性开始改善,市场风格出现反转,中小市值公司重新大幅跑赢大盘股。从图4中的巨潮风格指数相对强弱走势来看,2021年初以来,中小盘风格占据上风,纷纷跑赢大盘指数。在政策支持专精特新中小企业发展的大背景下,考虑到中证500相对其他主要宽基指数当前仍处于估值洼地,投资性价比凸显。

1.3

基金公司对中证500指数成分股的调研意愿提升

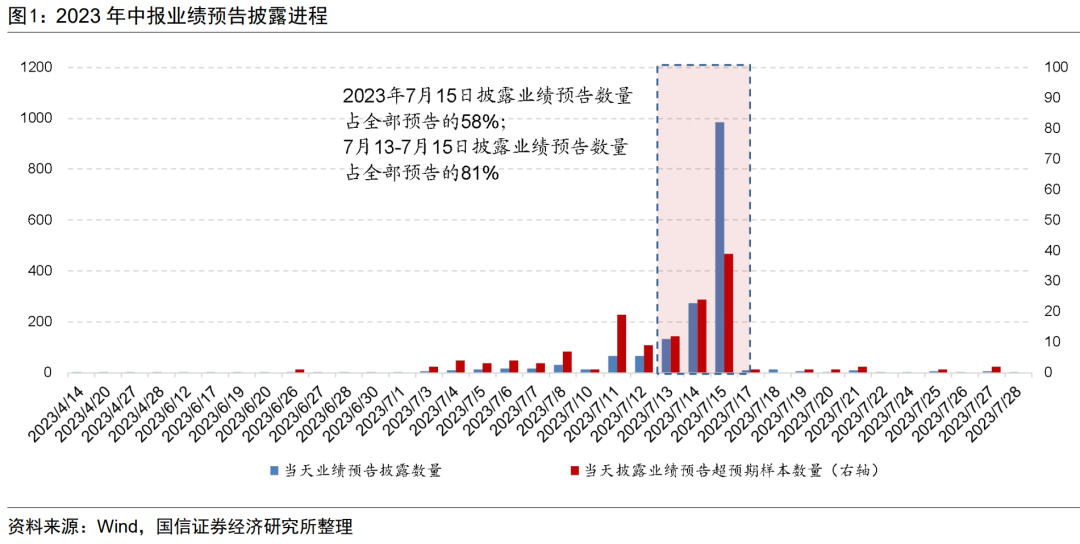

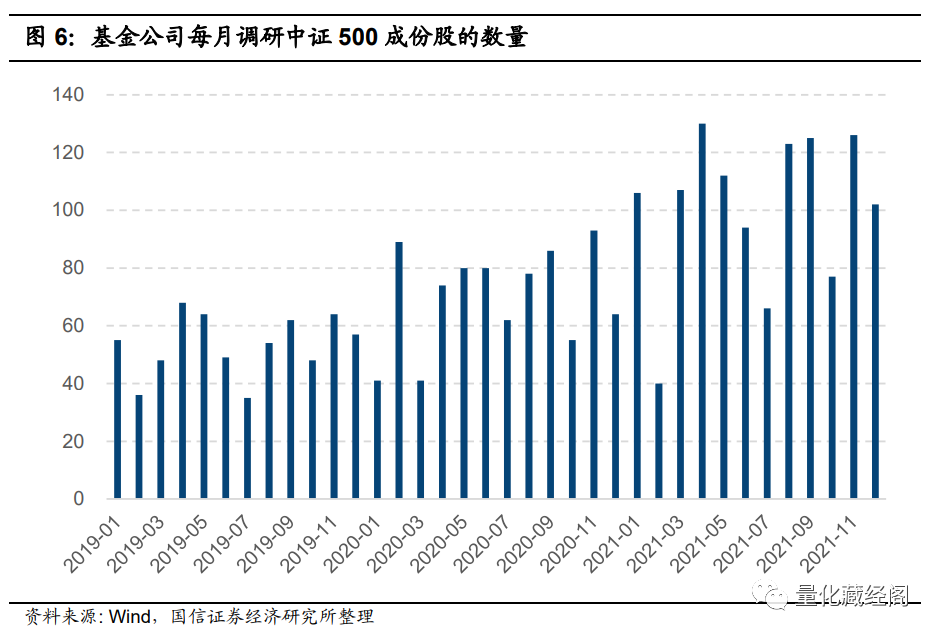

基金公司调研的股票信息可以从一定程度上反映其未来的持仓变动情况。我们统计每个月被基金公司调研的中证500成份股数量,其结果如图6所示。可以看到,2021年基金公司对中证500指数成份股的调研意愿提升,说明基金公司对于中证500指数成份股中的优质个股有更多的关注。

二

中证500质量成长指数

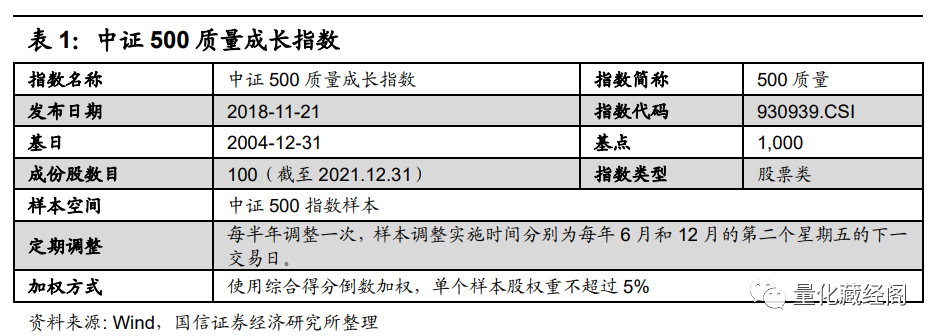

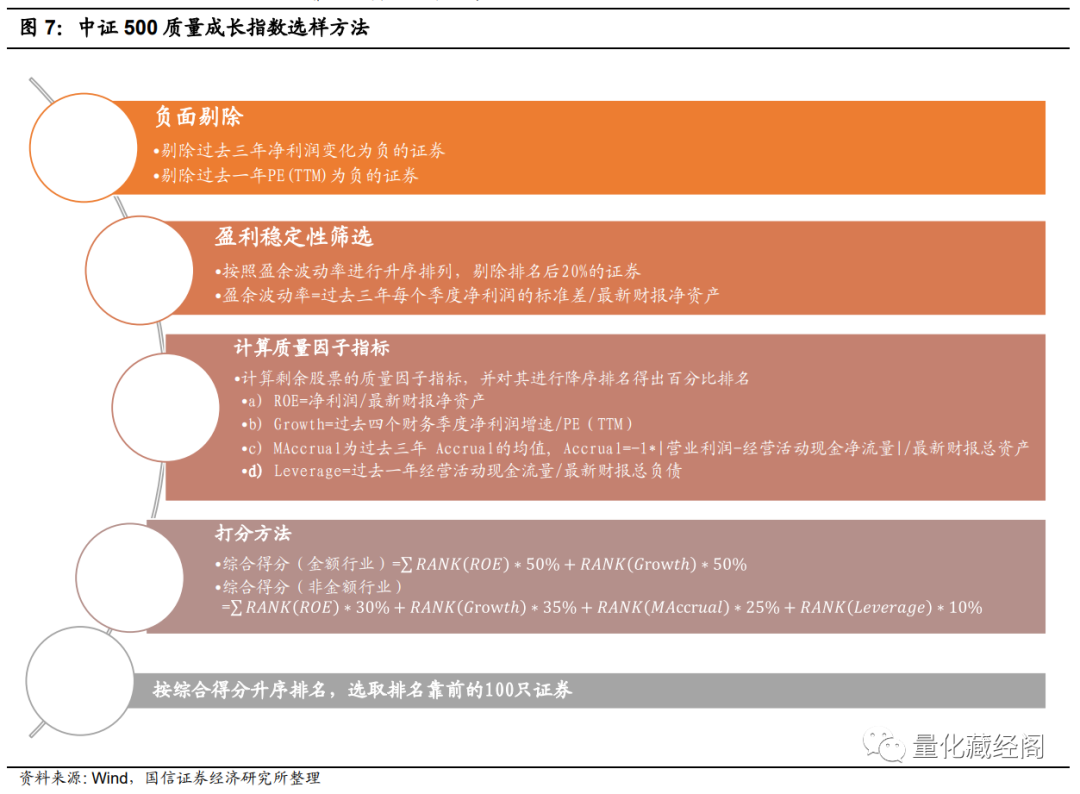

该指数首先使用净利润变动和PE(TTM)指标筛除盈利状况较为负面的股票,然后通过盈余波动率筛选,剔除盈利大幅波动的股票,再通过质量因子在ROE(盈利能力)、Growth(成长性)、MAccrual(盈利质量)和Leverage(经营杠杆)四个维度的打分筛选出100只盈利能力较高、盈利可持续、现金流量较为充沛且兼具成长性的股票。

2.1

与中证500指数对比

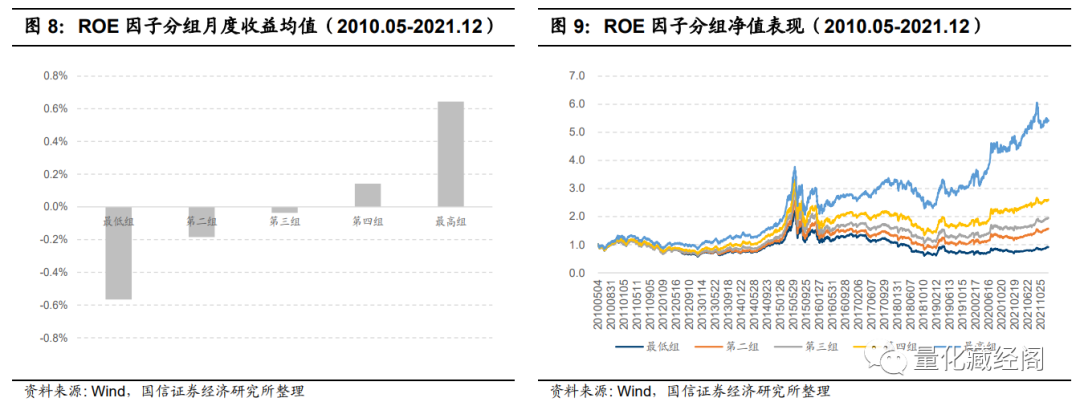

以ROE因子为例,图8展示了中证500成份股中使用ROE因子进行从低到高五组分档后的月度收益均值,可以看到ROE越高的组合收益越高。图9展示了ROE分组后每组股票等权配置的净值走势,可以看到,ROE越高的组合净值走势越强势。

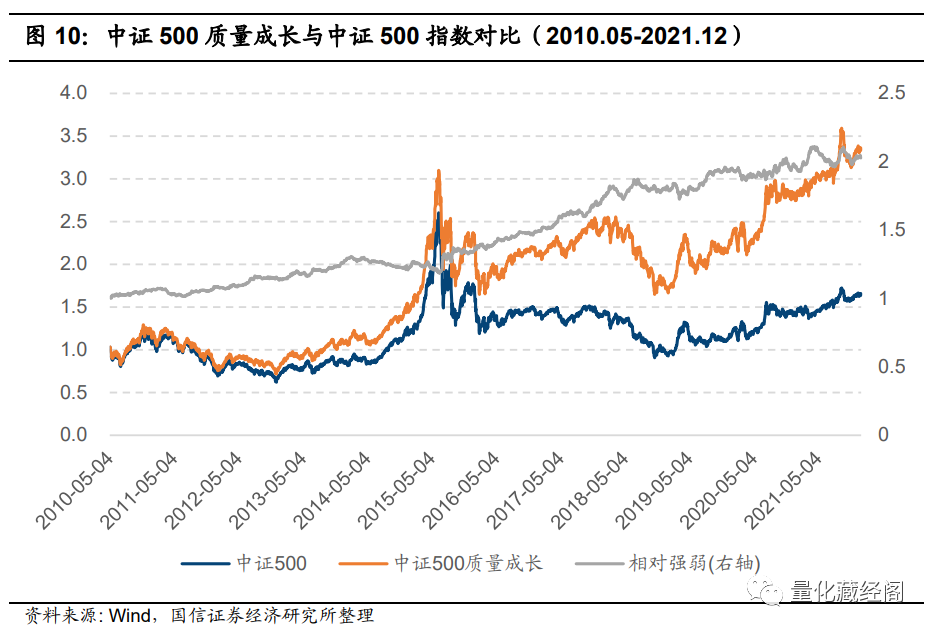

从图10中证500和中证500质量成长指数的历史业绩对比来看,中证500质量成长指数的成份股筛选方法有效提升了指数表现。

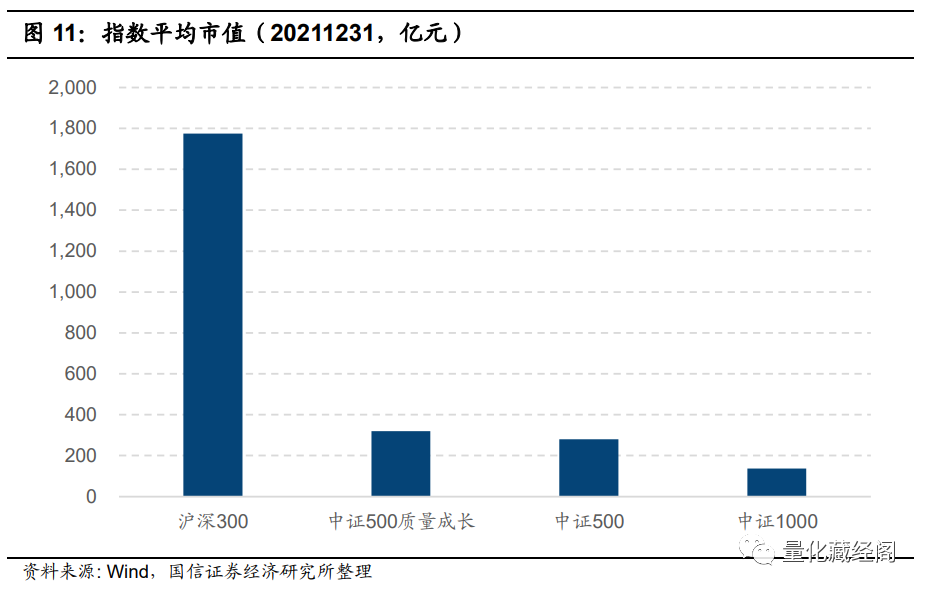

与原中证500指数相比,中证500质量成长指数的成份股平均市值更高。截止2021年12月31日,该指数的平均市值为320亿元,高于中证500指数280亿元的平均市值,但仍远低于沪深300指数。

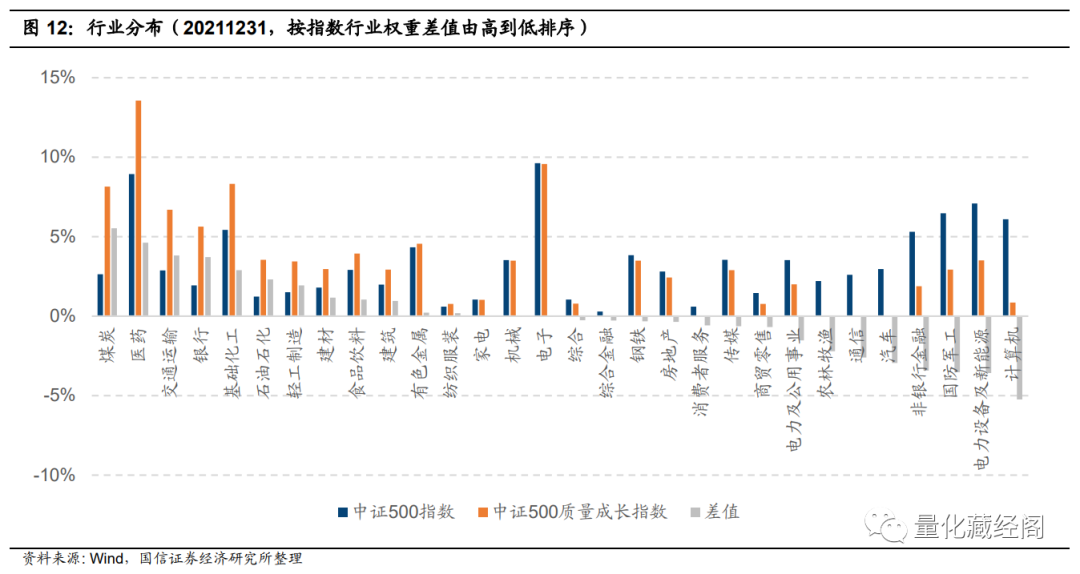

从行业上来看,截止2021年12月31日,中证500质量成长指数配置权重最高的行业为医药、电子、基础化工,中证500指数配置权重最高的行业为电子、医药和电力设备及新能源,两个指数相比较,中证500质量成长指数主要加配了煤炭、医药、交通运输,主要低配了计算机、电力设备及新能源、国防军工。

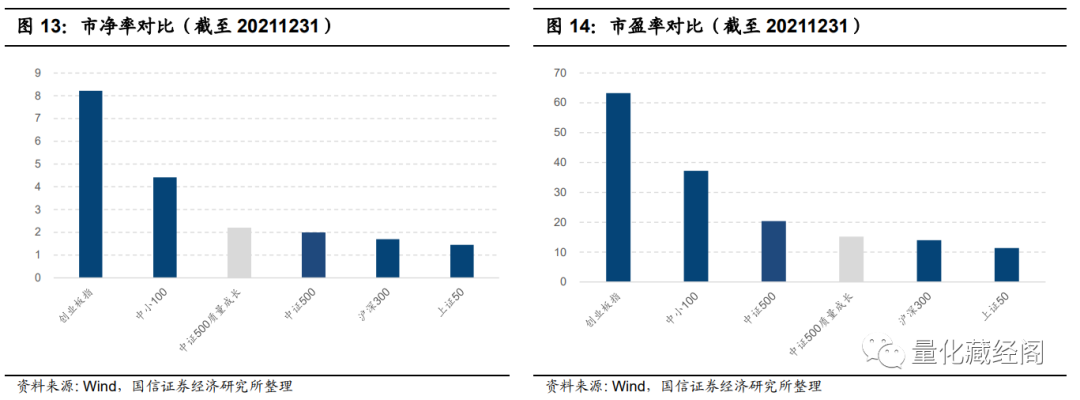

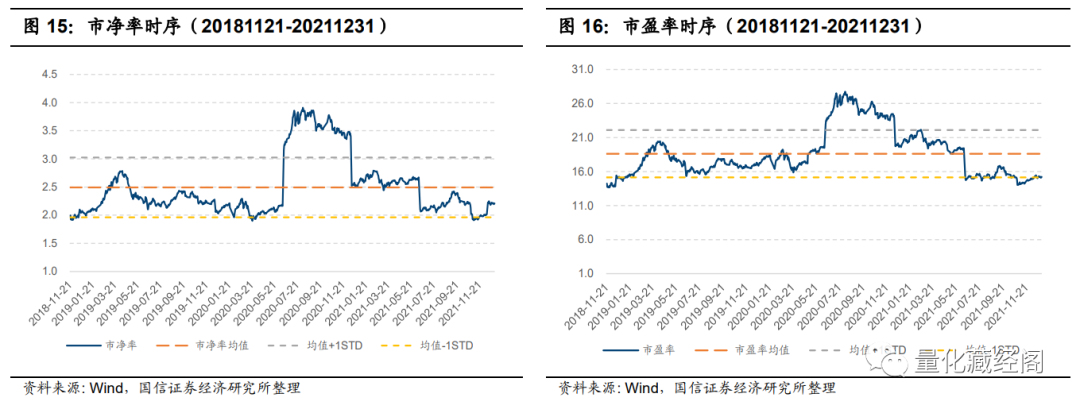

从估值维度来看,截止2021年12月31日,中证500质量成长指数的市净率为2.21倍,与中证500相近,市盈率为15.21倍,低于中证500指数。

2.2

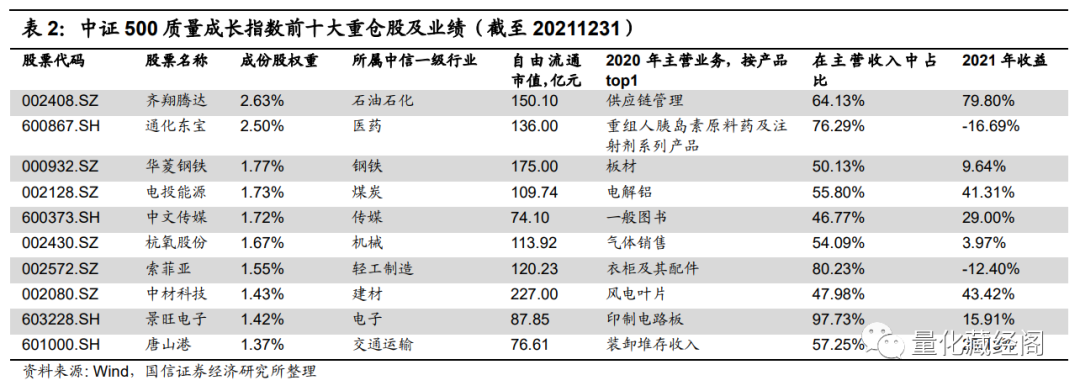

前十大重仓股业绩表现好

该指数的前十大重仓股主要来自于石油石化、钢铁、煤炭等周期板块。该指数前十大重仓股2021年的平均收益为22.01%,其中,齐翔腾达、中材科技、电投能源在2021年分别取得79.80%、43.42%、41.31%的收益,业绩表现较好。

2.3

估值处于历史低位

截至2021年12月31日,中证500质量成长指数的市净率为2.21倍,自2018年11月21日该指数发布以来,当前市净率处于历史39.31%的分位数水平;该指数的市盈率为15.21倍,处于历史14.64%的分位数水平。总得来看,该指数估值处于历史低位,具备一定的安全边际。

2.4

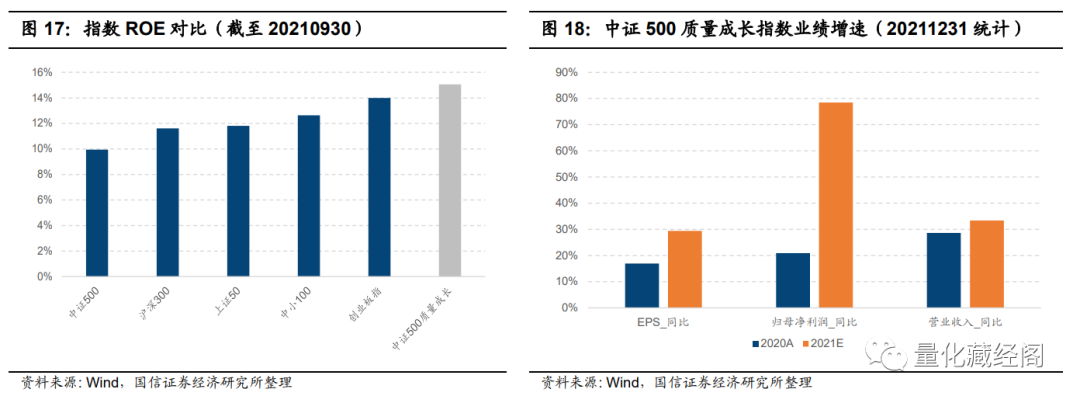

盈利能力强,2021年分析师预期增速较高

截至2021年9月30日,中证500质量成长指数的ROE(TTM)为15.06%,显著高于中证500及其他宽基指数。此外,根据Wind的一致预测数据,该指数在2021年的EPS、归母净利润和营业收入同比增速分别为29.42%、78.44%和33.36%,分析师预期2021年业绩增速较高。

2.5

指数历史表现优异

以2014年1月1日至2021年12月31日为样本期,中证500质量成长指数的年化收益率为14.90%,年化夏普比为0.68,超越中证500、上证50、沪深300、中小100和创业板指,业绩表现较为优异。

从净值走势来看,2014年1月1日至2021年12月31日期间中证500质量成长指数净值基本处于其他宽基指数上方,业绩表现更为优异。

三

易方达中证500质量成长ETF

3.1

产品介绍

易方达中证500质量成长ETF (代码:159606,场内简称:中证500成长ETF)成立于2021年12月17日,跟踪中证500质量成长指数,上市日期为2021年12月29日,管理费率和托管费率分别为每年0.5%、0.1%,发行规模为9.65亿元。本基金力争将日均跟踪偏离度的绝对值控制在0.2%以内,年化跟踪误差控制在 2%以内。

伍臣东先生于2017年加入易方达基金管理有限公司,2021年10月起陆续担任易方达中证科创创业50交易型开放式指数证券投资基金联接基金等基金的基金经理,目前管理了2只ETF产品,合计ETF管理规模为79.30亿元。

3.2

易方达基金ETF产品布局

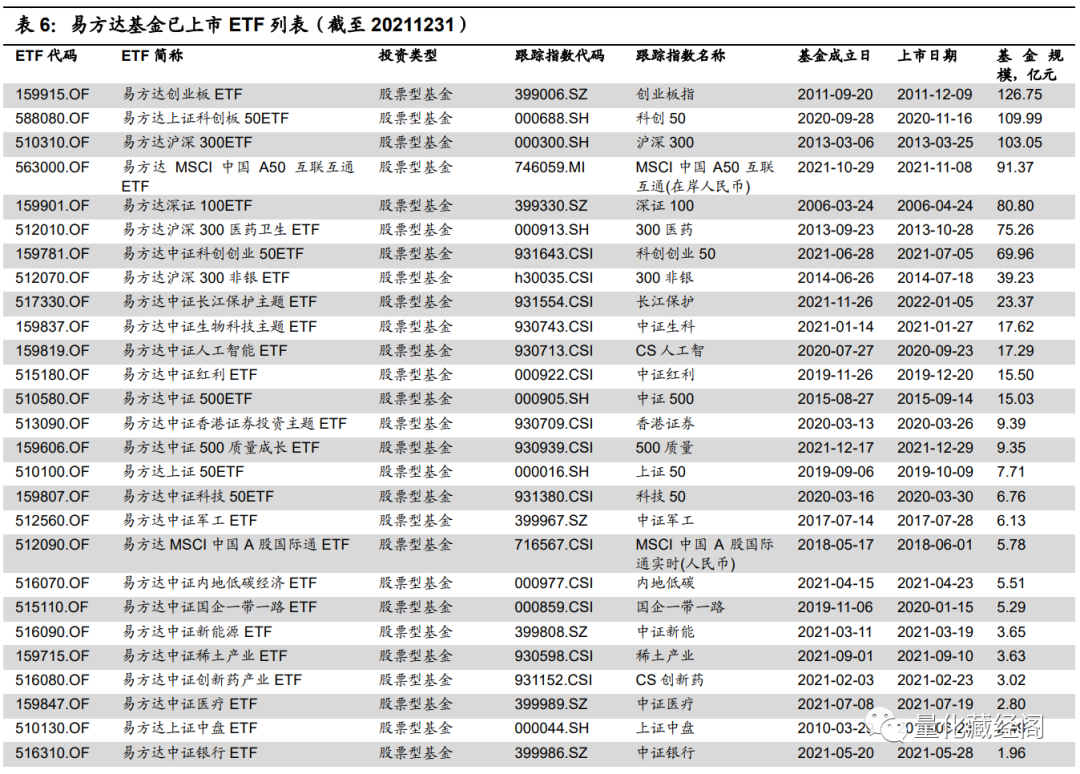

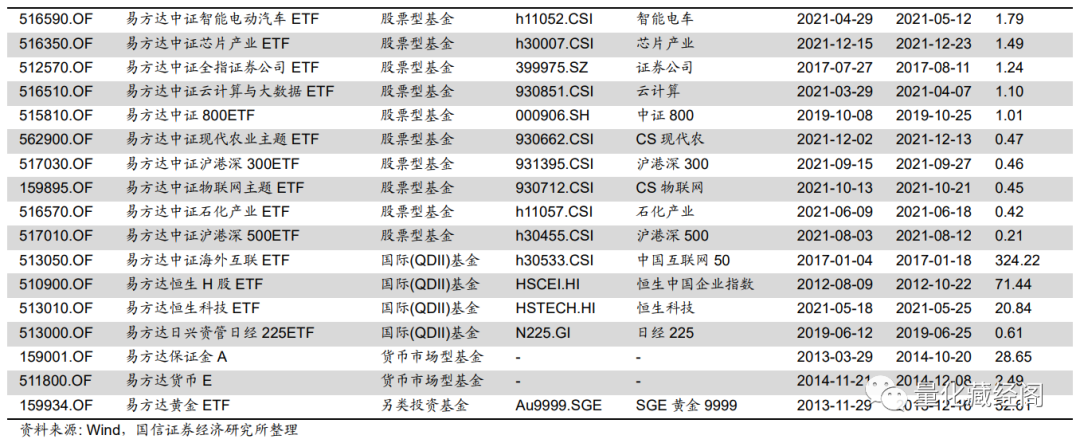

目前易方达基金共有44只已上市ETF,包括37只股票型ETF、4只跨境ETF、2只货币ETF和一只另类ETF,产品线布局完善。截至2021年12月31日,合计管理规模为1368.16亿元,管理规模居国内前列。

四

总结

“十四五”期间,中国经济告别粗放式增长,向高质量发展转型,这个过程离不开众多中小企业的创新与高质量发展,发展专精特新企业的重要性进一步凸显。中证500指数对新经济相关行业有着相对较高的配置,创新属性更加突出,更能享受到科技创新带来的时代红利。

中证500质量成长指数从中证500样本中选取100只盈利能力较高、盈利可持续、现金流量较为充沛且兼具成长性的证券作为指数样本。与中证500指数相比,ROE、Growth等因子的加入能够较好地提升指数业绩。截止2021年12月31日,中证500质量成长指数估值处于历史低位,具备一定的安全边际;分析师预期2021年该指数业绩增速较高。以2014年1月1日至2021年12月31日为样本期,中证500质量成长指数的年化收益率为14.90%,年化夏普比为0.68,超越中证500、上证50、沪深300、中小100和创业板指,业绩表现较为优异。

易方达中证500质量成长ETF (代码:159606,场内简称:中证500成长ETF)成立于2021年12月17日,跟踪中证500质量成长指数,上市日期为2021年12月29日,管理费率和托管费率分别为每年0.5%、0.1%。该ETF的基金经理为林伟斌先生和伍臣东先生,两位基金经理目前ETF的管理规模分别为227.21、79.30亿元,具备较为丰富的产品管理经验。

注:本文选自国信证券于2022年1月5日发布的研究报告《掘金中小盘,拥抱专精特新——易方达中证500质量成长ETF投资价值分析》。

分析师:张欣慰 S0980520060001

分析师:杨丽华 S0980521030002

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁