这两天,泉果的新基金正在发行,又是一只三年持有期产品。

昨天看到新闻说已经募了10个亿,当前的市场环境下,给人募了100亿的感觉。

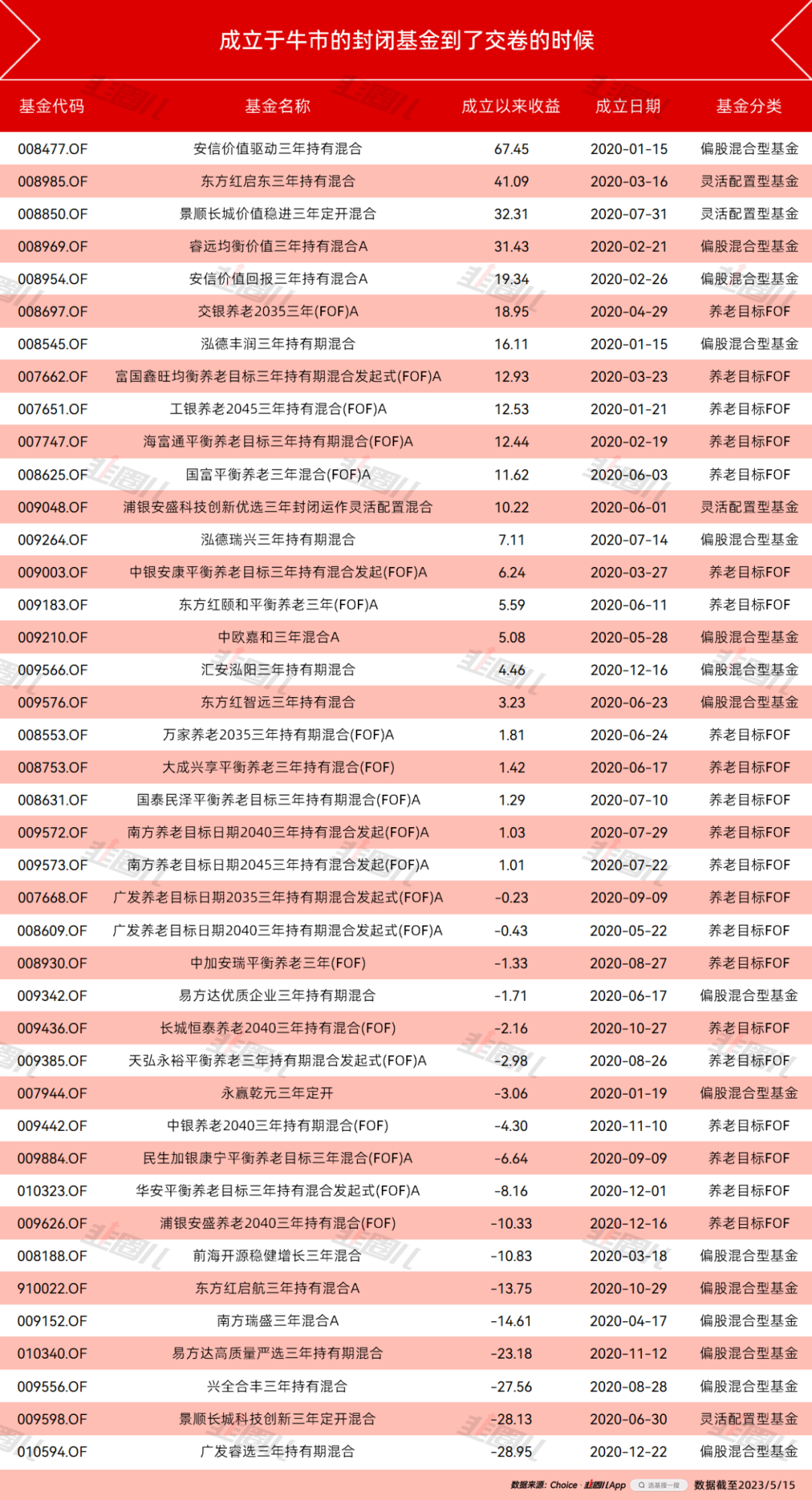

与此同时,2020年主动权益基金大牛市发行的那批三年期基金已经逐渐到期了。

三年的时间,足以让资本市场翻一个底朝天。

2020年,当时三年封闭期基金开放时,“只能保本出”还是一件值得口诛笔伐的大事。那么到了现在,能保本出已经变成了一件“谢谢基金经理没给我亏钱”的奢望。

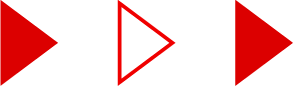

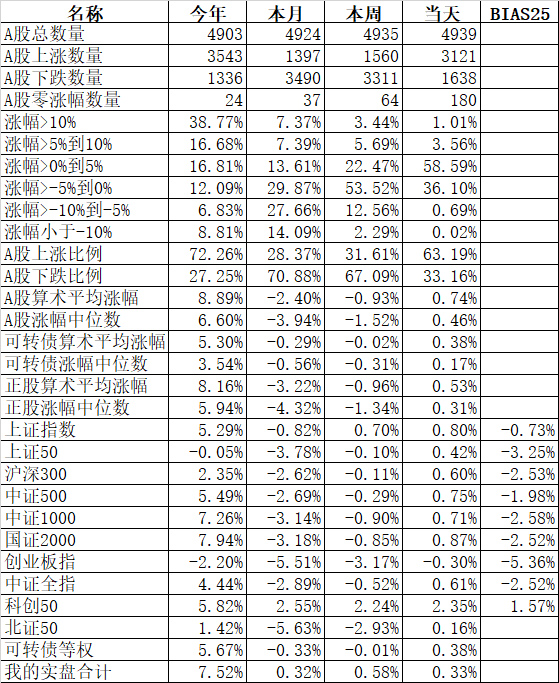

考虑到3年是大部分朋友(当然也包括我)的忍受极限,我统计了成立于2020年的“三年期”封闭产品截止于2023年5月15日的收益情况。

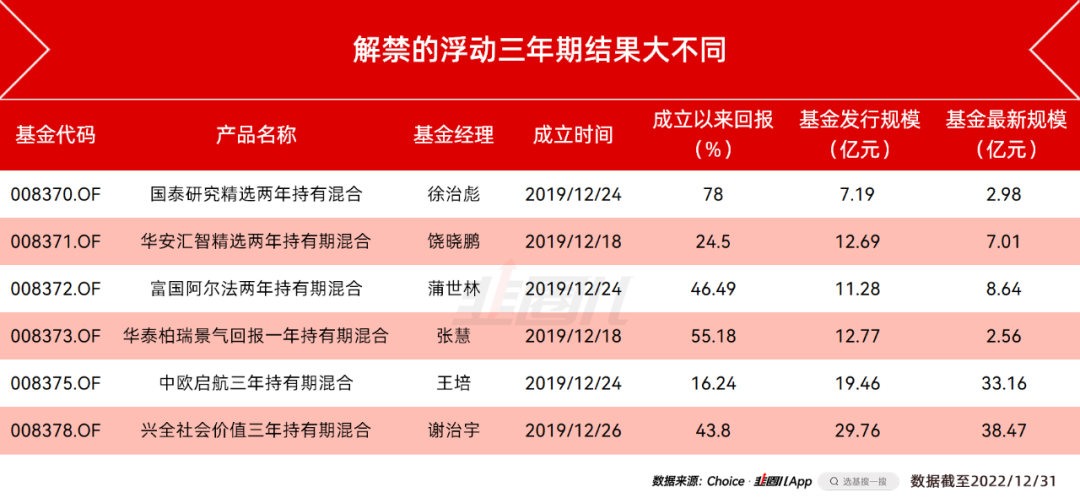

剔除了债券类基金,保留了FOF,绝大部分产品主打一个“谢谢惠顾、重在参与”。捎带着,“封闭基金”这个本来还不错的创新产品,已经变成了苦涩的笑话。去年我们写过一篇《封闭基金,从「解决问题」变成「问题本身」》,有朋友在评论区留言“我一直都没想明白公募基金的一个灵魂问题。挣钱了又不拿业绩提成,公募基金得靠着多大的道德约束来让自己为别人挣钱啊,都是为人民服务的好模范。”不管是古代学而优则仕还是现在各大考试里卷出一份金领的工作,最终还是要恰饭的!就事论事,和曾经为我们提供过的长期收益相比,公募的收费是普遍偏低的,虽然有部分公募吃相的确难看,但我们不能一棒子打死。与舆论争吵的退管理费,降管理费不同;我认为至少,管理费不该降。这不是“何不食肉糜”,而是从行业长远利益出发的合理意见。在现在公募限薪的脚步渐行渐近之后,公募的尽头要么是奔私,要么一拖多滥发产品冲规模,在这个无奈的现实面前,最终受损的还是基民。很多朋友也评论过,公募浮动收费,管理费与业绩绑定行不行?其实浮动费率最早在2013年就已经出现,在2019年底成立的几只浮动费率产品纷纷在去年年底到期,虽然最终呈现的收益率有高有低,但的的确确,买这些基金的投资者还是赚到了钱的。这些产品的普通管理费率0.8%,比常规的1.5%便宜了一半,业绩高于8%的部分,收取20%业绩提成。随着市场的不断成熟,8%并不是唾手可得、轻而易举,而是一个合理的预期收益中枢,理论上,这个设计是合理的。事实证明这其实是机构和基民双赢的产品,有利于促进业内生态的良性循环。但这东西为什么没有像2017年的封闭基金一样铺开,成为一种现象级的产品?

2017年正是蓝筹股独领风骚的景气度高点,重仓其中的东方红资管获益颇丰,年度偏股混合型基金排行榜前10占了6席。2014-2017三年市场波动极度剧烈,股民基民体验极差,但封闭基的代表东方红睿丰三年封闭基金在2017年9月开放时最终收益达到120%。那时市场整体蒸蒸日上,基金发行爆款频频,赚钱效益良好,有东方红睿丰榜样在前,封闭基的热度自然很高。而浮动费率基金,开放期到来时是2022年底的熊市,虽然绝对收益是赚钱的,但已经回撤了很多,客户体验不好。再加上行情走到现在,主打一个极端和割裂,市场仅剩的一点讨论热度也是围绕套牢、回本、骂大街展开,谁会关心浮动费率基金云云?三年到期,侥幸没亏钱的投资者想的是赶紧卖掉,把浮动费率推广开来,who cares?对封闭基金,投资者只需要考虑流动性问题,而浮动费率基金除了流动性,还需考虑超额与性价比。不说公募,在这样的熊市下,许多主观多头私募都遭遇着「存在主义」危机,私募销售面临的是“我为什么不去买公募?”的连环质问。而这样的问题放在浮动费率的头上就是“我为什么不去买固费?”到2022年底,除富国阿尔法的基金经理增聘于洋,持仓和业绩可比性打了折扣,谢大白因为规模的束缚,小基金表现比大基金更好(没有好特别多)之外,其余五位基金经理的浮动、固定费率产品,在可比区间,前者相较后者超额收益大部分为负。

因为反正也是一个基金经理管,产品的持仓和风格是高度同质的,除了规模小一号,操作更灵活之外,相比普通费率的基金优势也不明显。

毕竟,公募整体策略单一,前两年比较亮眼的CTA、宏观对冲策略也无处施展。在不少主观多头私募的收费方式纷纷面临考验之际,公募浮动收费模式,难度当然很大。除了策略,这些年大家总会讨论一个问题,基金经理究竟赚的是“阿尔法还是贝塔”?必须承认的是大部分基金经理的阿尔法的确是一种贝塔,为贝塔付很高的管理费,投资者当然不愿意。但如果是真正的阿尔法可能会好很多,比如高毅资产邓晓峰,同样200亿以上规模的高毅晓峰1号睿远基金,去年的跌幅是个位数,2018年的跌幅也在10%以内。在2016-2022年完整的7年里,除2019年表现平平之外,在各个不同的市场风格中都做到了领先,且大幅领先市场。很多人赞美邓晓峰拥有真正的阿尔法,即使2%+20%的费率,排队也愿意买。我想,如果公募有类似的产品出现,比如米斯特李整天念叨的某微盘股量化基金,那即使是限购、封闭期、浮动费率投资者也是愿意付费的。在现状不变的情况下,百亿以上基金经理的浮动费率产品,性价比可能更高,因为浮动费率基金规模要小得多,闪转腾挪操作的空间更大。但对于持有体验和相对收益的要求可能会更极端,本身公募就是一个紧盯相对排名的环境,如果费率提高,天然会放大对相对收益的要求,付更多的钱,要求更高的回报,理所当然。但基金能提供吗?如果表现不好,被反噬的风险岂不是更高?思来想去,参考封闭基金推广开来的条件,我认为浮动费率基金的发光发热也需要一个特定的条件。4、浮动费率绝对、相对收益表现好的产品要更多,不能是孤例,要形成一种模范效应,引起更高的讨论;同时新推出这种产品的公司要更多,而不只是试点。可现在,大家纷纷内卷指数基金,把费率越打越便宜,而浮动费率基金本质上更像个“奢侈品”。

纵使投资是一个精细活,很多基金经理的确也称得上“手艺人”,但基金产品的买卖还是像菜市场挑西瓜——“甜吗,熟吗,能便宜点吗?”在大路货遍地的情况下,我花更多的钱去买一个马马虎虎的产品,图的是啥?

风险提示及免责声明

文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿