【广发金融工程】传统技术因子在可转债组合中的应用

Abstract

1、技术因子于转债:

价量因子是量化选股领域的重点研究方向之一。近年来,头部量化私募基金的成功,吸引越来越多投资者开始研究技术因子,这也导致技术因子的有效性在选股领域出现一定程度下降。但是在可转债领域,国内目前采用价量因子进行组合管理的机构投资者相对较少,技术因子在这一领域可能潜藏着更丰富的alpha信息。

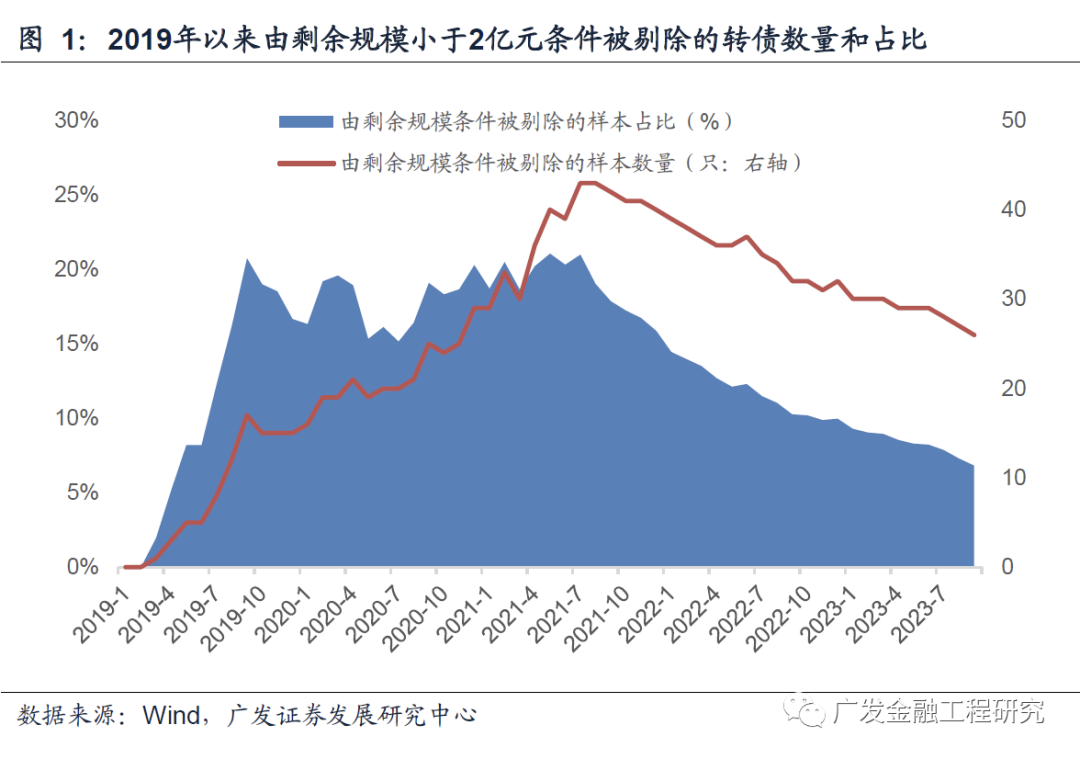

2、可转债池的预处理:

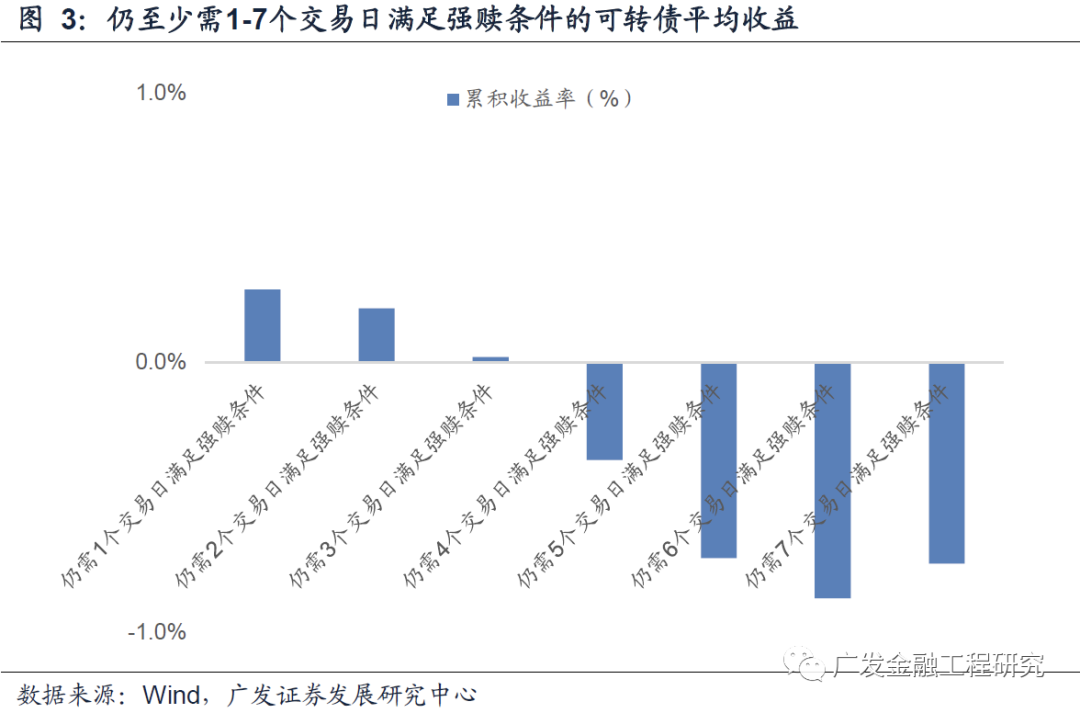

我们在选债池中剔除了当期剩余规模小于2亿元的可转债和具有赎回风险的可转债。特别地,经过定量研究,判断应当剔除距离强赎条件满足日N小于等于6个交易日的可转债。

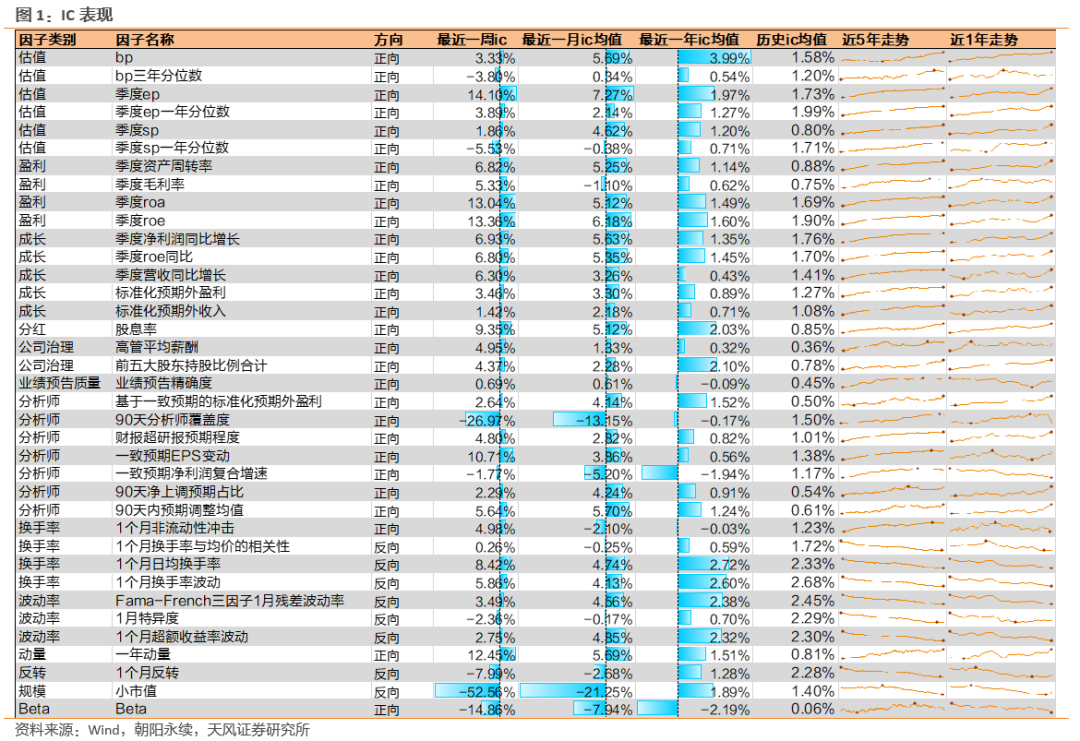

3、技术因子库:

我们选择了80个可转债技术因子,对国内可转债分层进行量化组合测算。

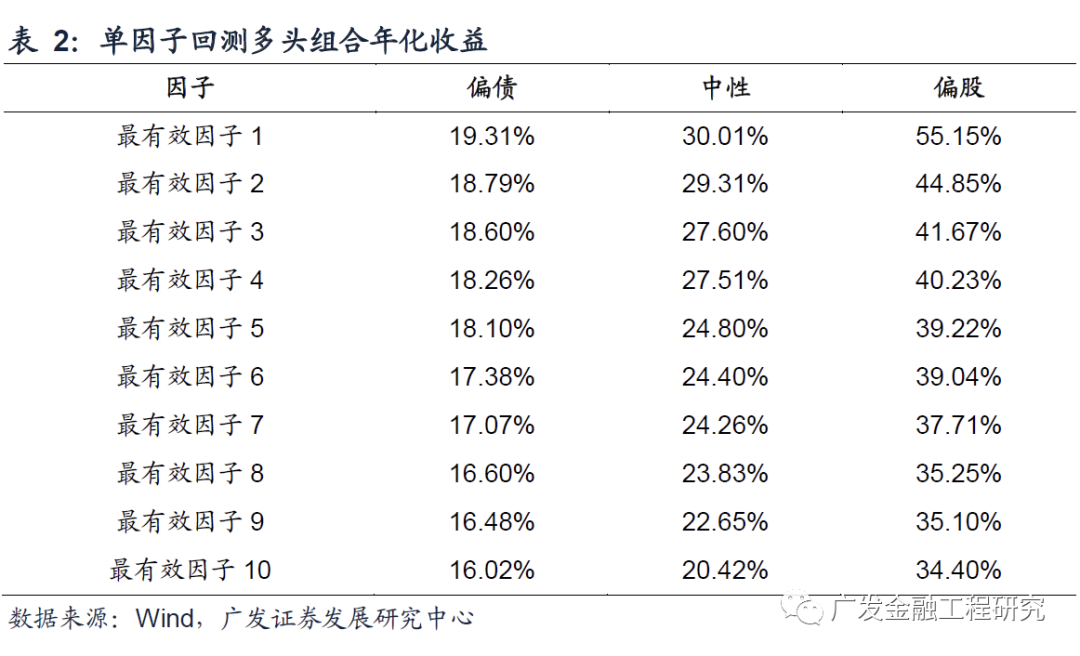

4、单因子测算:

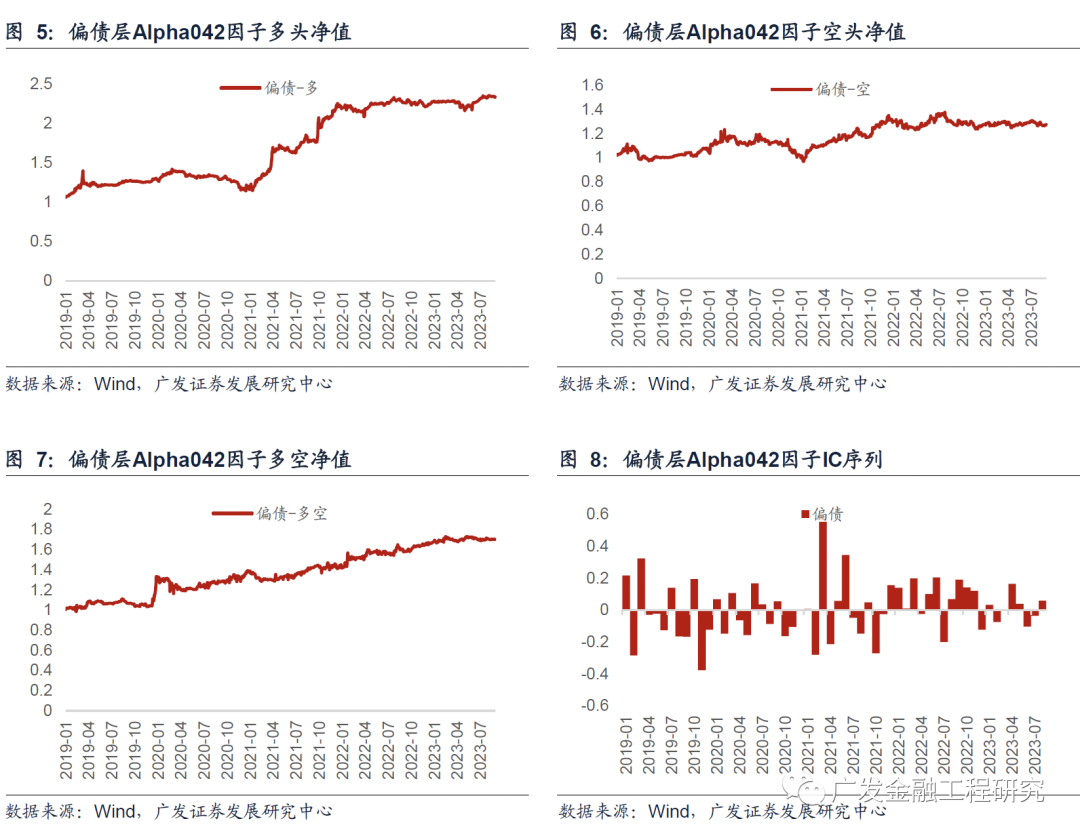

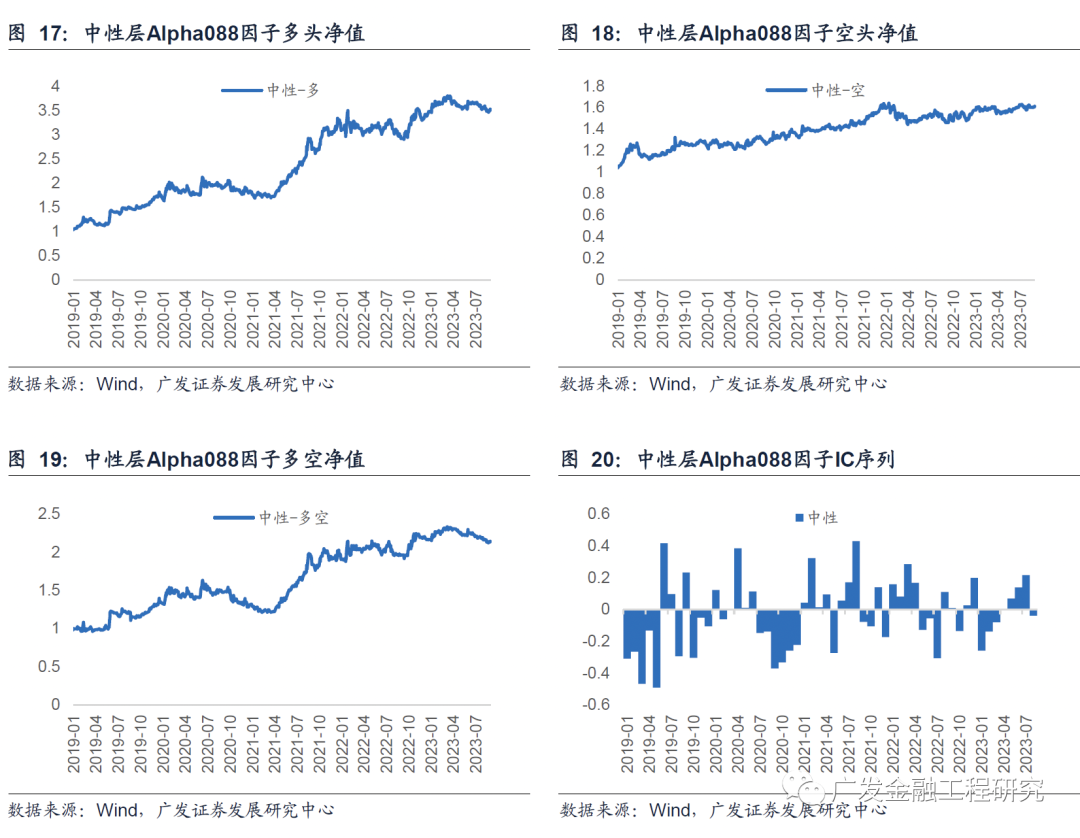

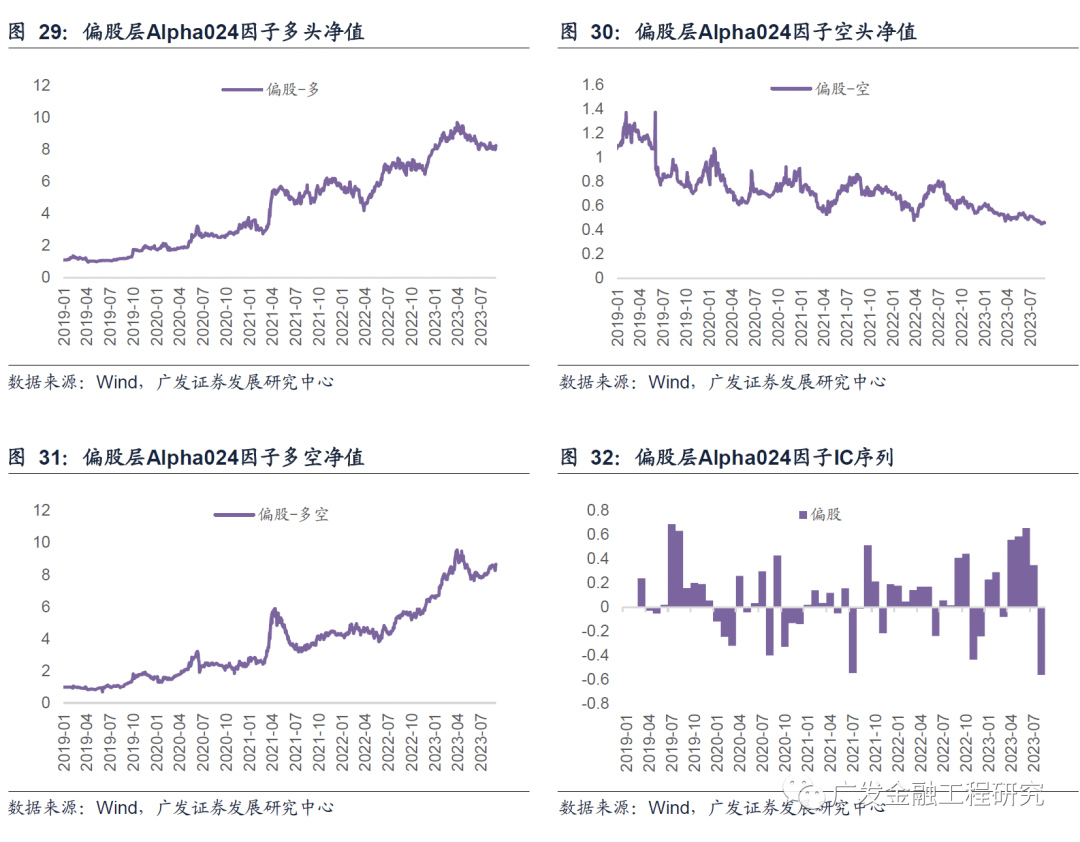

首先根据上述80个技术因子,在三个分层转债池中进行月度组合测算,每层中都找到一些有效因子。报告中展示了各层多头组合收益最高的3个因子对应的多头净值、空头净值、多空对冲净值、信息系数。

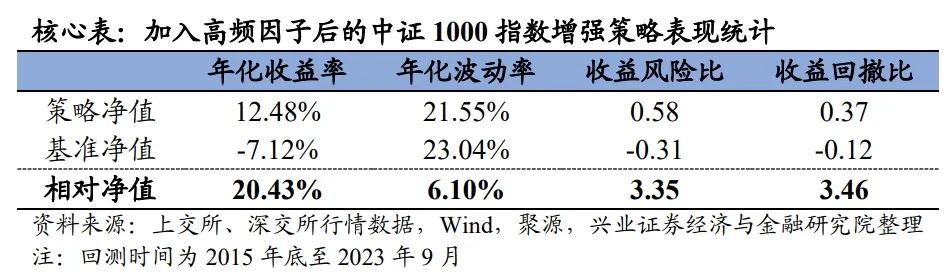

5、多因子回测:

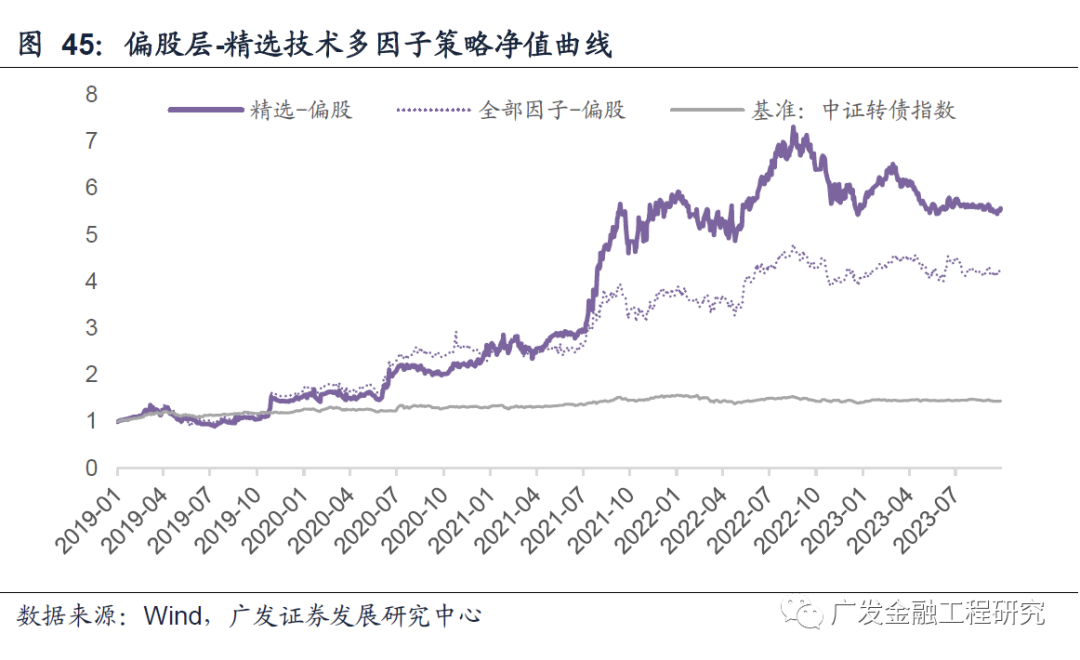

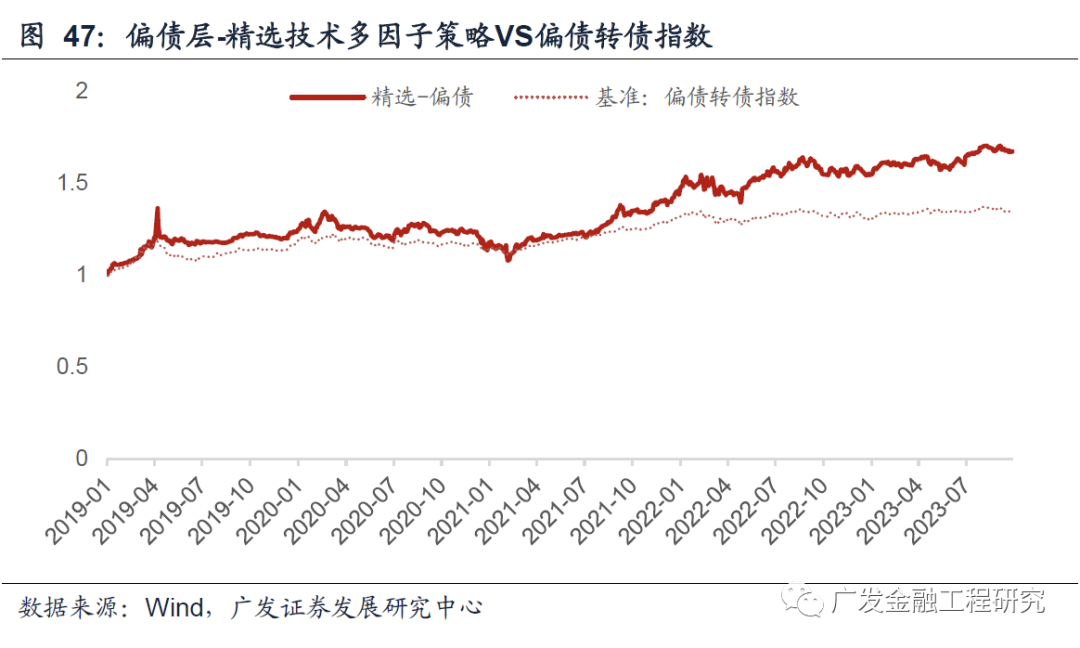

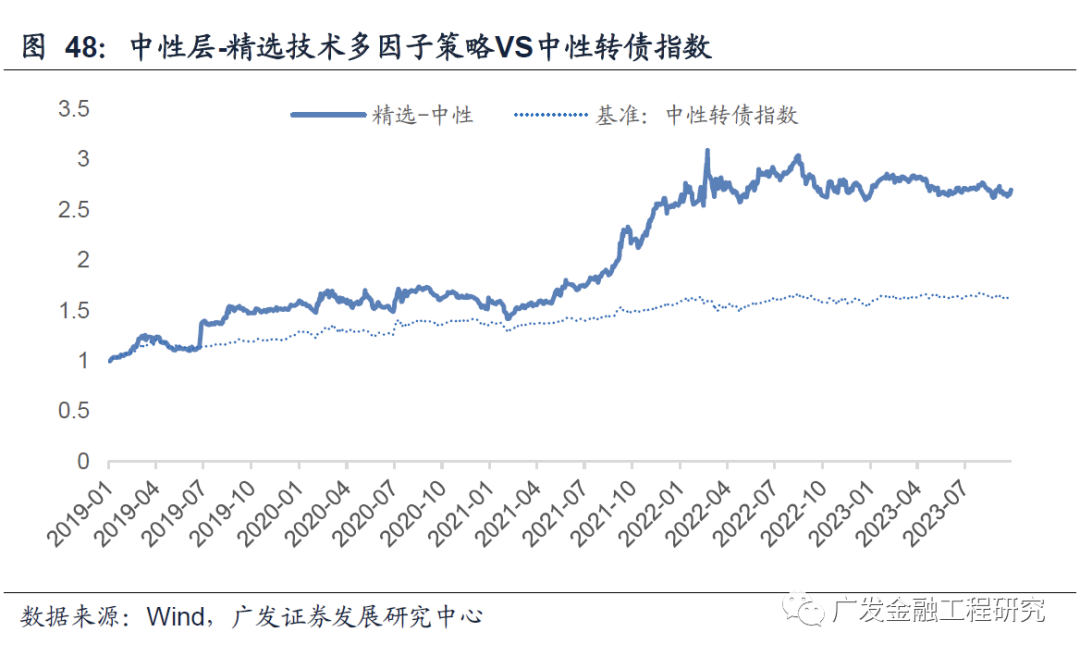

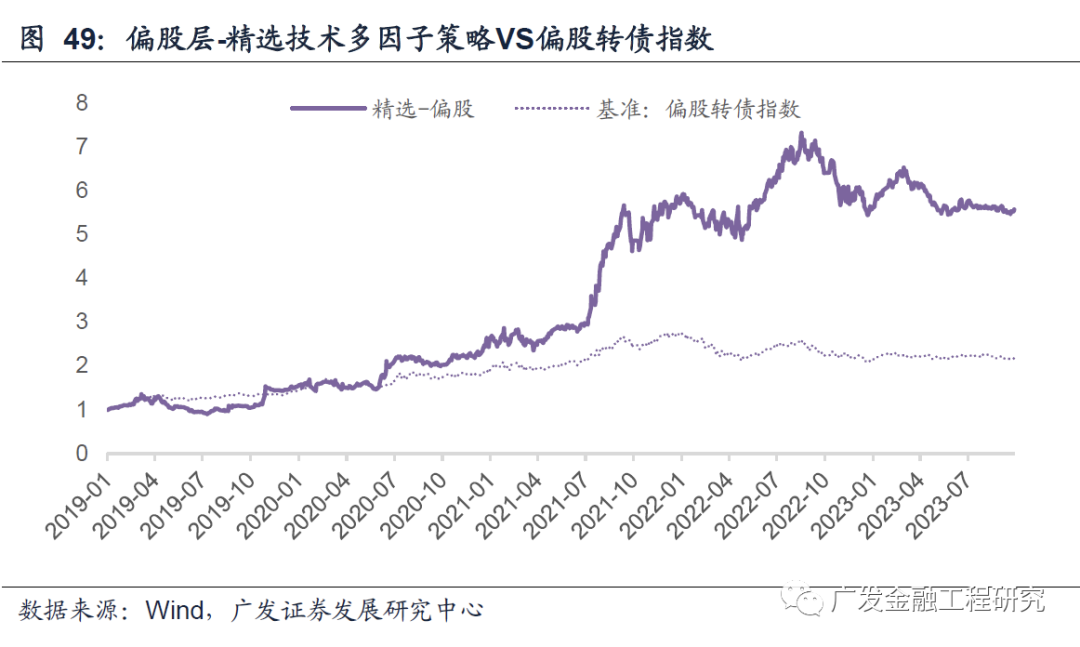

根据滚动ICIR作为80个因子的权重进行综合打分,可以分层构建量化转债组合,但其中可能包括了一些无效因子。因此我们在每层精选了10个技术因子进行多因子组合构建,收益和夏普比率都出现了进一步提升。2019年以来,偏债层组合年化收益率为11.35%,中性层组合年化收益率为22.95%,偏股层组合年化收益率为42.92%。

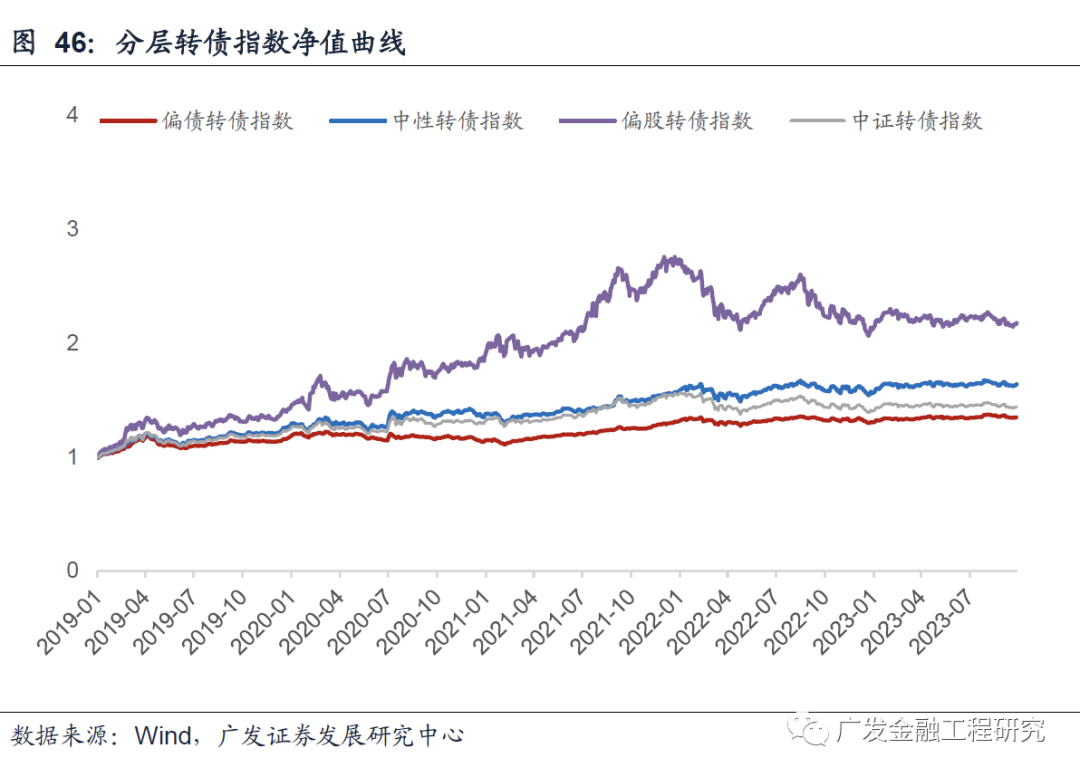

6、建立更为合理的可转债组合比较基准:

目前可转债组合策略中常见的比较基准是中证转债指数、可转债基金指数等。但由于转债兼具股性和债性,因此这些指数在不同时期波动特性不同,波动特征不够清晰。所以我们提出三个单独的分层转债指数。我们选择了2019年以来的所有剩余规模大于2亿元可转债样本,每个交易日动态划分为偏股层、中性层、偏债层,以市值加权的方式分别构造偏债转债指数、中性转债指数以及偏股转债指数。

7、精选技术多因子组合表现优越:

2019年以来,上述精选技术多因子组合均跑赢了对应的分层转债指数。

8、风险提示:

本篇报告通过历史数据进行建模,但由于市场具有不确定性,模型仅在统计意义下有望获得投资业绩。量化择债模型需要关注可转债数量减少带来的统计样本不足风险。另外,本报告不构成任何投资建议。

详细内容参考近期研报《传统技术因子在转债组合中的应用》

法律声明:

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 广发金融工程研究