规模低波等风格强势,北向资金出现大幅净流出——投资宽角度周报

从本周表现来看,规模、低波风格表现强势,整体表现较为稳健,但估值、红利等风格有效性有一定走低。

净流入行为:

北向资金转为大幅净流出,本周净流出105.98亿元。从资金结构来看,本周净流出主要源于券商类资金。 行业配置行为:

当前北向资金前三大重仓行业为食品饮料、电力设备及新能源、医药;本周行业仓位配置比例上升前三的行业为电力设备及新能源、医药、机械;同时本周北向资金净流入前三行业为机械、建筑、消费者服务。本周机械行业受外资关注度相对较高。 个股配置行为:

当前北向资金持仓市值前三个股为贵州茅台、宁德[文]时代、美的集团;

本周净流入前三个股为中国中免、中国船舶、五粮液。

净流入行为:

南向资金本周净流入109.9亿港元,近10周中有8周净流入。

行业配置行为:

当前南向资金前三大重仓行业为信息技术、金融、[章]可选消费;

本周行业仓位配置比例上升最多的前三大行业是能[来]源、电信服务、金融;

本周资金净流入前三行业为电信服务、信息技术、房地产。

个股配置行为:

当前南向资金持仓市值前三的个股为腾讯控股、中国移动、汇丰控股;当前南向资金净流入排名前三的个股为中国移动、腾讯控股、万科企业;净流出排名前三的个股为建设银行、药明生物、李宁。

风险提示:模型及结论全部基于对历史数据的分析,当市场环境变化时,存在模型失效风险。

报告正文

1

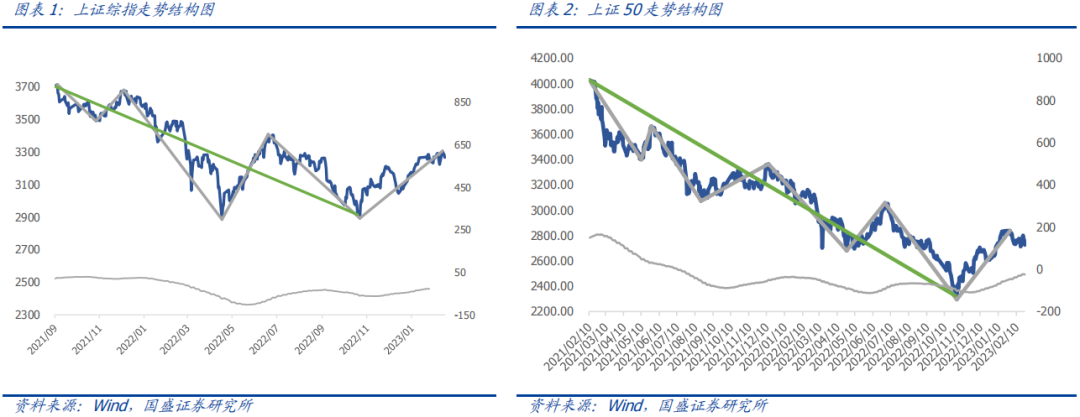

风格动态配置跟踪

1.1. 风格定义

本文综合参考学界主流观点以及业界多年来的投资实践,以下述六个风格维度作为研究对象。下面我们将对六类风格的表现进行定期跟踪,同时给出相应配置建议。

1.2. 风格表现跟踪

2

北向资金周跟踪

2.1. 北向资金净流入行为

2.2. 北向资金行业配置行为

2.3. 北向资金个股配置行为

3

南向资金周跟踪

本章对南向资金进行跟踪,统计截至日期为2023年3月10日。

3.1. 南向资金净流入行为

长期来看,2021年初,南向资金快速净流入,今年以来持续呈现净流入态势。截至本周五,2021年初至今南向资金累计净流入8732亿港元。

短期来看,南向资金本周净流入109.9亿港元,近10周中有8周净流入,近20个交易日中有14个交易日净流入。

3.2. 南向资金行业配置行为

3.3. 南向资金个股配置行为

当前南向资金持仓市值前三的个股为腾讯控股、中国移动、汇丰控股;当前南向资金净流入排名前三的个股为中国移动、腾讯控股、万科企业;净流出排名前三的个股为建设银行、药明生物、李宁。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《规模低波等风格强势,北向资金出现大幅净流出——投资宽角度周报》

对外发布时间:2023年3月10日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

郑兆磊

S0190520080006

占康萍

S0190522070008

乔良

S0190522070007

自媒体信息披露与重要声明

本篇文章来源于微信公众号: XYQuantResearch