科创50ETF期权上市,为市场注入新活力!

摘要

1. 科创板迎首个金融风险管理工具——科创50ETF 期权

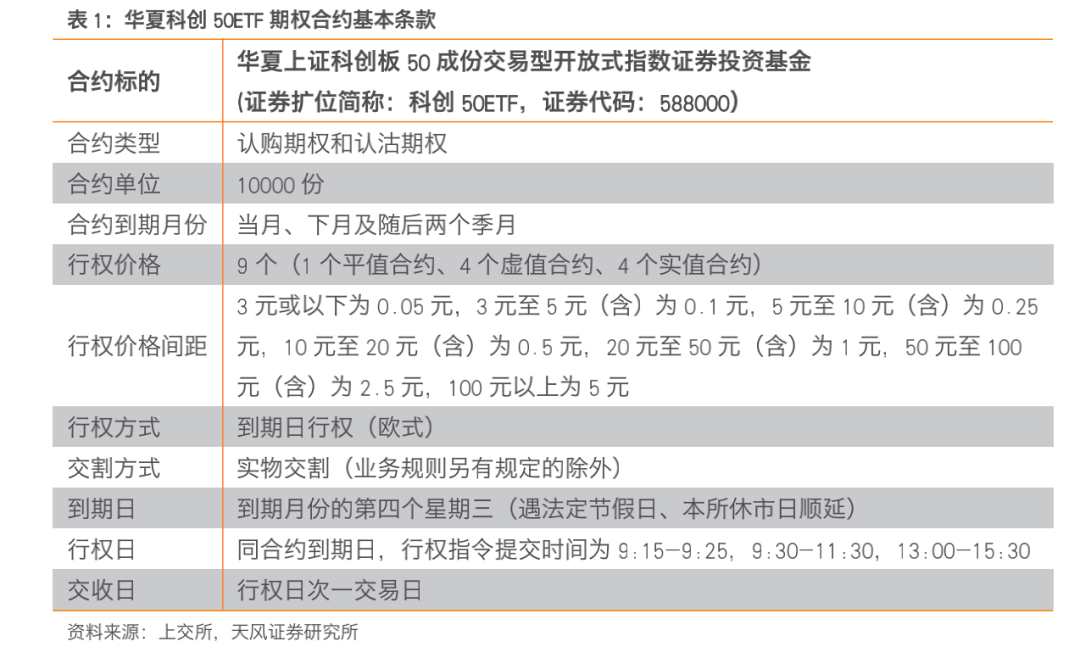

2023年 5 月 12 日,证监会启动科创 50ETF 期权上市工作。2023 年 6 月 2 日,上海证券交易所(简称“上交所”)发布《关于上海证券交易所科创 50ETF 期权上市交易有关事项的通知》,宣布经中国证监会同意注册,上交所决定于2023 年 6 月 5 日上市交易科创 50ETF 期权。以下为本次上市的华夏科创50ETF 期权合约基本条款。

自2015 年 2 月开展股票期权试点以来,证监会组织沪深交易所先后上市了多只 ETF 期权。ETF 期权作为全球资本市场基础、成熟、普遍的金融衍生工具,在上市后对市场平稳有序运行、引入增量资金和现货市场稳定等方面均发挥了重要作用,也为进一步丰富ETF期权品种打下了坚实的基础。科创50ETF期权是我国首只基于科创50指数的场内期权品种,科技创新特色鲜明,与现有ETF 期权品种形成良好互补。同时,科创 50ETF 期权也是全面实施注册制以来首次推出的股票期权新品种,标志着我国股票期权市场进入注册制新时代。

1.1. 提升 ETF 流动性,促进规模提升

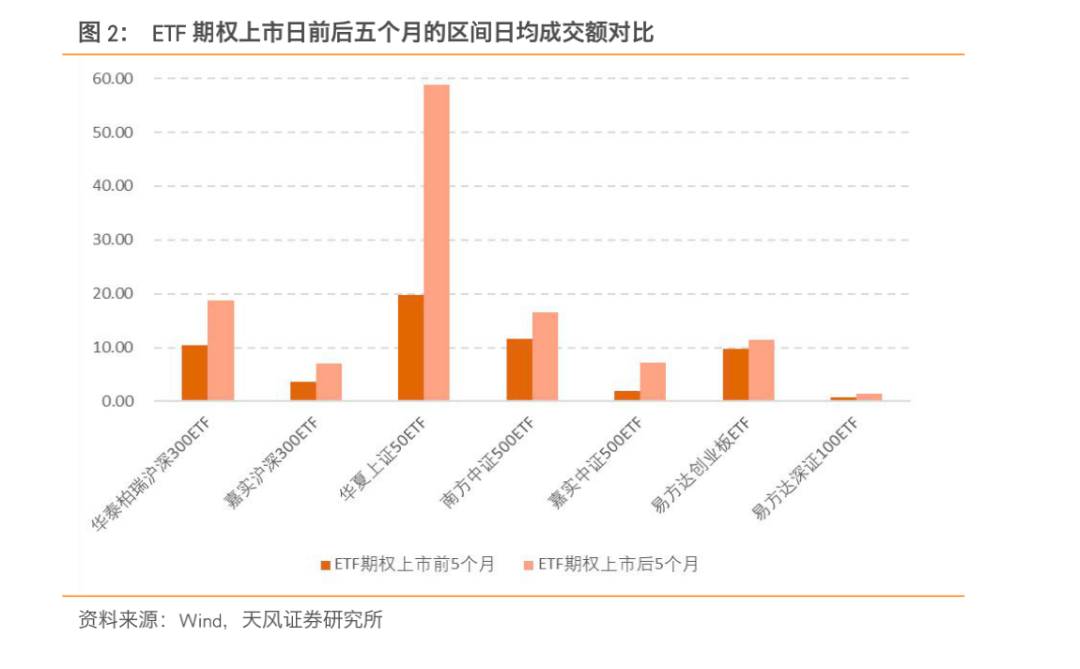

随着ETF 期权上市交易,ETF 期权标的流动性明显提升。对比各 ETF 期权上市日前后五个月ETF 期权标的的日均成交额,华夏上证 50ETF 五个月内日均成交额上升至 58.85 亿元,流动性提升198.83%;华泰柏瑞沪深 300ETF 和嘉实沪深 300ETF 五个月内日均成交额分别上升至18.71 亿元和 6.99 亿元,流动性分别提升 79.43%和 95.67%;南方中证 500ETF和嘉实中证500ETF 五个月内日均成交额分别上升至 16.51 亿元和 7.13 亿元,流动性分别提升41.48%和 270.04%;易方达创业板 ETF 五个月内日均成交额上升至 11.41 亿元,流动性提升17.60%;易方达深证 100ETF 五个月内日均成交额上升至 1.47 亿元,流动性提升99.97%。

回顾上证50、沪深 300、中证 500、创业板和深证 100ETF 期权上市后,对应指数的 ETF规模均有一定程度的提升。截至2023 年 5 月 30 日,跟踪上证 50、沪深 300、中证 500、创业板和深证100 指数的 ETF 的基金规模均有增长,其中跟踪创业板指的 ETF 基金规模自2022 年 9 月 19 日创业板 ETF 期权上市后增长至 519.87 亿元,增幅超过 108%。

1.2. 丰富策略,提高定价效率

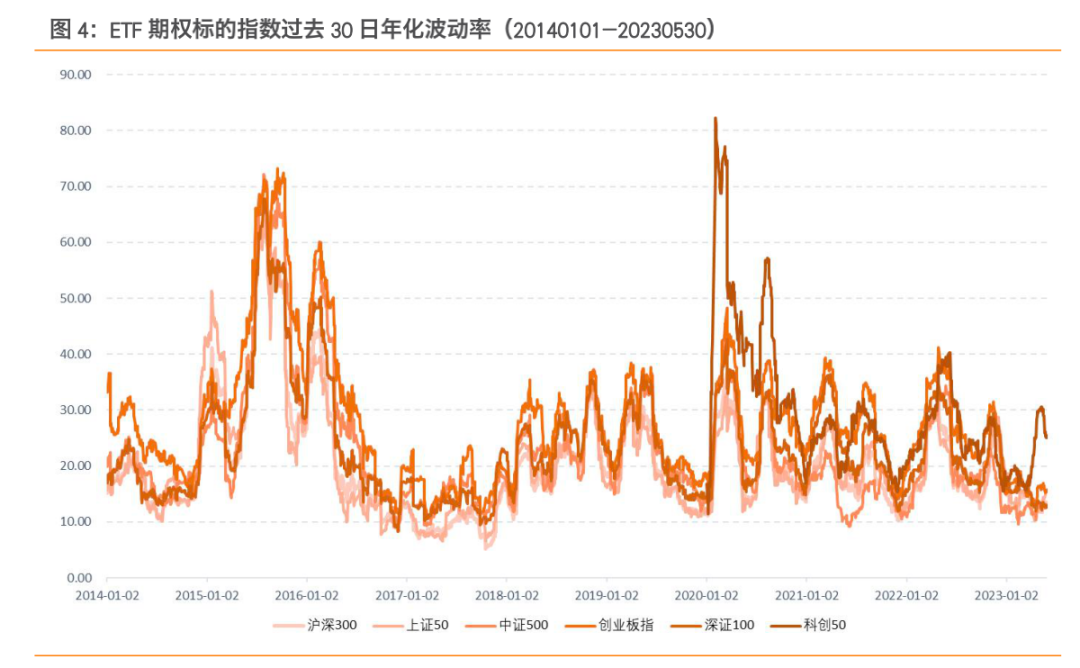

科创50ETF 期权上市将丰富期权策略,促使策略规模扩容。对比 ETF 期权标的指数过 去30日的年化波动率,科创 50ETF 期权标的指数的波动率明显更大,与现有 ETF 期权标的指数的波动率差异明显,ETF 期权策略将得到丰富,策略规模或有望增加。ETF 期权同时也将提高ETF 定价效率,以 ETF 期权上市超过一年的标的指数相关 ETF 为例,跟踪上证 50 指数和沪深300 指数的 ETF 折溢价率均有所降低,跟踪上证 50 指数的 ETF 平均折溢价率从0.21%降至 0.08%,跟踪沪深 300 指数的 ETF 平均折溢价率从 0.24%降至 0.14%。

1.3. 股票期权市场平稳运行,填补风险管理工具空白

科创50ETF 期权的推出将填补科创板风险管理工具的空白,完善科创板配套产品体系,有效满足科创板投资者多元化交易和风险管理需求,吸引长期资金配置科创板。根据《上海证券交易所股票期权市场发展报告》,2022 年全年,ETF 期权合约累计成交 10.75 亿张,其中认购期权5.53 亿张,认沽期权 5.22 亿张,日均成交 444.24 万张,日均持仓 494.45万张。累计成交面值38.29 万亿元,日均成交面值 1581.75 亿元,累计权利金成交 6475.22亿元,日均权利金成交26.76 亿元,市场日均成交持仓比为 0.92,日均期现成交比为 0.29。目前,股票期权市场运行平稳,定价合理,规模稳步增长,经济功能日益显现。

股票期权投资者人数稳步增长,其风险管理功能日益受到投资者认可。2022 年末上交所期权投资者账户总数为59.13 万,年内新增 4.88 万户,月均新增 4070 户。从期权买卖方向来看,个人投资者偏好买入开仓,占其所有开仓交易的63.10%。机构投资者偏好卖出开仓(不含备兑开仓),占其所有开仓交易的78.73%。个人投资者进行的备兑开仓交易占全部备兑开仓交易的69.48%。从交易目的看,保险、增强收益、套利和方向性交易四类交易行为占比分别为9.17%、54.12%、18.85%、17.86%,其中增强收益的占比较高。从投资者类别看,机构投资者主要以增强收益和套利交易为主,个人投资者则主要以增强收益和方向性交易为主。

2. 上证科创板 50 成份指数投资机遇

2.1. 具备科创板代表性

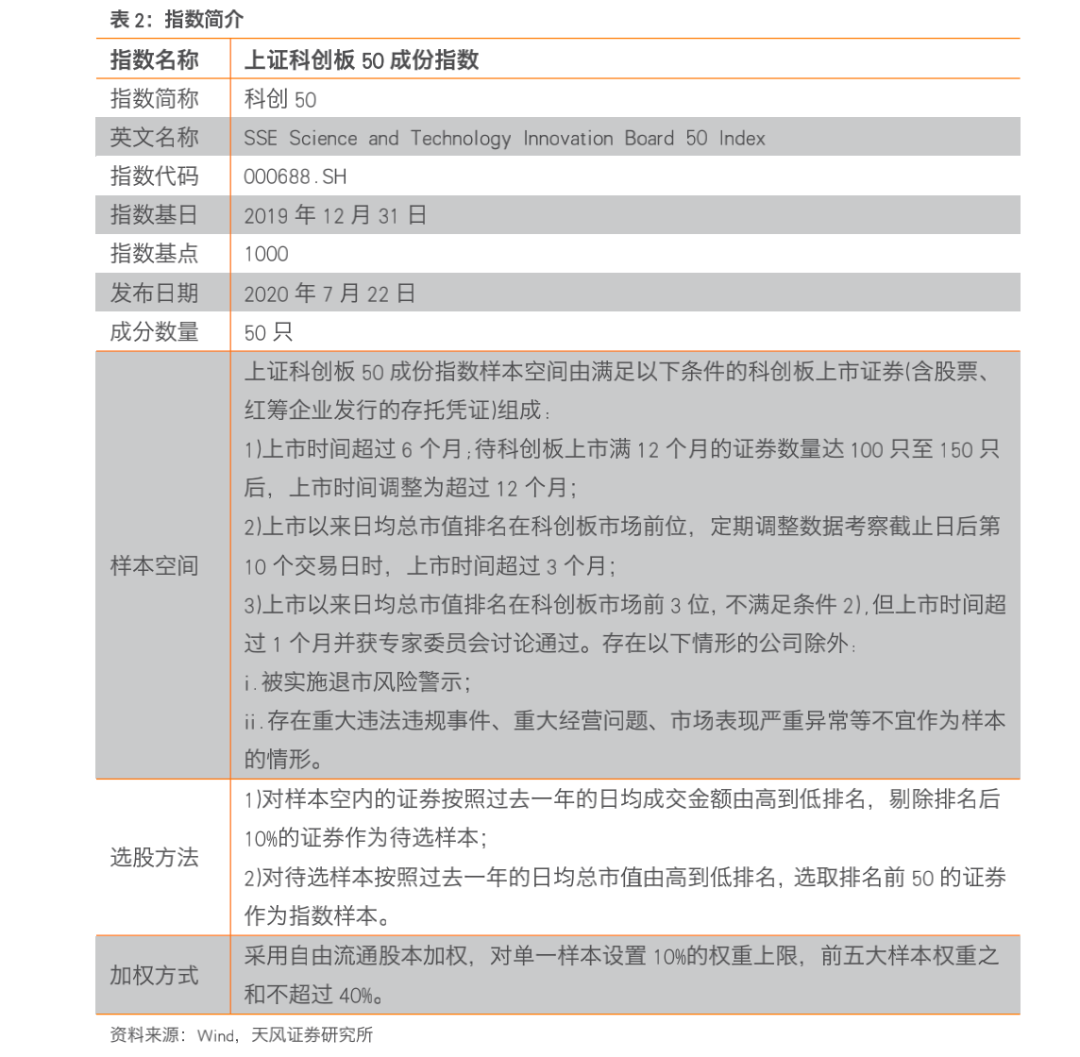

上证科创板50 成份指数(简称“科创 50”)由上海证券交易所科创板中市值大、流动性好的50 只证券组成,反映最具市场代表性的一批科创企业的整体表现。指数样本每季度调整一次,样本调整实施时间分别为每年3 月、6 月、9 月和 12 月的第二个星期五的下一交易日,相较于其他宽基指数调整频率更高,更能适应科创板科技创新发展的特点。

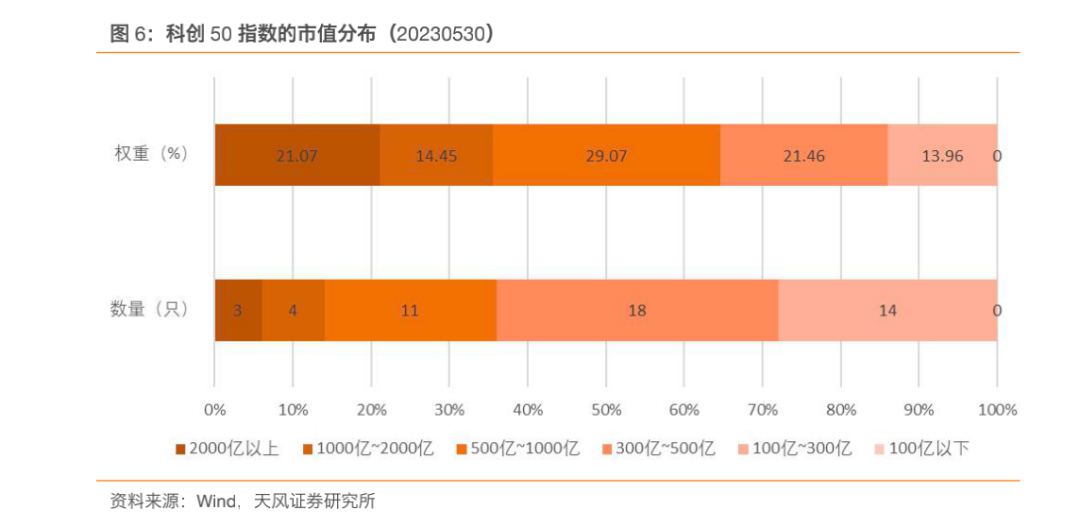

截至2023 年 5 月 30 日,科创 50 指数中有 7 只成份股总市值超 1000 亿元,合计权重35.52%,其中中芯国际(4191.52 亿元)、海光信息(2113.29 亿元)和金山办公(2026.93亿元)总市值超2000 亿元;总市值分布在 500-1000 亿元之间的共有 11 只,合计权重 29.07%。从市值分布来看,科创50 指数对科创板龙头股的表征作用较为明显。

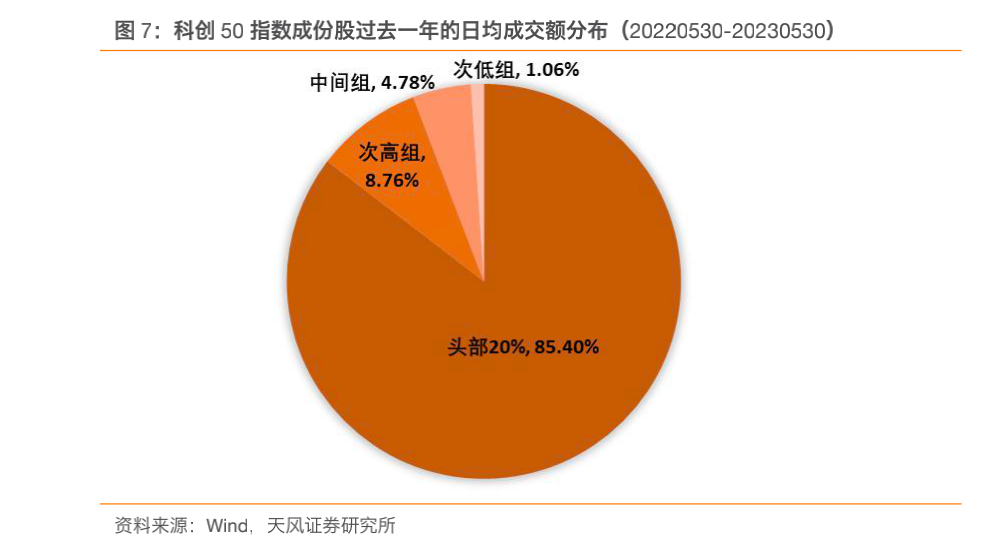

将全市场的股票按照过去一年日均成交额分为5 组,根据成份股权重计算,截至 2023年5 月 30 日,科创 50 指数中处于头部 20%区间的成份股权重占比为 85.40%,处于次高组的权重占比为8.76%,处于中间组的权重占比为 4.78%,合计权重 98.94%。整体来看,科创50 指数成份股流动性表现良好。

2.2. 聚焦高新技术和战略性新兴行业

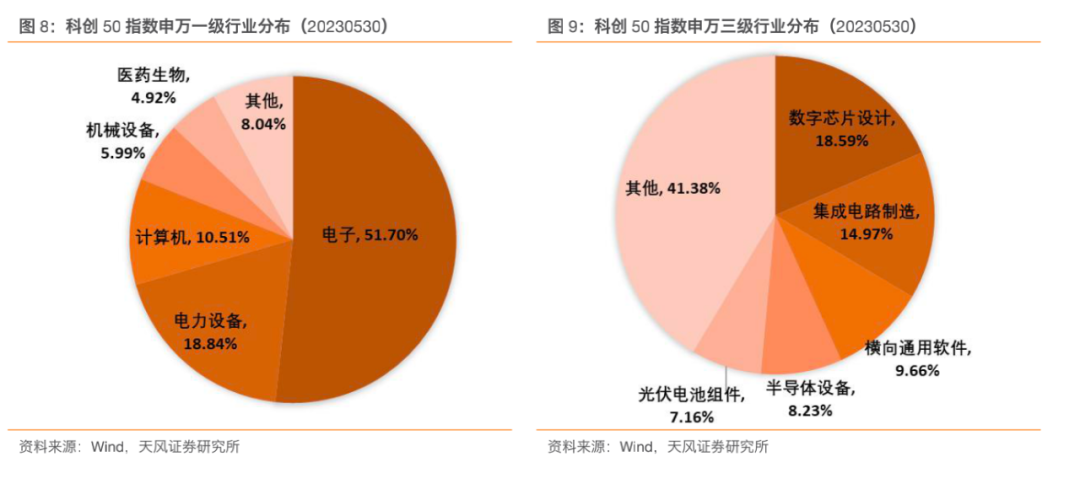

截至2023 年 5 月 30 日,科创 50 指数覆盖了 10 个申万一级行业,按申万一级行业分布来看,行业主要分布在电子(51.70%)行业,其次是电力设备(18.84%)和计算机(10.51%)行业等;按申万三级行业来看,行业主要集中在数字芯片设计(18.59%)、集成电路制造(14.97%)、横向通用软件(9.66%)、半导体设备(8.23%)和光伏电池组件(7.16%)行业等。科创50 指数聚焦高新技术和战略性新兴行业,同时也符合上交所设立科创板以落实创新驱动、推动高质量发展的这一深意。

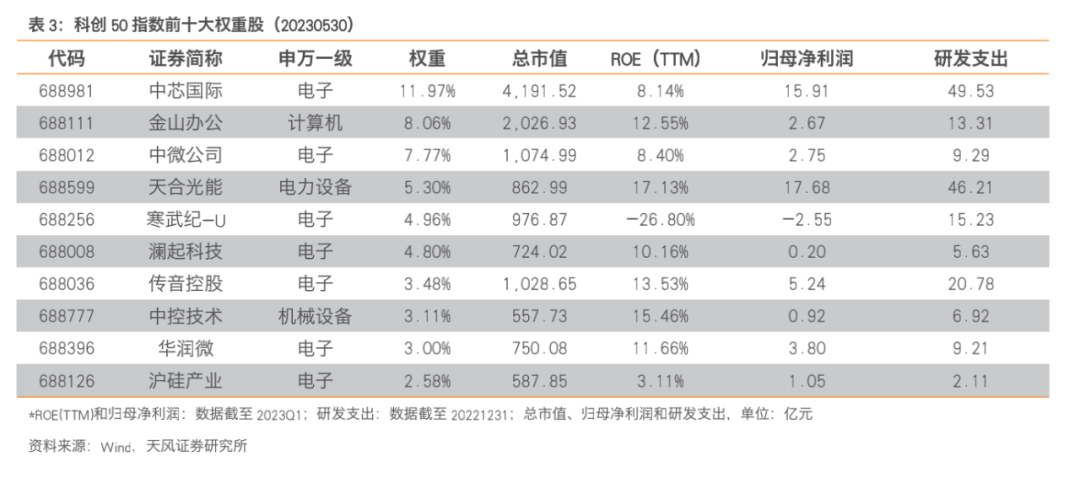

科创50 指数前十大权重股平均总市值为 1,278.16 亿元,合计权重为 55.04%,集中度较高;2023 年一季度,前十大权重股平均 ROE(TTM)为 7.33%,平均归母净利润为 24.53亿元;2022 年平均研发支出为17.82 亿元,均位于 A 股市场前列。科创 50 指数前十大成份股龙头属性凸显,同时具备盈利能力和高研发水平。

2.3. 盈利能力良好,具备发展潜力

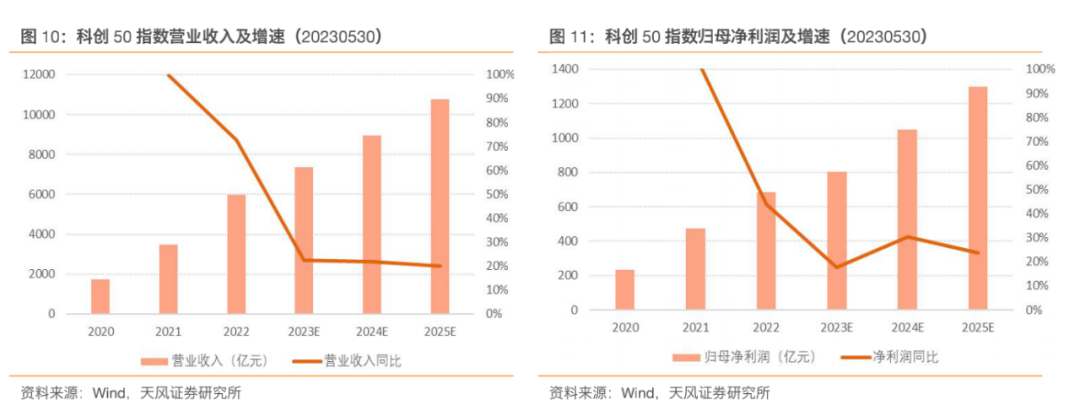

截至2023 年 5 月 30 日,根据 Wind 一致预测,科创 50 指数 2023 年、2024 年、2025年的预期营业收入增速分别为22.59%、21.87%、20.03%,预期归母净利润增速分别为 17.76%、30.23%、23.81%,营业收入和归母净利润在 2022 年已有的良好增速下或将进一步增长。整体来看,科创50 指数拥有良好的基本面支撑,具备未来发展潜力。

2.4. 估值处于历史低位,指数表现较为抗跌

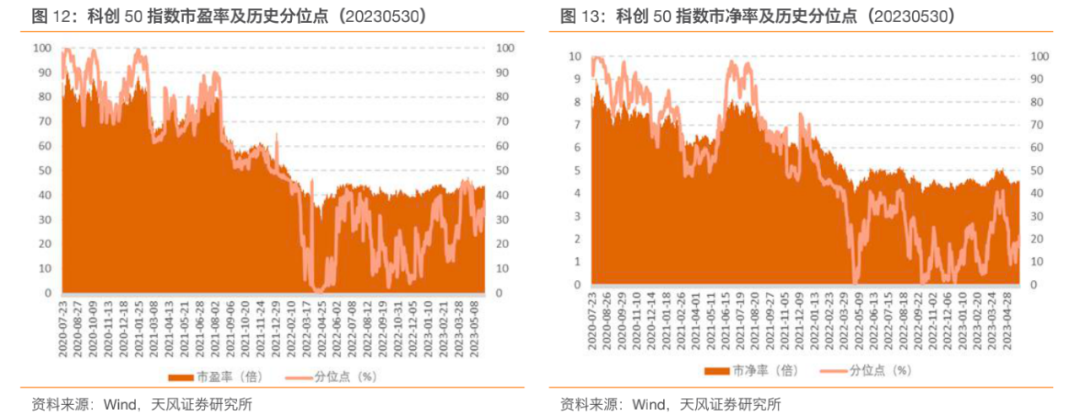

从估值水平来看,截至2023 年 5 月 30 日,科创 50 指数的市盈率为 44.10 倍,位于历史37.48%分位点;市净率为 4.57 倍,位于历史 21.27%分位点。该指数市盈率和市净率当前均处于历史较低区间。

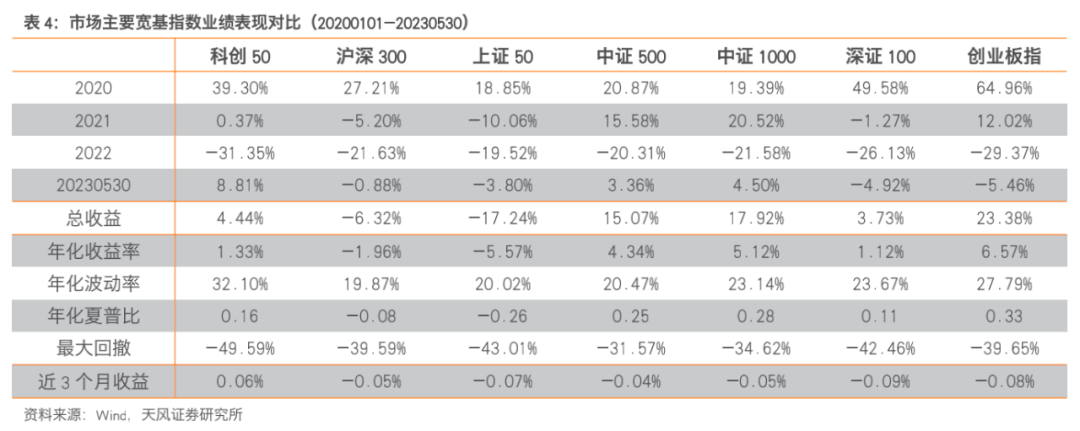

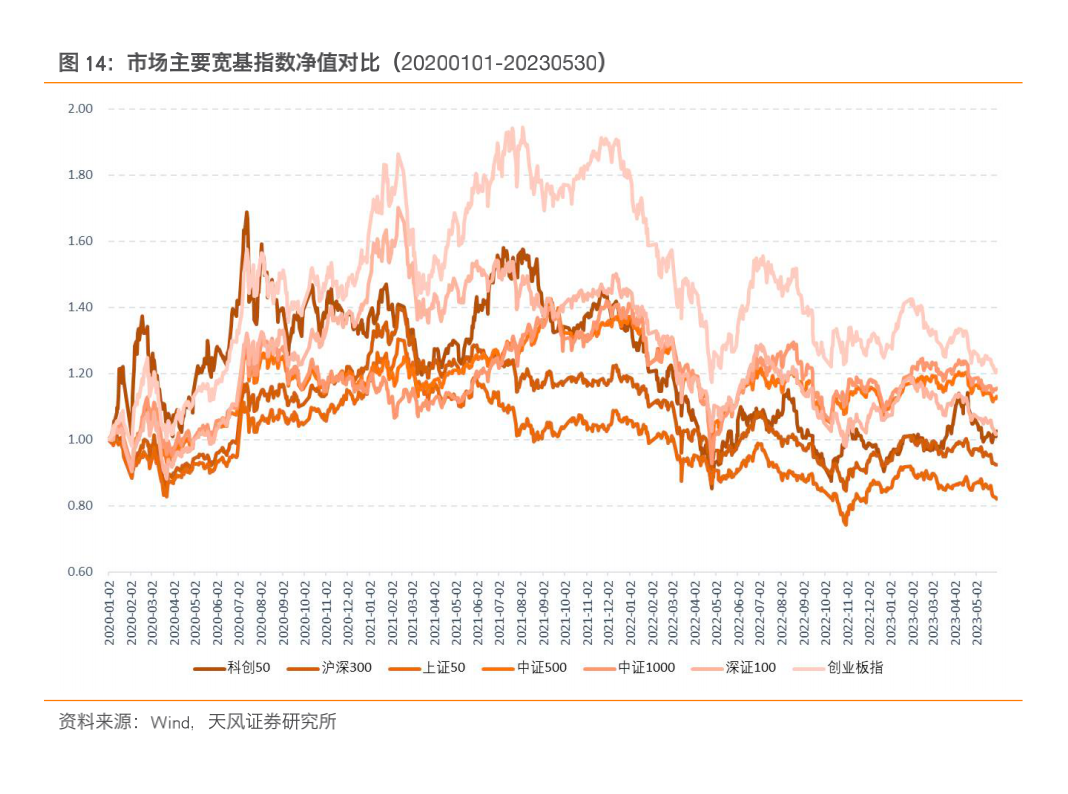

以2020 年 1 月 1 日至 2023 年 5 月 30 日为样本期,科创 50 指数年化收益率为 1.33%,夏普比为0.16,波动率为 32.10%,优于沪深 300 和上证 50。科创 50 指数今年以来收益率为8.81%,近三个月以来收益率为 0.06%,均优于沪深 300、上证 50、中证 500、中证 1000、深证100 和创业板指,指数表现较为抗跌。

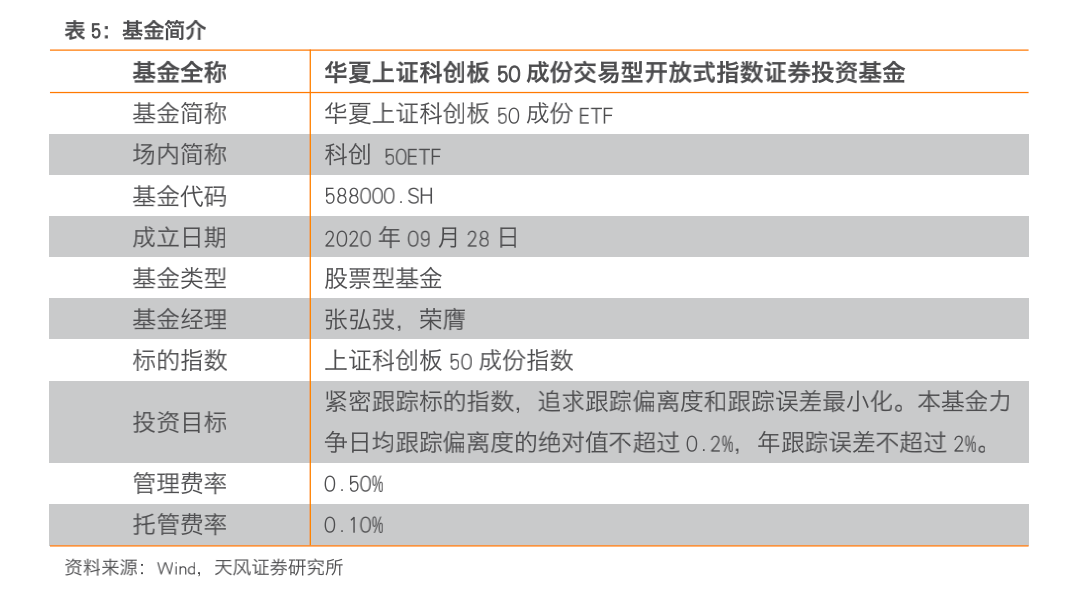

3. 华夏上证科创板 50ETF

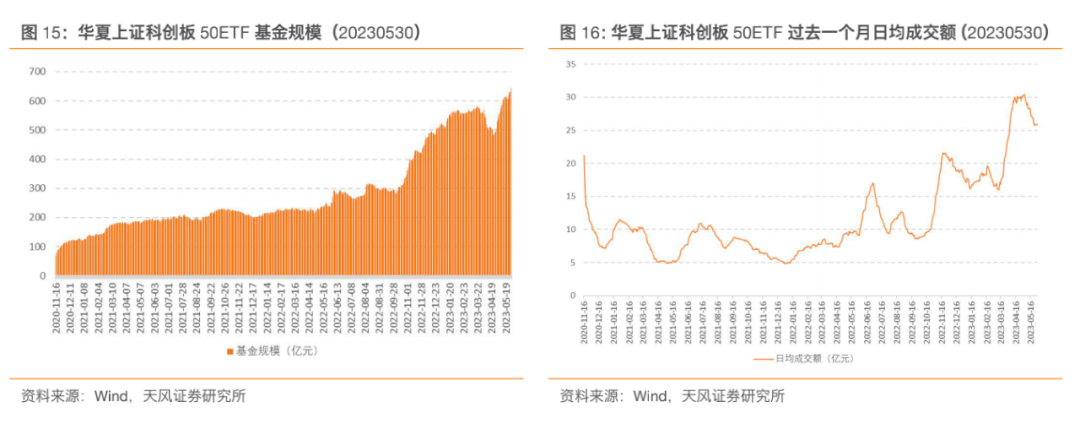

截至2023 年 5 月 30 日,华夏上证科创板 50 成份 ETF 基金规模为 643.31 亿元,过去一个月日均成交额为26.00 亿元,是目前跟踪科创 50 指数的 ETF 产品中规模最大,流动性最好的。

4. 总结

2023 年 5 月 12 日,证监会启动科创 50ETF 期权上市工作。2023 年 6 月 2 日,上海证券交易所(简称“上交所”)发布《关于上海证券交易所科创 50ETF 期权上市交易有关事项的通知》,宣布经中国证监会同意注册,上交所决定于2023 年 6 月 5 日上市交易科创 50ETF期权。本次上市的科创50ETF 期权合约品种有华夏科创 50ETF 期权(合约标的证券简称为“科创 50”,证券扩位简称为“科创 50ETF”,证券代码为“588000”)。

上证科创板50 成份指数(简称“科创 50”)由上海证券交易所科创板中市值大、流动性好的50 只证券组成,反映最具市场代表性的一批科创企业的整体表现。该指数成份股流动性表现良好,具备科创板龙头股表征作用,聚焦高新技术和战略性新兴行业,盈利能力良好,估值处于历史低位,今年以来指数表现较为抗跌。

华夏上证科创板50ETF(基金代码“588000”,场内简称:科创 50ETF)是全市场首批发行的以科创50 指数为标的的 ETF 产品,也是目前跟踪科创 50 指数的 ETF 产品中规模最大,流动性最好的。

华夏上证科创板50 成份 ETF 同时配备两只联接基金,分别为华夏科创板 50ETF 联接 A(基金代码“011612.OF”)和华夏科创板 50ETF 联接 C(基金代码“011613.OF”),为场外投资者提供投资方式。

关注我们

风险提示:本报告基于历史数据分析,市场环境、政策变动等因素皆可能使得本报告分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《科创50ETF 期权上市,为市场注入新活力!》

对外发布时间

2023年6月6日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

惠政宝 SAC 执业证书编号:S1110521070004

点击右下角“赞”或“在看”,及时获取最新推送!

本篇文章来源于微信公众号: 量化先行者