政策与市场共振,券商高贝塔效应有望持续兑现:证券公司ETF投资价值分析

导读

政策与市场共振,券商高贝塔效应有望持续兑现。

长周期复盘来看,券商股的股价走势取决于市场周期和监管周期,其中市场贝塔决定趋势,监管政策决定强弱。在目前相关行业政策、规定逐渐完善、经济整体复苏的大背景下,券商板块的高贝塔效应有望持续兑现。

相关规定、政策逐渐完善,行业迈入高质量发展。《证券经纪业务管理办法》发布,明确互联网广告业务模式合法性,禁止恶意价格战,费率下行压力释缓,或将催化板块上行。此外,历经四年注册制改革终落地。我们认为全面注册制落地,市场景气度有望回升,券商作为资本市场的中介机构预将持续受益。

国内复苏趋势依然明确,券商板块景气度有望维持在上行通道。消费端而言,疫情感染高峰过后,居民出行已恢复至疫前水平,国内消费正逐步回暖。同时持续政策呵护下,地产消费已出现边际好转。供给端而言, PMI指数显示供给端表现为产需两旺的复苏环境。生产端复苏动能强劲,带动用工和开工率持续回升。目前来看,国内经济复苏的趋势依然明确,券商板块景气度有望维持在上行通道。

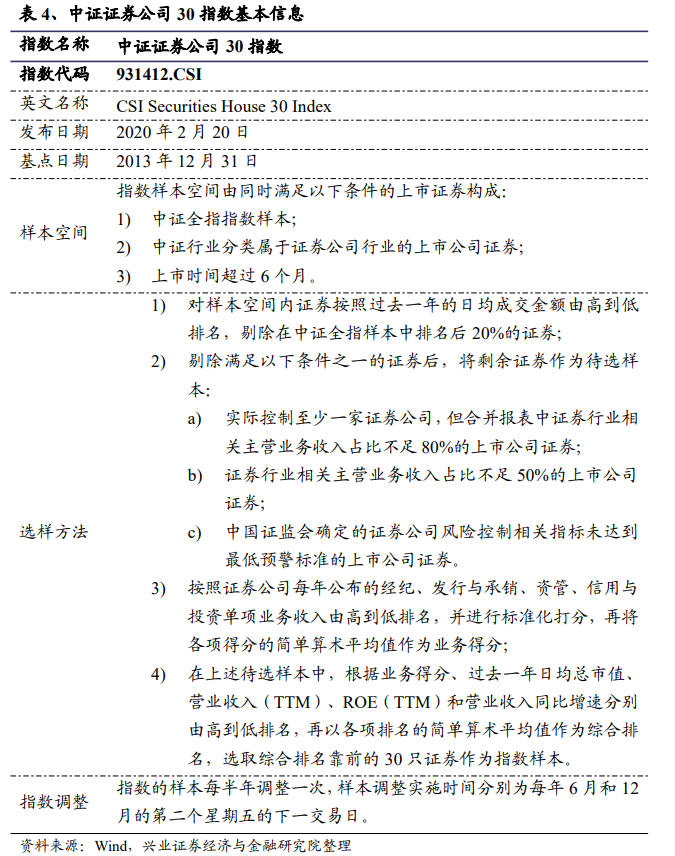

中证证券公司30指数选取沪深两市证券公司中业务排名靠前、市值规模大、盈利能力与成长能力相对较强的上市公司股票为样本,反映证券行业相关上市公司股票的整体表现。

优选业务能力强、财务优秀的行业龙头。按照证券公司经纪、发行与承销、资管、信用与投资单项业务收入排名得到业务得分;再根据业务得分、总市值、营业收入(TTM)、ROE(TTM)和营业收入同比增速选取综合排名前30的证券作为样本。

指数近一年表现优于沪深300与上证50,震荡市中展现高弹性的特征。

指数交投活跃,近3年来季度日均成交额均超过100亿元,可容纳较大规模资金。

指数成分股加权平均自由流通市值为848亿元,介于沪深300与中证500之间,有助于指数在大小盘轮动中维持合适的市值风格暴露,而非偏向某一极端市值风格。

指数销售毛利率明显优于沪深300与上证50。

浦银安盛中证证券公司30ETF(516730)跟踪中证证券公司30指数,为投资者提供了一键布局优质高弹性品种的便捷工具。

证券公司ETF能较为紧密跟踪标的指数,跟踪误差较小,且费率低于同类平均。

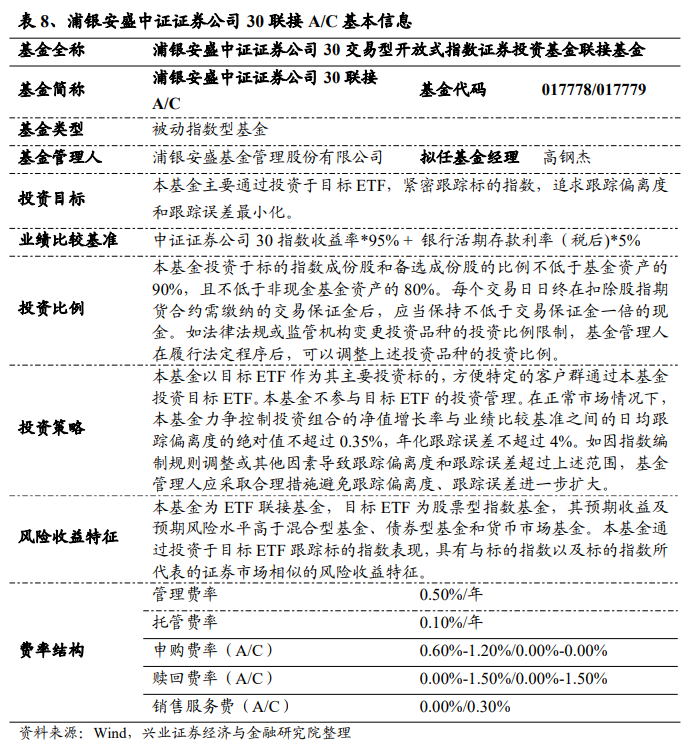

ETF联接基金(A/C:017778/017779)正在发行,方便投资者进行场外布局。

浦银安盛基金管理有限公司成立于2007年8月5日,截至2022年12月31日,公司旗下基金数量达101只,基金规模达2936亿元(剔除ETF联接基金)。

基金经理高钢杰,中国科学院天体物理博士,2018年加入浦银安盛基金,具备丰富的被动指数产品管理经验。

风险提示:板块表现不达预期风险;本基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

1、 政策与市场共振,券商高贝塔效应有望持续兑现

1.1

相关规定、政策逐渐完善,

行业迈入高质量发展

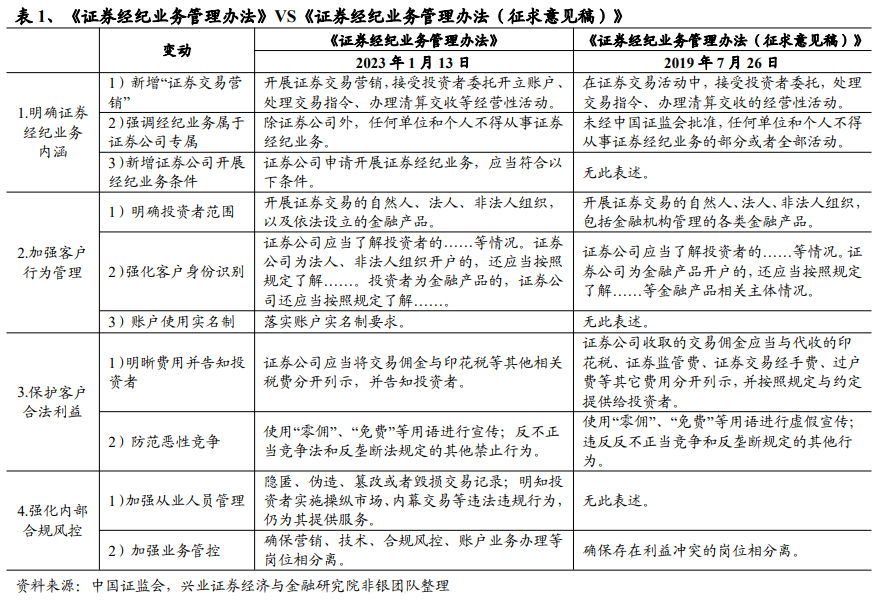

2023年1月13日,中国证监会发布《证券经纪业务管理办法》(以下简称《办法》),自2023年2月28日起施行。《办法》在《征求意见稿》(2019年7月发布)的基础上做出进一步调整。总体来看,《证券经纪业务管理办法》发布,明确互联网广告业务模式合法性,禁止恶意价格战,费率下行压力释缓,或将催化板块上行。《办法》提出以下要点。

1、顺应跨境互联网券商监管逻辑明确经纪业务内涵,明确互联网广告业务模式合法性。《办法》明确证券经纪业务内涵,同时明确互联网广告业务模式的合法性,意味着互联网平台导流的模式走向阳光化。

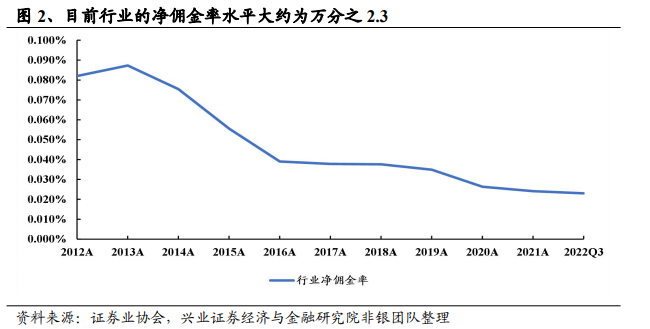

2、通过加强信息披露明确券商交易佣金构成,禁止恶意价格战,推动行业佣金费率筑底。《办法》要求证券公司明确佣金费用结构,交易佣金和印花税分别列示,当前行业交易净佣金费率约为0.023%,预计基本完成筑底。同时《办法》要求收取的佣金不得明显低于证券经纪业务服务成本,杜绝行业恶性价格战,随着费率见底预计经纪业务收入的增长将回归市场交易规模的边际趋势。

3、健全经纪业务考核逻辑,推动行业实现高质量发展。《办法》明确证券公司应当建立健全科学合理的证券经纪业务从业人员绩效考核制度和薪酬分配机制,对经纪业务从业人员的绩效考核不得简单与新开户数量、客户交易量直接挂钩,禁止实施过度激励。随着考核机制的进一步完善,或将进一步规范行业的竞争方式,推动行业的可持续发展。

4、《办法》为未来主经纪商等创新业务的发展预留政策窗口。一方面,《办法》明确证券公司实行主经纪商业务模式的合法性;另一方面,《办法》提出证监会可以对商业银行存管证券公司投资者资金的规模、范围、业务模式等提出差异化监管要求,这或将对未来经纪业务模式创新留下更多可能性。

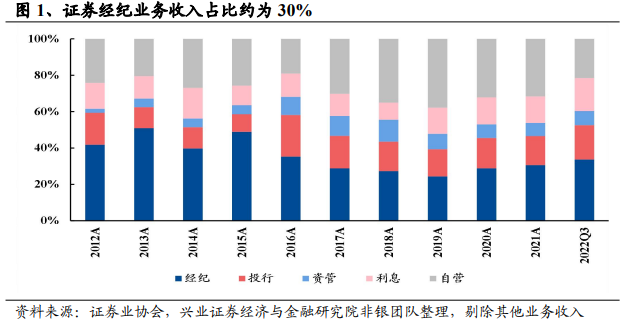

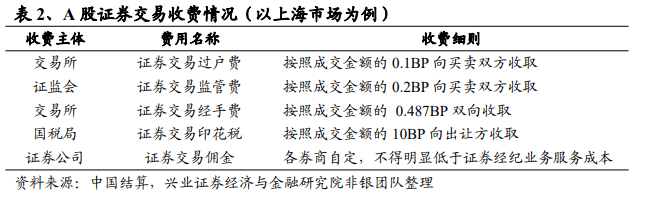

券商收费应清晰明确,行业佣金费率或将筑底。我国A股投资者进行股票交易需缴纳交易佣金、印花税、证券监管费、证券交易经手费、过户费等费用,其中交易佣金为证券公司收取,其余代替监管机构收取。《办法》规定“将交易佣金与印花税等其他税费分开列示,并告知投资者”,有利于保护投资者合法利益。截至2022年第三季度,我国证券行业净佣金率约为万分之2.3,《办法》规定不得“收取的佣金明显低于证券经纪业务服务成本;使用‘零佣’、‘免费’等用语进行宣传”,有利于进一步规范经纪业务收费,维护市场正当竞争,当前行业佣金率或将基本完成筑底,费率下行压力得到缓释。

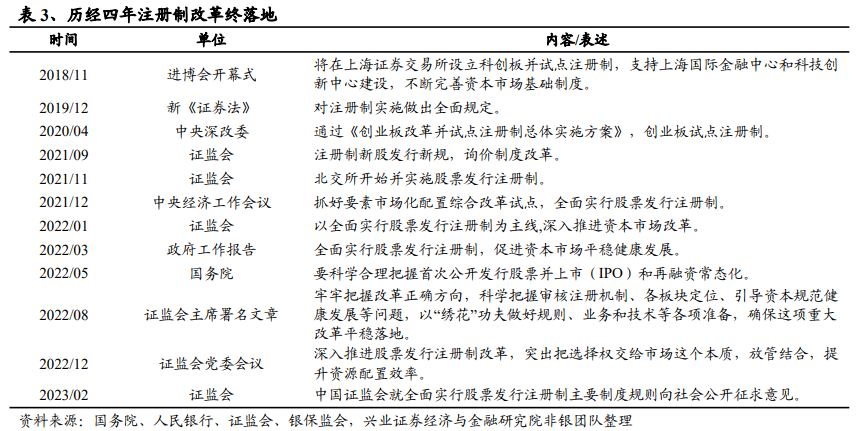

此外,历经四年注册制改革终落地。2023年2月1日,中国证监会就实行全面注册制向社会公开征求意见。

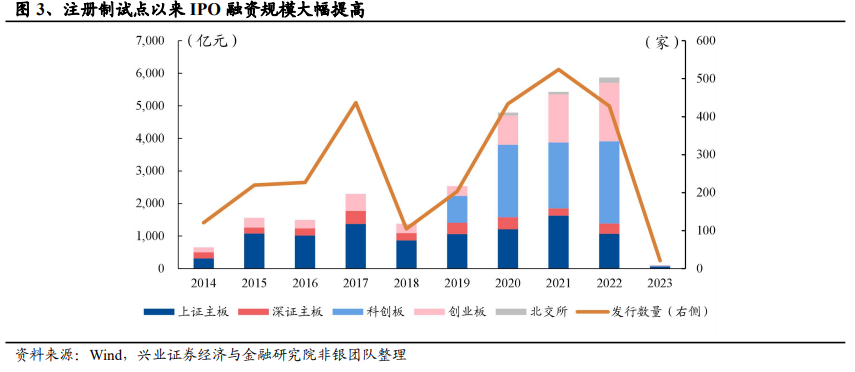

注册制促进企业直接融资,具有投行优势券商将持续受益。注册制扩大至沪深交易所主板、新三板基础层和创新层。自2019年注册制改革试点以来,IPO项目数量和规模稳步提升,2019-2021年A股IPO数量由203家增长至428家,IPO规模由2532增长至5869亿元,CAGR为32.3%。2022年,实行注册制的科创板、创业板和北交所IPO融资规模分别为42.9%、30.6%和2.8%,合计占比高达76.4%。注册制更加灵活的上市标准为优质公司打开了融资通道,项目储备丰富的券商有望直接受益。

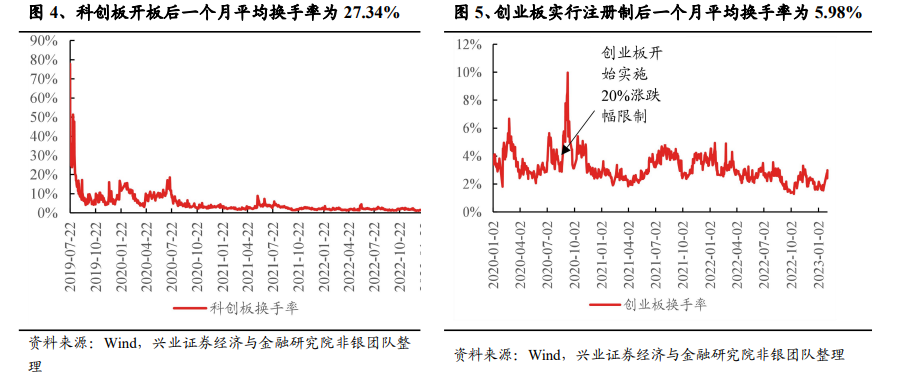

主板交易制度有所改进,交易机制优化提高市场活跃度。“意见”规定,主板新股上市前5个交易日不设涨跌幅限制,有利于进一步提高市场活跃度。2019年7月22日科创板正式开板,其后一个月科创板平均换手率为27.34%;2020年8月24日创业板注册制改革正式实施,其后一个月创业板平均换手率为5.98%,高于开板前一个月平均换手率2.39pct。科创板和创业板实施注册制以后,市场均表现出较高的交易活跃度,景气度抬升下,利好券商经纪及两融业务开展。

推动建立多层次资本市场,助力A股市场产业结构转型。“意见”表明,主板服务成熟期大型企业,科创板突出“硬科技”特色,创业板服务成长型创新创业企业,北交所与全国股转系统服务创新型中小企业。过去核准制的标准下,成长型的科技公司和新经济公司无法满足上市要求,往往奔赴美股或港股市场寻求上市机会。而在全面注册制的支持下,优质的新兴产业公司在A股上市的概率将有望明显增加,A股市场行业结构有望得到改善。

我们认为全面注册制落地,市场景气度有望回升,券商作为资本市场的中介机构预将持续受益。

1.2

国内复苏趋势依然明确,

券商板块景气度有望上行

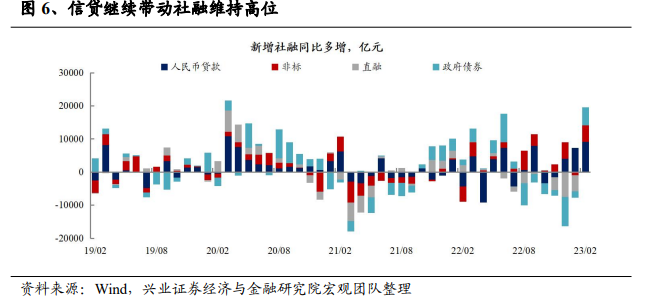

目前来看,国内经济复苏的趋势依然明确,2月新增社融3.16万亿元,比上年同期多增1.95万亿元,在1月高基数的情况下,继续超预期高增。其中,新增人民币贷款1.81万亿元,同比多增5928亿元,非标也开始转正。强社融指向前期政策正在逐步落地。与此同时,从高频数据来看,生产活动继续改善,全国货运也在加速修复,地产销售强劲,整体经济情况稳定。

消费端而言,防疫政策优化促进居民出行消费持续复苏。疫情感染高峰过后,居民出行已恢复至疫前水平。2022年12月末的感染峰值过后,居民出行快速修复。2023年春运全国共发送旅客15.95 亿人次,同比增长51.90%。其中铁路运输和航空运输分别恢复至疫前的85.60%和75.55%。开年来全国各地区城际出行活动持续处于历史高位,地铁客运量和拥堵延时指数也已超过2019年水平。

疫情形势稳定叠加出行复苏,国内消费正逐步回暖。2023年春节档电影票房达67.58亿元人民币,位列历史票房榜第二位。春节期间,国内旅游出游同比增长23.1%,全国重点零售和餐饮企业销售额与去年春节相比增长6.8%。节后来看,全国酒店入住率和每间可售房收入呈上升趋势,国内航班执飞率较去年末有大幅回升。1月份核心通胀的大幅回升,也验证了中国消费正呈现复苏态势。

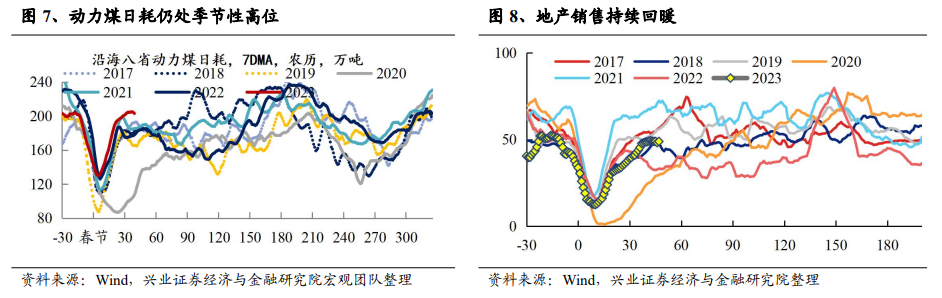

持续政策呵护下,地产消费已出现边际好转。在疫情形势稳定和经济预期改善下,前期地产政策的落地效果有明显改善,市场交易活跃性逐步上升。2月,北上广深和成都的二手房成交快速反弹,五大城市二手住宅成交套数当月环比增长均超 70%。截至2月底,全国一手房成交面积已与往年持平,二手房成交面积则上升至历史高位。

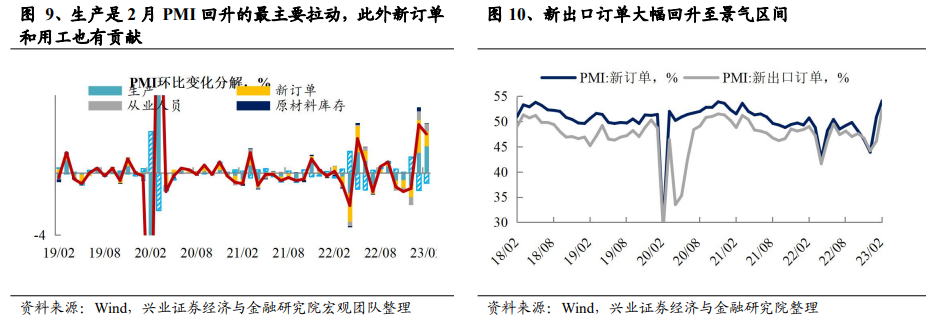

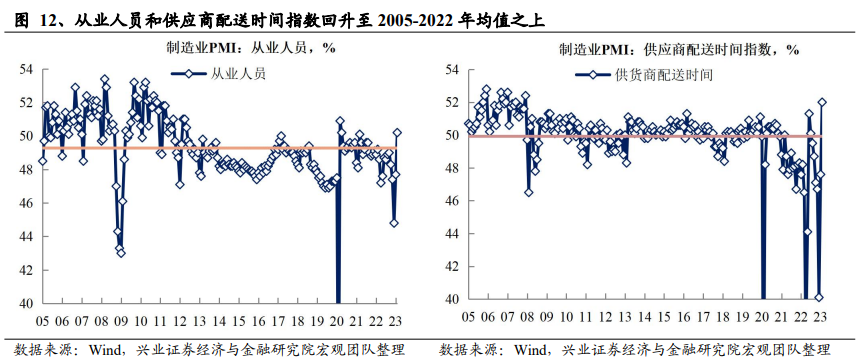

供给端而言,生产修复带动用工需求和开工率加速回升。PMI指数显示供给端表现为产需两旺的复苏环境。2023年1月份,中国制造业PMI指数为50.1,重回荣枯线以上。2月份,制造业PMI指数和非制造业PMI分别为52.6%、56.3%,相比1月有明显提升,整体生产延续回升趋势。从需求来看,2月份各制造业的新订单指数大多回升至景气区间,原材料采购价格和出厂价格也有明显回升。

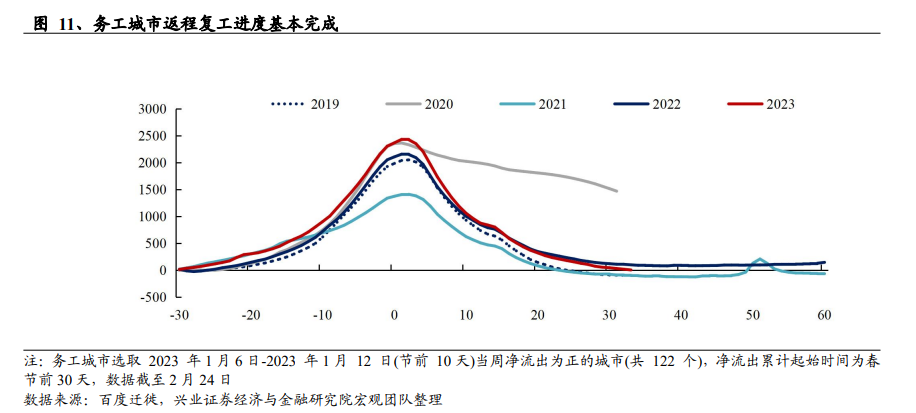

生产端复苏动能强劲,带动用工和开工率持续回升。节后全国复工复产进度明显加快,主要务工城市返程复工进度已基本完成,从业人员PMI指数也回升至扩张区间。生产需求带动下,上下游开工率逐步改善。节后全国动力煤日耗超往年同期表现,石油沥青和螺纹钢开工率持续回升。下游来看,PTA和涤纶长丝开工率也已回升至往年水平。

2、中证证券公司30指数(931412.CSI):优选行业高质量龙头个股

中证证券公司30指数选取沪深两市证券公司中业务排名靠前、市值规模大、盈利能力与成长能力相对较强的上市公司股票为样本,反映证券行业相关上市公司股票的整体表现。

2.1

指数基本信息

中证证券公司30指数(931412.CSI)以2013年12月31日为基日,以1000点为基点,具体选样方法如下:

选样空间:指数样本空间由同时满足以下条件的上市证券构成:

中证全指指数样本;

中证行业分类属于证券公司行业的上市公司证券;

上市时间超过6个月。

选样方法:

对样本空间内证券按照过去一年的日均成交金额由高到低排名,剔除在中证全指样本中排名后20%的证券;

剔除满足以下条件之一的证券后,将剩余证券作为待选样本:

实际控制至少一家证券公司,但合并报表中证券行业相关主营业务收入占比不足80%的上市公司证券;

证券行业相关主营业务收入占比不足50%的上市公司证券;

中国证监会确定的证券公司风险控制相关指标未达到最低预警标准的上市公司证券。

按照证券公司每年公布的经纪、发行与承销、资管、信用与投资单项业务收入由高到低排名,并进行标准化打分,再将各项得分的简单算术平均值作为业务得分;

在上述待选样本中,根据业务得分、过去一年日均总市值、营业收入(TTM)、ROE(TTM)和营业收入同比增速分别由高到低排名,再以各项排名的简单算术平均值作为综合排名,选取综合排名靠前的30只证券作为指数样本。

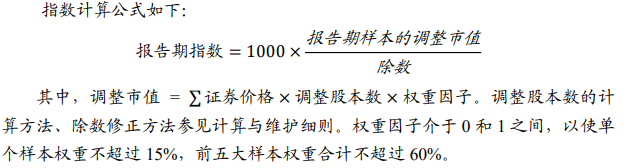

指数计算:

2.2

指数表现

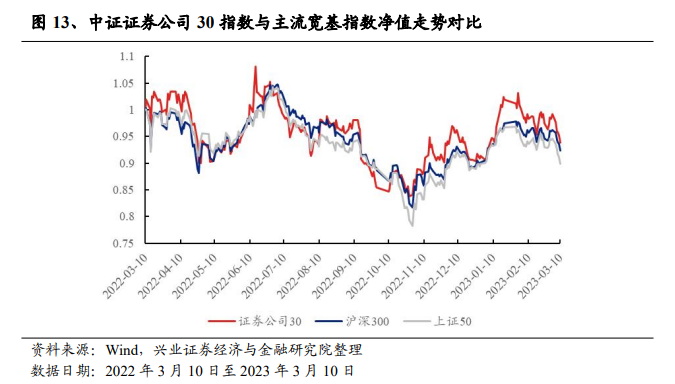

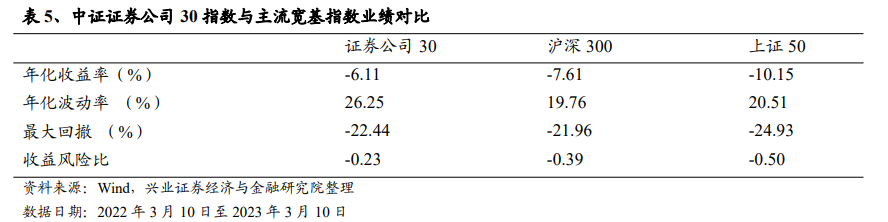

近一年表现优于沪深300与上证50,震荡市中展现高弹性:近1年来,中证证券公司30指数年化收益为-6.11%,年化波动率为26.25%,收益风险比为-0.23。收益优于沪深300、上证50。从净值走势来看,指数在震荡行情中展示出高弹性的特征。

2.3

指数流动性

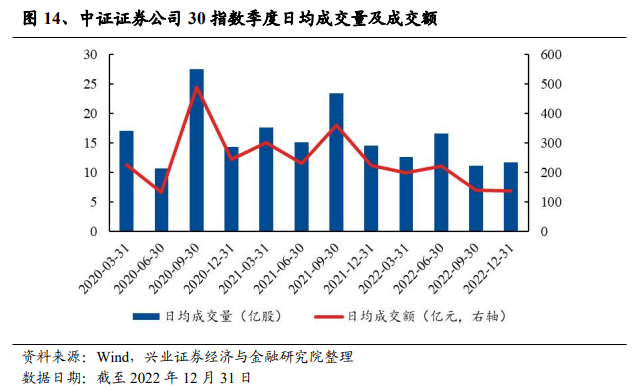

指数交投活跃,流动性维持在较高水平:近3年来指数季度日均成交额均超过100亿元,可容纳较大规模资金。

2.4

指数市值分布

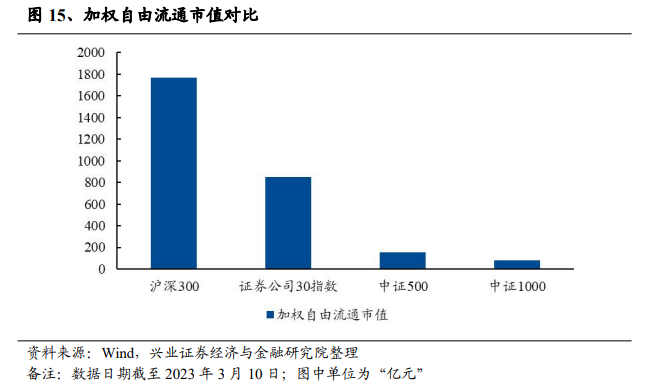

指数成分股加权平均自由流通市值为848亿元,介于沪深300与中证500之间,有助于指数在大小盘轮动中维持合适的市值风格暴露,而非偏向某一极端市值风格。

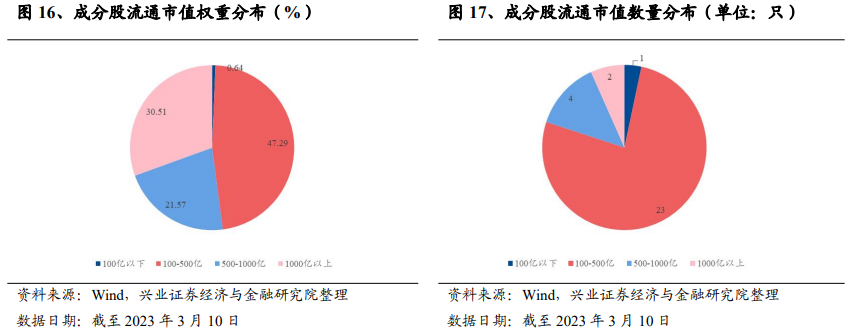

指数流通市值100亿以下的股票有1只,权重占比为1%;流通市值100-500亿之间的股票有23只,权重占比为47%;流通市值在500-1000亿之间的股票有4只,权重占比22%;流通市值在1000亿以上的股票有2只,权重占比31%。

2.5

指数估值水平

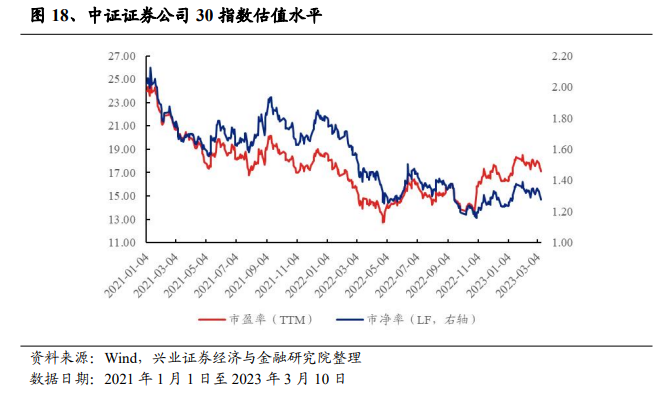

截至2023年3月10日,指数的市盈率为17.10,位于2021年1月1日以来从低到高的43%分位数;指数的市净率为1.28,位于2021年1月1日以来从低到高的14%分位数。指数估值位于历史中低位置,配置价值凸显。

2.6

指数特征

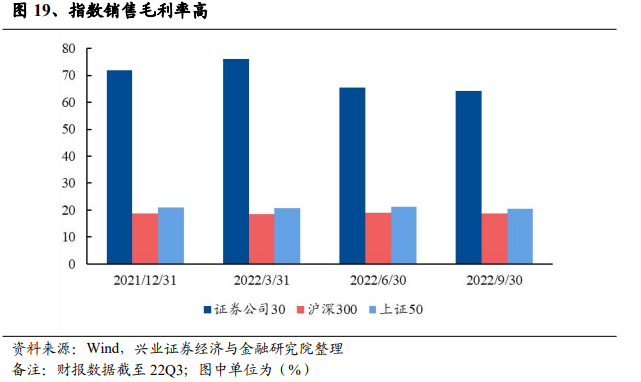

可以看到,指数销售毛利率明显高于沪深300、上证50等主流宽基指数,指数盈利能力强。

2.7

指数成分股

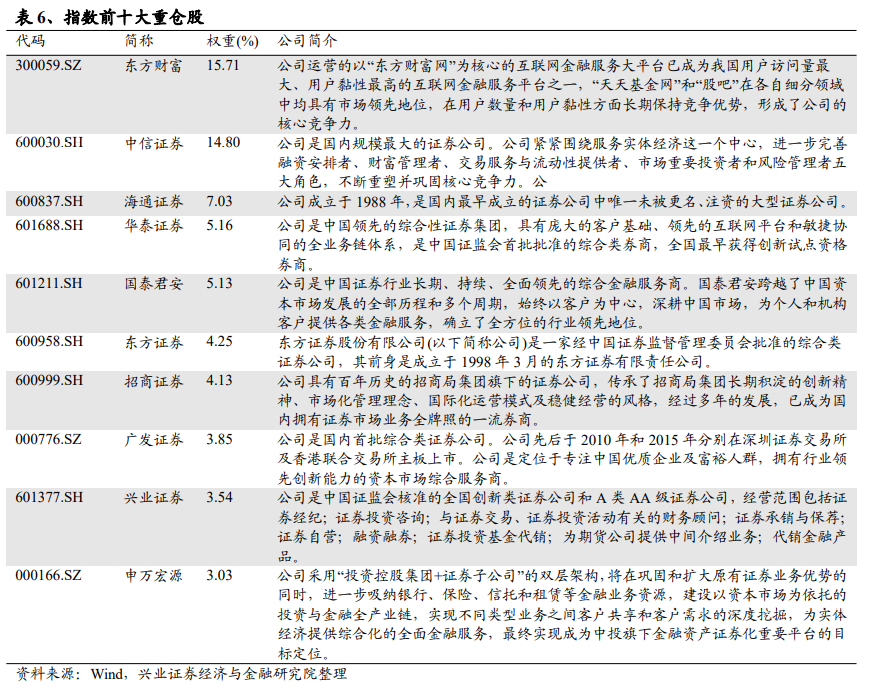

囊括证券行业高质量龙头个股。指数前十大重仓股合计权重占比为66.62%,囊括了东方财富、中信证券、海通证券等行业高质量龙头,充分反应了我国证券行业的发展状况。

3、浦银安盛中证证券公司30ETF:一键布局高弹性龙头券商

3.1

产品基本信息与业绩

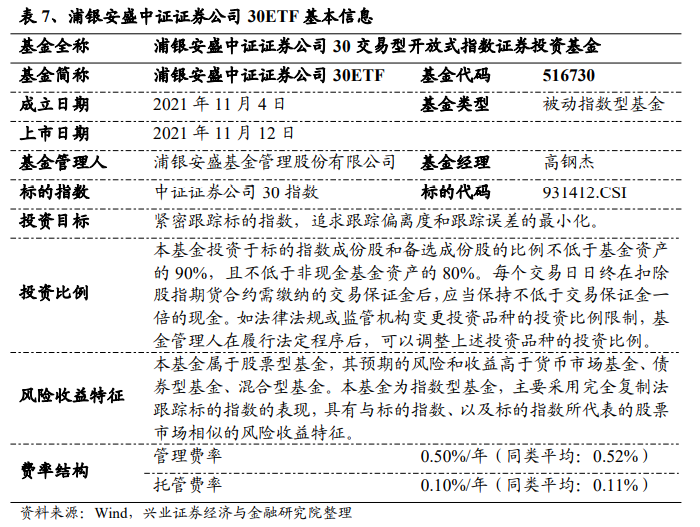

浦银安盛中证证券公司30ETF(516730)跟踪中证证券公司30指数,于2021年11月4日成立。基金的管理费率与托管费率均低于同类平均。

从历史表现来看,浦银安盛中证证券公司30ETF能较为紧密跟踪标的指数,并且能产生一定的超额收益。产品上市以来年化跟踪误差仅为1.82%,年化超额收益为2.55%。

3.2

ETF联接基金正在发行

浦银安盛中证证券公司30ETF联接基金(A/C:017778/017779)投资于浦银安盛中证证券公司30ETF,目前正在发行,方便投资者进行场外布局。

3.4

基金公司与基金经理

浦银安盛基金管理有限公司成立于2007年8月5日,截至2022年12月31日,公司旗下基金数量达101只,基金规模达2936亿元(剔除ETF联接基金);非货币基金数量达97只,非货币基金资产合计1462亿元(剔除ETF联接基金)。

基金经理高钢杰,中国科学院天体物理博士,2018年加入浦银安盛基金。当前管理基金包括浦银安盛光伏产业ETF、浦银安盛MSCI中国A股ETF、浦银安盛创业板ETF等,具备丰富的指数产品管理经验。

风险提示:板块表现不达预期风险;本基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《政策与市场共振,券商高贝塔效应有望持续兑现:证券公司ETF投资价值分析》。

对外发布时间:2023年3月16日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

--------------------------------------

分析师:郑兆磊

SAC执业证书编号:S0190520080006

分析师:占康萍

SAC执业证书编号:S0190522070008

--------------------------------------

更多量化最新资讯和研究成果,欢迎关注我们的微信公众平台(微信号:XYQuantResearch)!

自媒体信息披露与重要声明

本篇文章来源于微信公众号: XYQuantResearch