怎样的FOF适合做压舱石

“杨喆管理的FOF怎么样?”

有读者知道我是杨喆的持有人,所以来问我意见。

作为持有人,我对杨喆的评价是“稳”,她的产品适合做投资组合,特别是偏权益组合中的压舱石。

怎样的基金(包括FOF和基金投顾)适合作为压舱石?

这无疑是一个好话题,特别是对那些期望依靠基金获得长期稳健回报的基民,这个问题尤其重要。

先和大家汇报下,我现在持有的杨喆及其团队管理的产品主要是三款:

1. FOF类,广发优选配置两年封闭混合(501212)

2. 投顾类,偏积极的超级定投家

3. 投顾类,偏稳健的超级理财加

今天,我主要结合她本人管理的FOF产品来展开聊聊。

用择时控制回撤很重要

广发优选配置两年封闭混合是一只平衡型FOF,权益中枢是50%,仓位可在30%-80%区间灵活调整。

下图是广发优选配置与沪深300指数(蓝色K线)2022年至2023年2月的走势对比,不知道诸位是否有看出一些门道?

2022年的两波下跌,即❶到❷和❸到❹的两波,广发优选配置的表现都显著好于沪深300指数,很是抗跌,跌幅大体就是沪深300指数的一半而已。

但是在年中的那波反弹,即❷到❸的那波,广发优选配置的涨幅非常接近于沪深300指数。

这种能守还能攻的业绩表现,背后体现的是我非常喜欢的一点——敢于择时。

老基民都知道,近几年,高仓位运作淡化择时逐渐成为权益类基金的一个趋势,这或许与权益类基金经理大多是做行业研究出身有关。

幸而,在FOF领域,还是有类似杨喆这样积极利用仓位管理来提升持有体验的基金经理。

下表是Wind对广发优选配置四个季度重仓基金穿透后资产配置的走势图,可以看到二季度其有一个权益加仓至69.24%的动作,三季度又有减仓至48.59%的操作。

在资产配置上的积极操作,无疑为广发优选配置2022年的表现打下良好的基础。

稳健背后的均衡

除了通过仓位管理控制回撤外,杨喆吸引我的第二个特点是,稳健风格背后的均衡配置。

轮动,是全球金融市场的永恒主旋律。

放在A股,大小盘轮动,价值成长轮动,更是隔几年就有一波。

轮动是把双刃剑,我相信不少基民在2019年和2020年尝到了“大盘成长”风格的甜美,但也承受了2021年至2022年“风口不在”的落寞。

就我个人而言,我并不介意一只基金、FOF或者投顾产品的风格化。

风格化产品,在风口来临时很可能成为最锋利的矛,为资产组合带来进攻性。

但是,对于组合的压舱石,也就是“核心+卫星”策略的“核心”仓位,我还是偏爱均衡,无论是行业均衡的基金,还是风格均衡的FOF。

杨喆管理的FOF,正是属于均衡型风格。

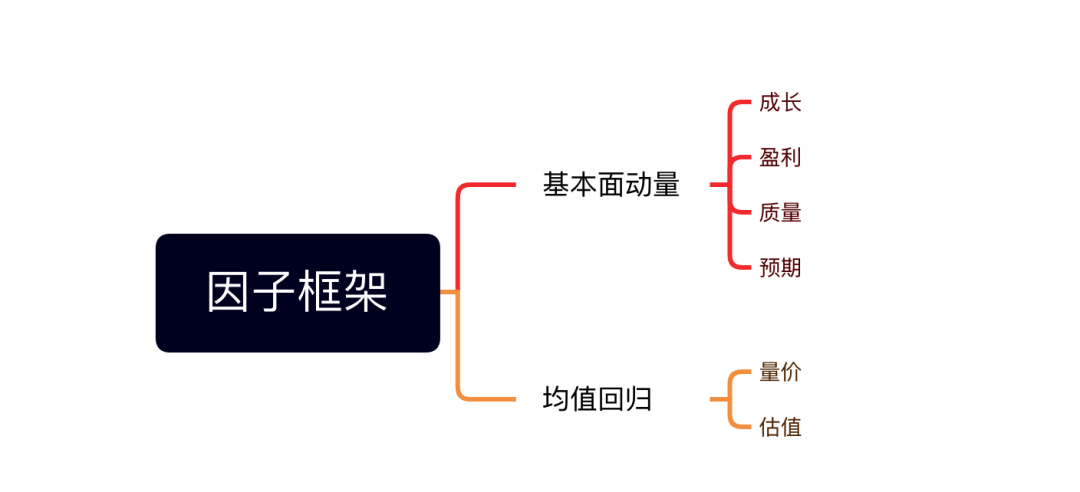

在这里,我用多因子分析这个工具来进行展示。

这也是FOF产品相比投顾组合的优势。因为每个交易日都要公布净值,我们可以将因子数据进行多元线性回归,直接洞见其对于大盘/小盘,对于成长/价值的风险偏好。

下图是Wind对其过去一年的净值进行的五因子模型,这是目前基金评价较为常见的维度。

请注意下图红框框起来的三个因子——规模、价值和盈利。如图所示,广发优选配置的三个因子有正有负,但绝对值都不大,一般都在正负0.1的水平,这其实是一个很小的偏离。在FOF品类中,此数值偏离在0.3甚至0.4的并不少见。这种相对较小的偏离,一定程度代表了基金风格的均衡。

风格均衡,好不好?

如果你追求一夜暴富,那么显然你不会满意,因为风格均衡意味着表现不会极致,无论是成长还是价值当道的行情,都很难有跻身排行榜前列的表现。

但如果你追求夜夜安眠,那么风格均衡就很好,这意味着无论哪一种市场风格占优,你的持仓可能会比较少碰到“指数上涨,净值下跌”的落寞。而这也正是“压舱石”产品的价值所在。

压舱石背后的性价比

大类资产配置操作积极、行业持仓追求均衡稳健,杨喆在权益类FOF管理上的这些特点,在我这种熟悉或者持有过她产品的基民眼里,非常鲜明,也称得上一脉相承。

早年,杨喆在业内以“固收+”策略的稳健收益类基金组合而闻名。2021年加入广发基金之后,她管理了多款权益中枢偏高的FOF产品,而从产品表现来看,产品也都延续了她稳健为先,追求组合高性价比的风格。

为什么我们强调稳健和高性价比的重要性?

因为“压舱石”资产的投资金额往往占据大头,些许风吹草动,都会影响投资者的持有信心。这也是为何现代基金评估指标,比如夏普会考虑波动率,Calmar会考虑最大回撤,追求和比较的是风险调整之后的收益。

对于各类投资指标或者性价比的这种说法,可能有投资者不理解,其实落到实处,就是我们的体验感。

曾经做过一组统计,将偏股混合型FOF和偏股混合型基金成立以来的年化波动率进行比较,发现偏股混合型FOF的波动控制更胜一筹,充分发挥出其二次分散风险、平滑波动的优势。(数据来源:wind,统计时间区间:2019.1.1-2023.1.31)

数据显示,截至1月31日,全市场2000多只偏股混合型基金成立以来平均年化波动率为20.98%,而偏股混合型FOF同期平均年化波动率仅11.99%。而且,超过95%的偏股型FOF成立以来年化波动率均低于20%。

值得注意的是,在偏股混合型FOF基金中,优秀产品的各项指标也高于同类平均。如广发优选配置两年在2022年小幅下跌9%。同期,沪深300指数、偏股混合型基金、偏股混合型FOF的平均跌幅分别为21.63%、21.01%、17.13%。此外,在最大回撤和波动率上,广发优选配置同样优于同类平均。

在我看来,杨喆管理的FOF,是符合作为压舱石基金的要求的。

3月13日至3月31日,杨喆将在招行发行一只新FOF——广发招阳两年持有期混合型FOF(A类:016991),这是一只权益中枢70%,权益波动区间为60%-95%的偏股型FOF。如果你也觉得今年的A股值得期待,偏好进取的配置思路,这款偏股型FOF值得考虑。

本篇文章来源于微信公众号: EarlETF