是不是要换策略了?

今天的市场太分裂了,当然是因为国家队的托盘。

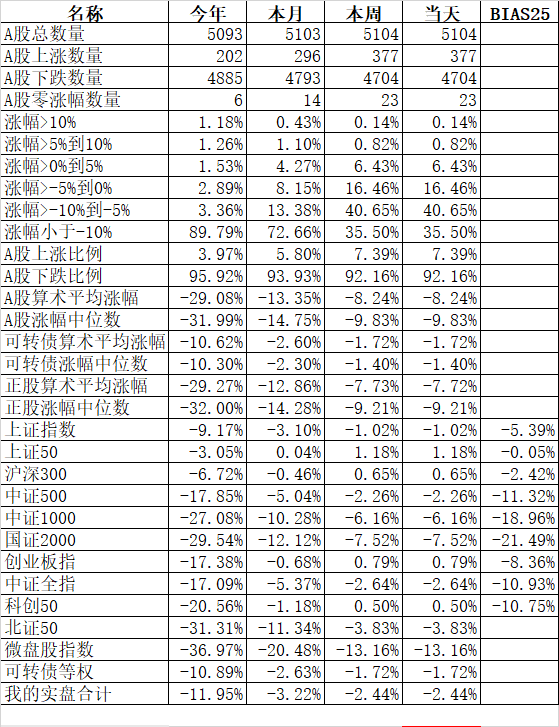

主流宽基指数中领涨的上证50涨1.18%、沪深300涨0.65%,领跌的微盘股指数暴跌13.16%、国证2000跌7.52%。

申万一级行业指数中领涨的银行涨1.13%、食品饮料涨0.76%、煤炭涨0.47%;领跌的传媒跌7.51%、环保跌7.00%、综合跌6.76%。

377只个股上涨、4704只个股下跌,涨幅中位数为负的9.83%,也就是说沪深两市5104只个股中几乎一半个股跌幅接近10%。

沪股通净买入16.14亿,深股通净卖出4.03亿,北向资金合计净买入12.11亿。

546只可转债平均下跌1.72%,对应正股平均下跌7.75%。中位数价格跌到106.05元。我的主仓20只可转债平均下跌2.46%,对应正股平均下跌6.93%,账户实际跌幅2.44%。虽然我的持仓对应的正股表现略好于全市场,但因为规模偏小,最近连续跑输等权指数。这也算是均值回归吧。

整个市场大市值的表现还算稳定,今天跌的多的是小市值,而且市值越小跌的越多。今天好几个持有小市值的网友来问我要不要割肉止损,去年年底是基于什么原因清仓的?我其实多次说过,去年12月8日在小市值还是如日中天的时候,我是因为统计了历史的数据,发现每年的1月、4月和12月基本上都是小市值的凶月,所以清仓了,并不是我有什么盘感或者看K线。我当时在网上说我的一点点小市值也清仓了,但为了观察小市值策略,雪球上的组合依然留着(https://xueqiu.com/P/ZH3147753),我还在雪球组合的说明里留下了记录。没想到的是这个组合的20只小市值,19只竟然全部跌停,还有1只宏达高科也跌了9.39%,我自己是因为在2017年吃过小市值的苦,所以非常小心翼翼的。但还是有人相信了小市值是YYDS,今天损失惨重。

躲了初一躲不了十五,虽然2021年切换可转债躲避了白马的大跌,虽然2023年清仓了小市值躲避了小市值的大跌,但今年依然没躲过可转债的大跌。去年年底还靠可转债创出了历史新高,今年账户跌了11.95%,不仅跑输了上证指数、上证50和沪深300指数,还跑输了可转债等权指数。

当然今年不是没有机会,我长期跟踪的12只价值股票:招商银行、中国平安、中国石化、长江电力、宁波银行、中国建筑、海螺水泥、保利发展、宝钢股份、陕西煤业、中国铁建、大秦铁路,今年平均上涨了5.56%,其中只有保利发展跌了6.26%,跟踪的红利策略、三因子再平衡策略(红利低波、标普500、黄金ETF),今年也都是盈利的。但大概还是因为可转债的成功路径依赖,导致了今年的亏损。

那现在要不要换呢?经过今天的下跌,20只可转债除了表现最好而且今天还创出历史新高的招商转债外,19只可转债里有15只到期收益率都是正收益了,平均也有年化0.78%了,也就是说除非违约,这些可转债持有到期平均来说是不会亏的,另外还送了一张免费的期权。我想来想去是不敢再换了。这几年白马yyds,小市值yyds,现在又出来红利yyds,当然可转债也不是yyds,只不过这个到期收益率是基本上能确定的,不像红利,今年分红的额度不代表明年,更不代表将来很多年。况且按照过去的经验,熊市末尾大概率强势股会补跌。

今天小票虽然跌的多,但有个好现象是国家队出动了。今天在上证50、沪深300上基本看不到国家队的踪迹,但很明显在中证500、中证1000、创业板上有非常明显的国家队买入迹象,比如中证500ETF(510500),今年平均成交额14.47亿,但今天成交了160.81亿,是平时的11倍,中证1000ETF(512100),今天成交87亿,是平时的12倍;创业板ETF(159915),今天成交95.49亿,是平时的4倍。

每次都要踏准太难了,我自己放过自己吧,等这次下跌过后,尽可能选择更加安全的品种,宁可少赚点,自己年纪也大了,不用和年轻人去比了。

本篇文章来源于微信公众号: 持有封基