广发基金吴远怡:追寻非线性成长的“搬山派”

摘要

1. 基金经理基本信息

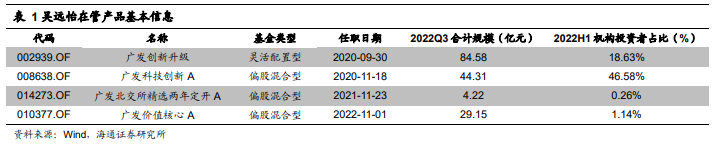

吴远怡,美国南加州大学金融工程硕士,近11年证券从业经历,4年投资管理经验。2011年加入申银万国证券研究所,主要覆盖纺织服装行业;2014年加入外资机构惠理基金,担任行业研究员及基金经理助理,主要负责消费品板块的投资决策;2017年加入中国人寿资产管理公司,担任权益部投资经理,成为首批港股通基金经理之一;2020年加入广发基金,现任成长投资部基金经理。截至2022.09.30,在管产品共计4只,合计规模为162.26亿元。

本文以广发科技创新A(008638.OF)为分析对象,重点考察基金经理的成长股挖掘能力,并选出787只成长风格的主动股混基金(下文简称同类产品)与之横向比较。

2. 基金经理投资业绩

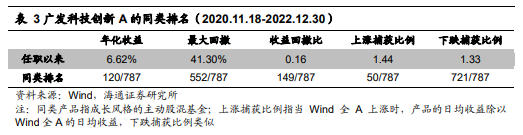

吴远怡任职以来(2020.11.18-2022.12.30)的年化收益为6.62%,排名第120/787,位列同类基金前15%分位。考察产品在不同市场环境下的表现,广发科技创新A的上涨捕获比例同类排名第50/787,即牛市行情中上涨弹性突出。与此同时,产品也在弱市行情中承担了较大的下行风险。超额收益稳定性方面,广发科技创新A自2021Q1以来,相对新兴成指和万得偏股混合型基金指数的季度胜率分别为87.50%和75.00%。

3. 基金经理投资策略

广发科技创新A的板块配置集中度较高,呈现鲜明的高端制造属性,兼顾上游周期、消费品投资机会。根据公开访谈,基金经理偏好从微观出发,重点关注盈利非线性增长的效率资产。考察期内,产品的投资主线可分为周期成长(行业供需格局发生重大变化)、科技创新(拥抱新时代的几何级数成长)和消费革新(新风潮从核心城市圈向外传导)三条。从个股所属板块来看,产品最近两年持仓比例最高的是光伏产业链,其次是锂电池、电源设备精选、硅能源、专用设备精选、新材料等。

4. 基金经理个股选择

广发科技创新A主要有三大特征:1)“搬山派”模式,深挖冷门中小盘和次新股。2)淡化盈利质量要求,看重预期成长性。3)追寻非线性成长,偏好在盈利拐点右侧买入。从投资结果来看,广发科技创新A几乎在所有行业上都能获取正向超额收益,其中消费、中游制造和TMT三大板块表现较为突出。我们认为,基金经理在其擅长的消费变革和科技创新两大领域具备较强的选股能力,如纺织服装、家电、机械、通信等行业。此外,连续重仓时间最长的5只个股均在持有期内获取了显著的正向超额收益。

5. 风险提示

本报告所有分析均基于公开信息,不构成任何投资建议;权益产品收益波动较大,适合具备一定风险承受能力的投资者持有。

1

基金经理基本信息

1.1

基金经理简介

吴远怡,美国南加州大学金融工程硕士,近11年证券从业经历,4年投资管理经验。2011年加入申银万国证券研究所,主要覆盖纺织服装行业;2014年加入外资机构惠理基金,担任行业研究员及基金经理助理,主要负责消费品板块的投资决策;2017年加入中国人寿资产管理公司,担任权益部投资经理,成为首批港股通基金经理之一;2020年加入广发基金,现任成长投资部基金经理。截至2022.09.30,在管产品共计4只,合计规模为162.26亿元。

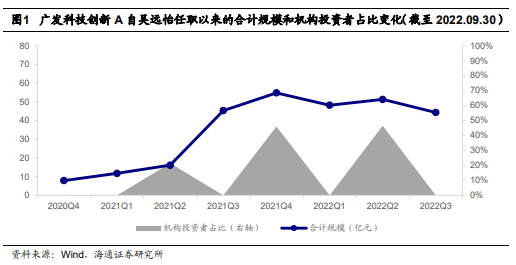

本文以吴远怡单独管理时间最长的广发科技创新A(008638.OF)为分析对象,重点考察基金经理任职(2020.11.18)以来的成长股挖掘能力。截至2022.09.30,广发科技创新A的合计规模为44.31亿元,2022H1机构投资者占比为46.58%。

1.2

基金经理业绩

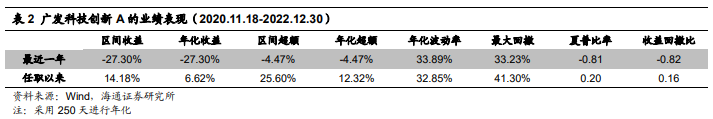

根据基金合同规定,广发科技创新A的业绩比较基准为中国战略新兴产业成份指数收益率*70%+中证全债指数收益率*30%,产品类型为偏股混合型基金。截至2022.12.30,广发科技创新A自吴远怡任职以来的区间收益为14.18%,相较业绩比较基准的区间超额收益为25.60%,最大回撤为41.30%,收益回撤比为0.16。

最近两年,A股市场的行业和风格轮动加快,成长赛道几经波折。作为一只成长风格鲜明的主动权益产品,广发科技创新A 在2021年的收益为52.01%,跑赢业绩比较基准的幅度为47.72%,同类排名(见第3节定义)第26/787,位列前5%分位。2022年以来,受海外流动性收紧、成长风格估值挤压等因素影响,产品业绩波动有所放大。总体来看,吴远怡任职以来的年化收益为6.62%,排名第120/787,位列同类基金前15%分位。

考察产品在不同市场环境下的表现,我们发现,广发科技创新A的上涨捕获比例高达1.44,同类排名第50/787,即牛市行情中上涨弹性突出。例如,2022.04.26-2022.08.18(市场超跌反弹期间),Wind全A和产品的上涨幅度分别为20.73%和52.14%。与此同时,产品也在弱市行情中承担了较大的下行风险,即下跌捕获比例高于同类平均水平。

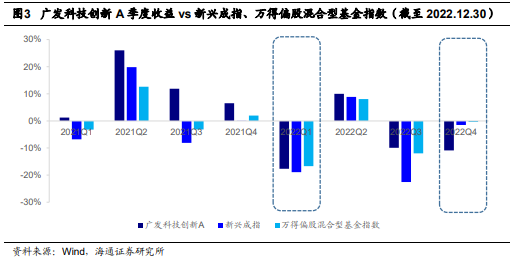

最后,我们从季频角度考察广发科技创新A的超额收益稳定性。如下图所示,广发科技创新A自2021Q1以来,相对新兴成指和万得偏股混合型基金指数的季度胜率分别为87.50%和75.00%。具体地,产品仅在2022年一季度和四季度(尤其是12月)两轮弱市行情中未能跑赢万得偏股混合型基金指数。综合来看,我们认为,广发科技创新A相对基准指数和万得偏股混合型基金指数的胜率较高,超额收益稳定性较好。

2

基金经理投资策略

2.1

资产配置:长期保持高仓位运作,基本淡化择时

为了保证投资风格的可比性,本文筛选出787只成长风格的主动股混基金(下文简称同类产品),与广发科技创新A进行横向比较。具体筛选条件如下:

1)产品成立早于2019.12.31,现任主基金经理任职时间早于2020.12.31。2)产品属于普通股票型、偏股混合型、灵活配置型基金,报告期平均股票仓位大于60%,报告期最高港股仓位不超过20%,仅看A股持仓。3)不属于主动量化产品。4)不属于单赛道型产品。

根据公开访谈,吴远怡表示自己更偏好从微观入手投资,管理组合时会淡化对宏观和择时的把握。作为一只偏股混合型产品,广发科技创新A自2020年底以来的股票仓位基本稳定在85%-95%之间,整体高于同类平均,且调整幅度较小。我们认为,产品在考察期内长期保持高仓位运作,基本淡化择时,与基金经理自述理念保持一致。

2.2

板块配置:高端制造属性突出,兼顾上游周期、消费品投资机会

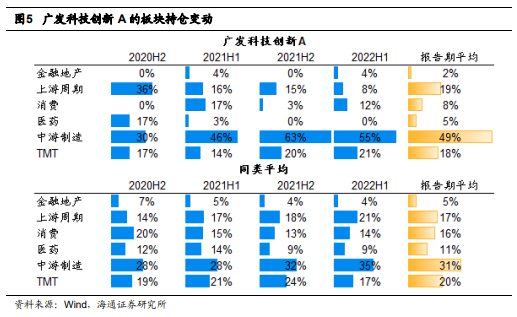

如图5所示,广发科技创新A的板块配置集中度较高,呈现鲜明的高端制造属性。具体地,产品第一大重仓板块为中游制造,平均持仓比例为49%,且考察期内有加配趋势。第二大重仓板块为TMT,长期配置中枢为15-20%。此外,基金经理还会阶段性参与上游周期、消费和医药板块的投资机会,例如2020H2-2021H1的上游化工品行情。从相邻报告期的调整幅度来看,部分板块的配置比例变化较大,“切换”较快。

根据公开访谈,吴远怡表示自己在选股上有点像“搬山派”,偏好从微观角度切入,着手研究一家公司,再通过一系列公司的情况在中观层面分析整个行业,最后通过各行业对宏观情况给出综合判断。结合基金经理偏好微观出发的投资理念,我们认为,板块配置比例的短期波动可能源于个股层面的调整,即自下而上判断的结果。

与同类产品相比,广发科技创新A显著超配中游制造板块,低配大消费品种,其余方向的配置比例与同类平均接近。尽管产品在消费板块上的平均配置比例低于同类平均,但是基金经理仍然会积极捕捉“消费革新/新趋势”背景下的个股投资机会(后文将详细介绍),例如,2021H1、2022H1的配置比例都曾大于10%。

2.3

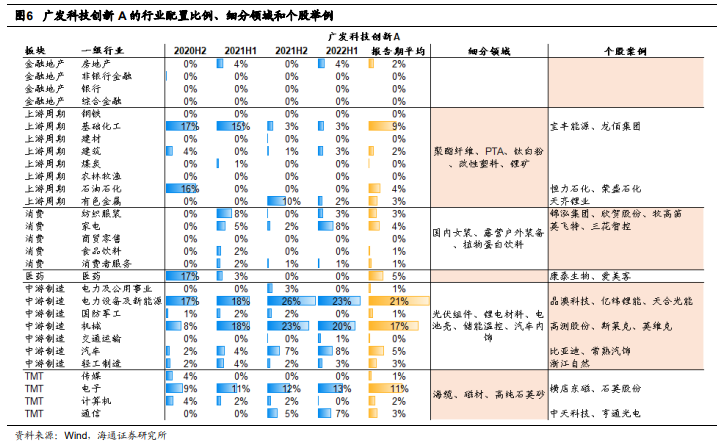

三大投资主线:周期成长、科技创新、消费革新

如图6所示,广发科技创新A在考察期内的投资主线可分为周期成长、科技创新和消费革新三条。根据公开访谈,吴远怡表示自己会重点关注盈利非线性增长的效率资产,一种是行业供需格局发生重大变化的传统周期股,另一种是由于产业或技术革新,在一个新领域产生大幅突破的公司。我们认为,基金经理所选的投资主线与其在公开场合自述的投资理念高度契合,可谓知行合一。

Ø 周期成长:行业供需格局发生重大变化

回顾2020年,受疫情扰乱需求等影响,原油价格上半年出现大幅滑落。下半年,随着海外需求复苏,上游细分化工品价格因供需错配迎来暴涨,价差收益颇丰,相关行业迎来盈利向上的景气拐点。在此背景下,基金经理顺势加配宝丰能源、恒力石化等多只资源股,涉及PTA、钛白粉、改性塑料等细分化工领域。此外,广发科技创新A还积极参与了锂矿、石英等新能源上游的投资。

Ø 科技创新:拥抱新时代的几何级数成长

近年来,伴随着信息快速传播、科学技术创新增速,许多行业的发展往往呈现出非线性的特征。吴远怡认为,在几何级数成长的新时代,许多优秀企业的成长模型、盈利模型不再是线性的,企业可能用短短几年甚至几个月就从亏损蜕变成细分子行业最赚钱的公司。在这些领域中,他将致力于挖掘“在变化中能获得更大份额的优秀企业”,捕捉新产业技术创新趋势下的非线性成长股投资机遇。

结合新能源、机械、电子等高端制造领域上的个股案例来看,广发科技创新A不仅会配置光伏组件、锂电材料等热门细分领域龙头,也会关注电池壳、储能温控、新能源汽车内饰等相对冷门的产业环节,敢于重仓中小市值标的。

Ø 消费革新:新风潮从核心城市圈向外传导

从投资背景来看,吴远怡出身纺织服装行业研究,曾在外资机构负责大消费板块的投资决策。我们认为,基金经理在纺织服装、家居制造等领域上也紧跟时代潮流,积极探索消费变革带来的高潜力成长股。例如,广发科技创新A不仅阶段性参与过锦泓集团、地素时尚等国内女装品牌的投资机会,还挖掘了从事露营帐篷等户外装备生产的牧高笛。吴远怡认为,消费习惯的革新大部分是从核心城市圈向外传导,消费风潮从一线城市向二三线城市拓展,通常可以延续比较长的周期。

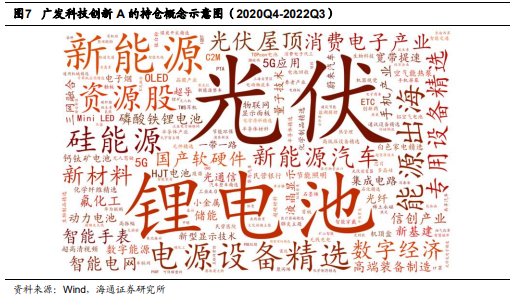

为了更直观地展示基金经理的投资策略,我们采用700多只Wind概念指数对广发科技创新A进行持仓穿透,计算每个报告期内每种概念的成分股配置比例。从报告期平均结果来看,产品持仓比例最高的是光伏产业链,其次是锂电池、电源设备精选、硅能源、专用设备精选、新材料等。我们认为,基金经理最近两年较为关注新能源这一宏大命题下的多个细分产业链,与其偏好捕捉新产业技术创新的投资理念密切相关。

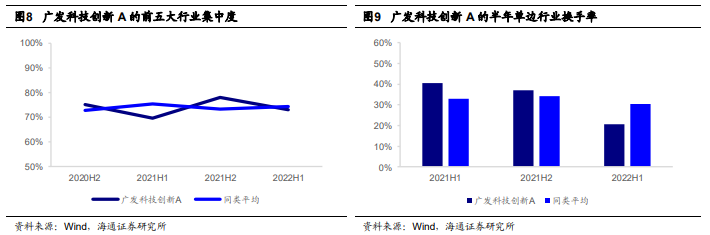

尽管广发科技创新A的板块配置较为集中,但在行业层面的持仓却相对分散。如图8所示,产品前五大行业的集中度长期稳定在70-75%之间,与同类平均(73%)接近。此外,广发科技创新A在考察期内的行业配置稳定性逐步提高,半年单边行业换手率呈下降趋势,目前显著低于同类平均。我们认为,在三大投资主线较为明晰的背景下,基金经理更加聚焦于自下而上挖掘非线性成长股。

3

基金经理选股分析

3.1

选股特点

由前文介绍可知,基金经理的投资框架偏自下而上,因此本节将着重考察其选股特点及选股能力。

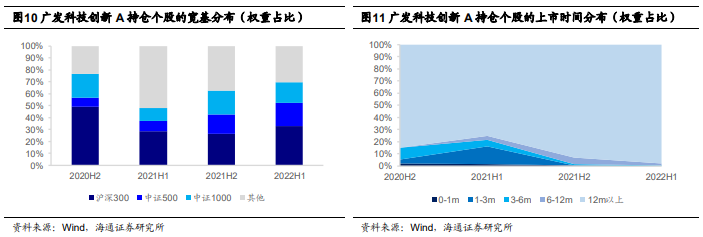

1.“搬山派”模式,深挖冷门中小盘和次新股

根据公开访谈,吴远怡认为自己的选股模式更像“搬山派”而非“摸金派”。如同看到地就砸个洞,找找有没有宝藏,没有就换个地方砸。我们认为,与投资大师彼得·林奇的“翻石头”策略类似,“搬山派”模式对基金经理的勤奋程度提出了较高的要求,例如,选股范围的广度覆盖、高频率跟踪和调研公司。接下来,我们将依次分析广发科技创新A的持股市值大小、持股上市时间和持股抱团度,大致描绘基金经理的选股范围。

从报告期平均结果来看,广发科技创新A所持个股属于沪深300、中证500、中证1000及其他指数成分股的权重占比依次为34.02%、12.95%、17.09%和35.94%,即约7成持仓不属于沪深300成分股。此外,基金经理较为关注冷门池或中小盘股票池里的次新股投资机会。例如,2020H2-2021H1,广发科技创新A持有上市时间不足一年的次新股比例为15-25%。

将个股的抱团度定义为全市场主动股混基金持有这只个股的重仓市值之和,除以全市场主动股混基金的重仓市值总和。该比例越大,则抱团度越高。如图12所示,广发科技创新A的重仓股持股抱团度始终低于0.60%,排名同类后1/3。按照一定阈值切分,广发科技创新A持有核心池个股的重仓比例仅在2022Q2-Q3逼近30%,其余时间均以次核心池和冷门池个股为主,且后者的重仓比例通常不低于30%。

我们认为,基金经理在“搬山”的过程中,偏好自下而上挖掘中小盘股,兼顾次新股投资机遇,不惧重仓冷门股。

2.淡化盈利质量要求,看重预期成长性

从选股的基本面标准来看,我们认为,基金经理相对淡化对公司盈利质量的要求,更为看重预期成长性,致力于捕捉PB-ROE、高ROE模型难以选出的高潜力成长股。通过计算持股市值加权的因子分位点,我们从质量和景气(预期成长)两个维度进一步分析基金经理的持股风格。其中,分位点越高,因子值越大。

如图14所示,广发科技创新A的持股市值加权质量分位点约为63%,低于同类平均(75%),但最近一年略微呈现上升趋势。根据公开访谈,吴远怡表示自己非常认同苏格兰资产管理公司Baillie Gifford关于非线性成长股的投资思路。即,“颠覆传统,用长期主义投资未来,希望用未来的现金流去估值效率资产的模型。因为它们的增长潜力很大,未来5-10年的发展潜力比近期盈利更重要。”

如图15所示,广发科技创新A的持股市值加权景气分位点约为73%,高于同类平均(69%),排名前30%。我们认为,这一结果和基金经理的自述观点吻合。

3.追寻非线性成长,偏好在盈利拐点右侧买入

由2.3节可知,广发科技创新A的三大投资主线分别为周期成长、科技创新和消费革新,基金经理围绕这些领域挖掘盈利非线性增长的公司。根据公开访谈,吴远怡认为,当盈利拐点出现时,就是买入这些效率资产的较好时机。为了更直观地展示基金经理追寻非线性成长的选股理念,我们选取每条投资主线中的1只重仓个股作为案例进行分析。

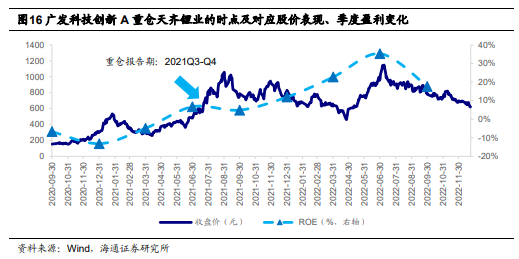

Ø 周期成长之上游锂矿:天齐锂业

受行业周期调整、新冠疫情等因素影响,国内锂产品销量和价格在2020年延续下跌趋势,锂矿相关的上游企业盈利承压。我们以广发科技创新A重仓持有的天齐锂业为例,公司在2020Q3-2021Q1期间处于亏损状态。然而自2021年以来,随着国内新能源汽车渗透率提升等利好因素的影响,锂产品迎来供需错配的周期拐点,上游价格快速上升。在此背景下,天齐锂业2021Q2扭亏为盈,ROE在后续的一年时间里保持快速增长态势。基金经理在捕捉到盈利拐点的信号后,于2021Q3-Q4连续重仓天齐锂业,期间股价涨幅较为突出。

Ø 科技创新之硅片切割:高测股份

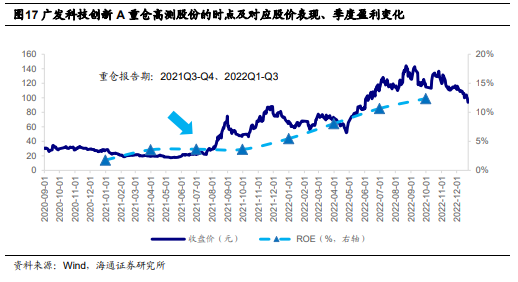

由前文可知,光伏产业链是广发科技创新A近两年重仓的主要方向之一。其中,主营硅片切割的高测股份(2020.08上市)是基金经理连续重仓时间最长的个股,考察期内长达5个季度。

如图17所示,受益于硅片扩产、技术迭代等新能源需求推动,高测股份在光伏设备领域的优势逐步凸显,季度ROE自上市以来保持快速增长,呈现典型的非线性成长特征。具体地,公司2020Q4的ROE仅为1.77%,历经两年发展,2022Q3的 ROE跃升至12.35%,年化复合增长率超150%。

值得一提的是,基金经理自2021Q3起就开始连续重仓高测股份至考察期末,期间股价涨幅超400%,对产品的收益贡献较为突出。

Ø 消费革新之户外露营:牧高笛

聚焦广发科技创新A 2022Q1-Q3的重仓股名单,我们发现,主营户外露营装备生产的牧高笛是唯一1只入选的纺织服装公司。关于如何挖掘到这家市场关注度偏低的露营企业,吴远怡表示,自己平时会留心观察身边的消费风潮,如,2022年发现身边的人都去露营,就顺势寻找了相关业务的公司。如下图所示,牧高笛2021Q4的ROE仅为1.54%,但是2022年上半年受露营需求提振,盈利实现快速增长,Q1和Q2 的ROE分别为7.55%和14.88%。

吴远怡表示,当一个消费趋势出现时,他更倾向于买在确定性的右侧。结合持仓来看,我们发现,基金经理恰恰是在牧高笛出现盈利拐点的右侧,即2022Q2开始重仓这家公司,进一步验证了其投资理念的知行合一。至于如何判断消费趋势何时中止?吴远怡表示,自己会观察消费风潮是否下沉到三四线城市,再来评估企业的市占率和渗透率是否到了较高的水平。当行业贝塔出现明显的下压,或者有新的流行趋势突然产生,自己再考虑卖出。

3.2

选股能力

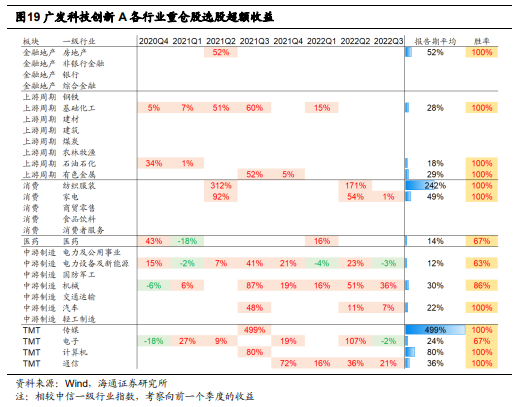

首先,计算各行业重仓股相较中信一级行业指数的超额收益。如图19所示,广发科技创新A几乎在所有行业上都能获取正向超额,其中,消费、中游制造和TMT三大板块表现较为突出。我们认为,基金经理在其擅长的消费变革和科技创新两大领域具备较强的选股能力,如纺织服装、家电、机械、通信等行业。此外,某些行业在单个报告期内的季度选股超额收益格外显著,主要源于部分重仓个股的阶段性涨幅较为突出。

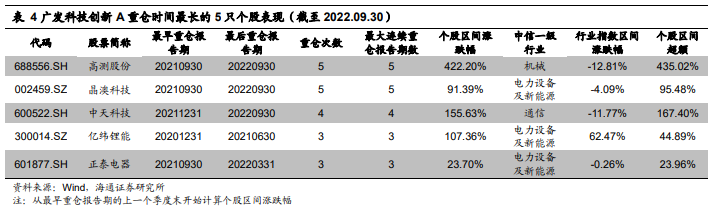

接着,我们进一步分析广发科技创新A重仓时间最长的5只个股。如表4所示,这5只个股均涉及硅片切割、光伏组件、风电海缆等新能源业务,且在3个季度以上的重仓期内获取了显著的正向超额收益。值得一提的是,其中4只个股在行业表现整体下行阶段,依然录得alpha,进一步展现了基金经理较强的选股能力。

4

总结

4.1

总结

吴远怡,美国南加州大学金融工程硕士,近11年证券从业经历,4年投资管理经验。2011年加入申银万国证券研究所,主要覆盖纺织服装行业;2014年加入外资机构惠理基金,担任行业研究员及基金经理助理,主要负责消费品板块的投资决策;2017年加入中国人寿资产管理公司,担任权益部投资经理,成为首批港股通基金经理之一;2020年加入广发基金,现任成长投资部基金经理。截至2022.09.30,在管产品共计4只,合计规模为162.26亿元。

本文以广发科技创新A(008638.OF)为分析对象,重点考察基金经理的成长股挖掘能力,并选出787只成长风格的主动股混基金(下文简称同类产品)与之横向比较。

投资业绩层面,吴远怡任职以来(2020.11.18-2022.12.30)的年化收益为6.62%,排名第120/787,位列同类基金前15%分位。考察产品在不同市场环境下的表现,广发科技创新A的上涨捕获比例同类排名第50/787,即牛市行情中上涨弹性突出。与此同时,产品也在弱市行情中承担了较大的下行风险。超额收益稳定性方面,广发科技创新A自2021Q1以来,相对新兴成指和万得偏股混合型基金指数的季度胜率分别为87.50%和75.00%。

投资策略层面,广发科技创新A的板块配置集中度较高,呈现鲜明的高端制造属性,兼顾上游周期、消费品投资机会。根据公开访谈,基金经理偏好从微观出发,重点关注盈利非线性增长的效率资产。考察期内,产品的投资主线可分为周期成长(行业供需格局发生重大变化)、科技创新(拥抱新时代的几何级数成长)和消费革新(新风潮从核心城市圈向外传导)三条。从个股所属板块来看,产品最近两年持仓比例最高的是光伏产业链,其次是锂电池、电源设备精选、硅能源、专用设备精选、新材料等。

个股选择层面,广发科技创新A主要有三大特征:1)“搬山派”模式,深挖冷门中小盘和次新股。2)淡化盈利质量要求,看重预期成长性。3)追寻非线性成长,偏好在盈利拐点右侧买入。从投资结果来看,广发科技创新A几乎在所有行业上都能获取正向超额收益,其中消费、中游制造和TMT三大板块表现较为突出。我们认为,基金经理在其擅长的消费变革和科技创新两大领域具备较强的选股能力,如纺织服装、家电、机械、通信等行业。此外,连续重仓时间最长的5只个股均在持有期内获取了显著的正向超额收益。

5

风险提示

5

风险提示

本报告所有分析均基于公开信息,不构成任何投资建议;权益产品收益波动较大,适合具备一定风险承受能力的投资者持有。

联系人

冯佳睿 021-23219732

黄雨薇 021-23154387

本篇文章来源于微信公众号: 海通量化团队