对话基金经理 | 鹏华基金苏俊杰:AI+基本面多因子,追求最大化信息比率

鹏华基金苏俊杰投资风格分析

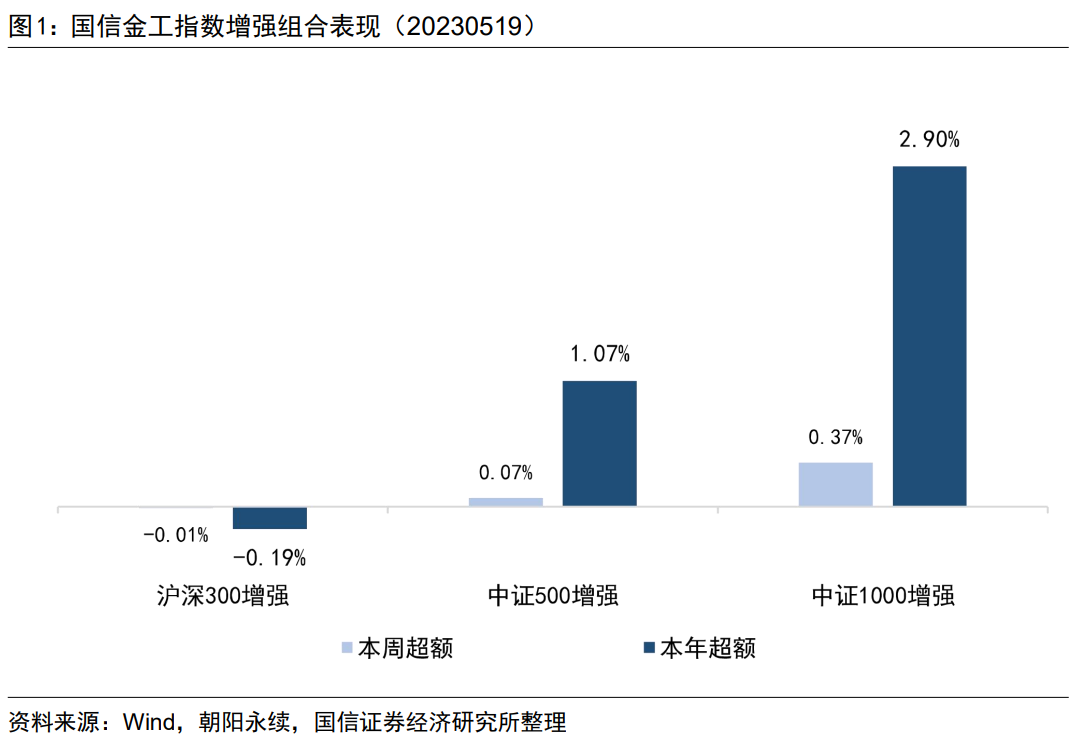

苏俊杰先生,清华大学学士,美国芝加哥大学金融数学硕士。历任MSCI Inc.分析员,华泰柏瑞基金量化投资部研究员、专户投资经理,财通基金量化投资二部负责人兼基金经理。2019年加入鹏华基金,现任量化及衍生品投资部总经理兼基金经理,具有10年量化投资研究经验和3.2年基金经理经验,先后管理多只量化对冲、指数增强和主动量化产品,深耕量化投研领域。 苏俊杰早期的量化投资框架主要来源于 BGI 的体系及理念。在不断的实践和迭代过程中,逐渐形成了以中低频多因子框架为主,以中高频量价和人工智能方法为补充的投资体系;以最大化信息比率为目标函数。 代表产品1:鹏华量化先锋(005632): 自苏俊杰任职以来,采用指数增强的投资策略,标的指数为中证500指数。在苏俊杰任期内,相对中证500指数获得了16.5%的超额收益,在全市场中证500指数增强基金中排名1/39;季度胜率较高,市场下行时表现更佳。 在控制跟踪误差的基础上,获取较高的信息比率。苏俊杰任期内信息比率在跟踪中证500指数的增强指数型基金中排名前8%(3/39),表现优秀。 在苏俊杰任期内的任意一天,买入该基金并持有1个月/3个月/6个月/1年所获收益的均值均为正值,且均大幅超越直接持有中证500指数的收益。 与中证500指数相比,相对高配周期板块和TMT板块,相对低配金融地产和中游制造板块;从一级行业来看,超配了交通运输、基础化工、建筑、机械、计算机、通信等行业,低配了医药、电力设备及新能源等行业。 由于鹏华量化先锋的投资类型为偏股混合型基金,并非增强指数型基金,所以在投资时,可选择的股票范畴相对宽泛。基金的全部持仓中,属于中证500指数成分股的股票占比相对并不高。 代表产品2:鹏华沪深300指数增强(A类份额:005870,C类份额:016690): 在苏俊杰任期内,该基金与沪深300指数的走势基本一致,并获得了15.3%的超额收益;季度/月度胜率均较高,回撤控制能力较强。 在控制跟踪误差的基础上,获取了较高的信息比率。苏俊杰任期内,信息比率在跟踪沪深300指数的增强指数型基金中排名6/43,表现优秀。 与沪深300指数相比,该基金相对高配周期板块和TMT板块,相对低配金融地产、消费板块、中游制造和医药板块。从一级行业来看,超配了电子、通信、食品饮料、基础化工等行业。偏离度范畴相对较小,大多控制在[-3%,3%]的范围内。 鹏华上证科创板50成份增强策略ETF(基金代码:588460,认购代码:588463)是鹏华基金正在发行的一只基金,采用指数增强策略,标的指数为上证科创板50成份指数,拟任基金经理为苏俊杰。募集日期:2022年11月14日至2022年11月25日。

*风险提示:本报告仅作为投资参考,基金产品过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金的行业配置/重仓股等数据均为时点数据,仅能反应其半年度末/季度末的持仓,仅供投资者参考。

基金经理概况

★ 具有3.2年基金经理经验;

★ 目前共管理过6只公募基金,总管理规模约42.3亿元。

2.投资框架:AI+基本面多因子,追求最大化信息比率

根据鹏华基金所提供的材料,我们对苏俊杰的投资框架进行了总结:

苏俊杰早期的量化投资框架主要来源于 BGI 的体系及理念。在不断的实践和迭代过程中,逐渐形成了以中低频多因子框架为主,以中高频量价和人工智能方法为补充的投资体系。

苏俊杰认为,成熟的多因子框架体系以中低频基本面因子为主,获取均值回复收益;人工智能方法和中高频数据带来更多维度的Alpha收益。因此,苏俊杰在传统的基本面因子基础上,加入了更多高频量价和另类数据,使得模型的稳定性更强。而AI能够提供更多额外的Alpha,在因子合成、特征提取的效率和维度上,比人工更具优势。从因子的效果看,AI机器挖掘出来的因子和人工提取的因子,都具备一定的有效性,但是二者的相关度较低。

投资理念:以最大化信息比率为目标函数。苏俊杰认为,要把信息比率最大化,涉及到两个部分:超额收益与跟踪误差,即需要在不损失太大Alpha的情况下,控制跟踪误差。这就需要对超额收益的把控更加精准,同时也要更好地控制组合风险,不要出现太大的偏离度。除了传统的风格、行业、个股权重的风控手段外,苏俊杰团队还有一套风险模型,会将行业进行更为细致的划分,对超额收益影响较大的细分行业,也进行一定的控制。

此外,苏俊杰团队还会将Barra的风控模型与鹏华基金内部的行业分类体系相结合,进一步降低跟踪误差,使策略更加均衡化。

苏俊杰团队的基本面量化投资主要包括以下几个方面:

★海量数据挖掘:充分利用历史行情走势、行业数据、产业链关系、上下游变化、宏观数据、交易情况、政策信息等大数据,从中挖掘出可能影响价格走势的有效信息。

★人工智能信息合成:利用深度神经网络、遗传规划、NLP等人工智能方法,从海量数据中挖掘有效信息、识别市场模式、提取关键特征,并将大量有效信息和信号进行非线性合成与输出。

★ 基本面信息:科学成熟的基本面量化方法,多维度利用上市公司财务、治理、市场走势、产业数据、盈利预测等基本面信息,作为模型的基石。

★AI+基本面增强:以基本面信息为主体,以大数据和人工智能方法为补充,实现对传统量化指数增强的再增强。

因子库:苏俊杰团队拥有十分丰富且不断迭代的因子库,除了六大类主流因子外,还具有行业特殊因子和事件因子等多类特异化因子,构建了更具特色的因子库体系。

3.团队情况:量化投研实力较强,产品线布局广泛

根据鹏华基金所提供的材料,公司的量化团队目前共有16位成员,其中有7位基金经理/投资经理,8位研究员,覆盖了主动量化、指数管理、期货及衍生品、人工智能等多个方向,从业经验丰富,投研实力较强。

自2009年发行了第一只指数型基金(鹏华沪深300)开始,鹏华基金积极布局量化产品线,目前旗下已有普通指基、ETF、ETF联接、增强指基、主动量化等多类产品。截至2022年11月10日,鹏华基金旗下已有44只指数型基金,总规模约464.3亿元(包括ETF和增强指数型基金,已剔除ETF联接基金)。

截至2022年11月10日,鹏华基金旗下共有21只普通指数型基金,总规模约246.3亿元,规模占比最大;ETF基金共21只,总规模约205.5亿元;增强指数型基金共2只,总规模约12.4亿元;主动量化基金共1只,总规模约2.7亿元。(均已剔除ETF联接基金)

注:2022年的基金数量和规模均截至2022/11/10,若基金成立早于2022/9/30,则最新规模统计为其2022年三季度末的规模;若成立晚于2022/9/30,则最新规模为其成立时规模。

从指数产品的布局来看,鹏华基金已覆盖了宽基、行业、主题等多个赛道。其中,在宽基赛道,主要覆盖了沪深300、中证500和创业板,其中,沪深300和中证500赛道除了有普通指数型产品外,均有增强指数型产品。

在行业主题赛道,鹏华基金布局更加广泛。尤其是在行业赛道,目前已经覆盖了所有七大类行业板块:消费行业、医药生物、科技通信、国防军工、中游制造、周期行业、金融地产,并在每一个赛道中均进行了多元化布局。其中,在科技通信、金融地产、周期行业和消费行业的布局均较多,对不同的细分行业主题进行了拓展。其中,鹏华中证酒ETF规模最大,超过了100亿元。

在主题赛道,鹏华基金目前已布局了低碳环保、大科技、一带一路、车联网和ESG等主题,产品线同样较为丰富。

产品情况

在苏俊杰目前在管的产品中,鹏华量化先锋(005632)和鹏华沪深300指数增强(005870)的管理时间最长,具有较强的代表性,故下文主要对这两只基金进行分析,来反映苏俊杰的量化投资能力。

1. 鹏华量化先锋

1.1 业绩表现:净值走势与中证 500 较为一致,超额收益明显

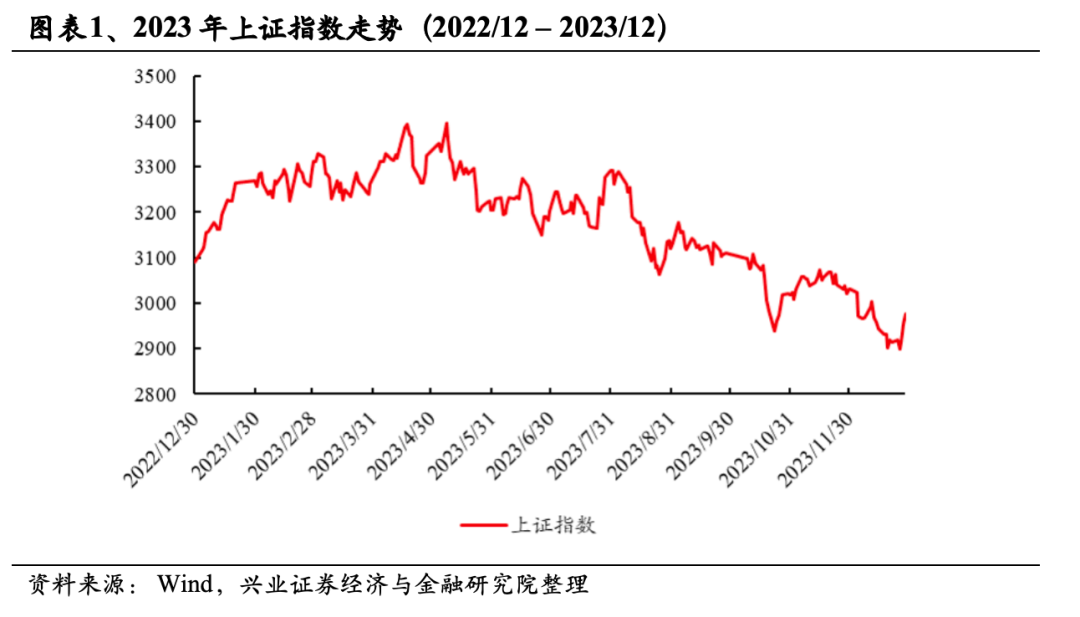

根据鹏华基金所提供的材料,自苏俊杰任职(2021/3/5)以来,鹏华量化先锋采用指数增强的投资策略,标的指数为中证500指数。从历史业绩来看,在苏俊杰任期内,鹏华量化先锋共获得了12.5%的收益,相对同期中证500指数获得了16.5%的超额收益。从净值曲线的走势来看,鹏华量化先锋在苏俊杰任期内与中证500指数的走势基本一致,超额收益较为稳定。

1.2 收益胜率:季度胜率较高,市场下行时表现更佳

收益胜率:在苏俊杰任职期间,鹏华量化先锋的业绩持续性较好,与中证500指数相比,基金的季度胜率约83%(5/6),季度超额收益区间为 [-2%,5%],平均季度超额收益约3%;基金月度胜率为58%(11/19),月度超额收益区间为[-3%,5%],平均月度超额收益约1%。

最大回撤胜率:在苏俊杰任职期间,鹏华量化先锋的最大回撤低于市场最大回撤的季度占比为67%(4/6),最大回撤低于市场最大回撤的月度占比为47%(9/19)。

不同市场下胜率表现:

统计中证500指数获得正收益和负收益的月度/季度中,基金的月度/季度超额收益和相对最大回撤的表现情况,分析基金在不同市场上行和下行环境下的投资和风控能力。

★ 从季度数据来看,当市场上行时,基金季度胜率为75%(3/4),基金最大回撤低于市场最大回撤的季度占50%(2/4);当市场下行时,基金季度胜率为100%(2/2),基金最大回撤低于市场最大回撤的季度占100%(2/2)。

★ 从月度数据来看,当市场上行时,基金月度胜率为40%(4/10),基金最大回撤低于市场最大回撤的月度占40%(4/10);当市场下行时,基金月度胜率为78%(7/9),基金最大回撤低于市场最大回撤的月度占56%(5/9)。

1.3 风险收益:在一定的跟踪误差内,获取较高信息比率

截至2022年11月7日,全市场共有38只成立早于2022年3月5日的中证500指数增强基金。与这些基金相比,鹏华量化先锋在苏俊杰任期(2022/3/5至今)内,相对中证500指数的超额收益表现更佳,以16.5%的超额收益排名第一。

*风险提示:以上数据受到初始买入时间点的影响,市场有风险,投资需谨慎,仅供投资者参考。

从下表可以看出,在苏俊杰任期内的任意一天,买入该基金并持有1个月/3个月/6个月/1年所获收益的均值均为正值,且均大幅超越直接持有中证500指数的收益,且随着持有时间的增长,超额收益也越显著。

从持股集中度来看,由于基金采用指数增强策略,持股集中度较低,前十大重仓股占股票投资的比例大多在20%以内。持股总数近期有所减少,从2021年末的271只下降至195只。

1.6 行业配置:对周期和 TMT 板块的配置比例较高

从历史半年报/年报所披露的数据来看,鹏华量化先锋对各大类行业板块(周期、TMT、中游制造、消费、医药、金融地产等)均进行了一定的配置,其中,对周期板块和TMT板块的配置比例相对较高。与中证500指数相比,相对高配周期板块和TMT板块,相对低配金融地产和中游制造板块。

从一级行业来看,鹏华量化先锋的配置较为均衡。与中证500指数相比,超配了交通运输、基础化工、建筑、机械、计算机、通信等行业,低配了医药、电力设备及新能源等行业。

注:基金的重仓股为时点数据,仅能反应其季度末的持仓情况,以上结果仅供投资者参考。

2、鹏华沪深300指数增强

2.1 业绩表现:净值走势与沪深300较为一致,超额收益明显

鹏华沪深300指数增强(A类份额:005870,C类份额:016690)的标的指数为沪深300指数。从历史业绩来看,在苏俊杰任期内,该基金相对沪深300指数共获得了15.3%的超额收益。从净值曲线的走势来看,鹏华沪深300指数增强在苏俊杰任期内与沪深300指数的走势基本一致,超额收益相对稳定。

2.2 收益胜率:季度/月度胜率均较高,回撤控制能力较强

收益胜率:在苏俊杰任职期间,鹏华沪深300指数增强的业绩持续性较好,与沪深300指数相比,基金的季度胜率约83%(5/6),季度超额收益区间为 [-2%,6%],平均季度超额收益约3%;基金月度胜率为74%(14/19),月度超额收益区间为[-1%,5%],平均月度超额收益约1%。

最大回撤胜率:在苏俊杰任职期间,鹏华沪深300指数增强的最大回撤低于市场最大回撤的季度占比为100%(6/6),最大回撤低于市场最大回撤的月度占比为89%(17/19)。

不同市场下胜率表现:

统计沪深300指数获得正收益和负收益的月度/季度中,基金的月度/季度超额收益和相对最大回撤的表现情况,分析基金在不同市场上行和下行环境下的投资和风控能力。

★ 从季度数据来看,当市场上行时,基金季度胜率为67%(2/3),基金最大回撤低于市场最大回撤的季度占100%(3/3);当市场下行时,基金季度胜率为100%(3/3),基金最大回撤低于市场最大回撤的季度占100%(3/3)。

★从月度数据来看,当市场上行时,基金月度胜率为40%(4/10),基金最大回撤低于市场最大回撤的月度占40%(4/10);当市场下行时,基金月度胜率为78%(7/9),基金最大回撤低于市场最大回撤的月度占56%(5/9)。

2.3 风险收益:在一定的跟踪误差内,获取较高信息比率

截至2022年11月7日,全市场共有43只成立早于2022年3月5日的沪深300指数增强基金。鹏华沪深300指数增强在苏俊杰任期(2022/3/5至今)内,以15.3%的超额收益在其中排名第三;近一年超额收益排名第二。

鹏华沪深300指数增强在控制跟踪误差(年化跟踪误差4.5%以内)的基础上,获取了较高的信息比率,苏俊杰任期内信息比率在跟踪沪深300指数的增强指数型基金中排名前14%(6/43),表现优秀。

2.4 行业配置:相对高配周期板块和TMT板块,行业偏离度相对较小

从历史半年报/年报所披露的数据来看,鹏华沪深300指数增强对各大类行业板块均进行了一定的配置,配置比例相对均衡。与沪深300指数相比,相对高配周期板块和TMT板块,相对低配金融地产、消费板块、中游制造和医药板块。

从一级行业来看,鹏华沪深300指数增强的配置同样较为均衡。与沪深300指数相比,超配了电子、通信、食品饮料、基础化工等行业。

与沪深300指数相比,鹏华沪深300指数增强在2021年末和2022年中均对交通运输、煤炭、电子、基础化工、建筑、食品饮料、通信等行业进行了超配。从这两期报告所披露的数据来看,鹏华沪深300指数增强对一级行业的偏离度范畴相对较小,大多控制在[-3%,3%]的范围内。

新基速递:鹏华上证科创板50

成份增强策略ETF

鹏华上证科创板50成份增强策略ETF(基金代码:588460,认购代码:588463)是鹏华基金正在发行的一只交易型开放式指数基金。募集日期:2022年11月14日至2022年11月25日。

基金的标的指数为上证科创板50成份指数(000688),业绩比较基准为上证科创板50成份指数收益率。该基金采用指数增强策略,投资于股票及存托凭证资产占基金资产的比例不低于80%,其中投资于标的指数成份股(含存托凭证)及其备选成份股(含存托凭证)的比例不低于非现金基金资产的80%。

该基金为指数增强型基金,以上证科创板50成份指数为标的指数,基金股票投资方面将主要采用指数增强量化投资策略,在力求有效跟踪标的指数基础上,力争获取超越指数表现的投资收益。

指数增强量化投资策略主要借鉴国内外成熟的组合投资策略,在对标的指数成份股及其他股票基本面的深入研究的基础上,运用多因子量化选股模型构建投资组合,同时优化组合交易并严格控制组合风险,力求实现超额收益。

重要申明

风险提示

本报告仅作为投资参考,基金过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。

本文选自招商证券定量研究团队的报告《AI+基本面多因子,追求最大化信息比率——鹏华基金苏俊杰投资风格分析》(2022年11月15日发布)

分析师承诺

本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

招商证券基金评价团队

姚紫薇 SAC职业证书编号:S1090519080006

包羽洁 SAC职业证书编号:S1090519020002

特别提示

本公众号不是招商证券股份有限公司(下称“招商证券”)研究报告的发布平台。本公众号只是转发招商证券已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

招商证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,招商证券均不承担任何形式的责任。

本公众号所载内容仅供招商证券股份客户中的专业投资者参考,其他的任何读者在订阅本公众号前,请自行评估接收相关内容的适当性,招商证券不会因订阅本公众号的行为或者收到、阅读本公众号所载资料而视相关人员为专业投资者客户。

一般声明

本公众号仅是转发招商证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见招商证券网站(http://www.cmschina.com/yf.html)所载完整报告。

本公众号所载资料较之招商证券正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。

本公众号所载资料涉及的证券或金融工具的价格走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,招商证券可能会发出与本资料所载意见、评估及预测不一致的研究报告。招商证券的销售人员、交易人员以及其他专业人士可能会依据不同的假设和标准,采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或交易观点。

本公众号及其推送内容的版权归招商证券所有,招商证券对本公众号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 招商定量任瞳团队