国盛量化 | 消费板块估值合理偏低,短期TMT板块较为拥挤——基本面量化系列研究之十九

文:国盛金融工程团队

联系人:刘富兵/段伟良/杨晔

报告探讨的问题

基本面量化体系介绍。1) 宏观层面:主要研究宏观景气指数+情景分析。2) 中观层面:主要研究行业的盈利变化和估值高低。3) 微观层面:投资策略跟踪:PB-ROE选股模型、行业景气度模型、绝对收益模型等。

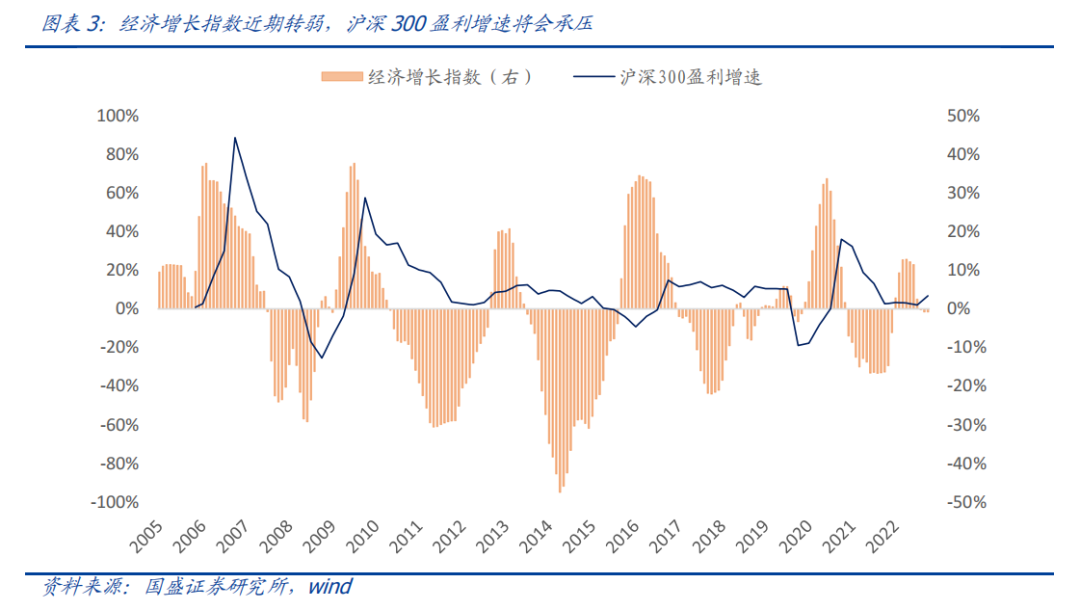

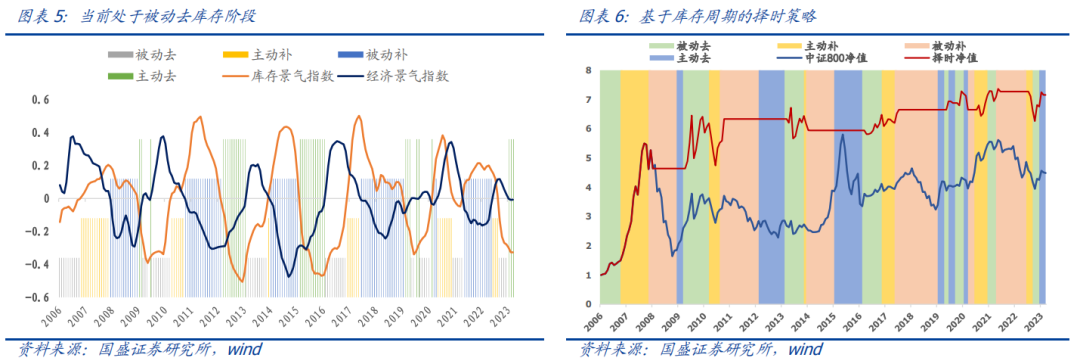

宏观层面: 1) 宏观景气指数:目前总体观点为经济弱、货币紧、信用紧、去库存。2) 宏观情景分析:预计沪深300盈利增速将会承压, PPI在未来几个月开始探底企稳,库存周期处于主动去阶段,权益资产观点转为谨慎。

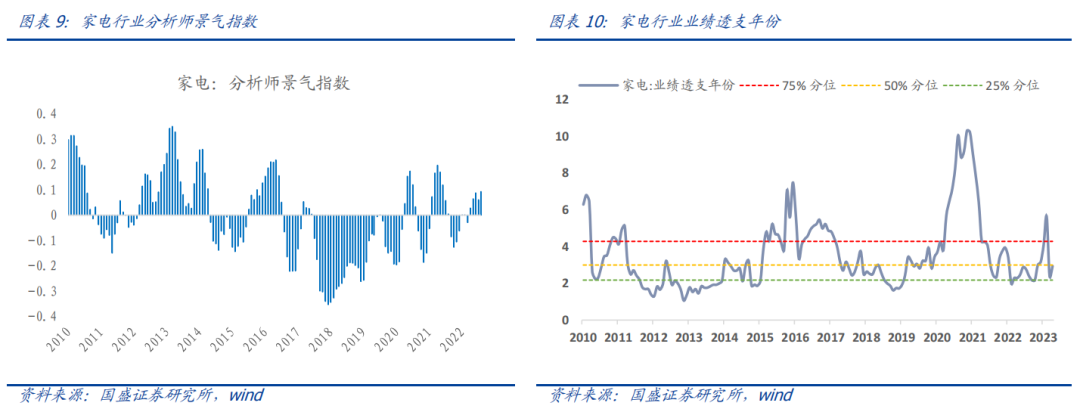

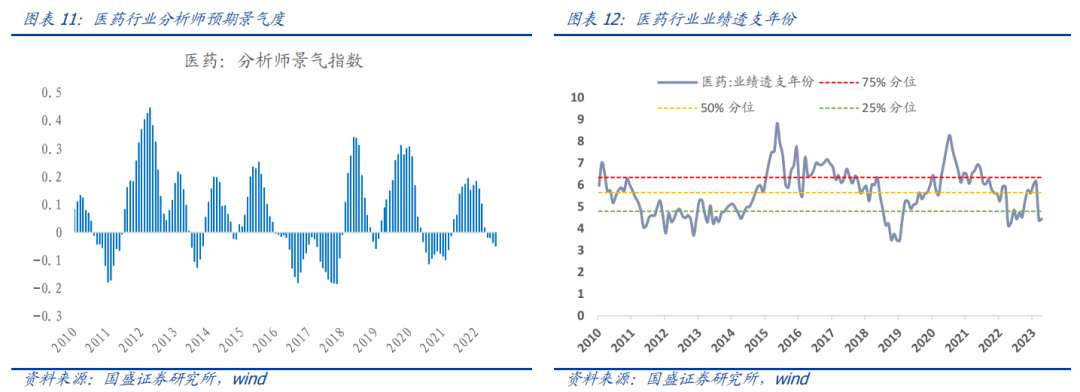

消费估值进入合理偏低区间:食品饮料、家电、医药。最新财报公布使得消费板块估值得到明显消化,当前家电、医药、食品饮料业绩透支年份分别回到49%、10%、45%分位数,重新回到合理偏低区间,另外消费板块整体景气度处于扩张区间数月,可以考虑开始布局。

部分成长行业仍有上行空间:国防军工、电力设备与新能源。通信、国防军工,电力设备与新能源这三个行业景气指数均处于扩张区间,通信行业估值已经修复至合理水平,军工和新能源估值依然偏低。

其他可以关注的行业:银行、保险、地产。银行未来一年预计会15%左右绝对收益,但相对收益不一定能跑赢沪深300。保险PEV估值近期有修复迹象,重点关注十年国债收益率的拐点信号。地产行业估值处于低位,当前货币宽松指数跌破0轴进入收缩状态,当前建议等待。

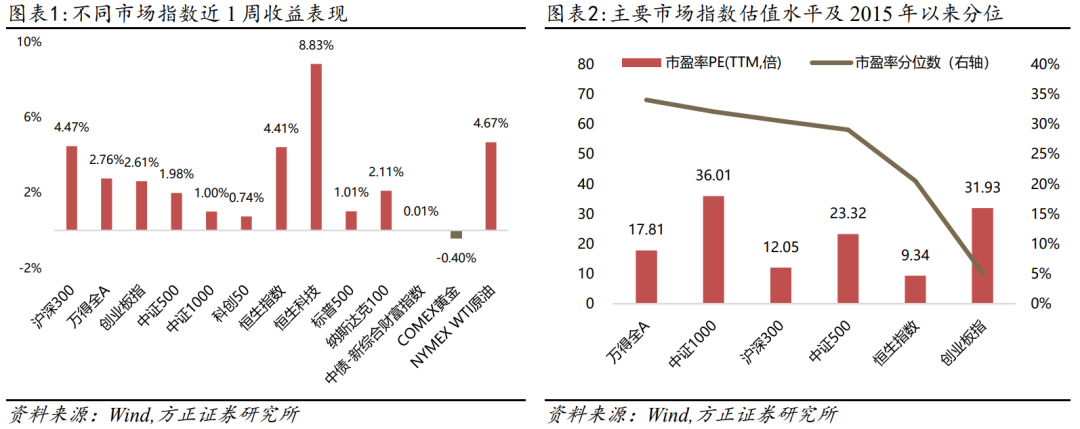

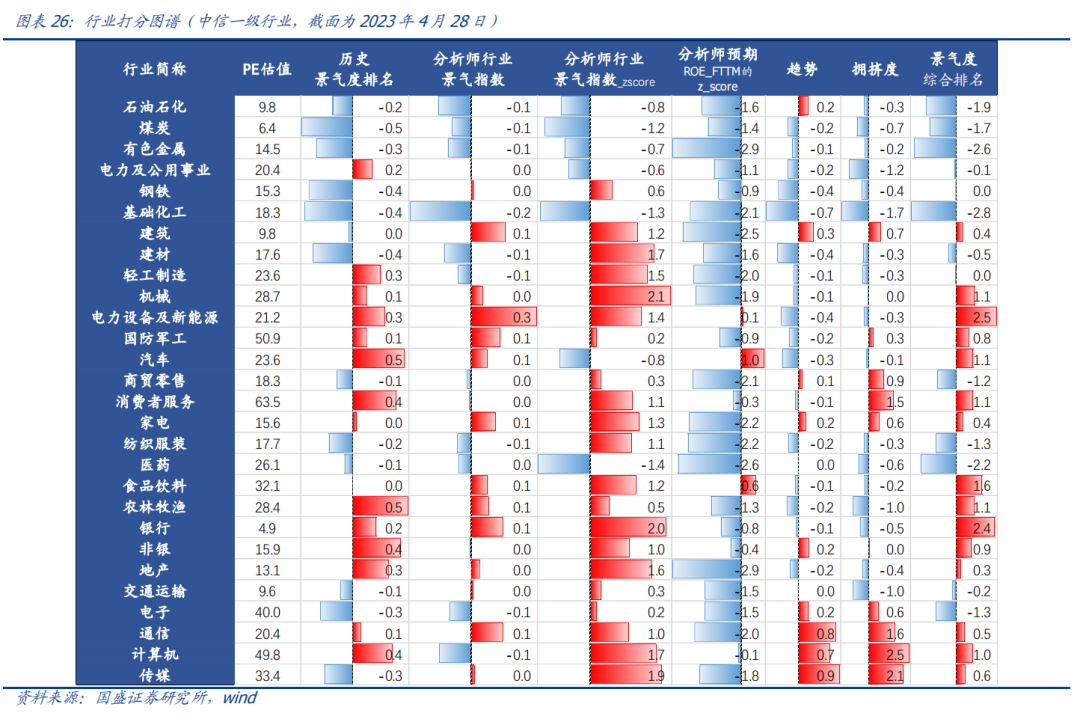

量化行业配置建议:看好金融消费和制造,短期TMT板块较为拥挤。最新模型配置权重为:银行23%,食品饮料13%,非银13%,电力设备与新能源12%,机械11%,医药10%,交通运输9%,石油石化5%,农林牧渔4%。重点提示:①金融、消费和制造景气度扩张,ROE有望企稳反弹,拥挤度不高,建议把握经济复苏行情;②TMT板块整体较为拥挤,其中传媒和计算机拥挤度偏高,可逢高降低仓位。

微观层面:常见盈利模式的策略跟踪。1) 行业配置模型:多头年化24.0%,超额年化16.2%,信息比率1.71,2023年至今策略超额3.2%,叠加选股超额10.9%。2) PB-ROE选股模型:成长50组合2023年至今收益率8.2%(基准7.1%),价值30组合2023年至今收益率3.9%(基准7.1%)。3)绝对收益模型:06年至今复合年化收益率6.8%,最大回撤3.7%,2023年至今收益率2%。

风险提示:模型根据历史数据规律总结,未来存在失效的风险。

一、基本面量化研究体系介绍

目前我们基本面量化研究体系主要覆盖三个领域:宏观层面、中观层面、微观层面。

1)宏观层面:主要研究两块内容,一是宏观景气指数的构建,二是宏观状态的情景分析。

2)中观层面:行业层面的基本面量化,主要研究行业的盈利变化和估值高低。

二、宏观层面:经济出现企稳迹象,进入被动去库存周期

宏观层面的量化涉及的领域可以很广,我们这里把聚焦点放在两块:一是构建宏观景气指数,二是宏观状态的情景分析。

2.1、宏观景气指数:经济企稳,货币松,信用紧,去库存

目前主要跟踪四个宏观景气指数:经济增长指数、货币宽松指数、信用宽松指数、库存景气指数,目前处于经济弱,货币紧,信用紧,去库存的状态。

2.2、宏观情景分析

目前我们的宏观情景分析主要包括经济情景分析、通胀情景分析和库存情景分析。

2.2.1、经济扩散指数开始转弱,预计沪深300盈利增速将会承压

2.2.2、通胀情景分析:预计PPI在未来几个月有可能探底企稳

2.2.3、库存周期分析:当前处于主动去库存阶段

三、中观层面:行业基本面量化+分析师景气指数

以下是目前已经覆盖的一些重点行业的最新观点更新,具体模型细节可参考我们之前出的系列深度报告,这里就不在详细一一说明。

3.1、消费估值进入合理偏低区间:食品饮料、家电、医药

食品饮料行业:盈利层面,分析师预期景气度有扩张迹象。估值层面,行业业绩透支年份当前约为5.5年,处于历史45%分位,估值受年报公布影响回到合理区间。

医药行业:盈利层面,分析师预期景气度最新一期数据位于0轴附近。估值层面,行业业绩透支年份约为4.4年,当前处于历史10%的分位数,估值受年报公布影响明显下滑,进入低估区域。

综上所述,受最新财报业绩消化估值的影响,医药和家电重新回到低估区域,建议关注!

3.2、能源部分成长行业仍有上行空间:国防军工、电力设备与新能源

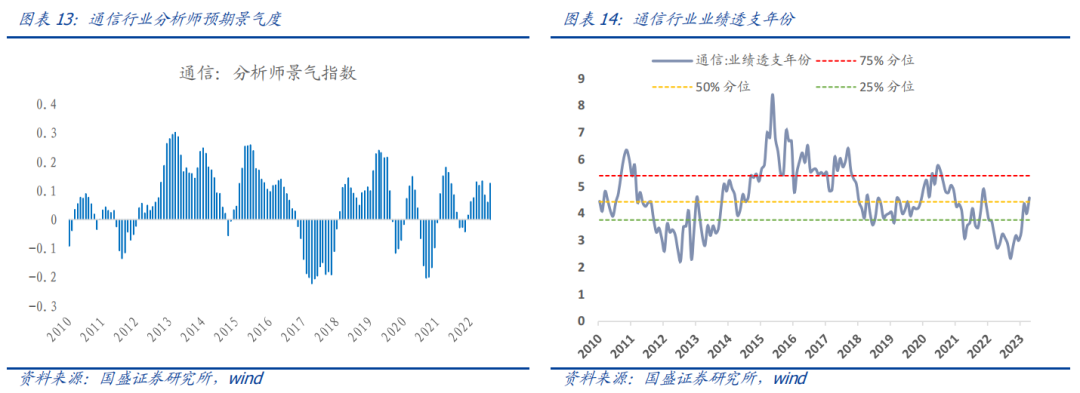

通信:盈利层面,分析师预期景气度处于扩张象限。估值层面,行业业绩透支年份当前约为4.6年,处于历史 55%分位,估值修复至合理水平。

国防军工:盈利层面,分析师预期景气度处于扩张象限。估值层面,行业业绩透支年份当前约为6.3年,处于历史12%分位,存在估值修复空间。

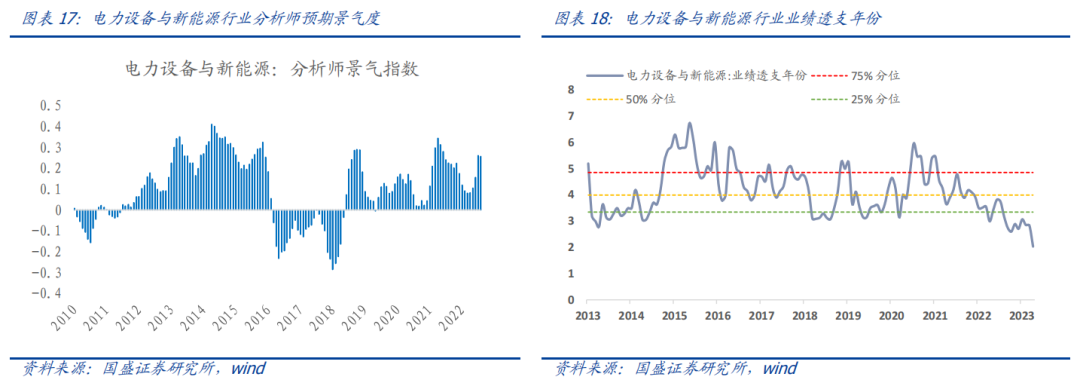

电力设备与新能源:盈利层面,分析师预期景气度处于扩张象限。估值层面,行业业绩透支年份当前约为2年,处于历史1%分位,存在估值修复空间。

3.3、其他可以关注的行业:银行、保险、地产

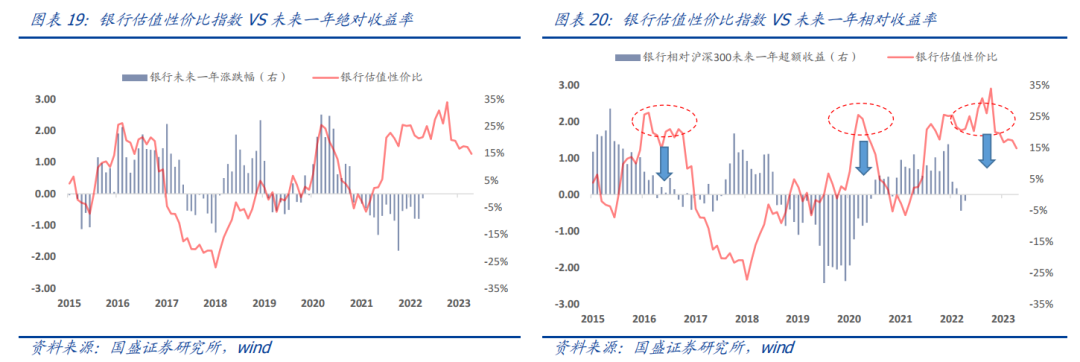

1)银行:预计未来一年会15%左右绝对收益

如下图所示,当前银行板块估值性价比指数非常高,历史这个水平的估值性价比一般对应未来一年15%左右的绝对收益。但是,当前估值水平配置银行对应未来一年的超额收益并没有显著为正。这背后的核心原因是很多其他行业估值也处于很低水平,市场真正反转的时候,银行股拉长来看并没有那么高的弹性。

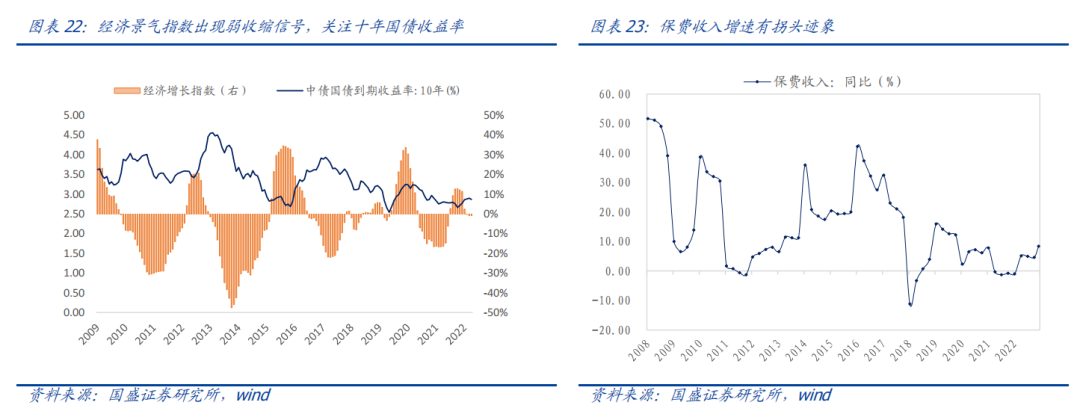

2)保险:估值历史最低,等待十年国债收益率的拐点信号

1)行业景气度:金融(银行和非银等)和消费(食品饮料、农林牧渔、消费者服务、汽车和家电)和制造(新能源、军工、机械、建筑)和科技(通信、计算机和传媒)等行业ROE有望改善。

2)行业趋势:金融(非银)、TMT(通信、计算机和传媒)、中特估(建筑、石油石化等)等趋势较强。

3)行业拥挤度:消费(消费者服务、商贸零售等)和TMT(通信、计算机和传媒)等板块短期交易比较拥挤。

四、微观层面:常见盈利模式的策略跟踪

我们从成熟的盈利模式出发,构建具体的主动量化策略。目前跟踪的模型包括:景气度投资模型、PB-ROE选股模型和绝对收益模型等。

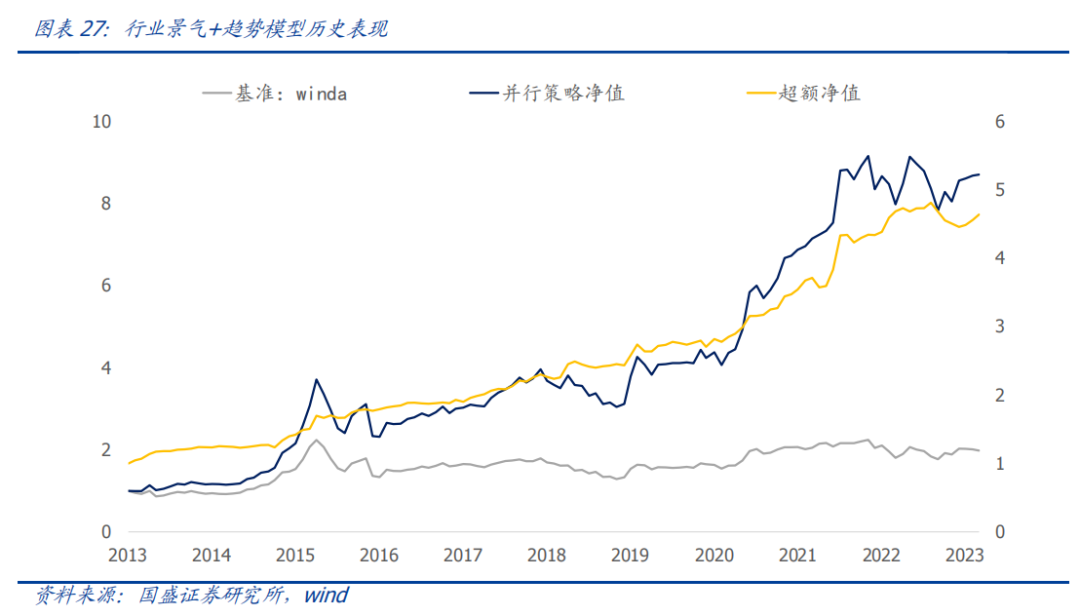

在前期发布的专题报告《行业配置模型的顶端优化》中,我们提出了两种适用不同市场环境的行业配置解决方案:

1) 行业景气模型:高景气+强趋势,规避高拥挤。景气度为核心,进攻性强,需要拥挤度提示风险来保护,比较偏同步;

2) 行业趋势模型:强趋势+低拥挤,规避低景气。顺着市场趋势走,思路简单易复制,持有体验感强,比较偏右侧。

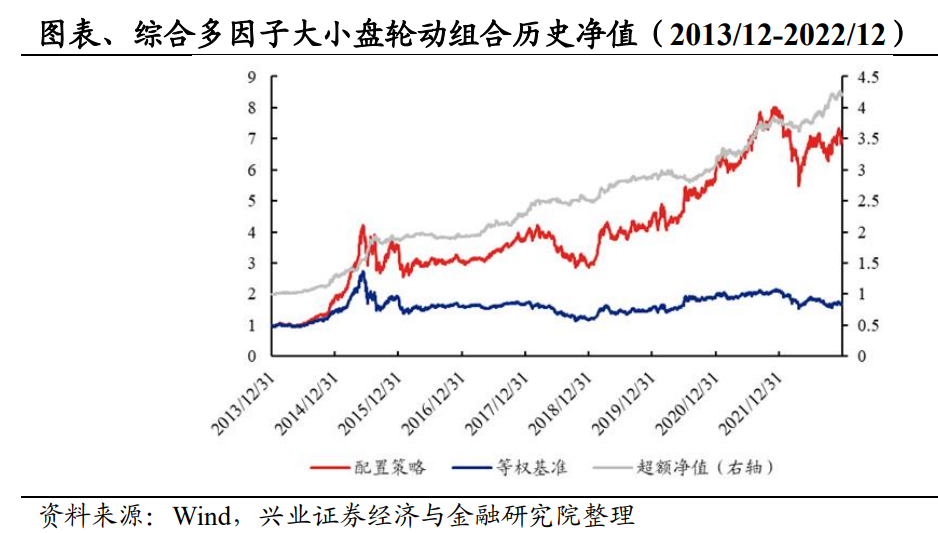

模型历史回测结果如下图所示,基准是winda(个股流通市值加权)。行业配置模型多头年化24.0%,超额年化16.2%,信息比率1.70,月度超额最大回撤-7.2%,换手单边年化5.0倍,月度胜率71%。策略2023年至今超额3.2%,4月超额收益为1.7%。5月行业配置建议如下:银行23%,食品饮料13%,非银13%,电力设备与新能源12%,机械11%,医药10%,交通运输9%,石油石化5%,农林牧渔4%。

本期较大的边际变化是:降低了TMT板块(通信、计算机)的权重,增加了金融和消费的权重(银行、食品饮料和医药等)。目前处于经济复苏初期,利好行业景气和价值相关策略,当前行业打分指向大盘蓝筹,短期建议关注银行、食品饮料、医药和石油石化的配置机会。银行和食品饮料是因为景气和趋势综合打分高,且拥挤度不高;医药和石油石化是因为趋势和拥挤打分高,短期可跟随趋势。总结来看,看好金融、消费和制造的经济复苏行情,当下TMT板块拥挤度较高,建议逢高降低仓位。

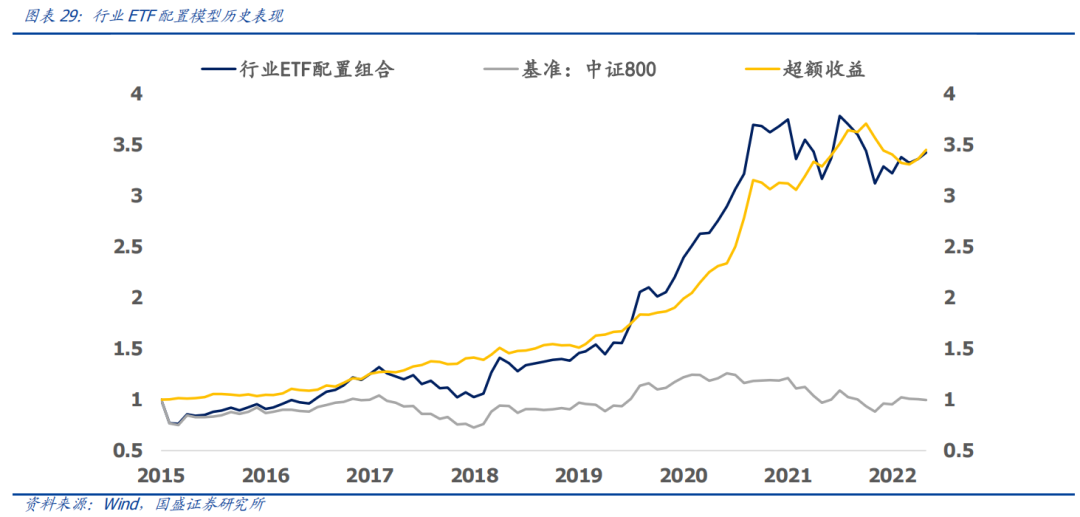

考虑到部分一级行业暂无可投资ETF,我们将行业景气模型也落实到选股层面。具体而言,我们先根据行业配置模型确定行业权重,然后根据PB-ROE模型选取行业内估值性价比高的股票(前40%),按流通市值和PB-ROE打分加权。

2013年至今,行业景气度选股模型多头年化29.9 %,超额年化23.0%,信息比率2.03,月度超额最大回撤-7.1%,月度胜率74%。2022年策略超额10.2%,2023年至今超额10.9%,4月超额3.5%,表现较为优异。模型5月最新推荐重仓股如下:

4.2、PB-ROE选股模型

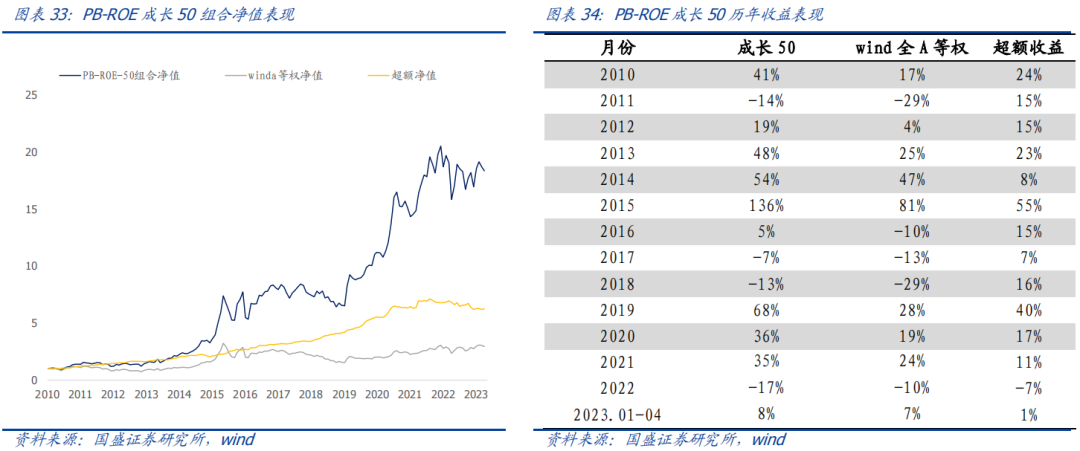

PB-ROE策略是计算剔除盈利的估值高低程度,从盈利好的公司选取估值安全边际比较高的股票作为基础选股池。然后,我们根据ROE同比变化和有息负债率精选个股,构建最终选股池。

4.2.1、“PB-ROE成长50”组合表现

成长50组合选股池是wind全A,整体偏小盘股,基准是wind全A等权。2010年至今年化收益率25.3%,基准年化收益率8.0%,2023年至今8.2%(基准7.1%)。

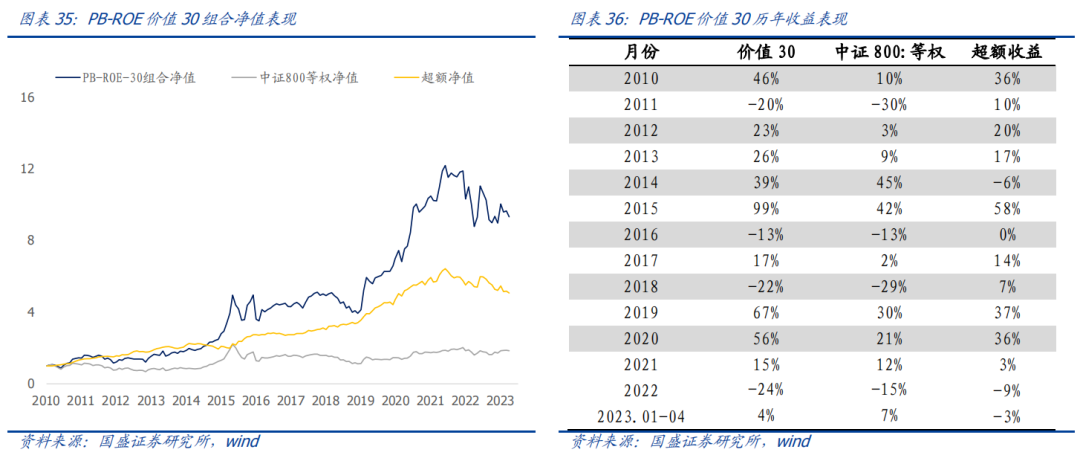

4.2.2、“PB-ROE价值30”组合表现

价值30组合选股池是中证800,整体偏中大盘股,基准是中证800等权。2010年至今年化收益率18.8%,基准年化收益率3.9%,2023年至今收益率3.9%(基准7.1%)。

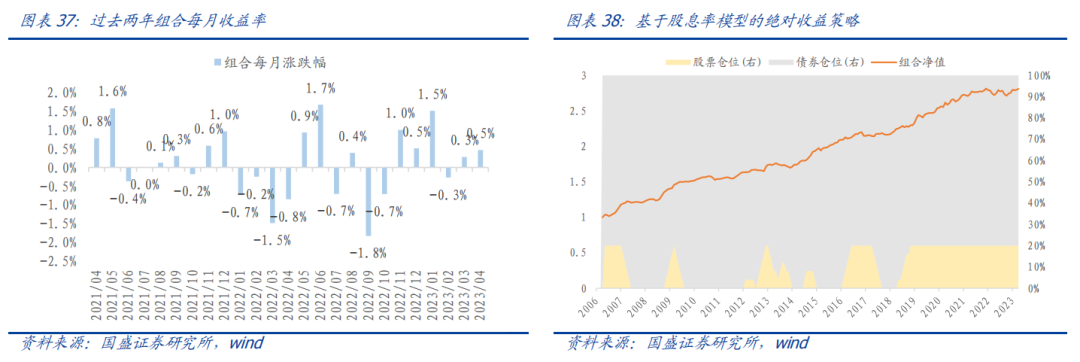

4.3、基于稳定行业股息率的股债混合策略

我们基于稳定行业股息率模型构建股债混合策略。当前模型建议股票20%的仓位,其余80%配置中债-总财富(总值)指数,股票仓位已经达到最高。策略表现:06年至今复合年化收益率6.8%,最大回撤3.7%。其中,2018年收益率6%,2019年收益率10.4%,2020年收益率7.1%,2021年收益率3.65%,2022年收益率-2%,2023年至今收益率2%。

风险提示:模型根据历史数据规律总结,未来存在失效的风险。

本文节选自国盛证券研究所于2023年5月5日发布的报告《消费板块估值合理偏低,短期TMT板块较为拥挤——基本面量化系列研究之十九》,具体内容请详见相关报告。

段伟良 S0680518080001 [email protected]

刘富兵 S0680518030007 [email protected]

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券金融工程团队设立的。本订阅号不是国盛金融工程团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。

本篇文章来源于微信公众号: 留富兵法