公募基金三季报:主动权益加仓消费,固收基金杠杆下行 | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

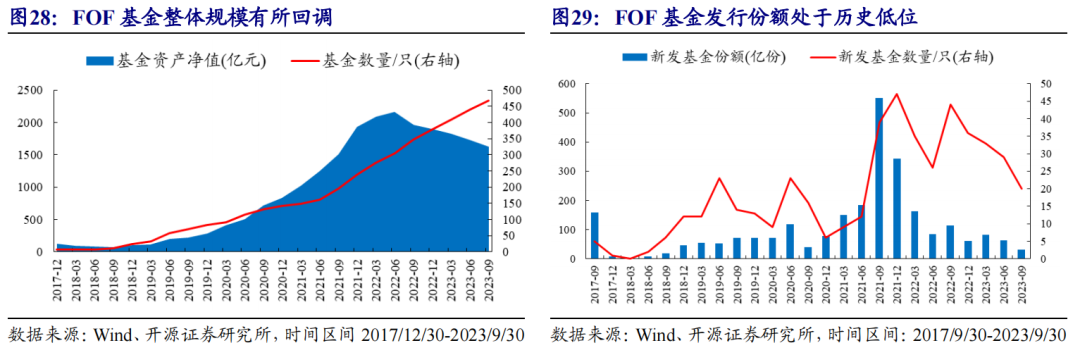

2023年三季度FOF基金数量为467只,FOF基金总规模为1625.07亿元,较上季度下降102.24亿元。2023年三季度,FOF新发基金20只,新发份额31.29亿份,处于历史低位。

报告链接

点击文末阅读原文

报告发布日期:2023-10-29

01

全市场公募规模下跌,债券型基金表现较优

1.1、 全市场公募规模环比下跌0.71%,股票型基金规模占比抬升

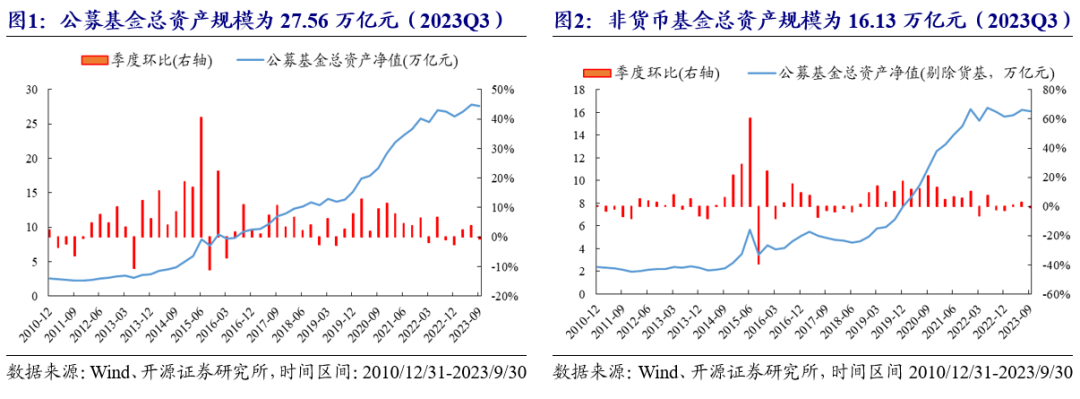

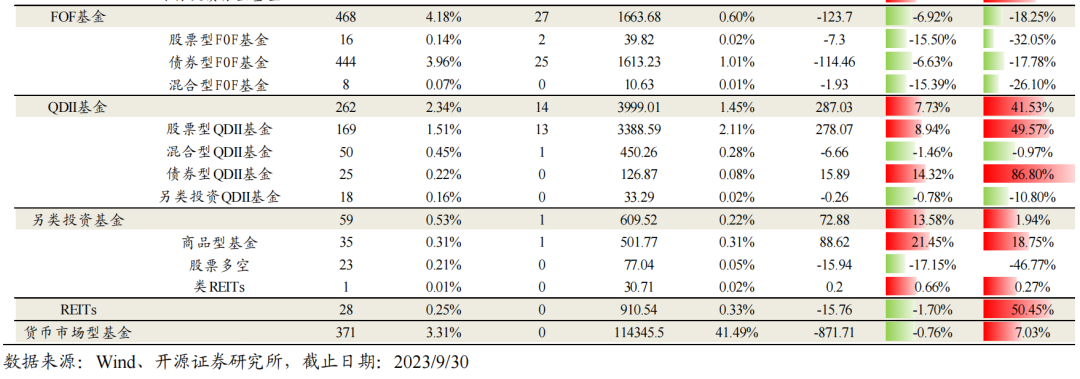

2023年三季度股票市场整体下跌,沪深300指数下跌3.98%,中证800下跌4.28%,全市场公募基金最新规模为27.56万亿元,较上季度的27.76万亿元环比下跌0.71%。其中,剔除货币市场型基金后基金规模为16.13万亿元,季度环比下跌0.68%。

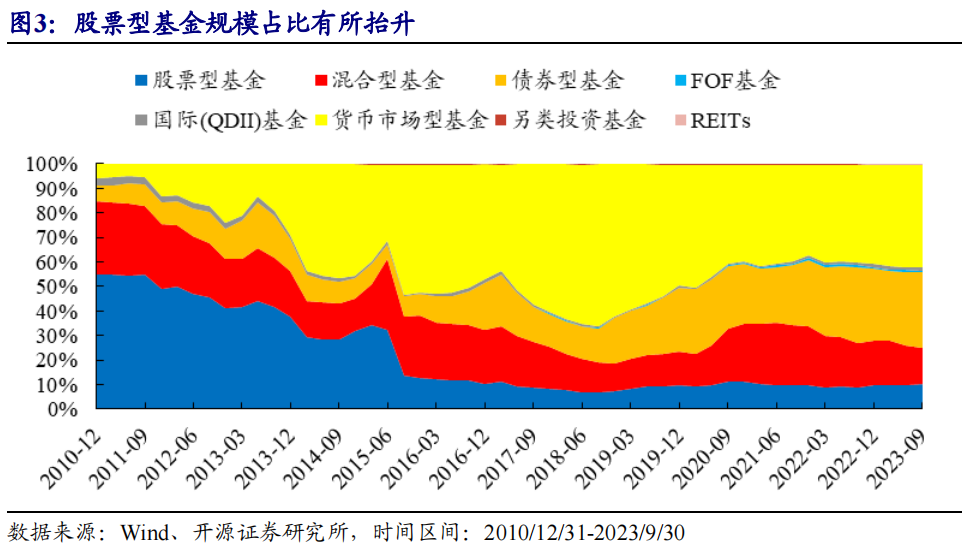

全市场公募基金规模占比来看,2023年三季度货币市场型基金继续保持最高规模占比,最新规模占比为41.49%;其次是债券型基金,规模占比为30.92%;股票型基金规模占比略微上升,占比为10.31%。

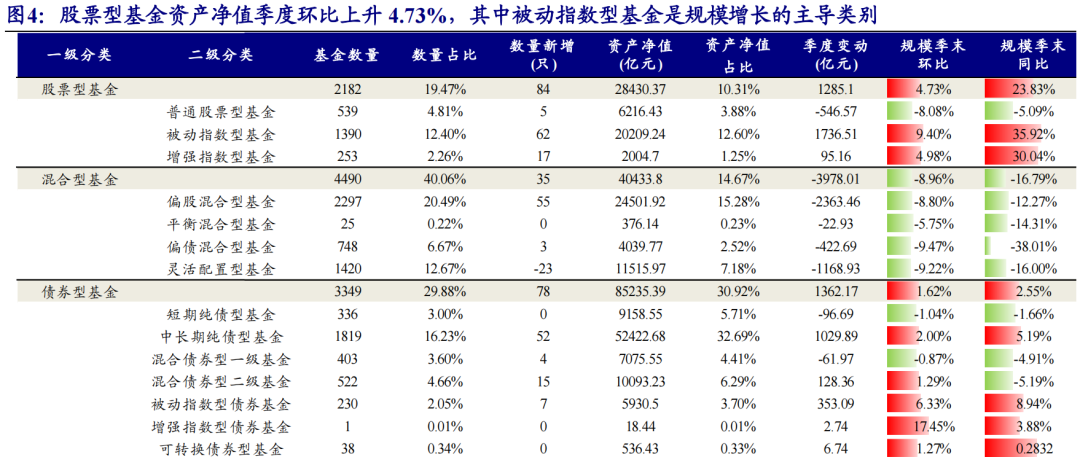

根据基金投资的一级和二级分类,我们对各类基金的数量和规模变动情况进行统计。如图4所示,股票型基金资产净值季度环比上升4.73%,规模较上季度增加1285.1亿元,其中被动指数型基金是规模增长的主导类别,其规模增加1736.51亿元。混合型基金中,偏股混合型基金规模下降2363.46亿元,季度环比下降8.80%。债券型基金中中长期纯债型基金规模上涨较多,规模上涨1029.89亿元,季度环比上升2.00%。

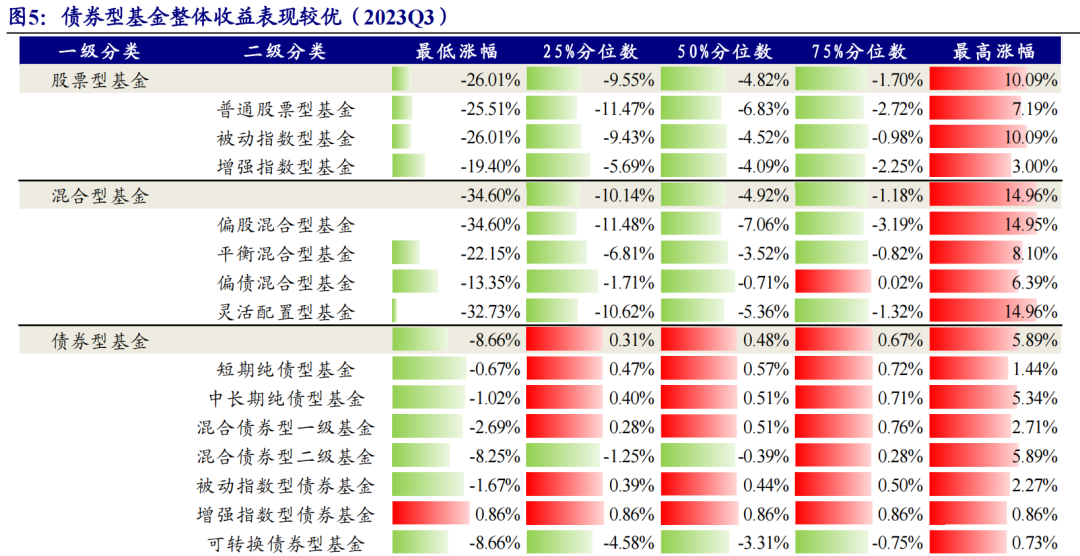

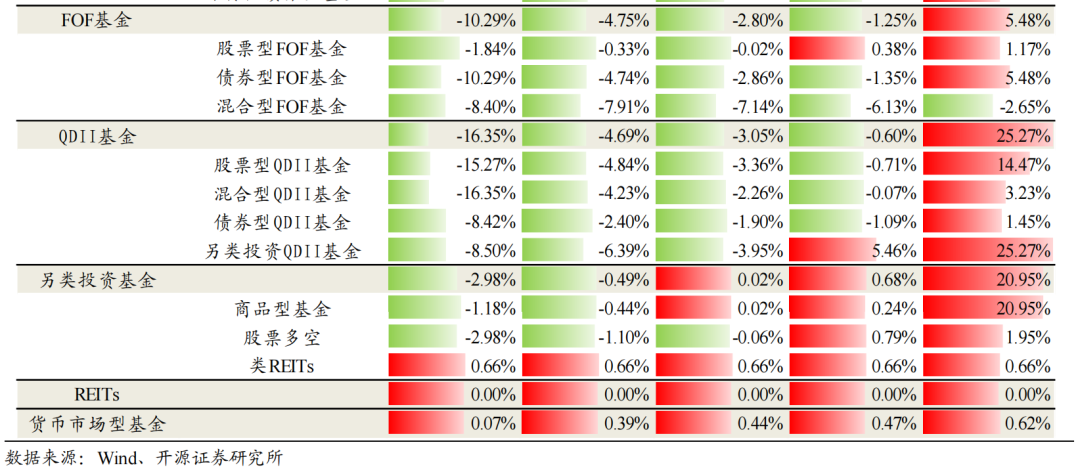

1.2、 债券型基金整体收益表现较优

我们统计了不同类型基金三季度的收益表现分位数,观察该类别基金的整体收益分布。

整体来看,2023年三季度债券型基金整体收益表现较优,债券型基金收益率中位数为0.48%,中长期纯债型基金收益率中位数为0.51%。另类投资基金中的商品型基金收益率的中位数为0.02%。

02

主动权益基金

我们将基金二级投资分类中的普通股票型、偏股混合型、灵活配置型、增强指数基金作为主动权益基金的备选池,将其中连续4个季度股票规模权重超过60%的基金划分为主动权益基金。

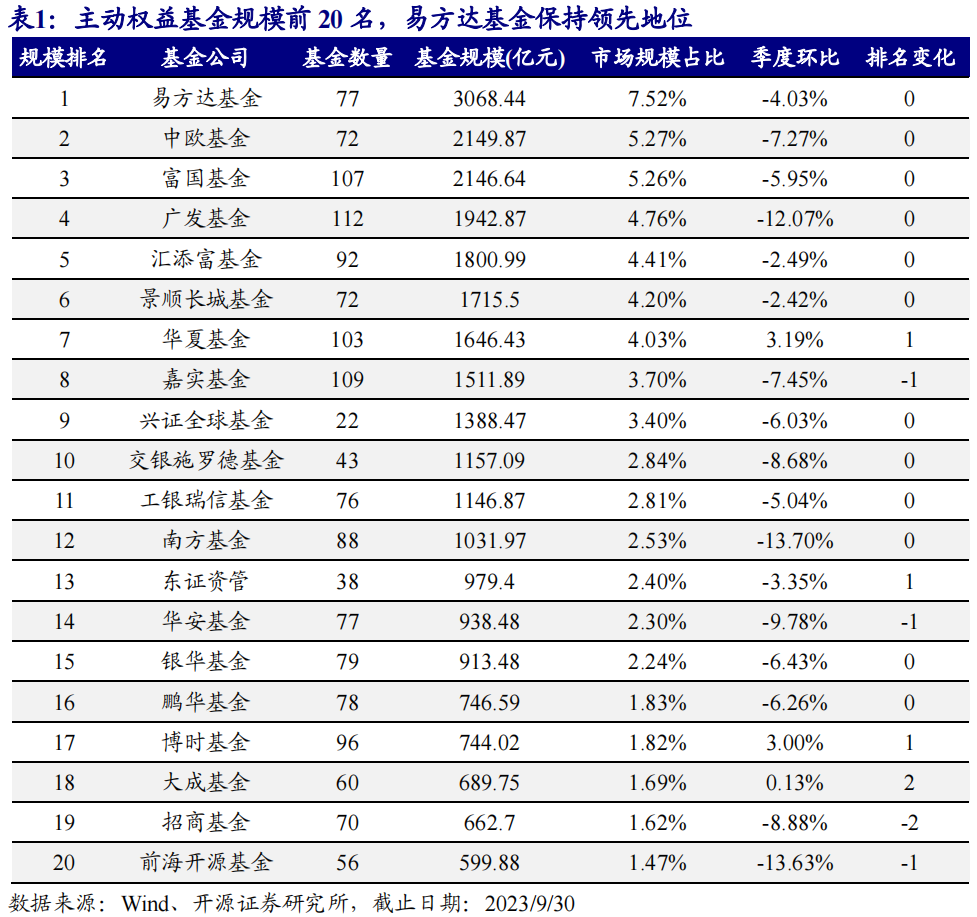

2.1、 总体规模:主动权益基金规模下滑,头部公司规模排名稳定

2023年三季度,主动权益基金规模小幅下滑,基金数量稳定上升。2023年三季度主动权益基金规模达到4.08万亿元,数量为3653只,较上季度减少2866.77亿元。主动权益基金池中新发基金77只,新发份额191.00亿份,较上季度有所下滑。

头部20家基金公司主动权益基金规模占比达66.12%,规模排名较为稳定。截至2023年三季度,易方达基金以3068.44亿元的规模位列第一,全市场占比达到7.52%。大成基金规模排名较上季度上升2位。

我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位权益基金经理。主动权益基金规模前三名的基金经理分别为中欧基金葛兰、景顺长城基金刘彦春、易方达基金张坤,其管主动权益理基金规模分别为638.08亿元,596.00亿元,551.67亿元,排名较上季度保持不变。

2.2、 股票仓位:主动权益基金最新仓位88.74%,占比上升0.12%

股票仓位层面,2023年三季度主动权益基金的股票仓位为88.74%,较上季度小幅增加0.12%。其中普通股票型基金的股票仓位为89.58%,偏股混合型基金为88.45%,灵活配置型基金的股票仓位为87.31%,增强指数型基金的股票仓位为92.55%。

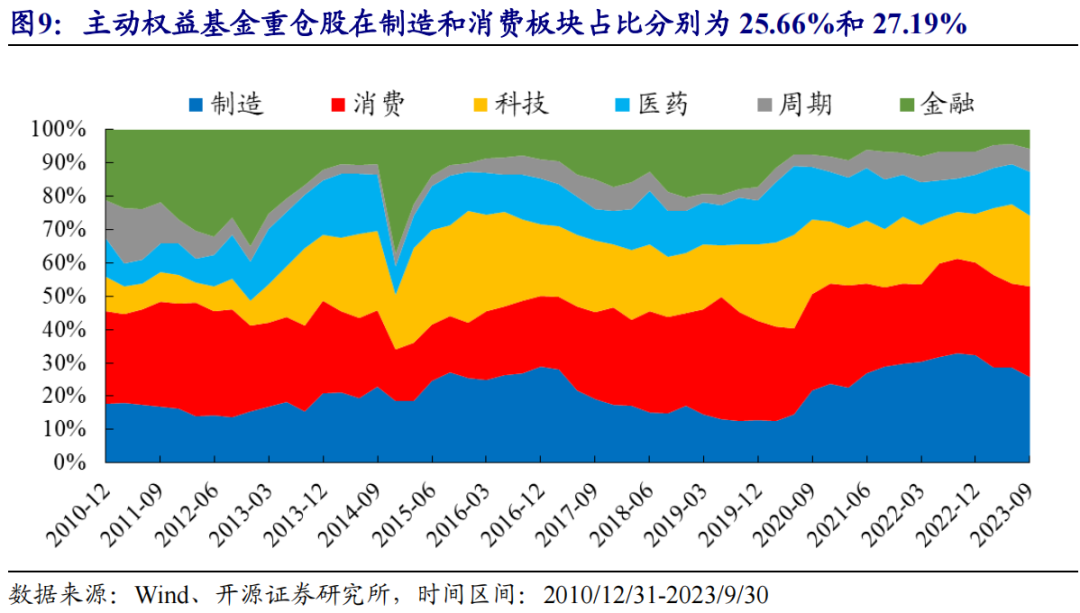

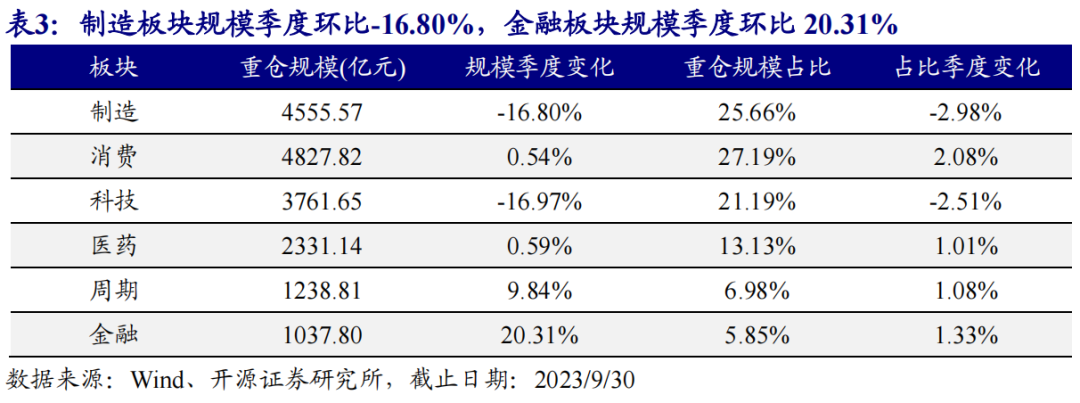

2.3、 板块配置:制造较上季度占比减少2.98%,消费占比增加2.08%

2023年三季度,主动权益基金重仓股主要分布在消费板块和制造板块,重仓规模分别为4827.82亿元和4555.57亿元,分别较上季度环比0.54%、-16.80%。科技板块规模为3761.65亿元,占比为21.19%,较上季度占比减少2.51%。周期板块规模1238.81亿元,占比为6.98%,较上季度占比增加1.08%。金融板块规模1037.80亿元,季度环比增加20.31%,占比为5.85%。

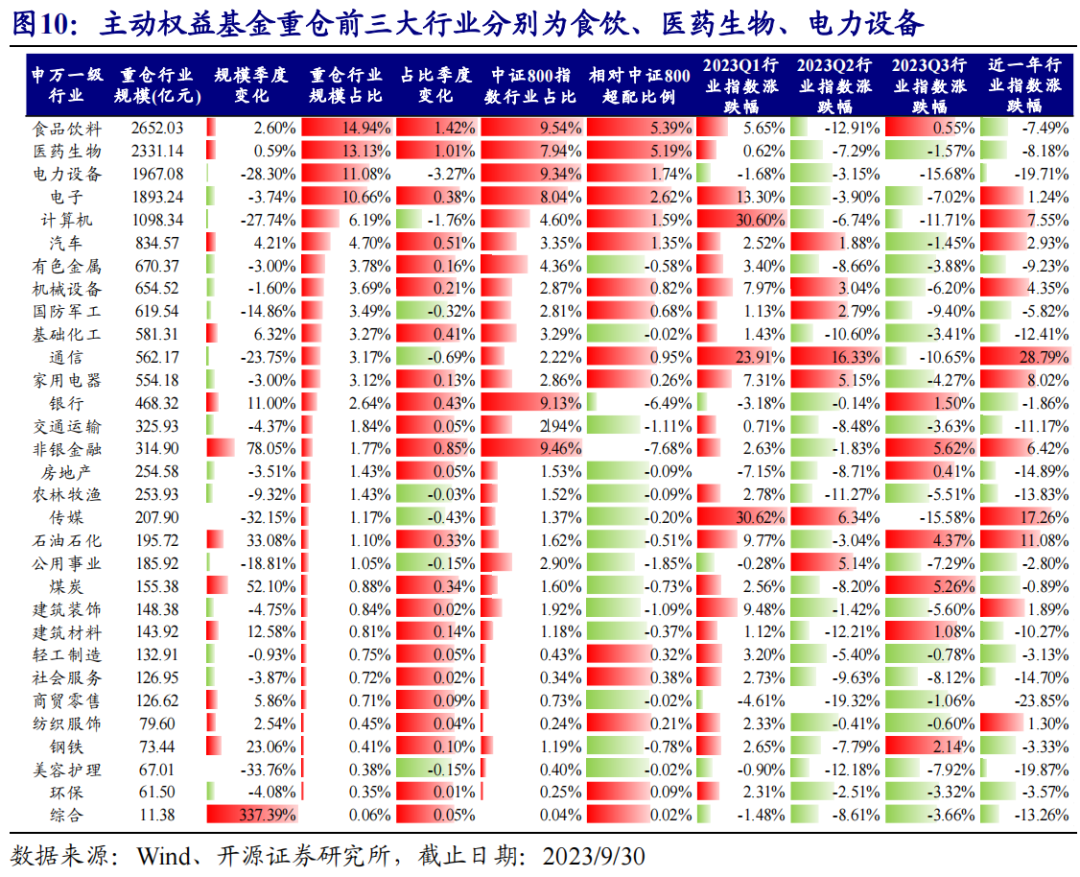

2.4、 行业配置:重仓股主要集中在食品饮料和医药生物行业

2023年三季度主动权益基金重仓的前五大行业分别为食品饮料、医药生物、电子、电力设备、计算机。从重仓行业规模上看,食品饮料重仓规模2652.03亿元,季度环比增加2.60%;非银金融重仓规模314.90亿元,季度环比增加78.05%;电力设备重仓规模1967.08亿元,季度环比减少28.30%。从行业规模占比上看,食品饮料重仓规模占比达到14.94%,相比上一季度增加1.42%;医药生物重仓规模占比达到13.13%,相比上一季增加1.01%;从相对中证800指数超配上看,食品饮料超配比例为5.39%,医药生物超配比例为5.19%,电力设备超配比例为1.74%。

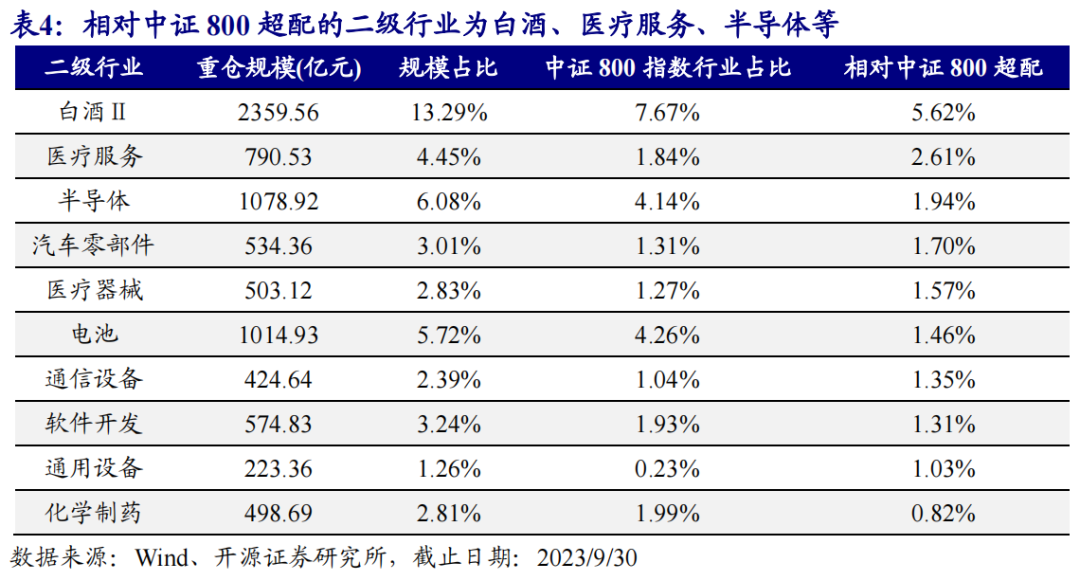

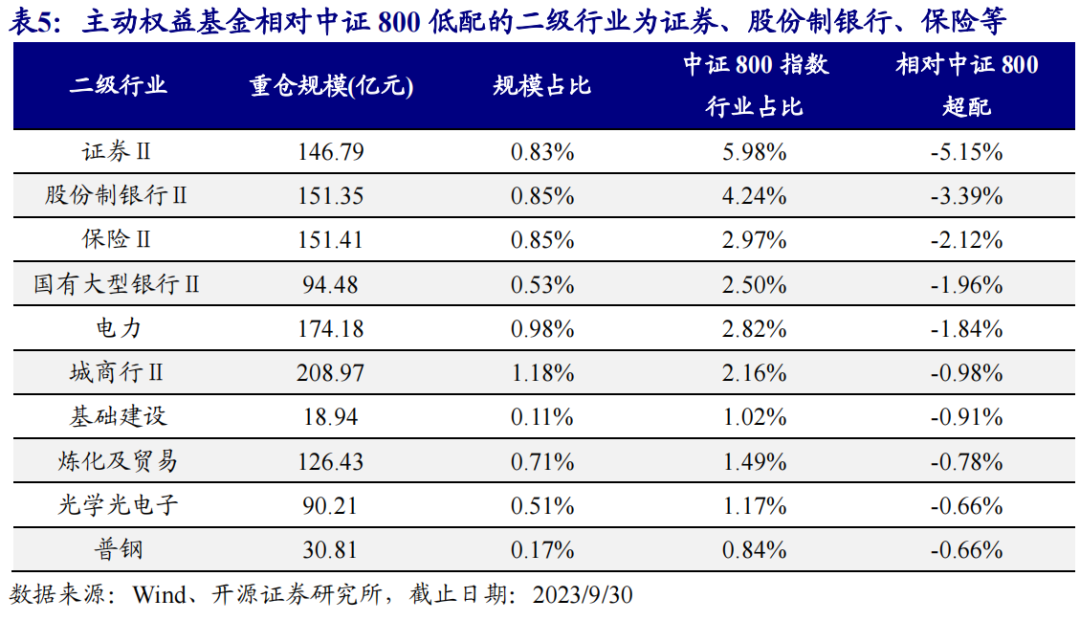

从二级行业来看,2023年三季度主动权益基金相对中证800超配比例最高的二级行业为白酒,超配比例为5.62%,重仓行业规模为2359.56亿元;其次医疗服务行业超配比例为2.61%,重仓行业规模为790.53亿元。

2023年三季度主动权益基金相对中证800低配比例最大的二级行业为证券,低配比例为5.15%,重仓行业规模为146.79亿元;其次是股份制银行,低配比例为3.39%,重仓行业规模为151.35亿元。

2.5、 主动配置:主动增持通信、电子,主动减持食品饮料、交通运输

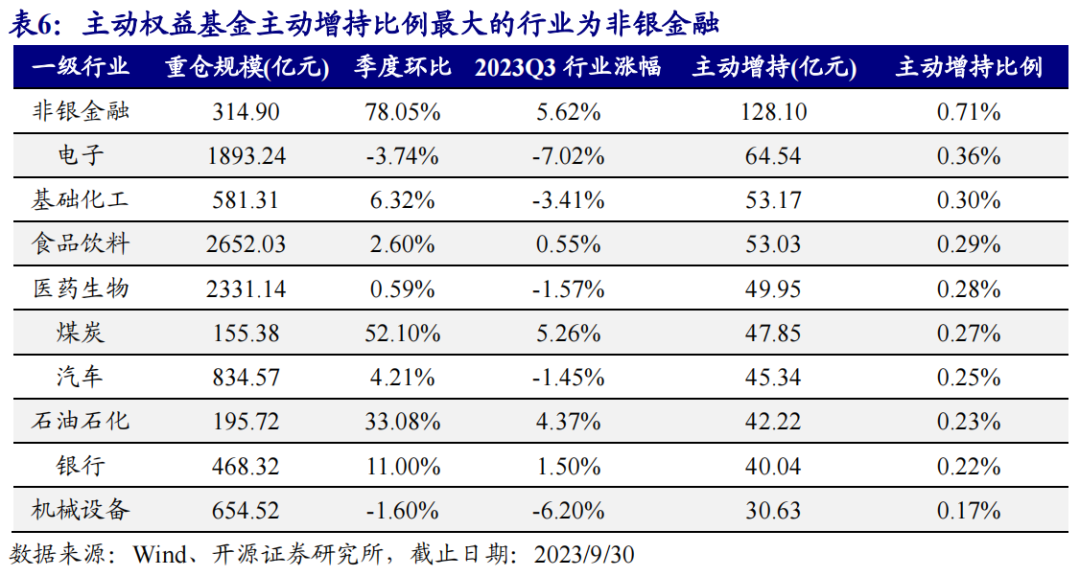

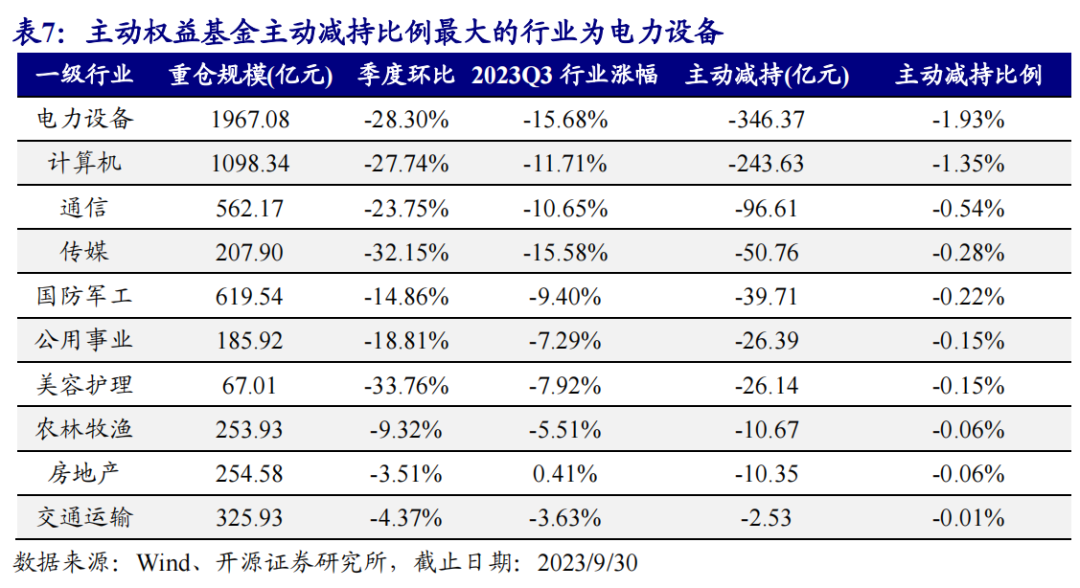

2023年三季度主动权益基金重仓行业主动增持比例最高的为非银金融、电子、基础化工,主动增持比例分别为0.71%、0.36%、0.30%;主动减持比例绝对值最高的为电力设备、计算机、通信行业。

2.6、 重仓股票:重仓股集中度持续下降,新晋重仓股156只

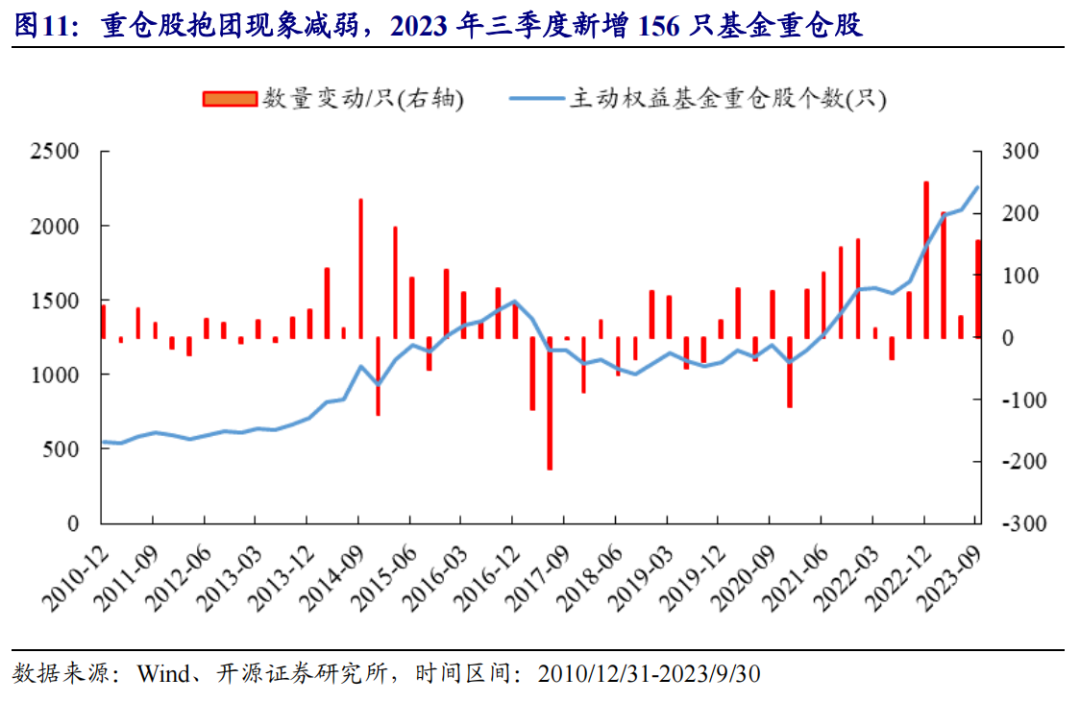

2021年起重仓股抱团逐渐瓦解,重仓股集中度持续下降。2020年底,主动权益基金重仓股票数量最低为1086只;2021Q4到2022Q3重仓股个数稳定在1622只左右;2023年三季度重仓股个数达到2261只,相对上季度新增156只。

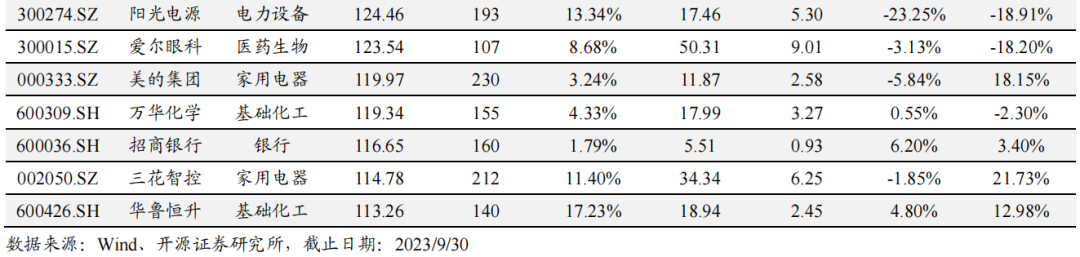

2023年三季度主动权益基金重仓股中,贵州茅台、宁德时代持仓市值最大,分别达到918.32亿元、595.39亿元,持仓基金分别有1011只、795只。贵州茅台重仓市值占流通市值的4.36%,宁德时代重仓市值占流通市值的8.28%。

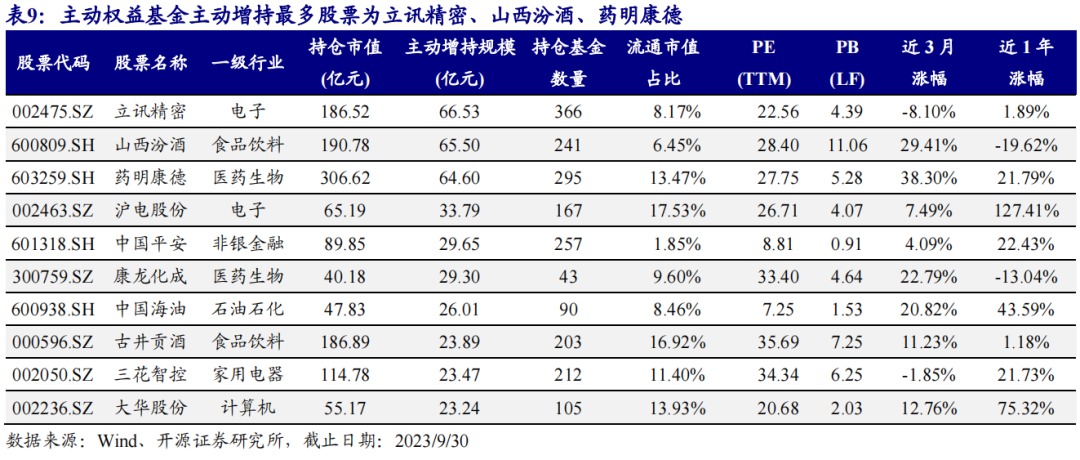

我们将基金重仓股2023Q3持仓市值-2023Q2持仓市值×(1+2023Q3股票涨跌幅),以剥离股票自身涨跌影响,近似计算主动权益基金的主动持仓变化。2023年三季度,主动权益基金最大主动增持:立讯精密66.53亿元,山西汾酒65.50亿元,药明康德64.60亿元。

2023年三季度主动权益基金最大主动减持:阳光能源50.23亿元,比亚迪43.16亿元,中兴通讯41.12亿元。前十大主动减持股票覆盖电力设备、汽车、通信等行业。总体来看,主动增持股票上季度收益表现好于主动减持股票收益表现。

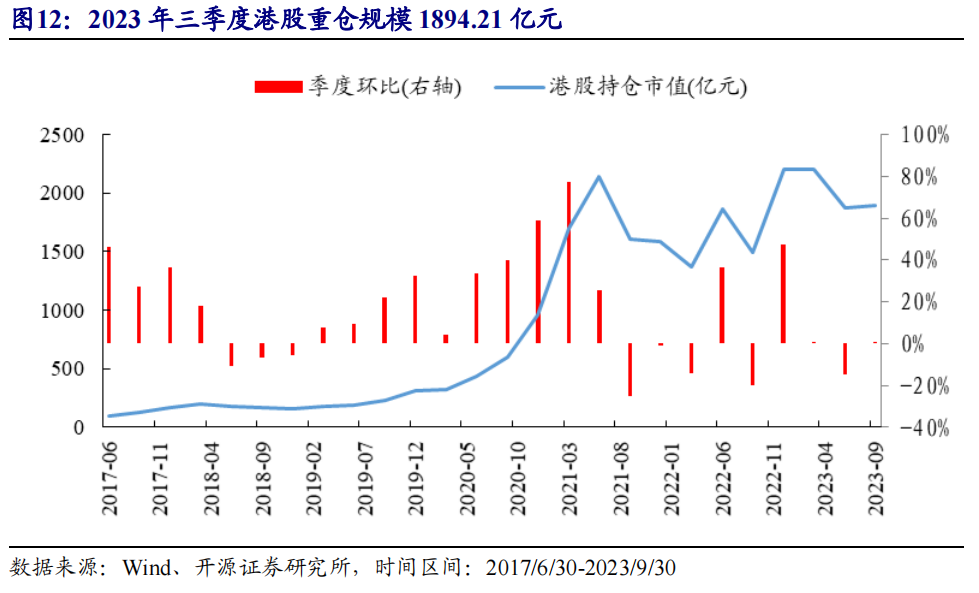

2.7、 港股配置:港股重仓规模较季度环比上涨0.98%

2023年三季度主动权益基金港股重仓规模为1894.21亿元,较上季度环比上升0.98%。

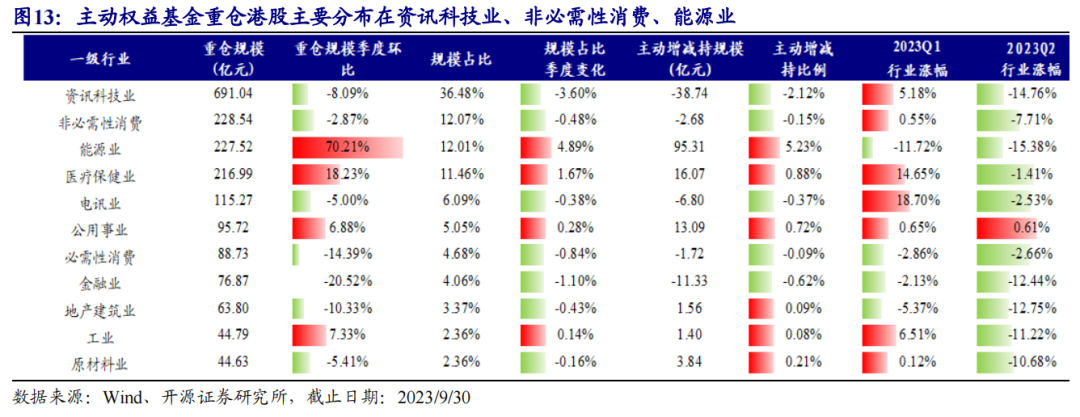

2023年三季度主动权益基金重仓港股的前三大行业分别为资讯科技业、非必需性消费业、能源业。从重仓规模上看,资讯科技业重仓规模为691.04亿元,较上季度下降8.09%;非必需性消费重仓规模为228.54亿元,较上季度下降2.87%;能源业重仓规模为227.52亿元,较上季度上升70.21%。从行业规模占比上看,资讯科技业行业规模占比36.48%,较上季度减少3.60%;非必需性消费行业规模占比12.07%,较上季度减少0.48%;能源业行业规模占比12.01%,较上季度增加4.89%。从主动配置上看,能源业主动增持95.31亿元;资讯科技业主动减持38.74亿元。

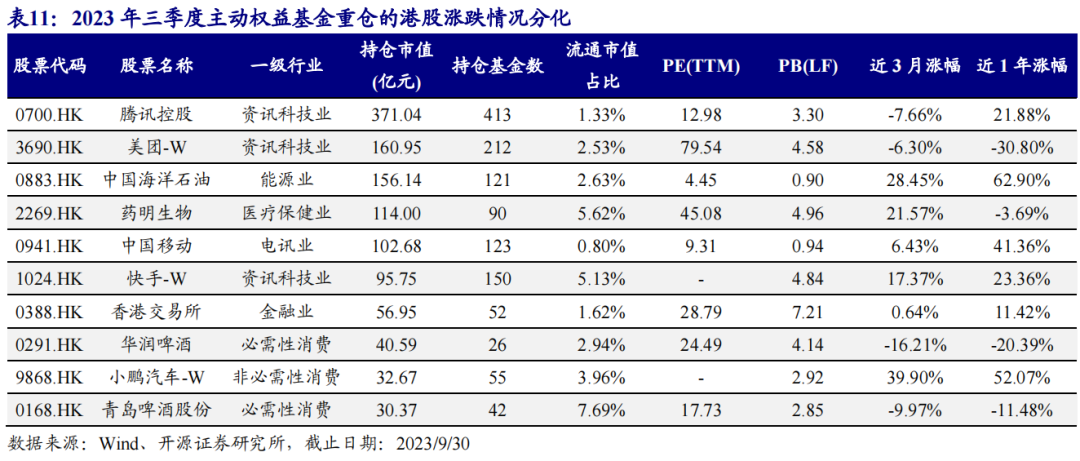

2023年三季度主动权益基金重仓港股前三名分别为腾讯控股、美团-W、中国海洋石油,持仓市值分别为371.04亿元、160.95亿元、156.14亿元,持仓基金数分别为413、212、121只,港股前10重仓股三季度涨跌情况分化。

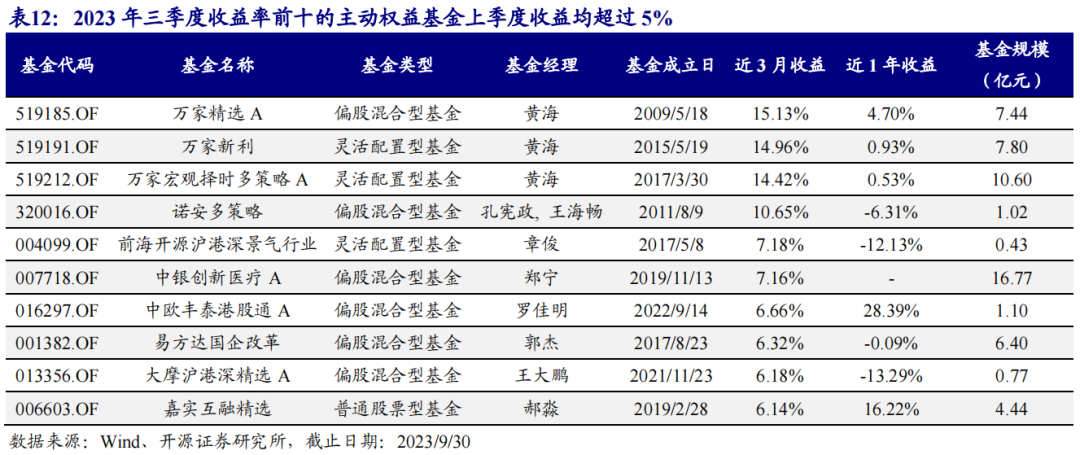

2.8、 绩优基金:季度收益率前十的主动权益基金主要为偏股混合型基金

我们从规模大于2亿的主动权益基金中挑选出2023年三季度表现最好的前10只产品。从基金投资类型来看,季度收益率前十的主动权益基金主要为偏股混合型基金。收益表现最好的主动权益基金为万家精选A,季度收益率为15.13%,近一年收益为4.70%,基金规模为7.44亿元。

03

固收+基金

根据基金二级投资类型,我们将混合债券型二级基金、偏债混合型基金、灵活配置型基金作为固收+基金的备选池,选择过去4个季度股票仓位均值小于30%,且最大值小于40%的基金归类为固收+基金。

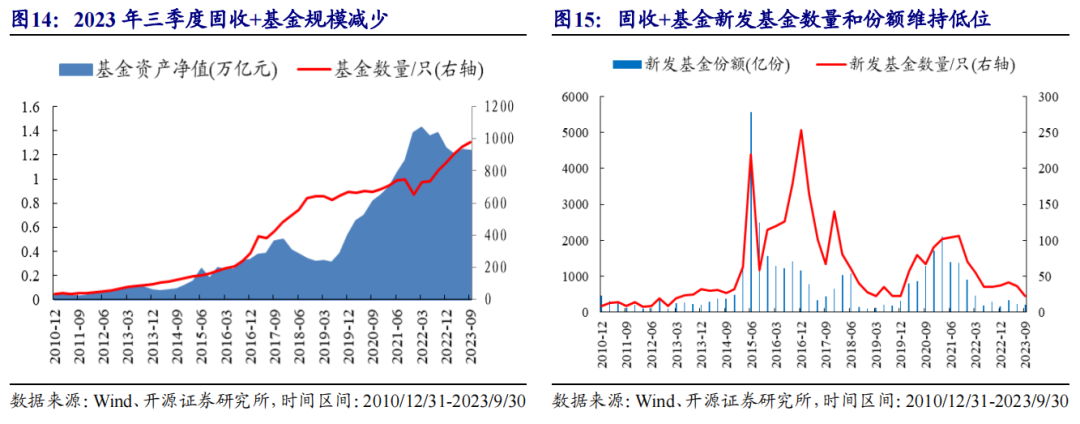

3.1、 总体规模:固收+基金规模减少,新发基金数量处于低位

固收+基金规模自2019年三季度迎来快速上涨,2021年三季度其规模达到历史高位,2022年规模出现回调,但基金数量仍然稳定上升。2023年三季度,固收+基金规模为1.24万亿元,较上季度减少41.4亿元;数量为981只,新发基金23只,新发份额205.29亿份,处于历史较低位。

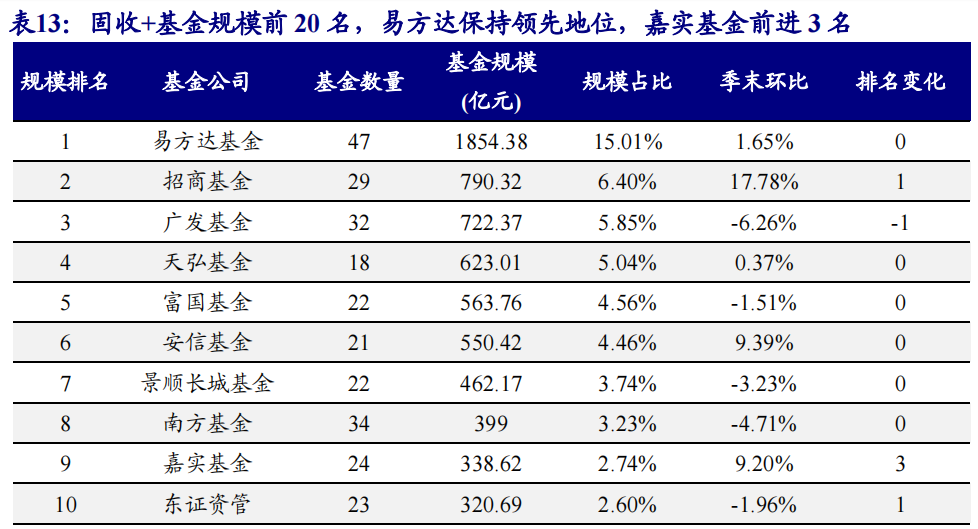

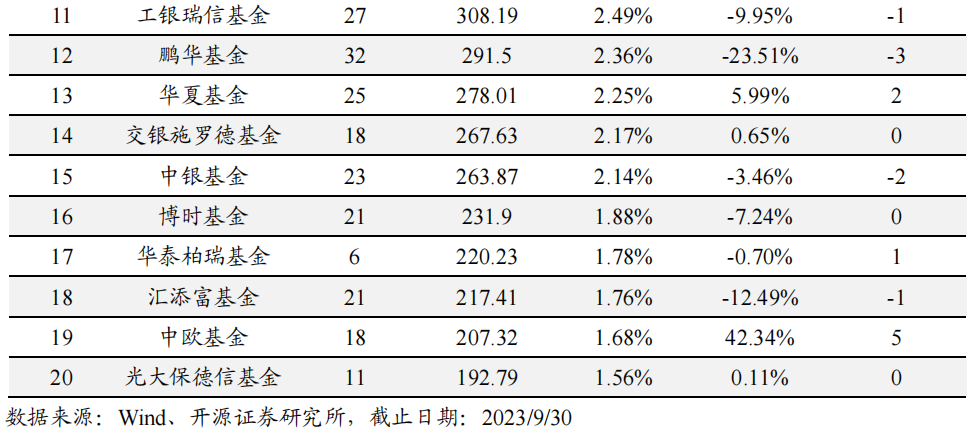

头部基金公司固收+基金整体规模排名较为稳定。2023年三季度,易方达基金以1854.38亿元规模位列第一,全市场占比为15.01%,较上季度上涨1.65%。嘉实基金以338.62亿元规模位列第9,较上季度前进3名。

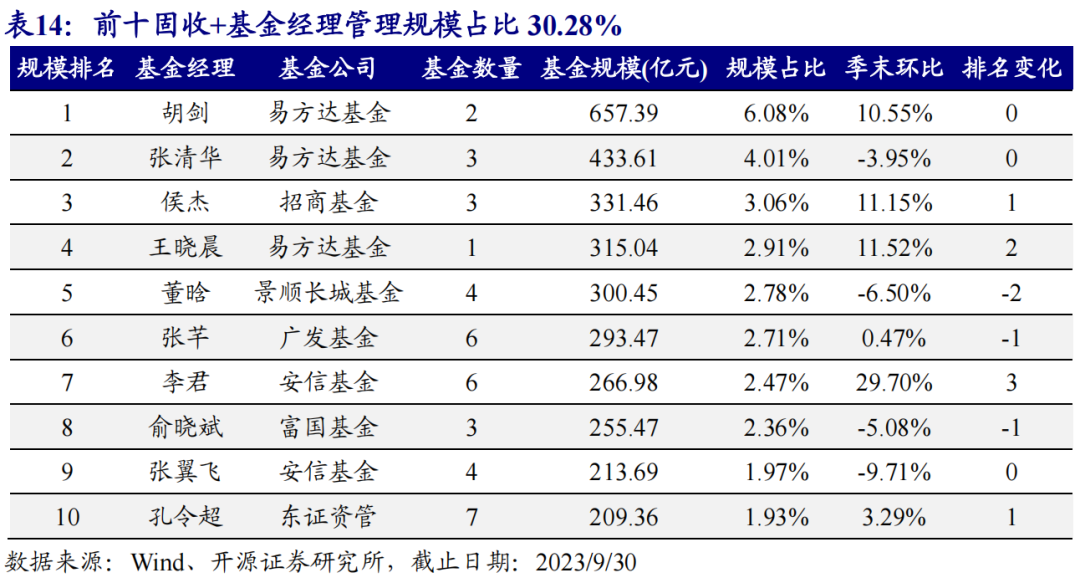

我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位固收+基金经理。在管固收+基金规模最大的基金经理分别为易方达基金胡剑、易方达基金张清华、招商基金侯杰,在管主动权益基金规模分别为657.39亿元、433.61亿元、331.46亿元,规模季度环比分别为6.08%、4.01%、3.06%。

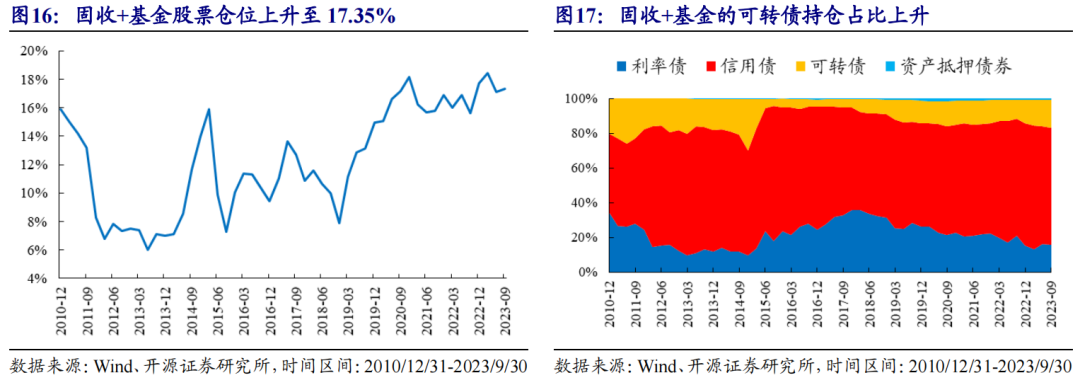

3.2、 资产配置:股票、可转债仓位占比上升

2023年三季度固收+中股票资产仓位占比增加,从上季度占比17.10%上涨到17.35%。从债券配置情况看,利率债仓位占比15.84%,较上季度减少0.55%;信用债仓位占比67.55%,较上季度减少0.29%;可转债占比16.00%,较上季度上升0.89%。

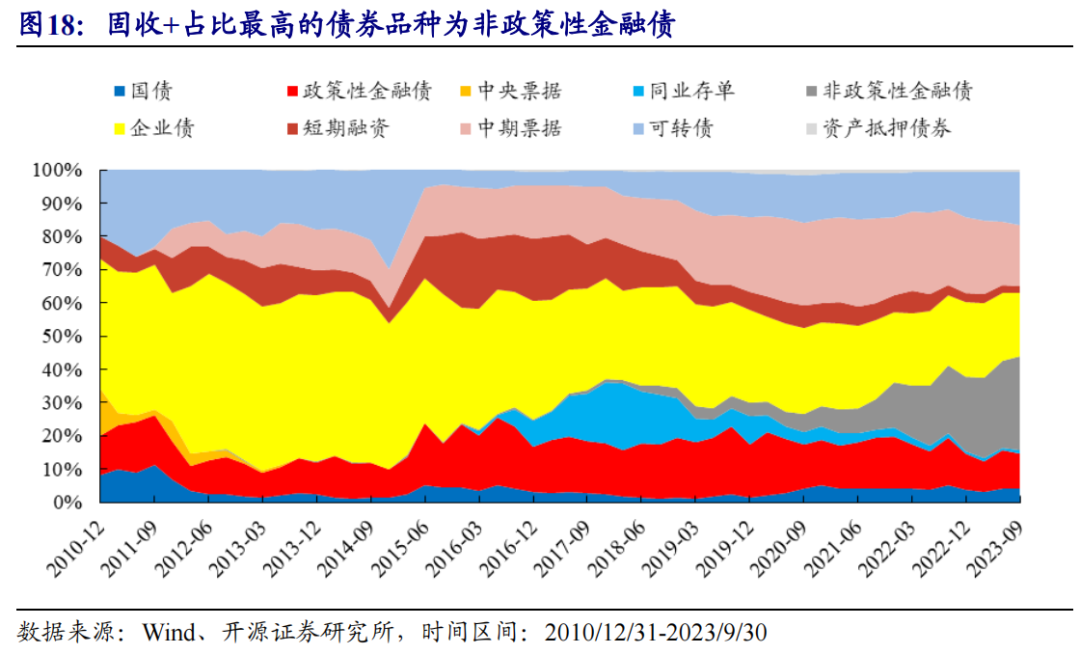

具体来看,2023年三季度占比最高的债券品种分别为非政策性金融债(27.98%)、企业债(19.09%)、中期票据(18.50%),占比分别较上季度环比变化1.86%、-1.22%、-0.39 %。

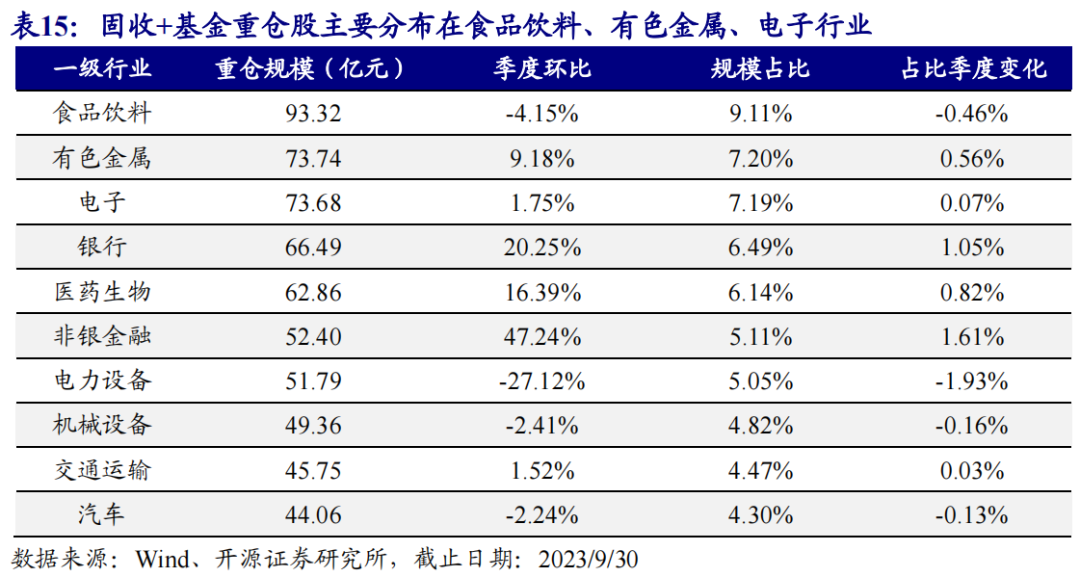

3.3、 重仓行业:固收+重仓股主要分布在食品饮料、有色金属、电子

固收+重仓股主要分布在食品饮料、有色金属、电子等行业。从重仓规模上看,食品饮料、有色金属、电字重仓规模分别为93.32亿元、73.74亿元和73.68亿元,季度环比-4.15%、9.18%和1.75%。从行业规模占比上看,食品饮料、有色金属、电子分别占比9.11%、7.20%和7.19%,占比季度变化分别为-0.46%、0.56%和0.07%。

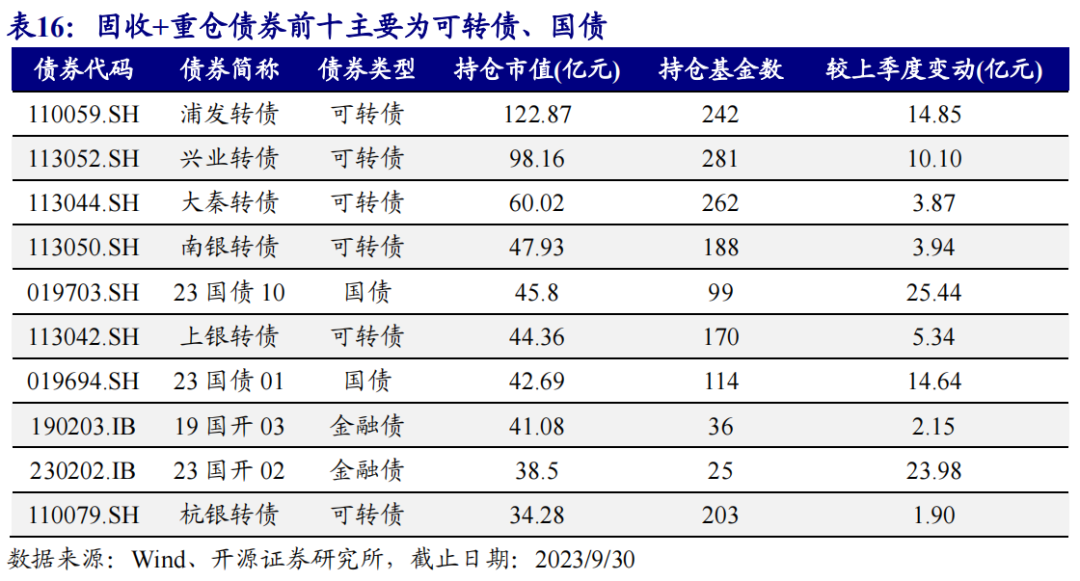

3.4、 重仓债券:固收+重仓债前二分别为浦发转债、兴业转债

2023年三季度固收+重仓债券前十主要为可转债、国债。其中,浦发转债持仓市值为122.87亿元,持仓基金数242只,23国开10较上季度增加25.44亿元。

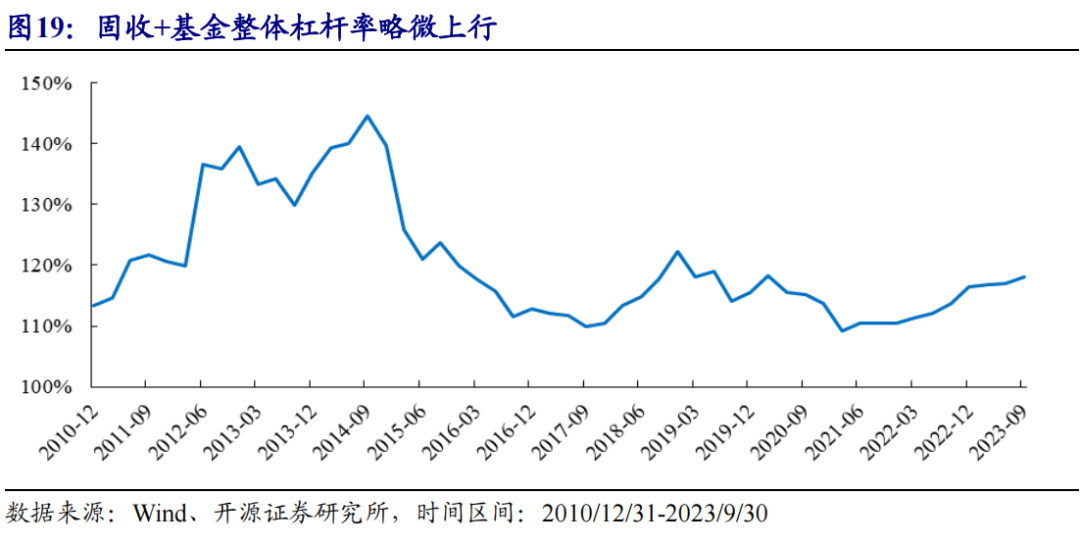

3.5、 杠杆率:固收+基金整体杠杆率较上季度上升1.18%

我们将所有固收+基金规模加权计算整体的杠杆率水平。自2021年三季度以来,固收+基金杠杆率有上升趋势,2023年三季度固收+基金杠杆率为118.09%,较上季度增加1.18%。

3.6、 绩优基金:收益率前十的固收+基金季度收益均超过1.41%

我们从规模大于2亿的固收+基金中挑选出2023年三季度收益表现最好的10只产品。2023年三季度收益表现最好的固收+基金为招商安庆,季度收益率为3.55%,基金规模为6.02亿元。

04

根据基金二级投资分类,我们将短期纯债型基金和中长期纯债型基金归类为固收基金。

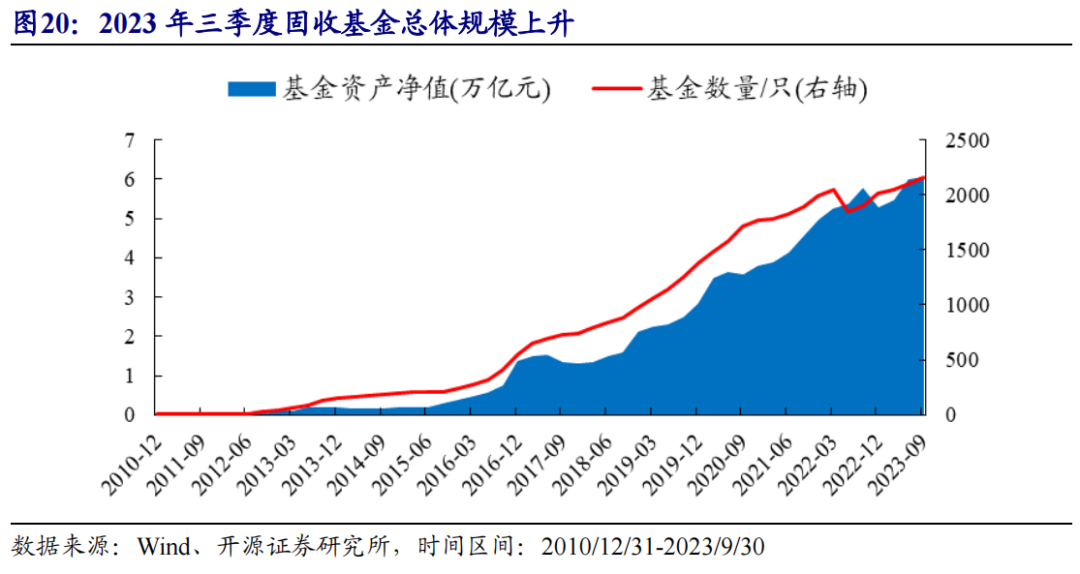

4.1、 总体规模:固收基金总体规模6.06万亿元,季度环比上升1.17%

2023年三季度固收基金总体规模为6.06万亿元,季度环比上升1.17%,基金数量为2155只。其中,中长期纯债型基金规模为5.14万亿元,数量为1819只,占比约为84.89%;短期纯债型基金规模为0.92万亿元,数量为336只。

2023年三季度,短期纯债型基金新发基金0只,新发份额0亿份;中长期纯债型基金新发基金47只,新发份额962.16亿份。

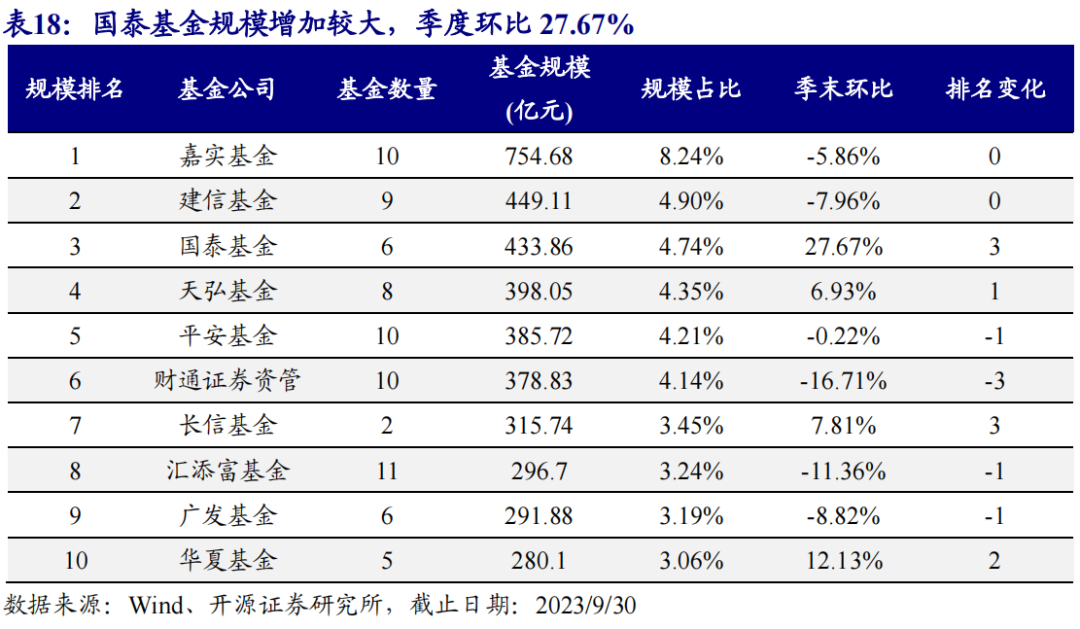

2023年三季度,短期纯债型基金中嘉实基金以754.68亿元规模排在第一;国泰基金以433.86亿元规模排在第三,排名上升3位。

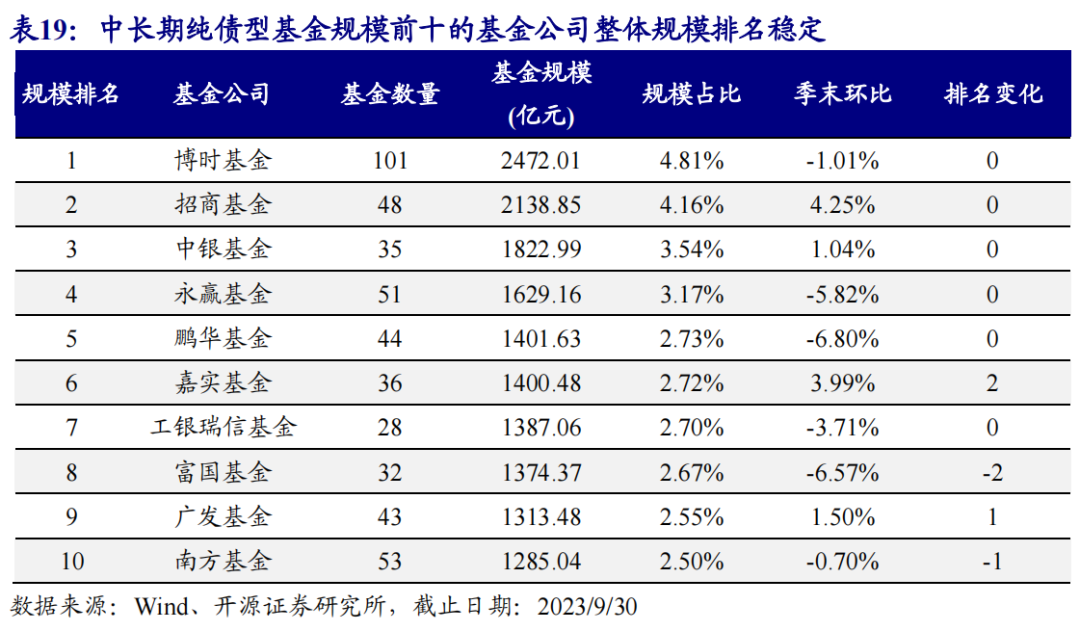

2023年三季度,中长期纯债型基金规模前三的基金公司为博时基金、招商基金、中银基金,规模分别为2472.01亿元、2138.85亿元和1822.99亿元。

我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位固收基金经理。2023年三季度短期纯债型基金规模排名前三的基金经理分别为长信基金杜国昊、嘉实基金李金灿、华夏基金刘明宇,基金规模分别为315.74亿元、315.18亿元和263.72亿元。

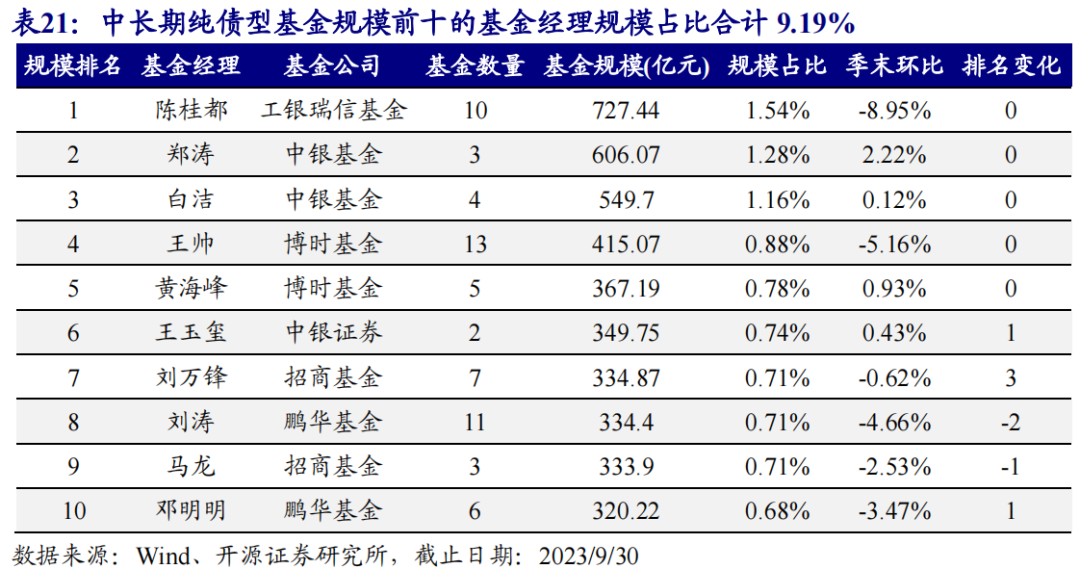

2023年三季度中长期纯债型基金规模排名前三的基金经理分别为工银瑞信基金陈桂都、中银证券郑涛和中银基金白洁,基金规模分别为727.44亿元、606.07亿元和549.7亿元。

2023年三季度,短期纯债型基金信用债占比85.27%,较上季度增加1.46%;利率债占比14.15%,较上季度减少1.39%。中长期纯债型基金信用债占比50.85%,较上季度上升1.57%;利率债占比48.58%,较上季度下降1.55%。

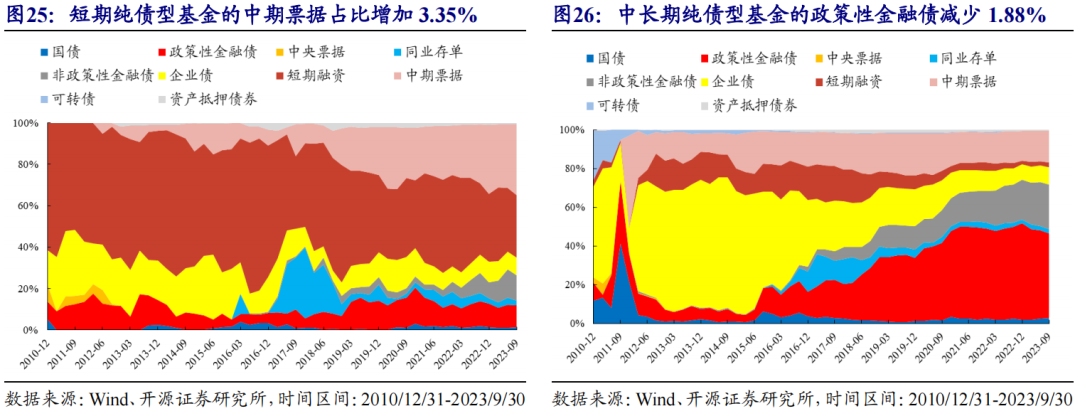

具体来看,对于短期纯债型基金,2023年三季度占比最高的债券品种分别为中期票据(34.13%)、短期融资(30.34%),占比分别较上季度环比变化+3.35%和-0.30%;对于中长期纯债型基金,2023年三季度占比最高的债券品种分别为政策性金融债(43.78%)、非政策性金融债(23.20%),占比分别较上季度环比变化-1.88%和+0.41%。

4.3、 重仓债券:中长期纯债型基金大部分重仓债券持仓规模上升

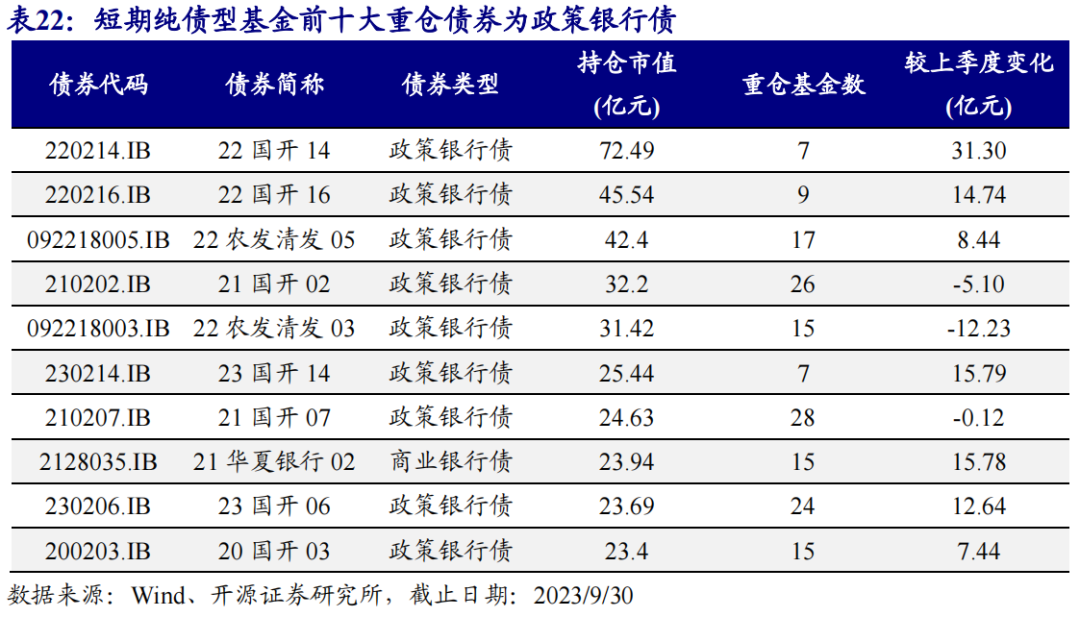

短期纯债型基金前十重仓债主要为政策银行债,22国开14重仓规模最大,重仓市值达72.49亿元,较上季度增加31.30亿元,共有7只短期纯债型基金重仓。

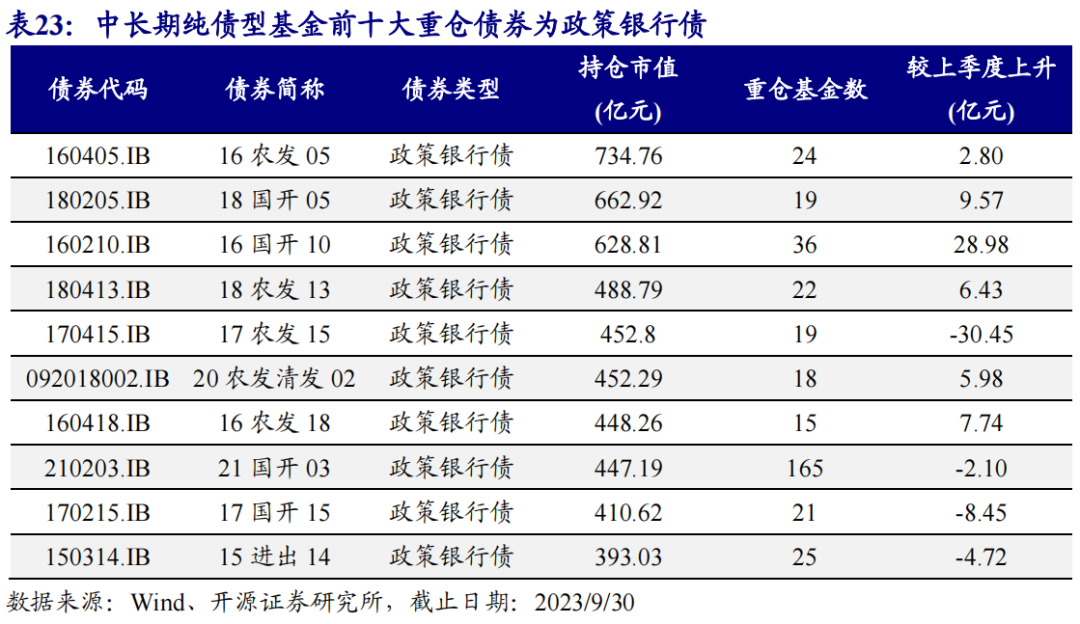

中长期纯债型基金前十重仓债全部为政策银行债,16农发05重仓规模最大,持仓市值达734.76亿元,共有24只中长期纯债型基金持有,较上季度上升2.80亿元。

4.4、 杠杆率:固收基金杠杆率小幅下行

2023年三季度短期纯债型基金杠杆率为115.27%,较上季度下降3.89%;中长期纯债型基金杠杆率为126.41%,较上季度下降2.02%。自2021年以来,中长期纯债型基金与短期纯债型基金的杠杆率差值,一直保持10%左右。

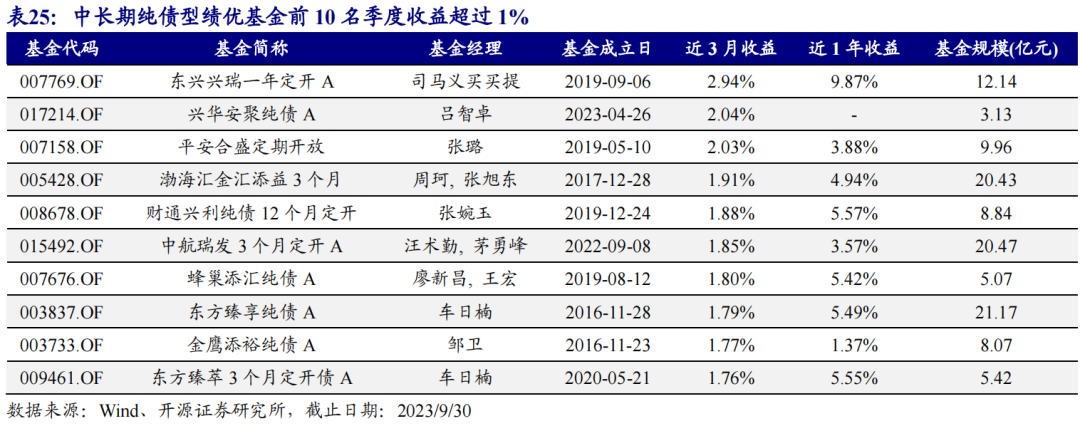

4.5、 绩优基金:固收基金季度收益表现较优

我们从规模大于2亿的固收基金中挑选出2023年三季度收益表现最好的10只产品。2023年三季度收益表现最好的短期纯债型基金为泰信添鑫中短债A,季度收益率为1.34%,基金规模为45亿元。

2023年三季度收益表现最好的中长期纯债型基金为东兴兴瑞一年定开A,季度收益为2.94%,基金规模为12.14亿元。

05

FOF基金

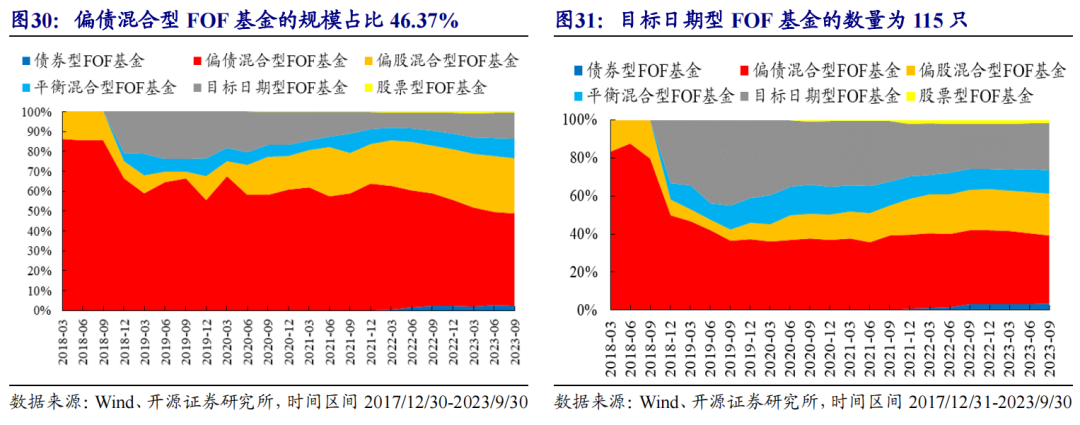

根据基金二级投资分类,FOF基金可以分为股票型FOF基金、债券型FOF基金、混合型FOF基金,其中混合型FOF基金可以细分为偏债混合型FOF基金、偏股混合型FOF基金、平衡混合型FOF基金和目标日期型FOF基金。

5.1、 总体规模:总体规模有所下降,目标日期型FOF规模略微提升

截至2023年三季度,FOF基金数量为467只,FOF基金总规模为1625.07亿元,较上季度下降102.24亿元。2023年三季度,FOF新发基金20只,新发份额31.29亿份,处于历史低位。

从FOF的发展来看,偏债型FOF基金在数量和规模上都占据主导地位,2022年至今偏股混合型FOF基金规模和数量占比增多。截至2023年三季度,偏债混合型FOF基金规模为753.54亿元,较上季度减少56.66亿元;偏股混合型FOF规模为451.18亿元,较上季度减少32.89亿元。

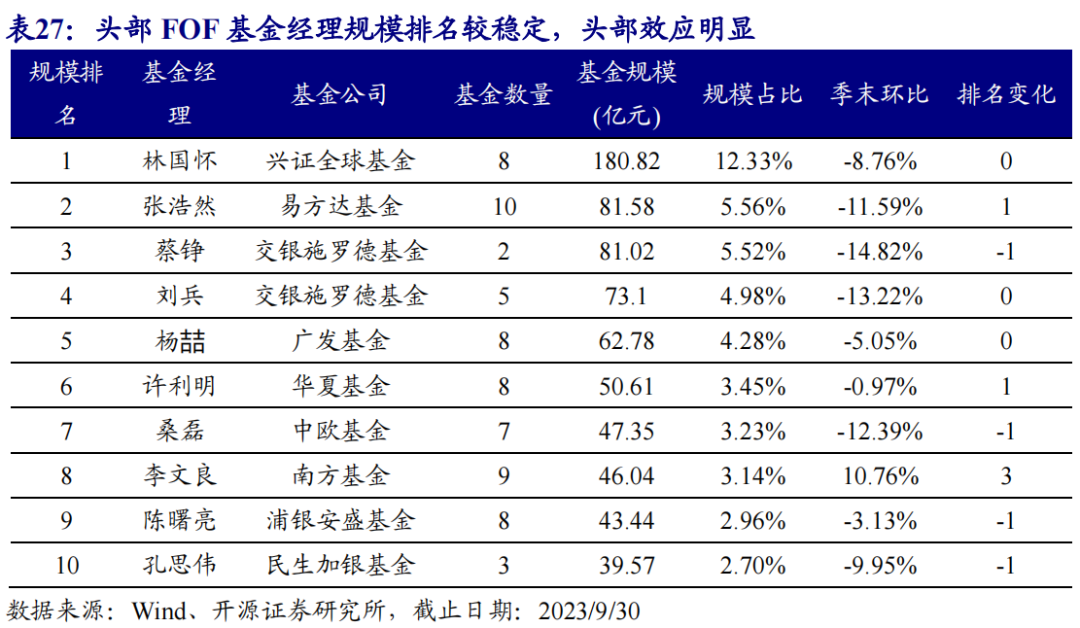

2023年三季度,FOF基金规模最大的基金公司为兴证全球基金,基金规模为196.56亿元。其次是交银施罗德基金,规模为154.88亿元。南方基金上季度规模增长22.98%,规模排名上升2位。

我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位FOF基金经理。FOF规模前三的基金经理分别为兴证全球基金林国怀、易方达基金张浩然和交银施罗德基金蔡铮,前三名规模占比合计23.41%,头部效应明显。

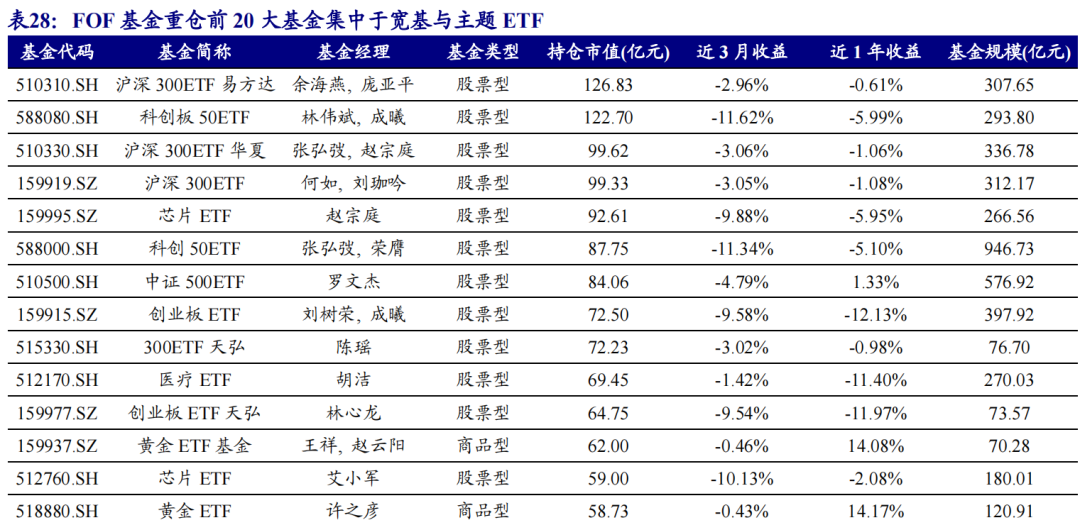

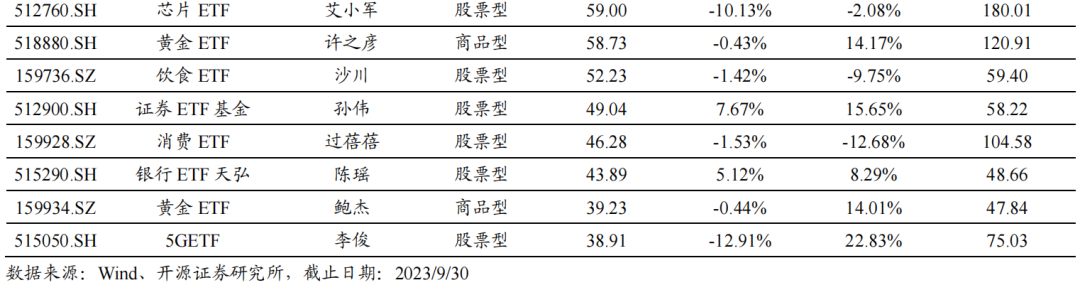

5.2、 重仓基金:FOF重仓基金集中配置被动指数

FOF重仓基金第一名为沪深300ETF易方达,持仓市值为126.83亿元。

5.3、 绩优基金:大部分收益率较优的FOF规模较小

我们从规模大于1亿的各类FOF基金中挑选出2023年三季度收益表现最好的5只产品,如下表所示。

06

风险提示

更多交流,欢迎联系:

开源证券金融工程团队 | 魏建榕 张翔 傅开波 高鹏 苏俊豪 胡亮勇 王志豪 盛少成 苏良 何申昊 陈威 蒋韬

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究