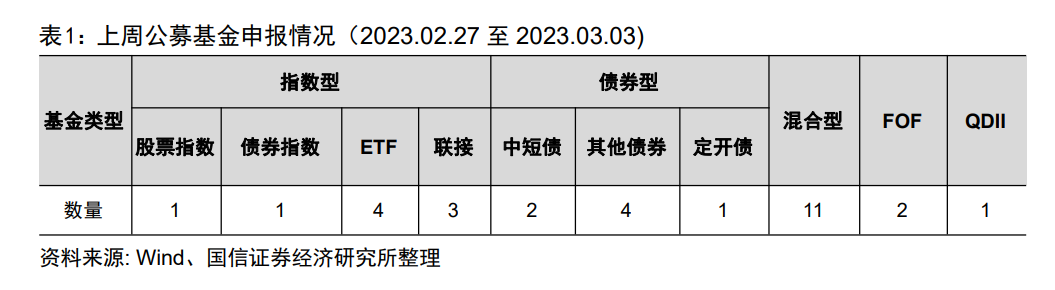

中金 | 衍生品双周报(7):科创50ETF期权上市首周运行平稳、助力科技创新

Abstract

摘要

衍生品市场回顾:分红预期驱动贴水、中证500ETF PCR小幅抬升

指数概览:A股市场近两周主流宽基指数涨跌分化,最终沪深300、中证500、中证1000近两周涨跌幅分别为-0.4%、-0.4%、-0.8%;价值优于成长,国证价值与国证成长涨跌幅分别为2.3%和-2.9%。

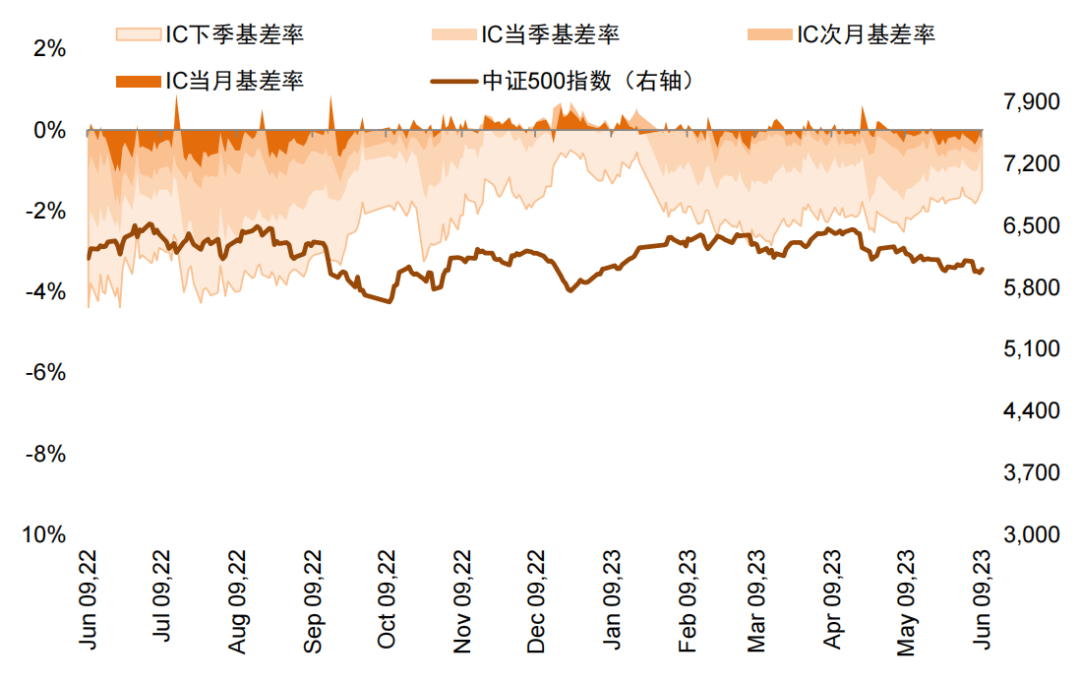

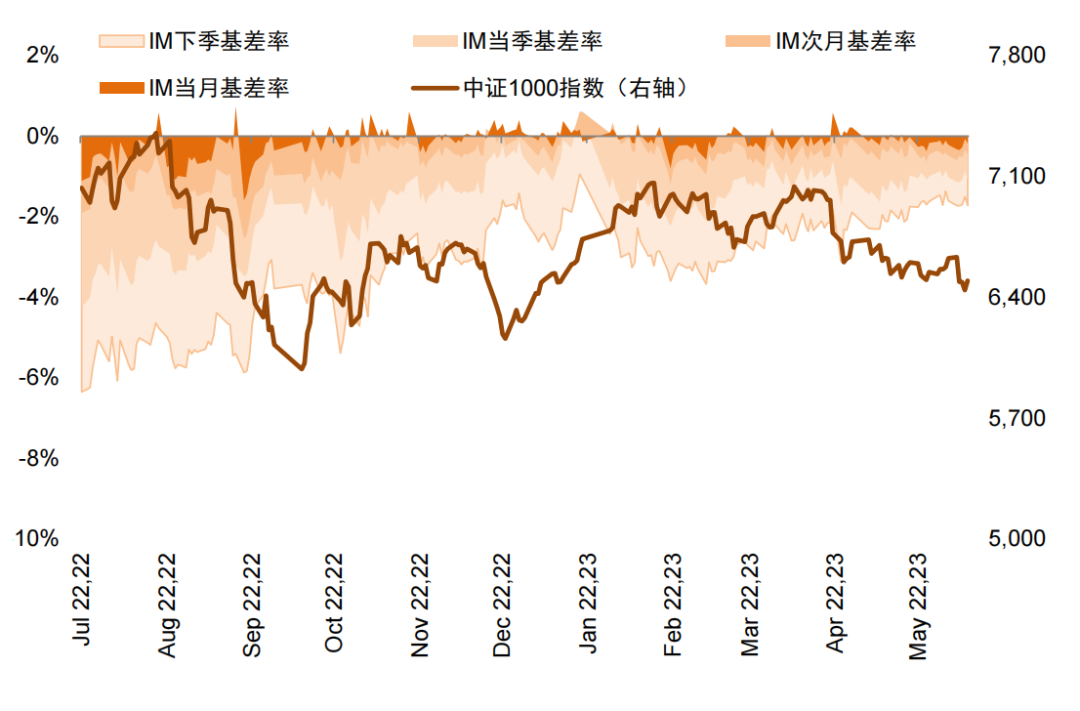

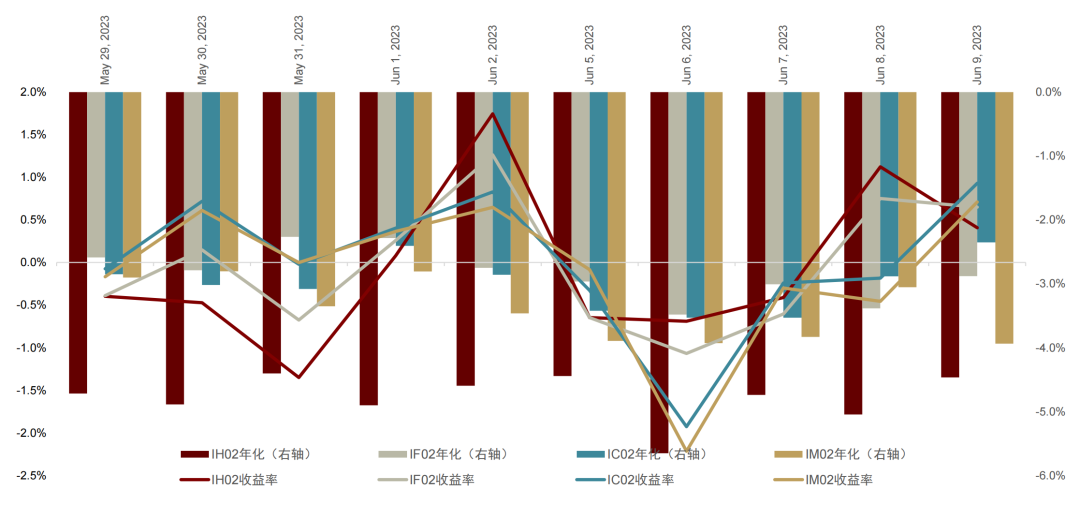

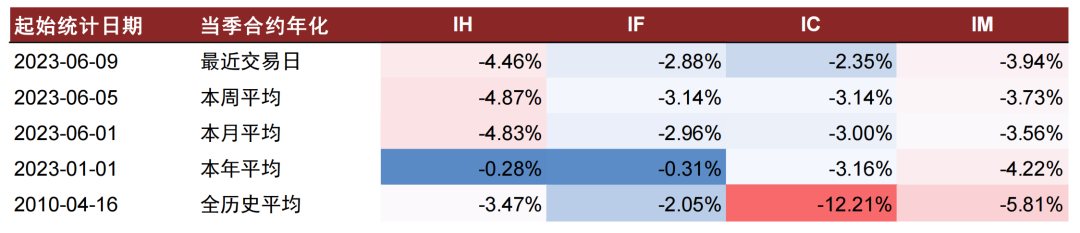

股指期货:IH、IF、IC和IM近两周日均成交量分别为6.5、9.0、6.8、5.1万手,持仓量为14.1、21.6、29.2和17.1万手;期指贴水受到分红预期持续影响,IH、IF、IC和IM当季合约年化基差率过去两周日均为-5.0%、-2.8%、-2.9%和-3.1%,分红调整后的双周平均年化基差率上升至5.1%、3.8%、1.2%和-1.6%。

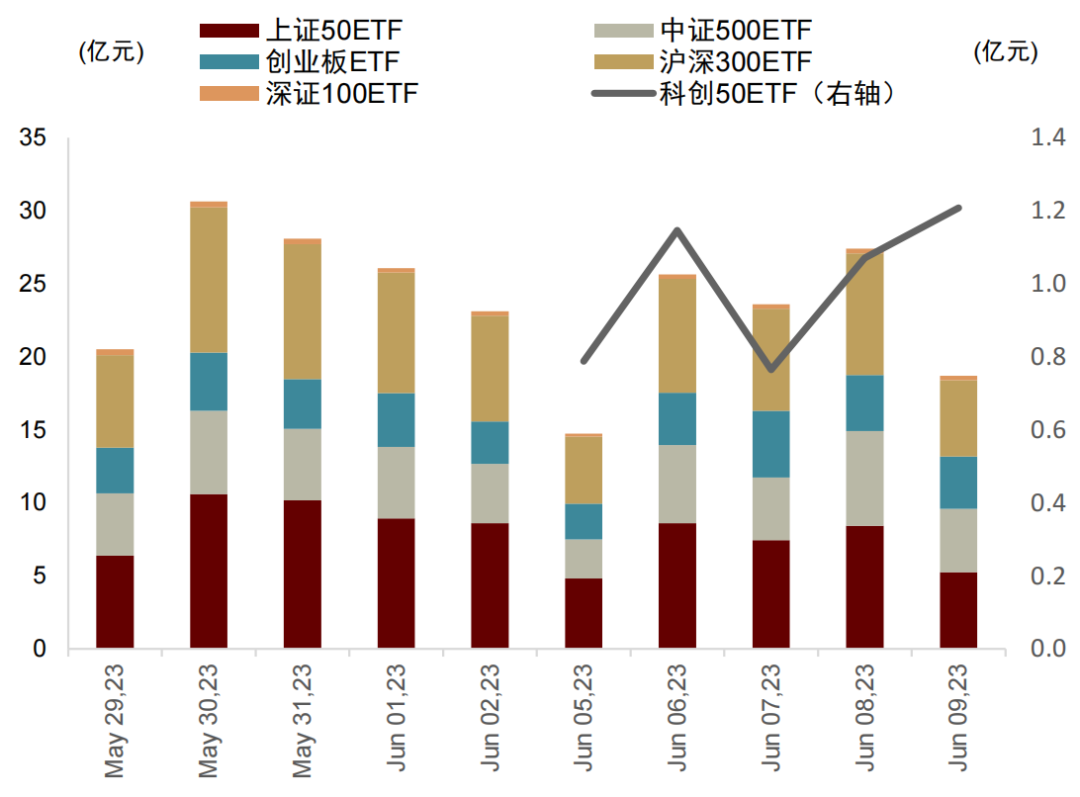

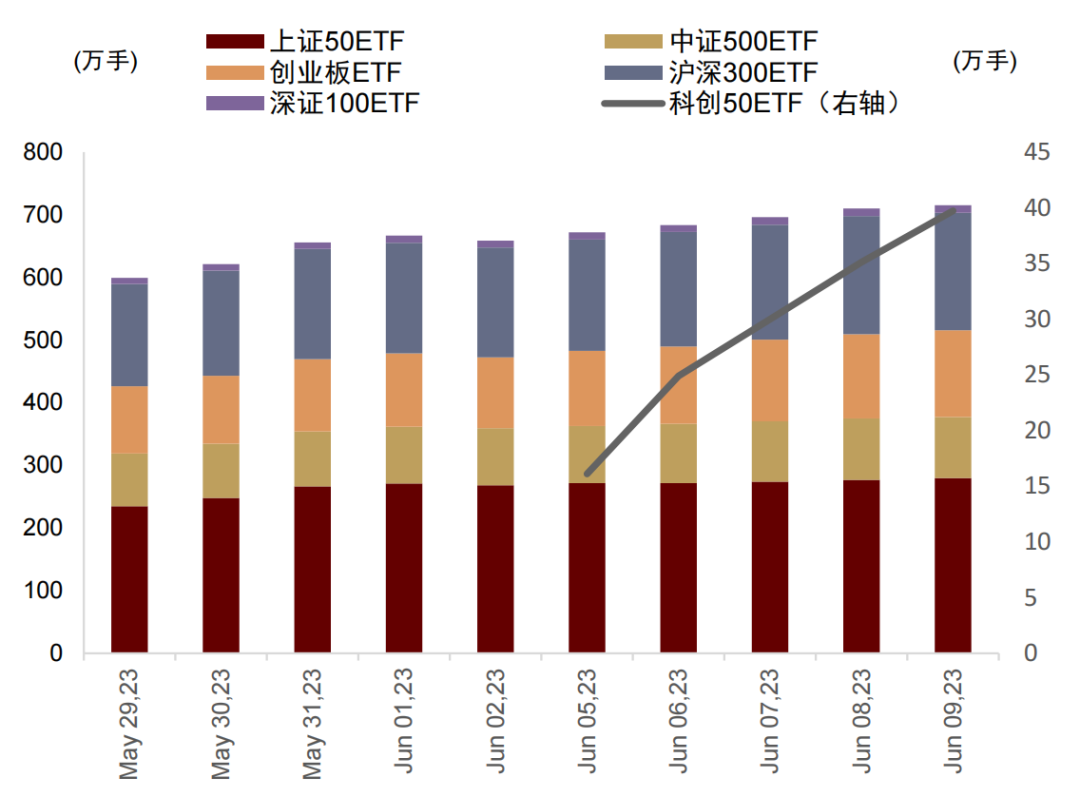

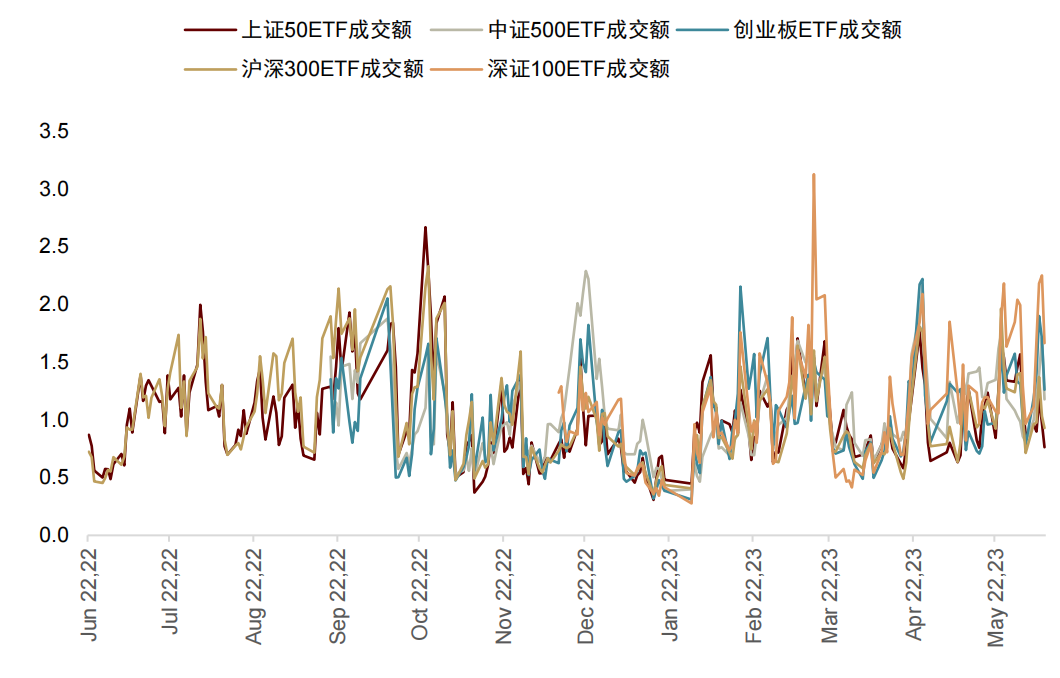

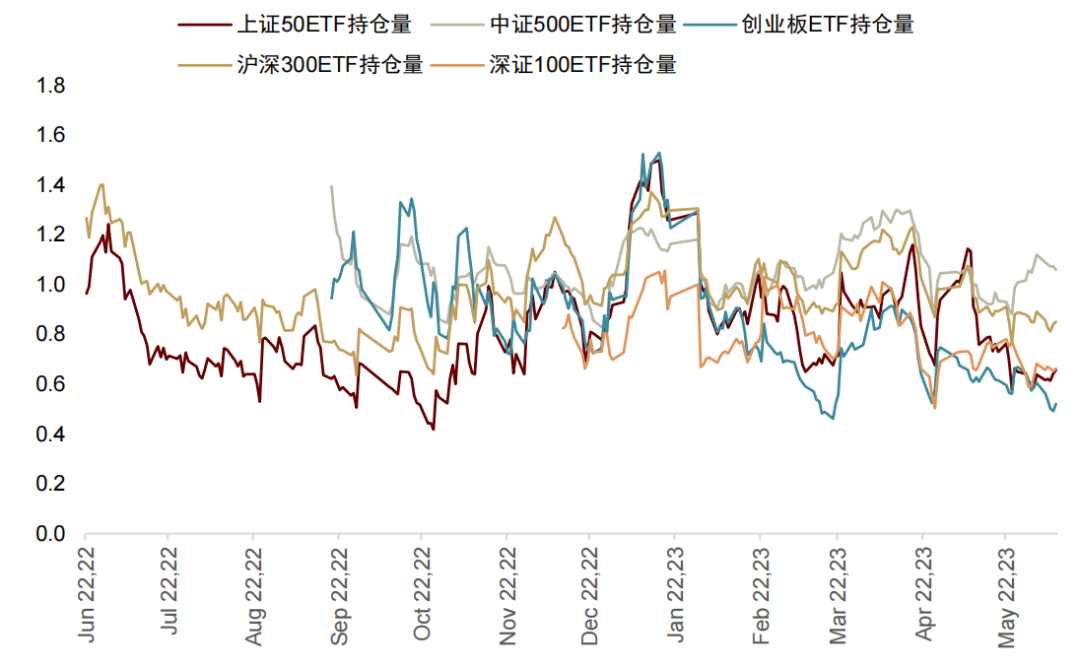

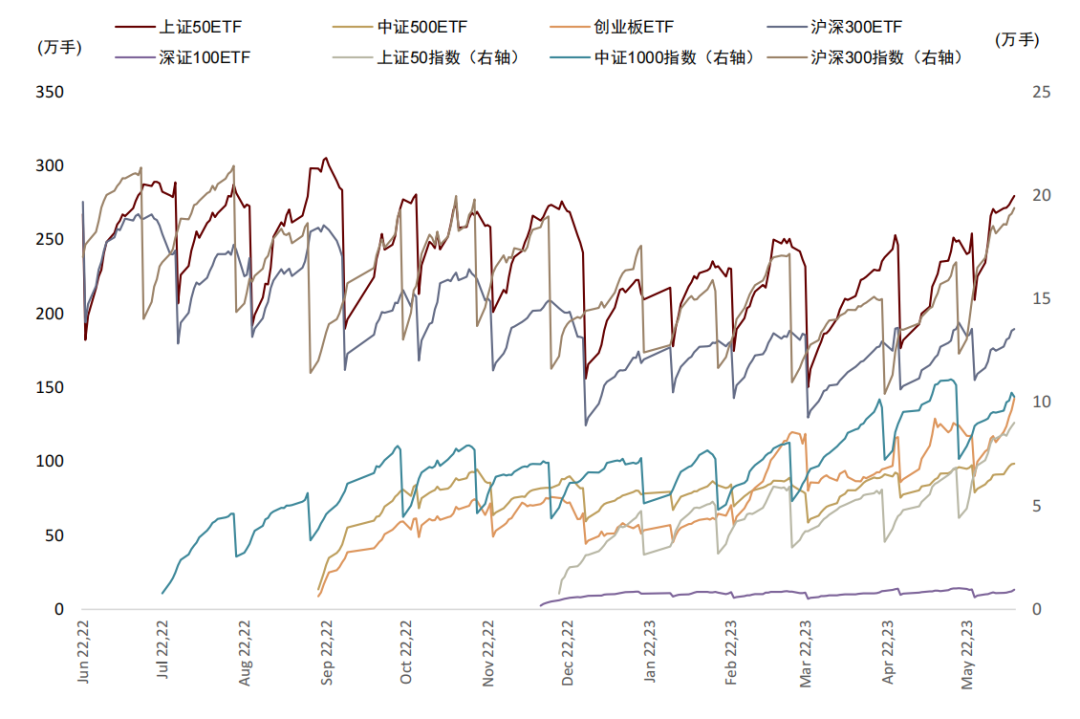

场内期权:近两周上证50、沪深300、中证500、创业板和深证100ETF期权日均持仓量分别为266、178、92、121和11万手,上证50、沪深300和中证1000指数期权的日均持仓量为8、18和10万手,中证500ETF期权持仓量PCR小幅抬升。

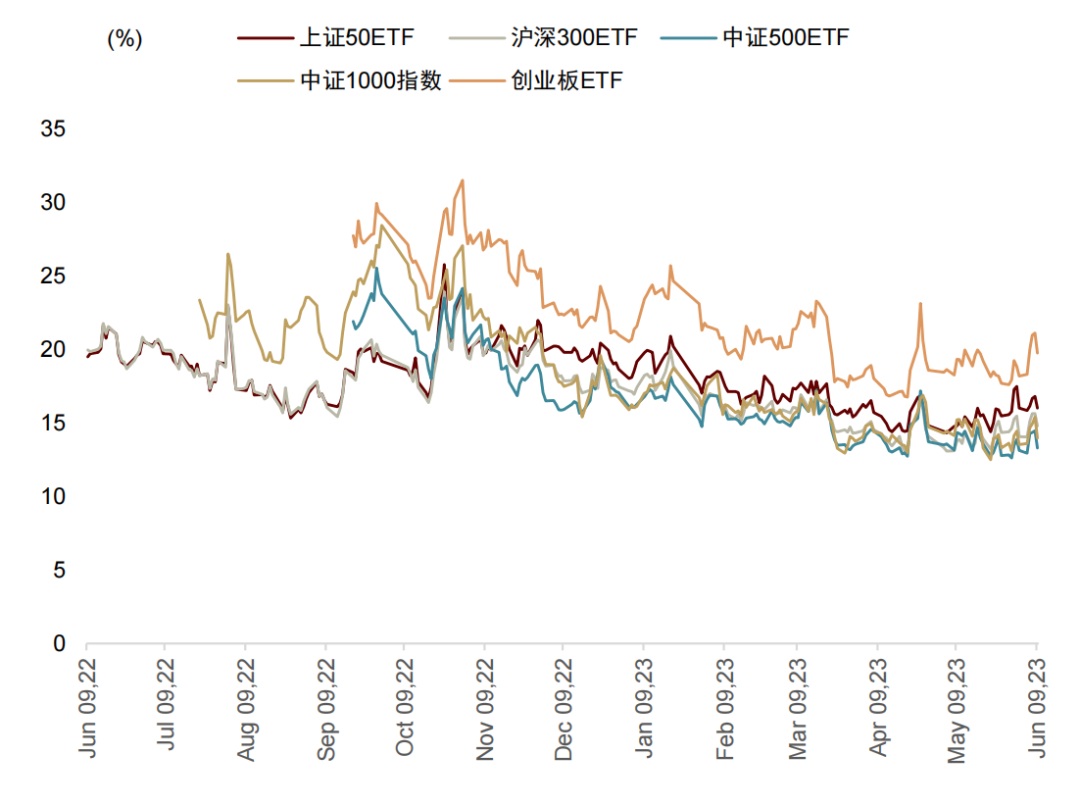

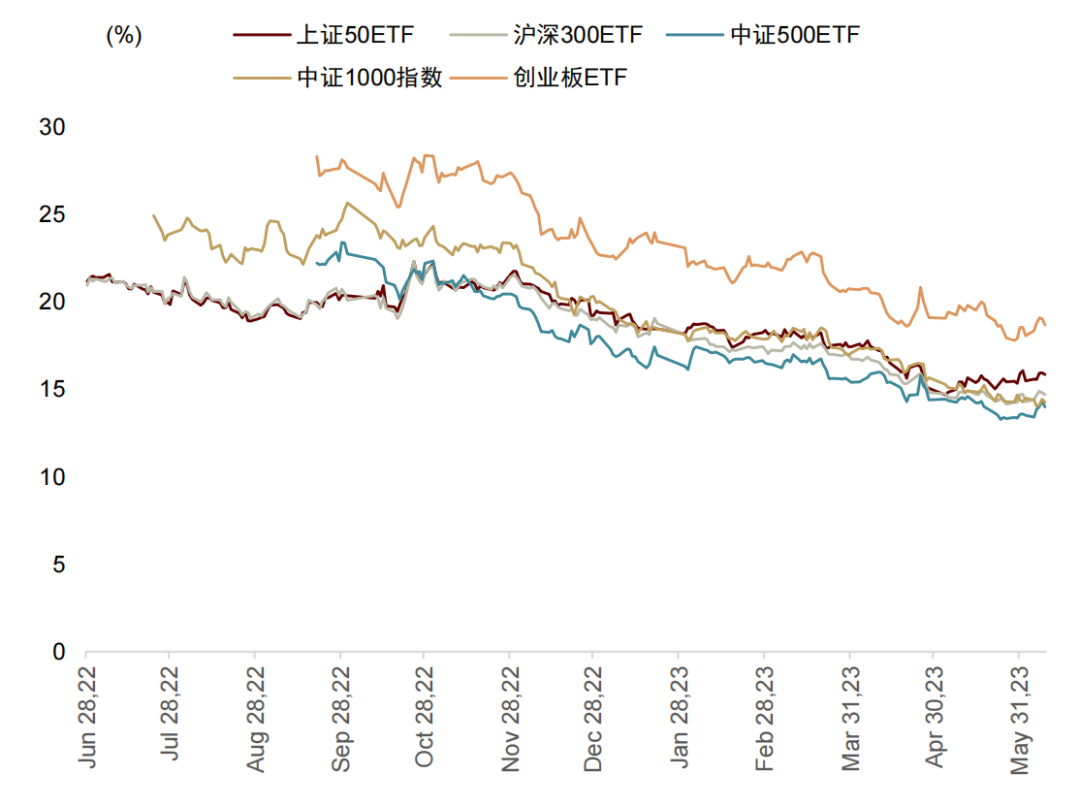

隐含波动率:上证50ETF、沪深300ETF、中证500ETF、中证1000指数的近月到期平值期权隐含波动率无明显变化,创业板ETF期权隐含波动有所上升,近两周日均为16.4%、14.9%、13.5%、14.2%和19.2%。

衍生品策略跟踪:震荡环境下可持续配置蝶式期权策略

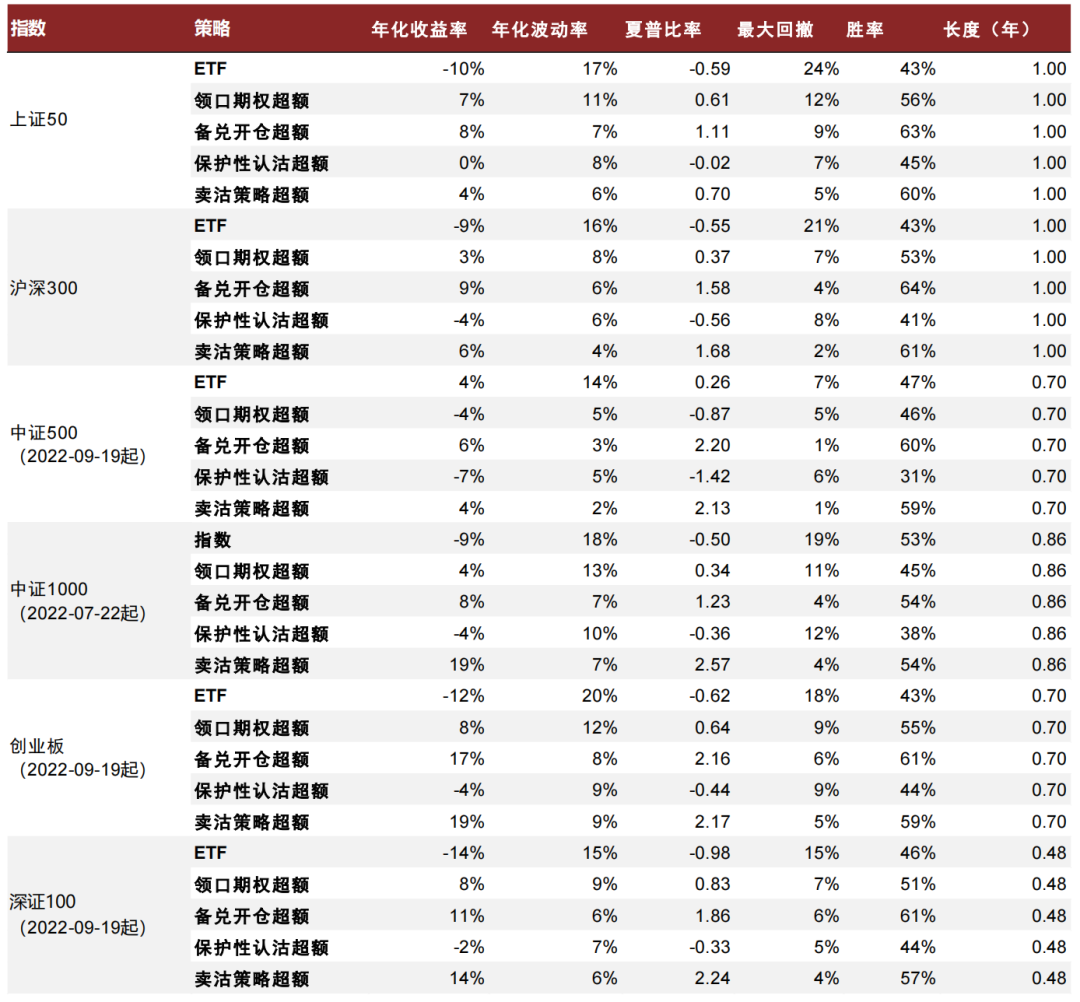

近期衍生品策略中表现较好的有:备兑开仓策略和卖出认沽策略,前者在上证50、沪深300ETF、中证500ETF期权上表现更好,近一年来超额收益率为8%、9%、6%,后者在中证1000指数期权、创业板期权和深证100ETF期权上表现更好,其年化超额收益率为19%、19%和14%。

Text

正文

科创50ETF期权上市首周表现平稳

2023年5月12日证监会公告启动科创50ETF期权上市工作,三周后的6月5日科创50ETF期权正式上线交易。这也使得科创50ETF期权正式成为我国衍生品市场中第6种ETF期权产品。这些ETF期权在价格发现、风险管理、完善市场多空平衡机制等方面都发挥了重要作用。由于其挂钩指数科技成长属性较高,我们认为科创50ETF期权的上市有望进一步健全指数投资生态,吸引中长期资金入市并有力提升科创板公司的创新活力,进一步体现金融服务于实体经济科技创新的重要作用。

科创50ETF期权看跌看涨比率稳定居中

我们梳理了科创50ETF期权上市首周的成交表现,发现成交数据较为平稳,符合监管对于衍生品市场健康平稳有序发展的总要求。科创50ETF期权上市以来日均成交额为1.0亿元,持仓量为29.2万手,且持仓量仍在稳定上升。

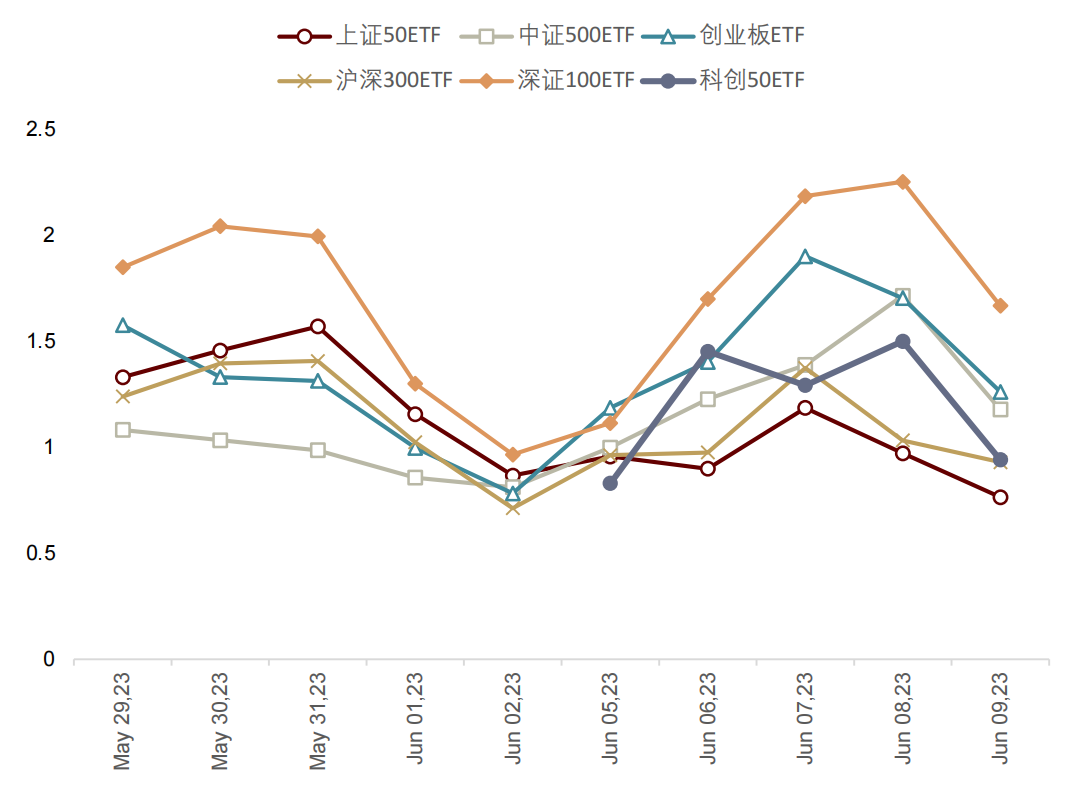

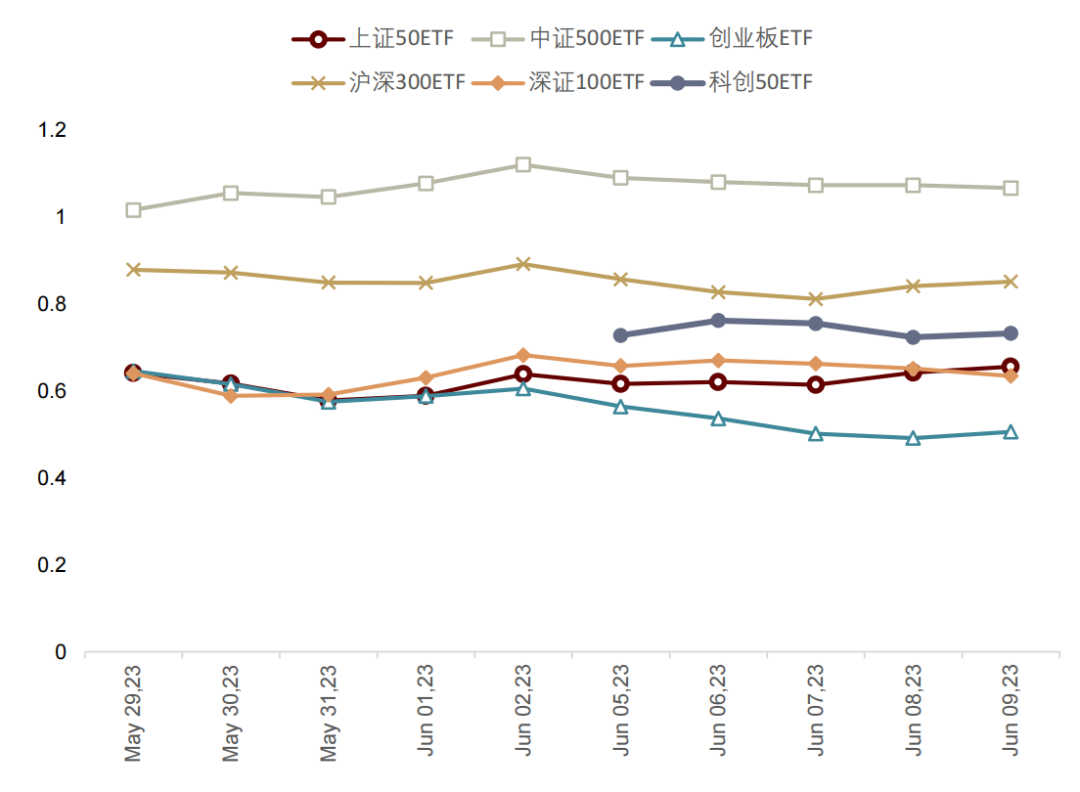

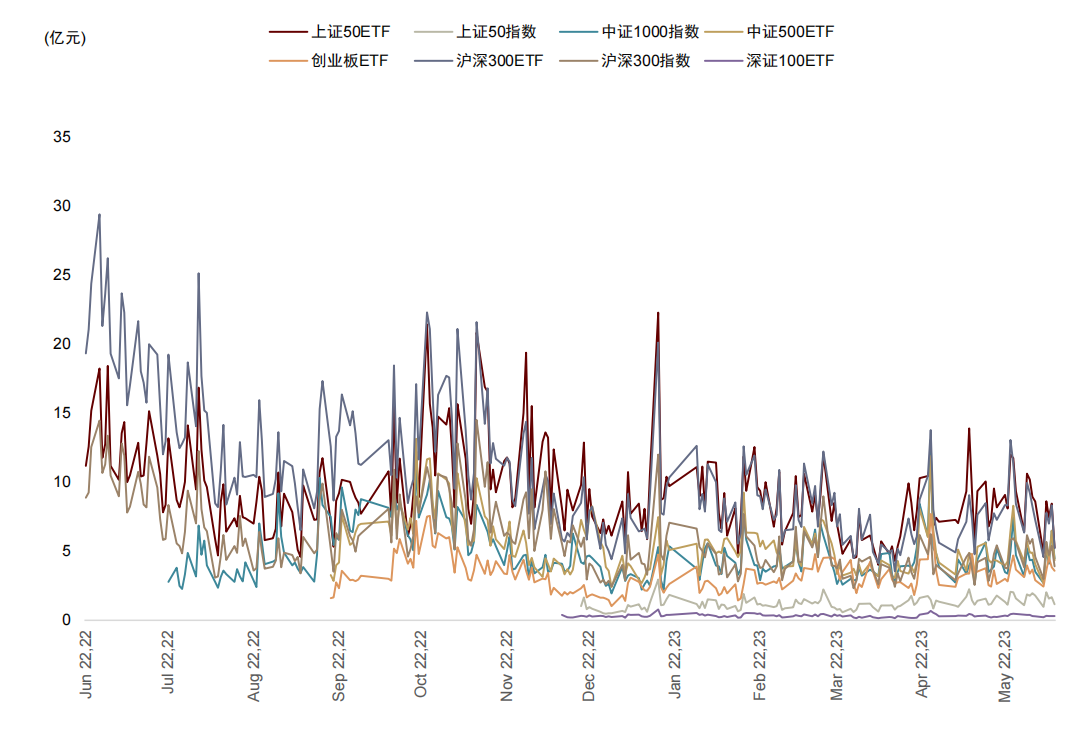

期权的看涨看跌比例(PCR)衡量看跌期权相对看涨期权的受欢迎程度,一般我们可以使用看跌期权的成交额除以看涨期权的成交额来衡量在成交层面看跌期权的相对受欢迎程度,也可以使用看跌与看涨期权的持仓量来衡量这一指标。一般而言,预期标的资产未来价格将上涨时,投资者倾向于买入看涨期权,而当预期价格很可能下跌时,看跌期权交易热度将会上升。因此,由期权构建的看涨看跌比率就成为市场情绪的良好反映指标。我们发现不管是从成交额PCR还是持仓量PCR角度来看,科创50ETF的PCR都出于ETF期权的PCR序列的中间位置,和市面上其他ETF期权情绪交易相比更为稳定。

图表1:过去两周主要ETF期权成交额

资料来源:iFinD,中金公司研究部

图表2:过去两周主要ETF期权持仓量

资料来源:iFinD,中金公司研究部

图表3:过去两周主要ETF期权成交额认沽认购比

资料来源:iFinD,中金公司研究部

图表4:过去两周主要ETF期权持仓认沽认购比

资料来源:iFinD,中金公司研究部

科创 50 指数衍生品助力科技创新发展

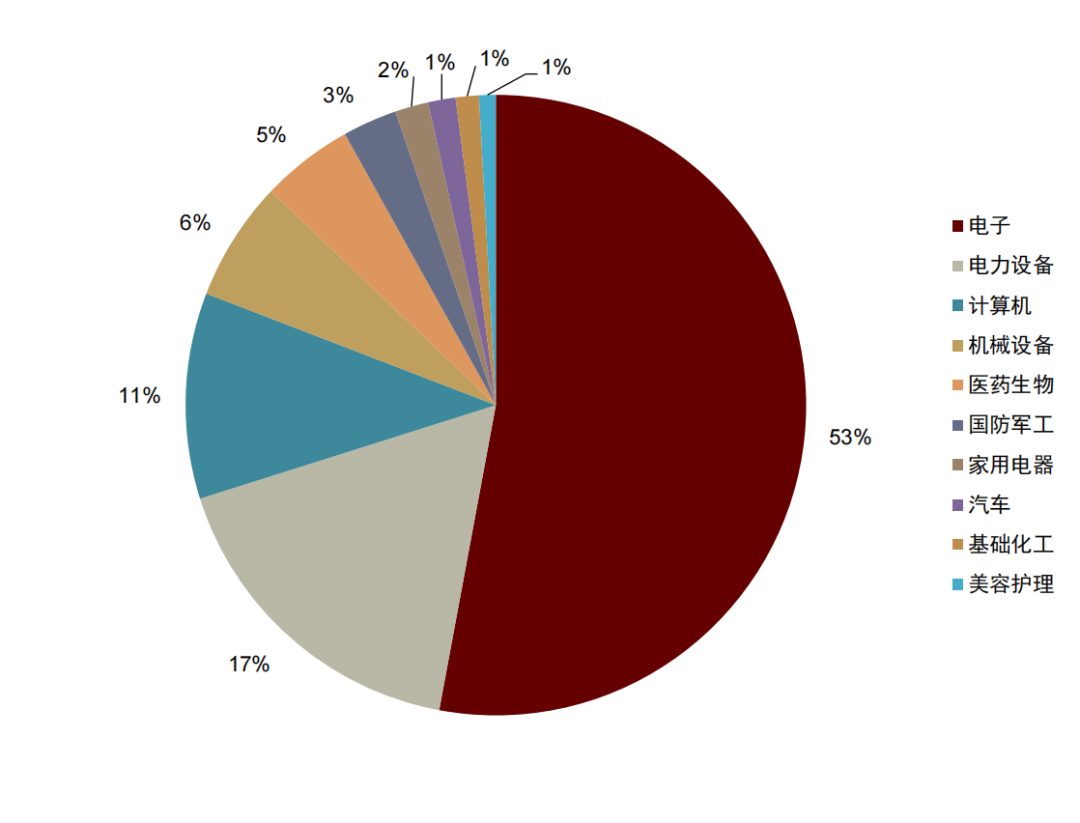

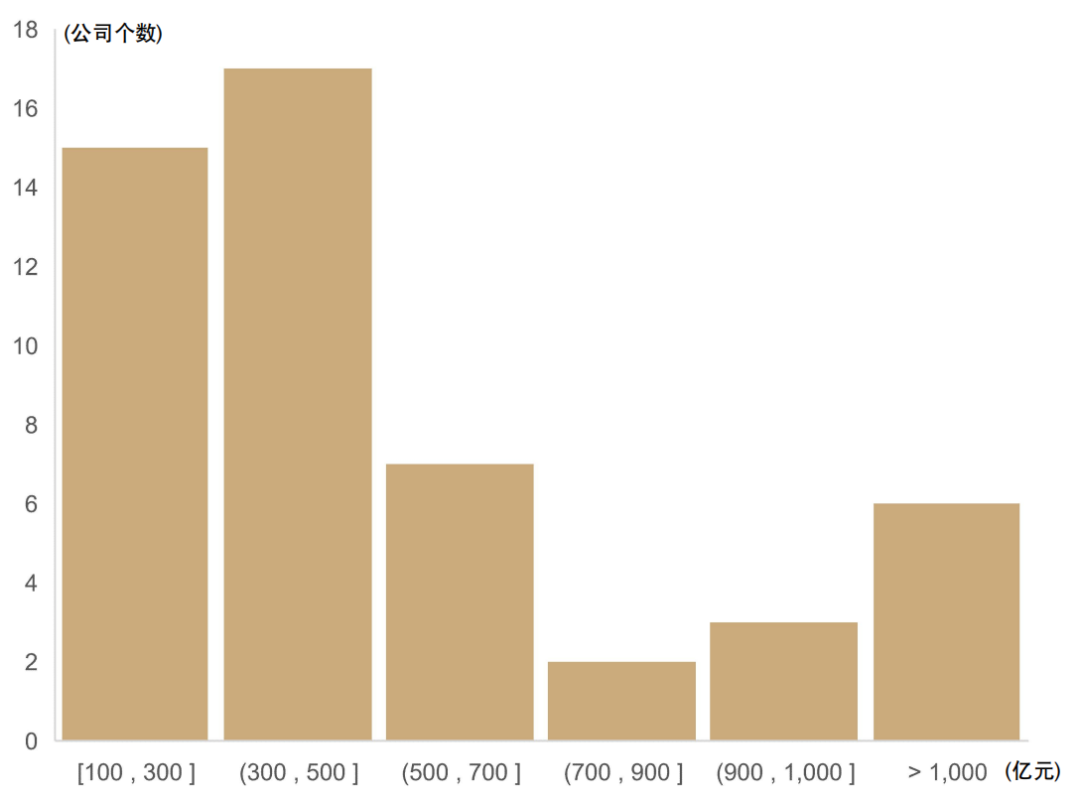

科创50指数成分代表了A股市场中符合国家发展[文]战略、具有核心关键技术的一批上市公司。截至2[章]023年6月12日,其中市值超过千亿元的标的[来]为6只,权重之和约为28%,500亿元市值以[自]下的公司共32家,权重占比达35%,成长属性[1]较为突出。从行业分布来看,科创50指数权重排[7]名靠前的有电子、电力设备和计算机等高新技术行[量]业,我们认为随着中国经济持续高质量增长,科技[化]创新行业有望得到进一步发展。

科创50指数专注于创新创造行业的公司发展,进[ ]一步体现了金融服务于实体经济科技创新的重要作[ ]用。我们认为科创50ETF期权的上市有望进一[ ]步促进科创50ETF市场规模增长,健全指数投[1]资生态,吸引中长期资金入市并有力提升科创板的[7]创新活力。

图表5:科创50指数申万一级行业权重占比

资料来源:iFinD,中金公司研究部,截至2023-06-12

图表6:科创50指数成分股市值分布(亿元)

资料来源:iFinD,中金公司研究部,截至2023-06-12

衍生品市场双周回顾

指数表现概览

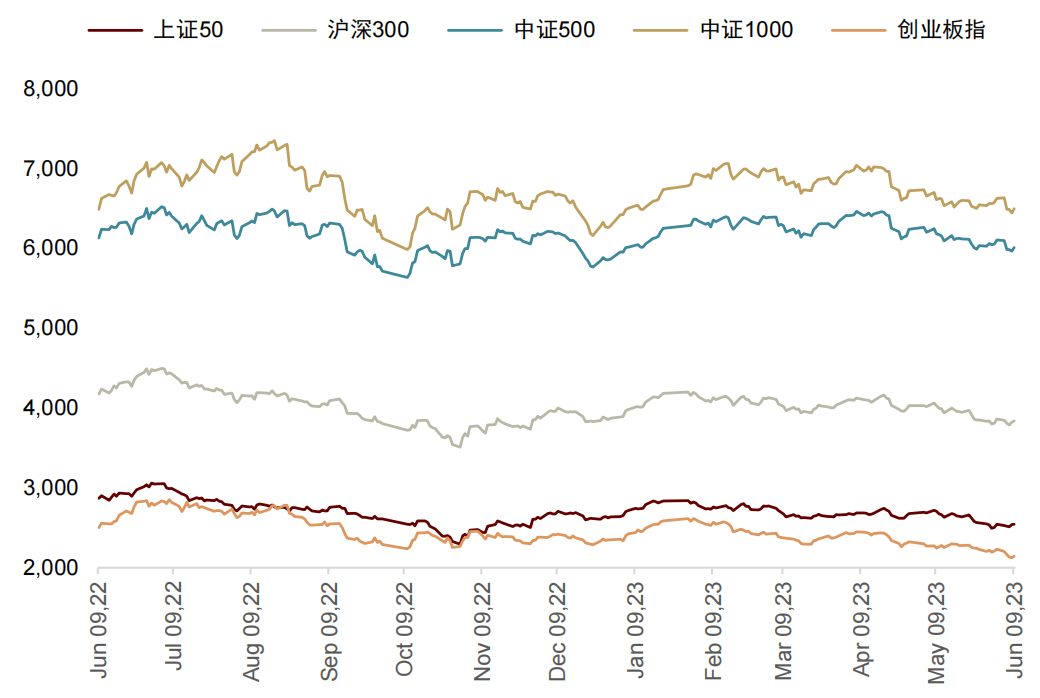

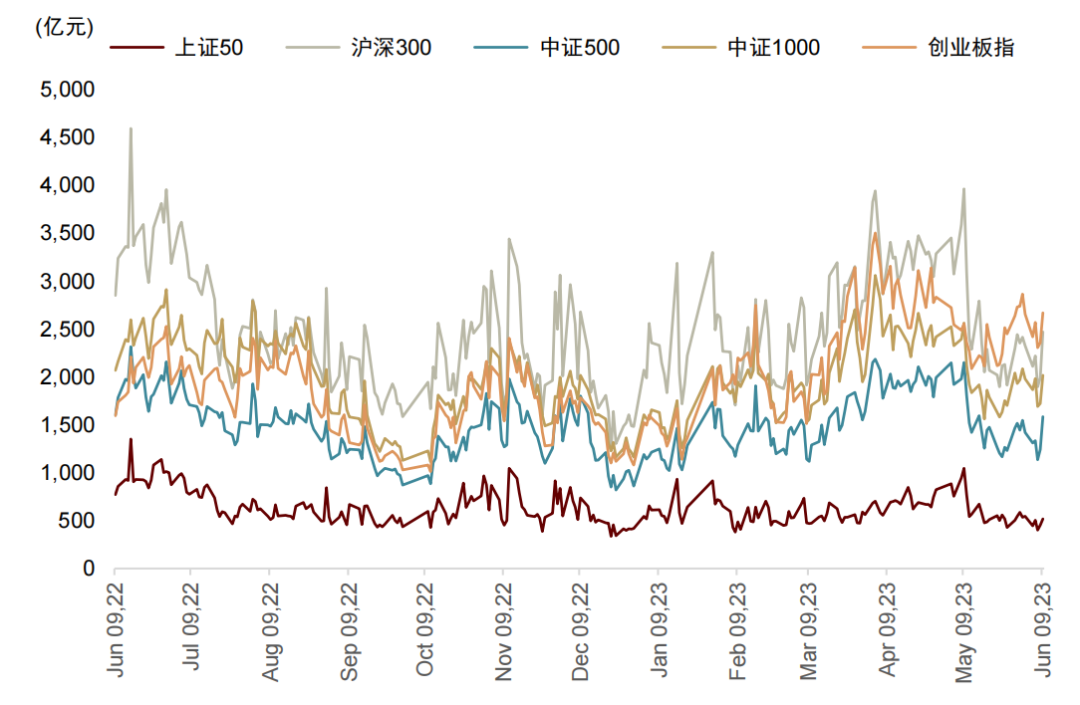

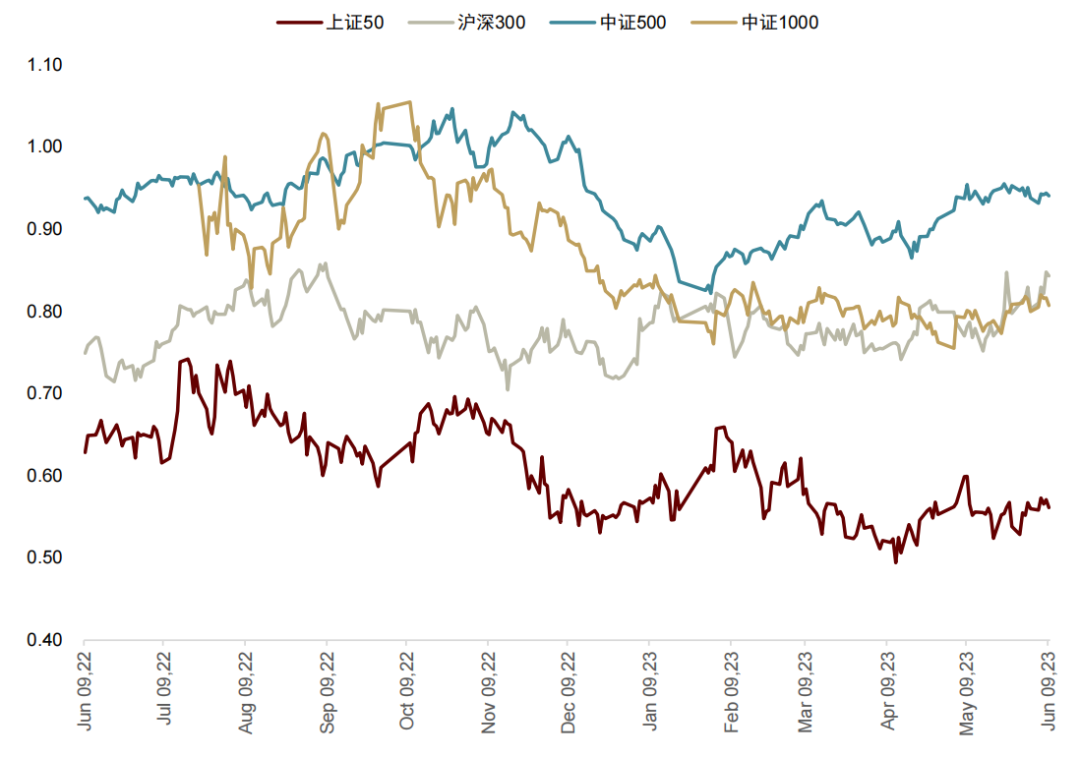

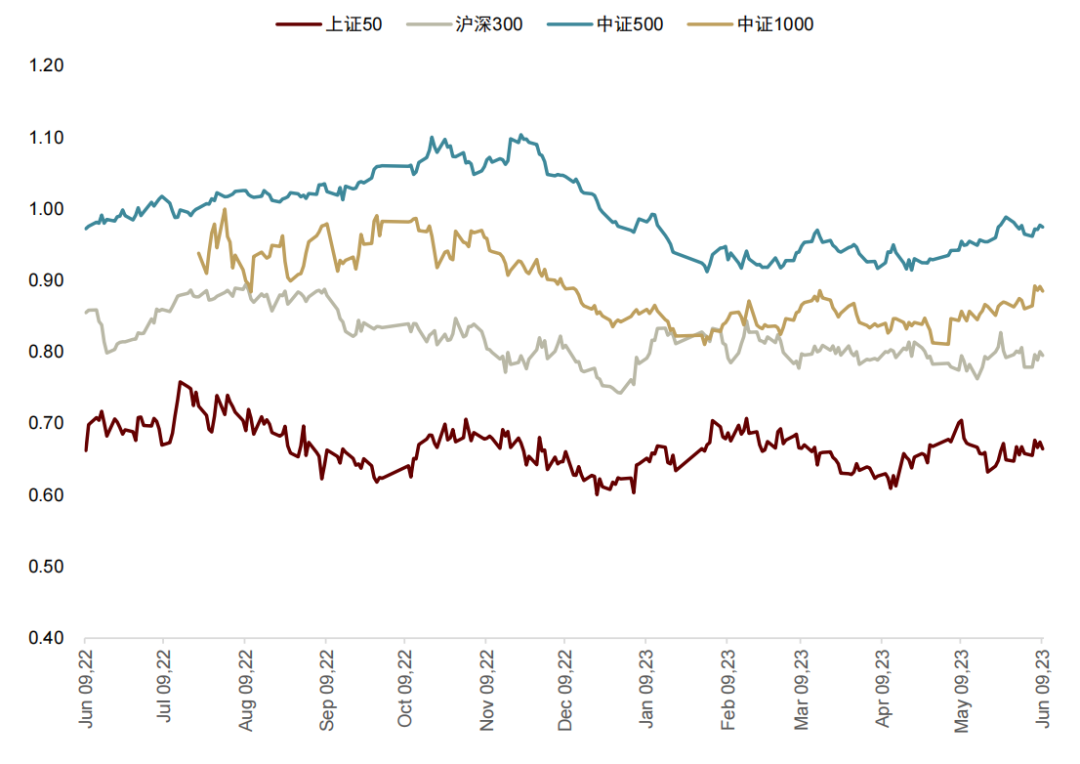

A 股市场近两周主流宽基指数收跌,最终沪深 300、中证 500、中证 1000 近两周涨跌幅分别为-0.4%、-0.4%、-0.8%;价值优于成长,国证价值与国证成长涨跌幅分别为 2.3%和-2.9%。

图表7:最近一年主要宽基指数表现

资料来源:iFinD,中金公司研究部

图表8:最近一年主要宽基指数成交额

资料来源:iFinD,中金公司研究部

图表9:最近一年主要宽基指数PE-TTM

资料来源:iFinD,中金公司研究部

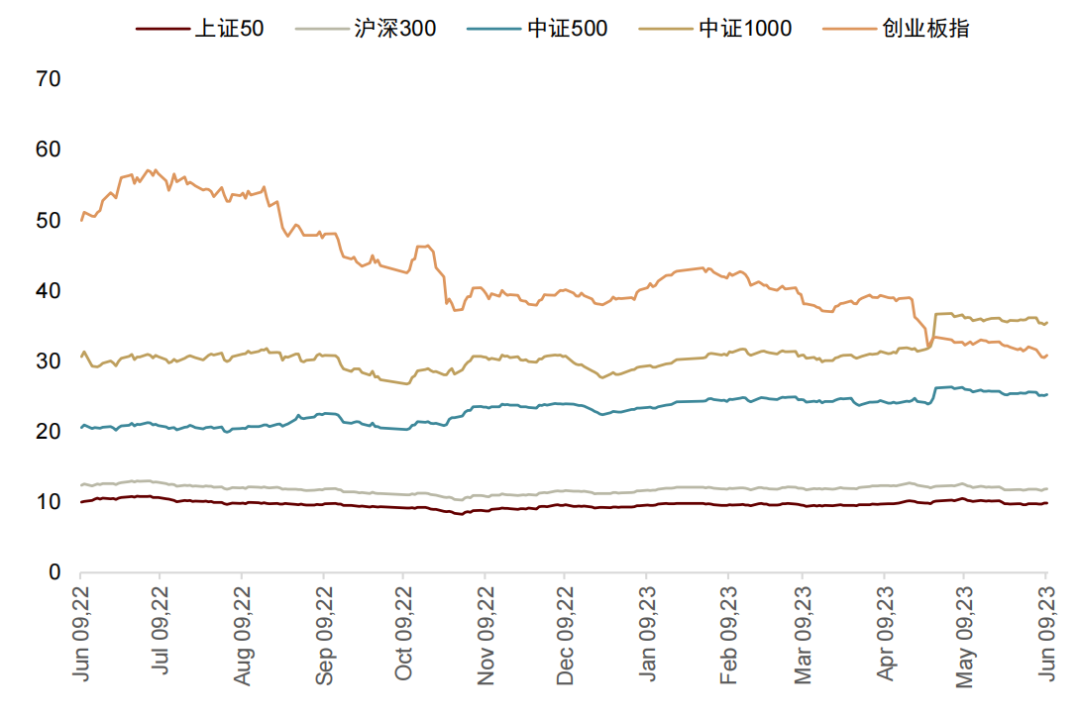

图表10:主要宽基指数PE-TTM过去一年分位值

资料来源:iFinD,中金公司研究部

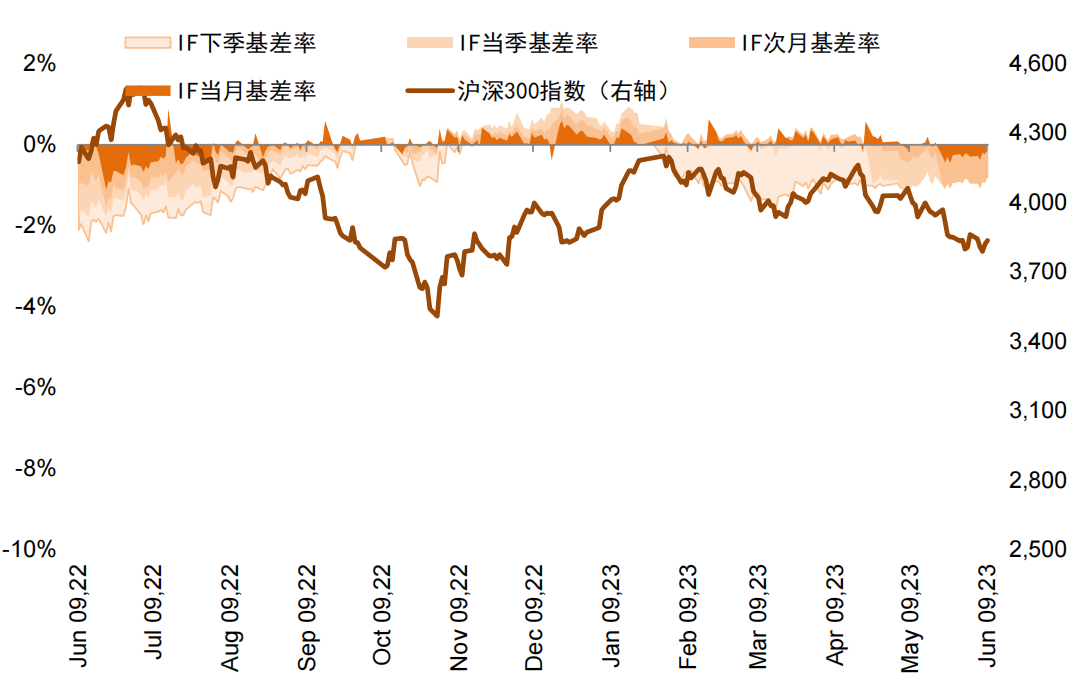

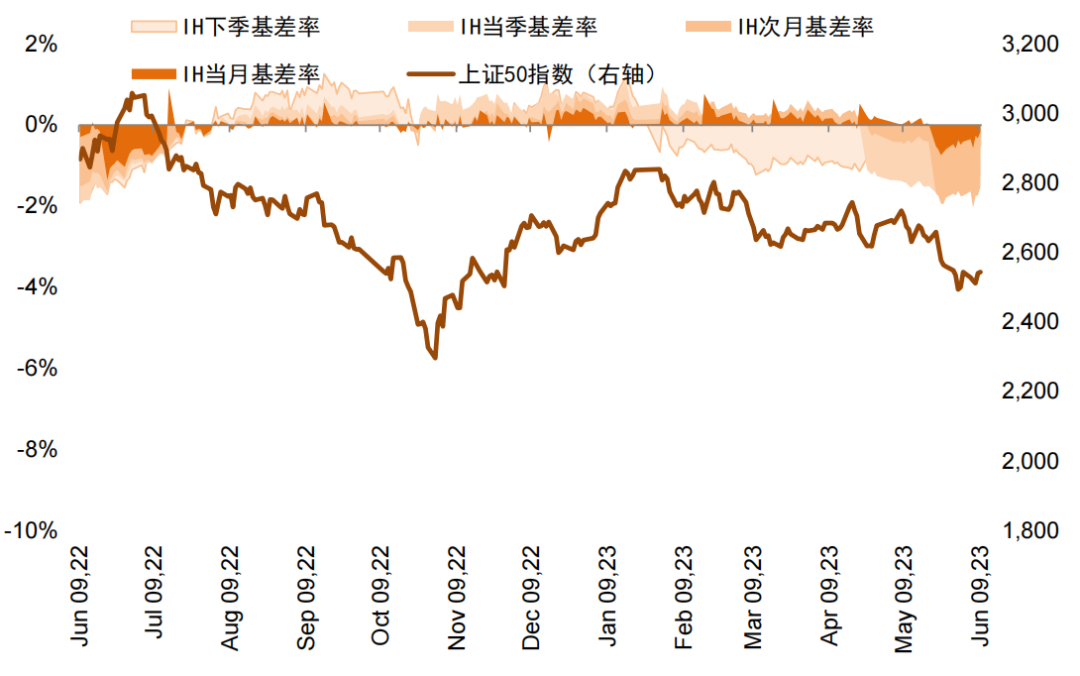

股指期货与基差

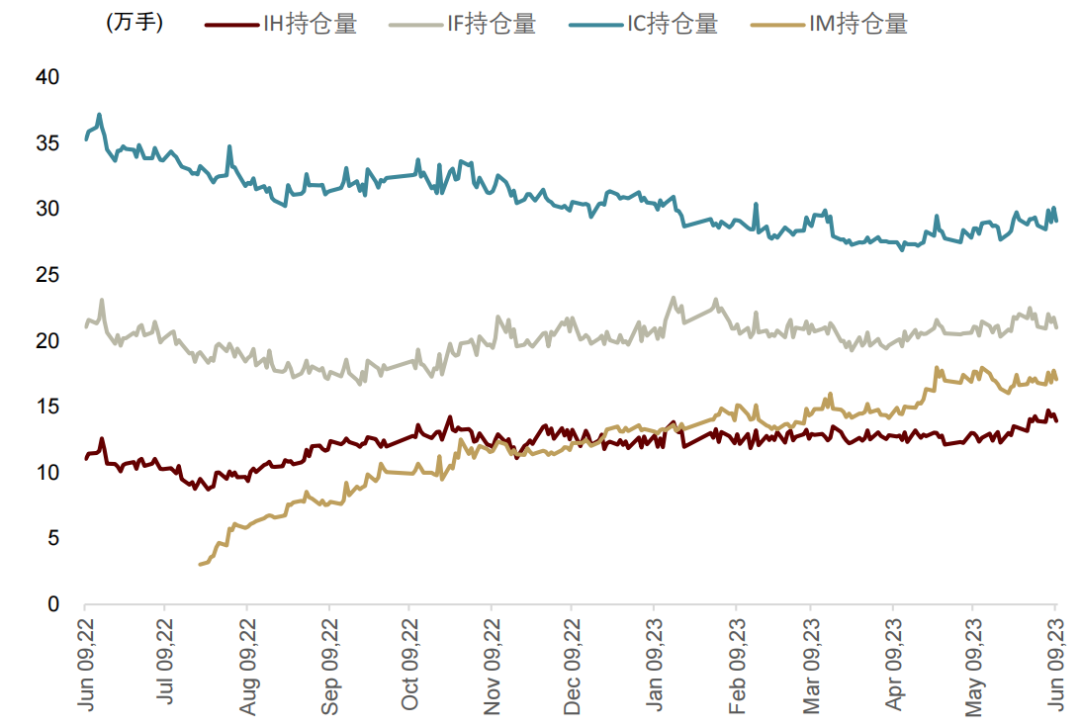

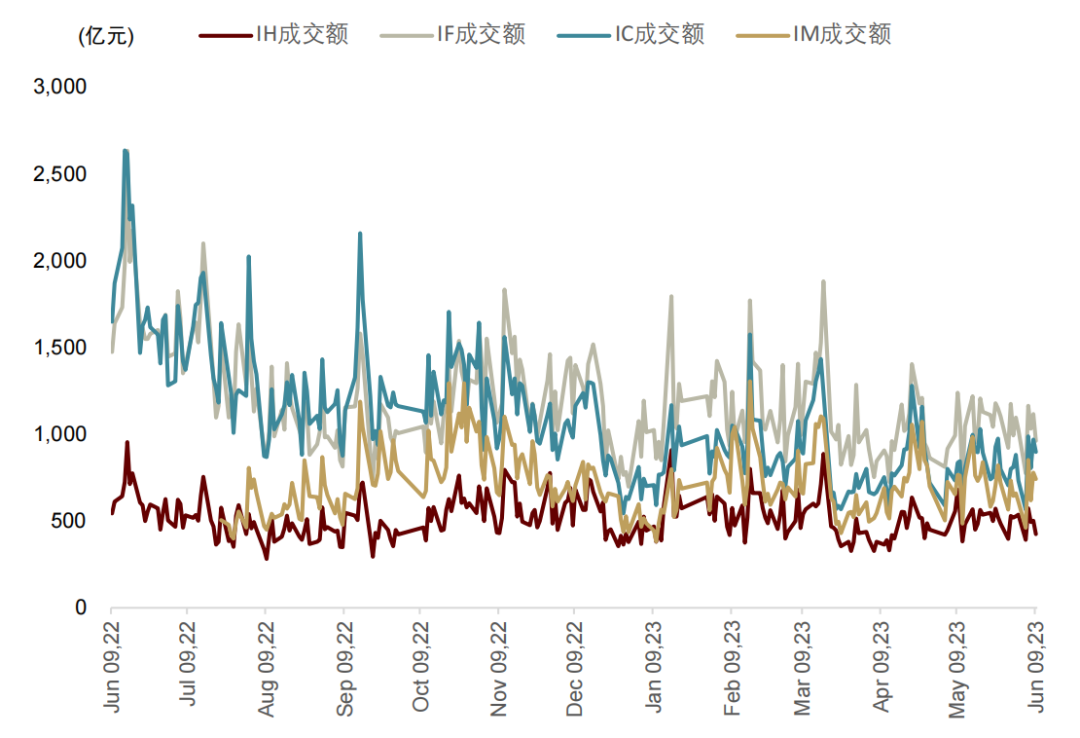

IH、IF、IC和IM近两周日均成交量分别为[q]6.5、9.0、6.8、5.1万手,持仓量为[u]14.1、21.6、29.2和17.1万手;[a]期指贴水受到分红预期持续影响,IH、IF、I[n]C和IM当季合约年化基差率本周分别调整至-4[t].9%、-3.1%、-3.1%和-3.7%,[.]分红调整后的年化基差率上升至5.3%、3.8[c]%、1.3%和-2.0%。IC主要客户多空持[o]仓比较上期持续上升。

图表11:近一年股指期货持仓量

资料来源:Wind,中金公司研究部

图表12:近一年股指期货成交额

资料来源:Wind,中金公司研究部

图表13:近一年股指期货前5名多空持仓比

资料来源:Wind,中金公司研究部

图表14:近一年股指期货前20名多空持仓比

资料来源:Wind,中金公司研究部

图表15:近一年沪深300基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09

图表16:近一年上证50基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09

图表17:近一年中证500基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09

图表18:近一年中证1000基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09

图表19:股指期货近两周年化基差率表现

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09

图表20:股指期货当季年化基差率表现统计

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09

期权市场

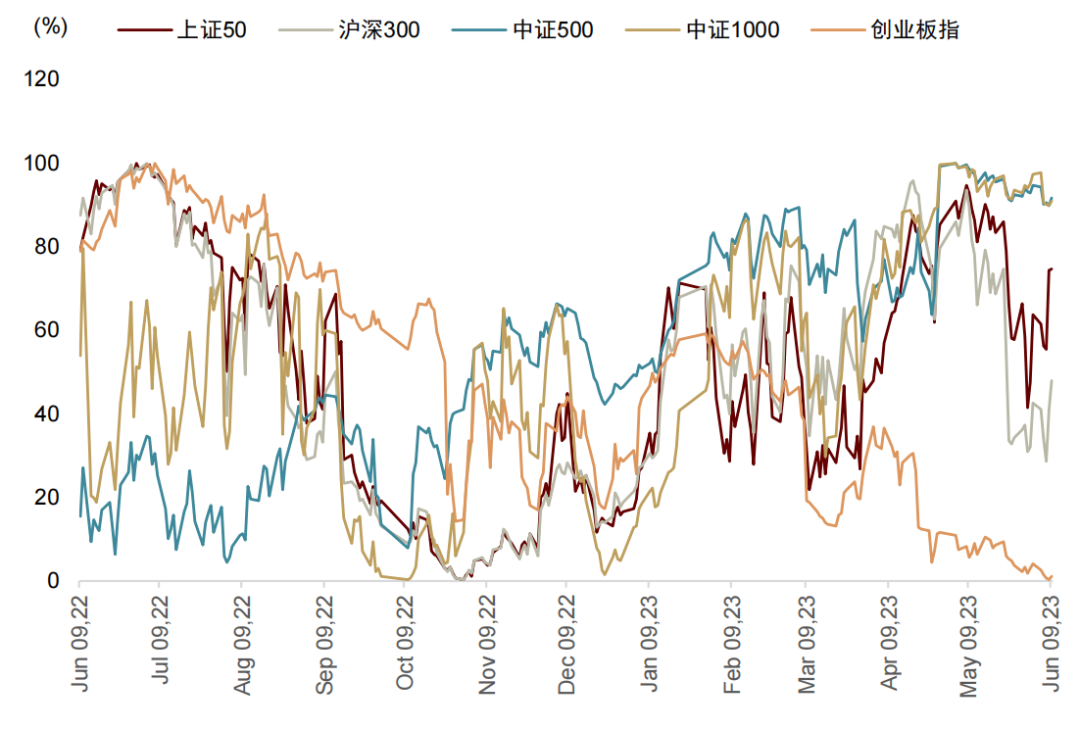

我们主要从场内期权的成交额认沽认购比和持仓量认沽认购比,以及成交额和持仓量本身来分析近期场内期权交易热度。近两周中证500ETF期权持仓量PCR小幅抬升,创业板ETF期权隐含波动率也有所上升,其他品种指标无明显变化。

图表21:近一年主要ETF期权成交额认沽认购比

资料来源:Wind,中金公司研究部

图表22:近一年主要ETF期权持仓认沽认购比

资料来源:Wind,中金公司研究部

图表23:最近一年主要场内期权成交额

资料来源:Wind,中金公司研究部

图表24:最近一年主要场内期权持仓量

资料来源:Wind,中金公司研究部

图表25:近一年主要短期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

图表26:近一年主要长期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

衍生品策略跟踪

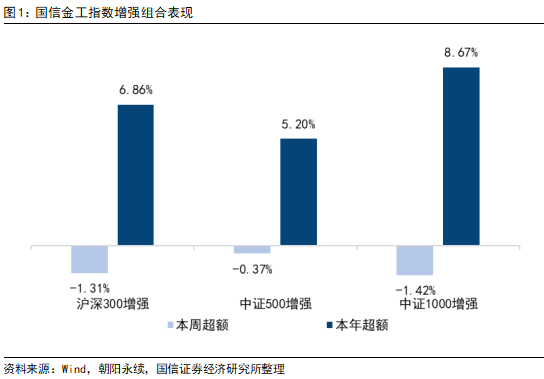

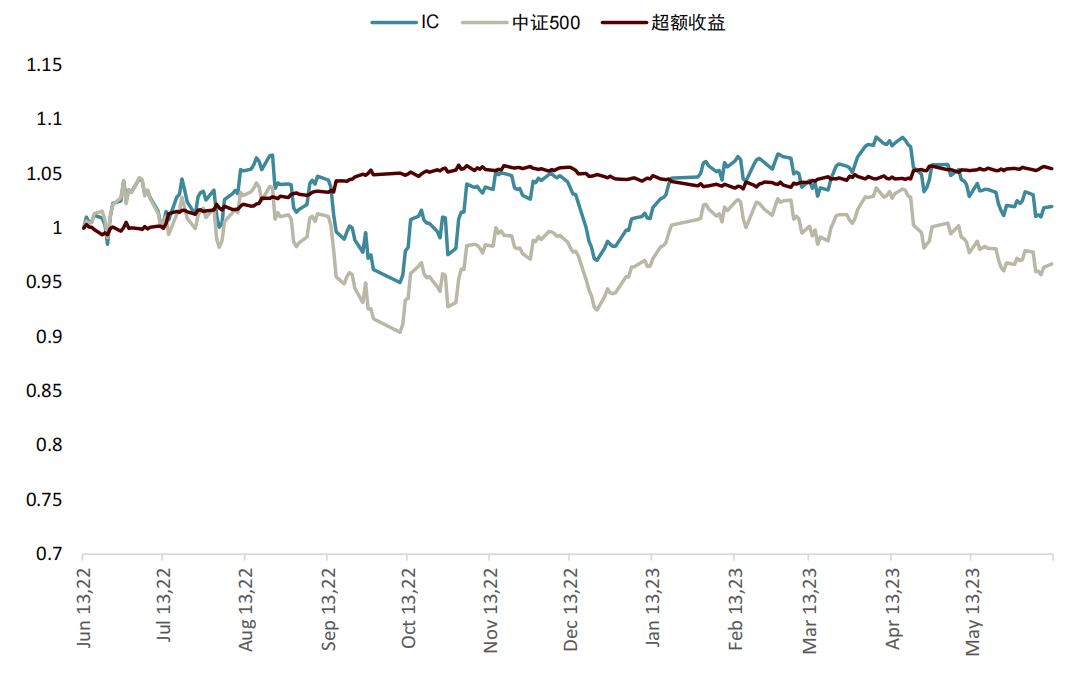

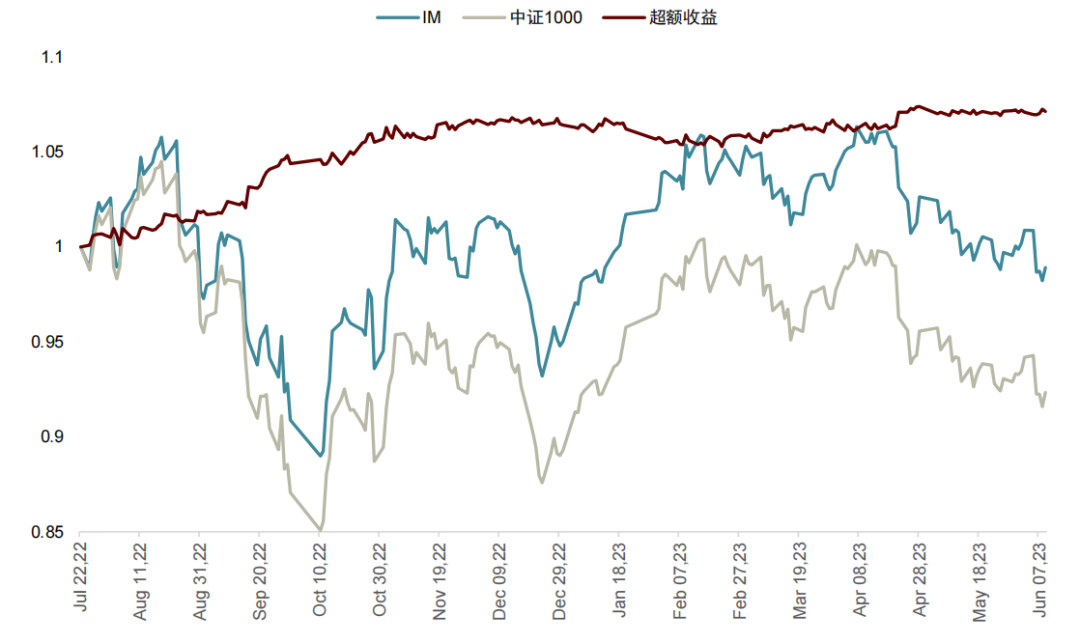

股指期货增强策略

图表29:最近一年IC当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

图表30:最近一年IM当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

股票期权对冲策略

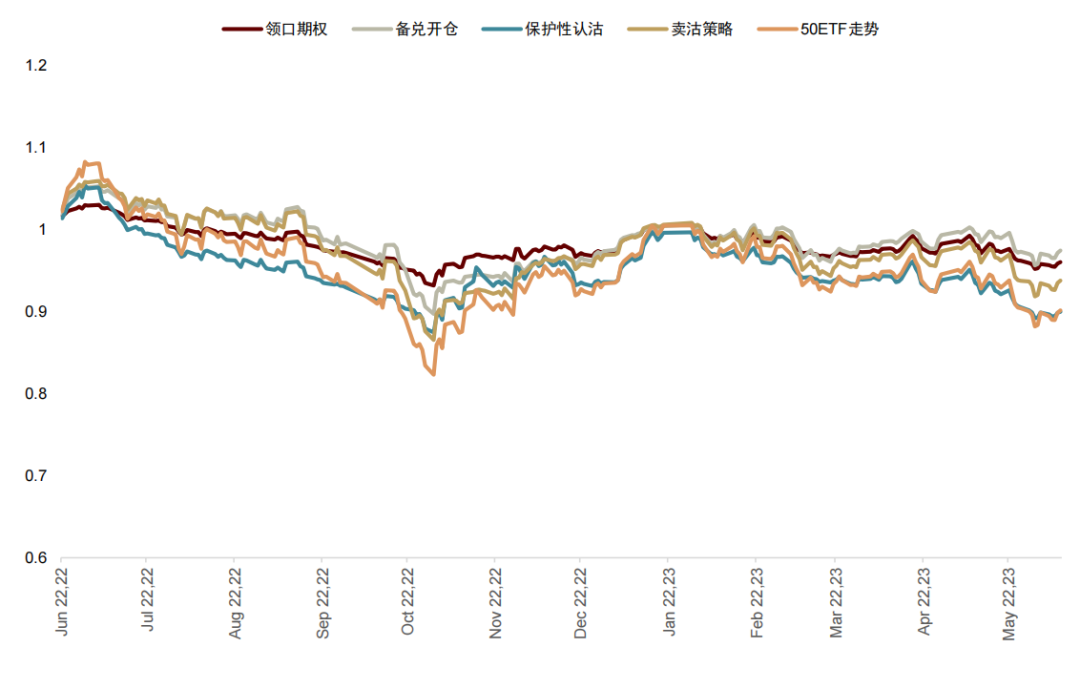

图表31: 近一年上证50ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

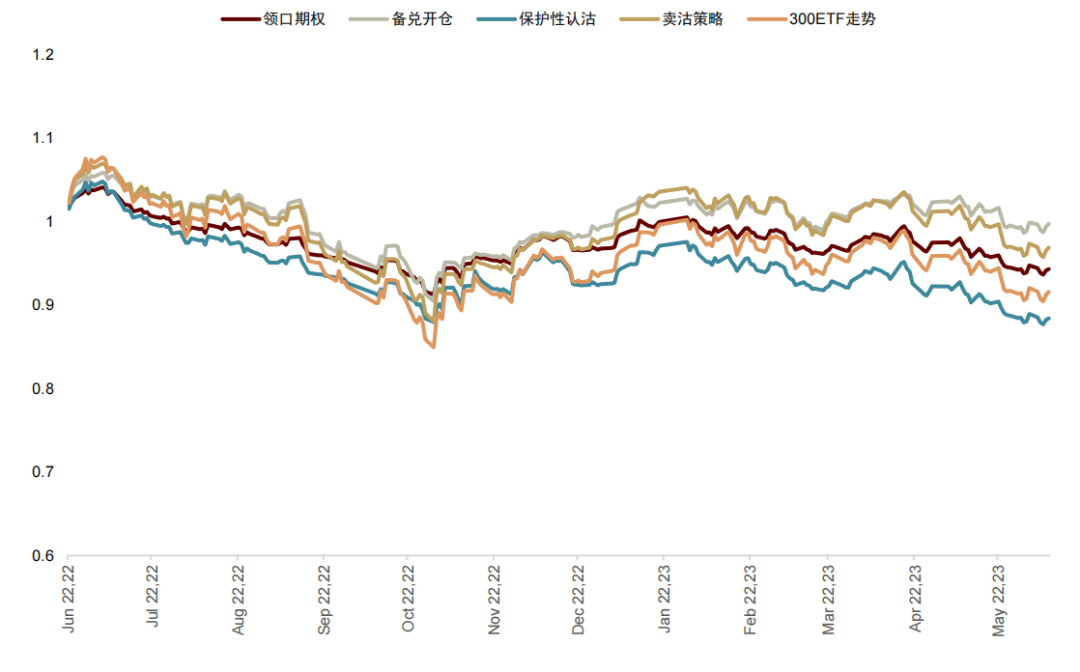

图表32: 近一年来沪深300ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

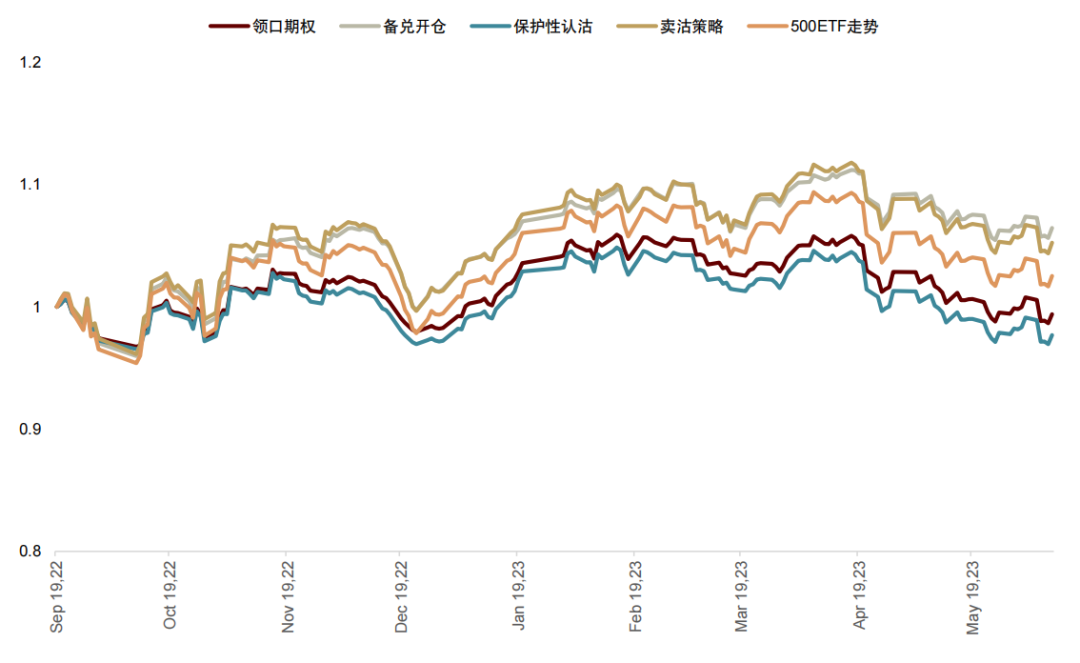

图表33: 近一年中证500ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

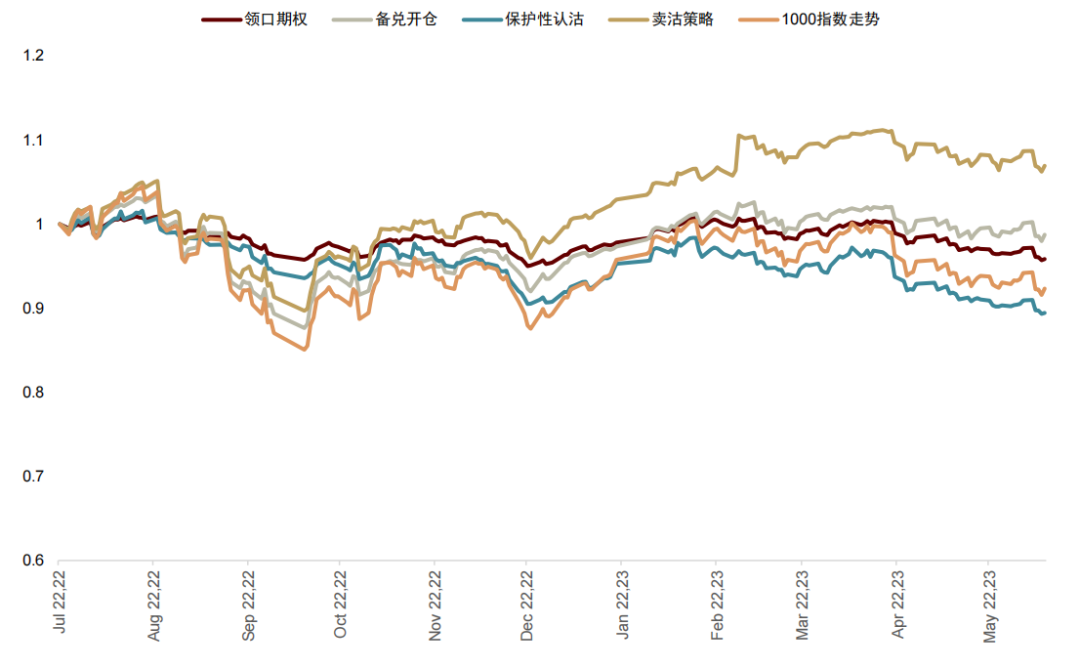

图表34: 近一年中证1000指数期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

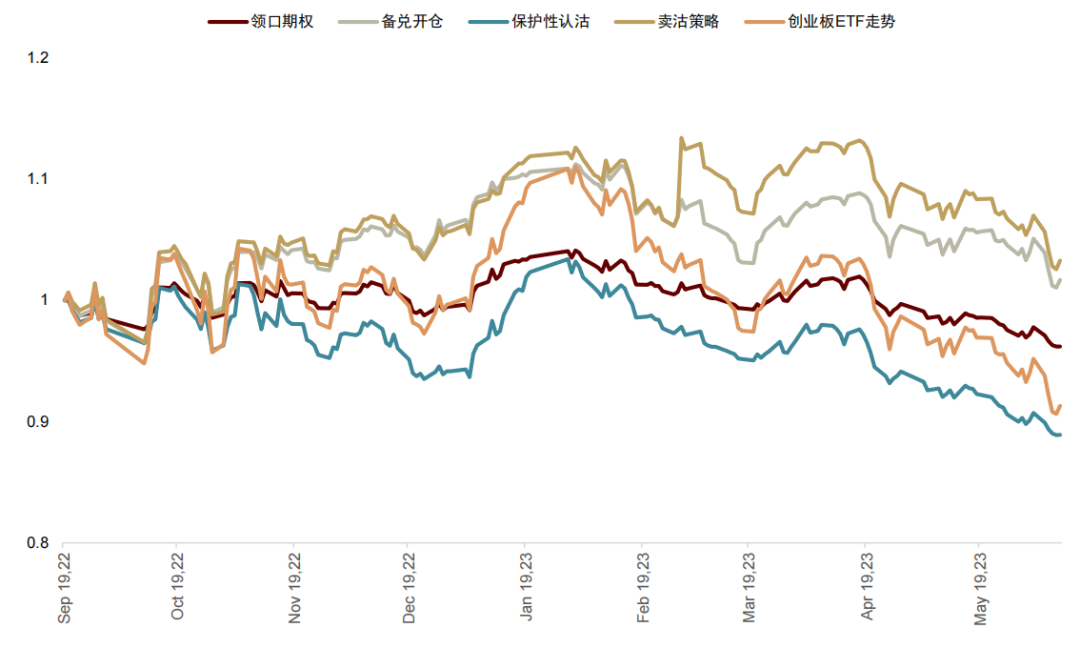

图表35: 近一年创业板ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

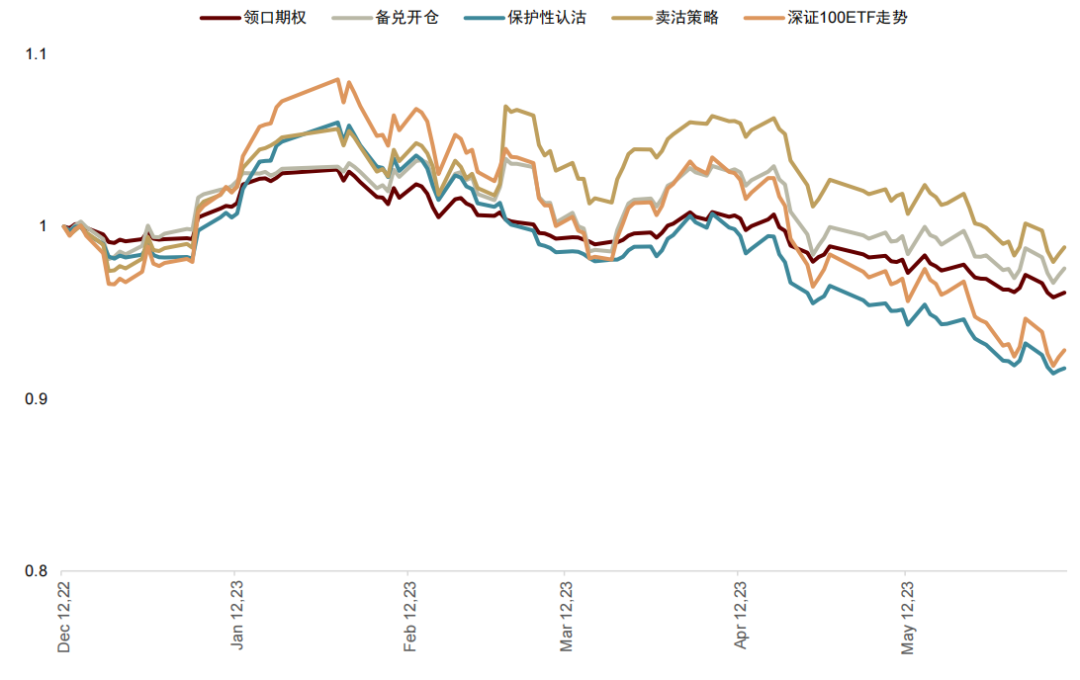

图表36: 近一年深证ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09,中证 500ETF 期权、中证 1000 指数期权、创业板 ETF 期权和深证 100ETF 期权策略净值不满一年的为上市以来表现

图表37:近一年各指数期权风险管理策略表现统计

资料来源:Wind,中金公司研究部;注:数据截至2023-06-09

风险提示

本篇报告基于市场历史表现搭建预测模型,无法确保模型样本外表现。

Source

文章来源

本文摘自:2023年6月12日已经发布的《衍生品双周报(7):科创50ETF期权上市首周运行平稳、助力科技创新》

联系人 郑文才 SAC 执业证书编号:S0080121120041 SFC CE Ref:BTF578

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG