中泰资管田瑀:追求中长期潜在回报率的价值投资坚守者

摘要

1. 基金经理简介

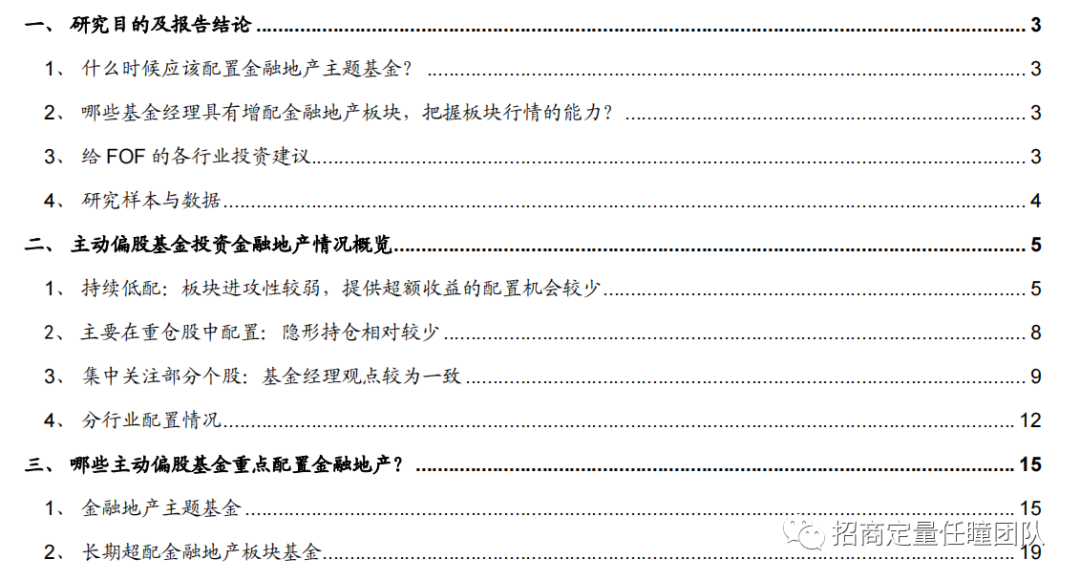

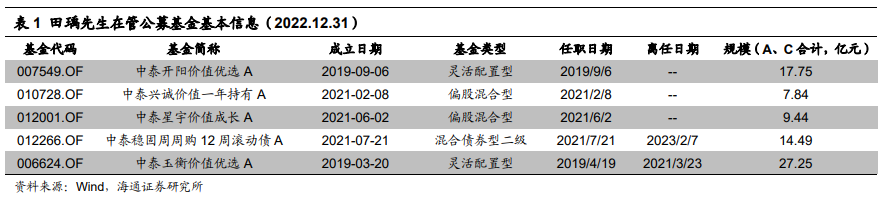

田瑀先生,复旦大学材料学学士、物理学硕士,拥有7年国内证券投资经验和10年投研经历,现任中泰证券(上海)资产管理有限公司基金业务部副总经理。截至2022年12月31日,基金经理在管基金3只,其中2只为偏股混合型基金、1只为灵活配置型基金。2022年4季报显示,基金经理在管公募基金规模合计35.03亿元。

2. 投资理念:坚持自下而上选股,注重企业护城河与性价比

基金经理坚持价值投资理念,不做行业轮动,完全通过自下而上的方式选股,获取超额收益。其选股策略为:首先,在行业层面做排除法,选择符合长坡、厚雪和慢变特征的行业;然后,在行业内挑选有宽护城河,且护城河能够被归因的优质个股。组合管理方面,基金经理不会择时和控制个股波动,但会通过分散风险源的方式降低组合波动,投资决策上主要关注个股中长期潜在回报率。

3. 业绩表现:长期业绩稳健,持有体验良好,有较强的下跌防御性

基金经理任职以来(扣除1个月建仓期),中泰开阳价值优选A长期业绩稳健,风险调整收益高。累计收益119.24%,年化收益27.11%,位居同类基金前9%,相对于业绩基准的年化超额收益为24.41%,夏普比率1.32,同类排名前4%,收益回撤比1.00,同类排名前6%。产品分年度风险收益表现也较为稳健,每年相对业绩基准的超额收益都为正。投资者在任意时点买入并持有的年度、季度和月度绝对收益胜率都高于同类均值。同时,产品拥有较强的下跌防御性。

4. 投资策略:基金经理通过长期重仓优秀的上市公司获取超额收益,符合基金经理“赚取企业价值复利增长的钱”的投资理念

基金经理的投资风格和特征可以概括为:资产配置方面,不主动择时,但仓位会有一定波动;板块与行业配置方面,集中度呈下降趋势,逐渐偏向均衡。持仓以上游周期和中游制造板块为主,长期重仓建材和交通运输,细分赛道上偏好航空股;持股方面,产品一直保持高度集中,持股数量较少,选股范围广、抱团程度低,不盲目追寻热度。持股周期长、换手率偏低。风格上,注重估值和市值水平的把控。选股能力突出,选股超额收益贡献稳定。

5. 风险提示

1)本文根据公开数据和评价指标计算,不作为对未来走势的判断和投资建议;2)本文结论通过公开数据分析所得,存在由于数据不完善导致结论不精准的可能性。

1

基金经理简介

1.1

基本信息

基金经理田瑀先生,现任中泰证券(上海)资产管理有限公司基金业务部副总经理,于2019年4月起任中泰资管基金经理。复旦大学材料学学士、物理学硕士,拥有7年国内证券投资经验和10年投研经历。曾任中泰资管权益投资部高级投资经理、“齐鲁星晖策略集合资产管理计划”投资主办人、安信基金特定资产管理部专户投资经理。

截至2022年12月31日,基金经理在管基金4只,其中2只为偏股混合型基金、1只为灵活配置型基金、1只为混合债券型二级基金(基金经理于2023.02.07起,不再管理该基金)。2022年4季报显示,基金经理在管公募基金规模合计35.03亿元。

1.2

基金经理投资理念

Ø 投资理念:坚持价值投资,自下而上选股

Ø 组合管理与交易:均衡配置、分散风险,注重性价比

基金经理表示,在组合管理和交易层面,他不会择时和控制个股波动,但是会通过拆解风险因子进行均衡配置,构建风险源相关性较低的组合来降低波动。在标的选择上,基金经理不偏好热门赛道和抱团股,持仓时着重关注企业估值性价比。股票仓位和交易都是基于对个股中长期潜在回报率的判断,而非来自对市场的预判。

2

业绩表现

接下来,本文将以田瑀先生任职时间较长的中泰开阳价值优选A(007549)作为代表产品,分析他的投资业绩和投资风格。

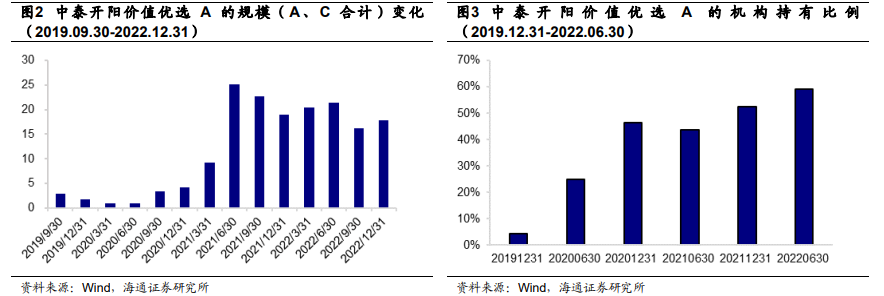

中泰开阳价值优选A成立于2019年9月6日,是中泰资管旗下的灵活配置型基金。田瑀先生与姜诚先生共同于2019年9月6日任职基金经理,2021年3月24日起,该产品由田瑀先生单独管理。产品的业绩比较基准为“中证800指数收益率*60%+中债综合指数收益率*40%”。截至2022年12月31日,产品规模合计为17.75亿元。自成立以来,产品机构投资者持有占比不断增加,至2022Q2达59.05%。

2.1

长期业绩稳健,风险调整收益突出

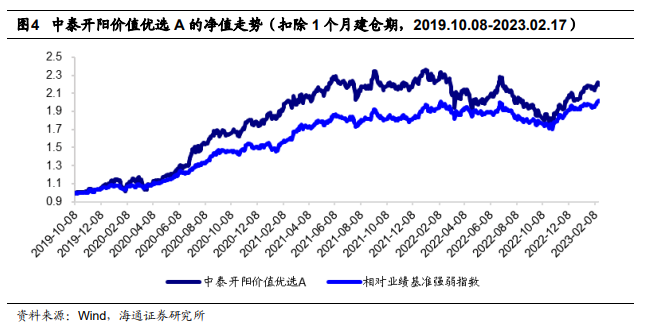

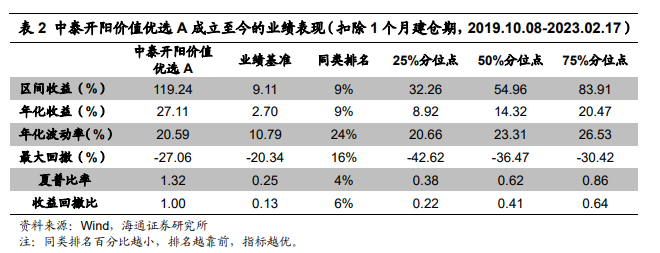

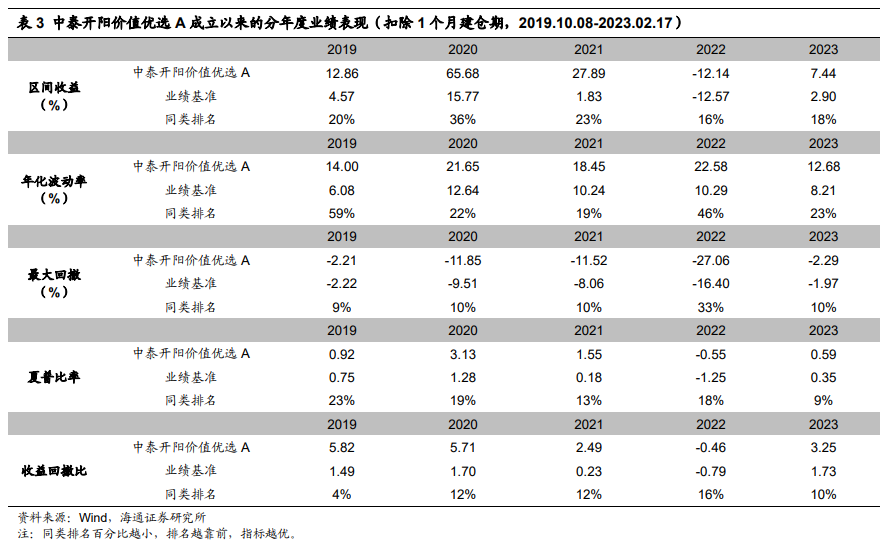

基金经理任职以来,中泰开阳价值优选A(扣除1个月建仓期,2019.10.08-2023.02.17)长期业绩稳健,风险调整收益高。产品区间累计收益119.24%,年化收益27.11%,位居同类基金 前9%,相对于业绩基准的年化超额收益为24.41%。区间年化波动率和最大回撤分别为20.59 %和-27.06%,位于同类基金的前24%和16%。

产品夏普比率1.32,同类排名前4%;收益回撤比1.00,同类排名前6%。不论是从收益角度,还是风险调整收益角度,产品的表现均较为优异。因此,我们认为,基金经理能有效控制组合的波动和回撤,获取长期稳定的回报。

产品分年度风险收益表现也较为稳健。除2022年受权益市场大幅调整影响,年度收益为负以外,其他年份都实现正收益,2019、2021、2022和2023年的收益排名均位于同类前20%,且每年相对于业绩基准的超额收益都为正。产品的风险调整收益同样表现优异,2020年以来夏普比率和收益回撤比都位于同类前20%。特别是2023年以来,两指标均位于同类前10%。

2.2

收益胜率高,持有体验良好

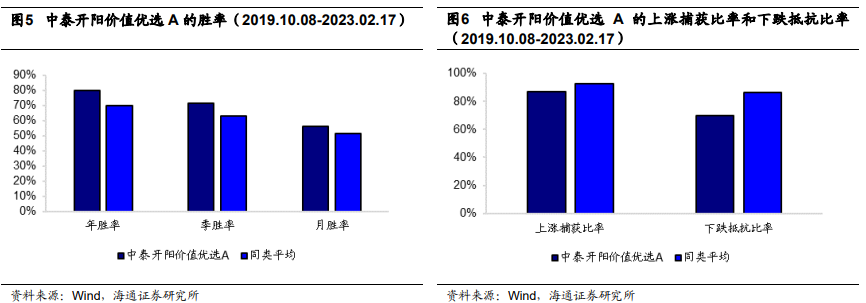

我们分别以年度、季度和月度为时间窗口,滚动计算产品的累计收益,从绝对收益胜率的角度考察产品业绩的稳定性。如图5所示,产品自成立以来(扣除1个月建仓期,2019.10.08-2023.02.17),胜率都高于同类均值。具体地,年胜率、季胜率和月胜率分别为80%、71%和56%,而同类平均仅为70%、63%和52%。

如前文的投资理念所述,基金经理注重通过均衡投资分散组合风险。因此,我们进一步计算产品相对于Wind全A的上涨捕获比率和下跌抵抗比率 。如图6所示,中泰开阳价值优选A的下跌抵抗比率为70%,显著低于同类平均的86%,说明产品有出色的风险控制能力,下跌市中的防御性较强。与此同时,产品也能较好地把握市场上涨机会,上涨捕获比率仅略低于同类平均。

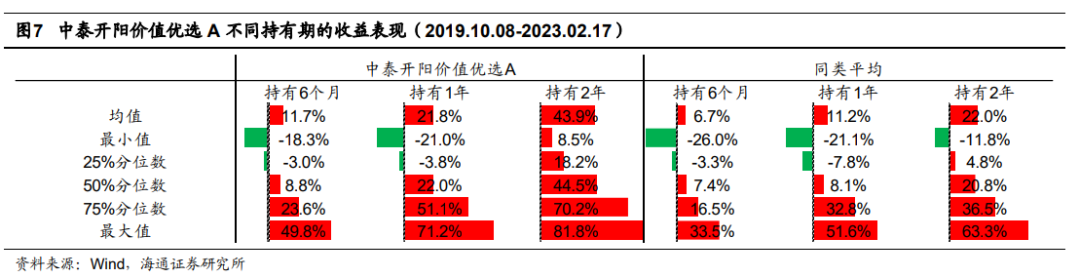

下图展示了产品不同持有期内的收益表现。在2019年10月8日之后的任意时点,买入并持有产品6个月、1年和2年的收益均值均为正,分别为11.7%、21.8%和43.9%,显著高于同类平均的6.7%、11.2%和22.0%。对比不同持有期的收益分位数,产品的表现也都优于同类平均。当持有期分别为6个月和1年时,持有中泰开阳价值优选A的潜在最大损失分别为18.3%和21.0%,低于同类平均的26.0%和21.1%。当持有期为2年时,胜率为100%。

综上所述,我们认为,产品业绩有较高的稳健性和较强的下跌防御能力,能为投资者带来良好的持有体验。

3

投资风格

下文仍以中泰开阳价值优选A为代表产品,分析基金经理的投资风格和投资能力。

3.1

资产配置:不主动择时,但仓位有一定波动

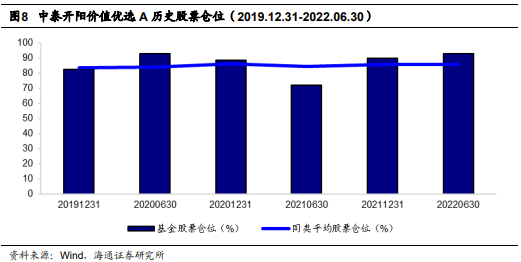

资产配置层面,中泰开阳价值优选A的股票仓位有一定波动,范围在70%-95%之间。最低点为2021H1的72%,2020年以来的其余时间基本稳定在90%附近。

基金经理在公开访谈中表示 ,不会主动择时,仅以长期风险报酬比来衡量买入卖出决策。结合他在产品2021年二季报的表述:“本基金总体仓位相对于一季度有了一些下降,这是由于我们所持有的一些品种上涨幅度较多,因而进行了减仓。同时,有些个股经历了一些基本面的变化,我们在经过价值再评估后,也做出了相应调整,但本基金整体的仓位仍处于较高的位置”。我们认为,产品的仓位变化基本与基金经理自述理念一致。

3.2

板块与行业配置:以上游周期和中游制造为主,集中度呈下降趋势

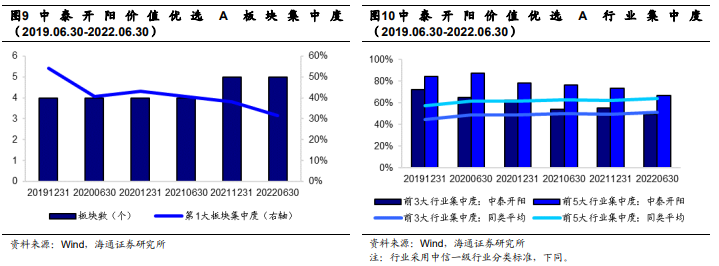

根据基金中报和年报的全部A股持仓,我们计算了产品的板块和行业配置情况。2019H2至2021H1,产品各期覆盖的板块数 都为4个,2021H2至最新一个报告期(2022H1),产品的覆盖板块数增加至5个。

产品的板块集中度呈下降趋势,第1大板块的权重由2019H1的54%降至2022H1的32%。进一步细分到中信一级行业,产品各期配置的行业数量都在10个以上,近两期的配置数量分别为15和14个。同时,前3大和前5大行业配置比例也呈明显的下降趋势,由2019H2的72%和84%降至2022H1的49%和67%,与最新一期的同类均值(51%和64%)接近。因此,我们认为,产品的板块和行业配置逐渐从集中走向均衡。

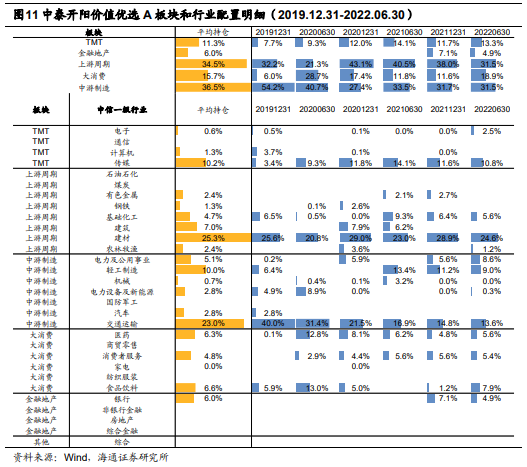

如图11所示,产品成立至最新一个报告期(2019.12.31-2022.06.30),前两大权重板块分别为上游周期和中游制造,但合计配置比例呈下降趋势。其他3个板块中,TMT和大消费的配置比例则逐年上升。

具体到一级行业,基金经理长期重仓建材和交通运输。其中,交通运输行业主要偏好航空股,但配置比例近年来呈下降趋势,从2019.12.31的40.0%降至2022.06.30的13.6%;建材行业的持仓占比则一直保持在20%以上。

近年来,基金经理对传媒和轻工制造行业较为关注,在两个行业上均有不低的配置比例。特别是在传媒行业中,基金经理主要重仓吉比特,在2019.12.31-2022.12.31披露的13个季报中,吉比特有9次都为基金经理的第一大重仓股。

最新一个报告期(2022.06.30),基金经理增配食品饮料行业,仓位提升主要来自于五粮液。回看历史持仓可以发现,他在食品饮料上的配置也主要集中在白酒板块。

总体而言,基金经理并未过多参与如电力设备与新能源、医药等高成长、高景气的行业,我们认为,这在一定程度上印证了基金经理看重估值性价比的投资理念。

3.3

个股选择:持股集中度高、周期长,选股能力突出

由前文可知,基金经理的投资方法为自下而上选股、保持高权益仓位运作。因此,本节将着重考察其选股特点及选股能力。

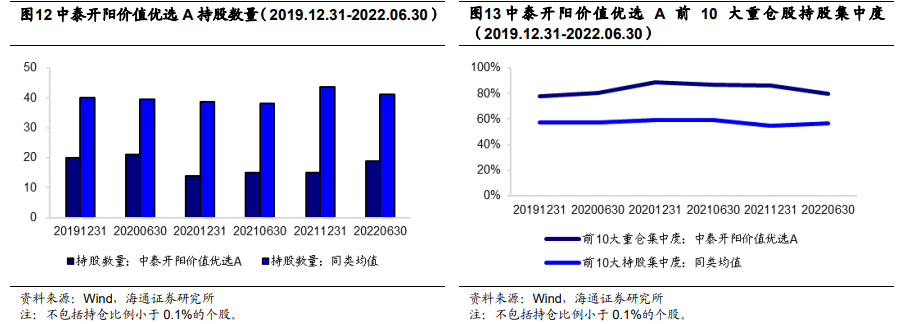

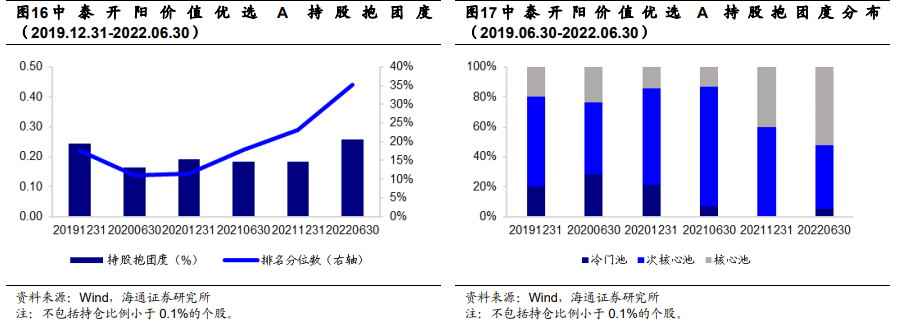

Ø 持股集中度高

2019.12.31-2022.06.30,中泰开阳价值优选A的平均持股数量(不包括持仓比例低于0.1%的个股)为17只,显著低于同类平均的40只。前10大重仓股集中度稳定在80%左右,高于同类平均的57%。由此可见,虽然近年来产品板块和行业配置逐渐偏向均衡,但持股一直保持高度集中。

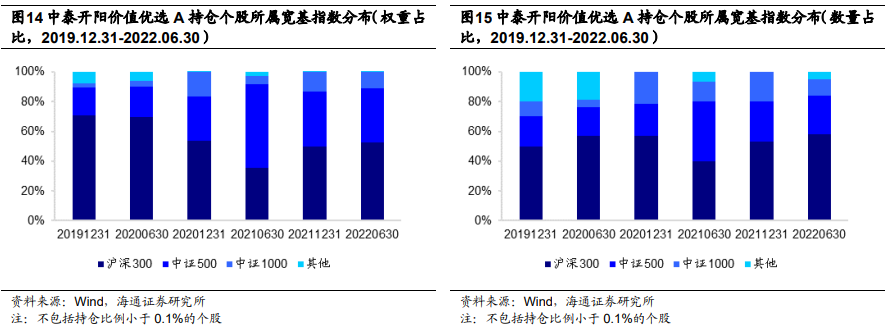

Ø 选股范围广,抱团程度低

以下两图分别为2019.12.31至2022.06.30,中泰开阳价值优选A的持仓在各个宽基指数中的权重与数量占比。近年来,产品所持个股属于沪深300、中证500、中证1000和其他的权重占比均值依次为55%、33%、9%和3%,数量占比均值依次为53%、26%、13%和8%。最新两期(2021.12.31和2022.06.30),不论是权重还是数量分布,都有近5成不属于沪深300成分股。由此我们认为,中泰开阳价值优选A的选股范围较广。

将个股的抱团度定义为全部同类基金持有这只个股的市值之和,除以全部同类基金的持仓市值总和。基金的抱团度定义为个股抱团度的持仓市值加权之和,该值越大,说明基金的抱团程度越高。如图13所示,中泰开阳价值优选A的抱团度始终低于0.3%。虽然近年来抱团度有所上升,但整体排名一直位于前35%,即产品的抱团度一直较低。

进一步将每期个股的抱团度按照30%和70%分位数切分,分别划分入冷门池、次核心池和核心池,然后统计中泰开阳价值优选A在不同股票池的持有比例,结果如图17所示。平均而言,产品持有核心池、次核心池和冷门池内个股的的比例分别为27%、59%和14%。最新两期(2021.12.31和2022.06.30),持有核心池个股的比例有所增加,在50%上下波动。

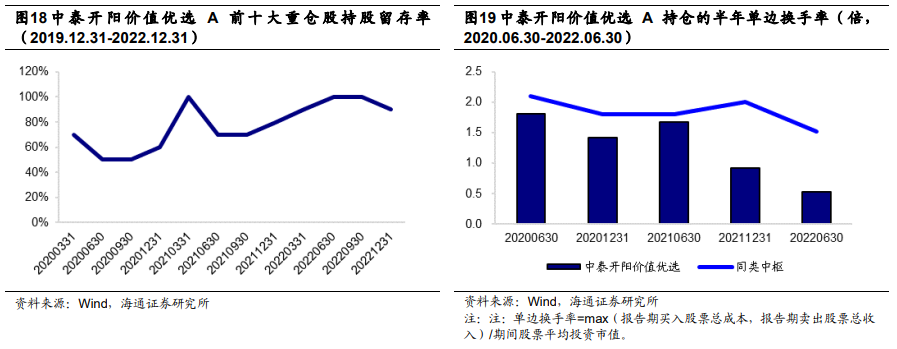

Ø 持股周期长,换手率低

中泰开阳价值优选A前十大重仓股的持股留存率较高,2021.06.30以来始终保持在70%以上。同时,产品的半年单边换手率不超过2倍,尤其是最新两期(2021.12.31和2022.06.30)的单边换手率稳定在1倍以下,显著低于同类平均。我们认为,基金经理长持股周期和低换仓频率的持仓特点与其“价值投资”的理念较为吻合。

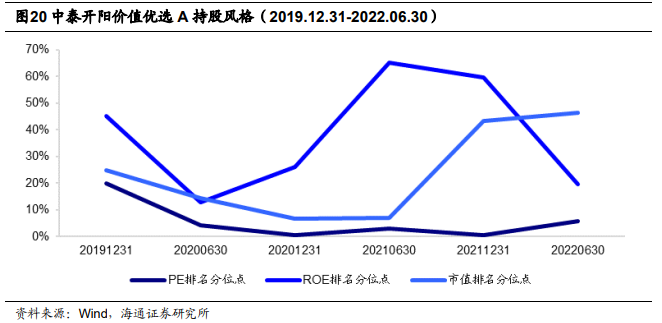

Ø 持股风格:注重估值和市值水平的把控

我们从市值、估值和盈利三个维度进一步分析基金经理的持股风格。具体地,通过计算市值、PE(TTM)和ROE的持股市值加权排名分位点来刻画产品的市值、估值和盈利风格。排名分位点越靠前,对应的因子值越小,结果如下图所示。

与同类基金相比,中泰开阳价值优选A的估值加权排名分位点非常靠前,2020年以来一直保持在前10%。2021H1以前,产品的加权市值排名分位点显著低于同类中位数,最新两期(2021.12.31和2022.06.30)有一定的上升趋势,但整体仍保持在前50%。我们认为,产品对持仓个股估值和市值水平的把控较为严格。

产品的盈利加权排名分位点则波动较大,2021年明显高于同类中位数,其他年份的排名则位于较低水平。结合基金经理在公开访谈中的表述,我们认为,这可能是因为基金经理会根据行业的具体情况,对企业的真实ROE水平进行调整和还原,不会直接以财报中的ROE作为判断标准。因此,直接分析持仓个股的ROE水平或许不能完全体现基金经理的真实持股风格。

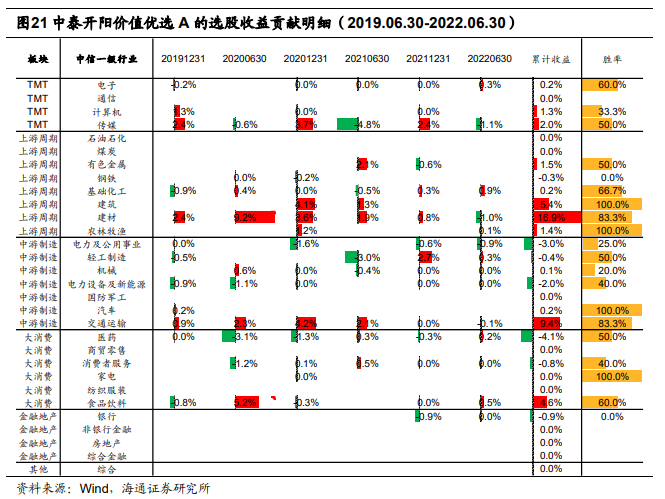

Ø 选股能力突出,选股超额收益贡献稳定

定义报告期T、行业i的选股收益贡献为,报告期往后一个季度行业i相对中信一级行业指数的选股超额收益*报告期T行业i的配置比例,以此考察基金经理的选股能力,结果如下图所示。我们发现,基金经理在重仓的建材和交通运输上的选股能力格外突出。此外,在传媒、建筑、食品饮料等行业上,也有不错的胜率和选股超额收益。

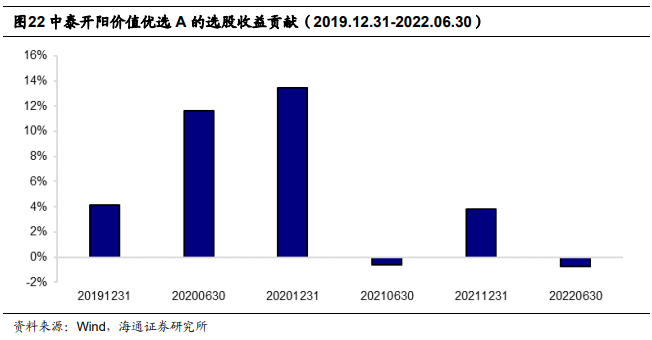

进一步计算各期的选股超额收益之和(图22),从中可见,基金经理通过选股能够较为持续稳定地获取超额收益。在考察的7个报告期中,有5期的选股收益贡献大于0;各期选股收益贡献均值为5.3%,2020年的两期,选股超额收益都在10%以上。

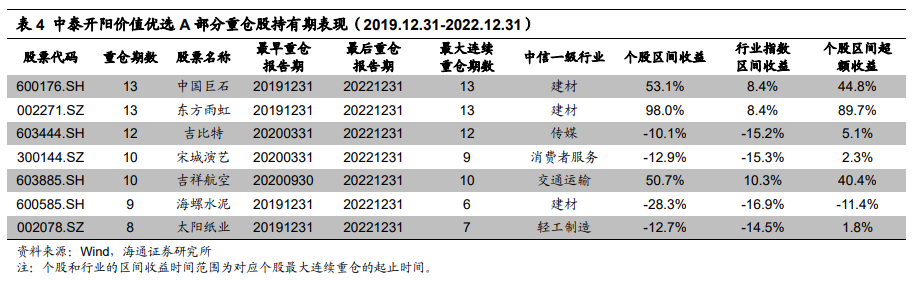

前文的持股行为分析发现,基金经理秉持价值投资的理念,组合的换手率显著低于同类平均,且持股周期较长。因此,我们挑选了中泰开阳价值优选A重仓时间最长的7只个股,展开详细的分析。

如表4所示,基金经理重仓股的持仓周期和连续性都很高。这7只股票分属建材、交通运输、轻工制造、传媒和消费者服务行业,有6只在连续重仓期内获得了正向超额收益。值得一提的是,建材和交通运输行业内,个股的区间超额收益十分突出,进一步体现出基金经理在这两个行业上较为优异的选股能力。

综上所述,我们认为,基金经理持股集中度高、持股数量较少,但选股能力较强;不盲目追寻热度,通过长期重仓优秀的上市公司获取超额收益,符合基金经理“赚取企业价值复利增长的钱”的投资理念。

4

总结

4.1

总结

田瑀先生,复旦大学材料学学士、物理学硕士,拥有7年国内证券投资经验和10年投研经历,现任中泰证券(上海)资产管理有限公司基金业务部副总经理。截至2022年12月31日,基金经理在管基金3只,其中2只为偏股混合型基金、1只为灵活配置型基金。2022年4季报显示,基金经理在管公募基金规模合计35.03亿元

基金经理坚持价值投资理念,不做行业轮动,完全通过自下而上的方式选股,获取超额收益。其选股策略为:首先,在行业层面做排除法,选择符合长坡、厚雪和慢变特征的行业;然后,在行业内挑选有宽护城河,且护城河能够被归因的优质个股。组合管理方面,基金经理不会择时和控制个股波动,但会通过分散风险源的方式降低组合波动,投资决策上主要关注个股中长期潜在回报率。

本文以田瑀先生任职时间较长的中泰开阳价值优选A(007549)作为代表产品,分析他的投资业绩和投资风格。

基金经理任职以来(扣除1个月建仓期),中泰开阳价值优选A长期业绩稳健,风险调整收益高。累计收益119.24%,年化收益27.11%,位居同类基金前9%,相对于业绩基准的年化超额收益为24.41%,夏普比率1.32,同类排名前4%,收益回撤比1.00,同类排名前6%。产品分年度风险收益表现也较为稳健,每年相对业绩基准的超额收益都为正。投资者在任意时点买入并持有的年度、季度和月度绝对收益胜率都高于同类均值。同时,产品拥有较强的下跌防御性。

基金经理的投资风格和特征可以概括为:资产配置方面,不主动择时,但仓位会有一定波动;板块与行业配置方面,集中度呈下降趋势,逐渐偏向均衡。持仓以上游周期和中游制造板块为主,长期重仓建材和交通运输,细分赛道上偏好航空股;持股方面,产品一直保持高度集中,持股数量较少,选股范围广、抱团程度低,不盲目追寻热度。持股周期长、换手率偏低。风格上,注重估值和市值水平的把控。选股能力突出,选股超额收益贡献稳定。

综上所述,我们认为,基金经理通过长期重仓优秀的上市公司获取超额收益,符合基金经理“赚取企业价值复利增长的钱”的投资理念。

5

风险提示

5

风险提示

1)本文根据公开数据和评价指标计算,不作为对未来走势的判断和投资建议;2)本文结论通过公开数据分析所得,存在由于数据不完善导致结论不精准的可能性。

联系人

冯佳睿 021-23219732

本篇文章来源于微信公众号: 海通量化团队