【方正金工】加仓TMT,减仓新能源、金融,科创板配置比例创2019年以来新高—主动权益基金季报分析2023Q1

摘要

报告正文

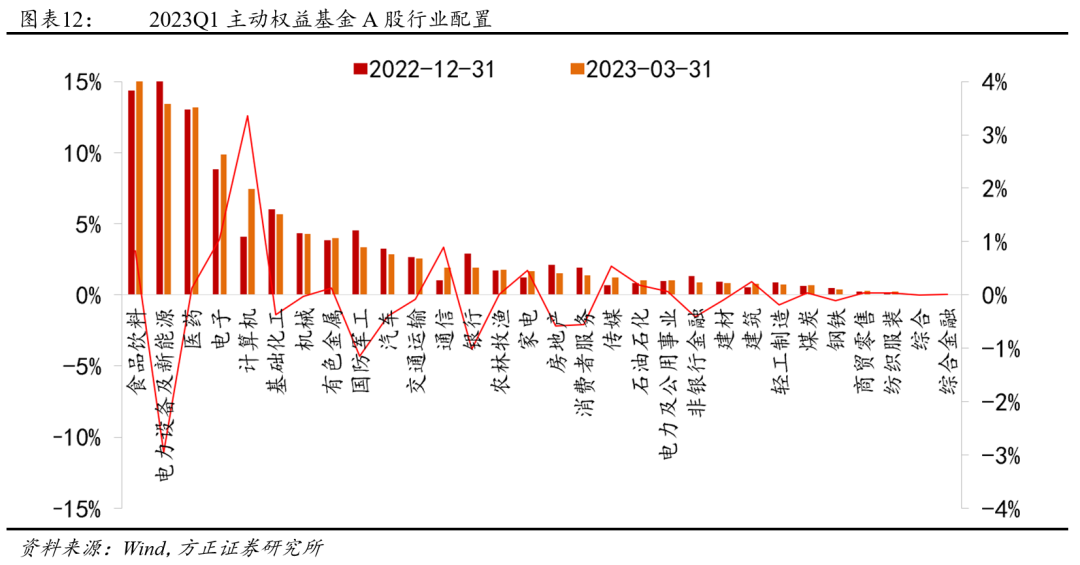

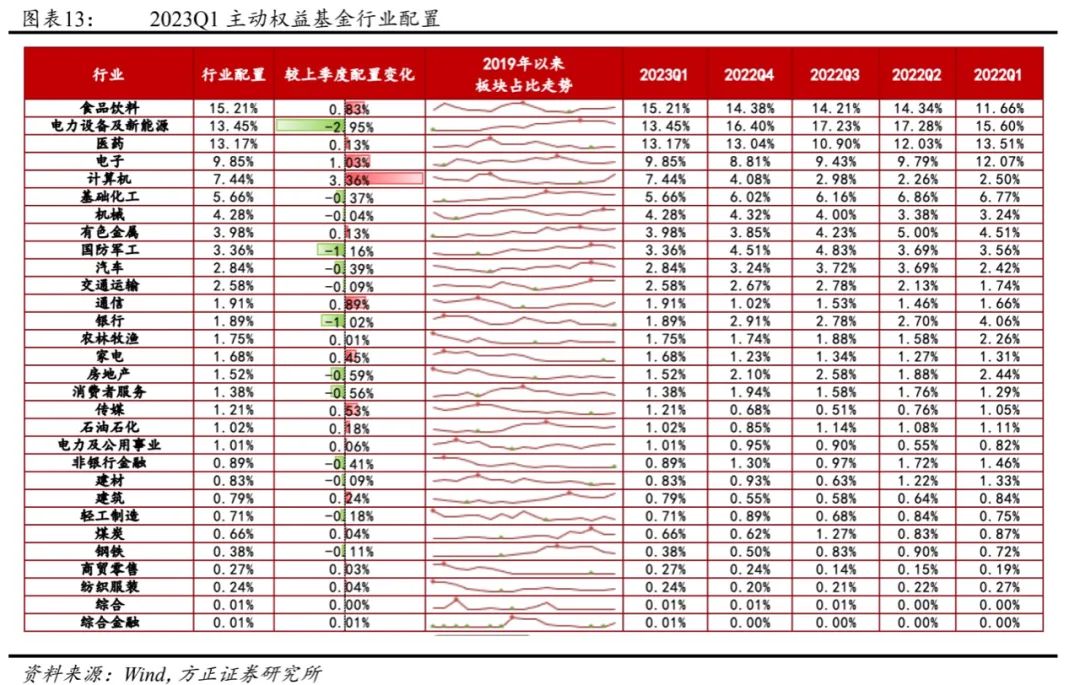

1.4行业配置:加仓TMT减持新能源、金融地产,计算机行业大幅加仓3.36%,银行、非银配置占比降至2019年以来最低

A股行业配置方面,2023年一季度主动权益型基金重仓的前3大行业分别为食品饮料(15.21%)、电力设备及新能源(13.45%)和医药(13.17%),电子(9.85%)、计算机(7.44%)、基础化工(5.66%)三个行业的配置占比也均超过了5%。

相较于2022Q4,2023Q1主动权益型基金集中增持TMT相关行业,其中计算机行业的配置占比增幅最高,为3.36%,电子、通信和传媒行业的环比增幅分别为1.03%、0.89%和0.53%;与之相对,电力设备及新能源行业的配置占比大幅下降,环比降幅为-2.95%,金融地产相关行业遭遇集体减持,银行、非银金融和房地产行业的环比降幅分别为-1.02%、-0.41%和-0.59%,其中银行(1.89%)和非银金融(0.89%)的配置比例降至2019年以来的最低水平。

1.5重仓股票:贵州茅台稳居第一大重仓股,金山办公、科大讯飞等9只TMT行业个股增持基金数超100只

基金持仓数量方面,截至2023年一季度末,共有1114只主动权益基金重仓持有贵州茅台,合计持仓市值989.63亿元,大幅领先其他股票;宁德时代、五粮液、泸州老窖、腾讯控股4只股票基金持有数量也均超过500只。排名前十重仓股中,金山办公、海康威视、山西汾酒、紫金矿业4只股票为新进重仓股。

相较于2022年四季末,TMT行业个股受到主动权益基金的普遍关注和集中增持,增持数量排名前十股票均为TMT行业个股,其中金山办公(计算机)增持数量最多,重仓配置基金数量由2022Q4的207只大幅增至454只,环比增加247只;科大讯飞(计算机)、海康威视(电子)、腾讯控股(港股传媒)、中兴通讯(通信)等8只股票增持基金数量超过100只。与之相对,亿纬锂能、中国中免、比亚迪、紫光国微等个股遭遇大幅减持,减持基金数量超过150只。

基金持仓市值方面,截至2023年一季度末,贵州茅台持仓市值高达989.63亿元,宁德时代、泸州老窖、腾讯控股、五粮液4只股票排名其后,持仓市值也均超过500亿元。

相较于2022年四季末,腾讯控股持有市值上涨最多,由2022Q4的399.54亿元增至541.20亿元,环比上涨141.66亿元,金山办公和海康威视排名其后,持有市值环比分别上涨131.72亿元和116.53亿元。与之相对,亿纬锂能、紫光国微、中国中免、比亚迪、美团5只股票持有市值下降较多,环比降幅均超过100亿元。

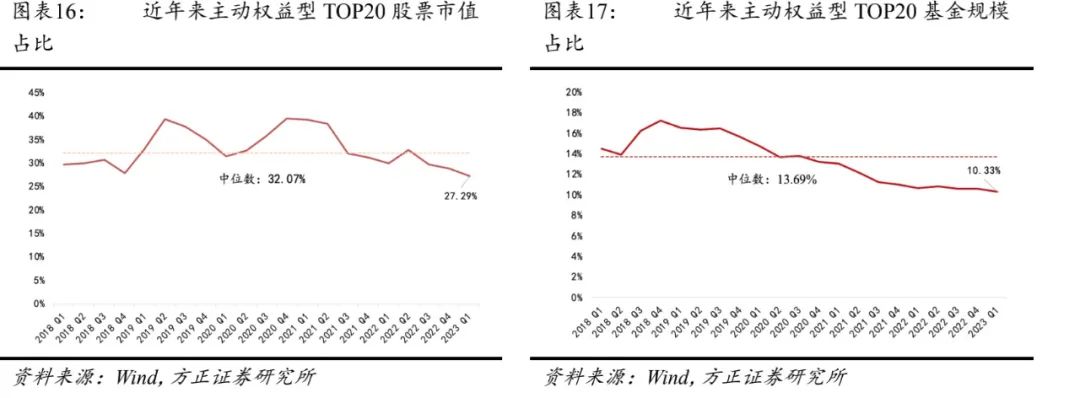

1.6抱团程度:重仓股市值占比小幅下降,抱团下降趋势仍在延续

我们用前20大重仓股持仓市值占全部重仓股市值的占比来衡量主动权益基金的抱团程度。2023年一季末,前20大重仓股市值的占比为27.29%,较2022Q4的28.85%环比下降1.56%,降至2018年以来的中位数(32.07%)水平以下,主动权益基金抱团程度自2020Q4达到极值(39.51%)后的下降趋势仍在延续。

此外,我们用规模前20大基金在全部主动权益基金中的规模占比来衡量市场的马太效应。2023年一季度末,前20大头部基金规模占比为10.33%,较2022Q4的10.60%环比下降0.27%,环比变化相对较好 ,稳定处于2018年以来的中位数(13.69%)水平以下。

2、热门主动权益基金分析

2.1绩优基金:季度收益前10产品多重仓电子、计算机等TMT行业

2023年一季度绩优基金大多重仓计算机、电子、传媒等TMT行业。收益率最高的基金为诺安积极回报,基金经理为蔡嵩松,一季度收益高达49.90%,基金重仓行业为电子(58.7%)和计算机(10.25%);银华体育文化、招商体育文化休闲、天治研究驱动等5只基金一季度收益也超过了40%。

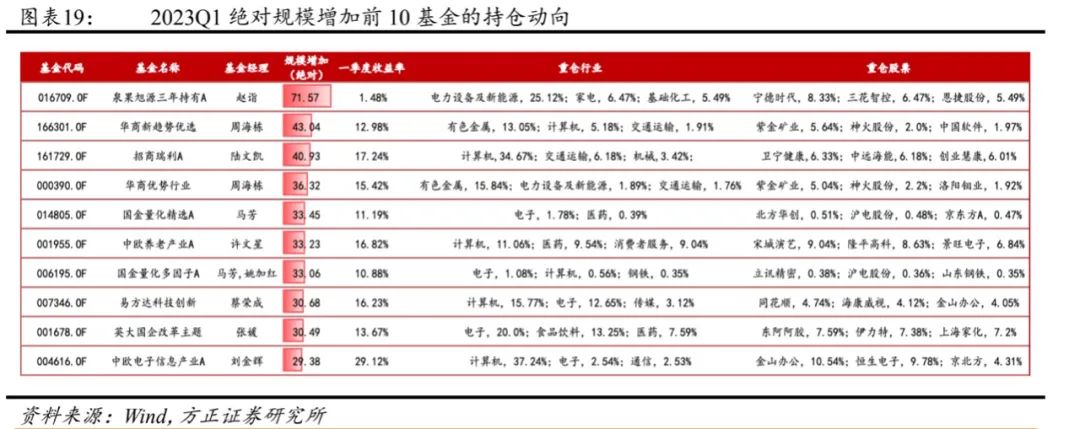

2.2 规模上涨基金:规模增幅前10产品一季度收益普遍较优,大多重仓配置TMT行业标的或采用量化投资策略

2023年一季度规模上涨最多的基金为赵诣管理的泉果旭源三年持有,规模从2022年四季末的98.47亿元上涨至170.05,增幅达71.57亿元;华商新趋势优选和招商瑞利排名二三,规模环比增幅为43.04亿元和40.93亿元,另有华商优势行业、国金量化精选等6只基金规模增幅超30亿元。

规模增幅前10基金中,中欧电子信息产业一季度表现最优,收益率为29.12%,其余产品收益也大多超过10%,跑赢主动权益基金平均收益。绩优产品大多重仓配置计算机、电子等TMT行业,或是采用量化策略进行投资。

2.3龙头公司:易方达、中欧、广发合计规模超2500亿元

截至2023年一季度末,主动权益基金管理规模最大的基金公司仍为易方达基金,最新规模达到3583.87亿元,其第一大重仓行业为食品饮料行业(694.21亿元),贵州茅台、五粮液、泸州老窖等重仓白酒股持仓市值均超过100亿元。中欧、广发、富国、汇添富4家公司管理规模也均超过2000亿元,排名稳居行业前五。

龙头公司重仓行业保持稳定,主要集中在食品饮料、医药、电力设备及新能源、电子等行业,计算机行业新进中欧基金前三大重仓行业,持有市值为85.79亿元,化工行业新进富国基金前三大重仓行业,持有市值为102.12亿元。

3、 风险提示

本报告基于历史数据分析,不构成任何投资建议;市场可能发生超预期变化;本报告中具体基金产品数据均来自于基金定期报告。

近期报告

**因子选股**

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**指数基金资产配置系列**

【方正金工】12月央企ETF、消费服务ETF、锂电池ETF、180ESG ETF等产品综合得分靠前

【方正金工】价值风格有望延续强势,12月建议关注银行ETF、价值100ETF、家电ETF、物流ETF等产品

【方正金工】七月组合战胜沪深300,八月建议关注智能电动车ETF、国防军工ETF、食品ETF、消费龙头LOF等产品

【方正金工】宏观环境偏宽松,8月建议关注锂电池ETF、科创ETF、工银中证500ETF、180ESGETF、工银上证50ETF等

【方正金工】七月组合战胜沪深300 1.61%,双碳ETF、物流ETF、智能汽车ETF、1000ETF、军工龙头ETF等得分靠前

【方正金工】6月组合战胜沪深300指数1.63%,7月建议关注上证50ETF、180ESGETF、消费服务ETF、央企ETF等

【方正金工】六月组合上涨11.49%,七月建议关注食品ETF、银行ETF、消费龙头LOF、红利基金LOF、医疗ETF等产品

【方正金工】工银瑞信ETF轮动月报:6月建议关注锂电池ETF、科创ETF、180ESGETF、工银上证50ETF等产品

【方正金工】六月份建议关注食品ETF、医疗ETF、国防军工ETF、红利基金LOF等产品——华宝指数产品月报202206

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正金工】五月份建议关注物流ETF、消费50ETF、银行ETF、价值100ETF、国货ETF等产品——富国ETF轮动策略月报

【方正金工】五月份建议关注食品ETF、红利基金LOF、银行ETF、消费龙头LOF等产品——华宝指数产品配置月报202205

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**行业轮动**

【方正金工】12月建议关注农林牧渔、公用事业、家用电器、建筑装饰、汽车、银行等行业——行业轮动月报202212

【方正金工】8月份行业组合战胜基准1.15%,9月建议关注电力设备、煤炭、农林牧渔等行业——行业轮动月报202209

【方正金工】M2与社融同比同步上行,八月建议关注煤炭、公用事业、石油石化、电力设备等行业——行业轮动月报202208

【方正金工】六月组合战胜基准0.66%,七月建议关注煤炭、银行、食品饮料、公用事业等行业——行业轮动月报202207

【方正金工】五月组合战胜基准0.89%,六月建议关注煤炭、公用事业、美容护理、电力设备等行业——行业轮动策略月报202206

【方正金工】五月份建议关注煤炭、石油石化、食品饮料、银行、电力设备、交通运输等行业——行业轮动策略月报202205

【方正金工】四月份建议关注煤炭、有色金属、电力设备、基础化工、综合、银行等行业——行业轮动策略月报

**基金研究**

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】港股、医药和计算机大幅加仓,科创板、机械配置比例创新高—主动权益基金季报分析2022Q4

【方正金工】FOF四季报:权益仓位明显上升,青睐医药和价值基金

【方正金工】科创板配置创新高,绩优基金重仓煤炭军工——主动权益基金季报分析2022Q3

【方正金工】三季度指数基金市场保持净申购,ETF产品发行较为火热——指数基金季报分析2022Q3

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】同业存单指数基金受热捧,消费、新能源指数基金表现出色——指数基金季报分析2022Q2

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

【方正金工】指数基金逆势净申购,港股科技及同业存单基金受青睐——指数基金季报分析2022Q1

【方正金工】权益类基金整体仓位下降明显,抱团程度持续下降——主动基金季报分析2022Q1

【方正金工】FOF基金2022年一季报分析:新发规模下降,债券配置仓位上升

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

本篇文章来源于微信公众号: 春晓量化