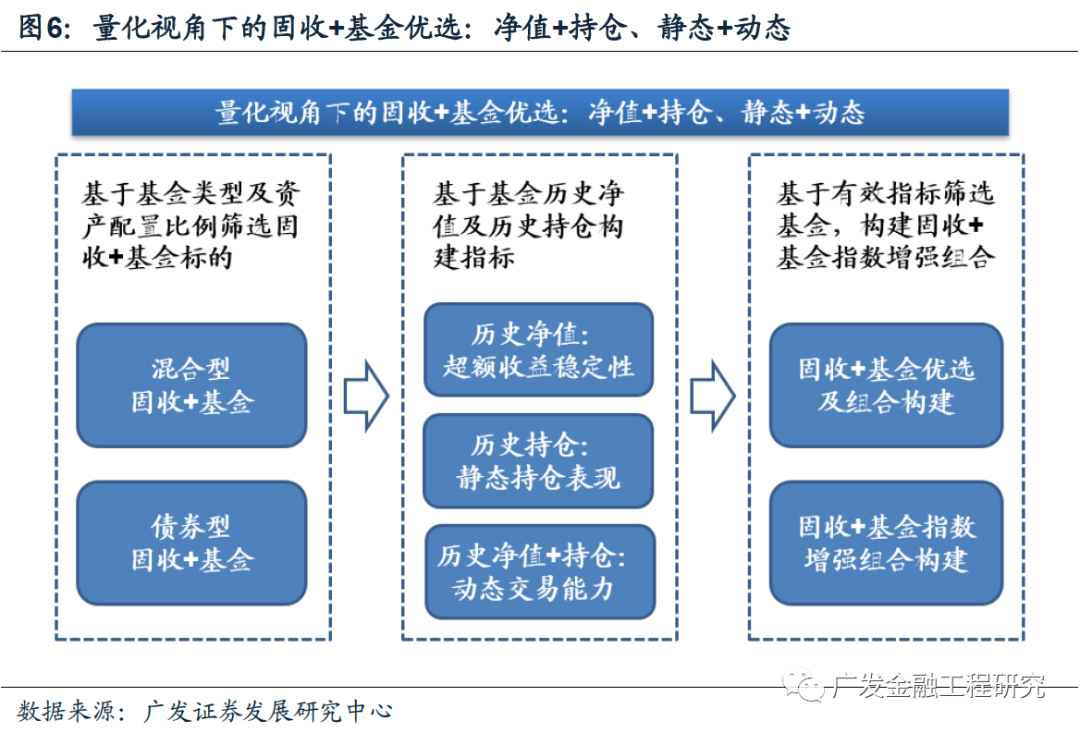

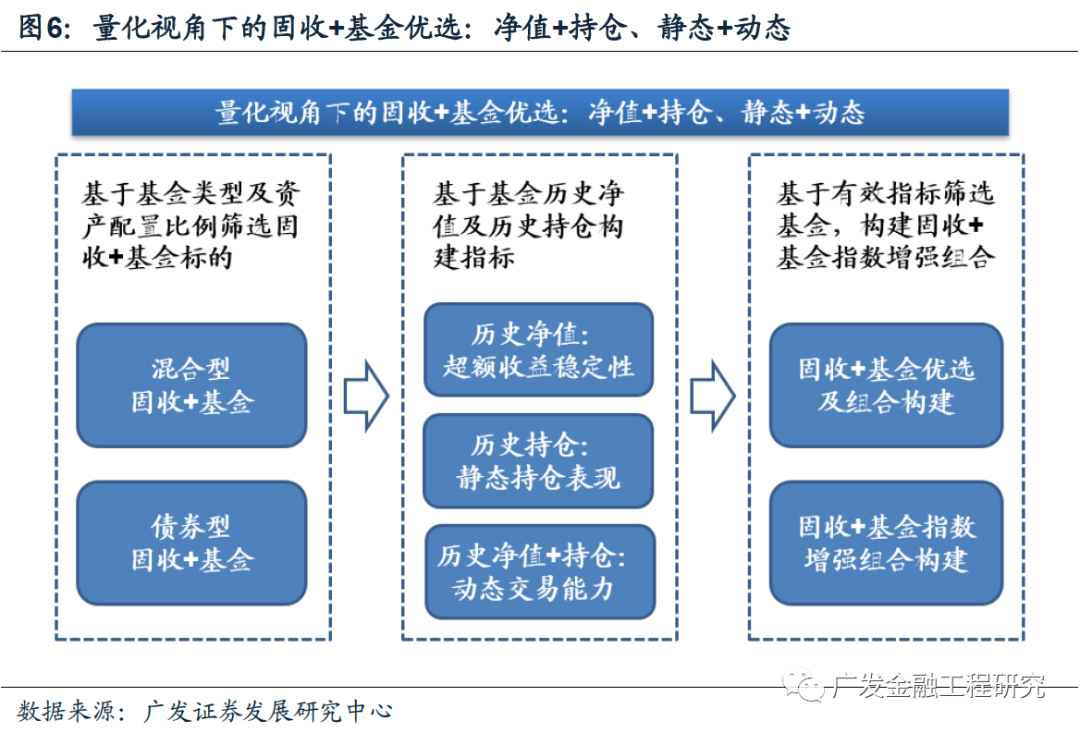

量化视角下的固收+基金优选:净值+持仓、静态+动态:本文中,我们以固收+基金作为主要研究对象,并基于定量视角研究固收+基金的整体表现。具体流程上,我们筛选满足条件的基金构建固收+基金池;而后,我们从历史净值以及历史持仓出发,构建因子定量刻画固收+基金的历史表现;最终,我们结合净值数据与持仓数据,从超额收益稳定性、静态持仓表现以及动态交易能力等维度对于固收+基金进行定量打分,并以此作为筛选基金构建组合的具体依据。大类资产配置方面,近年来固收+基金的可转债配置比例逐渐提升;权益风格、板块方面,相比于同期主动型权益基金,固收+基金更偏向于大盘价值,同时显著超配大金融板块,低配TMT板块;转债方面,固收+基金配置的转债整体配置偏向于均衡以及债性相对较强的品种。业绩归因方面,在2015Q4-2023Q3的时间区间内,普通债券对于固收+基金的贡献幅度相对较高,同时网下打新、可转债对固收+基金产生了正向的收益贡献。我们从历史净值以及历史持仓出发,从不同角度构建因子定量刻画固收+基金的历史表现。具体来看,我们结合净值数据与持仓数据,构建了超额收益稳定性、静态持仓表现以及动态交易能力因子,以此作为筛选基金构建组合的具体依据。历史上来看,该3个因子在固收+基金中均具备较为显著的选基效果。我们尝试通过超额收益稳定性、静态持仓表现、动态交易能力等3个因子筛选基金构建组合。长期来看,由得分位于前10%的基金所构成的组合获得了较为稳定的超额收益;进一步地,为了提升超额收益的稳定性,我们尝试在控制组合与固收+基金指数配置偏差的基础上优选基金,以此构建固收+基金指数增强组合。历史上来看,基于不同固收+基金指数所构建的基金组合相比于其业绩基准均获得了较为稳定的超额收益,且组合业绩表现对于参数的敏感性相对较弱。本文中,我们定义固收+基金为:偏债混合型、灵活配置型以及混合债券型二级基金,并要求当期权益资产、可转债资产占基金净值分别不超过30%、60%。进一步地,我们将满足条件的偏债混合型、灵活配置型基金划分为混合型固收+基金;将满足条件的混合债券型二级基金划分为债券型固收+基金。近年来,固收+基金市场迎来了快速发展,总规模从2009Q4的367亿元上升至2023Q2的1.40万亿元。其中,混合型固收+基金、债券型固收+基金的总规模分别为0.49万亿元、0.90万亿元。量化视角下的固收+基金优选:净值+持仓、静态+动态本文中,我们以固收+基金作为主要研究对象,并尝试从基金的历史净值、历史持仓等信息出发,构建因子定量刻画固收+基金的历史表现。具体来看,基于净值数据,我们将从收益获取及风险控制等角度度量基金的净值表现;基于持仓数据,我们将从大类资产配置、细分资产投资等角度刻画基金的静态持仓表现;进一步地,我们将净值数据与持仓数据相结合,从中定量刻画基金的动态交易能力。具体流程上,首先,我们筛选满足条件的混合型、债券型固收+基金,构建固收+基金池;而后,我们从历史净值以及历史持仓出发,从不同角度构建因子定量刻画固收+基金的历史表现;最终,我们结合净值数据与持仓数据,从超额收益稳定性、静态持仓表现以及动态交易能力等3个维度的因子出发对于固收+基金进行定量打分,并以此作为筛选基金构建组合的具体依据。本节中,我们从定期报告披露的数据出发,研究固收+基金的持仓特征。从大类资产配置的角度来看,截至2023Q2,混合型固收+基金的权益、普通债券、可转债配置比例分别为19%、85%、6%,其中可转债的配置比例近年来呈现逐渐提升的态势;债券型固收+基金的权益、普通债券、可转债配置比例分别为14%、86%、13%,含权资产配置比例略高于混合型固收+基金。从权益风格配置的角度来看,相比于同期主动型权益基金,固收+基金在规模风格上更偏向于大盘,而在成长价值风格上更偏向于价值;从权益板块配置的角度来看,相比于同期主动型权益基金,固收+基金显著超配大金融板块,而显著低配了TMT板块。从普通债券配置的角度来看,由于固收+基金在定期报告中仅披露前5大债券持仓,因此披露的普通债券占所有普通债券持仓的占比往往较为有限。经统计,近年来固收+基金的平均普通债券披露比例仅为35%,因此下文中我们将降低不再使用固收+基金的普通债券持仓数据。从转债配置的角度来看,平底溢价率方面,固收+基金配置转债的整体平底溢价率主要在80%-100%之间波动,整体配置偏向于均衡以及债性相对较强的品种;转股溢价率方面,固收+基金配置转债的整体转股溢价率主要在40%-60%之间波动。本节中,我们从大类资产的层面出发对于固收+基金的历史收益进行归因,研究固收+基金的收益来源。具体来看,我们以季度为频率进行基金绝对收益的分解,并根据Carino的方法将季度分解的结果进行加总,具体方法如下:基于上述方法,我们分别计算混合型固收+基金以及债券型固收+基金的历史收益来源。经计算,在2015Q4-2023Q3的时间区间内,混合型固收+基金的累计收益为44.97%,其中普通债券、网下打新的贡献幅度相对较高;债券型固收+基金的累计收益为26.44%,其中普通债券、可转债的贡献幅度相对较高。本章中,我们从历史净值以及历史持仓出发,从不同角度构建因子定量刻画固收+基金的历史表现。具体来看,我们结合净值数据与持仓数据,构建了超额收益稳定性、静态持仓表现以及动态交易能力因子,以此作为筛选基金构建组合的具体依据。

在固收+基金的因子测试以及组合构建中,我们筛选满足以下条件的基金作为固收+基金池,并以每年的1、4、7、10月末作为季频调仓时点,基于不同因子筛选基金等权构建组合:

1.基金类型:偏债混合型、灵活配置型、混合债券型二级;

2.权益仓位:近4个季度报告期权益持仓占净值比均小于30%;

3.转债仓位:近4个季度报告期可转债持仓占净值比均小于60%;

6.业绩基准:业绩基准为宽基指数,且港股持有比例不存在下限。

本节中,我们基于基金历史净值数据出发,通过净值回归的方法构建超额收益稳定性因子。具体来看,我们在每月末分别将基金历史3个月日频净值收益率与不同类型资产所对应的指数进行回归,以此计算基金在剥离各类资产收益贡献之后的超额收益。在回归自变量的选择中,我们将分别选择风格指数或板块指数来代表权益资产。在超额收益稳定性因子的计算上,在每个月末时点,向前取12个月(包括当月)的回归截距项Alpha,随后计算12个Alpha的均值和12个Alpha的标准差的比值——即超额收益信息比,并以此作为超额收益稳定性因子。从因子测试的结果来看,超额收益稳定性因子在季度频率的选基上具有较好的效果,且选择风格指数代表权益资产的超额收益稳定性因子的有效性更强,下文中我们选择该因子定量刻画固收+基金的超额收益稳定性。从超额收益稳定性因子的回测结果来看,在2016.1-2023.9的时间区间内,前10%基金组合的累计收益率为52.05%,同时固收+基金整体、后10%基金组合的累计收益率分别为40.42%、27.49%。长期来看,由超额收益稳定性前10%基金所构成的组合获得了较为显著的超额收益。本节中,我们基于基金历史持仓数据出发,构建静态持仓表现因子。具体来看,我们以季度为频率,在假定基金持仓在下1个季度内不变的情况下,分别计算的大类资产配置以及细分资产投资的收益贡献,并选择不同分项的收益贡献加总,构建了多个静态持仓表现因子。(考虑到固收+基金的债券披露比例相对较低,此处我们在计算基金细分资产投资的收益贡献中将不纳入债券资产。)基于不同的收益分项,此处我们基于历史1年的持仓数据,采用Brinson模型等业绩归因方法,总计构建了15个静态持仓表现因子。从因子测试的结果来看,基于大类资产配置+权益个股选择+转债超额收益所构建的静态持仓表现在季度频率的选基上具有较好的效果,下文中我们选择该因子定量刻画固收+基金的静态持仓表现。从静态持仓表现因子的回测结果来看,在2016.1-2023.9的时间区间内,前10%基金组合的累计收益率为47.17%,同时固收+基金整体、后10%基金组合的累计收益率分别为40.42%、36.26%。长期来看,由静态持仓表现前10%基金所构成的组合获得了较为显著的超额收益。本节中,我们结合基金历史净值以及历史持仓数据,构建动态交易能力因子。具体来看,我们以季度为频率,在假定基金持仓在下1个季度内不变的情况下,计算基金的模拟日频净值;在此基础上,我们计算基金的实际日频净值相对于模拟日频净值的累计超额收益以及超额收益信息比,以此反应基金的动态交易能力。(考虑到固收+基金的债券披露比例相对较低,此处我们在计算基金模拟日频净值中将不纳入债券资产。)进一步地,此处我们计算动态交易能力因子与静态持仓表现因子的相关性水平。经计算,不同动态交易能力因子与静态持仓表现因子的相关系数均处于相对较低的水平。整体来看,基金的动态交易能力与静态持仓表现之间并没有显著的相关性。从因子测试的结果来看,动态交易能力因子在季度频率的选基上具有较好的效果,且代表动态交易能力稳定性的交易信息比因子的有效性更强,下文中我们选择该因子定量刻画固收+基金的动态交易能力。从动态交易能力因子的回测结果来看,在2016.1-2023.9的时间区间内,前10%基金组合的累计收益率为50.72%,同时固收+基金整体、后10%基金组合的累计收益率分别为40.42%、35.26%。长期来看,由动态交易能力前10%基金所构成的组合获得了较为显著的超额收益。基于第三章中的因子测试结果,本节中我们尝试通过超额收益稳定性、静态持仓表现、动态交易能力等3个因子筛选基金构建组合。具体来看,基于第三章中所筛选出的固收+基金,我们以每年1、4、7、10月末作为季度换仓时点,并在每个换仓时点计算基金的3因子等权得分,并根据该得分筛选基金等权构建组合。

从分10档的回测结果来看,在2016.1-2023.9的回测区间内,得分最高的前10%基金组合的累计收益率为57.74%。相比于固收+基金整体以及得分最低的后10%基金组合,长期来看前10%基金组合获得了较为稳定的超额收益。分年度来看,除2021年以外,其余年份中前10%基金组合均跑赢了固收+基金的整体表现。从回测结果来看,在2016.1-2023.9的回测区间内,前10%基金组合的累计收益率为162.54%,同期偏债混合型基金指数、混合债券型二级基金指数的累计收益率分别为37.48%、29.73%。分年度来看,除2021年以外,其余年份中前10%基金组合均同时跑赢了该两个固收+基金指数的表现。

下文中,我们将尝试在控制组合与固收+基金指数配置偏差的基础上优选基金,以此获取相对于固收+基金指数更为稳定的超额收益。基于上节中的回测结果,通过超额收益稳定性、静态持仓表现以及动态交易能力筛选固收+基金构建组合在历史上获得了较为稳定的超额收益。本节中,为了进一步提升超额收益的稳定性,我们尝试在控制组合与固收+基金指数配置偏差的基础上优选基金,以此构建固收+基金指数增强组合。此处,我们仍以季度作为换仓频率,并在第三章中固收+基金池的基础上加入转债配置比例较高的基金。

具体来看,我们控制组合在权益仓位、权益风格、权益板块、转债仓位、转债特征等方面与基准固收+基金指数偏离幅度的基础上,最大化基金组合在3个因子上的总得分。此外,我们对于组合的持仓集中度也有一定的要求,即限制单一产品以及单一基金经理所管理的产品权重不超过15%,单一基金公司所管理的产品权重不超过30%。从回测结果来看,在2016.1-2023.9的回测区间内,偏债混合型基金指数增强组合的累计收益率为63.03%,同期偏债混合型基金指数的累计收益率为37.48%。分年度来看,在回测区间内的不同年份中,偏债混合型基金指数增强组合均跑赢了同期基准指数的表现。在2016.1-2023.9的回测区间内,收益方面,偏债混合型基金指数增强组合的年化收益率为6.63%,年化超额收益率为2.36%,超额收益季度胜率为86.67%;风险方面,组合最大回撤为5.55%,超额收益的最大回撤为1.88%。从回测结果来看,在2016.1-2023.9的回测区间内,混合债券型二级基金指数增强组合的累计收益率为59.71%,同期偏债混合型基金指数的累计收益率为29.73%。分年度来看,在回测区间内的不同年份中,混合债券型二级基金指数增强组合同样均跑赢了同期基准指数的表现。在2016.1-2023.9的回测区间内,收益方面,混合债券型二级基金指数增强组合的年化收益率为6.34%,年化超额收益率为2.86%,超额收益季度胜率为90%;风险方面,组合最大回撤为6.52%,超额收益的最大回撤为1.72%。在实际运作中,以季度为频率对于基金进行调仓往往会面临一定的赎回成本。经统计,混合型固收+基金的季度赎回费率平均约为0.5%,而债券型固收+的季度赎回费率平均约为0.1%。为了避免过高的交易费率对于组合表现的影响,此处我们尝试通过配置对应基金的C份额来降低赎回成本。相比于固收+基金A份额,C份额对于持有1个季度以上的情况往往不收取赎回费,但同时会额外收取每年平均约0.4%的销售服务费。

近年来,固收+基金的C份额基金数量快速上升,截至2023Q3,当前超过80%的混合型、债券型固收+基金存在对应的C份额基金。随着固收+基金C份额的扩容,该产品也有望在提升组合的业绩表现中发挥更大的作用。进一步地,我们测试固收+基金指数增强组合对于不同参数的敏感性。具体来看,我们尝试改变换仓时点以及换仓周期,测试组合在不同情况下的业绩表现。经计算,不同参数下组合信息比的差别相对较小,整体来看季度调仓的组合表现优于半年度调仓的组合。风险提示:(1)本文仅在合理的假设范围讨论,文中数据均为历史数据;(2)基于模型得到的相关结论并不能完全准确地刻画现实环境以及预测未来;(3)本文中基于模型得到的组合不代表任何投资建议。《量化视角下的固收+基金优选:净值+持仓、静态+动态:基金产品专题研究系列之五十五》本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 广发金融工程研究

本文链接:http://17quant.com/post/%E3%80%90%E5%B9%BF%E5%8F%91%E9%87%91%E5%B7%A5%7C%E5%9F%BA%E9%87%91%E7%A0%94%E7%A9%B6%E3%80%91%E9%87%8F%E5%8C%96%E8%A7%86%E8%A7%92%E4%B8%8B%E7%9A%84%E5%9B%BA%E6%94%B6%2B%E5%9F%BA%E9%87%91%E4%BC%98%E9%80%89%EF%BC%9A%E5%87%80%E5%80%BC%2B%E6%8C%81%E4%BB%93%E3%80%81%E9%9D%99%E6%80%81%2B%E5%8A%A8%E6%80%81%EF%BC%9A%E5%9F%BA%E9%87%91%E4%BA%A7%E5%93%81%E4%B8%93%E9%A2%98%E7%A0%94%E7%A9%B6%E7%B3%BB%E5%88%97%E4%B9%8B%E4%BA%94%E5%8D%81%E4%BA%94.html 转载需授权!