【国联金工|基金研究】国泰基金林小聪投资价值分析报告——以业绩为动量,挖掘超预期的投资机会

【国联金工|基金研究】国泰基金林小聪投资价值分析报告——以业绩为动量,挖掘超预期的投资机会

报告外发时间:2023-3-27

投资要点

Ø 基金经理林小聪女士:业绩表现优异的中生代成长股猎手

基金经理林小聪女士于上海交通大学毕业,消费研究员出身,能力圈包含食品饮料、商贸零售、旅游、计算机、电子、军工、新能源、机械等领域,于2010年4月加入国泰基金管理有限公司,投资经历近6年,最新管理规模为13.57亿元。代表产品国泰事件驱动A任职期间累计收益为140.61%,同类排名百分比前7.66%,业绩表现十分优异。

Ø 在管基金

国泰事件驱动策略混合型基金(A类:020023,C类: 015592),国泰景气优选混合型基金(A类:012880,C类:012881),国泰融安多策略灵活配置混合型基金(A类:003516,C类:014960)。

Ø 代表产品分析:国泰事件驱动A

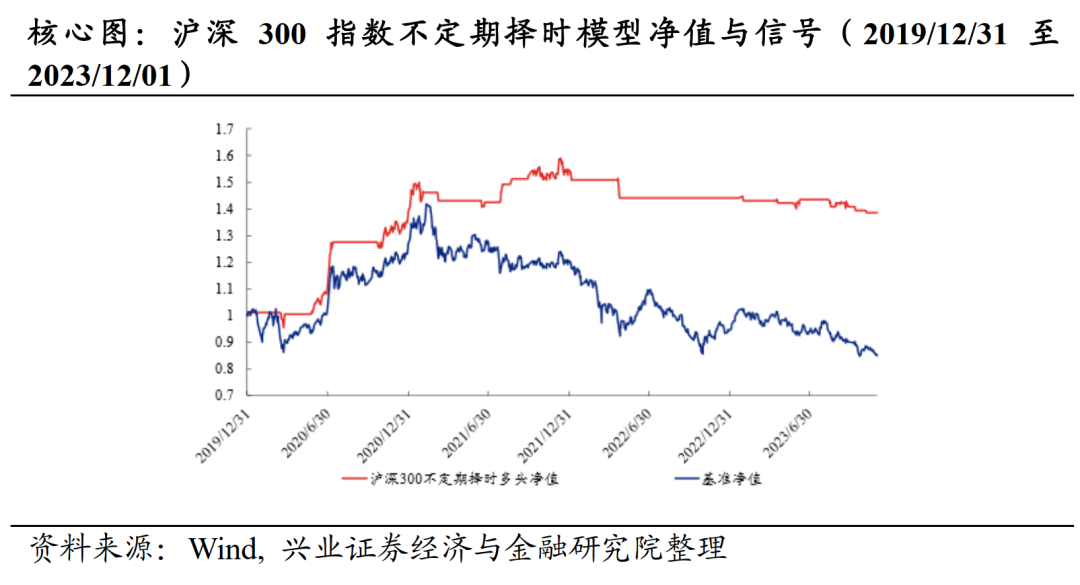

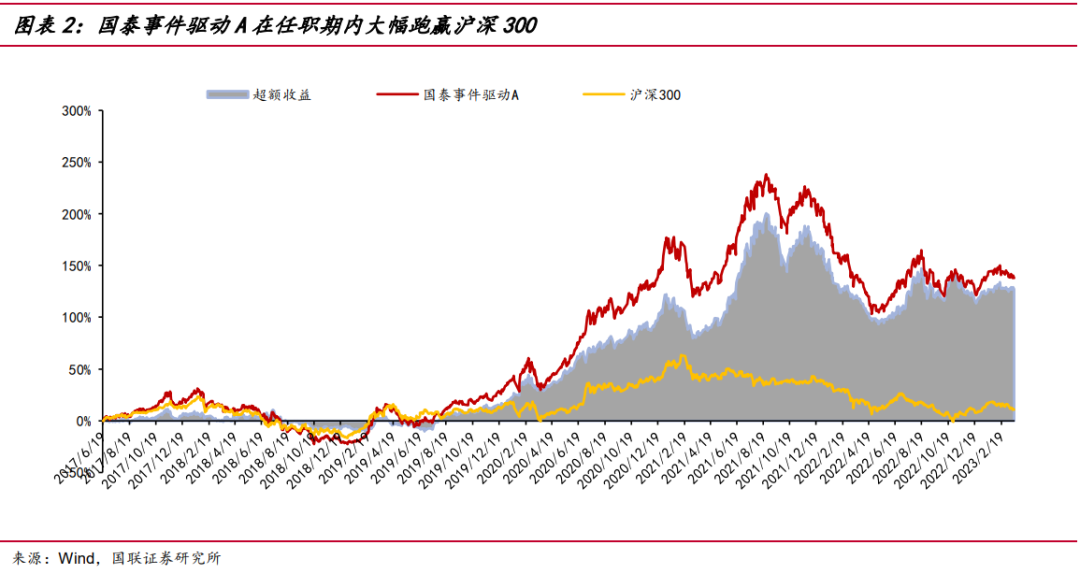

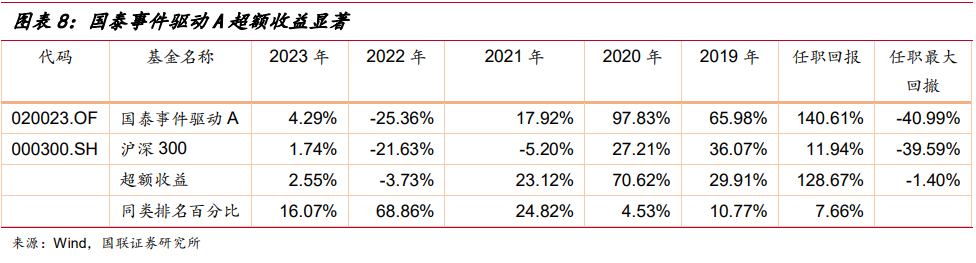

业绩:超额收益显著,回撤控制稳定。国泰事件驱动A自基金经理接管起较沪深300超额收益率为128.67%。2020年基金取得了70.62%的超额收益;2021年市场震荡,基金取得了23.12%的超额收益,业绩表现优异。自基金经理接管基金起,在任意时间点买入国泰事件驱动A,持有180天,有65.45%的概率获得正收益.

投资特点:擅长成长股投资,行业均衡,持仓分散,淡化择时。国泰事件驱动A的集中度一般保持在30%-50%之间,以相对分散的均衡配置来控制风险;仓位均保持在85%附近,不太择时。

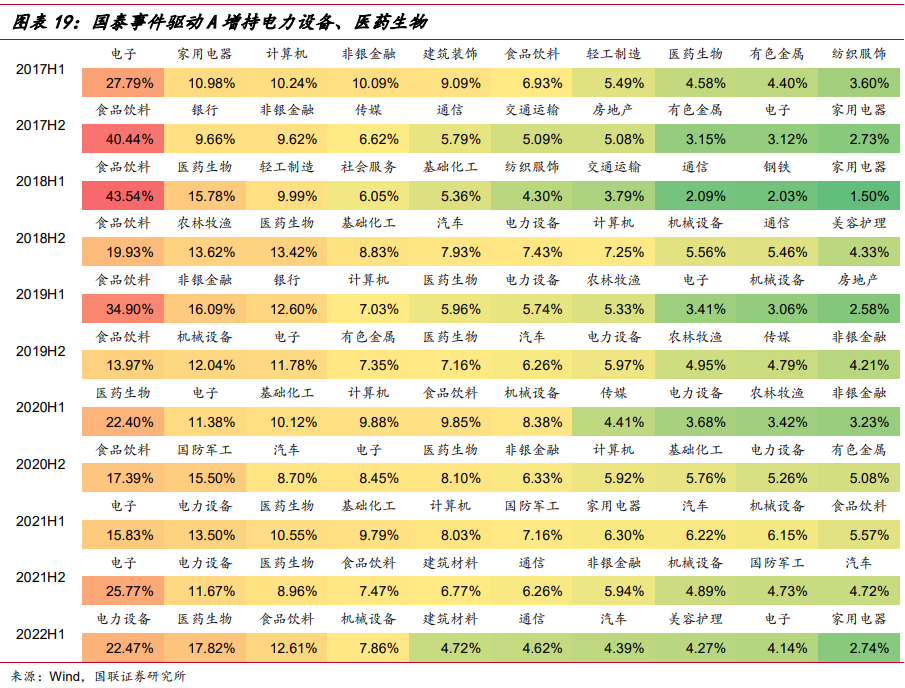

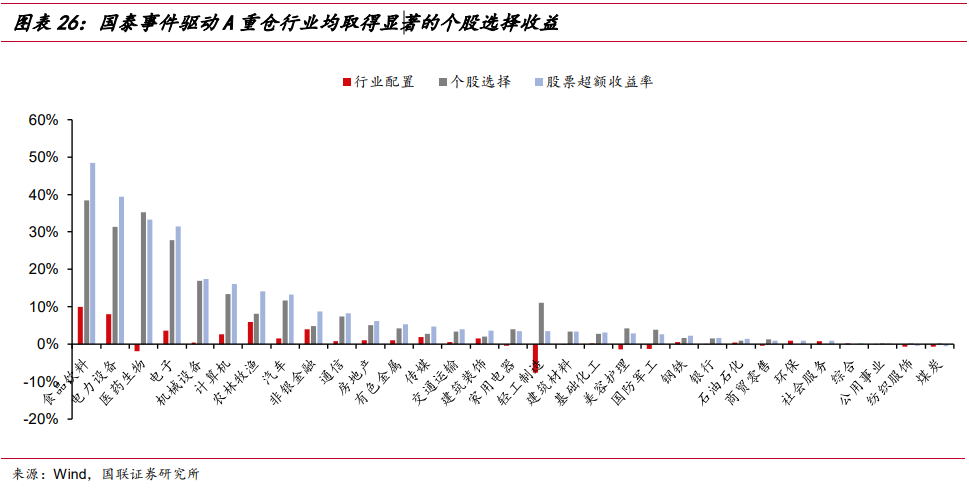

配置特点:行业均衡,牛股频出。基金行业配置多数时间均衡分散,能力圈所涉行业广泛。基金经理长期偏好重仓食品饮料、医药生物、电力设备、电子等行业。在2022上半年加仓电力设备、医药生物、食品饮料、机械设备。通过其介入的时间点来看,基金经理提前于市场预期在低位区间提升持仓集中度。

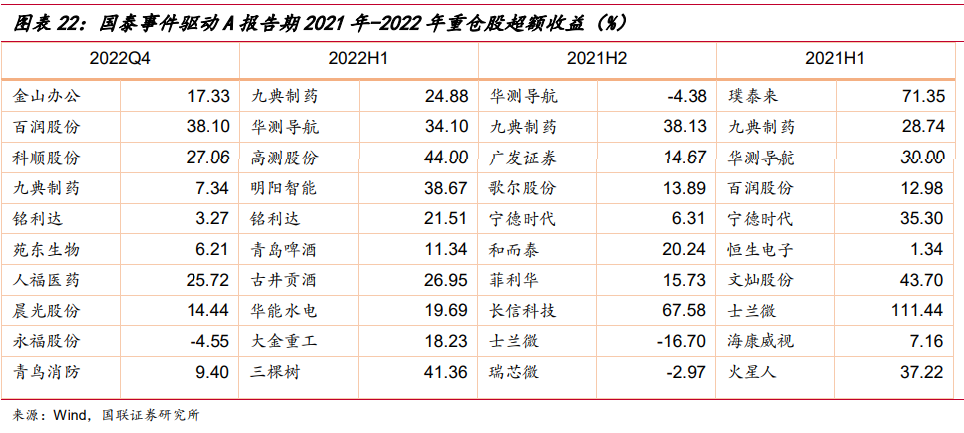

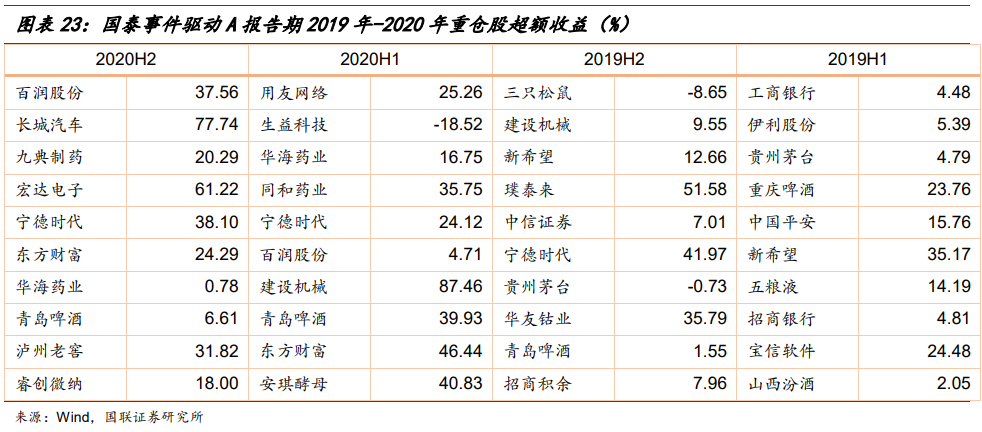

基金个股选择能力强,胜率高。对个别看好的个股,基金持仓时间较长,有能力享受到股价上涨的完整波段,如九典制药持仓期间上涨幅度高达114.23%。截止2022Q4, 国泰事件驱动A前十大重仓股选股较申万行业板块胜率达85%。

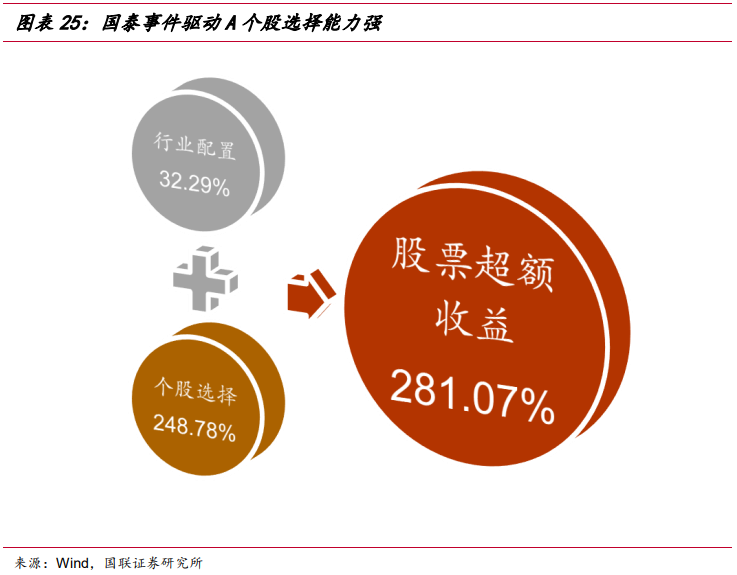

Ø 业绩归因:选股能力突出

国泰事件驱动A个股选择能力较强。基金自2017H1至2022H2股票超额收益合计为281.07%,其中个股选择收益高达248.78%。基金在食品饮料、电力设备、医药生物、电子、机械设备等行业均获得了较高的个股选择收益,表明基金经理对重仓行业和个股的把握非常精准。

Ø 风险提示

本报告结论基于历史数据信息的统计规律,推荐标的都是基于历史数据得出,历史数据并不一定代表未来。报告阅读者需审慎参考报告结论。

分析师:王晓檬

执业证书编号:S0590522030006

分析师:朱人木

执业证书编号:S0590522040002

电话:0510-82832053

正文目录

正文

1. 基金经理介绍:国泰基金林小聪

国泰基金林小聪女士,具有接近13年证券从业经历,近6年的股票投资管理经验。2010年4月加入国泰基金管理有限公司,历任研究员、基金经理助理。截至2022年3月20日,林小聪女士合计管理3只基金。现任国泰事件驱动策略混合型证券投资基金、国泰融安多策略灵活配置混合型证券投资基金、国泰景气优选混合型证券投资基金的基金经理。管理规模共计13.57亿元。

截至2023年3月20日,林小聪女士任职年化回报为16.48%。代表产品国泰事件驱动A任职期间累计收益为140.61%,超越基准回报123.46%,同类排名百分比前7.7%,业绩表现十分优异。

、搭建网络销售平台

2. 基金经理投资方法论

Ø 基金经理的投资画像

基金经理林小聪女士毕业于上海交通大学,从业时间超过12年,2010年4月加入国泰基金,历任研究员、基金经理助理、基金经理。担任研究员时,主要覆盖零售、旅游、食品饮料等消费行业。之后能力圈逐渐拓展到电力设备、电子、机械设备、计算机、医药生物、农林牧渔等行业,能力圈广泛。

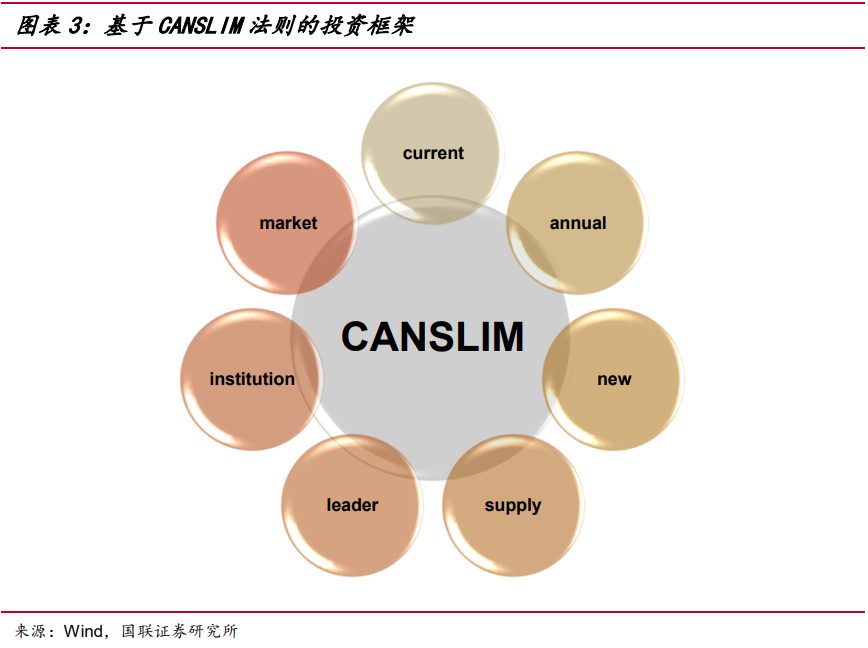

基金经理的投资框架是基于威廉·欧奈尔的CANSLIM体系的成长股投资。以中长期行业景气度为基准,自下而上精选优质成长股,将基本面和市场面结合,追求业绩高增长及“超预期”带来的戴维斯双击。在基本面方面,基金经理会根据上市公司定期报告筛选出一部分符合高增长、超预期的行业或公司,集中投研力量做深度的调研,寻找背后的驱动因素以判断可持续性,挖掘潜在的投资机会。基金经理对于过去几年表现不好的行业也会有所关注,看是否有行业或者公司的经营趋势困境反转。在市场层面,会使用一些量化指标作为投资的辅助,定期更新股票的相对强度,在此基础上进行组合构建。这套投资框架可以较好兼顾投资的概率和效率。

在选股方面,基金经理关注行业的发展空间及当前的景气度,重点关注未来3-5年发展空间大、前景好的行业。关注个股财务数据,从多角度精选优质成长股:希望投资标的有明晰的现在,当前业绩持续高增长或超预期;未来盈利能力强,现金流稳定且可持续;估值与业绩匹配,估值水平合理。

在组合管理上,基金经理均衡构建组合。为了应对判断失误与行业或有风险,基金经理均衡配置行业,再看好的行业,单一行业持仓比例也不会超过30%。持股集中度较低,个股分散,前十大重仓股的比例一般在30%-50%之间。基金经理有意识降低组合的锐度,但是依旧保持较强的进攻属性。基金经理注重风险控制,适度兼顾组合的波动和回撤,有意识降低组合的锐度,在争取收益的同时尽量降低组合波动。基金经理会进行部分逆向投资作为辅助,当判断市场情绪过热,可能会选择主动左侧卖出已持有的行业或个股,并不会执着于将个股卖在最高点。

Ø 基金经理市场展望

基金经理认为当前市场存在结构性机会。消费行业受益于政策的优化,同时也是稳经济的重要着力点,关注消费复苏的机会;数字经济是长期的产业趋势,也是国家政策重点支持的领域,会诞生很多的投资机会;过去的集采政策带来医药行业整体估值下行,医药行业仍可挖掘很多的细分机会,其中不乏高增长或高性价比的医药公司。

1、搭建网络销售平台

3. 代表产品:国泰事件驱动A(020023.OF)

本文以国泰事件驱动A(020023.OF)作为代表产品以分析基金经理的投资特点。

Ø 国泰事件驱动A基本情况

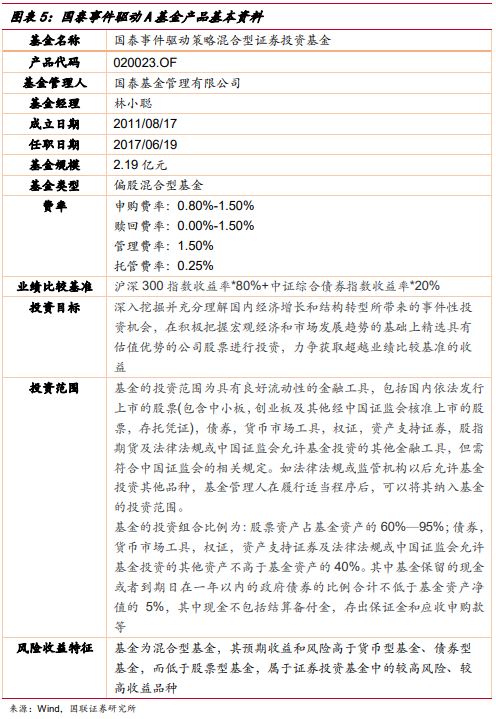

国泰事件驱动A(020023.OF)于2011年8月17日成立,为偏股混合型基金。现任基金经理林小聪女士于2017年6月19日开始对该基金进行管理。本基金的投资目标为深入挖掘并充分理解国内经济增长和结构转型所带来的事件性投资机会,在积极把握宏观经济和市场发展趋势的基础上精选具有估值优势的公司股票进行投资,力争获取超越业绩比较基准的收益。业绩基准为沪深300指数收益率*80%+中证综合债券指数收益率*20%。根据最新的季度报告数据,基金规模为2.19亿元。

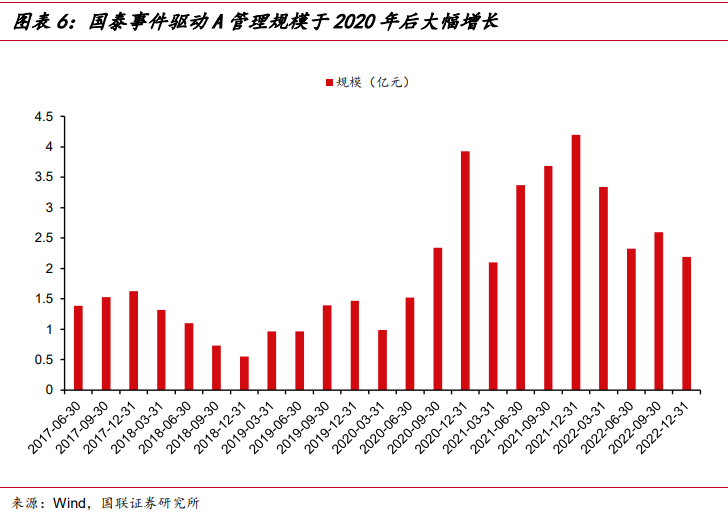

基金经理于2017年6月19日任职管理国泰事件驱动A,刚上任时基金规模为1.39亿元。在基金经理接手管理后不久即经历了2018年的熊市,在此期间规模逐季小幅下降。随后迎来2019年,基金的管理规模转跌为涨,并在2020年至2021年迅速扩张,管理规模最高达到4.19亿元。截至2022年四季度末,国泰事件驱动A的最新管理规模为2.19亿元。近三年,基金的管理规模远远高于基金经理任职之前2015-2016年的水平。

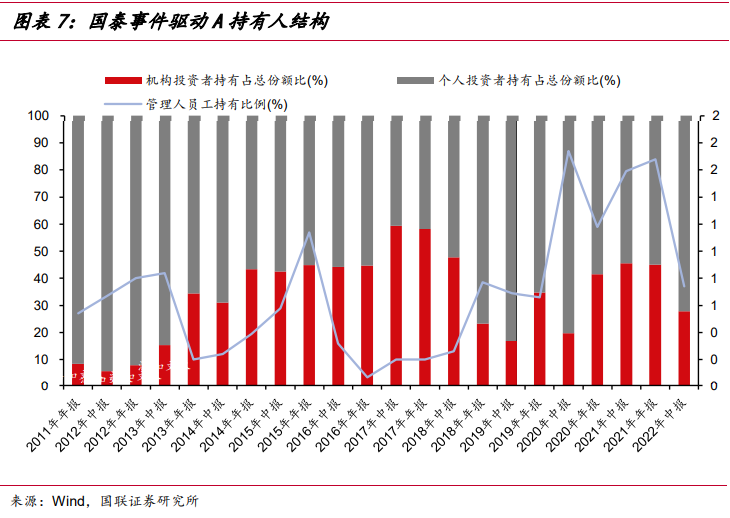

从持有人结构上看,在林小聪女士接管国泰事件驱动A后,基金2017年二季度的机构投资者持有比例出现了一定程度的上升,当期机构投资者持有比例从前期的44.67%升至59.40%,并于此后一年保持在53%的平均水平。体现了基金经理的投资理念及广泛的管理能力受到机构的认可。截至2022年6月底机构最新持有比例为27.89%。基金管理人国泰基金员工持有比例自基金经理接手该产品后也出现大比例上升,过往三年管理人员工持有平均比例为1.39%。自2020年以来,管理人员工持有份额从2019年四季度末的32.28万份涨至2020年年中的63.01万份,体现了国泰基金内部对基金经理管理能力的认可。

Ø 过往业绩:超额收益显著,风险收益比高

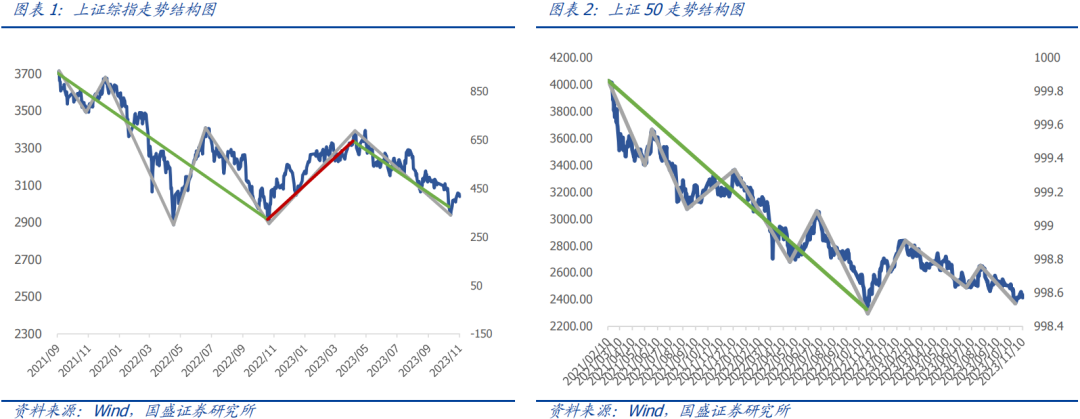

自基金经理任职后,国泰事件驱动A超额收益显著,回撤控制较好。国泰事件驱动A自基金经理任职后较沪深300超额收益率为128.67%,同类排名前7.66%。在2019年-2021年、2023年以来的市场中均显著超越沪深300的收益,其中在2020年牛市中取得了70.62%的超额收益。仅在2022年颇为动荡的熊市中,略微跑输沪深300。历史业绩表现十分优异。从基金产品净值走势来看,超额收益率在2019年以后持续扩大走高,2021年7月达到峰值。可见,基金经理的主动管理能力十分优秀,获取收益的能力极为突出,能够持续为基金持有人带来超越基准的收益率并将其不断扩大。

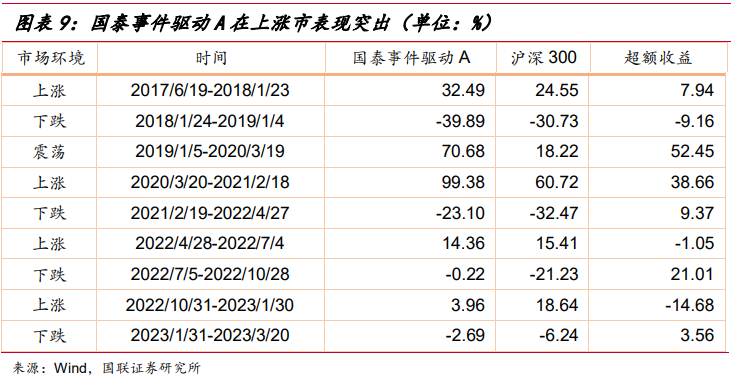

在不同风格下的市场,基金经理获得超额收益的能力很稳定。分市场环境来看:基金在上涨市和震荡市中表现较为突出。在2019年1月5日-2020年3月19日的震荡市场中,国泰事件驱动A取得了52.45%的超额收益;在2020年3月20日-2021年2月18日的上涨市场中,取得了38.66%的超额收益。在2022年7月5日-2022年10月28日的下跌市场环境中,也取得了不错的超额收益。基金表现仅在2018年和2022年的反弹中略微跑输沪深300。体现了基金经理攻守能力兼备,在上涨市与震荡市中具备极强的进攻能力,在下跌市中又能够有效控制组合的回撤。

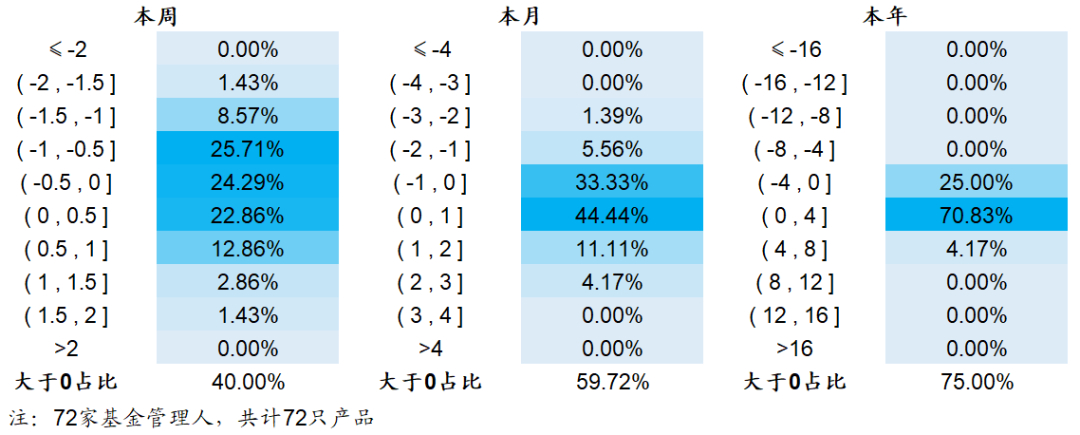

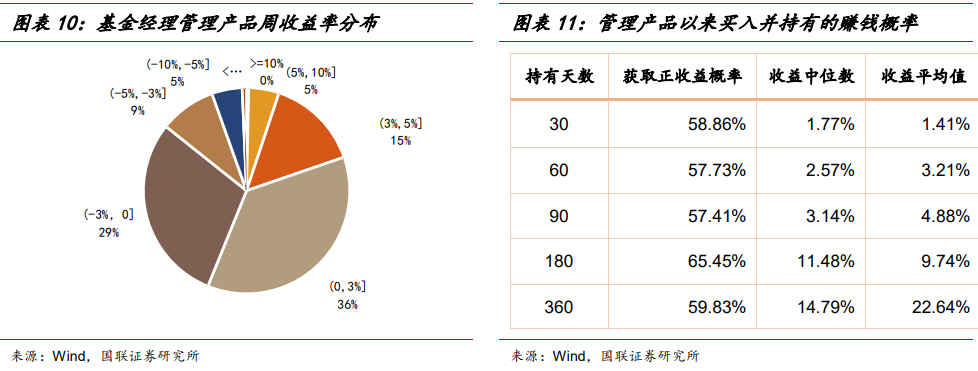

我们对基金经理所管理的产品自任职以来截至2023年3月20日共294的周收益率进行统计,周收益率主要分布在-3%到3%的范围内,所占比重达到65.99%;其次分布在3%到5%的范围内,占比达到14.63%。任意时间投资:自基金经理接管基金起,在任意时间点买入国泰事件驱动A,短期持有180天,有65.45%的概率获得正收益。自基金经理任职以来,从任意时点买入该基金,随着持有天数的增长,投资者赚钱的盈利率有较大幅度的提高,此基金适合长期持有。

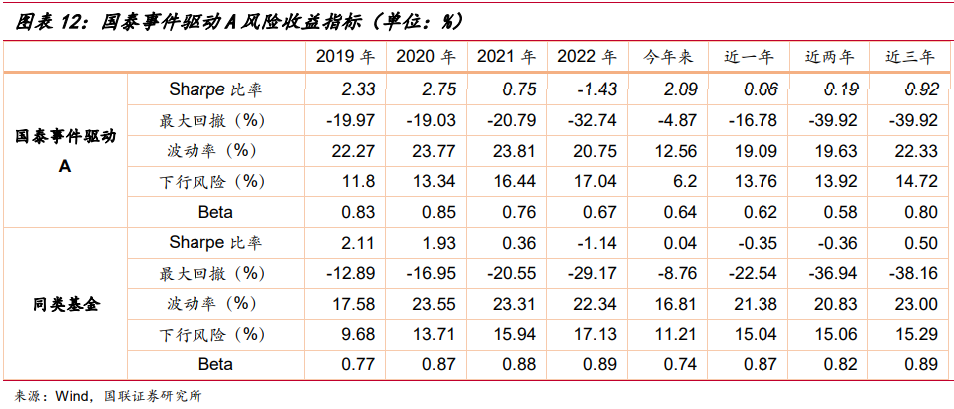

基金经理林小聪女士在管理国泰事件驱动A时,从各年数据来看,基金2019年-2021年的夏普比率较同类产品呈现出较大的优势。任职以来除2022年,夏普比率均高于同类基金平均水平。近三年的最大回撤略高于同类基金的平均水平-38.16%。2019年-2022年的单年度最大回撤均高于同类基金。今年以来最大回撤仅为-4.87%,显著优于同类。2019年-2021年的年化波动率高于同类基金。近三年的年化波动率仅为22.33%,小于同类型基金的23%。近三年的下行风险也显著低于同类基金平均水平。Beta低于同类型基金。作为成长风格的基金,国泰事件驱动A不可避免地会承受较同类基金稍高一些的波动与风险但,但基金经理管理产品呈现出极高的夏普比率,基金产品在进攻时获取收益的能力优异。

Ø 组合风格:专注成长,行业均衡,个股分散

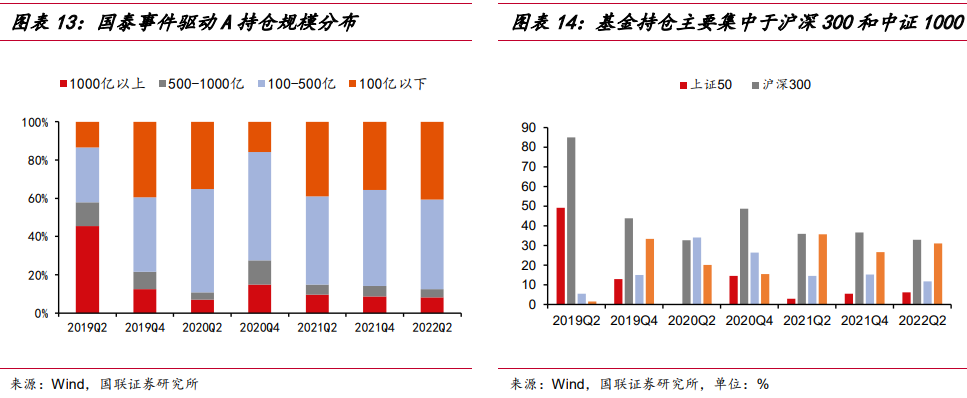

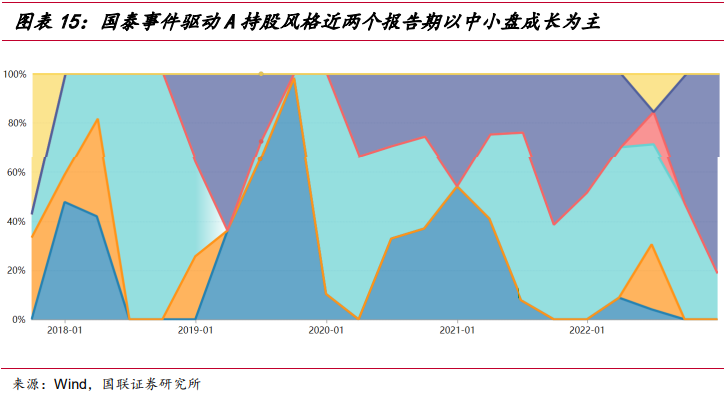

国泰事件驱动A向小盘成长风格切换。2019年年中,国泰事件驱动A重点配置于500亿以上的大盘股,其中流通市值千亿以上的个股比例达到45.35%。之后的几年中持仓风格逐渐转向中小盘股。到2022年二季度末,国泰事件驱动A配置于大、中、小盘股的比例变为12.39%、46.90%和40.71%。对小盘股的配置比例较前一期增加5.14个百分点;对中盘股的配置比例较前一期减少3.34个百分点;对大盘股的配置比例较前一期减少1.80个百分点。截至2022年年中,国泰事件驱动A的持仓个股主要集中在沪深300和中证1000。我们使用P/E、P/B、股息率倒数等指标来衡量基金的价值风格,使用ROE增长率、扣非净利润增长率、净资产增长率等指标来衡量基金的成长风格。国泰事件驱动A在2017年三季度主要集中于价值风格,之后向成长风格转化,目前持仓主要集中于成长股。

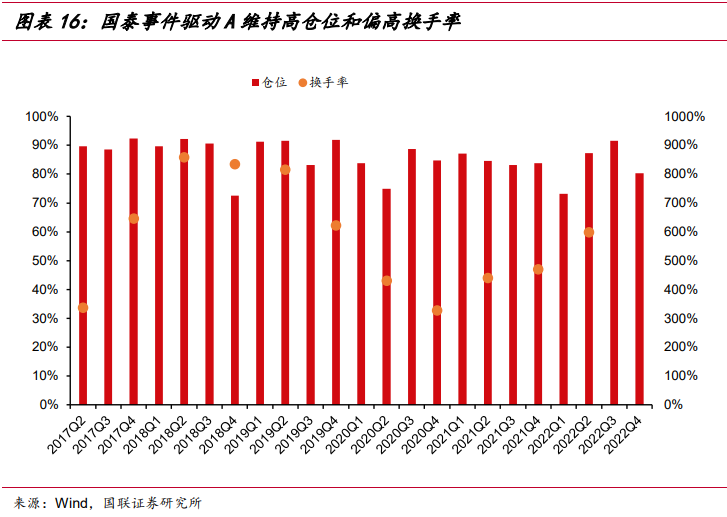

从基金操作风格来看,国泰事件驱动A维持高仓位,基金仓位均保持在85%附近,不太作择时。国泰事件驱动A整体换手率偏高,基金经理上任管理以来的平均换手率在579%左右,高于同类基金换手率均值的水平。2018年,基金的换手率较高,全年保持在800%以上的水平。2019年下半年开始换手有较明显的下降趋势。2021年以来换手率稍有回升,最新换手率为597.87%。

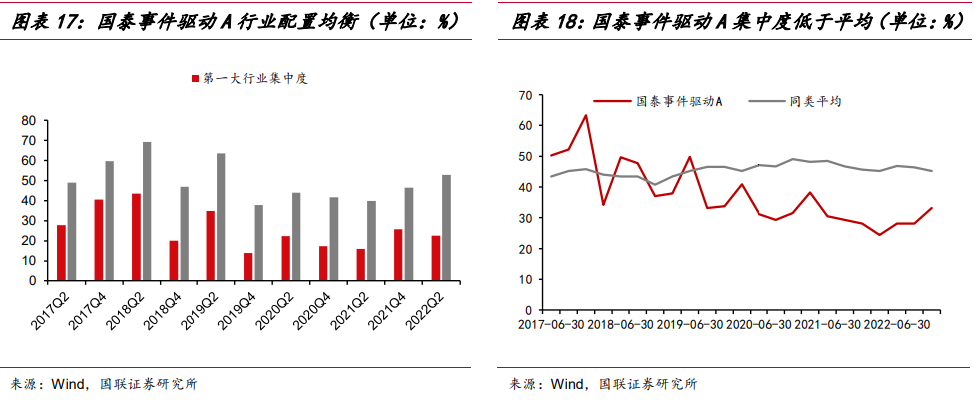

从基金经理管理产品的集中度来看,基金经理偏好行业均衡分散,持股集中度较低。近年来第一大行业占比平均水平为25.86%,前三大行业占比平均水平为50.10%,前五大行业占比平均水平为65.39%。总体来看,国泰事件驱动A的行业集中度呈现先降再回升的趋势。2019年四季度以来,基金的前三大行业集中度从37.79%回升至52.9%,。行业集中度呈现一定提高趋势。截至2022年二季度末,国泰事件驱动A的第一大行业集中度为22.47%,前三大重仓行业占比为52.90%,前五大行业占比为65.48%。在林小聪女士上任管理后,国泰事件驱动A的平均持股集中度为37.44%,集中度低于同类基金的平均水平,以相对分散的均衡配置来控制风险。最新一期(2022年四季度末)个股集中度为33.17%。

Ø 行业配置:均衡分散,能力圈广泛

基金经理行业配置分散,并不只是专注于投资2-3个行业,其组合行业分布平均数量为20个,体现了基金经理能力圈所涉行业广泛。从基金经理过往管理产品的历史持仓看,基金经理长期偏好重仓食品饮料、医药生物、电力设备、电子等行业。基金经理从2017年起重仓食品饮料行业,到2020年逐渐降低了持有比例。从2022年年中的行业配置来看,基金经理在2022上半年加仓电力设备、医药生物、食品饮料、机械设备,减配电子、建筑材料。基金经理认为医药行业估值处于底部位置,看好医药生物行业的边际改善,同时认为电力设备行业的调整较为充分,估值已进入合理区间,所以国泰事件驱动A在2022年年中提高了电力设备和医药生物行业的配置比例。通过其历史介入食品饮料、农林牧渔、医药生物、国防军工、电力设备等行业的时间点来看,基金经理会提前于市场预期在低位区间提升持仓集中度。

Ø 持股分析:调仓灵活,选股胜率高

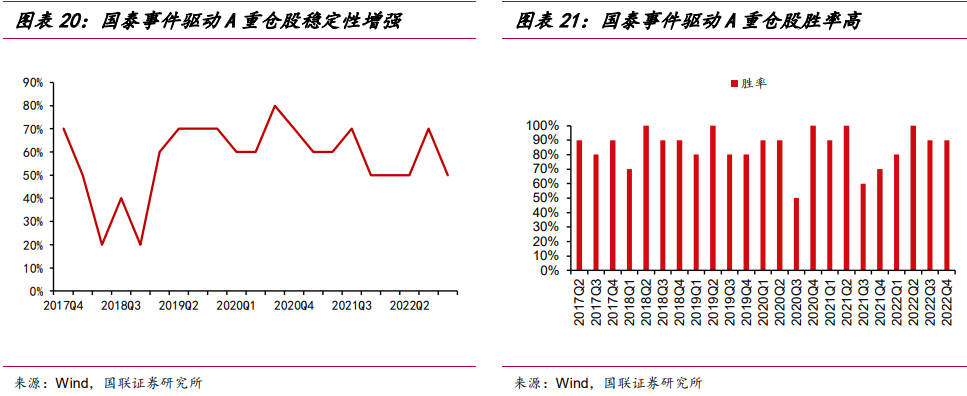

基金个股选择能力强,胜率高。我们根据前十大重仓股的换手率来衡量重仓股的稳定性。自基金经理林小聪女士担任基金经理以来,前十大重仓股稳定性波动性较大,平均稳定性为57%。可见基金经理对个股的调仓频繁且灵活。但对于个别看好的个股,基金持股周期较长,有能力享受到股价上涨的完整波段。如基金经理任职期间重仓九典制药、青岛啤酒、海康威视等标的,基金重仓期数都达到8期以上。九典制药连续10个报告期内都位居前十大重仓股行列,持仓期间上涨幅度高达114.23%。2022年四季度基金经理对重仓股进行了相对略大的调整,加仓百润股份等,首次重仓金山办公、科顺股份、晨光股份等5只标的。

我们将基金经理管理的产品的重仓股区间收益率与行业指数区间涨跌幅进行比较。自基金经理任职以来,前十大重仓股的平均选股胜率为85%,其中2018年二季度、2019年二季度、2020年四季度、2021年二季度、2022年二季度等多个季度胜率达到100%,2022年四季度的胜率为90%。基金经理对个股的把握精准,选股胜率极高。

基金具备抓牛股的能力,并不断拓展能力圈。基金经理林小聪女士对能力圈行业个股的把握十分精准,如国泰事件驱动A配置的九典制药是持仓期间医药生物板块涨幅前14的个股;百润股份是持仓期间食品饮料行业涨幅前30的个股;华测导航是持仓期间通信板块涨幅前11的牛股。同时,基金经理也在不断拓展能力圈范围,具备在多个行业抓牛股的能力。

基金经理最新偏好中小市值股票,估值容忍度较高。从国泰事件驱动A最新一期的重仓股来看,基金经理较偏好重仓中小市值的股票。前十大重仓股中仅有1只股票市值超过500亿,有3只股票市值位于100-500亿之间,有6只股票市值小于100亿。从细分行业分布来看,前十大重仓股票中有1家软件公司,1家酒业公司,3家化学药公司,2家设备公司。从PE估值来看,国泰事件驱动A对重仓股的估值容忍度较高。组合估值分位水平较高,重仓持股平均市盈率为62.16,显著高于业绩基准指数重仓持股的平均市盈率。

1、搭建网络销售平台

4. 业绩归因:选股能力突出

林小聪女士个股选择能力较为突出。我们通过Brinson 模型,对基金经理林小聪女士所管理的产品收益来源进行拆分,自2017年Q2至2022年Q4,国泰事件驱动A的股票超额收益合计为281.07%,其中个股选择收益高达248.78%,行业配置收益为32.29%。股票仓位变化贡献的收益为-3.89%。分行业来看,基金在食品饮料、电力设备、医药生物、电子、机械设备等行业均获得了较高的个股选择收益,表明基金经理对重仓行业和个股的把握非常精准。

1、搭建网络销售平台

5. 风险提示

本报告结论基于历史数据信息的统计规律,推荐标的都是基于历史数据得出,历史数据并不一定代表未来。报告阅读者需审慎参考报告结论。

1、搭建网络销售平台

法律声明:

本微信平台所载内容仅供国联证券股份有限公司的客户参考使用。国联证券不会因接收人收到本内容而视其为客户,且由于仅为研究观点的简要表述,客户仍需以研究所发布的完整报告为准。

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本微信平台中的任何内容所引致的任何损失负任何责任。

本订阅号的版权归国联证券所有,任何订阅人如欲引用或转载本平台所载内容,务必注明出处为国联证券研究所,且转载应保持完整性,不得对内容进行有悖原意的引用和删改。转载者需严格依据法律法规使用该文章,转载者单方非法违规行为与我司无关,由此给我司造成的损失,我司保留法律追究权利。

本篇文章来源于微信公众号: 投资者的未来