【国君金工】钢铁行业基本面量化之子行业比较研究

陈奥林 从业证书编号 S0880516100001

徐浩天 从业证书编号 S0880121070119

摘要

01

引言

在经过近年来核心资产及新能源的史诗级行情后,“景气度投资”这一投资理念逐渐深入人心,对景气赛道的追逐成为A股市场一个重要的投资方向。经过长期深入研究,我们已经针对近20个行业构建了基本面量化择时模型,基本实现了行业层面的赛道优选。接下来,很直接的问题是,在我们给出行业方向判断后,除了直接配置行业指数,是否存在弹性更大的标的可供选择?也就是说,我们如何对行业指数实现收益增强?

针对这一问题,我们认为主要可从两个角度入手:

第一,在一级行业内部,往往存在多个虽有联系,但投资逻辑略有不同的子行业。在不同的市场环境下,其业绩比较优势存在差异,进而影响到股价的相对表现。因此,我们可以基于子行业运行逻辑,对其业绩比较优势进行刻画,从而筛选出当前业绩占优的子行业。这样,我们就可以通过子行业轮动实现行业β的增强。

第二,我们也可以通过行业内选股来获取α收益。此前的多因子选股研究往往着眼于全市场或中证500等相对较大的股票池,这是因为统计结果在样本较多时才相对可靠。而当我们聚焦于行业内选股时,股票池内甚至可能仅有10只左右的股票,此时基于IC等统计结果进行因子筛选的稳定性难以得到保证。因此,我们主要基于行业及公司的运行特征来先验地给出因子类别选择,随后结合IC等数据进行辅助判断,以期通过逻辑强度来补足统计结果的不稳定性。

对于以上两条增强路径,我们分别开设子行业比较及行业内选股两个新系列进行研究。本篇为通过基本面量化方法实现子行业比较的第一篇报告,主要聚焦钢铁行业。

02

钢铁行业运行逻辑

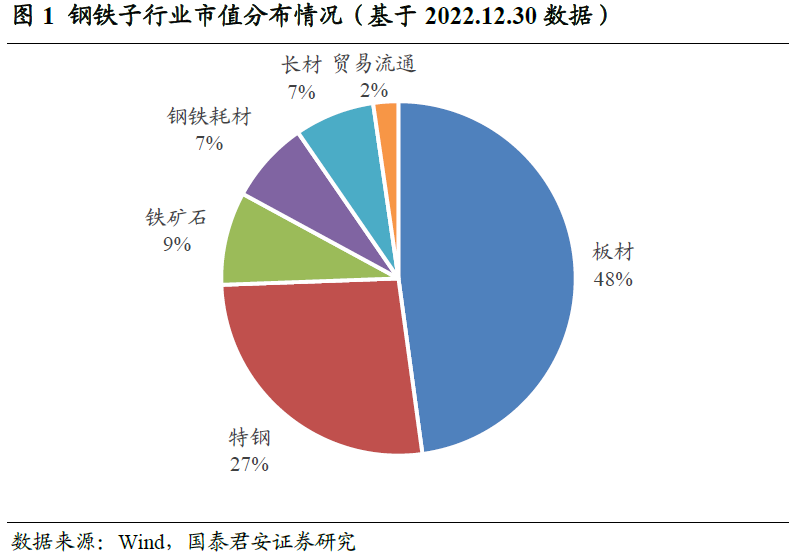

由于申万行业分类下目前没有长材及铁矿石指数,因此本文整体以中信行业分类为基准。

在中信行业分类下,目前钢铁行业下分板材、长材、特钢、铁矿石、钢铁耗材、贸易流通6个三级细分行业,其中板材市值占比最大。在上述6个行业中,贸易流通子行业仅有4只成分股,且合计市值不足300亿,而钢铁耗材子行业中最大权重股钒钛股份是钒电池概念股票,其股价走势与钢铁板块相关性较弱。因此,本文中我们着重针对板材、长材、特钢、铁矿石四个子行业进行分析。

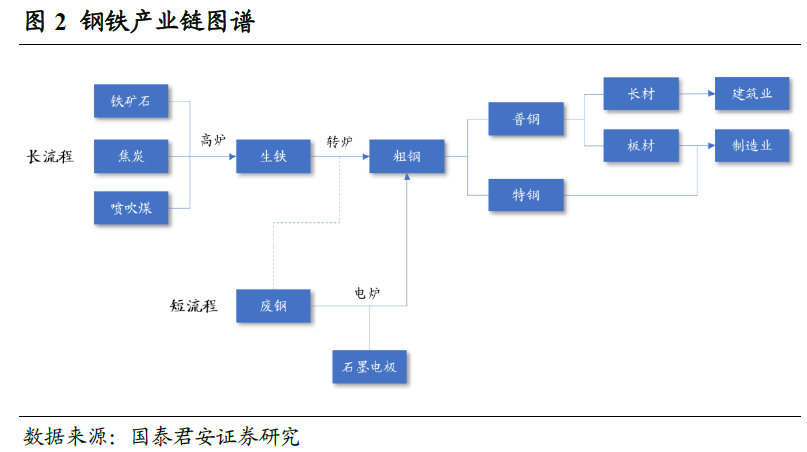

钢铁的冶炼工艺可分为长流程和短流程两种,目前我国长流程占据主导,铁矿石是钢铁生产最重要的原材料。钢铁生产主要可分为长流程和短流程两种工艺,长流程工艺由铁矿石、焦炭等原材料经高炉得到生铁,再添加部分废钢后,经转炉得到粗钢,而短流程工艺则直接由废钢经电炉得到粗钢。目前,中国钢铁生产以长流程为主,2019年长流程粗钢产量占比达90%。因此,铁矿石是钢铁生产最重要的原材料。

细分行业间的不同特征决定了不同的股价运行逻辑:

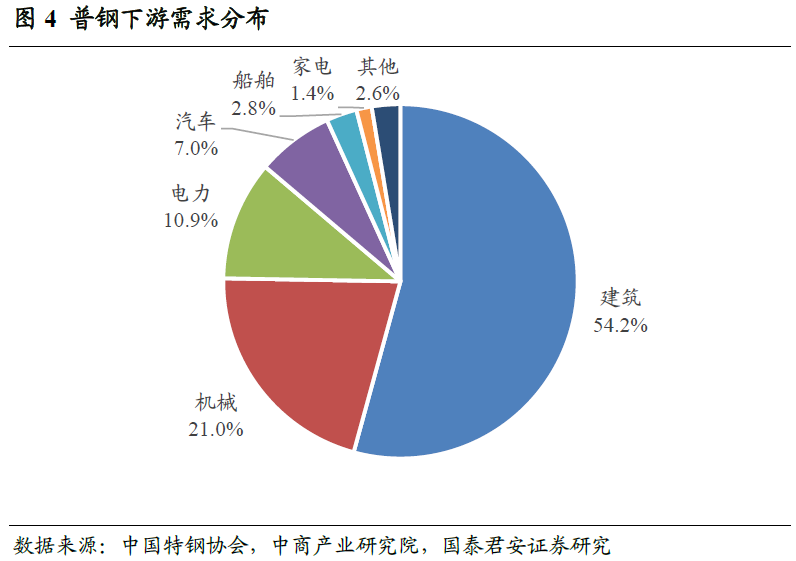

(1) 普钢业绩周期性较强,其中长材主要用于房地产及基建,板材主要用于制造业。在下游需求景气时,普钢板块的业绩弹性要明显优于其他子板块,此时股价也往往能有更为突出的表现。

(2) 特钢虽然主要应用场景也在制造业,但由于特钢产品壁垒较高,其盈利能力稳定性相对于普钢而言要明显更强。在普钢景气回落时,特钢盈利能力的比较优势更为突出,此时易走出相对收益。

(3) 铁矿石为钢铁生产的最主要上游原材料,其与钢材产品的比价关系决定了产业链利润在不同环节间的分配关系,进而决定了股价的相对走势。

下面,我们针对不同子行业,进行更为详细的分析和择时及选股策略构建。

03

细分行业择时

板材

1、行业运行逻辑

在前期报告《钢铁行业基本面量化及策略配置》中,我们提到,钢铁行业利润核心驱动要素为产品价格,可通过供给、需求、库存三要素综合判断供需平衡关系,进而判断行业景气方向。其中,在以下三种状态下,我们认为钢铁价格上行概率较高,行业存在投资机会:

(1) 供给下行需求上行。此时供需关系明显改善,钢价存在上行动力。

(2) 供给需求库存同步上行。供需同步上行时,若下游存在补库行为,则意味着此时行业能够享受由补库带来的额外需求弹性,产品价格上行的确定性更强。

(3) 供给需求库存同步下行,但价格上行。供需同步下行时,仅在库存也下行时,可能存在供弱于求带来的价格上涨行情。但库存的下行也可能是由于需求较弱,表现为主动去库,因此在这个阶段,我们直接观测价格变动来判断实际趋势。

但是,上述逻辑主要用于判断钢铁行业相对于市场是否能有超额收益表现。而当我们将视角切换至判断板材、长材两个普钢行业相对于钢铁行业整体能否跑出超额收益时,则应更多关注下游需求上行期带来的景气比较优势。上述三种状态中,供给需求库存同步下行阶段,难以带来行业内的相对收益表现。

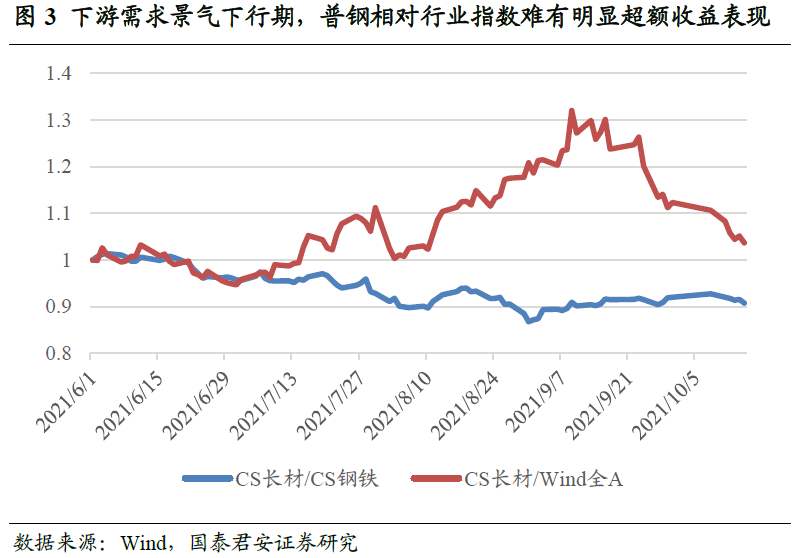

例如,2021年三季度,受限电限产的影响,钢材价格显著上行,长材板块相对于Wind全A也有明显超额收益表现,但由于地产周期持续下行,长材下游需求不振,因此长材在此期间反而跑输了钢铁指数。

综合来看,我们认为在供给下行需求上行、供给需求库存同步上行两个状态下,板材及长材两个普钢行业的业绩弹性优势更为突出,能够获取相对行业整体的超额收益。下面,我们就基于这一逻辑进行行业择时。

2、行业择时

板材下游需求以机械、汽车、船舶、家电等制造业为主。普钢下游需求中,建筑业及制造业各占一半,其中长材主要用于房地产、基建等建筑业,而板材则主要用于机械、汽车等制造业。因此,制造业景气变动是板材需求最大的影响要素。

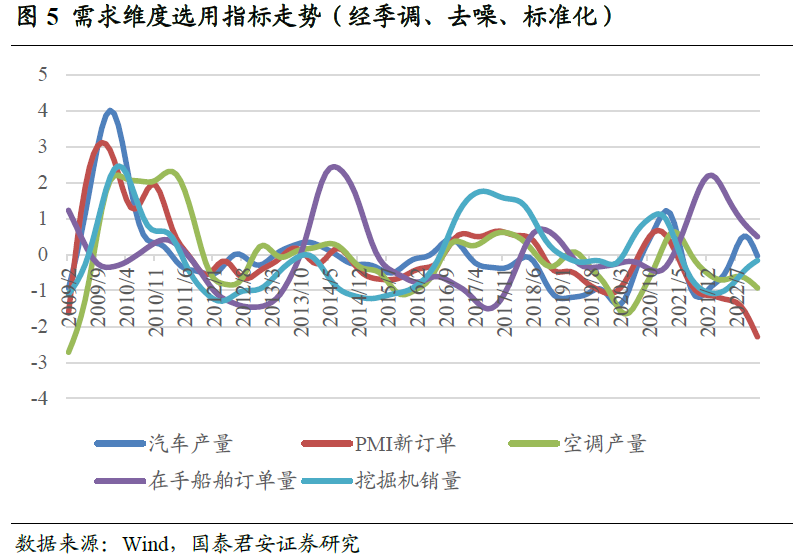

需求维度,通过PMI新订单指数等制造业相关数据综合刻画板材下游需求变动。基于板材的下游需求分布情况,我们共选取PMI新订单指数、挖掘机产量等5项制造业相关数据,综合判断板材下游需求景气变化情况。

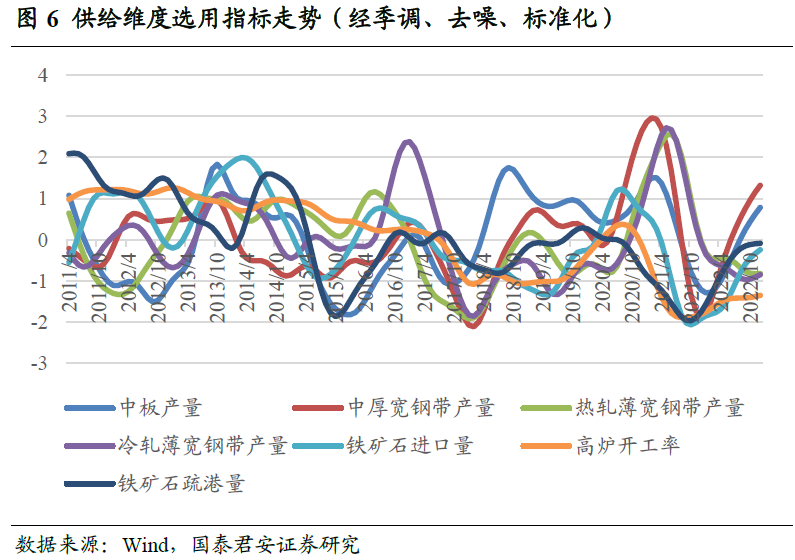

供给维度,通过板材产量等相关数据刻画供给变动情况。前期报告中,我们基于钢铁产量、高炉开工率、铁矿石进口量及疏港量数据综合判断钢铁行业供给变动。而当我们将视角细化至细分子行业时,则可以将整体钢铁产量替换为更能反映子行业产品产量的数据,从而提高判断准确性。例如,对于板材来说,我们重点关注产量较大的四个细分板材品种的月度产量变动,包括中板、中厚宽钢带等。

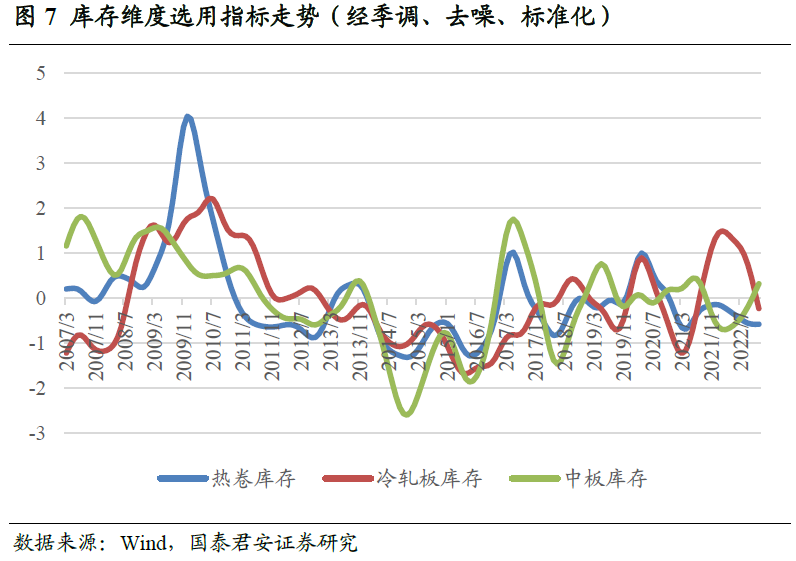

库存维度,监测重点板材品种的库存变化。针对板材行业,我们主要监测热卷、冷轧板、中板三类板材品种的库存同比变化情况。

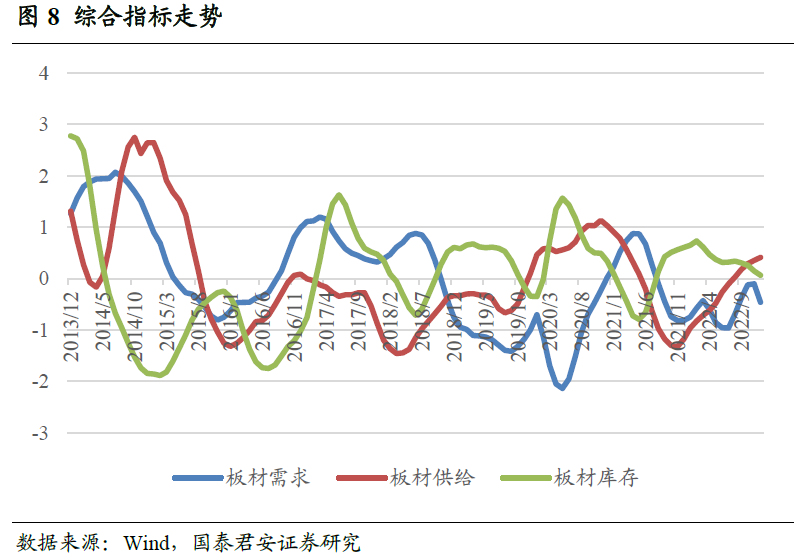

利用主成分分析等指标合成方法,构建需求、供给、库存三维择时指标体系。由于需求端指标走势差异相对较大,我们采用等权加总的方式进行指标合成,而对于供给及库存维度,我们均采用主成分分析法进行指标合成,最终得到需求、供给、库存三个维度的综合指标。下面,我们就据此进行板材行业择时策略的构建。

在供给下行需求上行、供给需求库存同步上行两种状态下投资于板材行业,可获取相对基准的显著超额收益。在行业运行逻辑梳理中,我们强调,由下游需求上行驱动的价格上涨及由此引发的行业景气比较优势是普钢相对钢铁板块整体获取超额收益的重要驱动。在此思路下,我们每月末计算需求、供给、库存三项分指标,并在供给下行需求上行、供给需求库存同步上行两种状态下配置中信板材指数,其他状态下则直接配置中信钢铁指数。在2014.1-2022.12的回测区间内,该策略相对中信板材指数的超额收益达44%,择时效果较优。

长材

长材的运行逻辑与板材一致,在供给下行需求上行、供给需求库存同步上行两个状态下具备更显著的业绩弹性优势。因此,本节中,我们同样首先对长材的需求、供给、库存三个维度进行刻画。

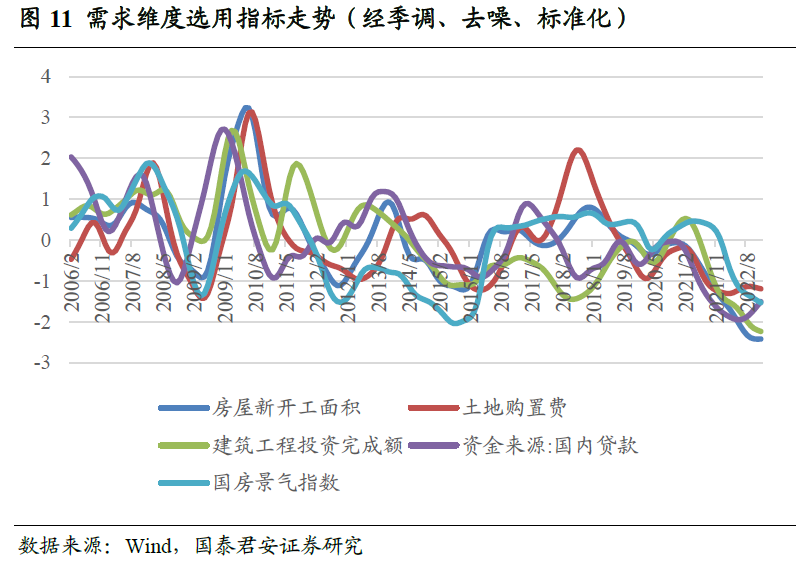

需求维度,房地产对钢铁的需求在地产新开工后得以释放,重点刻画新开工周期的变动。地产周期的运行逻辑为“销售回款-拿地-新开工-施工-竣工”。由于房地产对钢铁的需求在新开工后才会得以释放,因此我们此处主要针对新开工周期进行刻画(而非最为领先的商品房销售周期)。一方面,我们监测房屋新开工及建筑工程投资完成额两项直接反映新开工周期的数据,另一方面,我们也监测逻辑上略微领先于新开工的土地购置及资金来源等指标。指标具体走势如下所示。

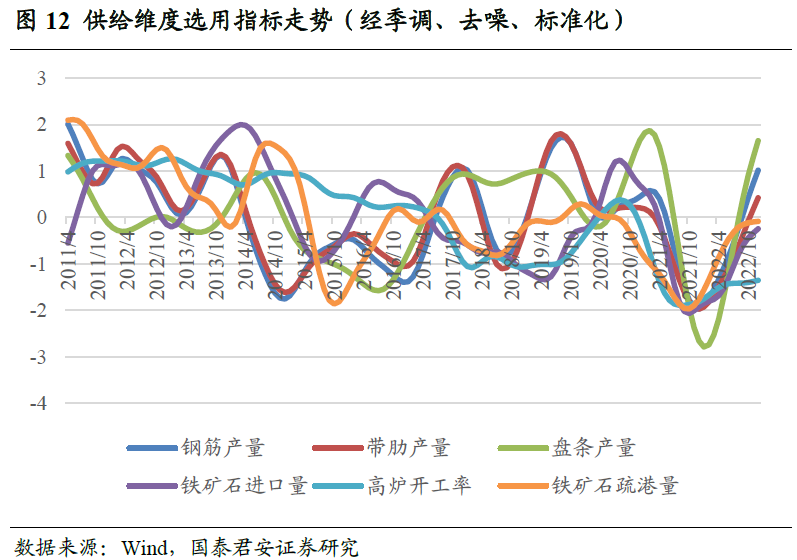

供给维度,通过长材产量等相关数据刻画供给变动情况。与前文一致,除了高炉开工率等数据之外,我们重点关注钢筋、带肋、盘条三类较为重要的长材品种的产量变化。

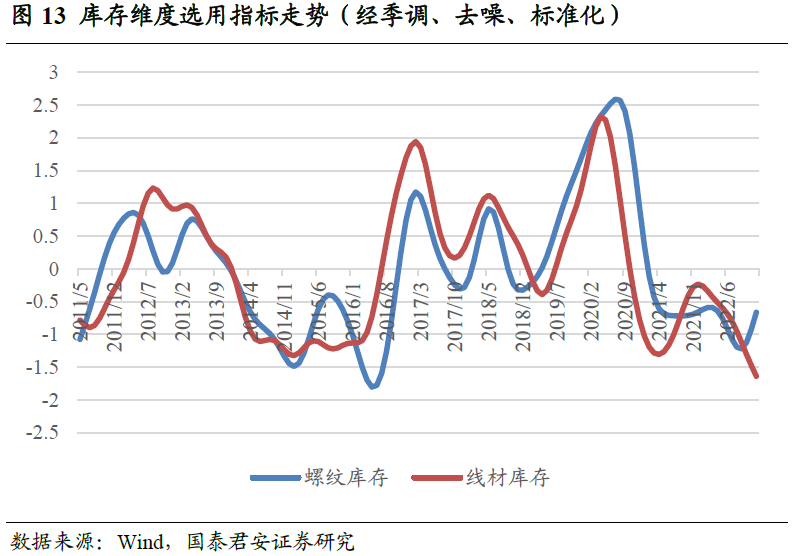

库存维度,监测重点长材品种的库存变化。针对长材行业,我们主要监测螺纹钢、线材两类长材的库存同比变化情况。

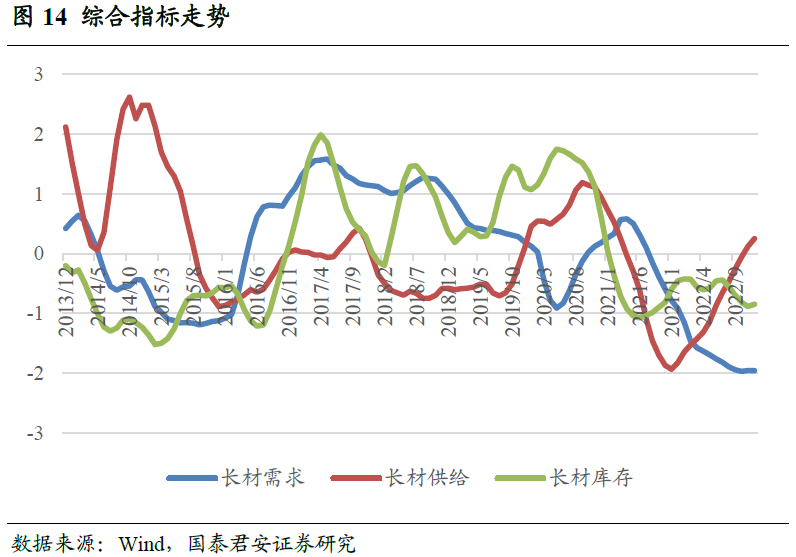

利用主成分分析法,构建需求、供给、库存三维择时指标体系。与前相同,我们主要采用主成分分析法进行指标合成,最终得到需求、供给、库存三个维度的综合指标,其走势如下所示。

在供给下行需求上行、供给需求库存同步上行两种状态下投资于长材行业,可获取相对基准的显著超额收益。与板材相同,我们每月末计算需求、供给、库存三项分指标,并在供给下行需求上行、供给需求库存同步上行两种状态下配置中信长材指数,其他状态下则直接配置中信钢铁指数。在2014.1-2022.12的回测区间内,该策略相对中信长材指数的超额收益达83%,择时效果较优。

特钢

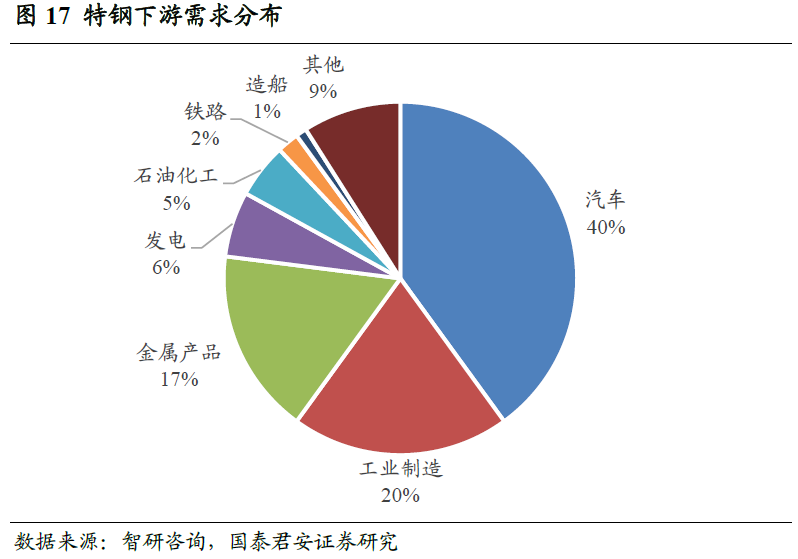

特钢下游需求来源与板材类似,以制造业为主。从下游需求来源的角度来看,目前我国特钢需求主要来自汽车等制造业,其中汽车需求占到40%。整体上,特钢的需求分布与板材较为类似,但应用场景不同,例如在汽车行业中,板材主要用于车身等部位,而特钢则主要用于齿轮等零部件的制造。

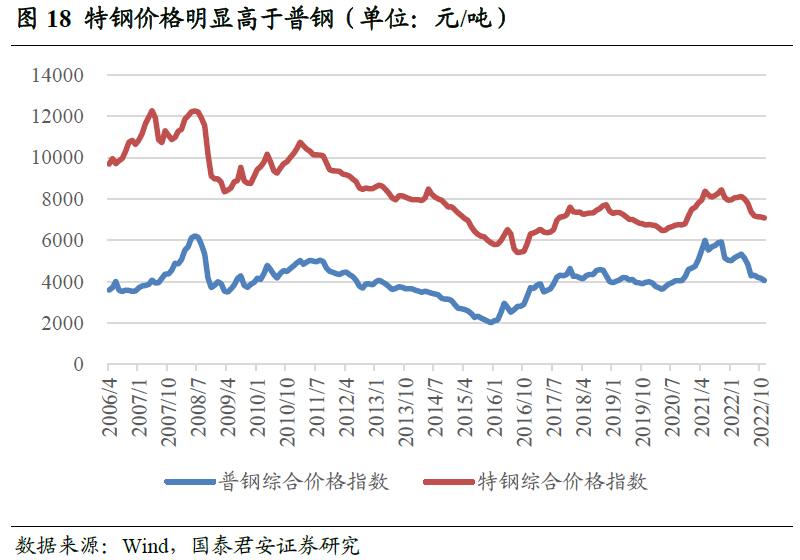

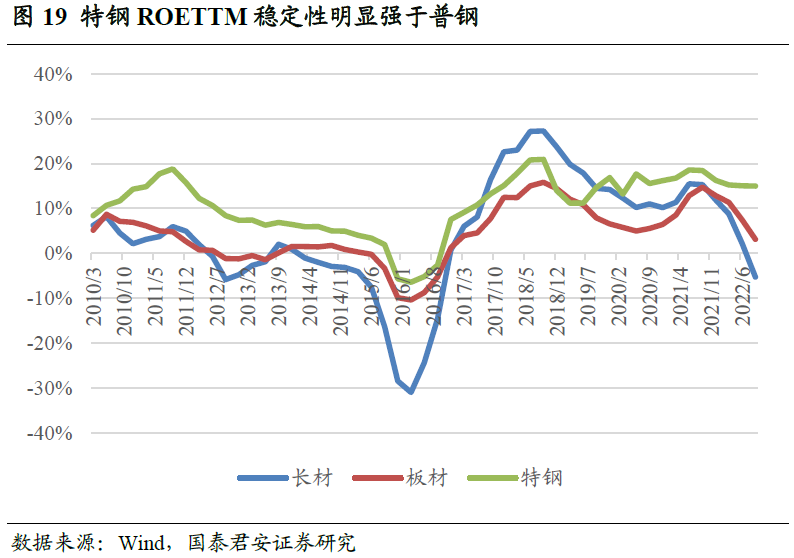

特钢价格明显高于普钢,企业业绩相对更具优势,周期性更弱。特钢的生产具备一定的技术壁垒,其价格要明显高于普钢,因此,多数情况下,特钢的ROETTM相对普钢都要更具优势。此外,技术壁垒高同时意味着特钢的供给格局更优,这带来了特钢业绩相对更弱的周期性。

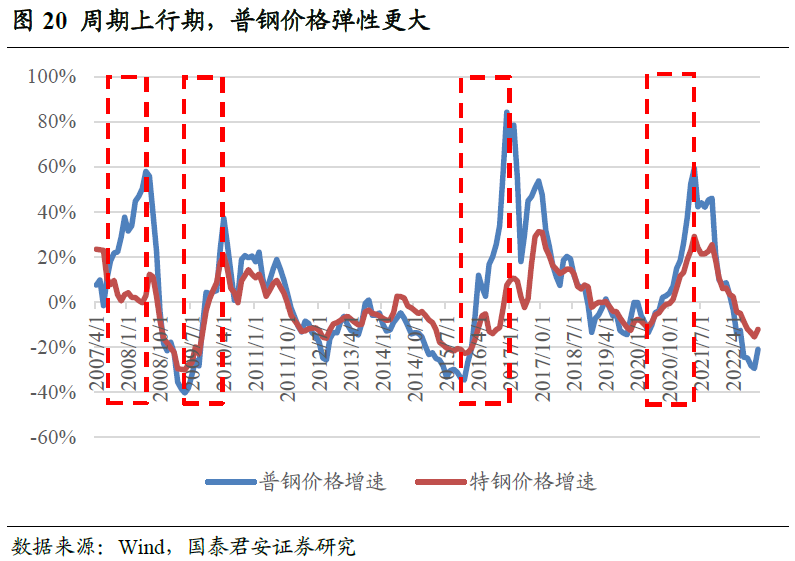

另一方面,周期性更弱也就意味着特钢在行业景气上行期的盈利弹性相对普钢更弱,这带来了普钢和特钢股价相对走势的显著分化。周期性较弱虽然带来了盈利能力的稳定性,但这同时也就意味着景气上行期,特钢的业绩要相对缺乏弹性。可以发现,在过去几轮钢价上涨周期,特钢的价格涨幅都要明显小于普钢。因此,在行业景气上行阶段,普钢盈利弹性更明显,股价涨幅也随之更为领先;而在行业景气下行阶段,特钢的盈利稳定性更强,业绩优势更为突出,股价也就相对更具优势。

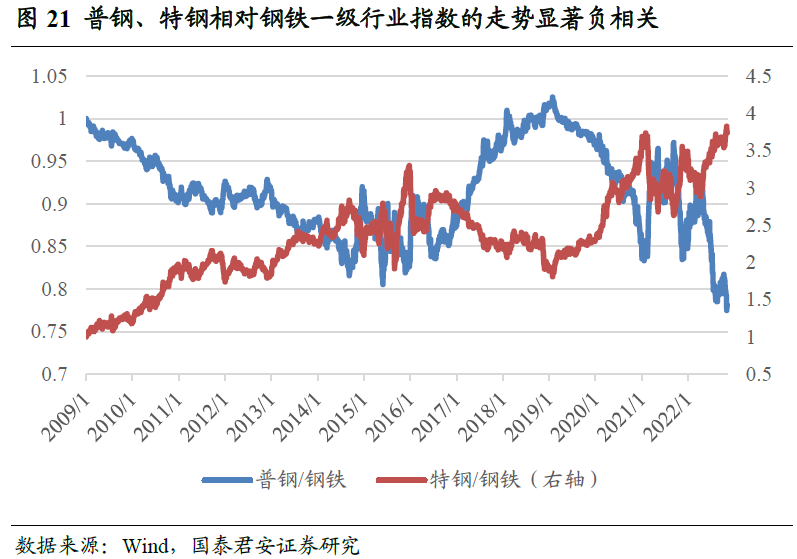

在此逻辑下,我们可以发现,普钢和特钢相对钢铁一级行业指数的走势呈现高度负相关的关系,2009年至今,二者的相关系数达-0.6左右,基本可以认为,普钢和特钢的强势期完全相反。因此,虽然特钢相关的数据较少,使得我们无法直接针对特钢构建基本面量化模型,但我们实际上可以判断普钢是否处于景气上行周期,进而判断当下特钢是否存在投资机会。

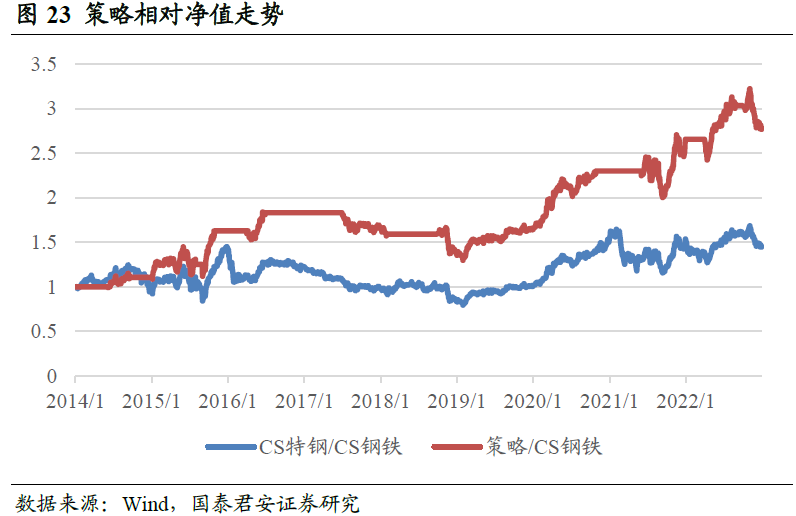

在长材及板材均未发出看多信号时配置特钢子行业,可实现相对基准的显著超额收益。基于上文分析,我们发现,当长材及板材两个普钢行业处于景气上行周期时,特钢实际上并无业绩弹性优势,因此往往将跑输,而当普钢景气下行时,特钢业绩稳定性优势就会凸显,从而获取超额收益。据此,我们在前文构建的长材及板材行业择时策略的基础上,若两个行业择时模型均未发出看多信号,则认为此时普钢处于景气下行趋势中,配置中信特钢指数,否则配置中信钢铁指数。在2014.1-2022.12的回测区间内,该策略相对中信特钢指数的超额收益达197%,择时效果较优。

铁矿石

铁矿石为钢铁产业链最重要的原材料,铁矿石与钢材的价格相对强弱直接影响到产业链利润分配,进而影响到铁矿石与钢材企业之间业绩的相对强弱。铁矿石是钢铁生产最为重要的原材料,铁矿石价格的变化会对钢材生产企业的盈利能力产生直接影响。因此,铁矿石与钢材价格变动的相对关系将显著影响到利润在产业链上下游间的分配关系,进而影响到不同子行业之间的业绩比较优势。

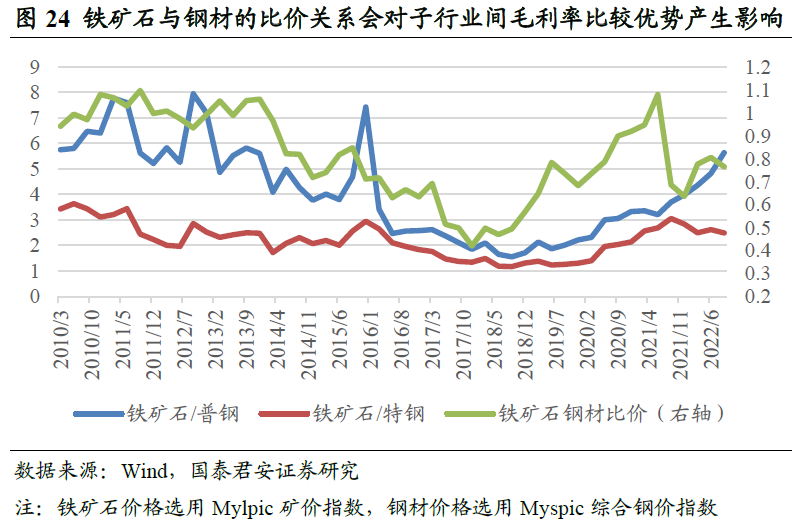

下图中,我们对比了铁矿石和普钢、特钢之间的毛利率比值,与铁矿石和钢材综合价格指数比值之间的走势关系。可以发现,二者之间存在非常明显的正相关性,铁矿石钢材比价与铁矿石/普钢、铁矿石/特钢毛利率比值之间的相关系数分别达到0.74、0.63。其中,由于特钢价格相对较高,原材料成本占比更低,因此相关性也更低一些。由此可见,我们实际上可以通过铁矿石与钢材价格走势的相对强弱,判断铁矿石业绩是否存在相对优势,进而判断其行情的相对强弱。

在铁矿石相对钢材价格上涨更快时配置铁矿石子行业,可实现相对基准的显著超额收益。当铁矿石相对钢材价格上涨更快时,意味着产业链利润更多向上游环节集中,铁矿石生产企业的业绩更具备相对优势,我们在此时配置铁矿石子行业,否则直接配置中信钢铁一级行业指数。在2014.1-2022.12的回测区间内,该策略相对中信铁矿石指数的超额收益达167%,择时效果较优。

04

细分行业综合

根据前文梳理,我们实际上已经可以实现,在任一时间点,都可给出当前相对占优的钢铁子行业判断。据此,我们就可以在行业层面进行进一步增强,获取更高的行业β收益。

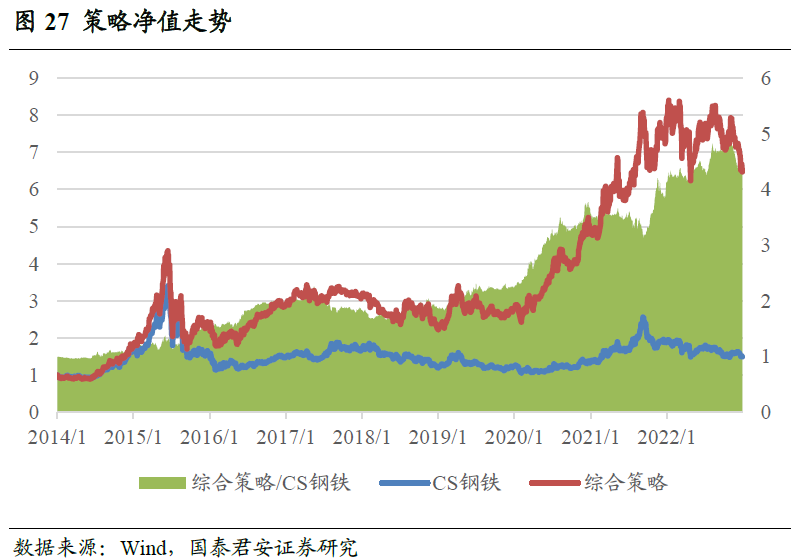

具体而言,我们在每月月末,根据当月各子行业最新模型信号,等权配置看多的子行业指数。可见,在此策略下,通过子行业轮动,我们可以实现相对一级行业指数的显著超额收益,在2014.1-2022.12的回测期间内,中信钢铁指数收益50%,综合轮动策略收益547%,超额收益达497%。

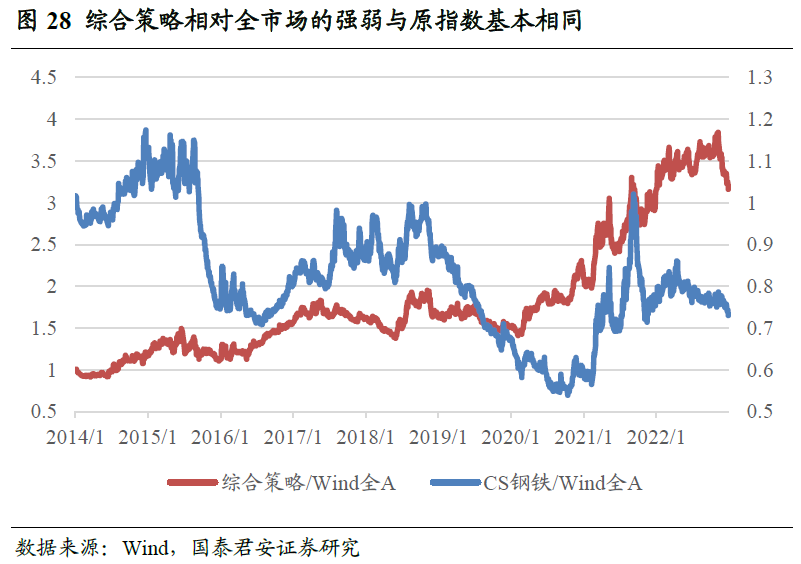

除此之外,我们比较了中信钢铁指数与综合策略相对市场指数的走势,可以发现,二者相对市场的强弱势期基本重合,子行业轮动主要是降低了行业下行期的回撤,并增强了行业上行期的β收益,基本实现了增强行业β的目标。

05

总结

本文中,我们主要聚焦钢铁行业,从子行业比较的角度出发,针对板材、长材、特钢、铁矿石四个子行业进行了基本面量化模型搭建,从而实现了对原有行业指数β属性的增强,得到了收益表现更优的钢铁指数。

普钢:产品价格弹性高,下游需求旺盛驱动产品价格上涨阶段,业绩相对占优。普钢是强周期行业,产品价格弹性较大,当下游需求旺盛驱动产品价格上涨时,其业绩弹性较高,相对特钢具有明显优势。我们从供给、需求、库存三维框架出发,判断钢价走势,并进一步将其应用于板材及长材两个普钢行业的择时。

特钢:盈利稳定性更强,在普钢景气下行期业绩具有明显比较优势。特钢产品生产壁垒更高,因此其价格长期高于普钢,且价格相对稳定。在普钢景气上行周期,特钢的盈利弹性较弱,此阶段往往跑输;而在普钢景气下行时,特钢盈利稳定的优势就会凸显,其业绩将具有明显比较优势。在此逻辑下,我们在长材及板材模型均给出看空信号时,配置特钢行业,可获取相对特钢指数的显著超额收益。

铁矿石:矿价相对钢价涨幅更大时,产业链利润向铁矿石企业倾斜,业绩更具比较优势。铁矿石是钢铁行业最主要的原材料,矿石价格的变动对钢铁生产企业的盈利能力有重要影响。当矿价相对钢价涨幅更大时,意味着产业链利润更多向铁矿石企业倾斜,铁矿石企业将具有更强的业绩比较优势。

结合四个子行业模型后,综合策略实现了优异的收益表现。将四个子行业模型结合后,在2014.1-2022.12的回测区间内,综合策略指数收益547%,同期中信钢铁指数收益50%,策略超额收益达497%,实现了明显的收益增强效果。

06

风险提示

模型失效风险。本文中的模型及统计结果均基于历史数据统计得到,样本外可能存在失效风险。

详细报告请查看20230201发布的国泰君安金融工程专题报告《钢铁行业基本面量化之子行业比较研究》

法律声明:

本公众订阅号(微信号: gtjajrgc2018 )为国泰君安证券研究所金融工程研究团队依法设立并运营的微信公众订阅号。本团队负责人陈奥林具备证券投资咨询(分析师)执业资格,资格证书编号为S0880516100001。

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。

本篇文章来源于微信公众号: Allin君行