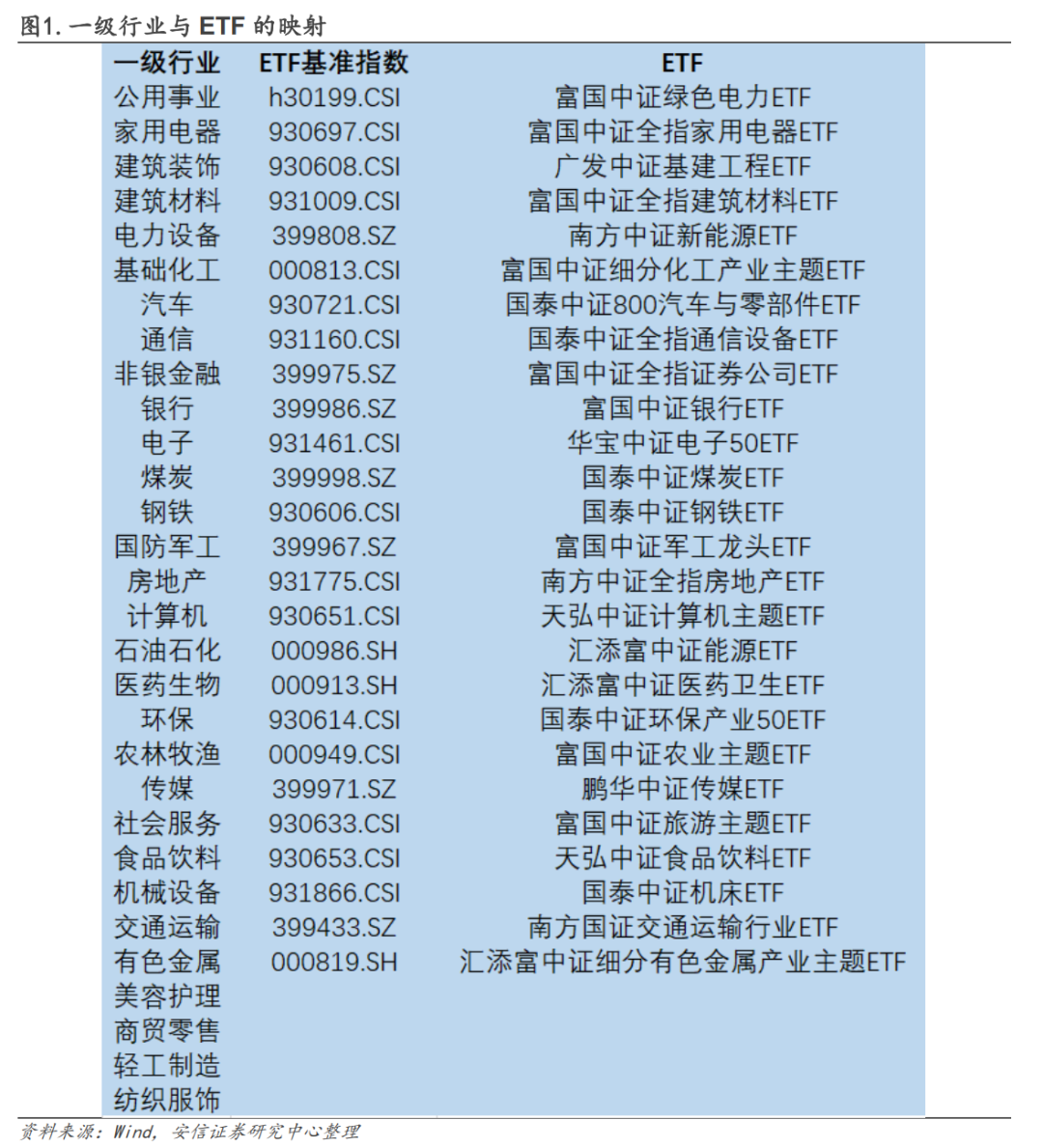

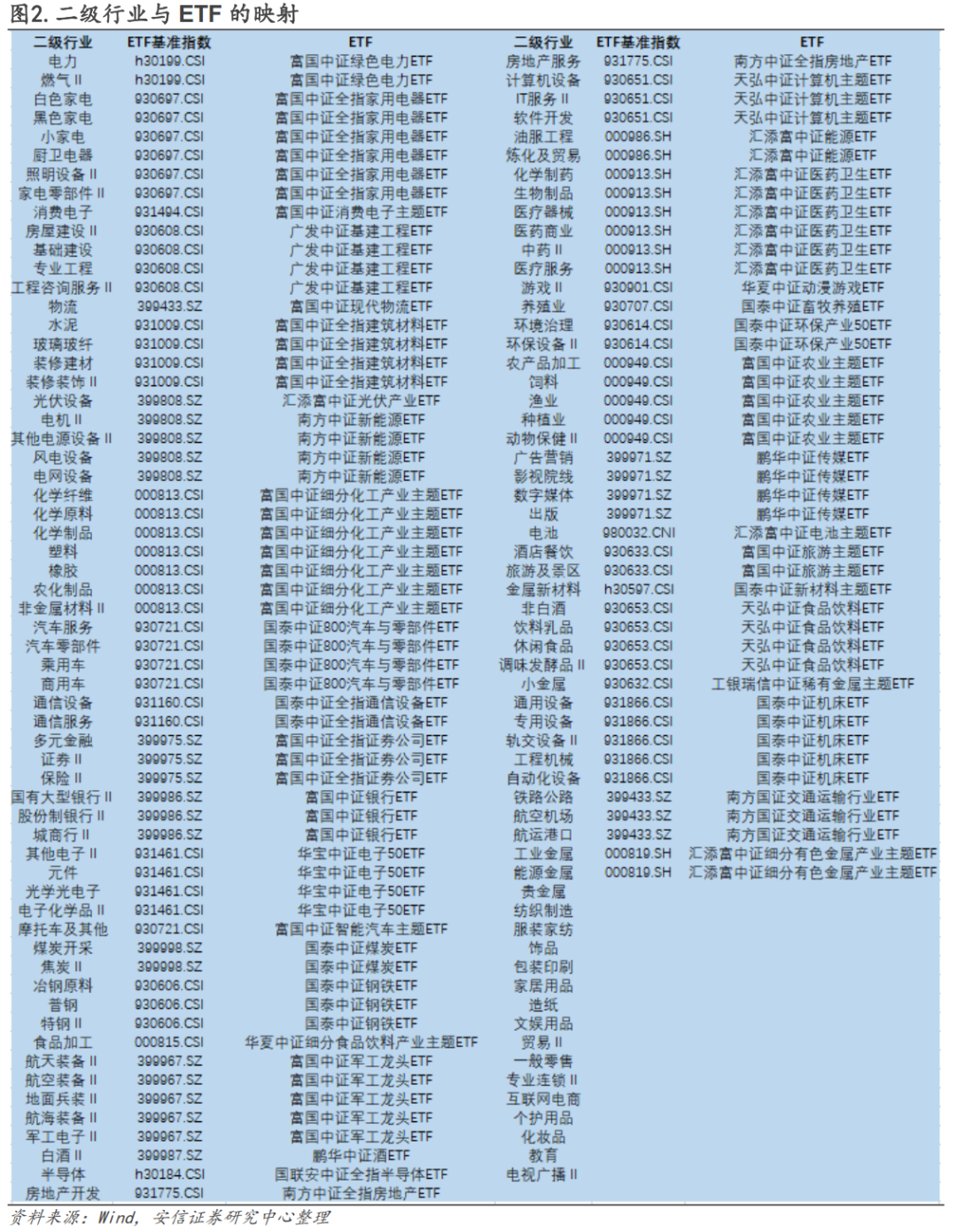

■ 信号池与ETF映射:将大部分申万一二级行业、ETF基准指数、概念指数映射到了ETF基金,并由此构建了对应的ETF模拟投资组合,组合的名称为:ETF灵活配置组合。

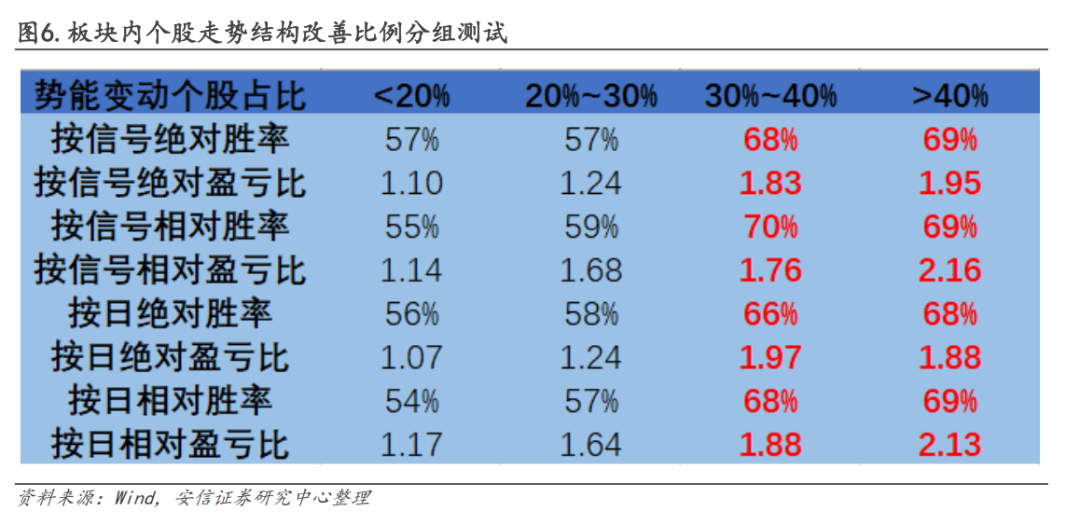

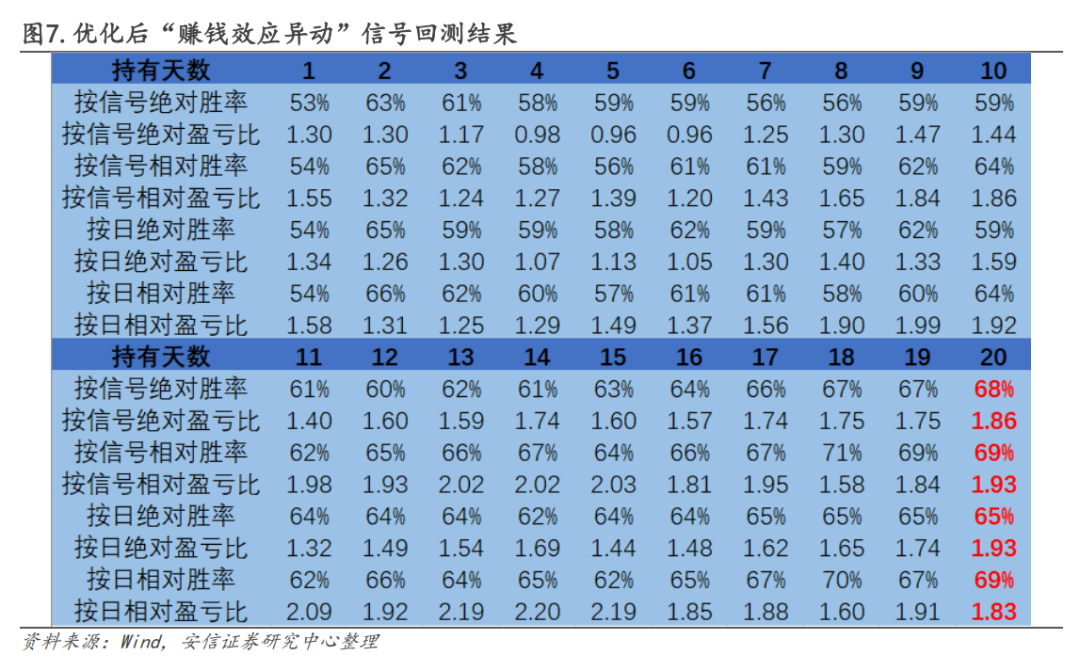

■ 改进一:通过提高个股走势结构改善比例的阈值,提升了“赚钱效应”异动信号的准确率,由此得到该类信号持有20个交易日的胜率为68%,盈亏比1.86。

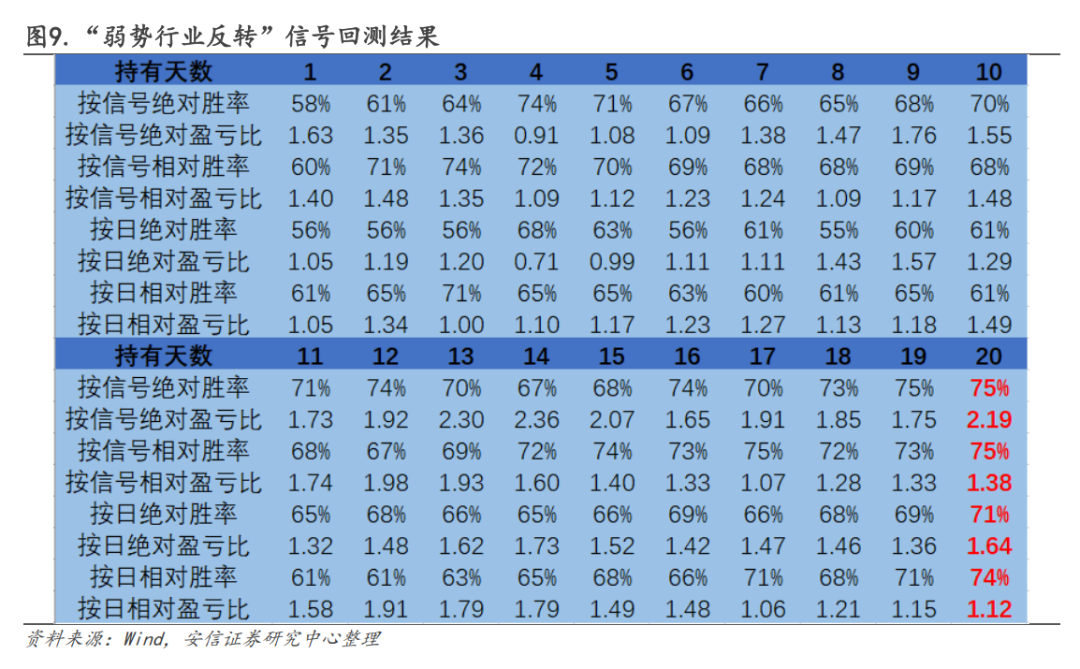

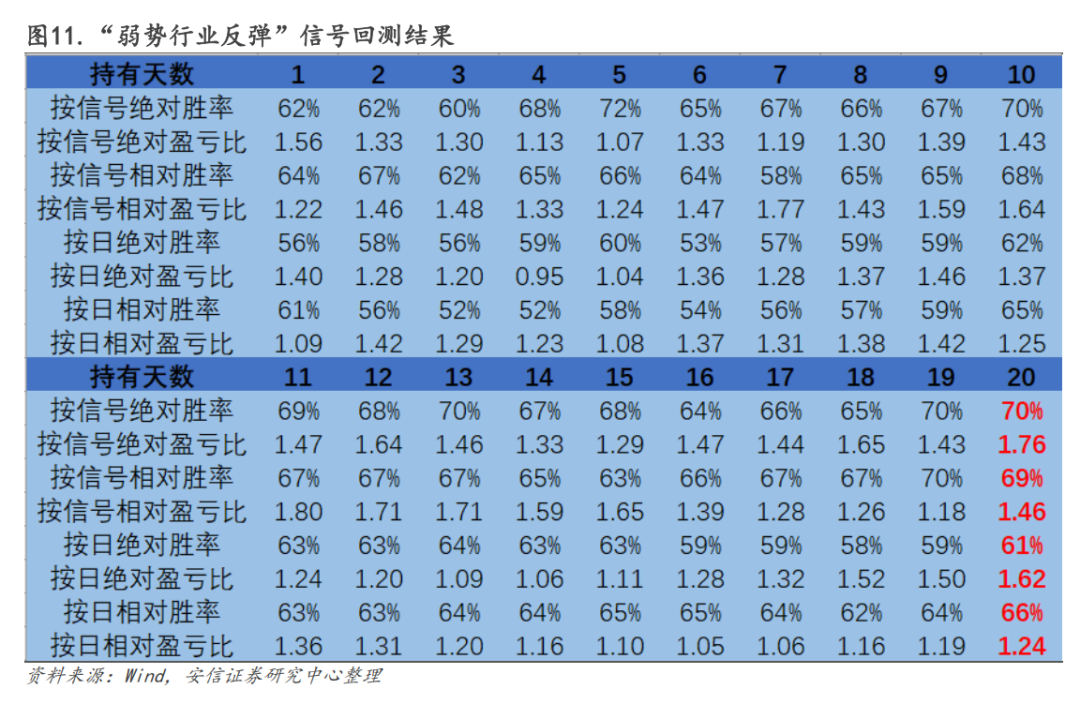

■ 改进二:将弱势行业反转信号池扩充至了二级行业和概念指数,信号持有20个交易日的胜率为75%,盈亏比2.19。为了丰富信号类型和信号数量,保留了比弱势行业反转信号稍弱的反弹信号,反弹信号持有20个交易日的胜率为70%,盈亏比1.76。

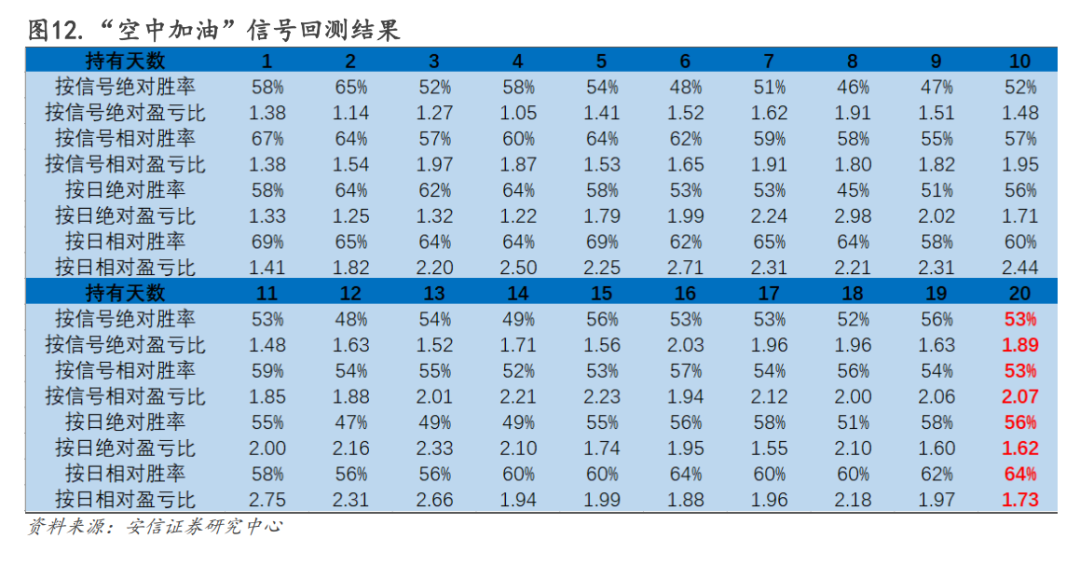

■ 改进三:将原来模型中强势信号的“空中加油”情景替换为“牛回头”情景,这样产生的信号会不那么容易右侧,甚至会略偏左侧。“牛回头”信号持有20个交易日的胜率为69%,盈亏比1.78。为提升信号短期爆发力度,额外针对主线板块开发了“强势牛回头”信号,该类信号持有5个交易日的胜率为74%,盈亏比1.6。

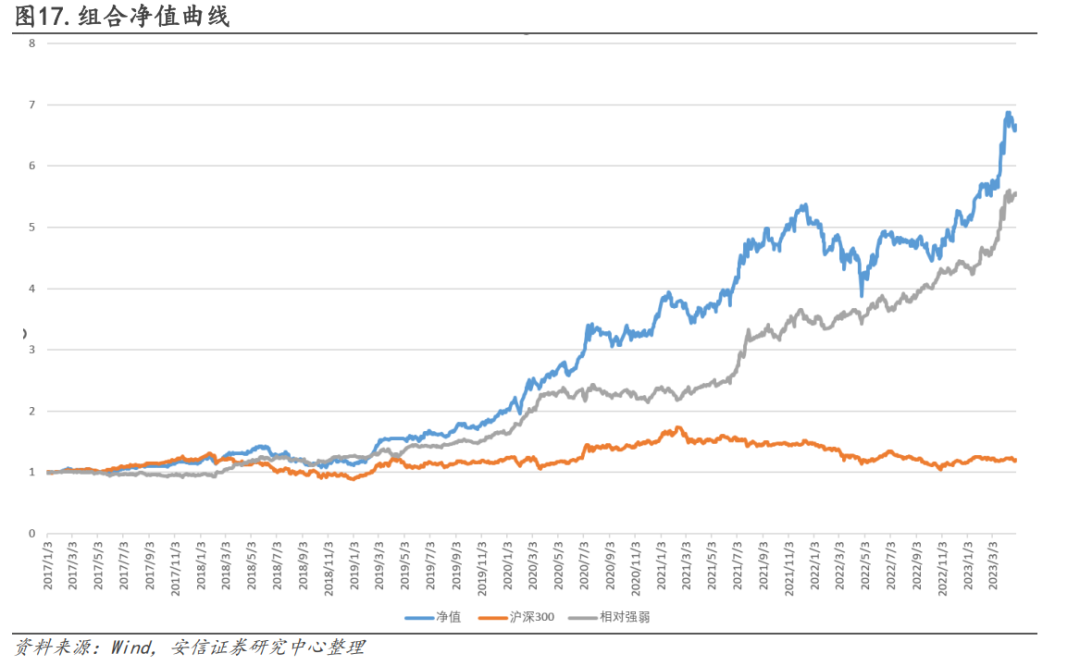

■ 组合表现:2017.1.1~2023.4.30期间ETF模拟组合的年化收益为36.13%,年化超额收益32.06%,超额收益的最大回撤为12.11%,夏普比率2.07,月胜率68.42%,平均仓位80%。该组合除17年跑输沪深300外,其余年份均取得明显的正超额收益。

■ 我们将基于新的四轮驱动框架,不断跟踪ETF灵活配置组合的样本外效果,敬请保持关注。

■ 风险提示:根据历史信息及数据构建的模型在市场急剧变化时可能失效。

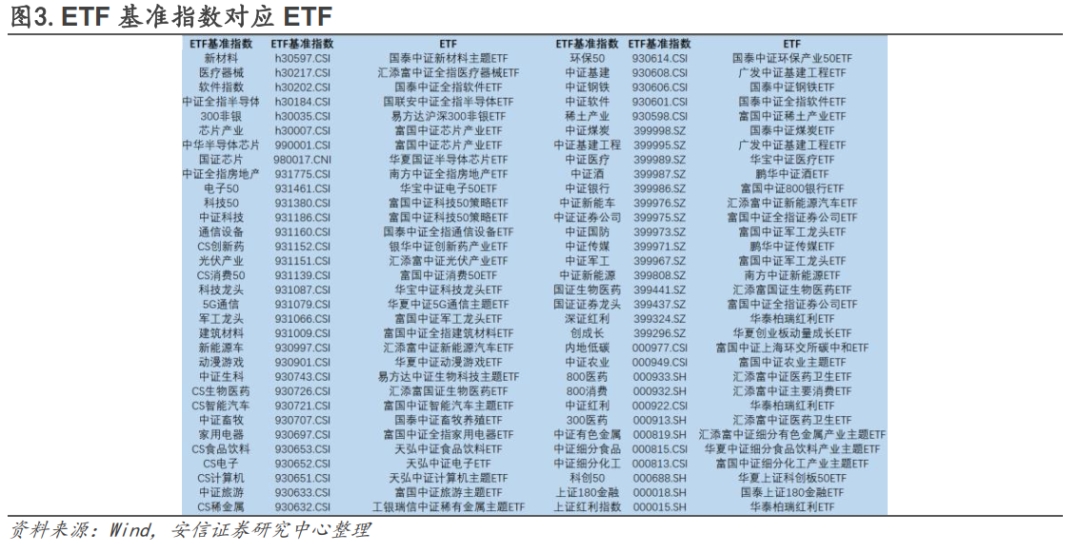

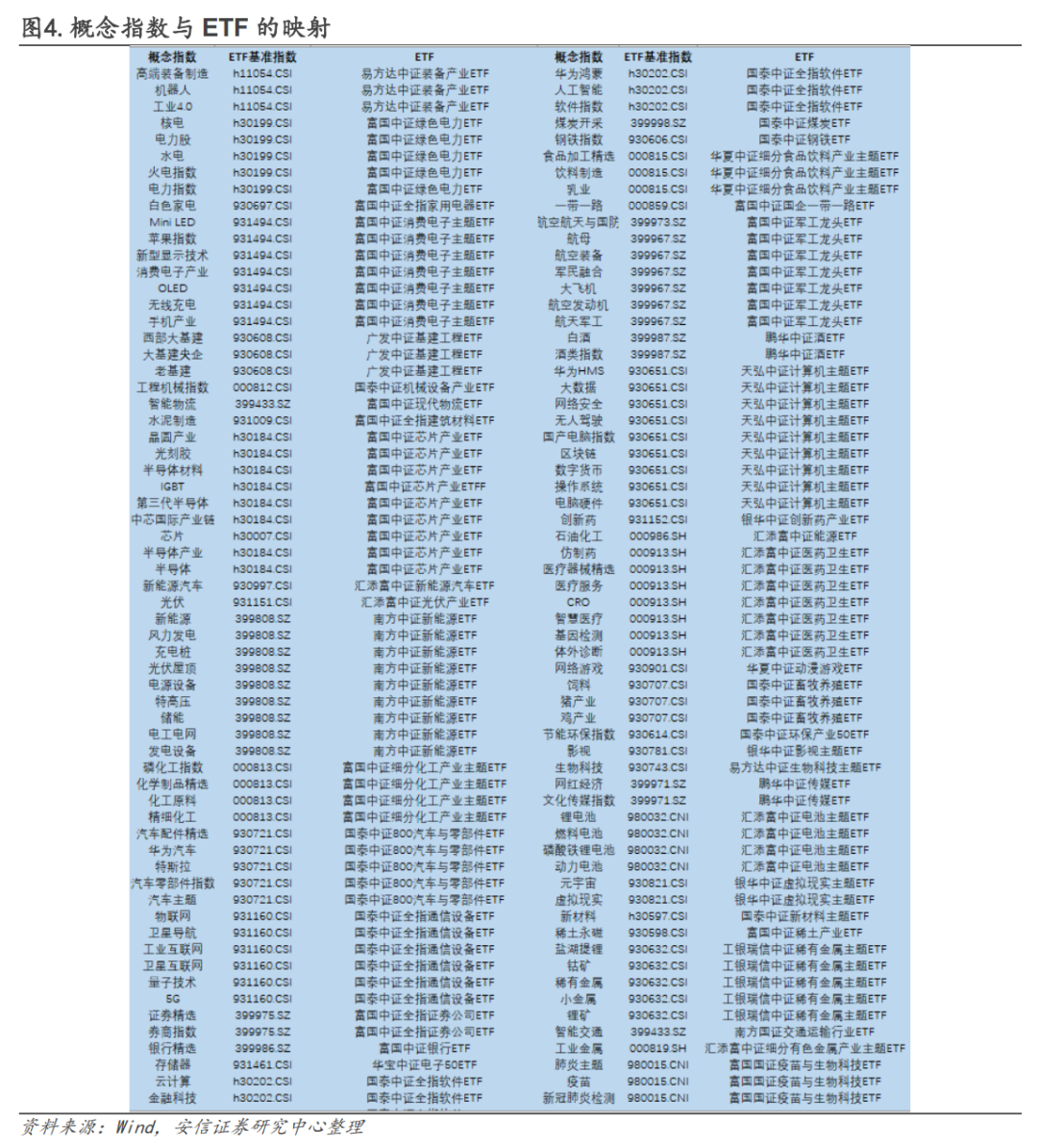

信号池与ETF的映射

“四轮驱动”的进一步优化

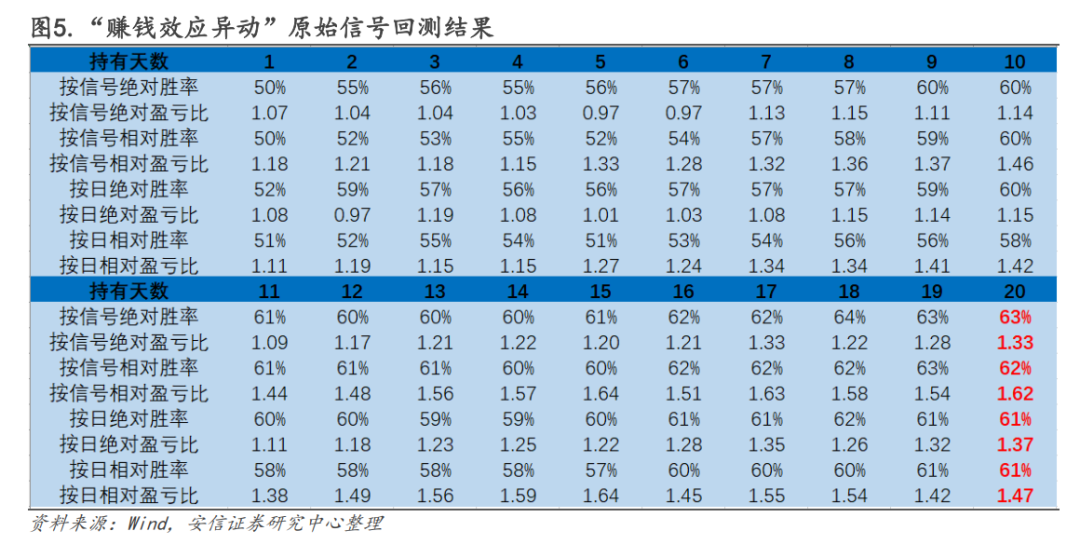

2.1.改进一:提升“赚钱效应”异动信号的准确率

2.2.改进二:扩充弱势行业反转信号池并增加反弹信号

2.3.改进三:将强势信号的空中加油替换为牛回头

组合构建及持仓思路

在《四轮驱动—行业轮动新框架简介》中,我们引入了“赚钱效应异动”、强势行业“空中加油”、弱势行业反转、极端底部位置4种信号类型,并以一级行业、ETF基准指数为信号池构建了行业组合,组合2017.1.1~2023.3.31期间的费后年化收益为25.73%,年化超额收益21.9%,超额收益的最大回撤为13.45%,夏普比率1.56,月胜率66.67%。为了进一步提升信号准确性,我们对四类信号进行了不同程度的改进;同时为了扩大信号池并构建可落地的投资组合,我们引入了二级行业与概念指数,并将大部分一二级行业、概念指数对应到了成分股接近的ETF基准指数,并构建了ETF灵活配置组合。

具体对应关系如下图所示:

注:申万一级行业中除美容护理、商贸零售、轻工制造、纺织服装外均有ETF对应。

注:申万二级行业中除贵金属、纺织制造、服装家纺、饰品、包装印刷、家居用品、造纸、文娱用品、贸易Ⅱ、一般零售、专业连锁Ⅱ、互联网电商、个护用品、化妆品、教育、电视广播Ⅱ等行业外,均对应到了类似ETF中。

我们通过监控板块内强势股占比的变化,定义了板块的“赚钱效应”异动信号,并通过剔除处于下行趋势、剔除处于高位、剔除相对弱势的信号,并通过构建势能及势能变动指标,以任一指标超过20%作为行业走势改善的信号进行保留,筛选后的信号如果按信号统计,持有20日的胜率为63%,盈亏比1.33,同期相对于沪深300的超额胜率为62%,超额盈亏比为1.62;如果将同一日的信号等权合并,持有20日的胜率为61%,盈亏比1.37,同期相对于沪深300的超额胜率为61%,超额盈亏比为1.47。

在后续的测试中我们发现,板块内个股走势结构改善比例这一指标具有很好的单调性,当阈值设置的越高时,信号的异动越明显,相应的信号胜率和盈亏比也就越高。

通过保留势能变动个股占比大于30%的信号,可以有效提升信号胜率盈亏比,最终信号数量201个,持有20日的胜率为68%,盈亏比1.86,同期相对于沪深300的超额胜率为69%,超额盈亏比为1.93;如果将同一日的信号等权合并,持有20日的胜率为65%,盈亏比1.93,同期相对于沪深300的超额胜率为69%,超额盈亏比为1.83。

2.2.改进二:扩充弱势行业反转信号池并增加反弹信号

针对近半年夏普比率排序后20%的弱势行业,我们之前利用20日“赚钱效应”的10日均线以及行业内个股走势结构改善比率的监控在一级行业和ETF基准指数上构建了弱势反转信号,并规定均线在5%以上为板块走出反转的标志,最终效果虽表现优异但信号数量稀少。为增加信号数量,我们将算法外推到二级行业和概念指数,同时测试5%以下的反弹信号在一个月维度上的表现是否也可以接受。

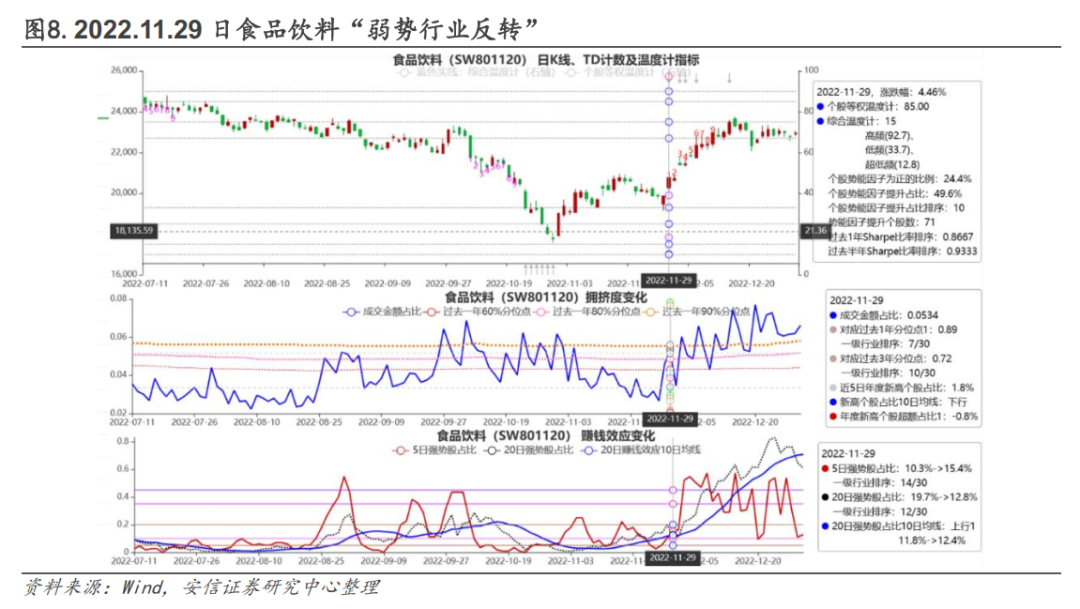

反转信号通常会右侧一些,此时通常板块已经不是底部的第一次放量大涨,板块走出底部的迹象更加清晰,以22.11.29的食品饮料为例,板块于11月初率先触底,在经历反弹后略有调整,并于11.29日再次放量大涨,此时20日“赚钱效应”10日均线已远高于5%,板块反转迹象明显。

扩充后的反转信号共计167个,持有20日的胜率为75%,盈亏比2.19,同期相对于沪深300的超额胜率为75%,超额盈亏比为1.38;如果将同一日的信号等权合并,持有20日的胜率为71%,盈亏比1.64,同期相对于沪深300的超额胜率为74%,超额盈亏比为1.12。

20日“赚钱效应”的10日均线在5%以下的弱势信号可定义为反弹(一般有效期在一个月),相较于反转信号(一般有效期在2-3个月甚至更长),反弹信号通常会更加左侧一些,此时标的大概率已经进入底部区域,但是不排除急需磨底的可能。以23.4.18的饮料乳品为例,板块在经历近3个月的调整后,20日“赚钱效应”的10日均线于4.18出现抬升,且当天板块内超过60%的个股走势结构有明显改善,出现反弹迹象,信号发出后磨底一周左右,出现明显反弹。

反弹信号共计296个,经测试弱势反弹信号在一个月维度也表现较为优异,持有20日的胜率为70%,盈亏比1.76,同期相对于沪深300的超额胜率为69%,超额盈亏比为1.46;如果将同一日的信号等权合并,持有20日的胜率为61%,盈亏比1.62,同期相对于沪深300的超额胜率为66%,超额盈亏比为1.24。

强势行业的“空中加油”信号通常会偏右侧,往往会在高位的大涨后发出,如果次日再次高开,会错失较大收益,因此之前的“空中加油”信号整体回测表现一般,持有20个交易日的绝对胜率仅为53%,盈亏比为1.89。

为了能够尽早捕捉强势信号的上涨机会,我们构建了“牛回头”信号,即在调整过程中提示信号,具体定义如下:

强势信号定义:1)近半年夏普比率前10%;2)20日“赚钱效应”10日均线上行且在20%以上;3)超低频温度计在50以上。这三个条件从绝对涨幅及相对涨幅两个层面同时兼顾中短期对行业状态进行了刻画,便于捕捉到真正强势的行业。

牛回头定义:1)5日“赚钱效应”下穿20%;2)收中阴线(-2%以内)。对于强势板块而言,5日“赚钱效应”下穿20%通常意味着板块在前期处于过热状态后短期板块情绪有所降温,由于是刚刚下穿20%,此时板块调整的时间并不长,趋势并未走弱,另外通过剔除有可能破位的大阴线(-2%以上),可以有效提升牛回头的准确率。

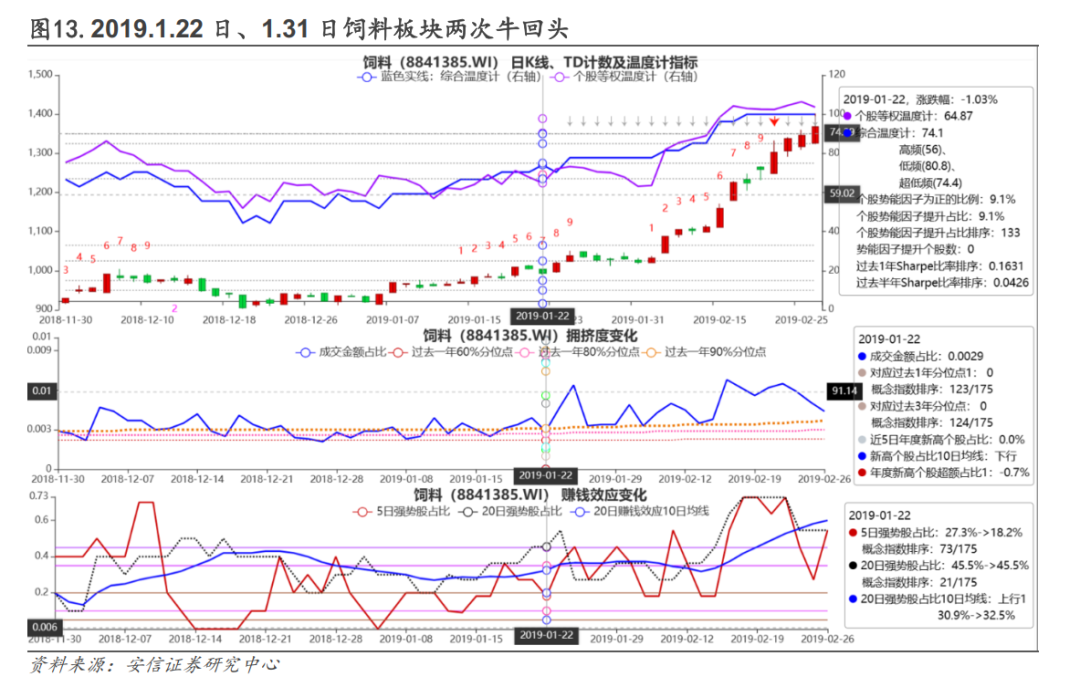

以19年1月的饲料概念为例,在经历1月前半段的大涨后,饲料板块的近半年夏普比率在所有板块中处于前5%,同时20日“赚钱效应”10日均线也在20%以上上行,超低频温度计74.4,无论从相对还是绝对角度看,饲料板块当时均处于强势状态,1.22日5日“赚钱效应”有27.3%回落至18.2%,出现首次牛回头迹象;1.31日板块5日“赚钱效应”再次由36.4%下穿至18.2%出现第二次牛回头。前后两次牛回头均准确把握住了板块的短期调整机会。

相比于之前的空中加油信号,牛回头信号可以更早的捕捉到强势板块的调整机会,类似的牛回头信号历史共计262次。持有20日的胜率为69%,盈亏比1.78,同期相对于沪深300的超额胜率为68%,超额盈亏比为1.77;如果将同一日的信号等权合并,持有20日的胜率为66%,盈亏比1.77,同期相对于沪深300的超额胜率为64%,超额盈亏比为1.62。

牛回头信号在一个月维度具备较高的胜率盈亏比,但信号短期爆发力不足,5日的胜率为61%,盈亏比为1.05,为了能更好的捕捉到主线行情的短期爆发机会,我们针对主线行情做了更严格的限制。本报告中主线行情具体定义如下:

1)板块5日内年度新高占比-所有板块均值>20%

2)板块5日内年度新高占比-所有板块均值-1倍标准差>10%

两个条件满足一个即可定以为主线板块,以23.3.30日的传媒板块为例,传媒板块在前期大涨后短期略有调整,3.30日5日“赚钱效应”下穿20%,板块有所降温,此时板块5日内年度新高占比为41.2%,远高于均值水平,属于主线板块的强势牛回头,短期更具爆发力,板块随后两日上涨近10%。

强势牛回头共计132个,持有5日的胜率为74%,盈亏比1.6,同期相对于沪深300的超额胜率为68%,超额盈亏比为1.33;如果将同一日的信号等权合并,持有20日的胜率为69%,盈亏比1.85,同期相对于沪深300的超额胜率为62%,超额盈亏比为1.42。短期更具爆发力。

我们基于赚钱效应异动、弱势行业反弹及反转、牛回头、极端底部区域等四类信号对应ETF基准指数构建了组合,具体的构建方法如下:

(1)信号发出次日以开盘价买入,默认持有20个交易日后按收盘价卖出(强势牛回头持有5天),同时去弱留强:

去弱:持有10个交易日后如果持仓行业出现亏损,且同时跑输沪深300和中证500,则直接卖出;

留强:持有20个交易日后,如果持仓盈利且同时跑赢沪深300和中证500,此时若20日“赚钱效应”10日均线仍处于上行状态,则继续持有,直至均线拐头或者无超额收益后卖出;

(2)单个信号持仓上限为25%,多个信号时直接等权处理;

(3)交易成本按单边千分之一计算;

(4)回测区间为2017.1.1~2023.4.30日,比较基准为沪深300。

净值曲线如下图所示:

2017.1.1~2023.4.30期间的年化收益为36.13%,年化超额收益32.06%,超额收益的最大回撤为12.11%,夏普比率2.07,月胜率68.42%;平均仓位80%,除17年跑输沪深300外,其余年份均取得明显正收益。具体分年度结果如下图所示:

风险提示

根据历史信息及数据构建的模型在市场急剧变化时可能失效。

免责声明

本信息仅供安信证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因为任何机构或个人接收到本信息而视其为本公司的当然客户。

本信息基于已公开的资料或信息撰写,但本公司不保证该等信息及资料的完整性、准确性。本信息所载的信息、资料、建议及推测仅反映本公司于本信息发布当日的判断,本信息中的证券或投资标的价格、价值及投资带来的收入可能会波动。在不同时期,本公司可能撰写并发布与本信息所载资料、建议及推测不一致的信息。本公司不保证本信息所含信息及资料保持在最新状态,本公司将随时补充、更新和修订有关信息及资料,但不保证及时公开发布。同时,本公司有权对本信息所含信息在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。任何有关本信息的摘要或节选都不代表本信息正式完整的观点,一切须以本公司向客户发布的本信息完整版本为准。

在法律许可的情况下,本公司及所属关联机构可能会持有信息中提到的公司所发行的证券或期权并进行证券或期权交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务,提请客户充分注意。客户不应将本信息为作出其投资决策的惟一参考因素,亦不应认为本信息可以取代客户自身的投资判断与决策。在任何情况下,本信息中的信息或所表述的意见均不构成对任何人的投资建议,无论是否已经明示或暗示,本信息不能作为道义的、责任的和法律的依据或者凭证。在任何情况下,本公司亦不对任何人因使用本信息中的任何内容所引致的任何损失负任何责任。

本信息版权仅为本公司所有,未经事先书面许可,任何机构和个人不得以任何形式翻版、复制、发表、转发或引用本信息的任何部分。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“安信证券股份有限公司研究中心”,且不得对本信息进行任何有悖原意的引用、删节和修改。

安信证券股份有限公司对本声明条款具有惟一修改权和最终解释权。

本篇文章来源于微信公众号: 主动型量化

本文链接:http://17quant.com/post/%E3%80%90%E5%9B%9B%E8%BD%AE%E9%A9%B1%E5%8A%A8%E4%BC%98%E5%8C%96%E2%80%94ETF%E6%A8%A1%E6%8B%9F%E7%BB%84%E5%90%88Sharpe%E8%B6%85%E8%BF%872%E3%80%91%E5%AE%89%E4%BF%A1%E9%87%91%E5%B7%A520230524.html 转载需授权!