【反弹中的正常震荡,成长优先】安信金工大市点评20231112

主要结论:反弹中的正常震荡,成长优先

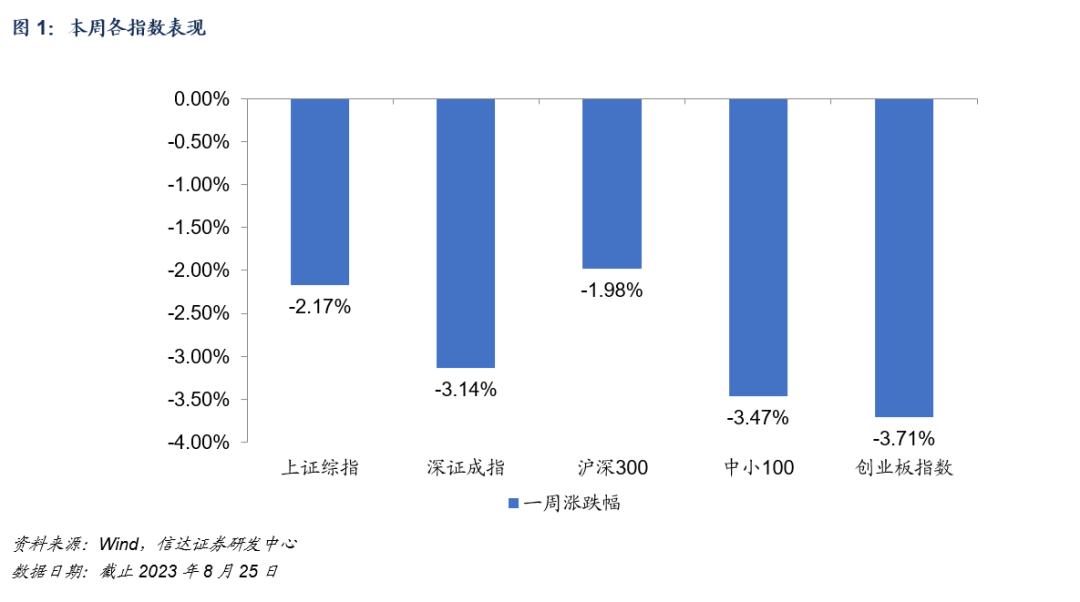

上周市场在前期阻力位附近略有停步不前、震荡微调的迹象。事实上,若从温度计的角度看,这一现象与2022年4月底以及2022年10月底之后反弹过程中的现象几乎如出一辙。在这两个案例中,大盘第一波快速反弹都使得高频温度计迅速上升至85以上,但低频温度计则仍保持在40以下。

一般认为高于85意味着对应级别的温度计已经处于较高位置,而小于50则意味着对应基本的温度计仍处于偏低位置。当前大盘的低频温度计仍小于40,而高频温度计则一度上升至85之上,也就是说市场整体或仍处于偏低位置,只是短期涨幅过快需要通过震荡整理来消化而已。再结合前期多次提到过当下在3000点区域或有较强的基本面支撑,我们认为当前应该仍然只是反弹过程中的正常震荡而已,未来有望继续重现类似于去年10月底之后的反弹节奏。

从A股自身的走势来看,前期反复强调了3000点这一区域的中长期重要性和短期逻辑合理性:这个位置是有能反应基本面状态的18年至20年的年度均线做支撑的;在跌到这个位置附近时的下跌结构是相对充分的(市场已经经过了3轮下跌),最后一轮下跌更是出现了明显的超跌迹象。

在板块结构上,当前四轮驱动模型建议关注汽车、传媒、计算机、电子、机械设备等方向。当然,也可从基本面的角度出发,寻找那些基本面开始出现向好迹象或基本面已经处于向上态势中的板块。

风险提示:根据历史信息及数据构建的模型在市场变化时可能失效。

摘要:

主要结论:

反弹中的正常震荡,成长优先

主要结论来源

3. 风险提示

上期我们认为市场有望延续反弹,即使这一过程中在前期阻力位附近或有阻力,但应该调整风险有限,可以优先关注成长板块,事后来看基本符合预期。

主要看点:反弹中的正常震荡,成长优先

上周市场在前期阻力位附近略有停步不前、震荡微调的迹象。事实上,若从温度计的角度看,这一现象与2022年4月底以及2022年10月底之后反弹过程中的现象几乎如出一辙。在这两个案例中,大盘第一波快速反弹都使得高频温度计迅速上升至85以上,但低频温度计则仍保持在40以下。

一般认为高于85意味着对应级别的温度计已经处于较高位置,而小于50则意味着对应基本的温度计仍处于偏低位置。当前大盘的低频温度计仍小于40,而高频温度计则一度上升至85之上,也就是说市场整体或仍处于偏低位置,只是短期涨幅过快需要通过震荡整理来消化而已。再结合前期多次提到过当下在3000点区域或有较强的基本面支撑,我们认为当前应该仍然只是反弹过程中的正常震荡而已,未来有望继续重现类似于去年10月底之后的反弹节奏。

从A股自身的走势来看,虽然本轮大盘低点2923比我们预期的要略低一些,但市场很快就回到3000点之上,说明市场基本上还是符合模型预期的。前期反复强调了3000点这一区域的中长期重要性和短期逻辑合理性:这个位置是有能反应基本面状态的18年至20年的年度均线做支撑的;在跌到这个位置附近时的下跌结构是相对充分的(市场已经经过了3轮下跌),最后一轮下跌更是出现了明显的超跌迹象。

在板块结构上,当前四轮驱动模型建议关注汽车、传媒、计算机、电子、机械设备等方向。当然,也可从基本面的角度出发,寻找那些基本面开始出现向好迹象或基本面已经处于向上态势中的板块。

2. 主要结论来源

图1:上证综指-周期温度计--2023.11.12

资料来源:wind,安信证券研究中心

图2:美债收益率-周期分析模型-2023.11.12

资料来源:wind,安信证券研究中心

图3:行业四轮驱动模型-2023.11.12

资料来源:wind,安信证券研究中心

3. 风险提示与免责声明

根据历史信息及数据构建的模型在市场急剧变化时可能失效。

免责声明

本信息仅供安信证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因为任何机构或个人接收到本信息而视其为本公司的当然客户。

本信息基于已公开的资料或信息撰写,但本公司不保证该等信息及资料的完整性、准确性。本信息所载的信息、资料、建议及推测仅反映本公司于本信息发布当日的判断,本信息中的证券或投资标的价格、价值及投资带来的收入可能会波动。在不同时期,本公司可能撰写并发布与本信息所载资料、建议及推测不一致的信息。本公司不保证本信息所含信息及资料保持在最新状态,本公司将随时补充、更新和修订有关信息及资料,但不保证及时公开发布。同时,本公司有权对本信息所含信息在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。任何有关本信息的摘要或节选都不代表本信息正式完整的观点,一切须以本公司向客户发布的本信息完整版本为准。

在法律许可的情况下,本公司及所属关联机构可能会持有信息中提到的公司所发行的证券或期权并进行证券或期权交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务,提请客户充分注意。客户不应将本信息为作出其投资决策的惟一参考因素,亦不应认为本信息可以取代客户自身的投资判断与决策。在任何情况下,本信息中的信息或所表述的意见均不构成对任何人的投资建议,无论是否已经明示或暗示,本信息不能作为道义的、责任的和法律的依据或者凭证。在任何情况下,本公司亦不对任何人因使用本信息中的任何内容所引致的任何损失负任何责任。

本信息版权仅为本公司所有,未经事先书面许可,任何机构和个人不得以任何形式翻版、复制、发表、转发或引用本信息的任何部分。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“安信证券股份有限公司研究中心”,且不得对本信息进行任何有悖原意的引用、删节和修改。

安信证券股份有限公司对本声明条款具有惟一修改权和最终解释权。

长按识别二维码可关注

本篇文章来源于微信公众号: 主动型量化