【华安金工】市场风格分化,稳健组合持续创新高——固收+组合跟踪月报202303

►主要观点

2月市场震荡,风格分化明显

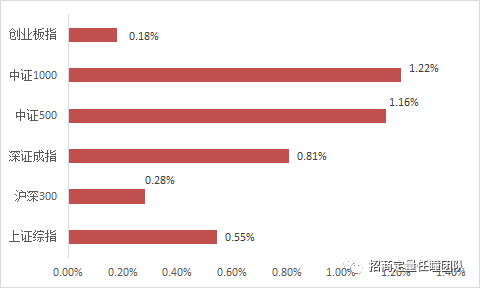

2023年2月,外部美联储加息预期持续升温,市场对国内经济复苏力度仍然存疑,2月市场整体呈现震荡格局,行业、风格分化显著。风格上,以上证50、沪深300为代表的的大盘指数跌幅明显,而以中证500、中证1000为代表的中小盘指数上涨动能强劲;债市方面,市场流动性维持合理宽松,信用债回暖明显,2月信用债收益率0.49%,国债收益率0.11%。

稳健组合持续创新高,2月收益0.61%

均衡型组合2月小幅下跌,单月收益-0.04%

价值风格占优,进取和激进组合2月表现受挫

本报告基于历史个股数据进行测试,历史回测结果不代表未来收益。未来市场风格可能切换,Alpha因子可能失效,本文内容仅供参考。

01

传统而言,量化的投资目标都是在严控风险的前提下给投资者带来长期稳定的回报,这与绝对收益产品的诉求不谋而合。“量化绝对收益之路”系列开启对量化+绝对收益思路的探讨,深探绝对收益之路。对《固收+组合构建白皮书:大时代的小尝试》做简要的回顾:

依据权益仓位对固收+产品做进一步细分,并对应到不同的风险等级中。具体而言,将产品权益中枢分为10%(0-15%),20%(15-25%),30%(25%-35%),40%(35%-)四档,分别对应稳健、均衡、进取和激进型产品,其收益风险特征以及投资目标归纳如下图所示:

基于上述分类,针对产品设计做详细探讨,以底层资产为工具,从权益、债券、资产配置三个方面介绍如何打造稳健型、均衡型、进取型和激进型固收+产品,将我们认为行之有效的,针对不同风险等级(R2-R5)的绝对收益固收+策略的,权益子策略、固收子策略与资产配置子策略的方案关键词罗列于下表:

02

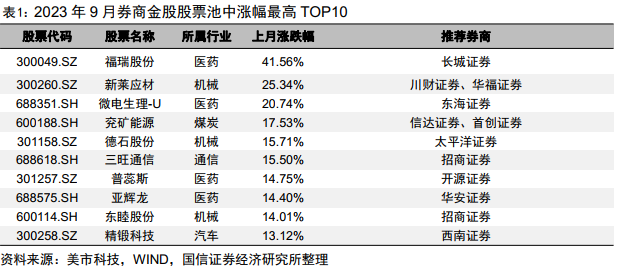

2023年2月,外部美联储加息预期持续升温,市场对国内经济复苏力度仍然存疑,2月市场整体呈现震荡格局,间或点缀局部主题机会,行业、风格分化显著,ChatGPT主题引领的计算机、通信、传媒板块上半月涨幅明显,大金融板块银行、证券等整体受挫。风格上,以上证50、沪深300为代表的的大盘指数跌幅明显,而以中证500、中证1000为代表的中小盘指数上涨动能强劲,分别收涨1.09%、2.21%,主动股基收跌-2.49%,表现不及预期;债市方面,市场流动性维持合理宽松,信用债回暖明显,2月信用债收益率0.49%,国债收益率0.11%。

2023年初至今,疫情达峰叠加春节效应顺利开启年初行情,后续市场风格持续分化,成长价值风格轮番演绎,主动股基表现介于几个指数之间,收益为4.28%。

2023年2月,稳健型组合的收益率为0.61%,在市场调整阶段,红利、价值型风格表现依旧稳定,其中,权益组合(红利低波PLUS)月度收益为2.96%(同期中证800为-1.29%);债券端,市场流动性合理充裕,2月以AAA信用债为主的债券组合收益为0.34%。

资产配置方面,稳健型组合采用风险预算+ERP阶梯式择时:2月末,ERP指标处于50%-75%分位数之间,无加减仓信号,组合权益仓位为10.22%,低于上月水平。

2023年初至今,稳健型组合的收益率为1.28%,最大回撤为-0.18%,具有较强的风险控制能力。其中,权益组合(红利低波PLUS)收益为7.45%,展现其较强的防御性;债券组合收益为0.54%(同期中债-新综合指数收益率0.4%)。

从历史来看(2013.1.1~2023.2.28),稳健型策略(RB+ERP)的年化收益为6.52%,夏普比为2.44,Calmar比为1.59,表现稳定。

2023年2月,均衡型组合的收益率为-0.04%,其中,由于市场风格向价值切换,权益组合(GARP优选)表现较差,月度收益为-1.96%(同期中证全指收益率0.06%);加入了AA+信用债的债券组合收益为0.44%,高于稳健型债券组合。

资产配置方面,均衡型组合采用固定仓位+ERP阶梯式择时:2月末ERP指标无加减仓信号发出,权益仓位为20%。

2023年至今,经济复苏背景下,均衡型组合的累计收益率为2.63%,最大回撤为-0.71%,其中,权益组合(GARP优选)收益为8.54%(同期中证全指收益为7.54%),在市场风格切换中适应性强,表现突出;债券组合收益为0.71%(同期中债-新综合指数收益率0.4%)。

截止至2023年2月28日,基于ERP阶梯式择时的均衡型策略的年化收益为10.1%,所有年份均能获得正收益,夏普比为2.11,Calmar比为1.25,表现优异。

2023年2月,进取型组合的收益率为-0.73%,其中,权益端(成长行业-业绩加速组合)收益为-4.18%;而配置可转债的债券组合收益为0.75%。

资产配置方面,进取型组合采用了固定仓位+ERP阶梯式择时:2月末,由于ERP指标持中性判断,权益仓位为30 %,低于2022年的平均水平。

2023年初至今,进取型组合的收益率为3.05%,最大回撤为1.41%。其中,权益组合收益为4.22%,债券组合收益为1.89%。

自2013.1.1-2023.2.28,基于固定仓位+择时的进取型策略的年化收益为13.3%,夏普比为1.5,Calmar比为0.78。

2023年2月,激进型组合的收益率为-1.93%,其中,权益组合(行业轮动-股票优选组合)收益为-6.14%;而配置可转债的债券组合收益为0.87%,高于其余三种风险等级的债券组合。

资产配置方面,激进型组合采用了固定仓位+ERP阶梯式择时:2月末,ERP指标持中性观点,激进组合权益仓位为40%。

2023年初至今,激进型组合的收益率为2.46%,最大回撤为-2.65%。其中,权益组合收益为1.46%,债券组合收益为2.41%。

自2013.1.1-2023.2.28,基于固定仓位+择时的激进型策略的年化收益为20.23%,夏普比为1.47,Calmar比为0.87。

03

上述绝对收益型组合均采用月度调仓,2023年3月的稳健型、均衡型、进取型和激进型组合持仓明细见下表所示。

欢迎在万得PMS搜索“华安金工”跟踪关注量化绝对收益组合:“华安金工-稳健型绝对收益组合”、“华安金工-均衡型绝对收益组合”、“华安金工-进取型绝对收益组合” 和“华安金工-激进型绝对收益组合”。

风险提示

重要声明

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选