【华安金工】全面注册制正式文件落地——“打新定期跟踪”系列之一百十三

►主要观点

2月17日,全面注册制文件正式公布,自公布之日起施行,文件内容与征求意见稿内容基本保持一致,与改革前相比,主板首发发行承销机制主要差异如下:1、定价机制明确新股发行价格、规模主要通过市场化方式决定。对于发行规模较小的企业,保留直接定价法。2、在网上申购倍数较高时,在确保较大比例新股向网上投资者发行基础上,将主板回拨后比例上限从90%调至80%。3、风险防控方面允许发行人和主承销商要求网下投资者缴纳一定数量保证金。

此外,部分规则生效时间存在差异化,《交易规则》等,自注册制规则下首只主板股票上市首日起施行,其他规则自发布之日起施行。

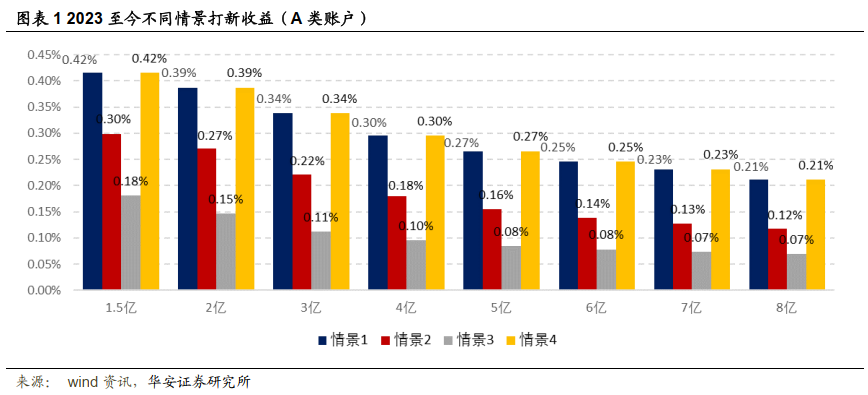

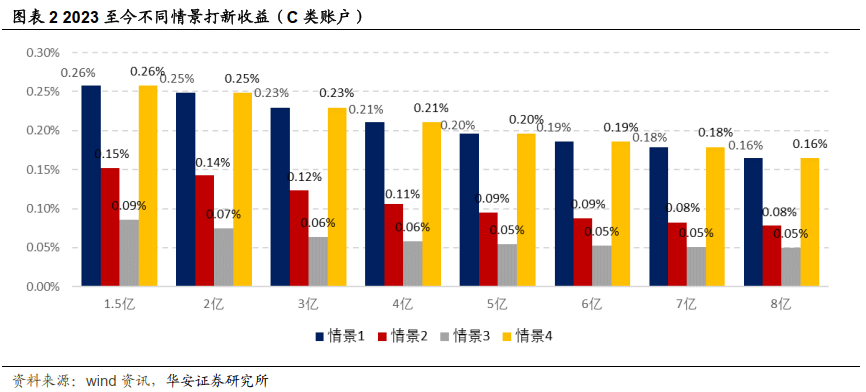

由于破发已呈常态化,新股全打策略不一定为最优,不同机构可能采取不同的打新策略,我们估算以下几种情景下的2023年至今的打新收益率。

情景1:所有主板、科创板、创业板的股票都打中。A类2亿规模账户打新收益率0.39%,C类2亿规模账户打新收益率0.25%;

情景2:只打上市时公司已实现正盈利的股票,A类2亿规模账户打新收益率0.27%,C类2亿规模账户打新收益率0.14%;

情景3:只打上市时公司已实现正盈利,且上市PE不超过同行业市盈率的股票,A类2亿规模账户打新收益率0.15%,C类2亿规模账户打新收益率0.07%;

情景4:为事后估计,假设能够提前预判双创新股的涨跌情况(即机构的新股定价能力很强),例如,假设双创新股上市后上涨的股票中能够打中100%,且避开所有下跌的股票,A类2亿规模账户打新收益率0.39%,C类2亿规模账户打新收益率0.25%。

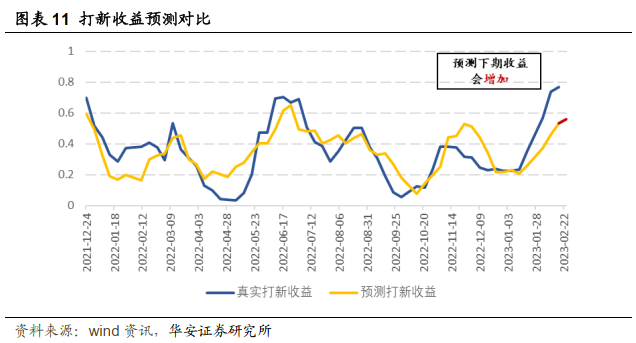

华安金工构造了一款周频更新的打新情绪冷暖指数,从新股定价高低、市场参与热度与个股盈利能力三个层面进行跟踪,对未来短期打新收益作出预测(一个月),根据模型结果,下期打新收益有一定概率增加,建议投资者近期参与打新持乐观态度。

新股上市可能破发,打新策略可能取得负向收益。新股上市前面临诸多不确定因素,可能会暂停发行,影响打新收益。新股上市数量、申购新股人数、二级市场情绪波动等因素可能影响打新收益。基金公司历史入围率不代表未来,本文意见仅供参考。

01

此次正式文件制度规则共165部,其中证监会发布的制度规则57部,证券交易所、全国股转公司、中国结算等发布的配套制度规则108部。内容涵盖发行条件、注册程序、保荐承销、重大资产重组、监管执法、投资者保护等各个方面。

与改革前相比,主板首发发行承销机制主要差异如下:

1、定价机制方面。明确新股发行价格、规模主要通过市场化方式决定。对于发行规模较小的企业,保留直接定价法,新增定价参考上限。完善询价定价,优化网下投资者填报价格、最高报价剔除比例上限、报价信息披露、定价参考值、发布投资风险特别公告等机制。

2、申购配售方面。将主板网上投资者新股申购单位由1000股调整为500股,与科创板保持一致。在网上申购倍数较高时,在确保较大比例新股向网上投资者发行基础上,将主板回拨后比例上限从90%调至80%。

3、风险防控方面。完善超额配售选择权实施机制。新增市场重大变化情况下应对机制,允许发行人和主承销商要求网下投资者缴纳一定数量保证金,明确投资者弃购数量较大可以二次配售。

此外,交易所对相关规则及业务新老衔接的过渡也进行了妥善安排,主板企业首次公开发行证券取得注册批文且尚未启动发行的,双创企业首次公开发行证券、主板和双创上市公司发行证券尚未启动发行的,适用发布后的相关规则,其他情形按照原有规则开展发行承销工作。部分规则生效时间存在差异化,《交易规则》《融资融券交易实施细则》《转融通证券出借交易实施办法》《主板股票异常交易实时监控细则》《关于股票及存托凭证证券简称和标识的通知》,自注册制规则下首只主板股票上市首日起施行,其他规则自发布之日起施行。

02

自2023起截止2023/02/17,假设询价新股全部入围情况下,不同情景下的打新收益率如图所示,忽略锁定期的卖出限制。

情景1下,A类2亿规模账户打新收益率0.39%,C类2亿规模账户打新收益率0.25%;

情景2下,A类2亿规模账户打新收益率0.27%,C类2亿规模账户打新收益率0.14%;

情景3下,A类2亿规模账户打新收益率0.15%,C类2亿规模账户打新收益率0.07%(设置参数x%=0%);

情景4下,A类2亿规模账户打新收益率0.39%,C类2亿规模账户打新收益率0.25%(设置参数y%=100%,z%=0%,模糊估计法)。

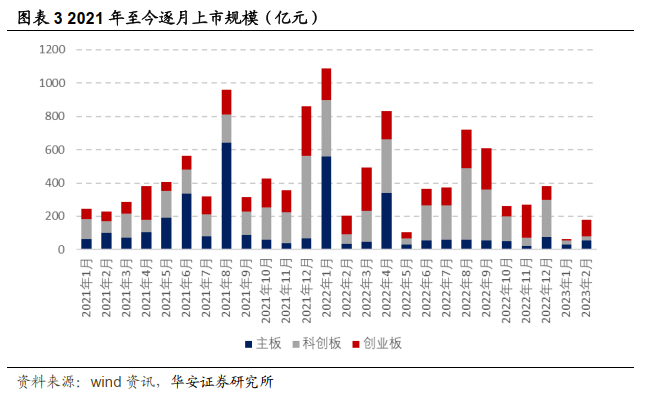

2021年以来逐月上市的新股规模如图表3所示。过去一周(2023/2/13-2023/2/17)主板+双创上市新股规模为35.57亿元。本周上市规模较上周小幅下滑。

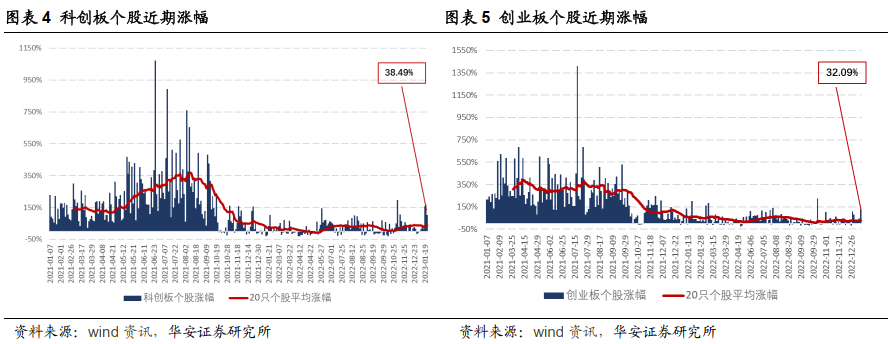

滚动跟踪近期20只新股上市后的涨幅表现,其中科创板个股上市首日的涨幅在38.49%左右,创业板个股开板首日的涨幅在32.09%左右。

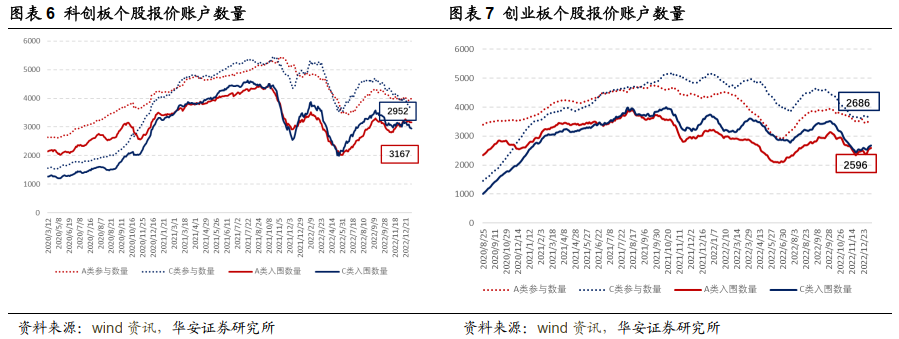

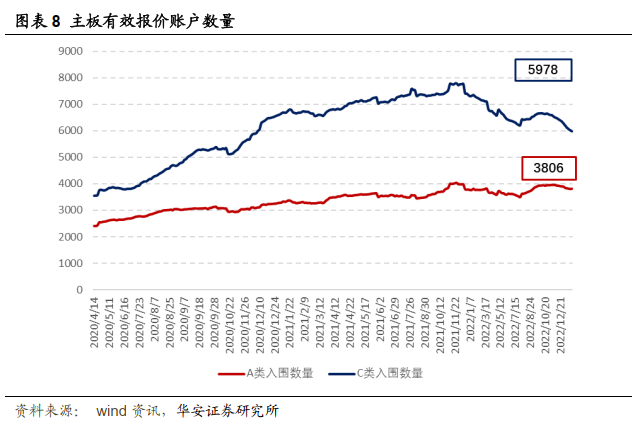

2023年1月以来,受春节影响新股上市数量与规模较低,但未有破发出现,2月以来新股涨幅回暖明显,本周账户参与度小幅回升。滚动跟踪近期20只新股的有效报价账户中位数,目前科创板新股A类有效报价账户数量在3167左右,C类有效报价账户数量在2952左右。创业板新股A类有效报价账户数量在2596左右,C类有效报价账户数量在2686左右。主板(包含中小企业板)个股A类有效报价账户数量在3806左右,C类有效报价账户数量在5978左右。

03

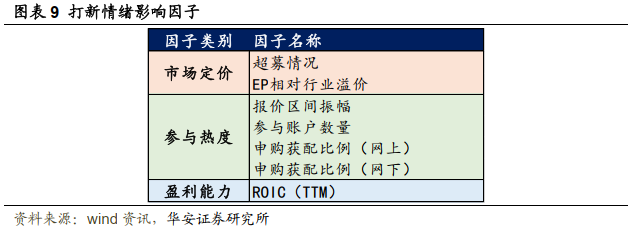

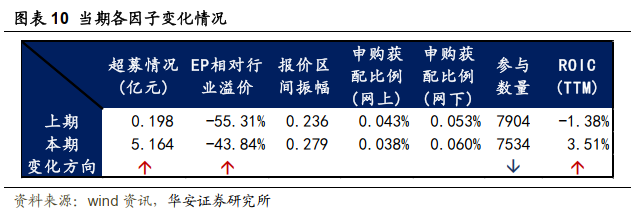

华安金工构造了一款周频更新的打新情绪冷暖指数来衡量IPO市场的打新情绪及收益表现,从投资行为和心态的角度,对未来短期打新收益作出预测(一个月),帮助投资者决定当期参与打新的积极程度(激进/保守),指标构建与模型细节详见2023/1/19发布的报告《百花齐放不复在,潜心耕耘结硕果——2023年网下打新展望》。主要从新股定价高低、市场参与热度与个股盈利能力三个层面进行跟踪并预测下一期,如下所示。

根据图表10当前因子的变化显示,超募情况、EP相对行业估值溢价、ROIC盈利因子均有所增加,参与账户数量有所下滑,下期打新收益有一定概率增加。建议投资者近期参与打新维持乐观态度。

04

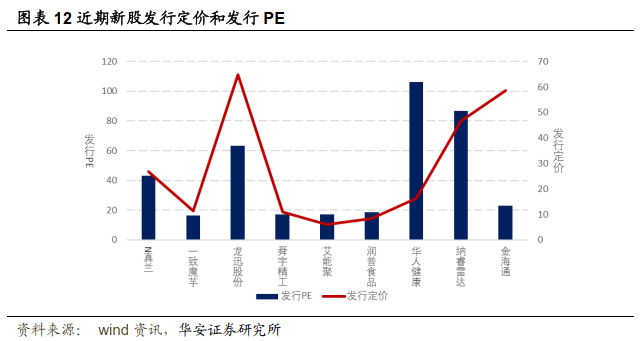

近期发行的股票中,N真兰的发行价为26.8、一致魔芋的发行价为11.38、龙迅股份的发行价为64.76、舜宇精工的发行价为11、艾能聚的发行价为5.98、润普食品的发行价为8.5、华人健康的发行价为16.24、纳睿雷达的发行价为46.68、金海通的发行价为58.58(单位:元)。

N真兰(301303.SZ)在创业板上市,采取网下询价,网上定价方式。发行价格26.8元,发行市盈率43.06,行业市盈率35.51,新股发行数量7300万股,实际原股东转让数量0万股,预计募资185915.78万元,实际募资合计195640万元。新股发行数量中,战略配售0万股,网上发行数量3540.5万股,网下发行数量3759.5万股。网上中签率0.03%,网上发行超额认购倍数0,网下初步询价对应的超额认购倍数2318.54,网下申购获配比例0.05%,网下发行有效申购认购倍数1991.97。

一致魔芋(839273.BJ)在北证上市,采取战略配售,网上定价方式。发行价格11.38元,发行市盈率16.43,行业市盈率32.64,新股发行数量1552.5万股,实际原股东转让数量0万股,预计募资16143.31万元,实际募资合计17667.45万元。新股发行数量中,战略配售270万股,网上发行数量1282.5万股,网下发行数量0万股。网上中签率0.29%,网上发行超额认购倍数0,网下初步询价对应的超额认购倍数0,网下申购获配比例0%,网下发行有效申购认购倍数0。

舜宇精工(831906.BJ)在北证上市,采取战略配售,网上定价方式。发行价格11元,发行市盈率17.22,行业市盈率26.75,新股发行数量920万股,实际原股东转让数量0万股,预计募资54221.14万元,实际募资合计10120万元。新股发行数量中,战略配售160万股,网上发行数量760万股,网下发行数量0万股。网上中签率0.28%,网上发行超额认购倍数0,网下初步询价对应的超额认购倍数0,网下申购获配比例0%,网下发行有效申购认购倍数0。

峆一药业(430478.BJ)在北证上市,采取战略配售,网上定价方式。发行价格12.62元,发行市盈率16.54,行业市盈率26.67,新股发行数量1012万股,实际原股东转让数量0万股,预计募资15221.81万元,实际募资合计12771.44万元。新股发行数量中,战略配售176万股,网上发行数量836万股,网下发行数量0万股。网上中签率0.2%,网上发行超额认购倍数0,网下初步询价对应的超额认购倍数0,网下申购获配比例0%,网下发行有效申购认购倍数0。

多利科技(001311.SZ)在主板上市,采取网下询价,网上定价方式。发行价格61.87元,发行市盈率22.99,行业市盈率26.86,新股发行数量3533.33万股,实际原股东转让数量0万股,预计募资218607.34万元,实际募资合计218607.34万元。新股发行数量中,战略配售0万股,网上发行数量3180.05万股,网下发行数量353.28万股。网上中签率0.03%,网上发行超额认购倍数0,网下初步询价对应的超额认购倍数506.95,网下申购获配比例0.03%,网下发行有效申购认购倍数3028.02。

05

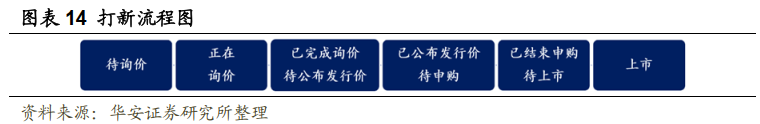

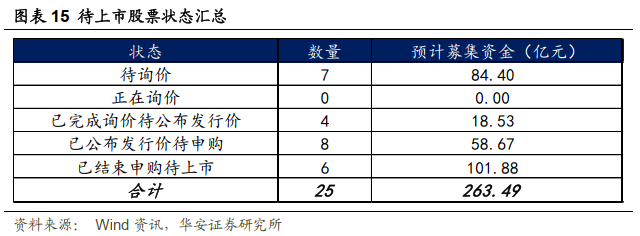

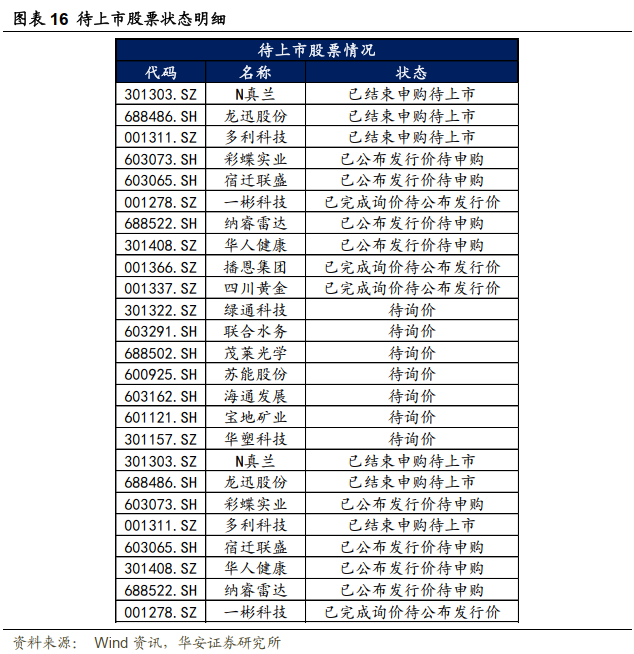

截至上个交易日(2023年2月17日),排除网上发行的股票,有25只待上市股票,其中,6只已结束申购待上市,8只已公布发行价待申购,4只已完成询价待公布发行价,预计募集资金共263.49亿元。

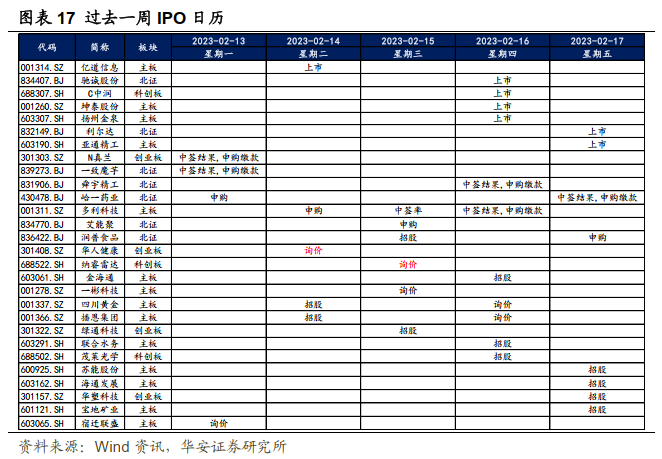

过去一周(2023年2月13日-2023年2月17日)上市新股7只,为主板的亿道信息、坤泰股份、扬州金泉、亚通精工,北证的驰诚股份、利尔达,科创板的C中润。

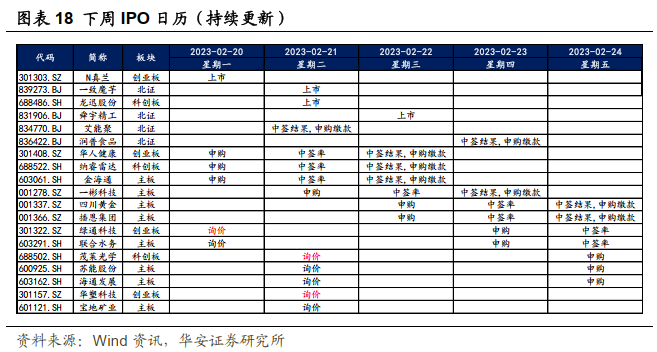

下周IPO打新情况如图表18所示。上市新股有N真兰、一致魔芋、龙迅股份、舜宇精工,询价新股有绿通科技、联合水务、茂莱光学、苏能股份、海通发展、华塑科技、宝地矿业。

06

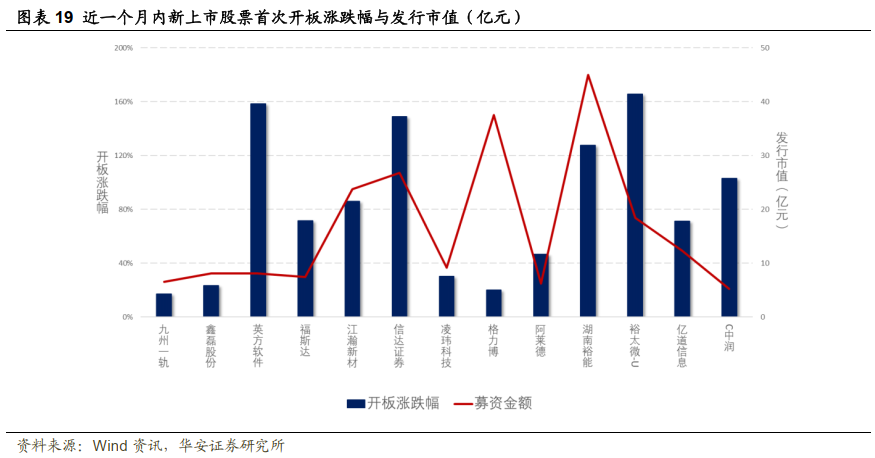

近一个月以来(2023年1月18日-2023年2月17日),大部分新上市股票的首次开板涨跌幅位于0%-160%水平区间内,首次开板涨跌幅最高的三家为C裕太微-U、英方软件、信达证券,分别达到165.77%、158.43%、148.79%。

大部分新股发行市值位于0-40亿元水平区间内,其中发行市值最高的三家为湖南裕能、格力博、信达证券,分别达到45.00、37.50、26.75亿元。

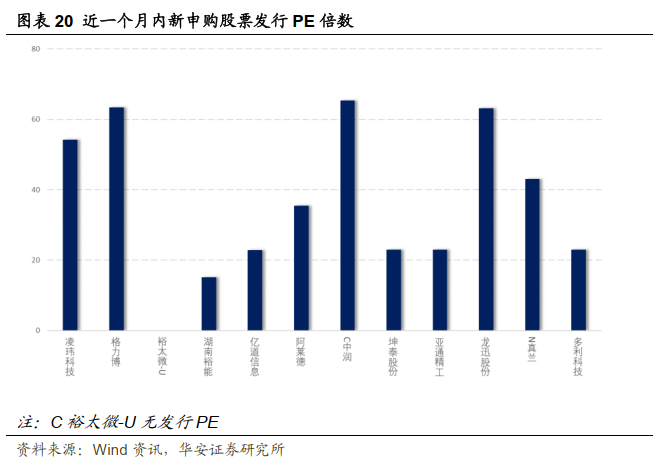

根据图表20可以看出,近一个月内新申购股票的发行倍数大多位于0-60水平区间内。PE倍数最高的三只股票为C中润、格力博、龙迅股份,分别达到了65.36、63.45、63.14倍。

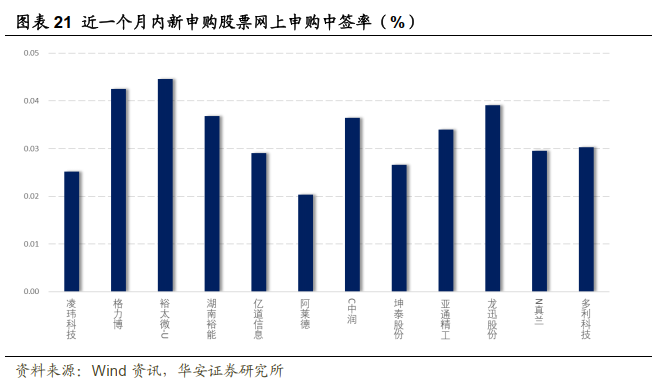

近一个月内新申购股票的网上申购中签率较为相似,大多在0.00-0.04%左右,最高的三只为裕太微-U、格力博、龙迅股份,中签率分别为0.0446%、0.0425%、0.0391%。

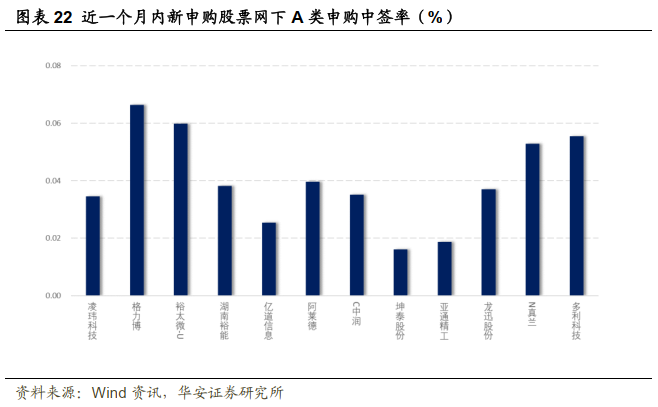

近一个月内新申购股票的网下A类申购中签率大部分在0.00-0.06%左右,最高的三只为格力博、裕太微-U、多利科技,中签率分别为0.0664%、0.0598%、0.0554%。

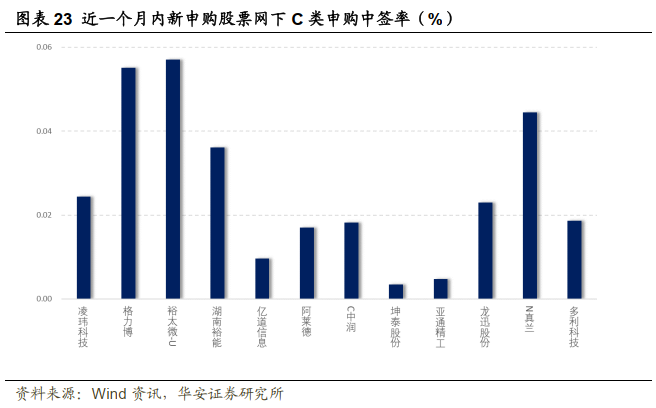

近一个月内新申购股票的网下C类申购中签率大部分在0.00%-0.04%左右,最高的三只为裕太微-U、格力博、N真兰,中签率为0.0571%、0.0552%、0.0445%。

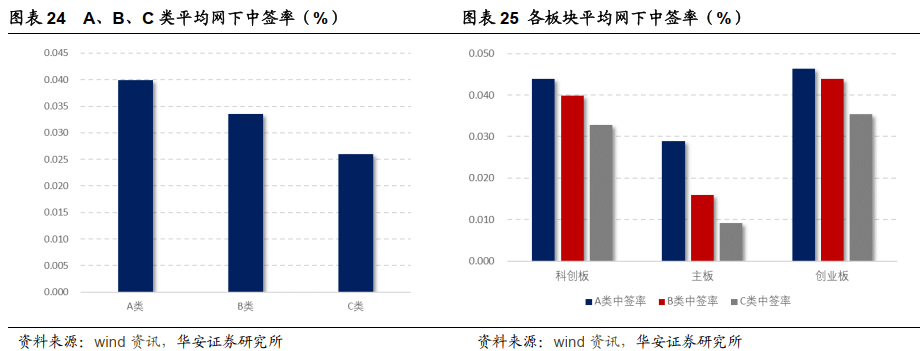

图表24和图表25分别按照机构类别和上市板块统计了各新申购股票的网下中签率。从机构类别来看,A类平均中签率最高,为0.0399,B类其次,为0.0336,C类最低,为0.0260。从上市板块来看,近一个月以来,科创板中签率相对较高,其次是创业板,主板最低。

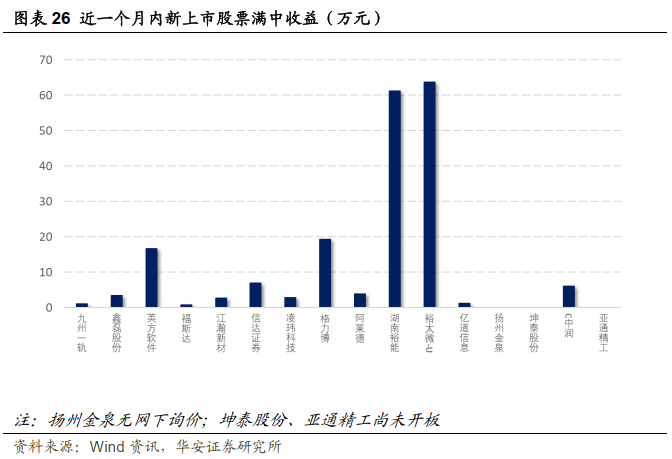

从图表26可以看出,股票的满中收益大多位于0至20万元水平区间内,其中最高的为C裕太微-U、湖南裕能、格力博,分别达到63.7968、61.2807、19.3171万元。

07

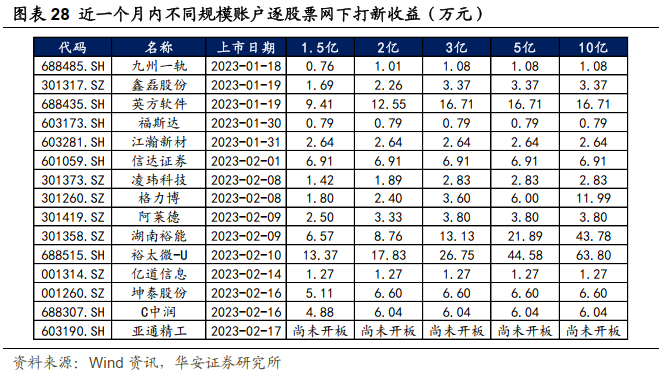

图表28列举了在1.5亿、2亿、3亿、5亿、10亿账户规模下,以A类平均网下中签率为例,假设科创板和创业板全部入围,对近一个月内(2023年1月18日至2023年2月17日)上市新股的网下打新收益。

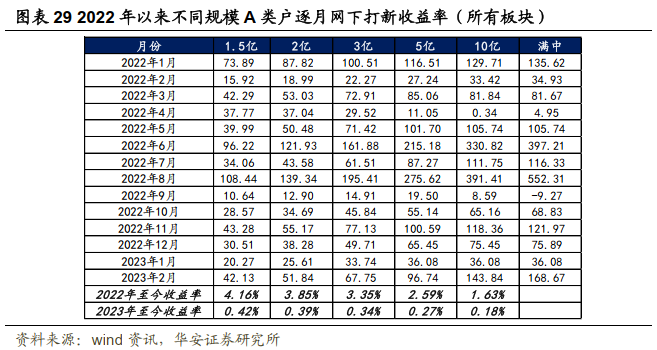

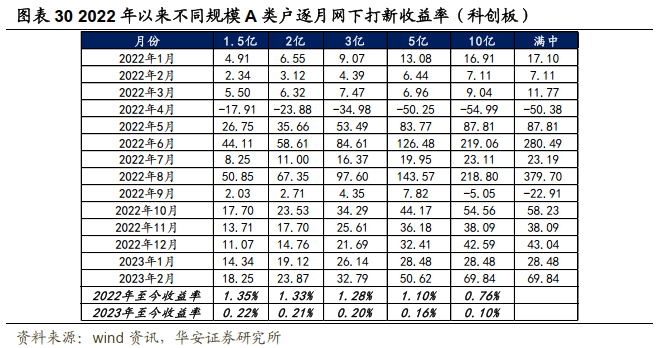

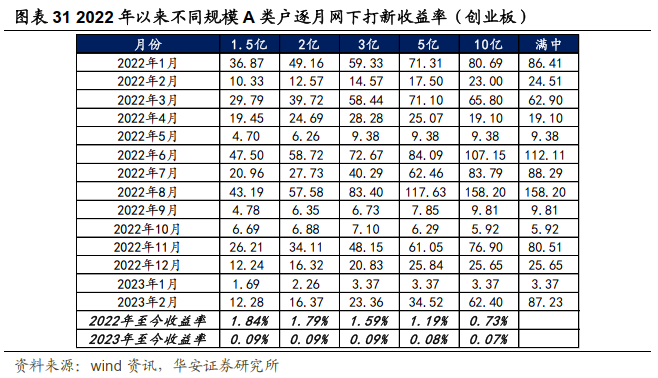

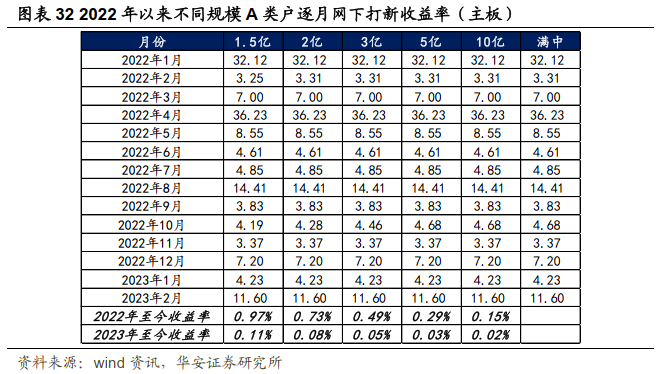

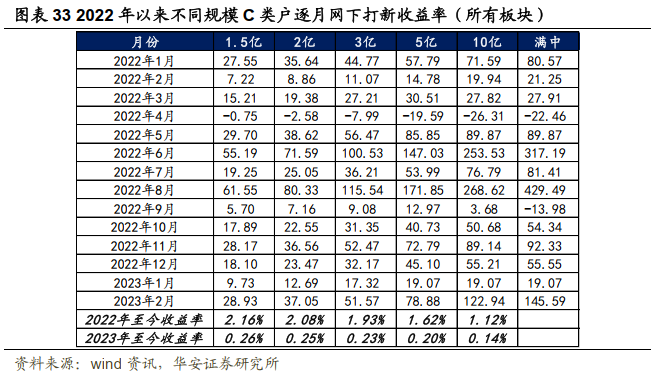

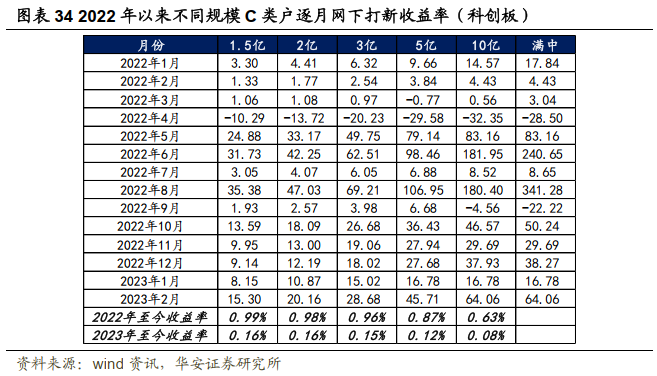

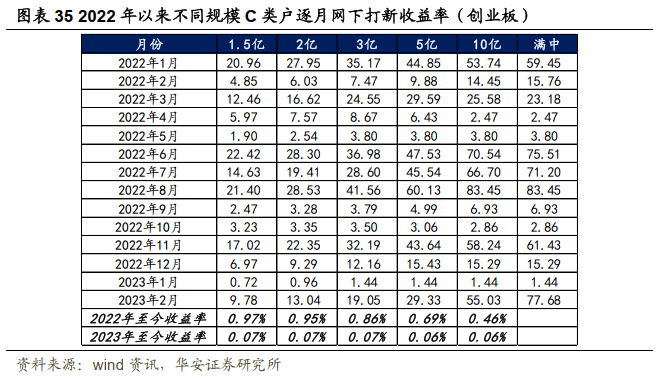

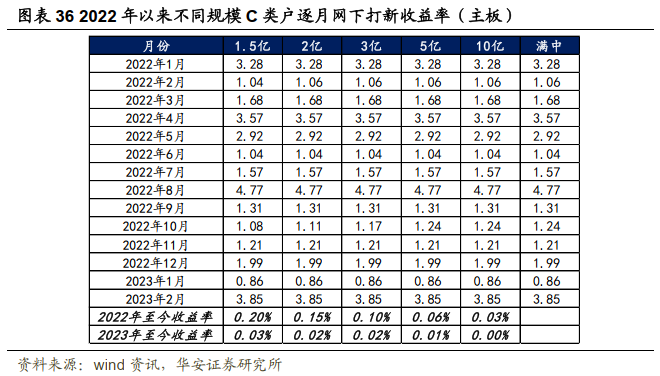

参照7.1中的测算方式,在不同规模A类户下,假设所有股票报价均入围,在90%的资金使用效率下,将2022年以来每个月网下打新可获得的收益相加,测算理想情况下逐月打新收益和打新收益率。以新股卖出日为统计时间,截至目前, 2022年至今A类2亿打新收益率3.85%,2023年至今2亿打新收益率达到0.39%。

风险提示

新股上市可能破发,打新策略可能取得负向收益。新股上市前面临诸多不确定因素,可能会暂停发行,影响打新收益。新股上市数量、申购新股人数、二级市场情绪波动等因素可能影响打新收益,基金公司历史入围率不代表未来,本文意见仅供参考。

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选