【中信建投策略】加速复常,关注环比改善弹性——行业比较月报2023年2月

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

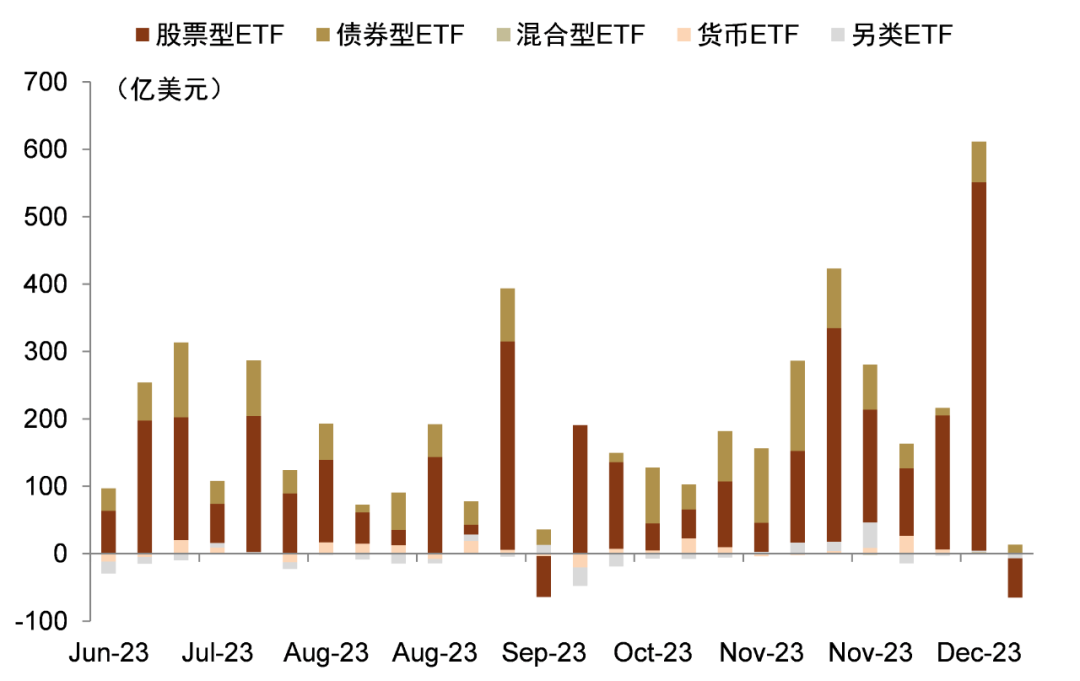

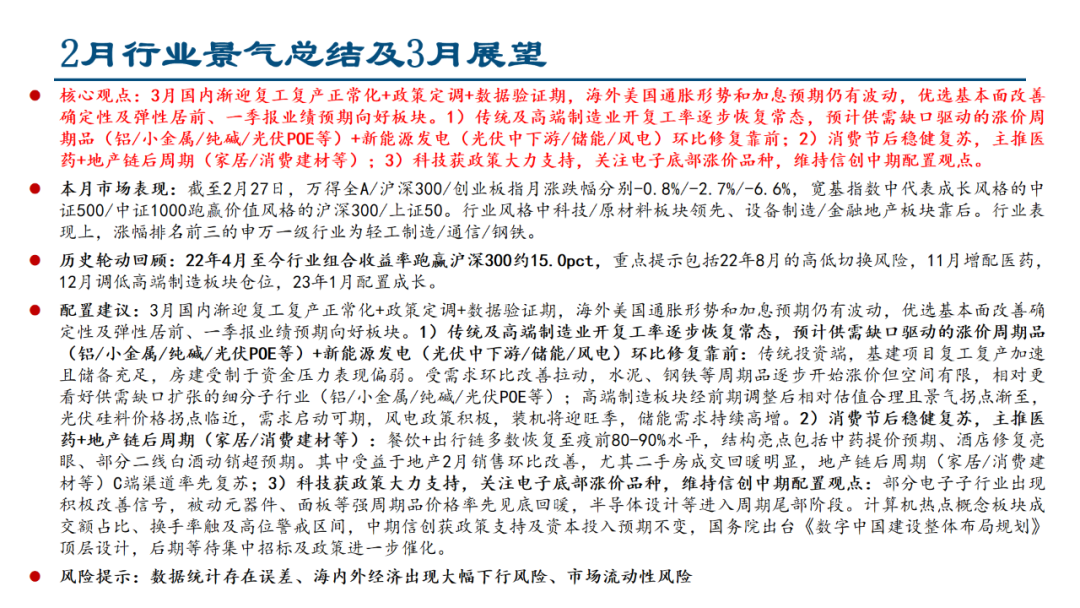

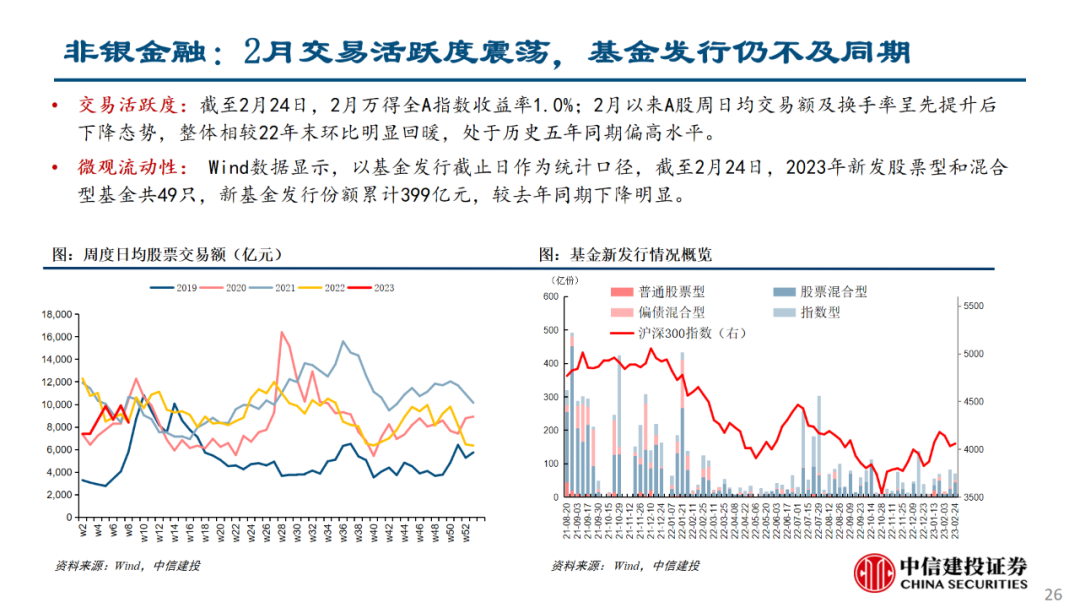

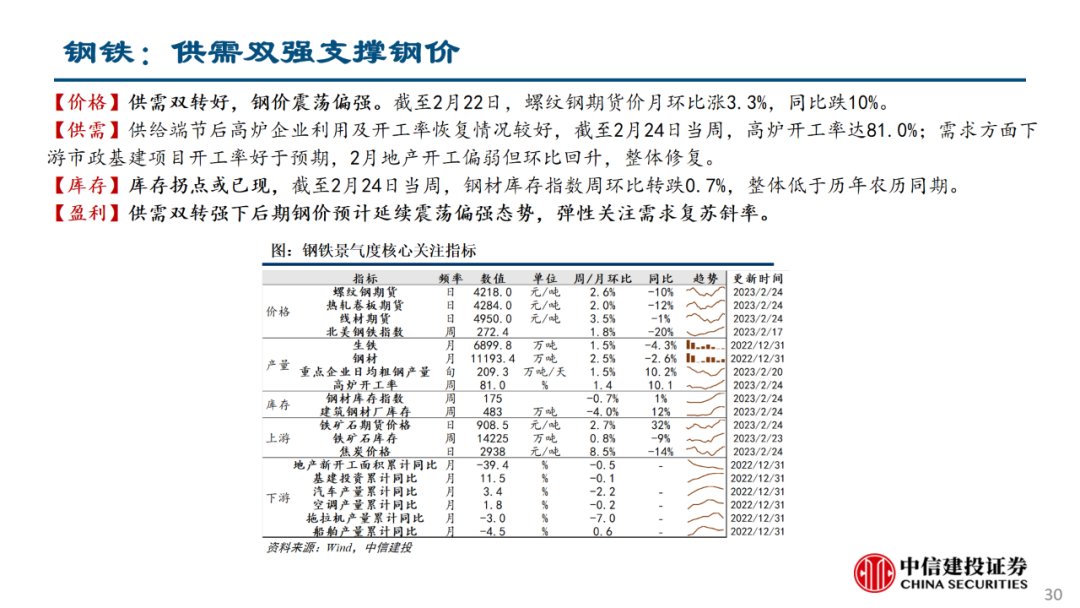

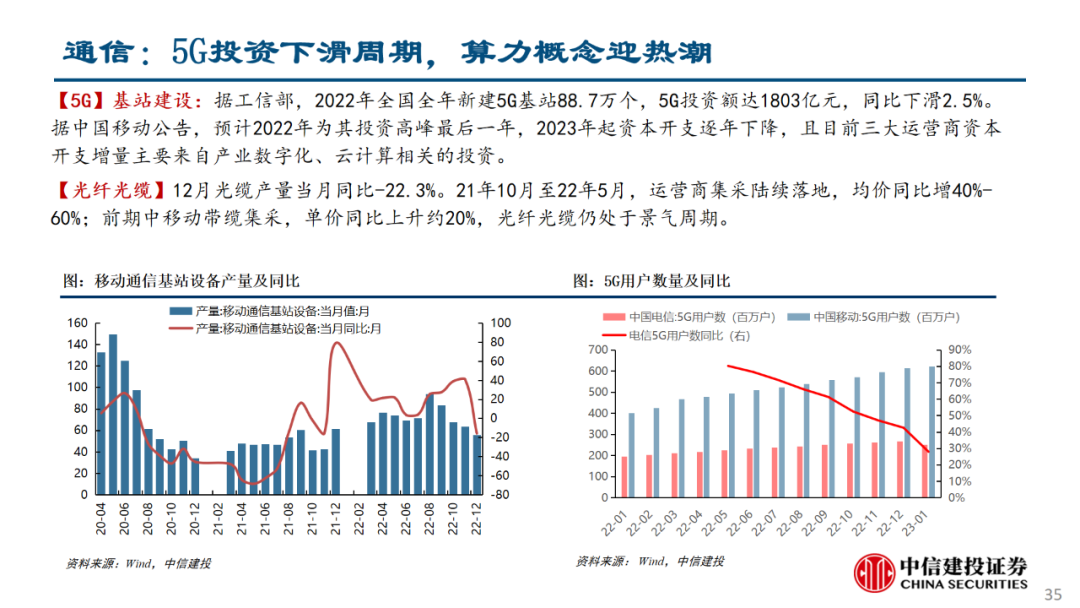

●本月市场表现:截至2月27日,万得全A/沪深300/创业板指月涨跌幅分别-0.8%/-2.7%/-6.6%,宽基指数中代表成长风格的中证500/中证1000跑赢价值风格的沪深300/上证50。行业风格中科技/原材料板块领先、设备制造/金融地产板块靠后。行业表现上,涨幅排名前三的申万一级行业为轻工制造/通信/钢铁。

●历史轮动回顾:22年4月至今行业组合收益率跑赢沪深300约15.0pct,重点提示包括22年8月的高低切换风险,11月增配医药,12月调低高端制造板块仓位,23年1月配置成长。

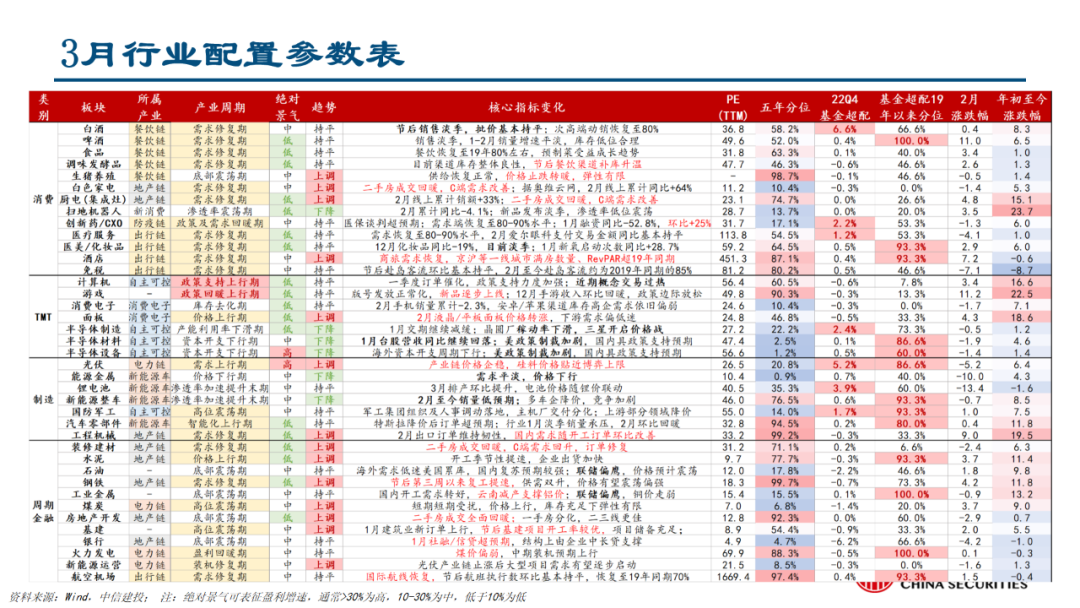

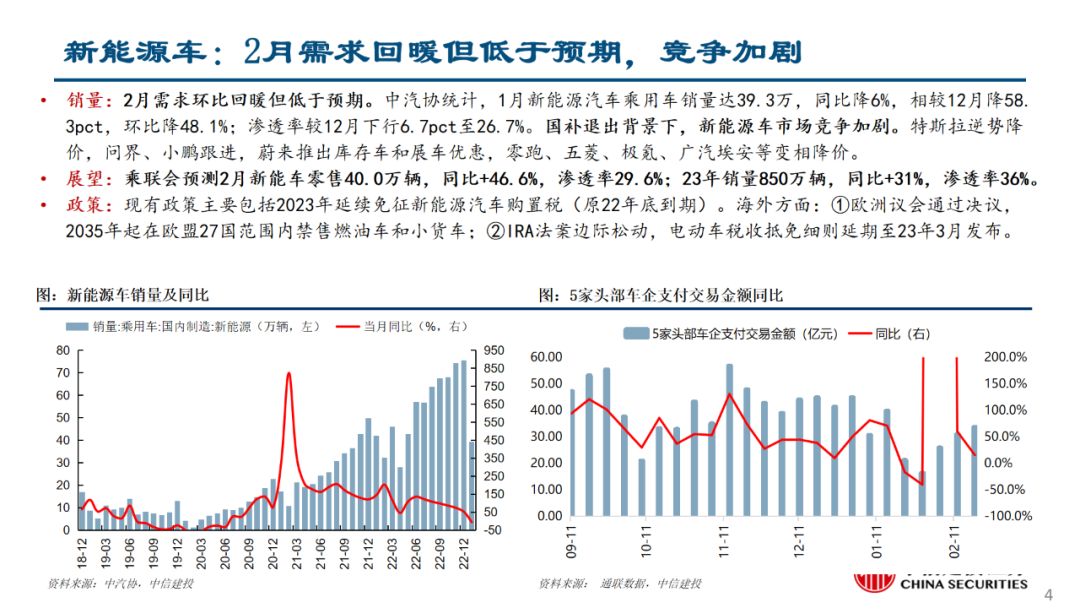

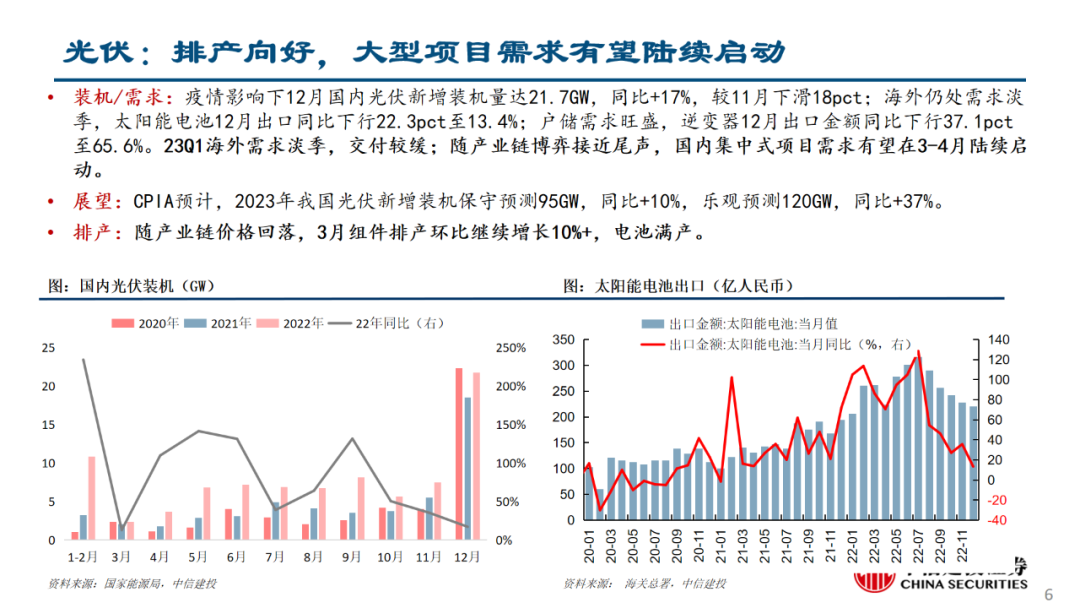

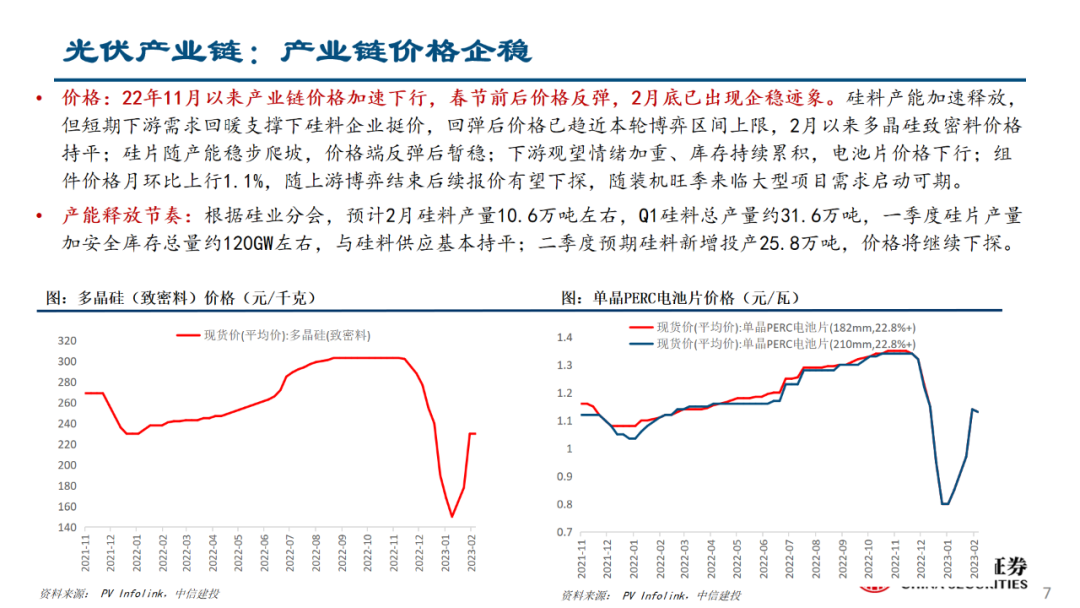

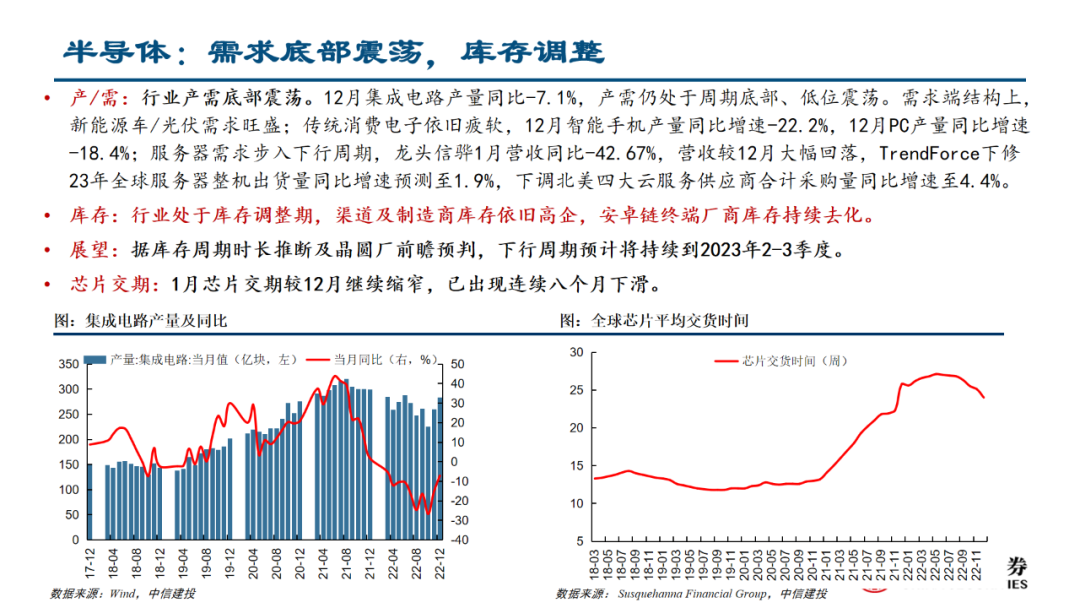

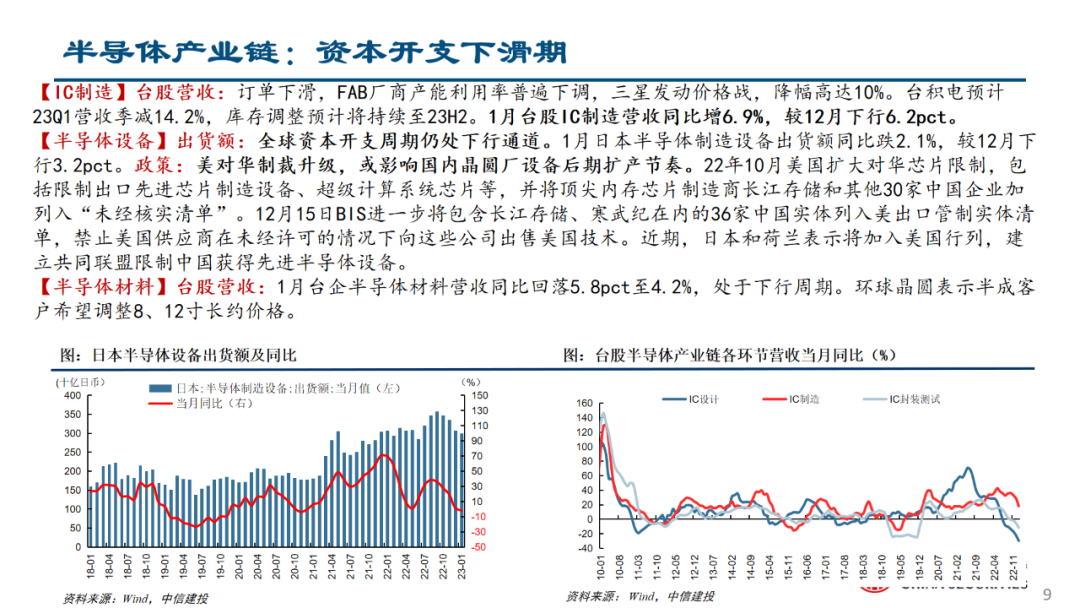

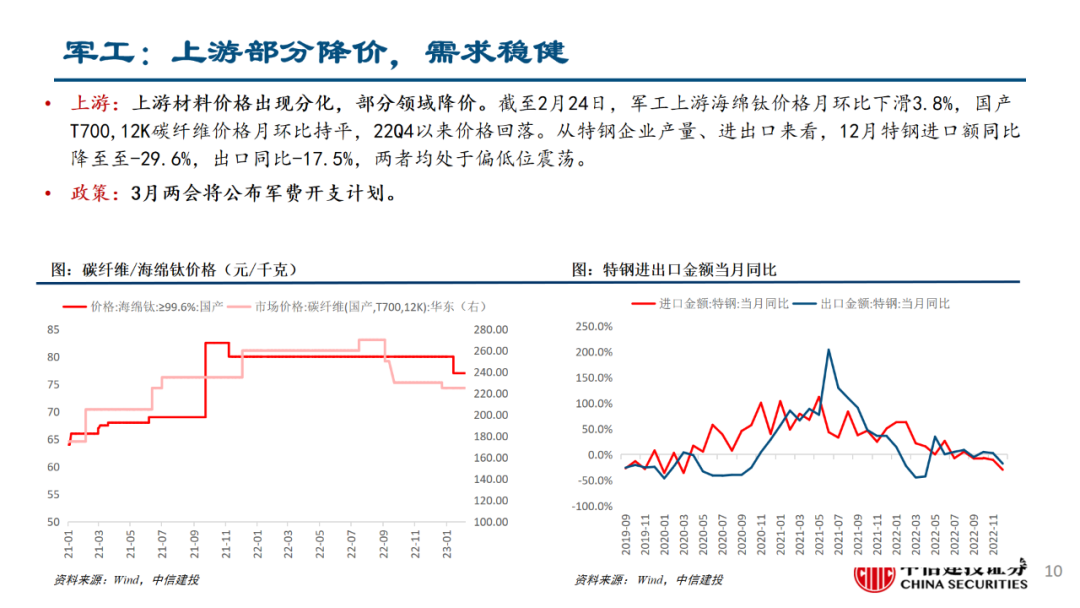

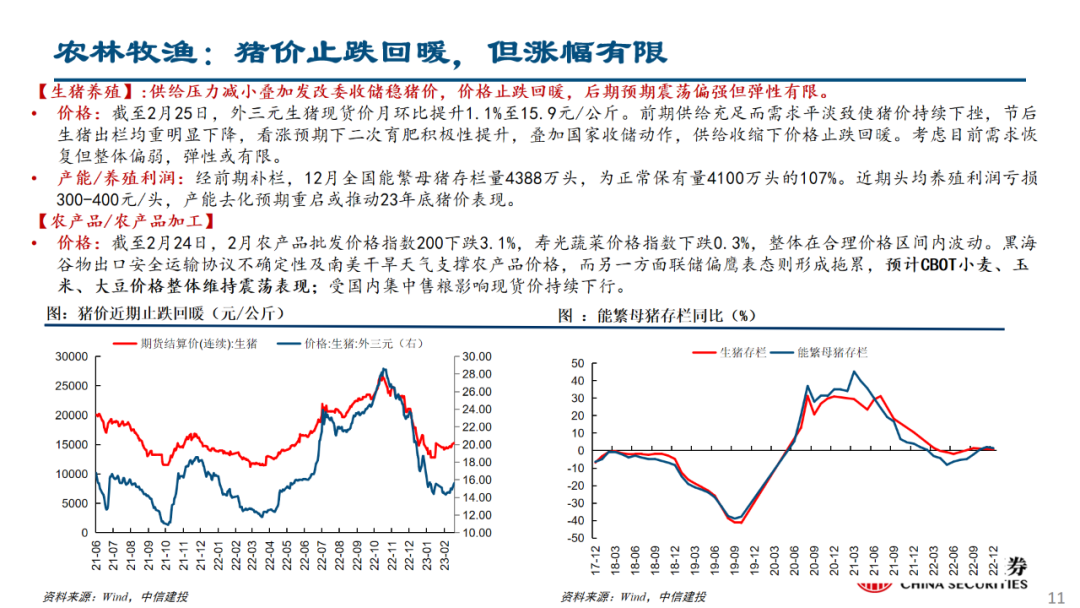

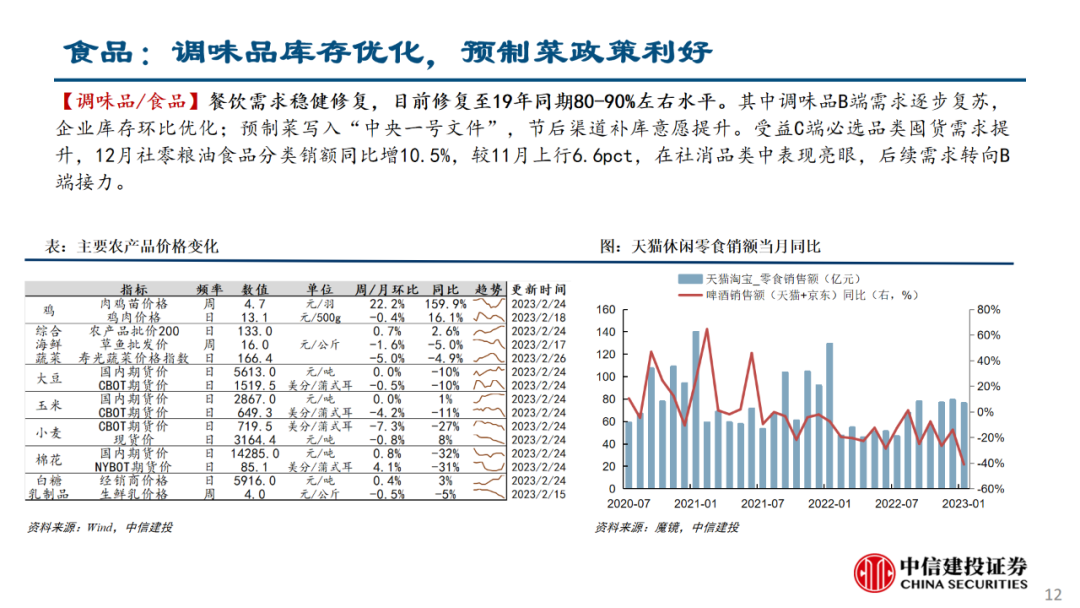

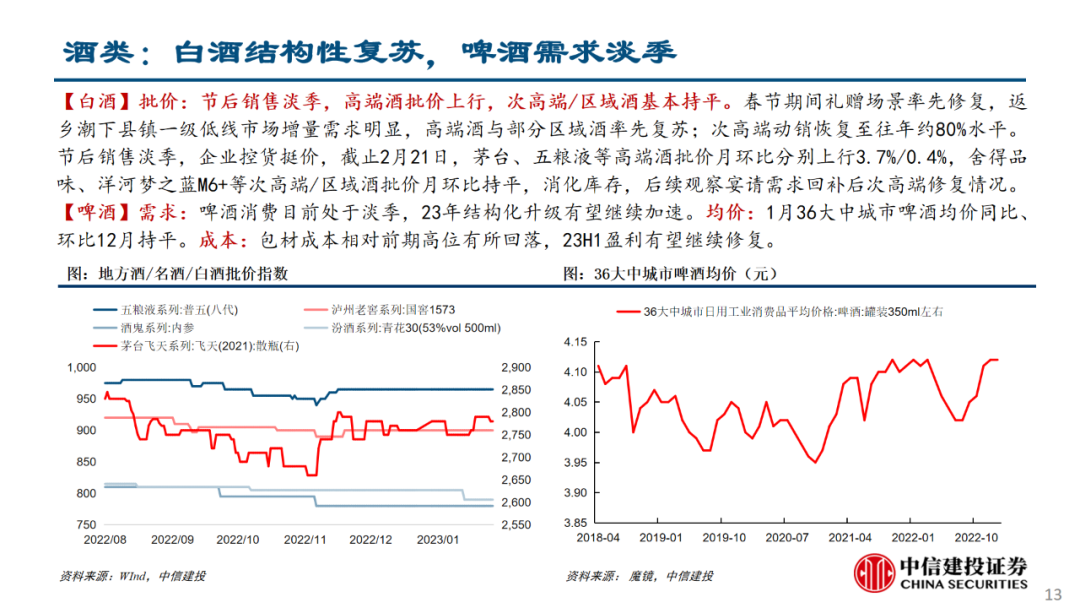

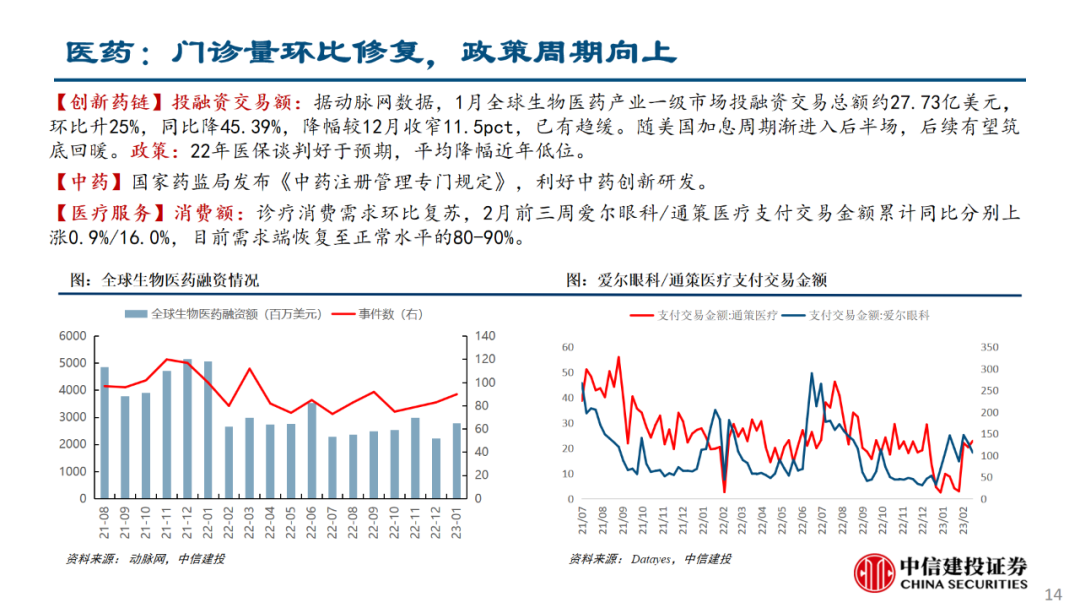

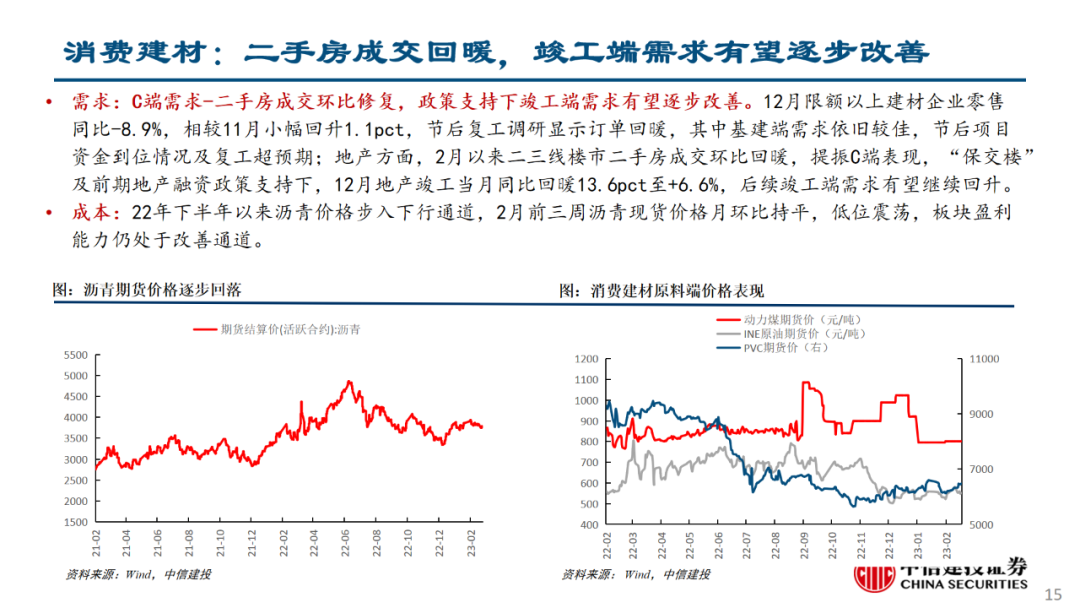

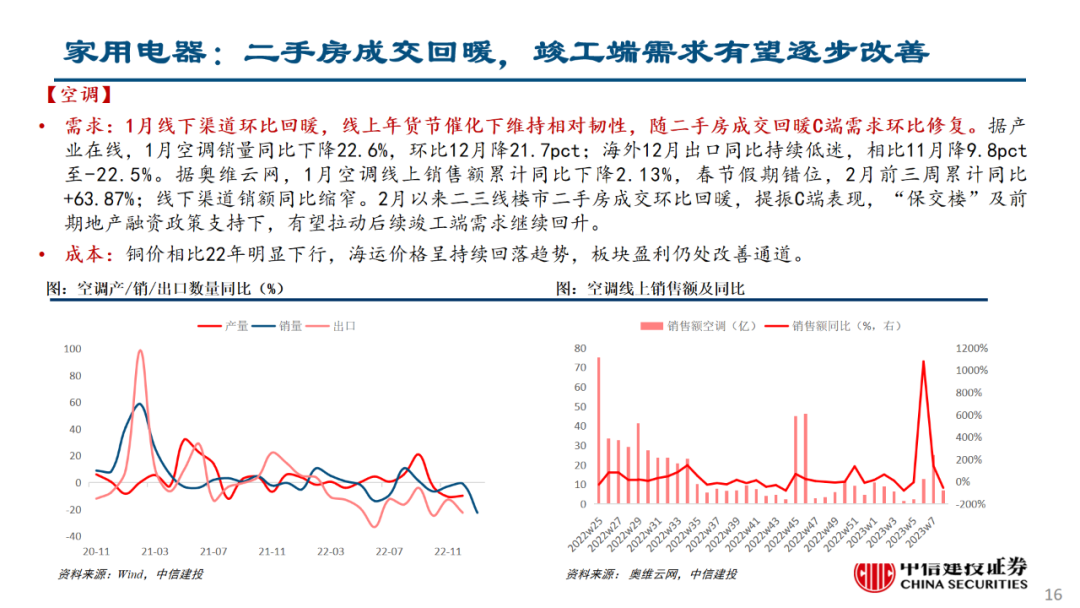

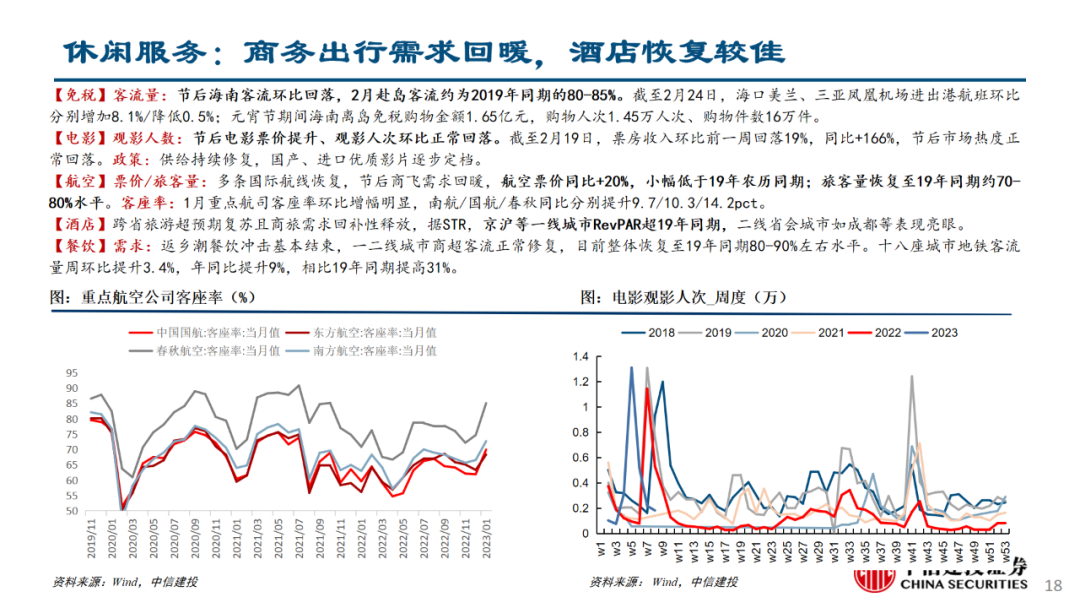

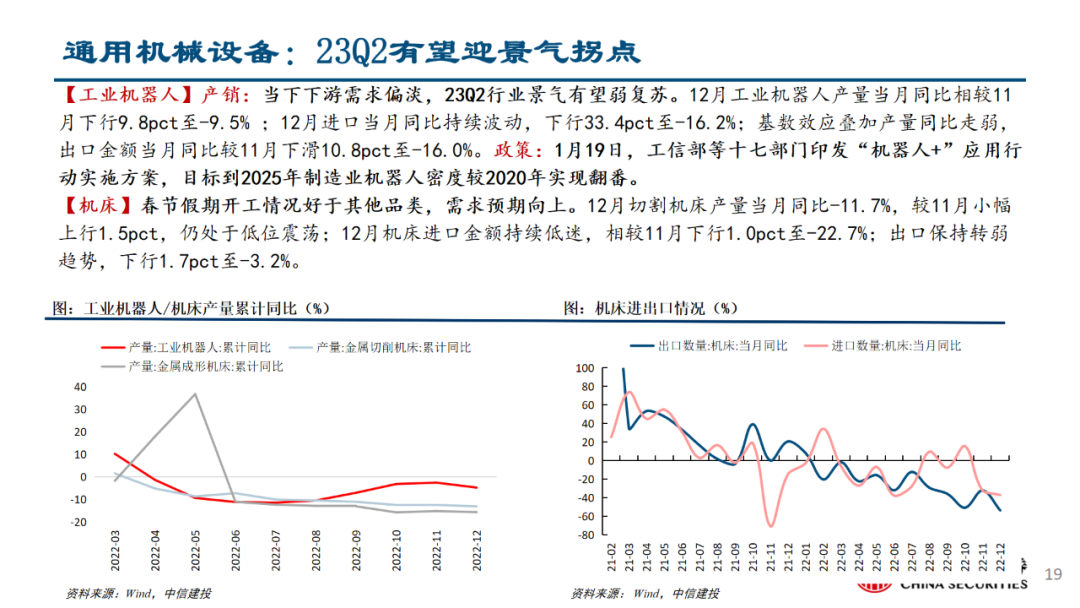

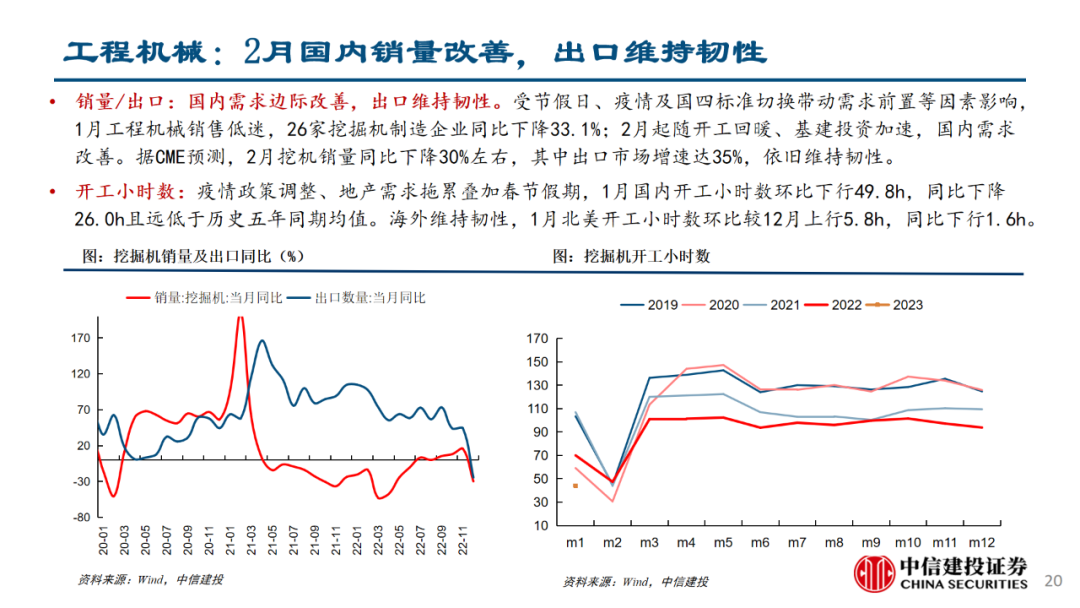

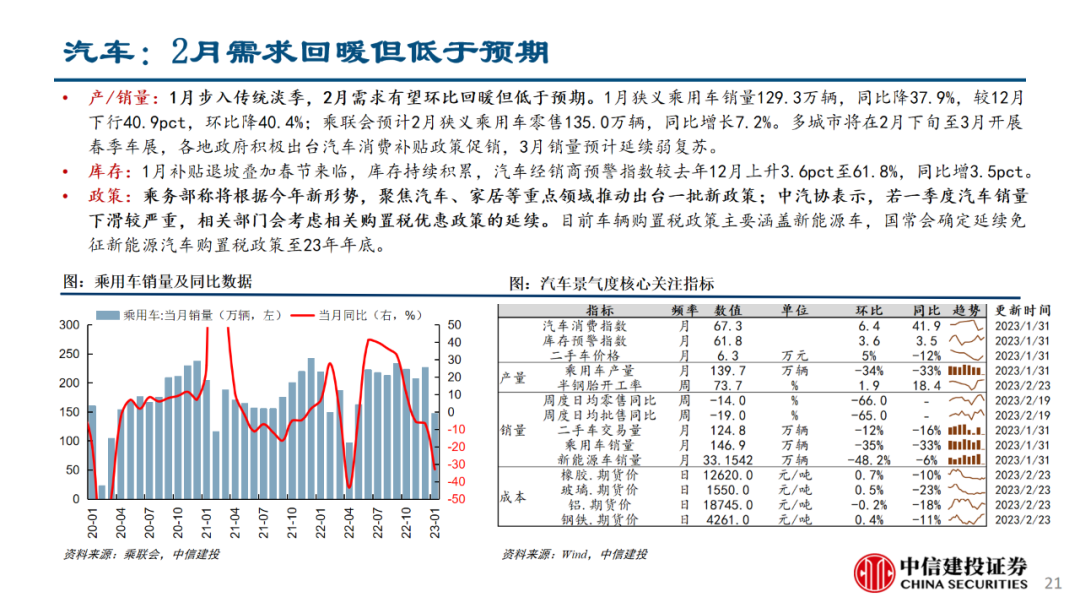

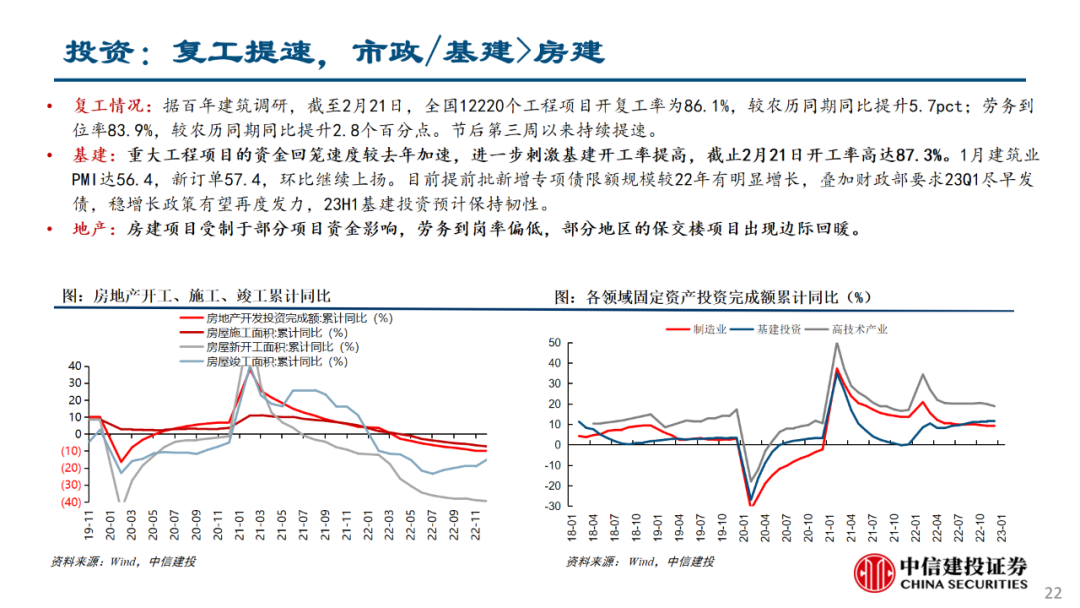

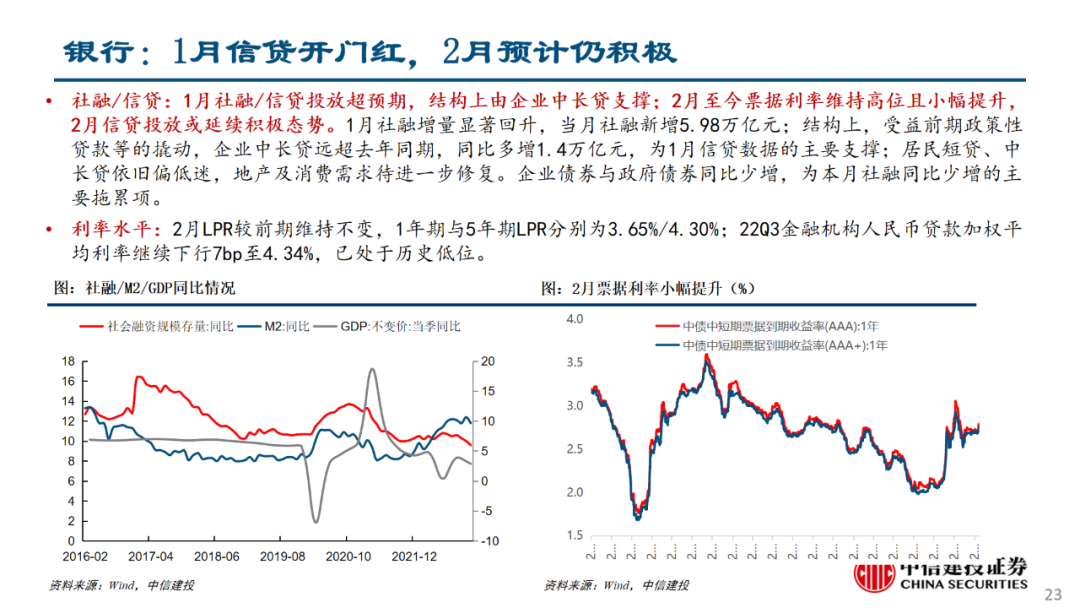

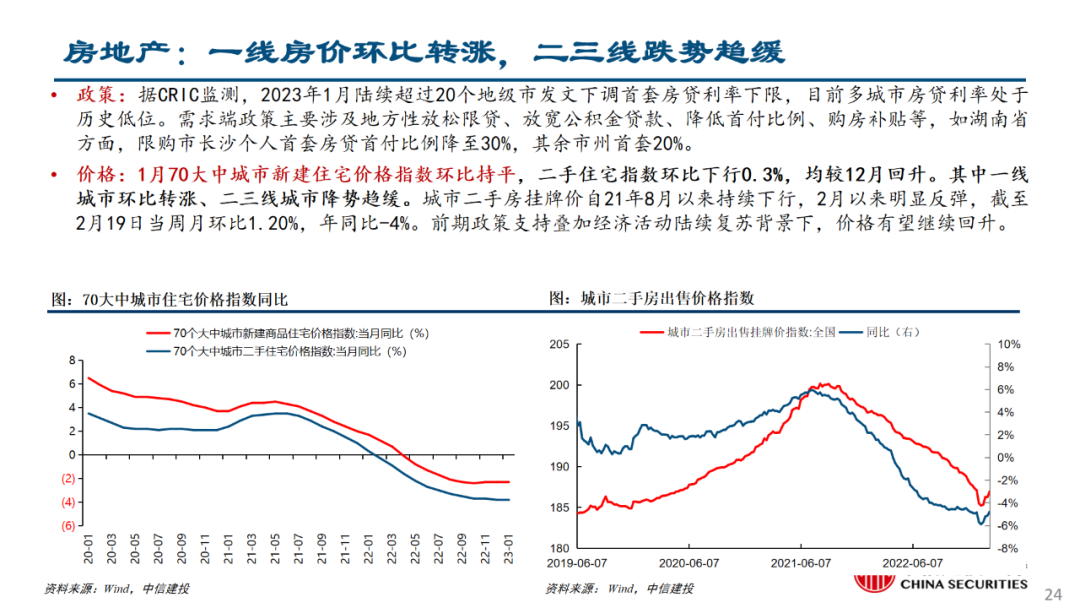

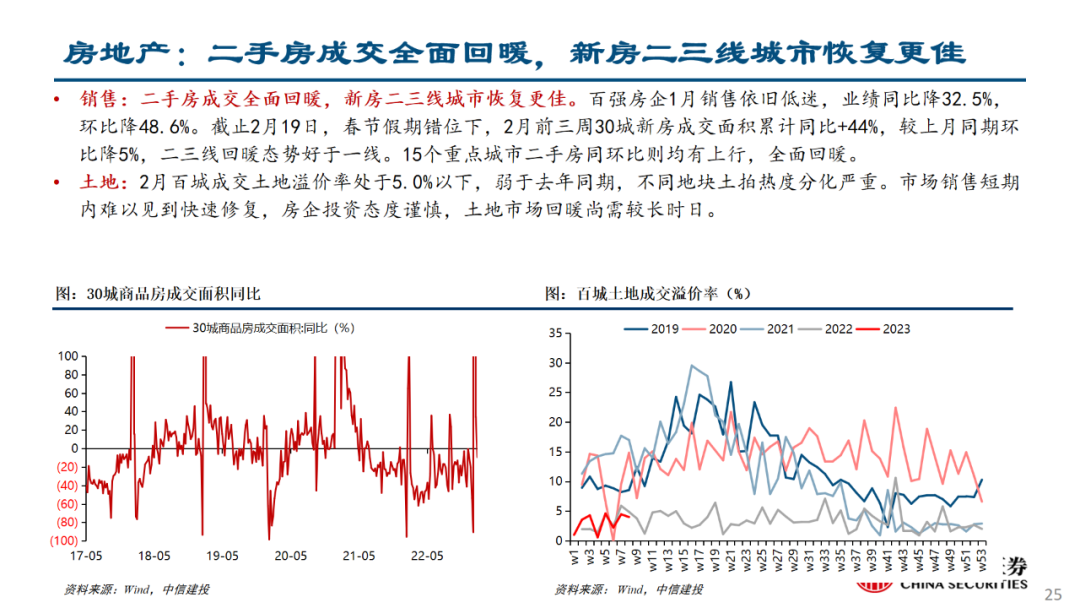

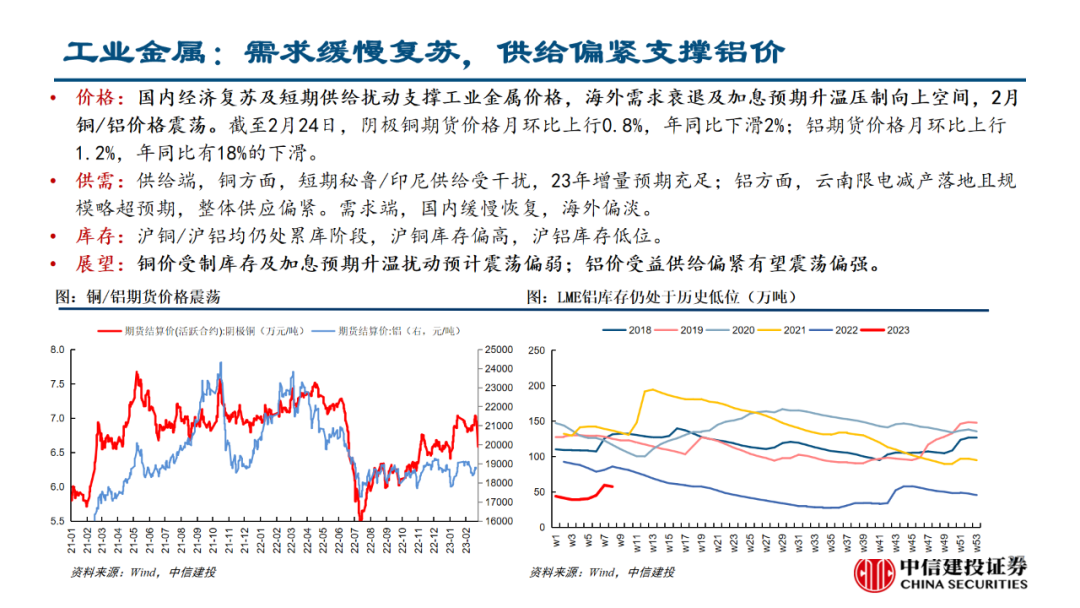

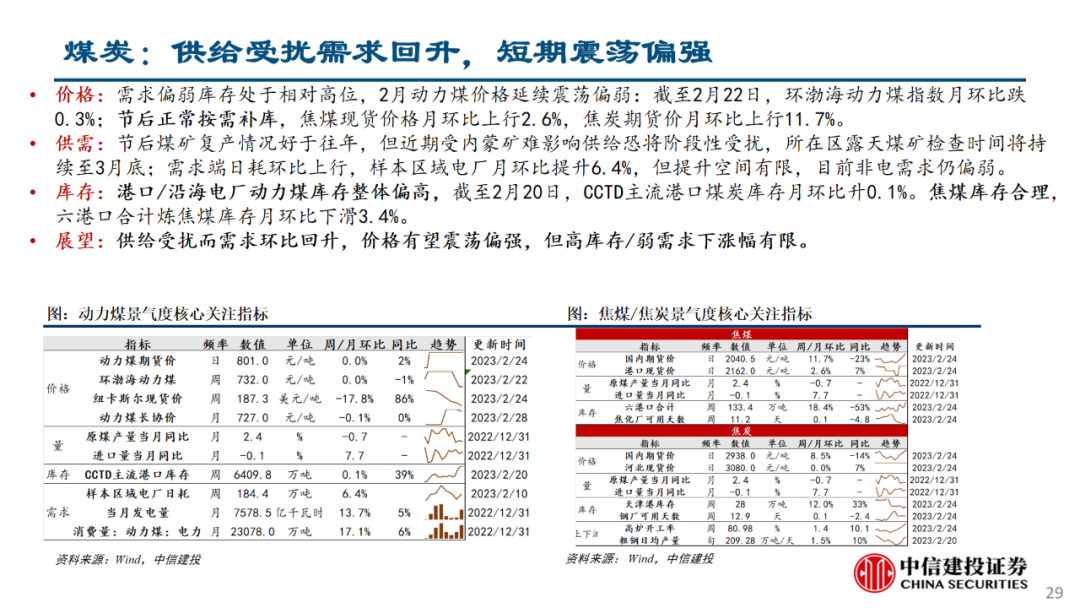

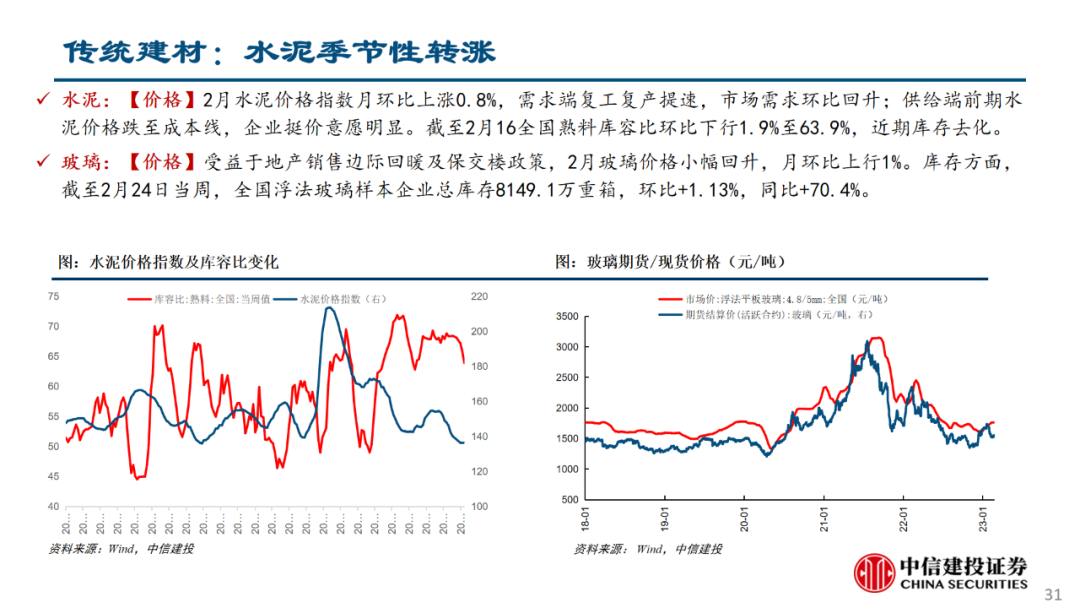

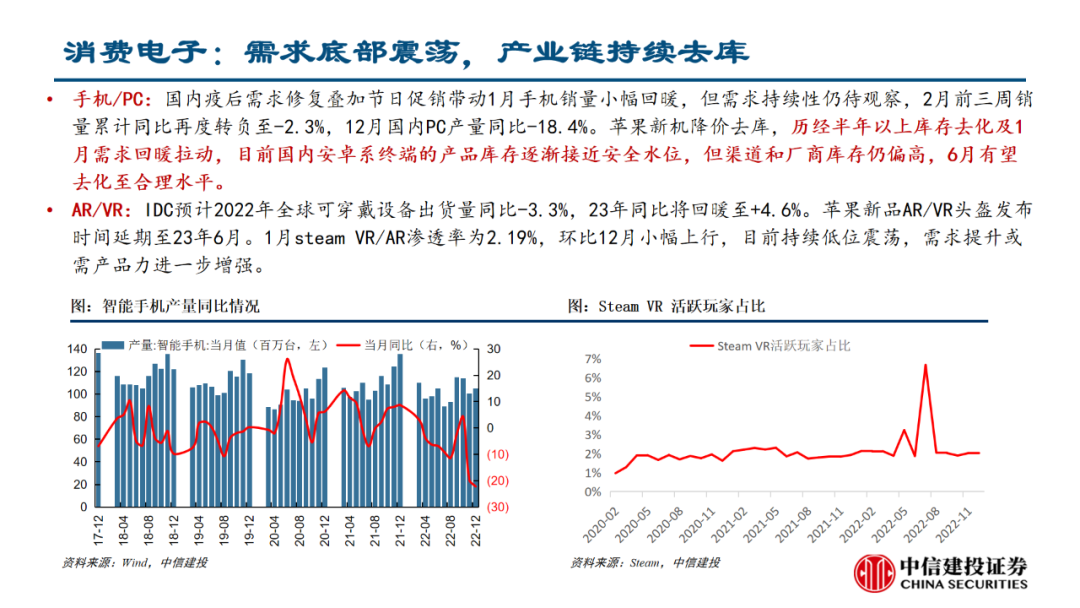

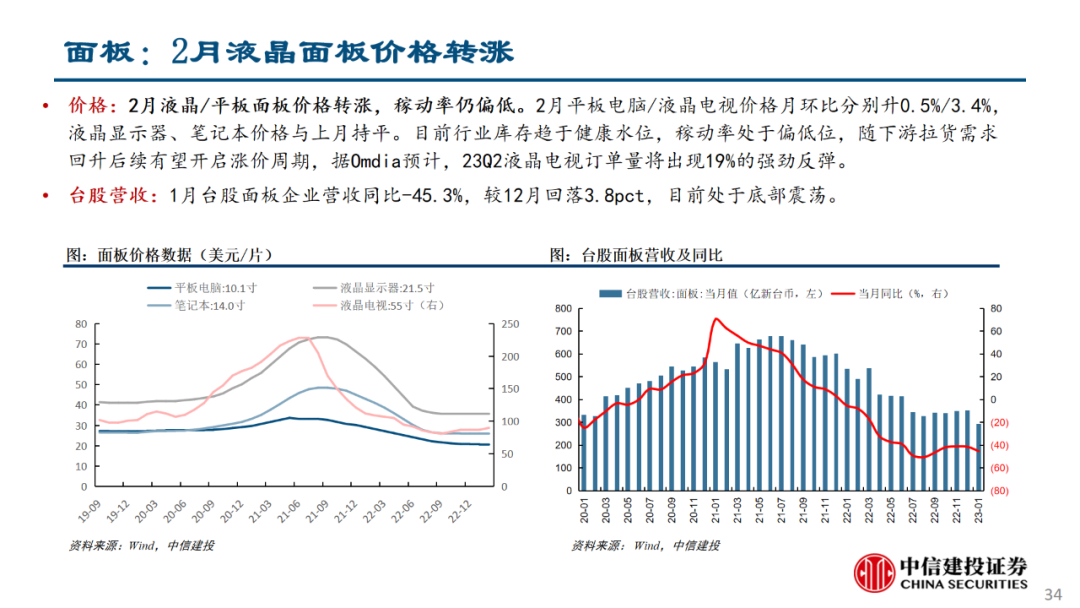

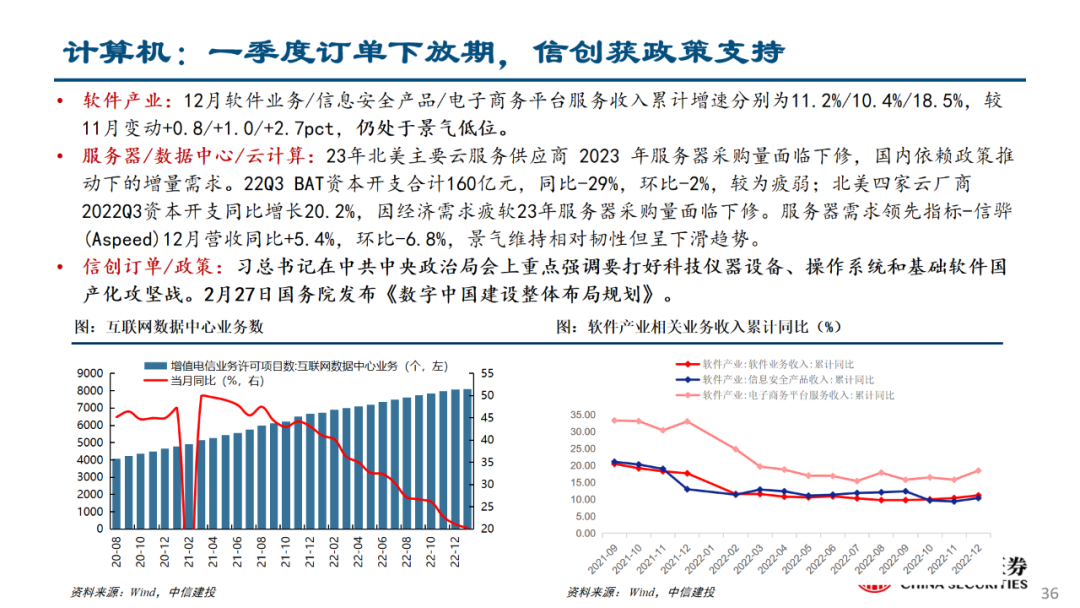

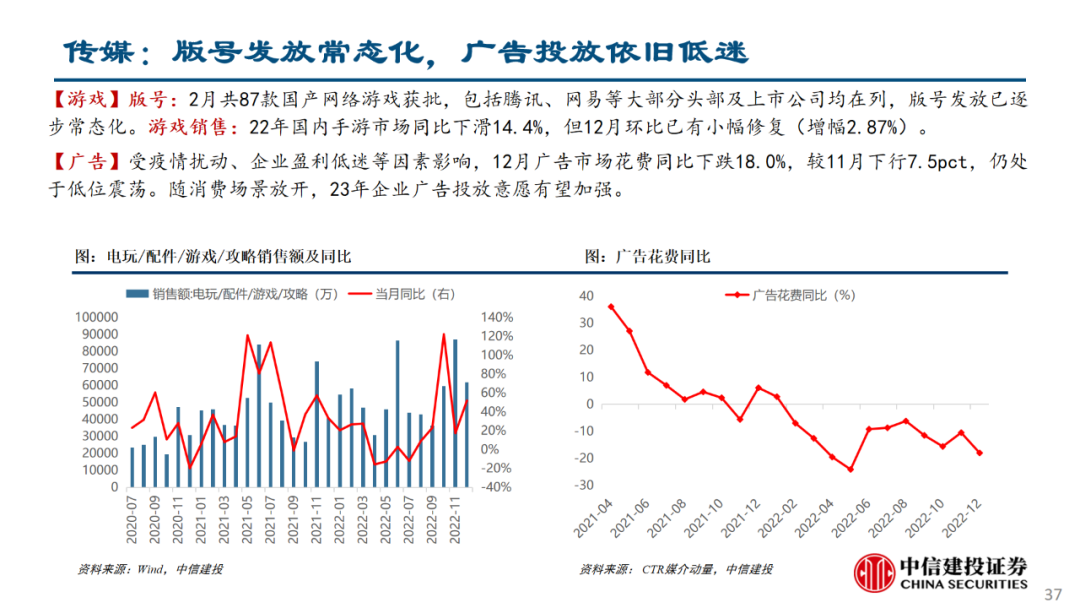

●配置建议:3月国内渐迎复工复产正常化+政策定调+数据验证期,海外美国通胀形势和加息预期仍有波动,优选基本面改善确定性及弹性居前、一季报业绩预期向好板块。1)传统及高端制造业开复工率逐步恢复常态,预计供需缺口驱动的涨价周期品(铝/小金属/纯碱/光伏POE等)+新能源发电(光伏中下游/储能/风电)环比修复靠前:传统投资端,基建项目复工复产加速且储备充足,房建受制于资金压力表现偏弱。受需求环比改善拉动,水泥、钢铁等周期品逐步开始涨价但空间有限,相对更看好供需缺口扩张的细分子行业(铝/小金属/纯碱/光伏POE等);高端制造板块经前期调整后相对估值合理且景气拐点渐至,光伏硅料价格拐点临近,需求启动可期,风电政策积极,装机将迎旺季,储能需求持续高增。2)消费节后稳健复苏,主推医药+地产链后周期(家居/消费建材等):餐饮+出行链多数恢复至疫前80-90%水平,结构亮点包括中药提价预期、酒店修复亮眼、部分二线白酒动销超预期。其中受益于地产2月销售环比改善,尤其二手房成交回暖明显,地产链后周期(家居/消费建材等)C端渠道率先复苏;3)科技获政策大力支持,关注电子底部涨价品种,维持信创中期配置观点:部分电子子行业出现积极改善信号,被动元器件、面板等强周期品价格率先见底回暖,半导体设计等进入周期尾部阶段。计算机热点概念板块成交额占比、换手率触及高位警戒区间,中期信创获政策支持及资本投入预期不变,国务院出台《数字中国建设整体布局规划》顶层设计,后期等待集中招标及政策进一步催化。

●风险提示:数据统计存在误差、海内外经济出现大幅下行风险、市场流动性风险

本篇文章来源于微信公众号: 陈果A股策略