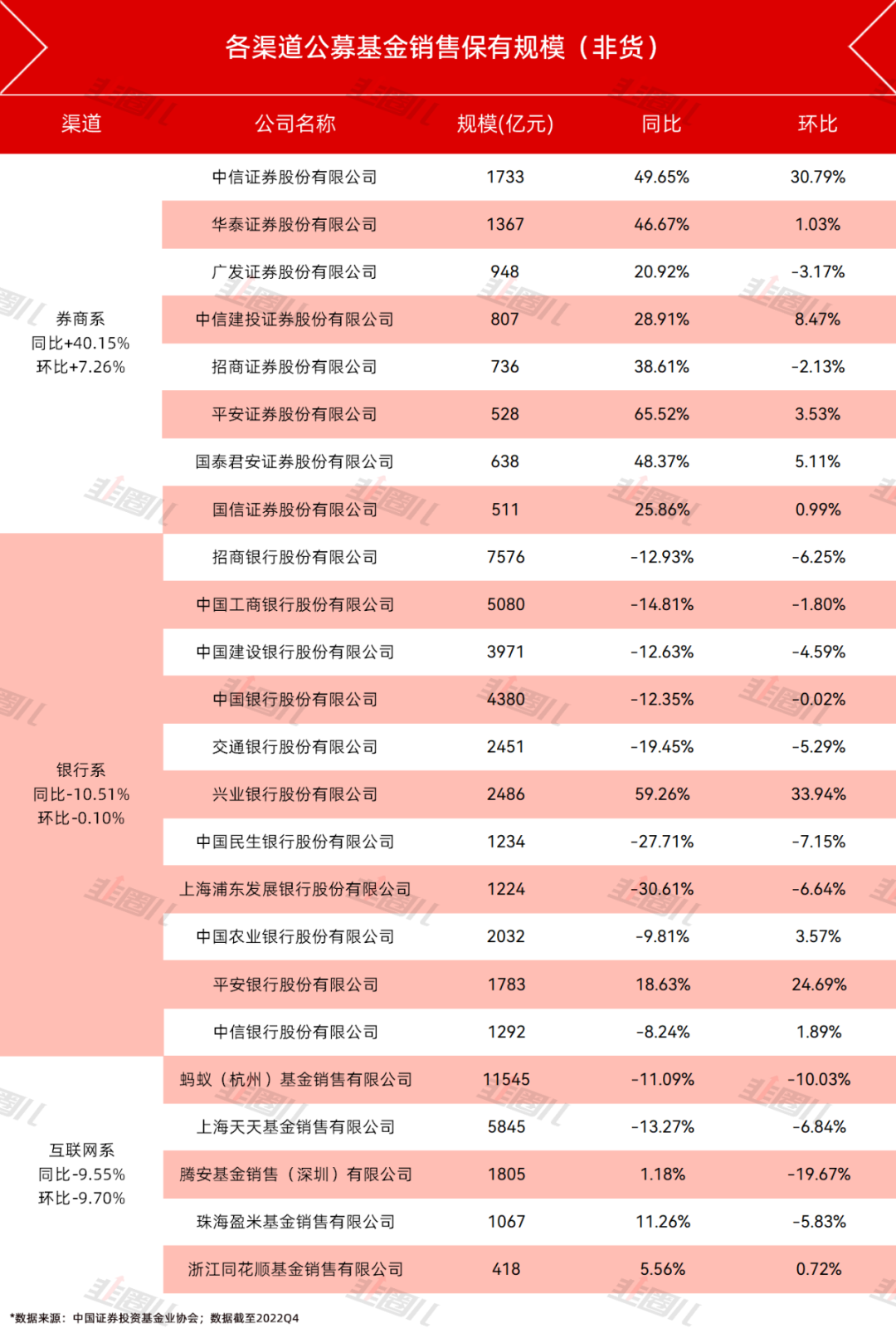

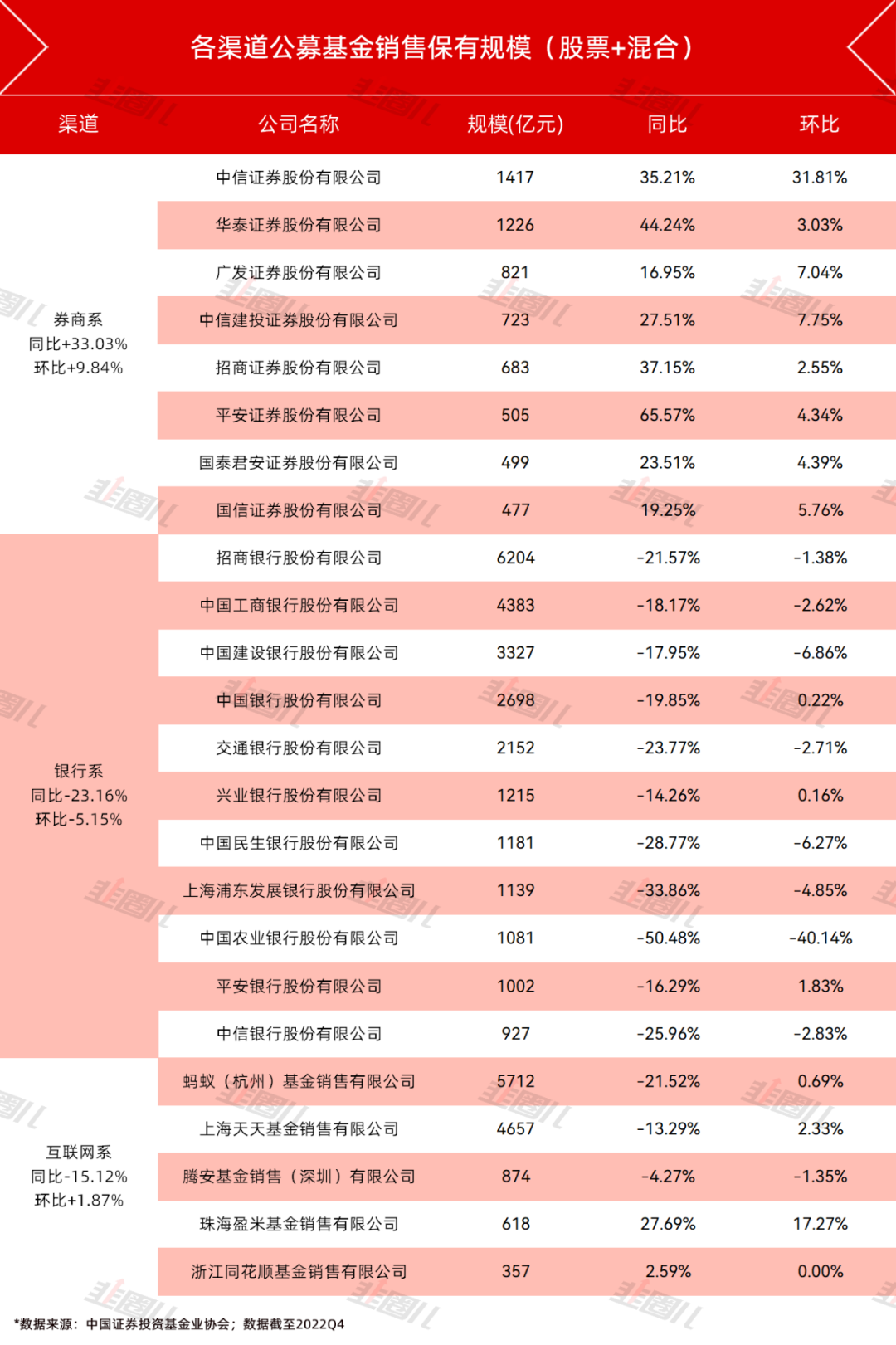

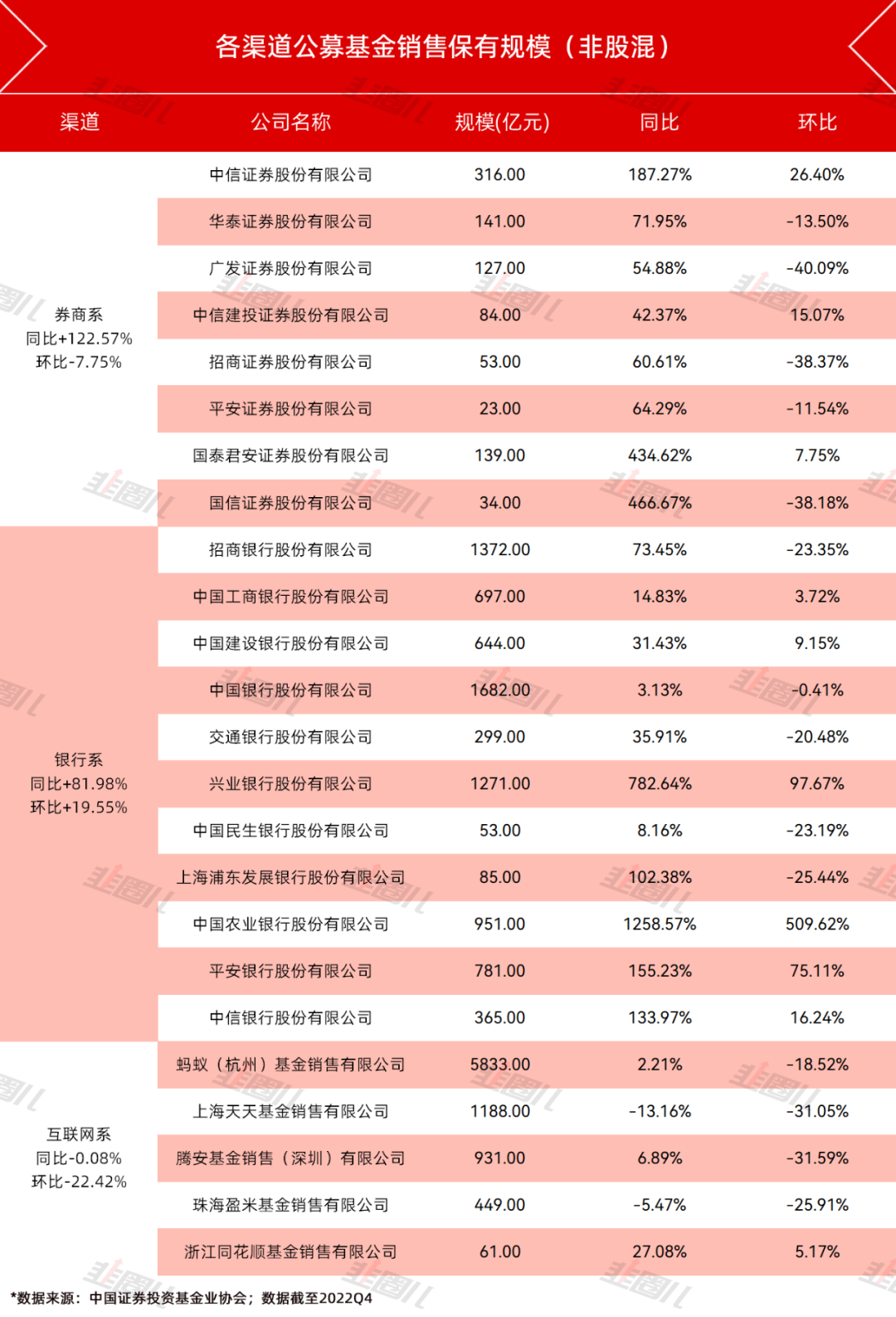

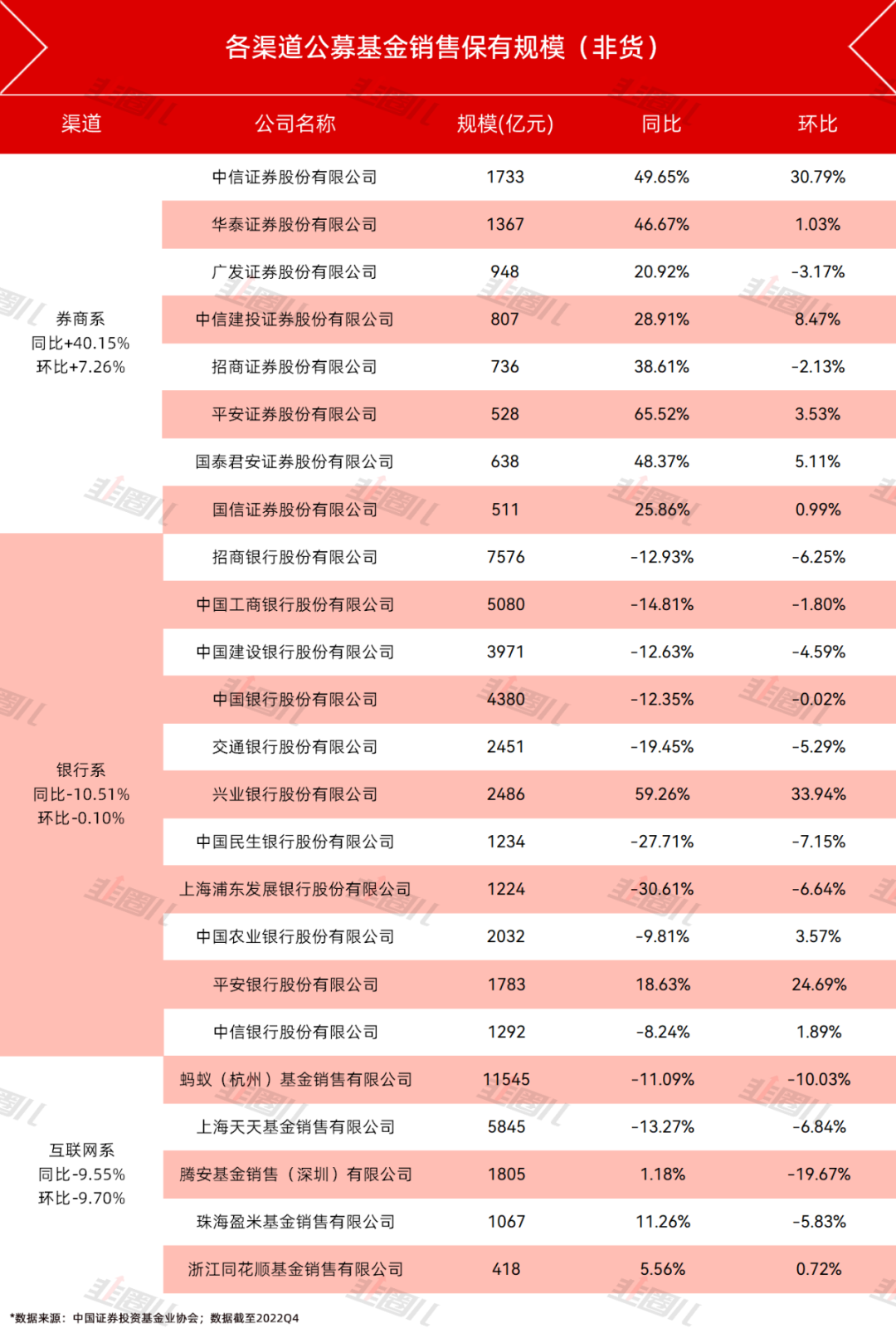

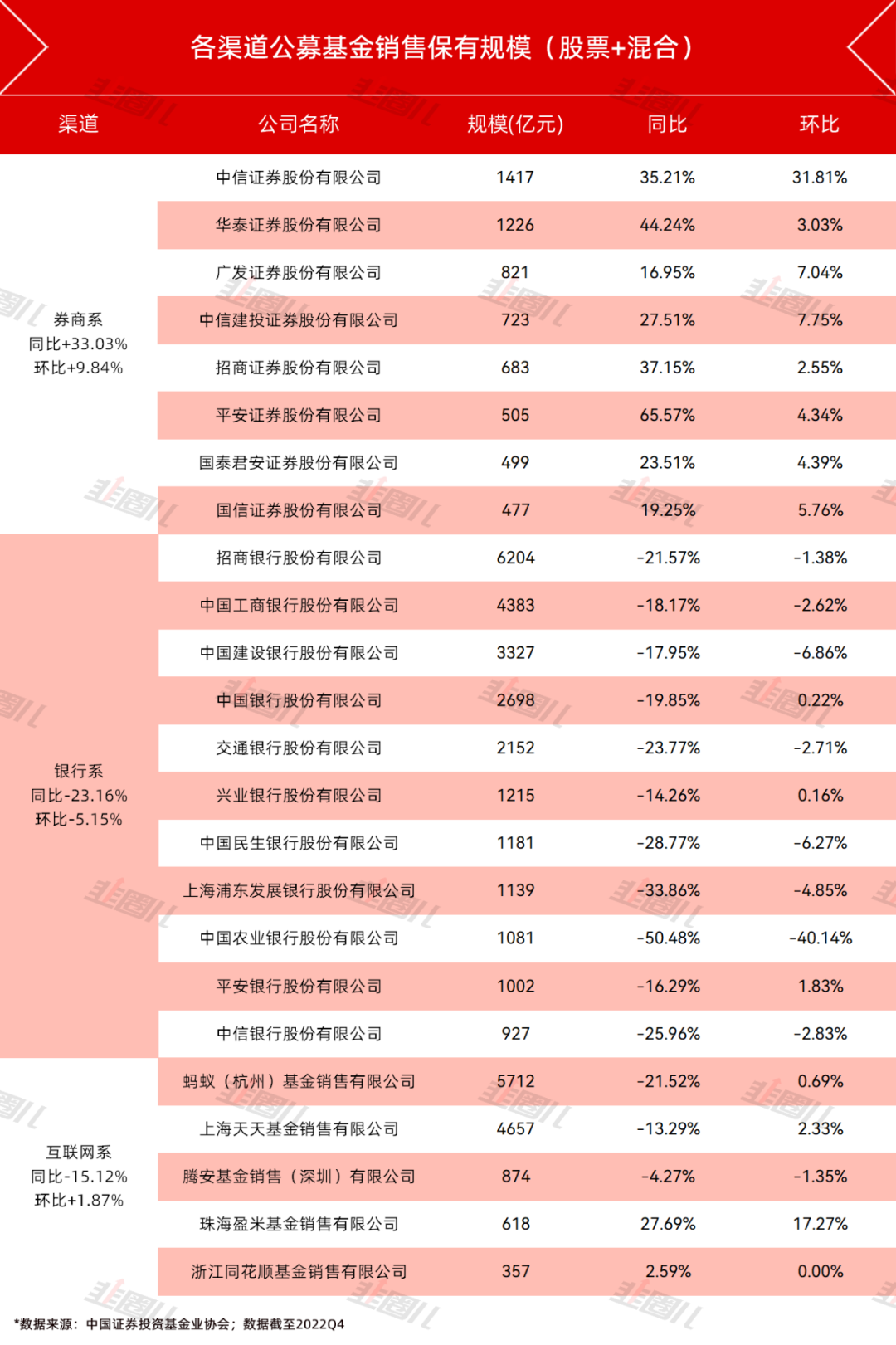

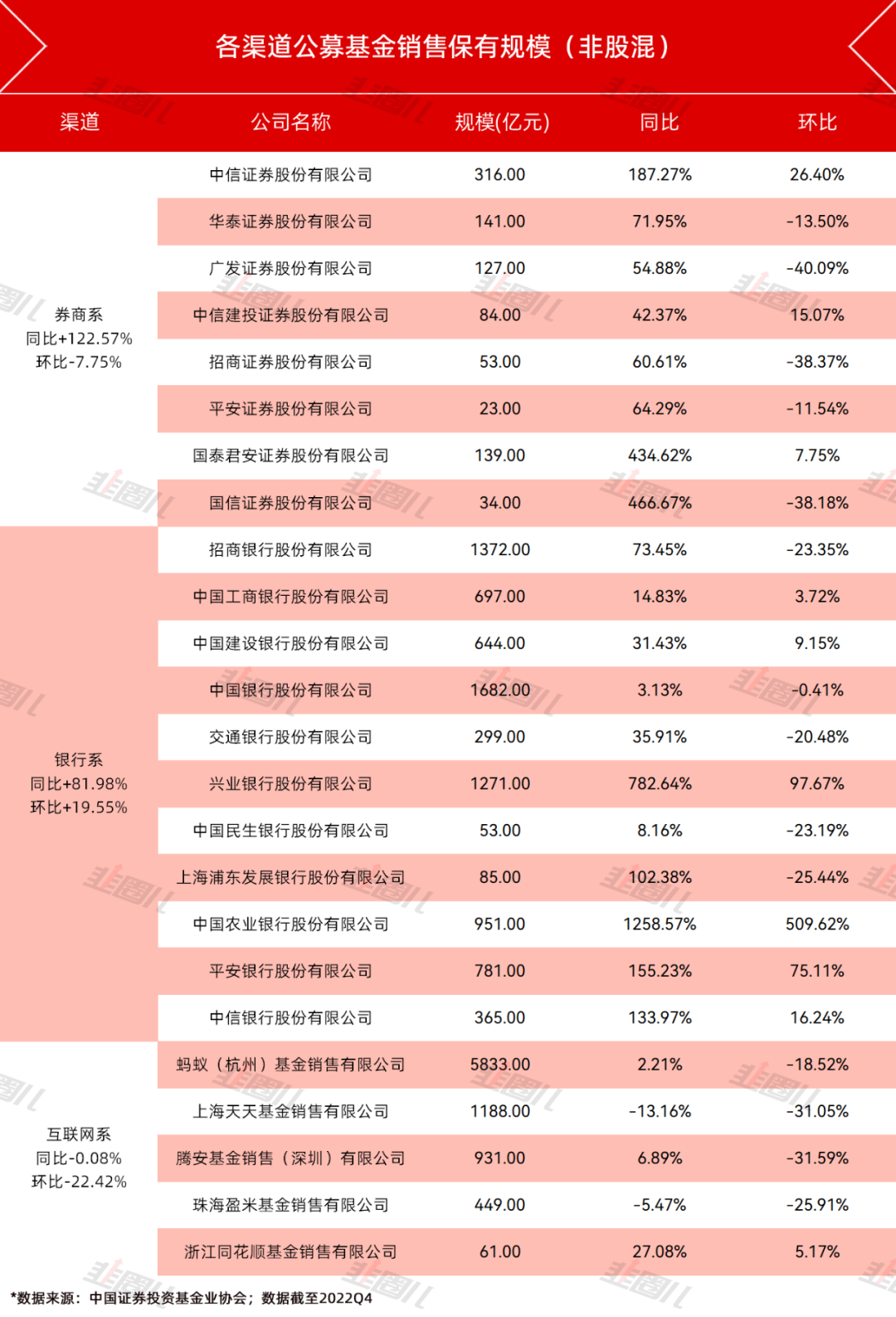

一季一度的基金销售机构公募基金销售保有规模,前两天刚出炉。如果用一个较为简单的线性思维来看,招商、蚂蚁、天天基金这三家公司依然是三家独大,好像还是以前的味道。但如果稍微用一个多元视角上看,其实会发现一个非常大的变化。那就是券商系基金销售的数据竟然腰间盘突出,在不咋好的四季度,不管是同比还是环比都出现了可观的增长。从数据上来看,券商系非货币基金保有规模同比增长40.15%,相比之下银行系、互联网系都有大概10%左右的下滑。那么,券商系保有规模的增长是不是因为市场整体的存量增加了?基金协会定期公布市场公募基金保有量前100家销售机构的数据,根据数据显示,2022Q4,市场前100家销售机构保有规模整体的同比增速是-3.82%。事情就变得有意思起来了,在总量微降的前提下,券商何以卷到银行渠道与互联网渠道?居民整体财富的增长是相对线性的,但是在具体的资产配置上,却有着你方唱罢我登场的跷跷板效应。跷跷板的左边是高风险资产,包括股票、期货、房地产等等,而另一端则是低风险资产,包括储蓄、理财、高等级的债券基金等。刚刚公布的1月份金融数据显示,住户存款增6.2万亿。2022年全年,住户存款增加17.84万亿元。很多人归结于疫情的因素,可从华创证券的这张图可以看到,国内家庭储蓄增长的斜率早在2019年就变得更加陡峭, 疫情只是加剧了这种趋势, 因而家庭储蓄增长也不能完全归因于疫情的影响。权益市场的规模的确增长不少,可并不如口号那样响亮,反而存款的增长更加可观。这背后是投资者在被P2P、股市、楼市、债市一轮又一轮虐后,风险偏好下降,出现了啥都不敢投的“资产荒”。而2022Q4基金销售机构的保有量数据,或许是另一种印证。从分项上看,券商系保有规模的增量主要依靠权益基金(股票+混合)。2022Q4,券商系权益基金保有规模环比增长9.84%,贡献了主要的增量,而债券基金产品的保有量则出现了环比下滑。

很多朋友会觉得,权益市场下跌,而券商的权益基金销售不降反增,怎么能说是风险偏好下降。其实不然,因为券商目标客户的精准定位其实是股票投资,从风险的角度上说,股票资产的波动整体大于基金产品的波动,选择基金,正是风险偏好下降的表现。而这个风险偏好的下降也很有意思,它只下降了一级,实际上,风险偏好更低的债券基金,券商系保有量的环比数据还是下滑的。(里面可能还有参公规范的券商大集合产品扰动)银行客户对于理财收益率的预期普遍为4%-6%,能获得这个收益水平意味着底层的资产配置基本上是以债券为主,股票等资产为辅,可以脑补固收+产品的配置思路。而银行系客户的风险偏好的降级则会体现为对权益资产的抛售,转而增加债券资产的配置。比如2022Q4银行系权益基金的保有量环比-5.15%,债券基金的保有量环比+19.55%。互联网基民整体的风险偏好更低,虽然一定会有部分风险偏好高的投资者,但不可否认的是,大部分基民依然是通过余额宝这个产品认识了基金行业。他们的配置思路往往是货币基金+其他,对于收益的期望低于银行系客户。所以,在债券市场去年年末的一波下跌中,他们的风险偏好被进一步压缩至无风险收益,即降低了债券基金的配置,如2022Q4互联网系债券基金保有规模环比-22.42%。而这部分资金也没有流入到权益市场,2022Q4互联网系权益基金保有规模环比+1.87%。虽然没有统计数据的支持,但我们大概能想到,这些钱大概率跑去了货币基金,甚至去了银行存款。在市场出现风险时,大家还是更愿意向下去寻找安全感,而不是向上想着抄一波底。特别是近几年,P2P暴雷、股市大起大落、银行理财净值化、楼市萎靡造富效应不再,又把居民的整体风险偏好吹地摇摇欲坠。高毅资产邱国鹭在《投资中最简单的事》中写到,权益投资中,买的便宜是非常重要的事情。因为只有买的便宜,才能以一个相对便宜的价格卖给别人。而如果买贵了,则要想方设法以一个更贵的价格卖给别人。做投资需要逆向思维,虽然便宜后面可能还有更便宜,但从长期视角上看,这种选择却能屡被验证。

风险提示及免责声明

文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿