说真话的基金经理,值得关注,必须珍惜

之前公布了 2023 版的“不抱团基金组合”,就有读者希望我聊聊徐治彪。

的确,从 2021 年的不抱团组合,到随后的 EarlONE 组合,徐治彪的基金,与林英睿、姜诚,可谓是构成了我的底仓铁三角。林英睿刚拿了晨星奖,姜诚去年也是名声大噪,相反徐治彪平时的确聊得少了,所以还是要补一篇,详细说说。

先来说一个结论:徐治彪是业内少数的,经常公开说些遵循常识大实话的基金经理,也是我平时密切留意其说了什么的基金经理。

观其行还要听其言

基金经理,本职工作是打理基金持有人的资金,力争获得超过市场基准的超额收益。

从这点而言,对于一个基金经理,“观其行”,看看基金收益就行了。

当然,在当下的基金环境,一年六次的基金小作文,以及各类直播、专栏,我们经常可以看到基金经理的所思所想——必须感谢互联网在加强基民和基金经理的沟通上,的确是赋能了。

但面对铺天盖地的专栏、直播,其实某种程度上,已经是信息过载。这时候,筛选就很重要。

就我个人,习惯高度关注的,是两类基金经理的“发声”。

一类,是类似中泰田瑀的雪球专栏,专栏的话题,往往与其持仓高度相关,比如近期谈航空、谈白酒,都是其重要持仓。这类专栏,你能够很好的了解基金经理最新的持仓思考,信息量很大。而且产出高频,很是不错。

另一类,就是类似徐治彪有节奏地发声。徐治彪不似有的基金经理会有周更的专栏,但关注“国泰基金微幸福”,可以在市场关键节点看见他的一些观点。

虽然频率不高,但都直面投资者最焦虑的问题,称得上真知灼见。

印象最深刻的是2021 年6 月 18 日的那篇《对话逆势风格基金经理徐治彪:提醒一点风险,提示一点机会》,在文中徐治彪如是说:

医药行业是我的老本行,我原先是医药研究员出身,现在也管理一只医药主题基金国泰医药健康。但是近期我认为如果持有医药主题基金,可能要谨慎一点。为什么呢?我始终是比较逆势的思维,近期很多创新高的公司可能泡沫已经比较大了。不光是PE,可能PS都在几十倍的水准了。所以我觉得这个里面,其实应该说风险比较大。

我管的医药基金现在是我所有基金里面仓位最低的。可能即使我看好的公司位置和估值并不算高,但是如果说很多别的赛道的公司跌的话,估值不算高的公司也会受到影响。比如最近疫苗公司跌得很多,其实我认为疫苗公司可能就是风险会大于机会的。那疫苗为什么会这样?其实很简单,疫苗这个行业本身有公益属性,就像小朋友去打疫苗,很多都是免费的,所以可能疫苗这个行业大部分的公司,未来是赚不到多少钱的。

单看这段文字,除非你在医药主题基金上近年受伤到刻骨铭心,否则可能不会有太多直观的感受。

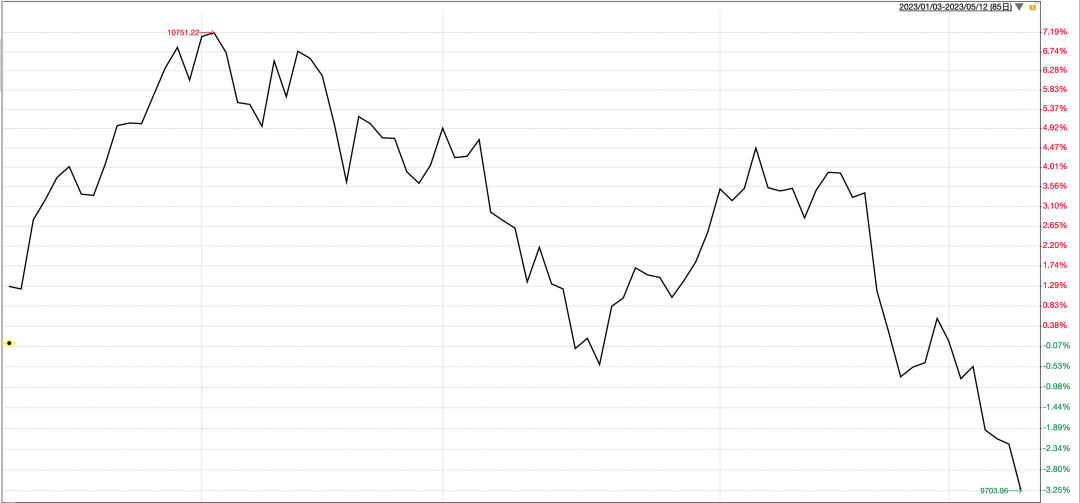

但如果搭配下面这张中证医药的走势图,就会有别一番滋味。徐治彪是在篮色圆圈处说的这番话,尤其是考虑到他还管理着一只医药主题基金,你就说这种敢说真话,良心不良心?

回头看,其实徐治彪当年对医药行业的许多评价,其实不过是遵循“常识”,但在当时市场充斥着狂热,被泡沫迷花了眼的时刻,能够遵从常识,本身就是一种极为可贵的事儿。

不择时 但教基民择时

我一直觉得,徐治彪是市场中极为另类的一位基金经理。

这不仅在于类似经常说的大实话,更在于他对于“择时”这件事儿的态度。

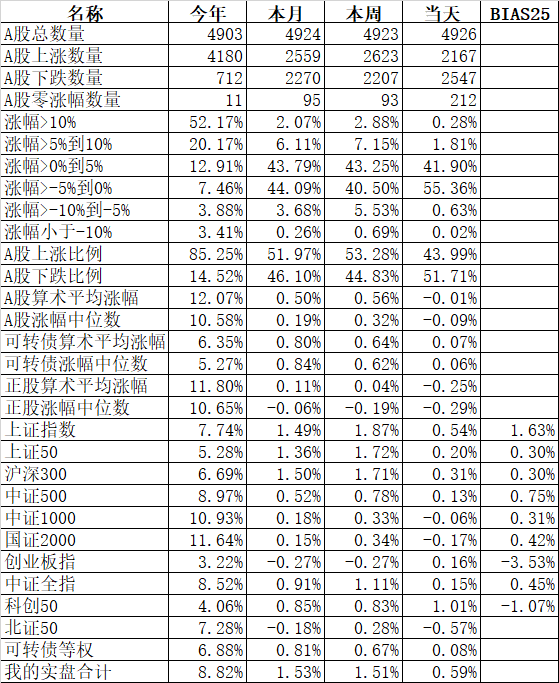

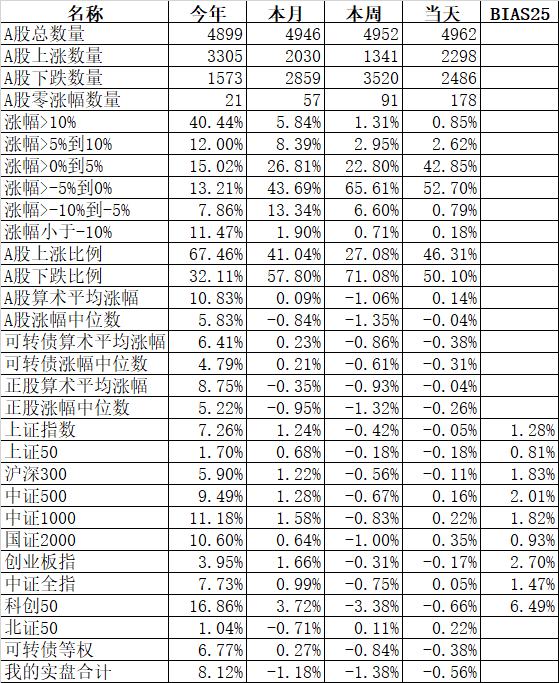

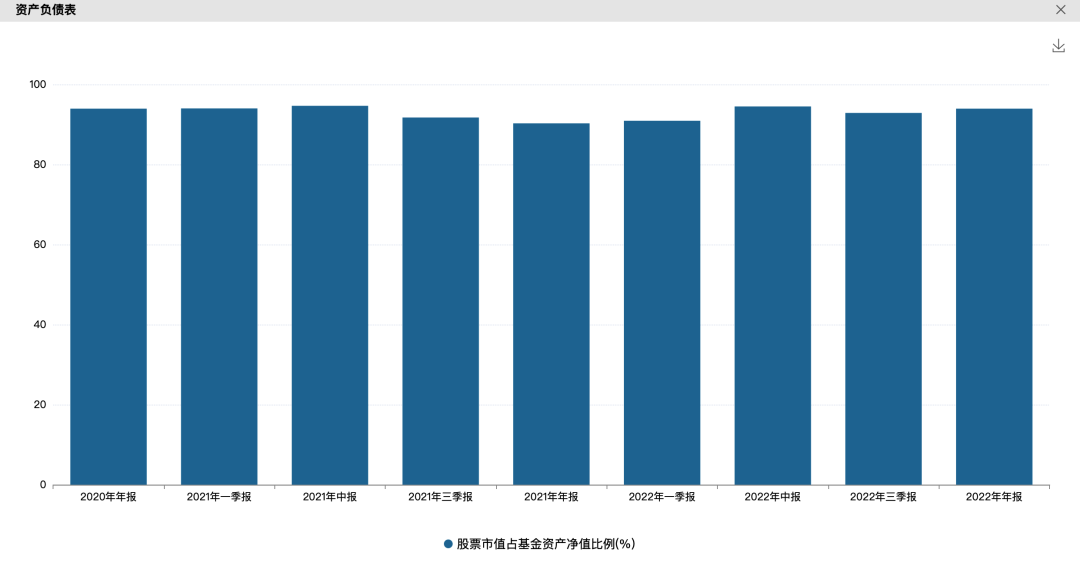

细看徐治彪的基金,他是鲜有择时的,都不用说定位于股票型基金的国泰大健康,哪怕是此后定位于偏股混合的国泰研究优势(009804),从下图可以看到,权益仓位至多是几个点的波动,近乎于稳定。

但是!

在自身仓位不太择时的同时,但徐治彪一直在普及沪深300指数股息率/10年期国债收益率这个评判 A股是否高估的指标,关于这点,我在之前写他的《尊重常识,哪怕做资本市场的 「独行侠」》提及过,他不断告诉基民:

(这是)他发现最好用的择时指标,一般在 0.1 到 1 之间波动,如果下降到 0.4,股市就没什么吸引力,反之在 0.8 以上则是利多股市。

站在 2023 年的当下,我相信许多基民对于这个指标不陌生了,毕竟在过去一年多里面,这个指标或者类似的指标,早已经成为基金投顾定期发车、定期报告中的标配了。

但是请注意我找到的国泰基金官方发布的内容中,徐治彪对此指标用法的最早介绍可以追溯到 2019 年末的那篇《国泰基金徐治彪:致投资者的一封信》,当时他强调:

从股债收益比(沪深300股息率/10年期国债)来看,目前权益资产配置依然占优

基金经理建议你买权益资产,不新鲜。

事实上大多数这样的论调,我都是忽略不计的——毕竟屁股决定脑袋,权益基金经理必须让你相信股市的魅力,才能有源源不断涌入的资金。

但显然,徐治彪在这点上是迥异的。当他教会基民看沪深300指数股息率/10年期国债收益率这个指标之时,其实就是“依法不依人”的路径,是没法忽悠基民的。

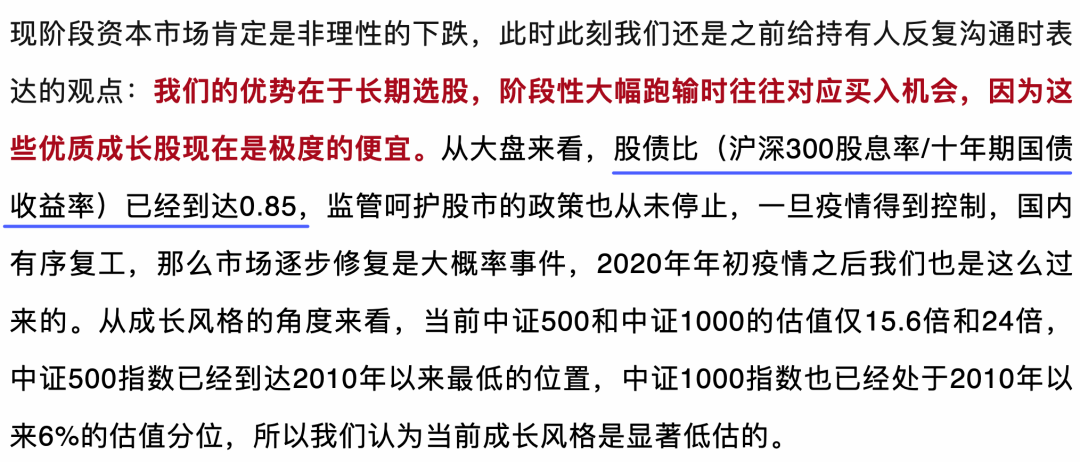

在“择时”这件事儿上,徐治彪让许多基民印象深刻的,当然是 2022 年 4 月 27 日的那篇《至暗时刻,一名成长股的基金经理有话想说》,在其中他继续引用沪深300指数股息率/10年期国债收益率如是说:

此文推送的 4 月 27 日,恰恰正是年初那波熊市的底部,一天不早,一天不晚,正正好好。这当然只是巧合,但仅仅是观点,以及背后逻辑的一致性,我始终觉得徐治彪对股市的看多言论,是值得高度关注的。

不抱团下的鹤立独行

之所以花了很多的篇幅去回顾徐治彪的一些观点,很大程度上是为了告诉诸位徐治彪在投资上是怎样的一个人。

接触基金和基金经理越久,就越意识到基金经理的性格、人品,这些对于基金未来业绩或许有着更强的决定性意义。

这些年,我们见识过许多疯狂押注甚至分散押注赛道,妄想等风来博出位的基金经理;

这些年,我们见识过做了很多年投资,在 2021 年被核心资产大跌教训了才意识到“估值”重要性的资深又幼稚的基金经理;

这些年,我们见识过一些基金成立后,悍然风格漂移,辜负认购者信任的基金。

正是看过太多不如意的基金经理,所以对于徐治彪这样尊重“常识”,愿意说“真话”的基金经理,才会青睐有加。

更何况,徐治彪的业绩,及投资风格,也是我所青睐的。

之前说过,徐治彪、林英睿、姜诚,可谓是我过去几个基金组合中的“铁三角”。从投资风格来看,林英睿是逆向投资的价值流,姜诚是深度价值流,两位持股风格都偏大盘价值股,而徐治彪则是中盘成长风格,与上面几位的互补性极强。

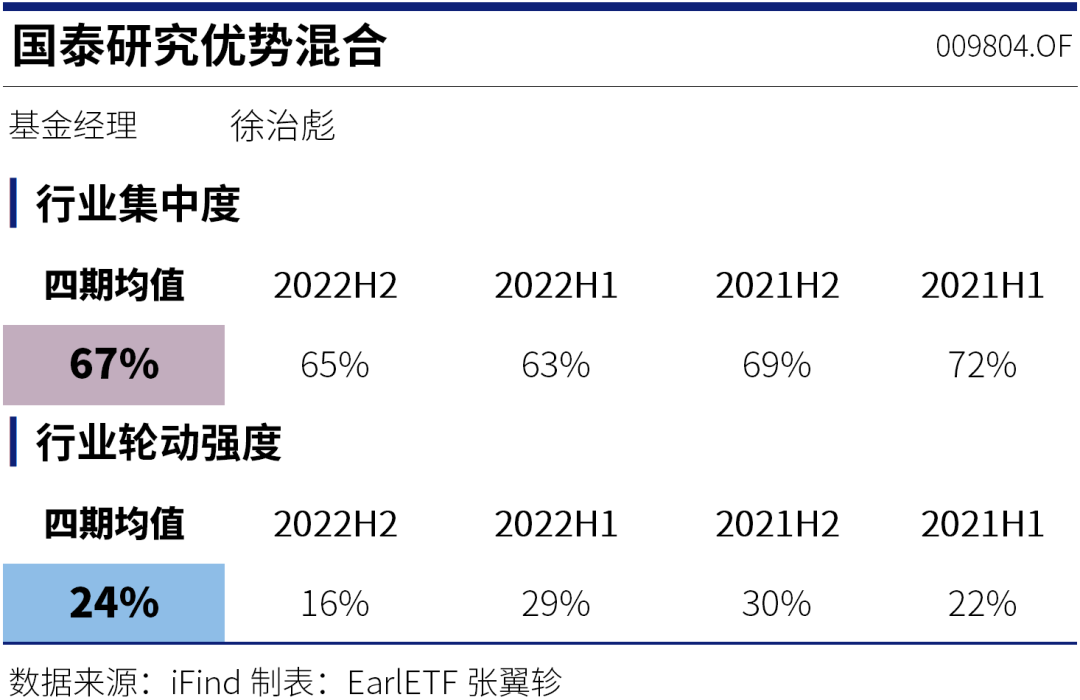

作为中盘成长风格的基金经理,徐治彪的行业风格是相对集中但保持稳定。这一点可以从笔者自己计算的行业集中度和行业轮动强度来观察,这两个指标的具体用法可以参见旧文:《为寻找行业均衡及轮动基金,我设计了两个指标》。

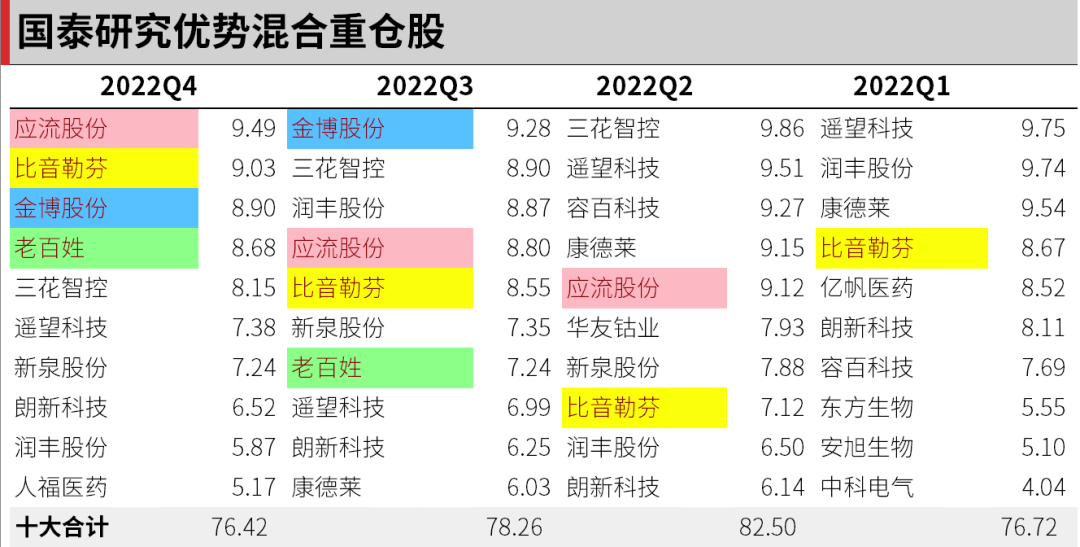

从具体的行业分布来看,以不受行业限制的国泰研究优势为例,其持仓在沿袭国泰大健康对医药生物的重点关注同时,兼顾了电力、机械、纺织、电器、传媒等行业。

我会发现徐治彪,是因为他的“不抱团”特性,持股很小众。

这一点,看看他的十大权重股,看看其中有多少你是耳熟能详的,大体也就能看出大的风格了。

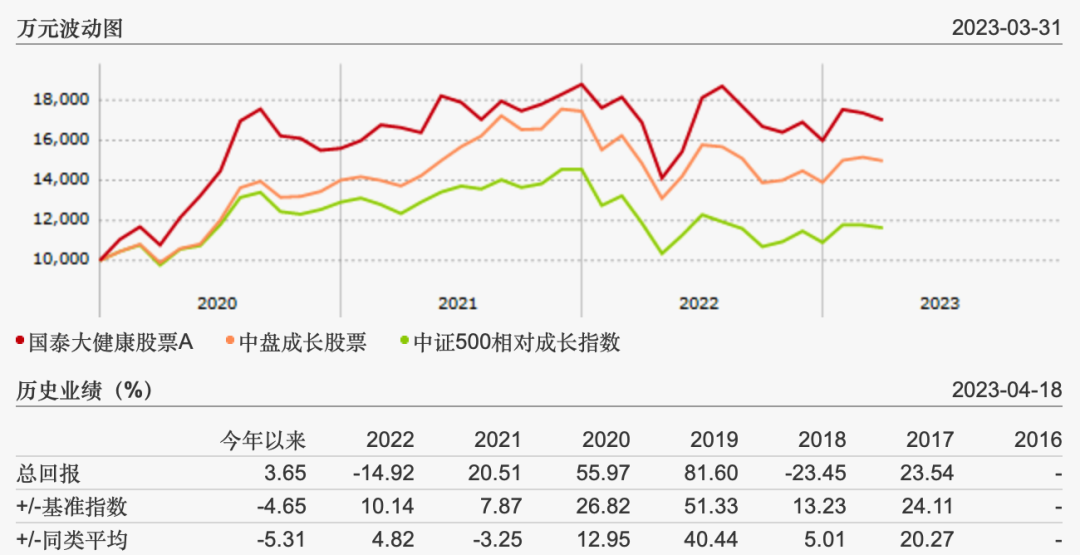

徐治彪对不同行情的适应性其实很强。

下表是其代表作国泰大健康的历年表现,在 2019 年至 2020 年核心资产也就是大盘成长股当道的年份,徐治彪的国泰大健康依然有着极强的“进攻性”,尤其是 2019 年的收益令人印象深刻。

数据来源:晨星网

进入 2021 年,市场开始市值下沉,行情极具分化,这时候国泰大健康更是在风口。

到了 2022 年,除了大盘价值可谓是万马齐喑,作为成长风格的基金经理,下跌虽然难免,但是徐治彪还是相当抗跌。国泰大健康因为必须配置较多的健康类行业,受到先天缺陷,还不能很好的体现这种抗跌性。如果以笔者目前纳入自己 EarlONE 和不抱团组合的国泰研究优势来看,2022 年当年 10.43%的跌幅无疑更为抢眼。

酒香少人知

以 2022 年年末的数据来看,徐治彪的管理规模为 107.26 亿元,也算是百亿级的基金经理了。

但徐治彪在普通基民中的“人气”,远不如他的业绩火爆。除了 EarlETF 的老读者,我估计很多基民尤其是新基民,并没听到过徐治彪的名字,和他的基金。

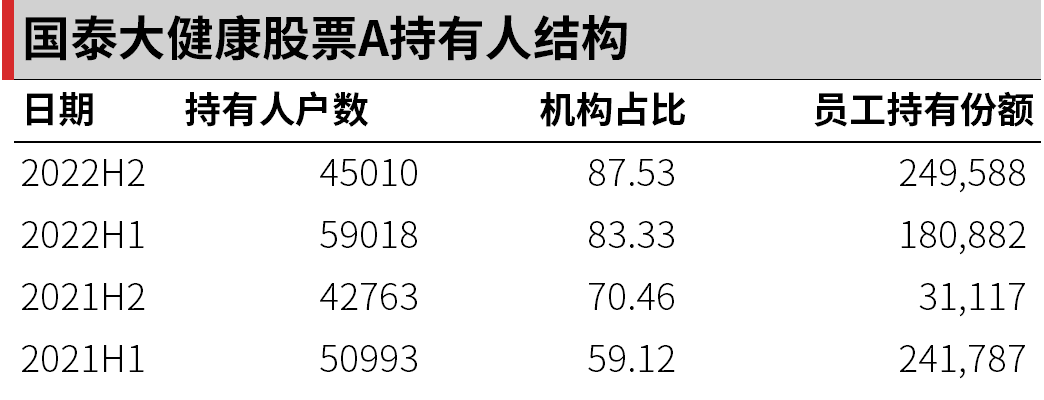

就以他最出名的国泰大健康为例,持有人数始终在四万多,其中机构占比超过 80%,一边是普通基民不识,一边是机构爱的很,这种反差其实就很有意思。

数据来源:iFind 金融终端

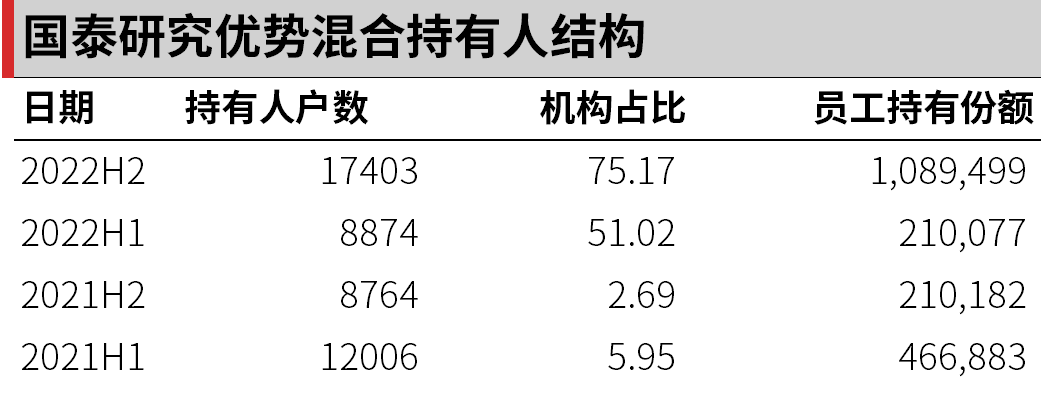

如果再看其后面发行的代表基金国泰研究优势的持有人结构,持有人数量才刚刚过万。相比散户,机构占比的大幅提升和公司员工持股的大幅提升,显然要热情许多。

数据来源:iFind 金融终端

为什么机构那么喜欢徐治彪?我觉得某种程度上来源于面对面深度交流后,能体会到他这种相信尝试说真话投资模式的可贵,能认可他“长坡厚雪”“慢就是快”的不抱团投资理念。

所以,如果有机会,不妨去看看徐治彪的直播或者是视频访谈,或许你会更理解为什么我那么喜欢徐治彪。

本篇文章来源于微信公众号: EarlETF