投基入门第一课,先要学会乘除法思维 | 从基金韭菜到老鸟

每过一段时间,都会遇上没算对收益率的读者,细细深究,都是没有学好投基第一课:收益计算乘除法。

就以最近一个读者的咨询为例吧,他问我为什么我认为过去两周地产表现好,他自己计算下来是:

地产两周是-0.32和4.7,平均4.38,5G两周是-3.8和8.2,平均是4.4

对数字敏感的读者,应该已经发现问题了。这位读者是在用加减法算平均收益。

但是,投资是不能将收益率算加减法的,而必须用乘除法算复利。

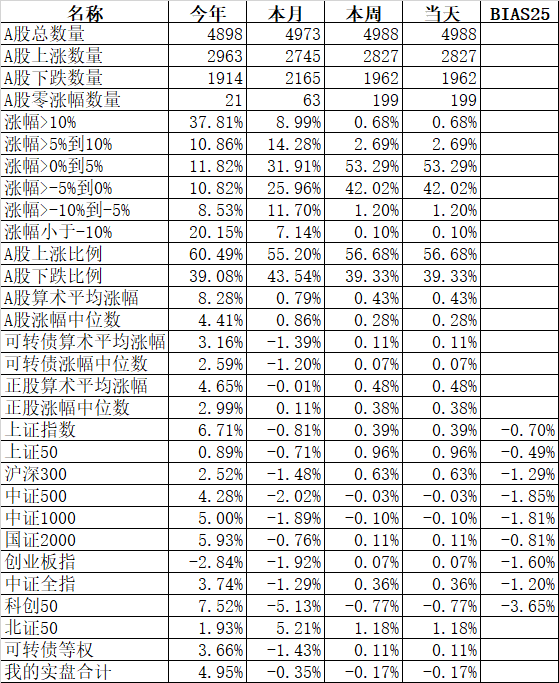

举个很简单的例子,第一年赚了 20%,第二年亏了 20%,到底收益是多少?

下面的加减法(✖︎)算法与乘除法算法(✔︎)的对比,可以看到在加减法思路下,会觉得不赚不亏还问题不大,但用真正靠谱正确的乘除法思维,就会发现每年收益率是-2.02%,亏钱了!

乘除法思维,其实很多投资入门介绍中,都会以“复利效应”去介绍,甚至用第八大奇迹之类的说法。

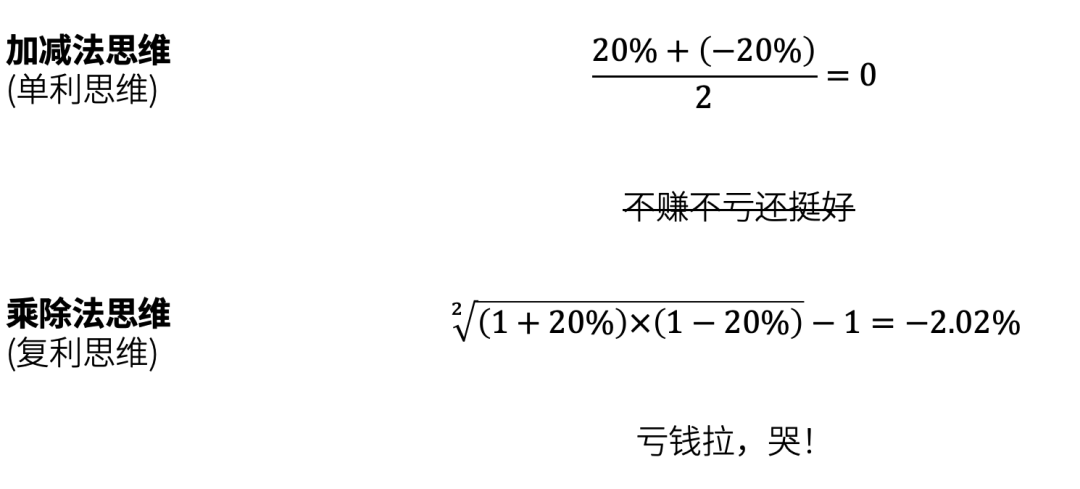

这种说法不能说错,毕竟复利的确是一个非常牛的东西,平平无奇的 8%年化收益,如果积累 30年,就会带来9倍多的收益,积累 50 年就是 45.9 倍。对于一个 20 岁的年轻人,从 20 岁坚持投资到 60 岁退休,也是可观的收益,若是到 70岁再使用,无疑更为可观。

但是,我这里之所以生造一个“乘除法思维”,就是不希望诸位被“复利效应”的赚钱效应给诱惑,而忽视了复利的另一面——当你经受的不是收益而是亏损之时。

是的,从“乘除法思维”出发,我更愿意聊的,不是“复利效应”,而是“涨跌不对称效应”。

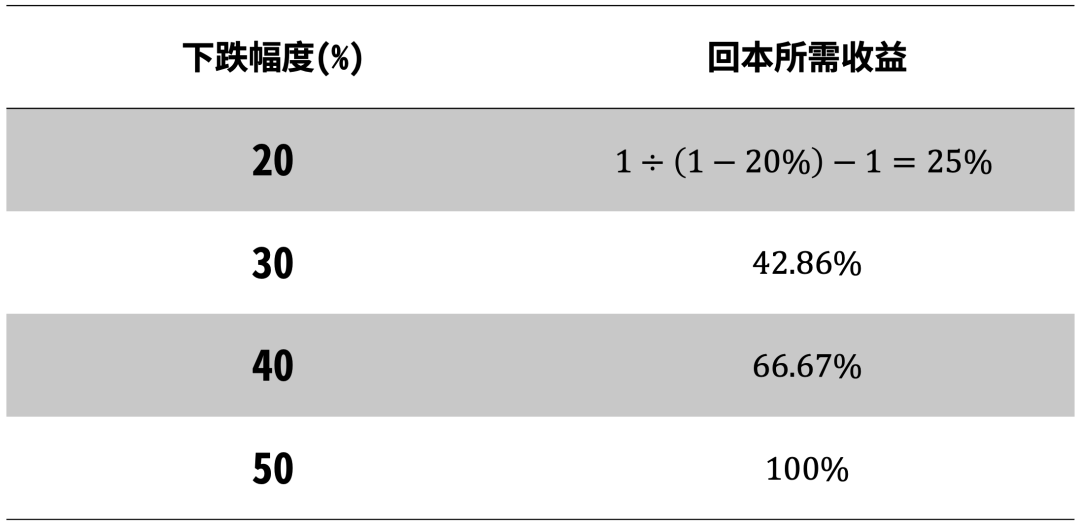

当你的基金跌了 20%之后,要再上涨多少能回本?如果你回答是 20%,那么还停留在错误的加减法思维中。实际上是 25%。

更可怕的是,当你的亏损拉大之后,需要回本的涨幅,就会拉大的更离谱——当你下跌 50%的时候,就需要 100%的涨幅才能回本。

这里,就要上一张宝藏级的警示图了。

作为 2007 年牛市泡沫的典范,中国石油上市当日最高价为 48.62 元,我当时身边真有朋友以差不多的价格买了。

这之后呢?股价一路走低,复权计算最低见 5.63 元,跌掉了88.42%,那么要回本需要从低位涨多少?763.59%!

当你明白了涨跌不对称的恐怖之后,你就知道控制回撤意义有多大了。

正因为涨跌不对称的这个特性,尤其是在 A股这个大涨大跌,不对称效应特别明显的市场,所以股债组合,就会有着特别显著的效应——能明白和享受股债组合的好,也必须拥有乘除法思维。

股票和债券搭配的好处是什么?

好处在于降低股票的仓位,就可以降低整个组合的收益和波动,虽然看起来是等效的,但在涨跌不对称的法则之下,辅以动态平衡,就有奇效。

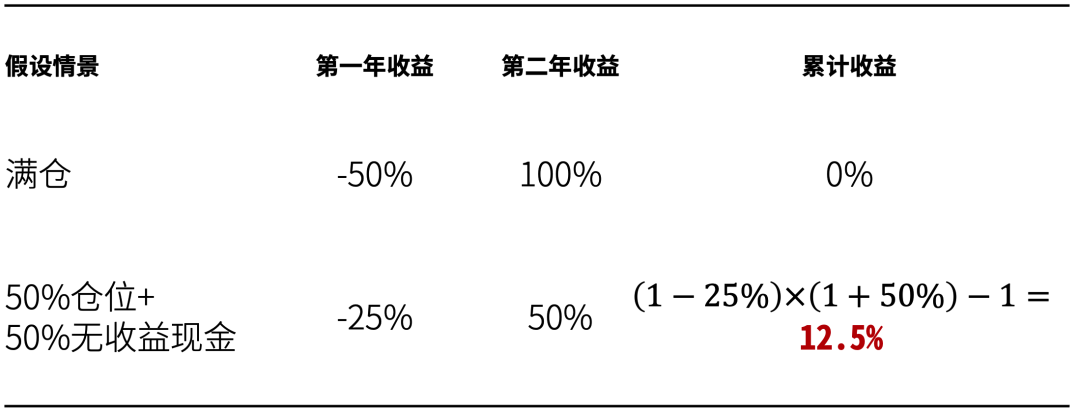

下面是一个虚拟情景假设,假设股票资产第一年跌了 50%,第二年又涨了 100%,从复合收益角度,是打平。

但如果你以 50%的股票加 50%的无收益现金作为仓位,并且每年末动态平衡,那么第一年的收益是-25%,第二年收益则是 50%,虽然涨跌都是打了对折,但累计收益却有 12.5%,这多出来的 12.%,就是乘除法思维下,利用涨跌不对称效应额外赚到的。

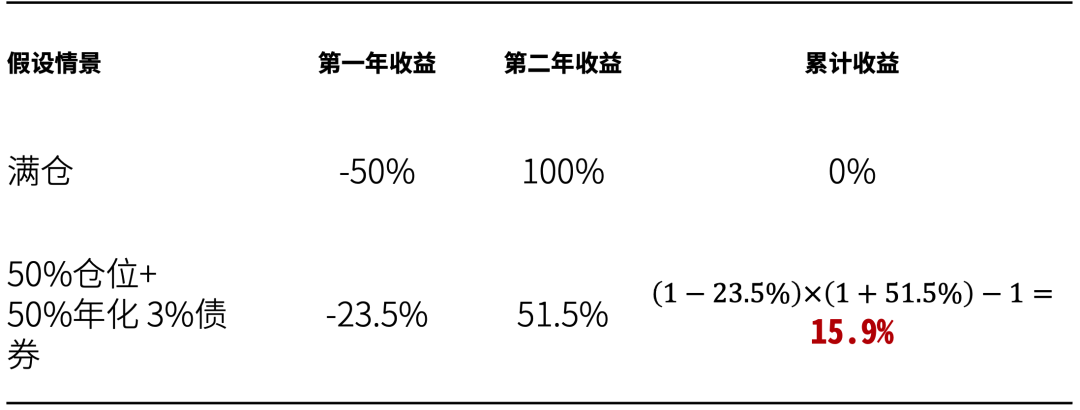

事实上,大多数时候债券的走势与股票是相逆的,当股票大跌时,债券往往还有不俗的收益,这意味着股市大跌时债券的部分对冲,我们可以享受更好的抗跌效应,从而实现更强收益。

下面假设我们剩下的 50%仓位不是无收益,而是 3%这样并不高的固定收益,那么两年复合收益就是 15.9%,多了 3.4 个百分点。用半仓 3%的固收就能让总收益增加 3.4%,股债平衡就是这么奥妙无穷。

从加减法思维,转向乘除法思维,其实很简单,涉及的数学算法也相当简单。但正是这样的一小步,却是建立正确投资思维的一大步。

这一步,你走出来了吗?

周三的 A股,以宽基指数来看,是小涨小跌的格局。

但是细看行业指数,却是惊涛骇浪。

一边,是 TMT 板块的芯片、5G 显著下降(10 日跌幅已经达到 2 位数)。

另一边,则是新能源的崛起,尤其是光伏。

从光伏 50ETF(159864)的走势可以看到,从去年的高点算起,这波调整最大跌幅将近 35%。在这背景之下,出现了一根单日大涨 6.58%的大阳线。

过去几周里,我时不时提醒诸位要看看沉沦许久的核心资产,比如食品饮料,比如新能源。

为什么新能源突然一根大阳线?

单日的走势,不好解释。但是不可否认的是,在持续暴跌之后,市场对新能源的利空有过度的渲染,而忽视了一些利好因素。

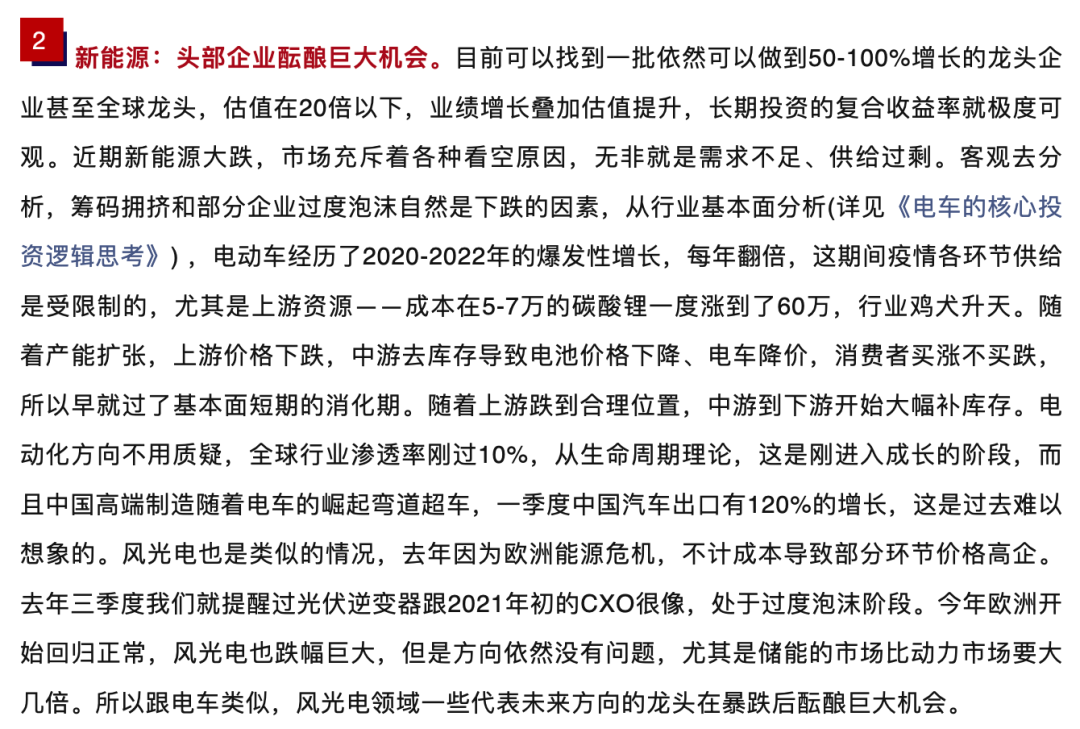

这里,推荐诸位阅读一下徐治彪兄 4 月 25 日周二晚上在发布的《国泰基金徐治彪:路虽远,行则将至》一文,此文对新能源板块有如此评论:

作为一个在光伏、新能源车周三暴涨前夜撰文“唱多”的成长股基金经理,徐治彪的观点无疑是值得被多关注几眼的。

我想对于这几年关注新能源的老基民,大多数应该会认同,过去一年的调整,更多是估值,而非成长性的问题。

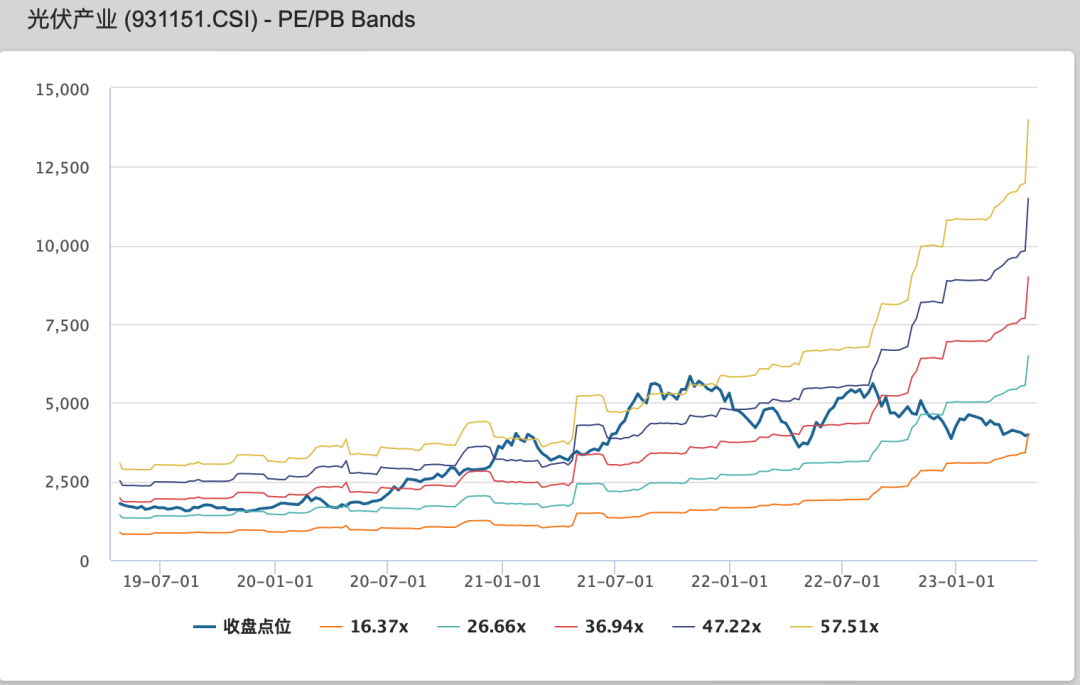

以光伏 50ETF(159864)跟在的光伏产业指数来看,从下面的 PE-Band我们可以看到两个清晰的事实:❶ 光伏产业的利润还在高速上涨,所以五根 Band 趋势向上;❷一边是股价大跌,一边是盈利攀升,所以估值从 2021 年末的 57 倍以上已经消化至 16 倍的水平。

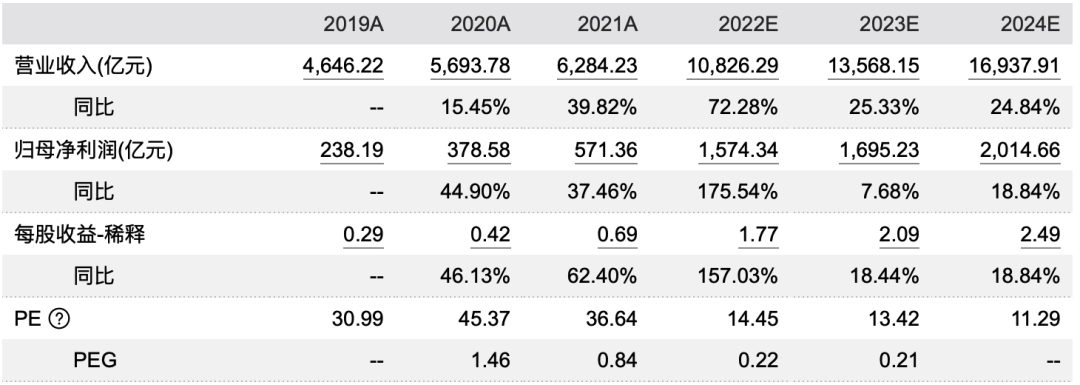

虽然 2022 年这样特殊地缘政治格局下催化的营收和利润暴增可能难再续,但是从 Wind 综合的预测来看,2023 年和 2024 年光伏的增幅依然可观。

在这样的基本面下,配合 35%的回撤幅度,再加上当下资金可能从 TMT 行业转战新战场的布局,出现大阳线,并不奇怪。

当然,大阳线之后,新能源何去何从?我始终觉得,哪怕新能源未必会成为 2023 年 A股的主线,但是当下作为超跌反弹板块,对冲 TMT 甚至中特估调整需求的板块,也有其特殊的价值,类似新能源、食品饮料适度左侧布局配置点,有备无患。

本篇文章来源于微信公众号: EarlETF