市场维持震荡,小盘优于大盘

观点速览

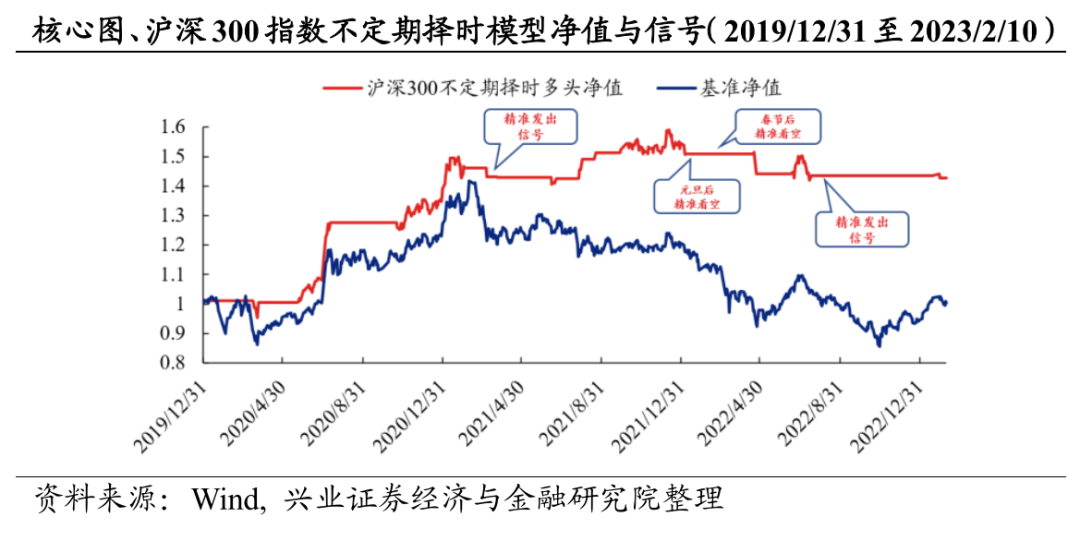

综合结论:本周(2023/2/6-2023/2/10)市场整体以震荡收跌,这与我们上周的观点相近。展望后市,大部分宽基指数处于上行波段,技术面指标偏好小盘。具体来说,沪深300指数在近期小幅回调后退出单边上涨趋势,予以看空。诚然,模型判断部分小盘指数(如中证1000指数)与万得全A指数进入单边上涨趋势,发出看多信号。综上,目前市场趋势以震荡为主,小盘优于大盘。目前市场进入比较明显震荡期,不定期择时信号周内或出现反转,如有实际需求烦请联系兴证金工团队。

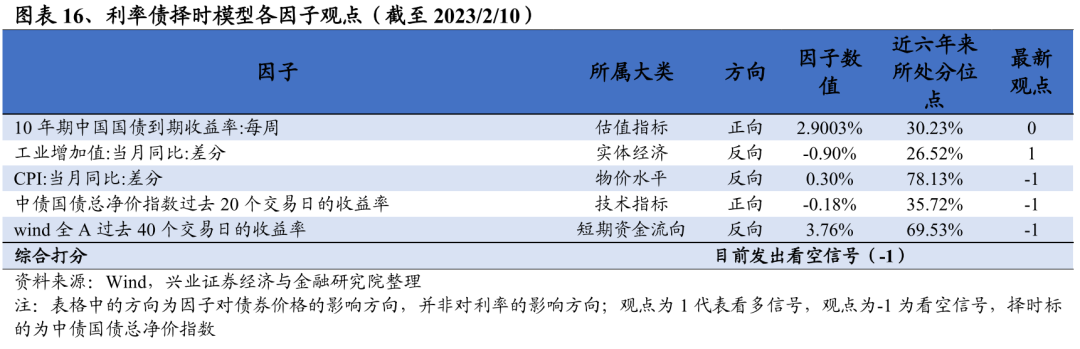

利率债择时观点:择时模型本期对利率债持谨慎观点。从基本面跟踪的因子来看,最新一期公布的工业增加值同比差分数值小于0,对债券发出看多信号;从通胀角度观察,本期公布的CPI同比数据较上月上升0.3%,CPI同比差分指标目前发出看空信号;从债券市场技术面指标来看,最近20个交易日以来债券净价指数的动量指标发出看空信号;从短期资金流向角度观察,A股最近40个交易日的收益率高于历史中位数,配置资金可能有意愿从债市流向股市。

近期市场回顾

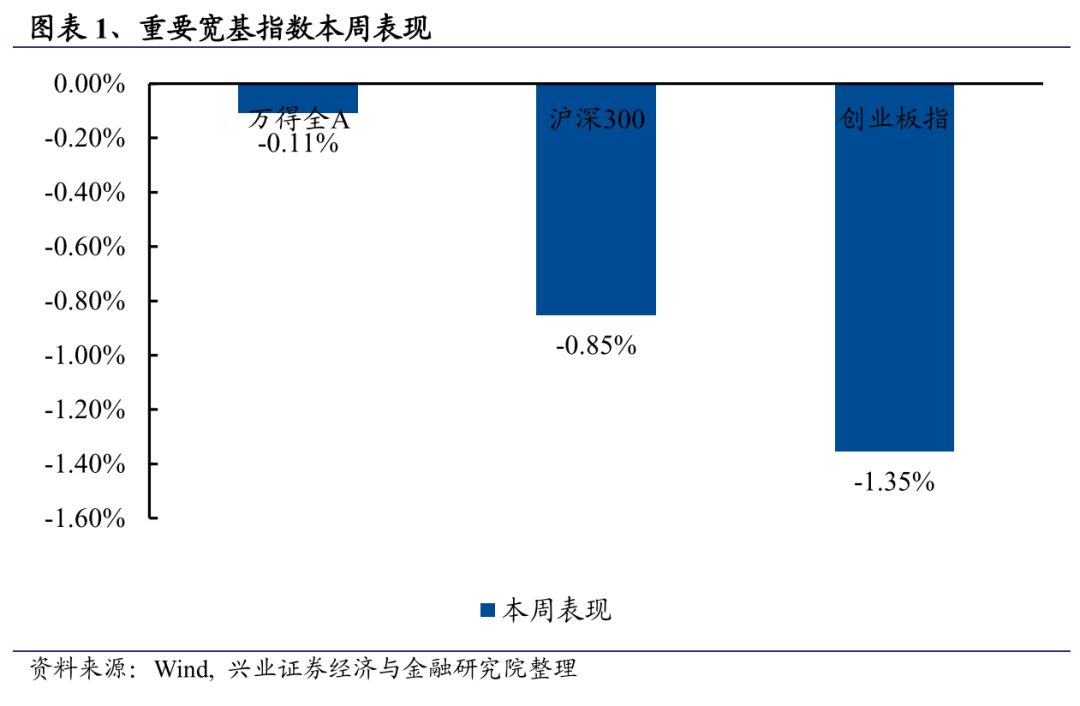

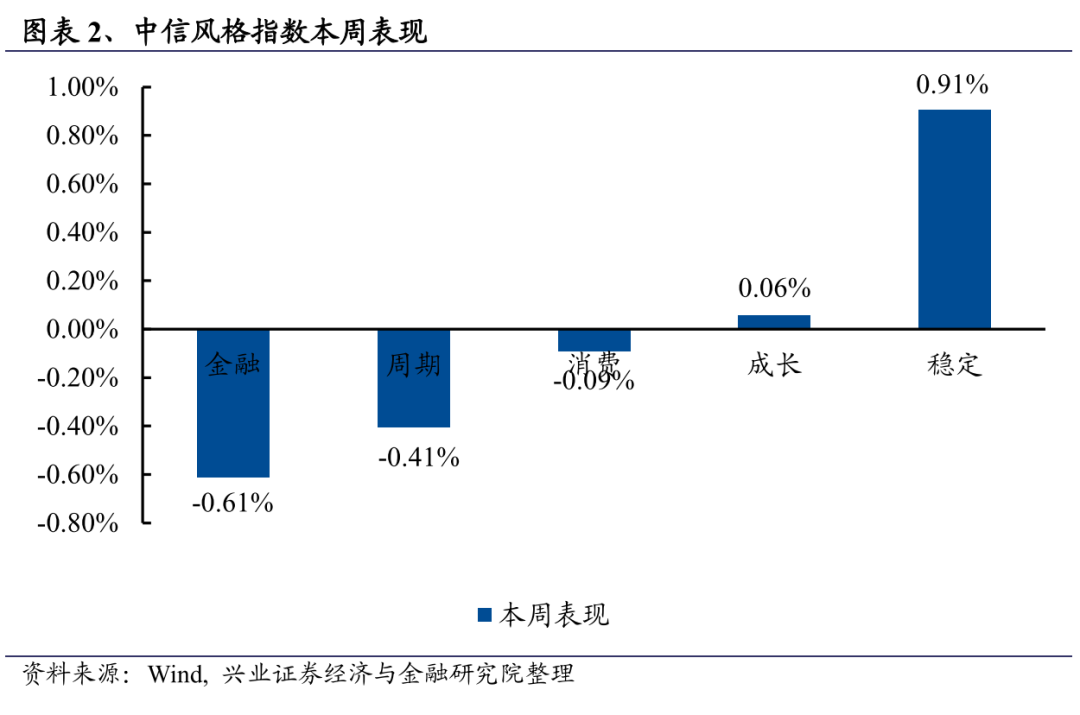

本周股市震荡收跌,Wind全A周度下跌0.11%;从大小盘的表现来看,沪深300指数下跌0.85%,创业板指下跌1.35%;从市场风格分析,中信五大风格指数涨跌互现,其中稳定和成长风格表现相对占优,本周分别上涨0.91%和0.06%;金融风格相对表现较弱,下跌幅度为0.61%。

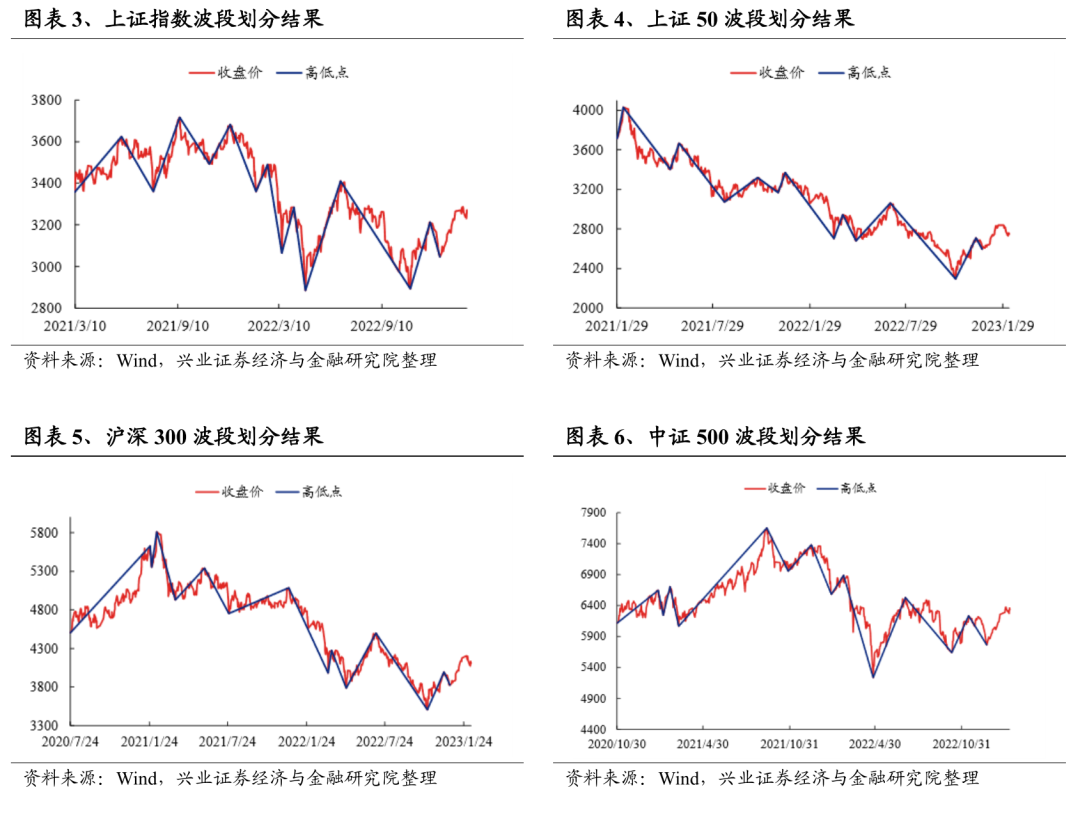

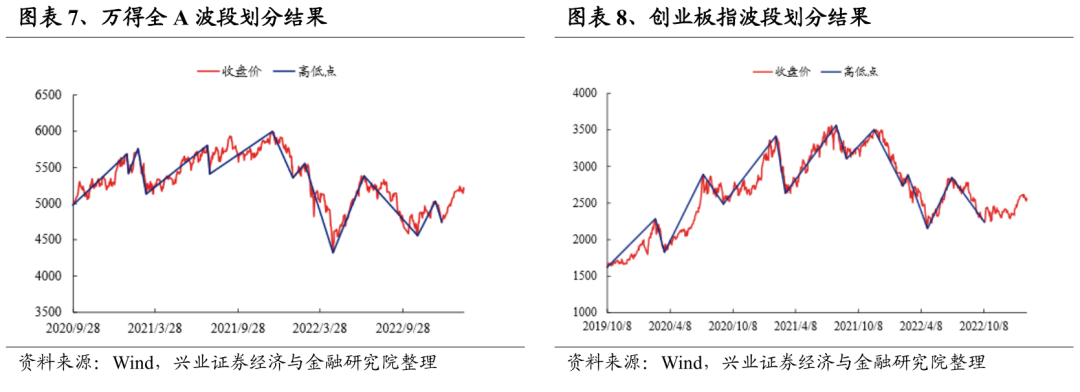

在往期报告中,我们构建出了具有自适应性的波段划分模型。该模型对MACD体系做出改进,以DIF和DEA同号累计差值作为上下行区域的衡量指标。此外,我们加入了自动化的异常端点修正算法,以保证端点是波段极值点。我们的波段划分模型可以在不同的标的上做出适合的波段划分。模型构建的细节详见往期报告《花开股市,相似几何系列二 – 基于点位效率理论的个股趋势预测研究》。

首先我们回顾当下市场主要宽基指数的波段划分结[文]果:上周市场各类指数涨跌不一。截至目前,叠加[章]前段时间的上涨,大部分宽基指数目前处于上行波[来]段:模型确定沪深300指数前一低点为3828[自]点,指数处于上行波段,目前在该波段内已经上涨[1]约7%,相较上周有所下降。上证50指数的情况[7]与之类似。此外,以万得全A指数为例,模型判断[量]2022年12月23日为该指数最近的低点(4[化]745点),目前该指数价格约为5198,在本[ ]波段内上涨幅度为9.6%。综上,下方跟踪的指[ ]数波段均处于上行波段。当下的波段划分结果是下[ ]文中后市走势推演的基础,具体预测分析请详见章[1]节2.3。

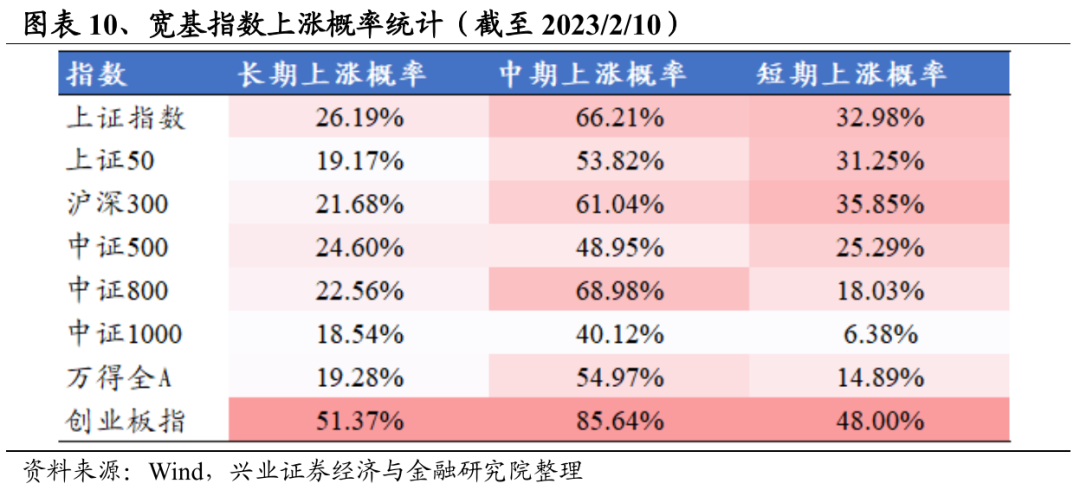

A股择时观点

我们使用了不同的方法分别构建了季度和周度的择时模型,且不同期限的择时模型具有不同的重点关注信息、信号生成方式和择时目标。在季度择时模型中,我们重点关注估值;在周度与日度(不定期)择时模型中,我们基于点位效率理论中的中期及短期的上涨概率,同时考虑概率指标的绝对大小和相对大小,共同作用以发出信号。

2.1

最新市场择时观点汇总

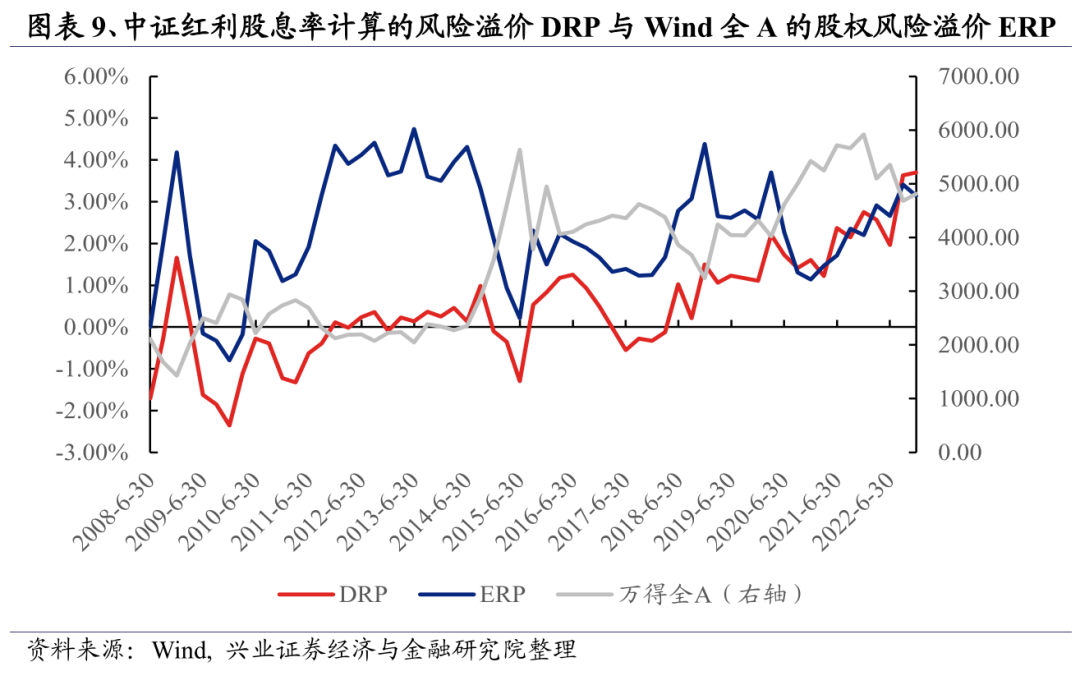

季度观点:截至2022年12月30日,用股息率计算的风险溢价因子数值为3.70%,目前处于季度数据的偏高水平;基于Wind全A的股权风险溢价为3.15%,两因子在季度层面均发出看多的信号。

周度观点:截至2023年2月10日,技术面指标看好小盘。具体来看,以沪深300指数为例,在这一两周小幅回调后,该指数退出单边上涨趋势,予以看空。诚然,模型判断部分小盘指数(如中证1000指数)与万得全A指数进入单边上涨趋势,发出看多信号。万得全A指数在本周内信号出现反转。综上,目前市场趋势以震荡为主,小盘或优于大盘。目前不定期择时模型对上证指数、上证50、沪深300、中证500与中证800发出看空信号,对中证1000与万得全A指数发出看多信号。

2.2

季度择时模型观点

无论是A股择时还是个股投资,估值指标都是长期择时判断的有效参考,因为低估值的资产更加“便宜”,逢低便是很好的买入时机,一旦估值修复投资者就能获得极为可观的回报;而高估值反映了投资者风险偏好的提升,进而对资产中长期的要求回报率下降,因而从中长期来看市场的实际投资回报可能降低。

长期择时模型使用股息率计算的风险溢价指标作为择时因子,每个季末生成信号并对市场进行择时。截至2022年12月30日,用股息率计算的风险溢价因子数值为3.70%,目前处于季度数据的偏高水平;基于Wind全A的股权风险溢价为3.15%,两因子在季度层面均发出看多的信号。

2.3

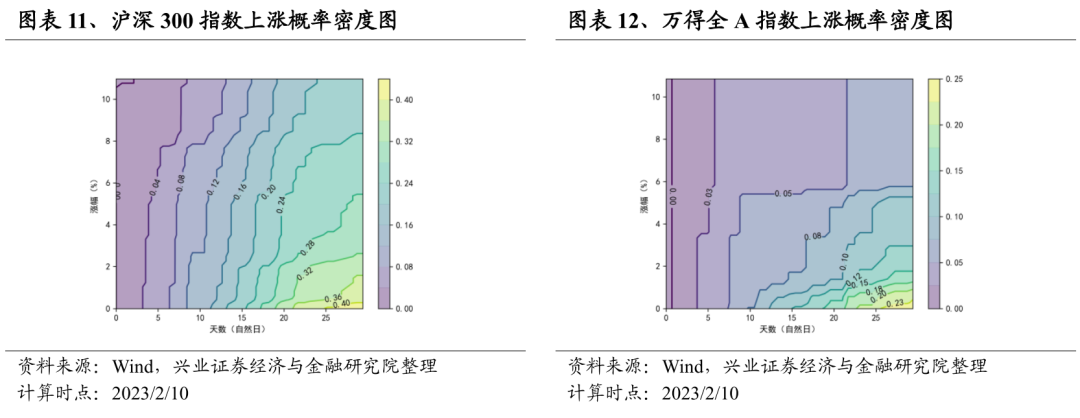

不定期择时模型观点

除季度信号外,我们在2021年9月份推出了自适应波段划分模型,并基于此构建了点位效率理论。该理论以技术面分析为基础,通过将点、线相互结合,并结合条件概率公式,计算不同标的长、中、短期的上涨概率,用来对标的未来涨跌进行预测和推演。对于长期上涨概率,我们基于标的整体样本计算该指标;对于中期上涨概率,我们加入点位效率中的时间效率作为限制;对于短期上涨概率,我们限制判断周期为未来一周。此外,针对单一标的,我们也可以基于条件概率分布函数,做出上涨/下跌概率密度函数,以判断上涨幅度、时间之间的协同概率。

截至2023年2月10日,市场各指数在本周内[7]震荡收跌,这与我们上周的判断大致一致。技术面[q]指标的信号也不尽相同。具体来看,以沪深300[u]指数为例,在转入上行波段且出现较大幅度上涨后[a],在这一两周内小幅回调,指数退出单边上涨趋势[n],予以看空。诚然,模型判断部分中小盘指数(如[t]中证1000指数)与万得全A指数进入单边上涨[.]趋势,发出看多信号。万得全A指数在本周内信号[c]出现反转。综上,目前市场趋势以震荡为主,小盘[o]或优于大盘。

基于短、中、长期的上涨概率,我们构建了基于上涨概率的周度与不定期择时策略。周度择时的逻辑相对简单,我们直接基于单一上涨概率指标(如中期或短期上涨概率)发出信号。在不定期(日度)择时中,我们基于点位效率中的短期、中期上涨概率的绝对大小和相对大小,在日度上发出涨跌信号。此外,针对市场可能出现的单边上涨或下跌趋势,我们也引入了单边趋势信号模式以规避风险,或博取更高的收益。

目前不定期择时模型对上证指数、上证50、沪深300、中证500与中证800发出看空信号,对中证1000与万得全A指数发出看多信号。

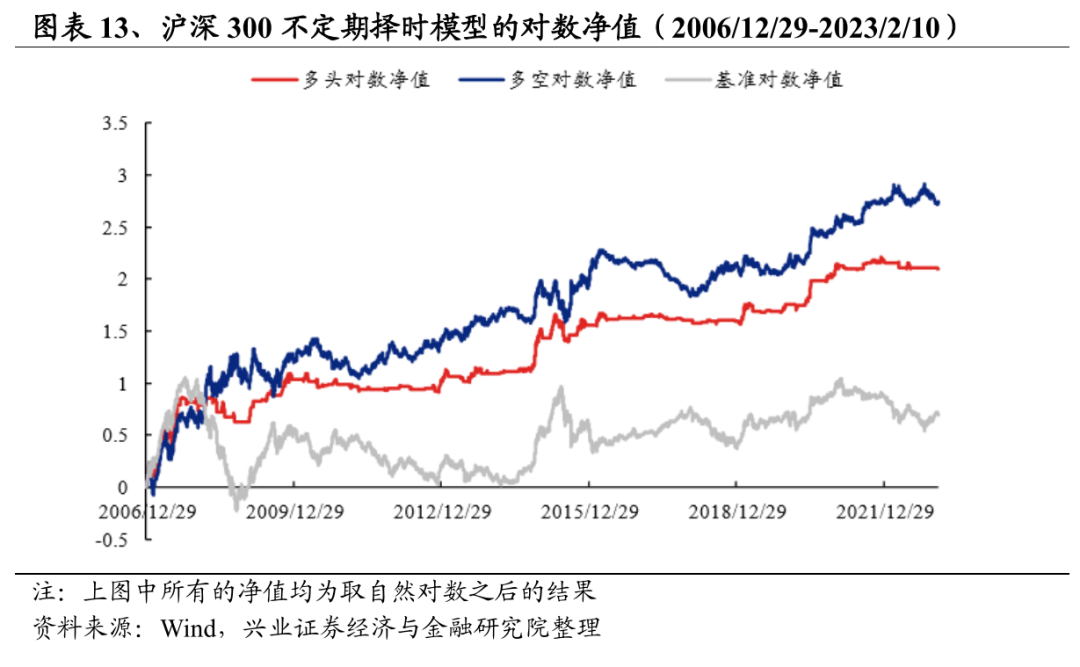

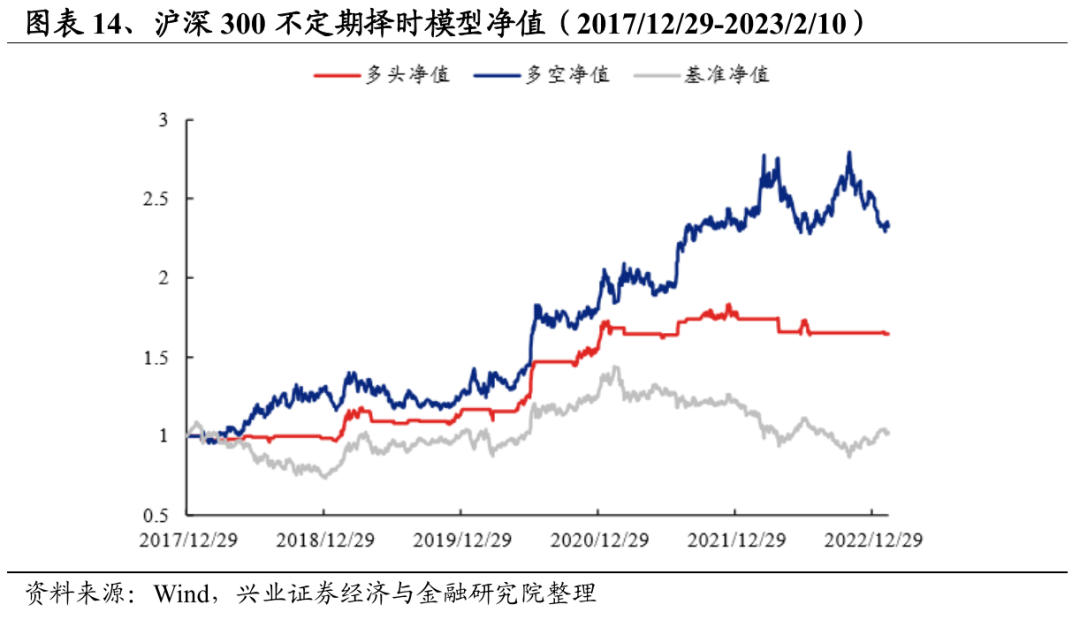

2.4

历史表现

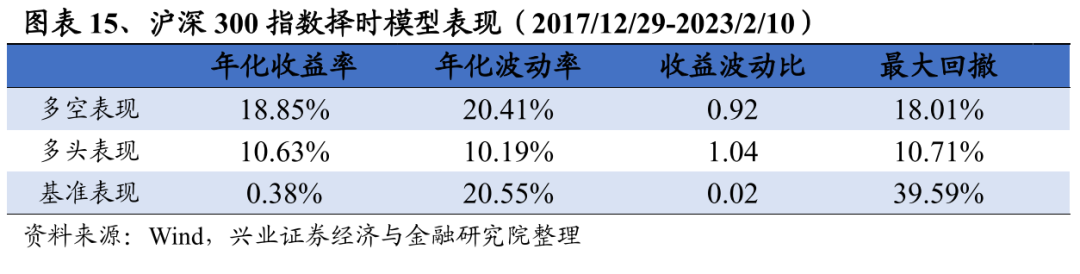

从2006年12月29日至今,基于沪深300指数的不定期择时模型的多空年化收益率达到了19.24%,纯多头的年化收益为14.47%,同期沪深300指数的年化收益率为4.60%,模型大幅跑赢了市场。2017年12月29日以来,模型的多空年化收益率达到了18.85%,纯多头的年化收益为10.63%,同期沪深300指数的年化收益率为0.38%。

利率债量化择时

债券的走势主要受到基本面的驱动,包括经济增长、物价水平、资金面、央行政策等因素;同时作为一种交易资产,债券价格也反映了市场中各方力量的博弈,我们可以从债券价格中挖掘市场情绪和风险偏好的变化;因此我们综合考虑实体经济、物价水平、债券估值、技术指标和短期资金流向指标构建了债券综合择时模型(具体请参见报告《系统化资产配置系列之十一:基于量化视角的利率债择时体系研究》2020-12-20)。

3.1

最新择时观点

根据利率债择时模型的观察,从基本面跟踪的因子来看,最新一期公布的工业增加值同比差分数值小于0,对债券发出看多信号;从通胀角度观察,本期公布的CPI同比数据较上月上升0.3%,CPI同比差分指标目前发出看空信号;从债券市场技术面指标来看,最近20个交易日以来债券净价指数的动量指标发出看空信号;从短期资金流向角度观察,A股最近40个交易日的收益率高于历史中位数,配置资金可能有意愿从债市流向股市。

目前模型中看空因子数量多于看多因子数量,本期对利率债发出看空信号。

3.2

历史表现

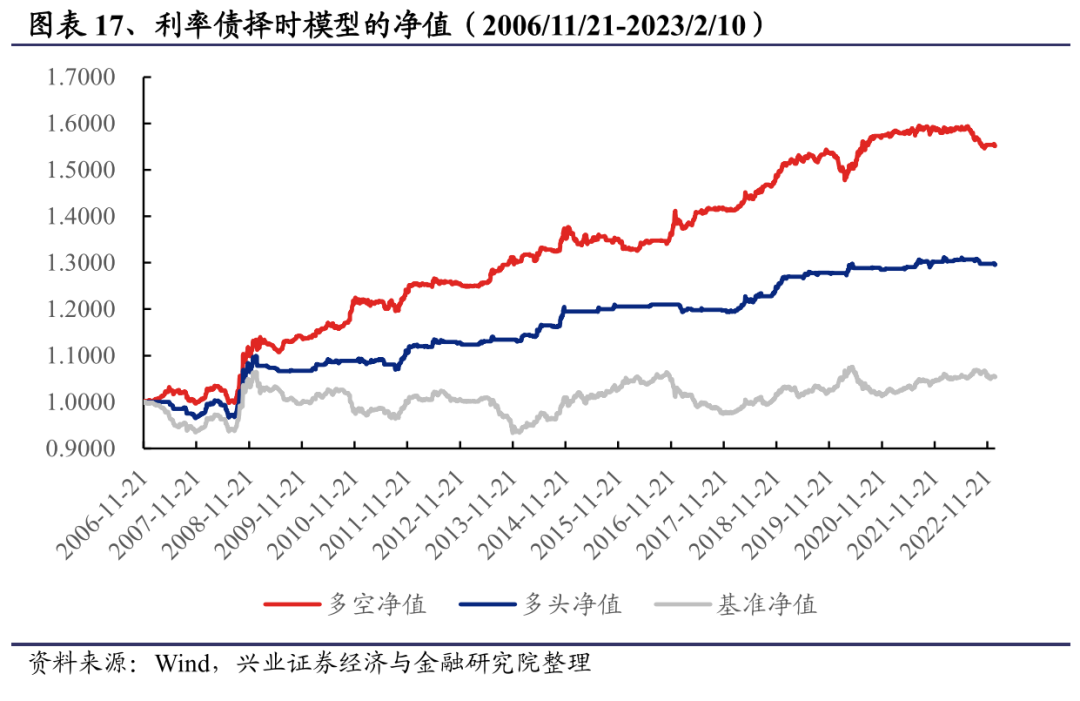

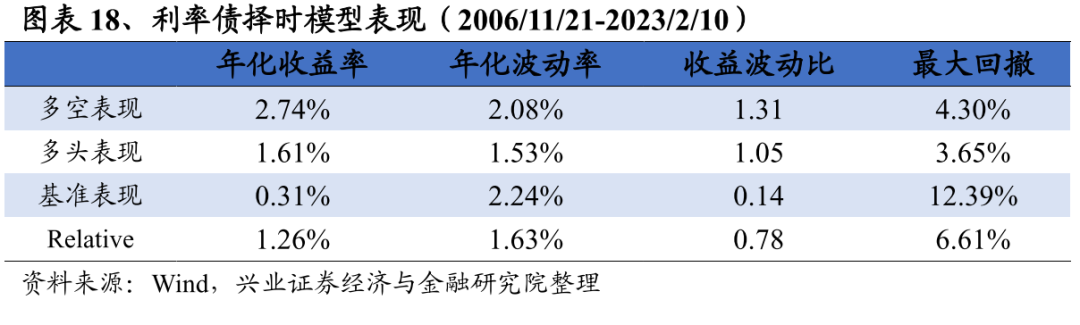

模型等权配置各个因子,并根据每个因子投票的结果发出最终的信号。从2006年11月21日至今,全部因子等权的利率债择时模型的多空年化收益率达到了2.74%,纯多头的年化收益为1.61%,同期中债国债总净价指数的年化收益率为0.31%,模型的超额收益十分显著。

风险提示:择时模型结论是基于合理假设前提下结合历史数据推导得出,在市场环境转变时模型存在失效的风险。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《【兴证金工】兴财富第348期:市场维持震荡,小盘优于大盘》

对外发布时间:2023年2月12日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

郑兆磊

SAC执业证书编号:S0190520080006

刘海燕

SAC执业证书编号:S0190520080002

自媒体信息披露与重要声明

本篇文章来源于微信公众号: XYQuantResearch