小盘宽基领跌,市场凸显强动量—A股市场6月第2周(6.4-6.11)因子周报

A股市场6月第2周(6.4-6.11)因子周报

——小盘宽基领跌,市场凸显动量效应

投资要点

Ø A股小盘宽基掉头领跌,市场动量效应突出

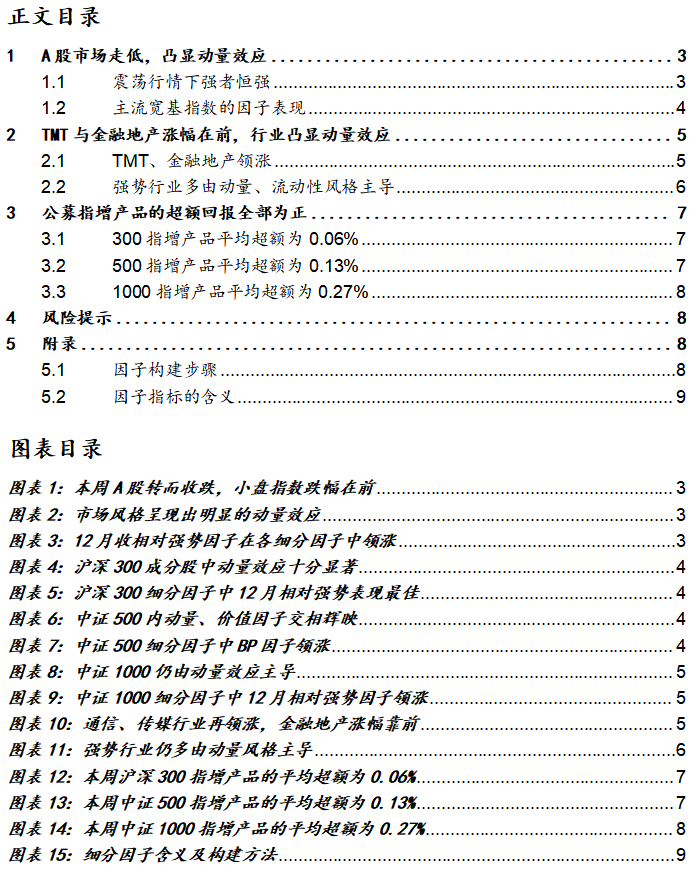

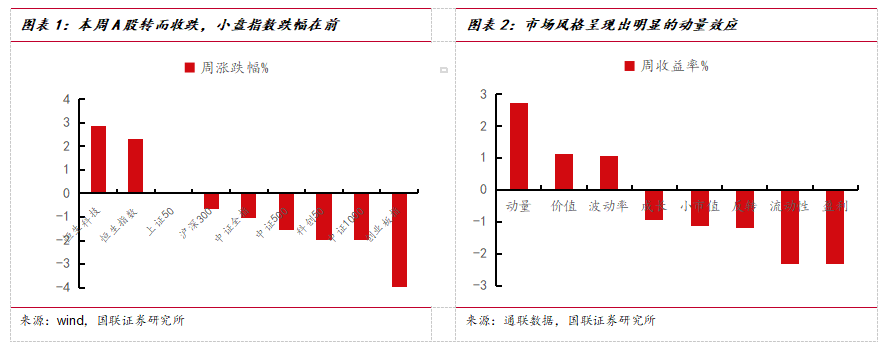

本周A、H股市走势分化。中证全指跌1.04%,恒生指数涨2.32%。小盘宽基掉转领跌A股宽基指数,居首的创业板指跌4.04%。风格因子方面,表现最强的动量因子收益率为2.73%,次之的价值、波动率因子涨幅则在1%左右。从细分因子来看,领涨的12月相对强势因子收益率为4.02%,其次为涨3.31%的股息率因子和涨3.16%的1月beta。

Ø 行业间凸显动量、流动性风格

本周TMT板块继续领涨、银行地产行情走强,行业间凸显动量、流动性风格。通信、传媒以2.95%、2.82%的涨幅分居前二;银行、地产则各涨2.66%和1.23%,涨幅均位居前十。本周社服、通信行业的动量因子收益率分别为7.13%和7%,处于行业领先水平,表明动量是带动这些行业上扬的主导效应。传媒、地产、建筑装饰、银行业的流动性因子表现不俗,显示出利好消息带来的流动性改善助推了这些板块的行情。

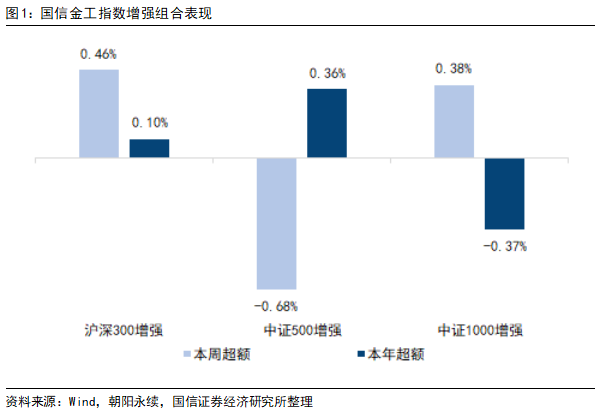

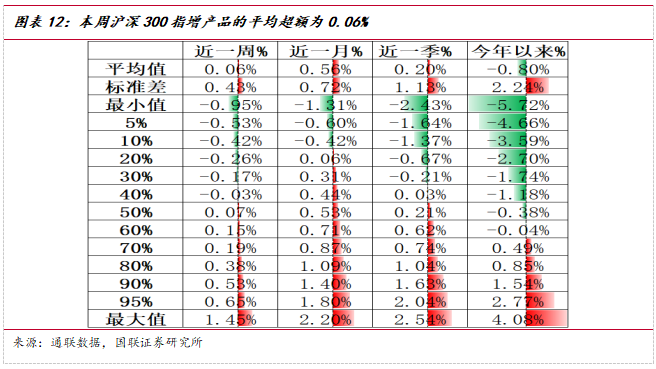

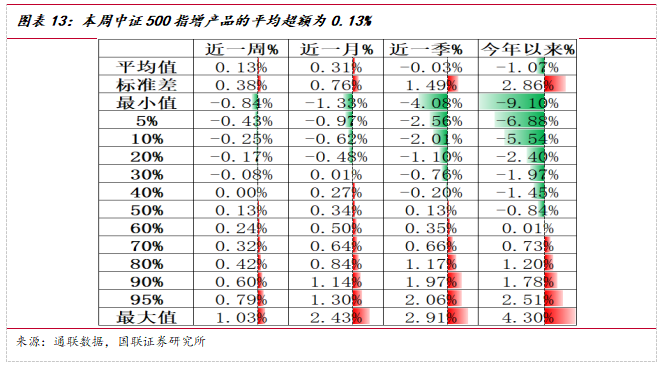

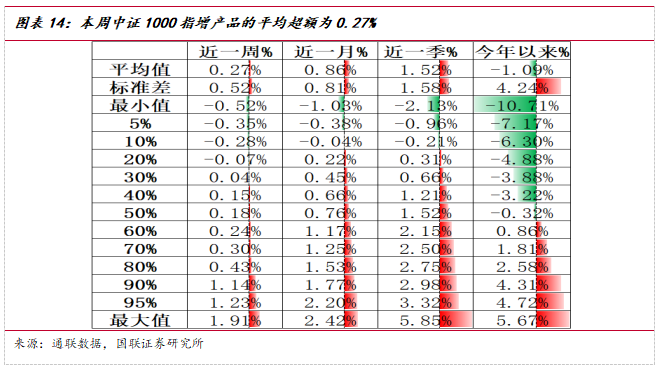

Ø 公募指增产品的超额全部为正

本周沪深300的指增产品平均超额为0.06%,最高收益为1.45%,最低为-0.95%;中证500指增产品的平均超额为0.13%,最高为1.03%,最低为-0.84%;中证1000指增产品的平均收益为0.27%,最高收益为1.91%,最低为-0.52%。

Ø 风险提示

本报告仅作为投资参考,相关指标的计算均基于合理逻辑,组合过往业绩并不预示未来表现,亦不构成投资收益的保证或投资建议。

正文目录

正文

1. A股市场走低,凸显动量效应

1.1. 震荡行情下强者恒强

Ø 小盘宽基掉头领跌,市场彰显动量效应

2023/6/5-2023/6/9期间A、H市场走势分化:港股市场持续上攻,恒生指数涨2.32%,恒生科技涨2.87%;A股市场则转头向下,中证全指跌1.04%。其中小盘指数跌幅居前,中证1000收跌1.97%,创业板指跌4.04%。

市场风格层面,动量效应表现突出,盈利因子持续不振。本周A股市场上风格最强劲的动量因子收益率达2.73%,次之的价值、波动率因子涨幅分别为1.15%、1.07%。流动性、盈利因子仍然延续前期的低迷行情,本周分别下跌2.3%、2.32%。

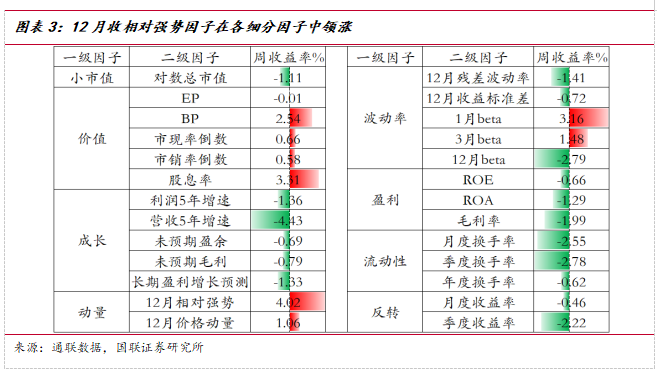

Ø 12月相对强势因子在细分因子中领涨

从细分因子的表现来看,12月相对强势因子在细分因子中领涨,营收5年增速因子表现最差。细分因子多数表现不佳,仅有8个收涨。其中动量类别的12月相对强势因子以4.02%的收益率领涨,其次为收涨3.31%的股息率和涨3.16%的1月beta。流动性类别的细分因子表现堪忧,月度换手率、季度换手率分别收跌2.55%、2.78%。表现垫底的营收5年增速则收跌4.43%。

1.2. 主流宽基指数的因子表现

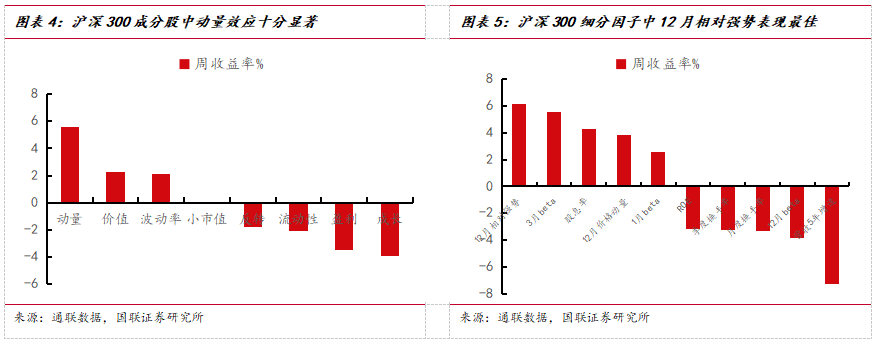

Ø 沪深300凸显强动量

沪深300指数内动量因子在大类因子中涨幅居首,12月相对强势因子领涨细分因子。本周沪深300指数内动量因子收益率为5.59%,在大类因子中呈断崖式领先的态势;次之的价值因子收益率为2.23%。成长因子表现持续恶化,本周下跌3.9%。而在细分因子中,12月相对强势因子以6.17%的收益领涨,3月beta收涨5.53%;行情低迷的12月beta和营收5年增速分别收跌3.84%和7.28%。

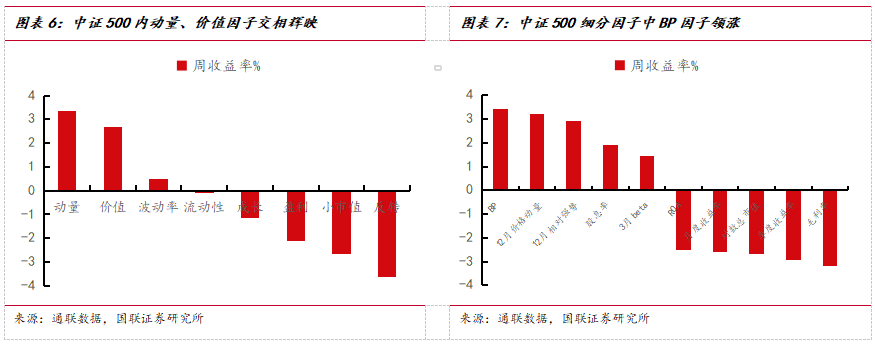

Ø 中证500成分股中动量、价值交相辉映

在中证500成分股内,动量、价值因子表现不俗。大类因子中,动量、价值因子的收益率分别为3.33%和2.69%,二者涨幅远超其他大类因子;小市值、反转因子则表现糟糕,分别收跌2.67%、3.63%。在细分因子中收益居首的BP因子涨3.43%,12月价格动量收涨3.23%,二者相差无几;而表现较差的季度收益率因子收跌2.95%,毛利率因子跌3.2%。

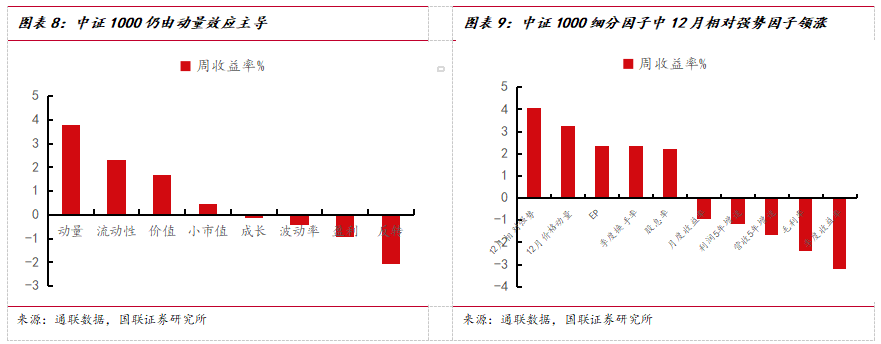

Ø 中证1000仍由动量效应主导

在中证1000指数内动量因子涨幅仍居首位。在中证1000成分股的股池内,本周居首的动量因子收涨3.8%,,次之的流动性因子收益率为2.3%;盈利、反转因子表现较差,后者以2.08%的跌幅垫底。在细分因子中,12月相对强势因子以4.06%的涨幅居首,同类的12月价格动量涨3.25%。季度收益率因子以-3.21%的收益再度垫底。

1、搭建网络销售平台

2. TMT与金融地产涨幅在前,行业凸显动量效应

2.1 TMT、金融地产领涨

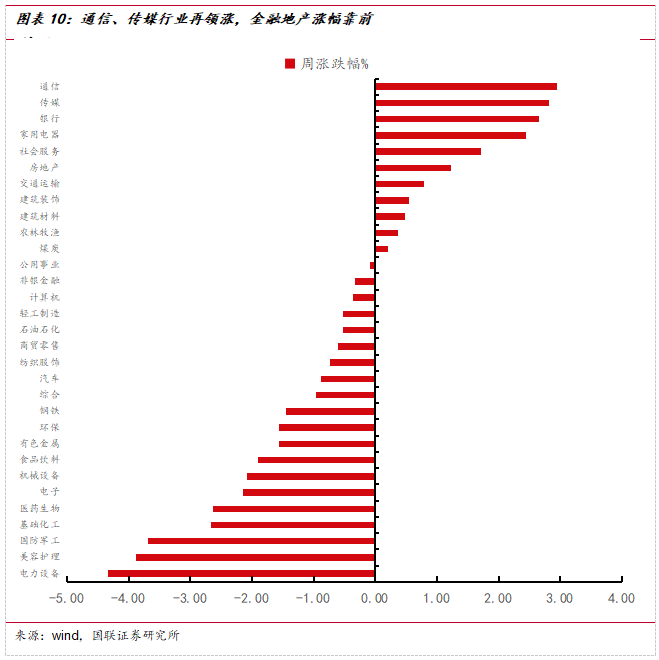

各行业中通信、传媒再度领涨,银行、地产涨幅靠前。本周TMT板块延续了前期的强势行情,通信行业以2.95%的涨幅位居首位,次之的传媒行业收涨2.82%。此外,本周银行业的行情大为改善,并以2.66%的涨幅位居第3。另一方面,跌幅居前的军工、美容护理和电力设备行业的收益率分别为-3.69%、-3.89%和-4.34%。

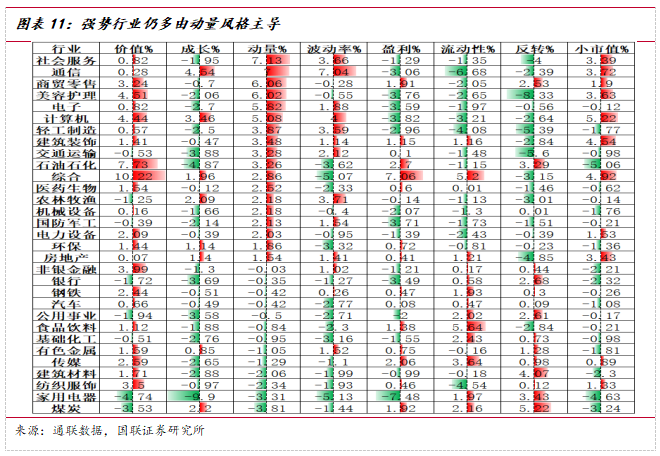

2.2 强势行业多由动量、流动性风格主导

强势行业仍多由动量和流动性风格。本周社服、通信行业的动量因子收益率分别为7.13%和7%,在全行业处于领先水平,表明动量是带动这些行业上扬的主导效应。传媒、地产、建筑装饰、银行业的流动性因子收益率分别为3.64%、1.21%、1.16%和0.58%,这也显示出利好消息带来的流动性改善助推了这些板块的行情。

1、搭建网络销售平台

3 公募指增产品的超额回报全部为正

目前,公募行业共有57只沪深300指数增强产品,总规模为589.6亿元;中证500的指增基金有61只,产品规模共计465.6亿元;中证1000指增产品有33只,规模合计218亿元。

3.1 300指增产品平均超额为0.06%

在公募基金的沪深300指增产品中:

最近1周,超额收益最高为1.45%,最低为-0.95%,平均超额为0.06%;

近1个月,超额收益最高为2.2%,最低为-1.31%,平均超额为0.56%;

近1季度,超额收益最高为2.54%,最低为-2.43%,平均超额为0.20%;

今年以来,超额收益最高为4.08%,最低为-5.72%,平均超额为-0.80%。

3.2 500指增产品平均超额为0.13%

在公募基金的中证500指增产品中:

最近1周,超额收益最高为1.03%,最低为-0.84%,平均超额为0.13%;

近1个月,超额收益最高为2.43%,最低为-1.33%,平均超额为0.31%;

近1季度,超额收益最高为2.91%,最低为-4.08%,平均超额为-0.03%;

今年以来,超额收益最高为4.30%,最低为-9.10%,平均超额为-1.07%。

3.3 1000指增产品平均超额为0.27%

在公募基金的中证1000指增产品中:

最近1周,超额收益最高为1.91%,最低为-0.52%,平均超额为0.27%;

近1个月,超额收益最高为2.42%,最低为-1.03%,平均超额为0.86%;

近1季度,超额收益最高为5.85%,最低为-2.13%,平均超额为1.52%;

今年以来,超额收益最高为5.67%,最低为-10.71%,平均超额为-1.09%。

1、搭建网络销售平台

4. 风险提示

本报告仅作为投资参考,相关指标的计算均基于合理逻辑,组合过往业绩并不预示未来表现,亦不构成投资收益的保证或投资建议。

1、搭建网络销售平台

5. 附录

5.1 因子构建步骤

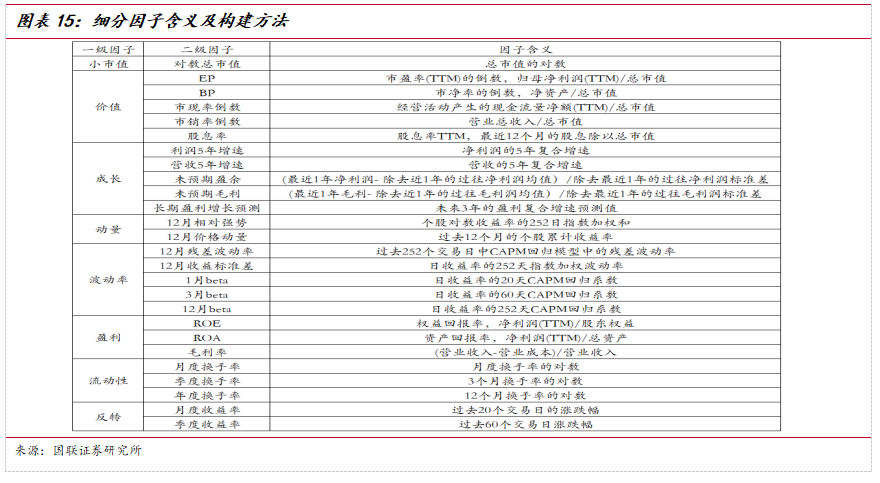

Ø 风格因子的构建与组合收益计算

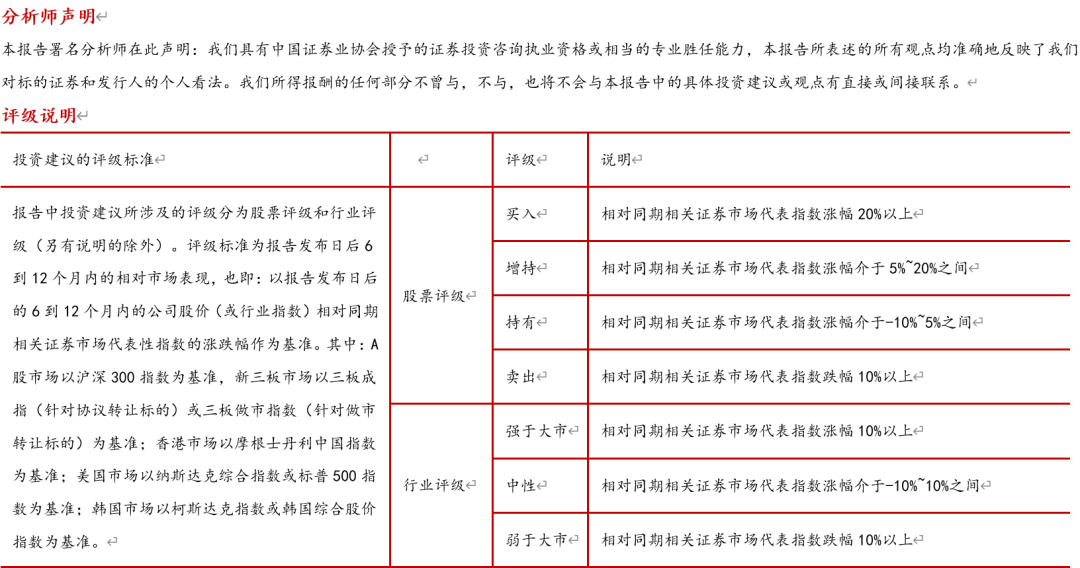

中观维度的风格变化对于投资决策至关重要,常见的风格因子包括价值、成长、小市值、波动率、流动性、盈利、动量、反转共8大类别。为客观、准确的度量个股的因子暴露并计算因子组合收益率,我们采用EP、BP、股息率等业界惯用的指标并按下述过程进行计算:

1、按照附录1中的定义计算所有的细分因子值;

2、对每个细分因子实施市值和行业的中性化操作。具体而言,即以因子值为因变量,对30个申万一级行业的哑变量和对数总市值进行OLS回归,得到残差值作为因子暴露。在股票池内对个股按其因子暴露排序标号,然后将属于同一大类的因子暴露序号直接等权加总,以作为大类因子的值。

3、对股票池内的个股按照各因子暴露排序分为10组,然后以市值加权的方式计算各组收益率。对于价值、成长、盈利、波动率和动量因子,以第10组减第1组的收益差值作为因子收益率;对于市值、流动性、反转因子,则以第1组减第10组的收益差作为因子收益率。

4、股票池分别采用A股全市场、沪深300成分股、中证500成分股和中证1000成分股。对于各股票池,还要剔除在组合构建日不可交易或黑名单内的个股。其中黑名单包括上市不满12个月的个股、风险警示股、待退市股和净资产为负的个股;不可交易股票则包括停牌个股、一字板个股。

5.2 因子指标的含义

本附录即为前文中细分因子的指标含义和构建方法。

1、搭建网络销售平台

法律声明:

本微信平台所载内容仅供国联证券股份有限公司的客户参考使用。国联证券不会因接收人收到本内容而视其为客户,且由于仅为研究观点的简要表述,客户仍需以研究所发布的完整报告为准。

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本微信平台中的任何内容所引致的任何损失负任何责任。

本订阅号的版权归国联证券所有,任何订阅人如欲引用或转载本平台所载内容,务必注明出处为国联证券研究所,且转载应保持完整性,不得对内容进行有悖原意的引用和删改。转载者需严格依据法律法规使用该文章,转载者单方非法违规行为与我司无关,由此给我司造成的损失,我司保留法律追究权利。

本篇文章来源于微信公众号: 投资者的未来