基金长期投资收益率,到底有多少?| 从基金韭菜到老鸟

你认为偏股型基金,长期投资的收益率应该有多少?

5%?10%?15%?20%

基金菜鸟,往往总会低估或者高估基金的长期收益率。

低估者,往往只看到基金波动的风险,看到些许回撤,就担心本金永久损失,忙不迭要割肉。

高估者,则是将基金投资视为一夜暴富的手段,最好没几年资产就要加个零。

但显然,无论哪一种,都不利于建立一种正确的基金投资世界观。

所以,从基金韭菜向基金老鸟进阶的过程,必须先从设定合理的基金长期投资收益率开始。

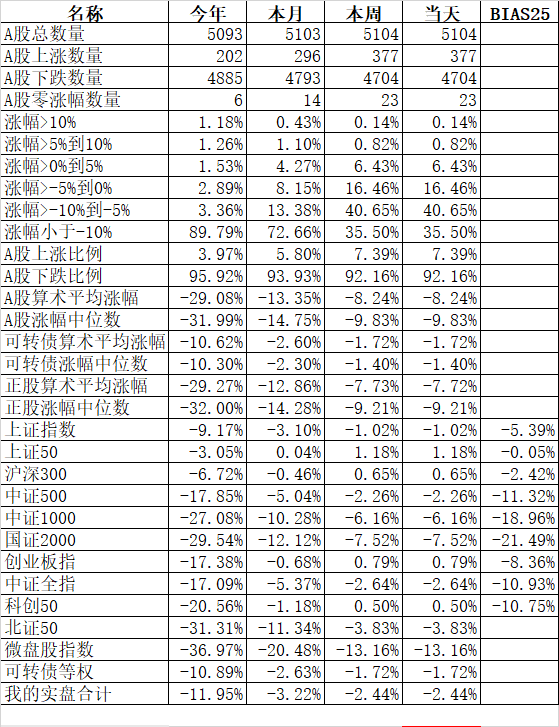

A股的四轮牛熊交替

A股,是一个年轻的股市。相比美股可以有追溯到1871年的150年长期历史收益数据,A股的历史显然要短许多,进入成熟正常状态的历史更短。

所以要讨论A股和偏股基金的长期收益率,选定一个合理的计算周期非常重要。

目前,经常被引用的一项基金长期收益数据,是从2001年开放式基金诞生开始算的。不过笔者认为这样“过分完整”的统计,反而会带来偏差。

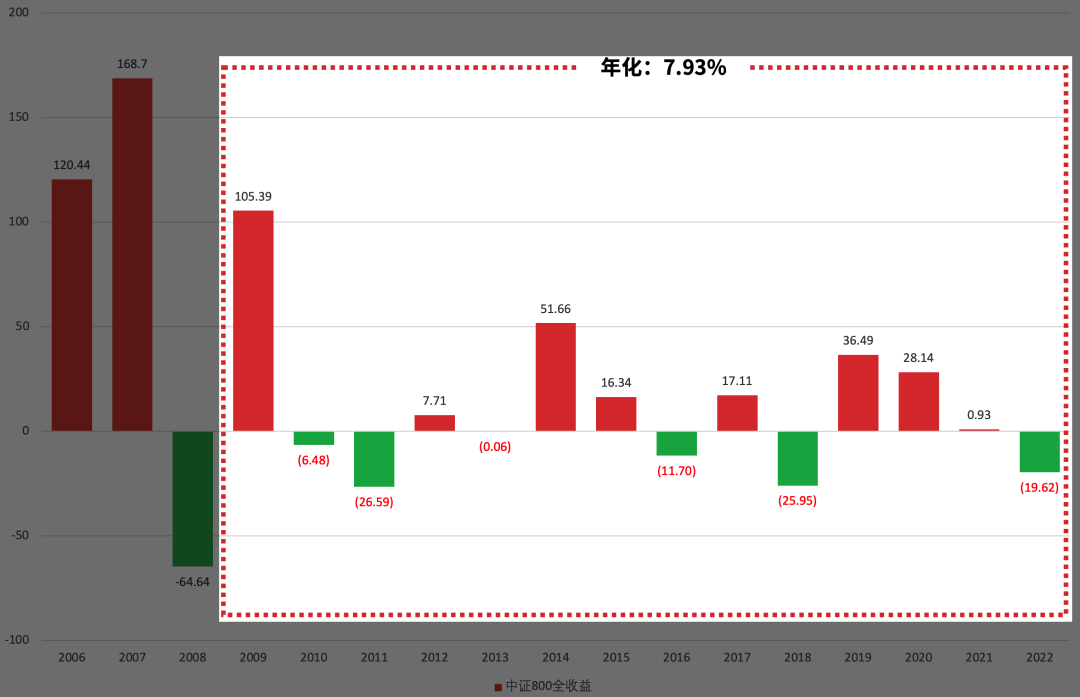

下面这张图,是中证800全收益指数2005年迄今的月线图。在笔者看来,2008年之前的A股收益数据,是可以剔除不考虑的。

原因很简单,2006年和2007年这样每年翻倍的超级大牛市,背后的驱动是股权分置改革,在经历了这次改革后A股才成为了一个“正常”的证券市场。正因此,2006年和2007年的大涨,包括此前多年的深幅回调,不具有可重复性,将其纳入,会拉高收益率。

所以,本文的统计周期,局限在2009年至2022年这段周期。

大体来说,我们可以认为2009年迄今,一共有四轮牛熊交替。

第一轮是2009年“四万亿利好”驱动的,对2008年大熊市修正的牛市;

第二轮是2014年末开始,受益于“配资”等杠杆资金引发的快速牛市,以及随后因为监管层“去杠杆”而引发的流动性熊市;

第三轮,是一波规模比较小,蓝筹驱动的小牛市;

至于第四轮,就是始于2019年,广大新基民都比较熟悉甚至亲历的牛市,这波牛熊是否结束,还不得而知。

笔者暂时认为2022年算是这波熊市的暂告段落。如此2009年至2022年,就有四轮牛熊的数据,具有一定的参考价值了。

A股长期年化收益7.93%

下图是中证800全收益指数2006年迄今的逐年收益一览,2009年至2022年的年化收益是7.93%。

请注意,我是用的是中证800全收益指数。中证800包含了沪深300和中证500,可以相对全面的体现A股大小盘股整体表现,而全收益指数包含了股价变动和股息收益,也更好的能体现A股的长期综合收益。

作为偏股型基金的基民,诉求自然是在A股收益的基础上,进一步获得超额收益。

但是!A股本身的收益,是偏股基金收益的根本——而且在主动型基金超额收益越来越难赚取的趋势下,会越发重要。

所以请记住,年化8%,是对A股比较合理的一个收益预期。

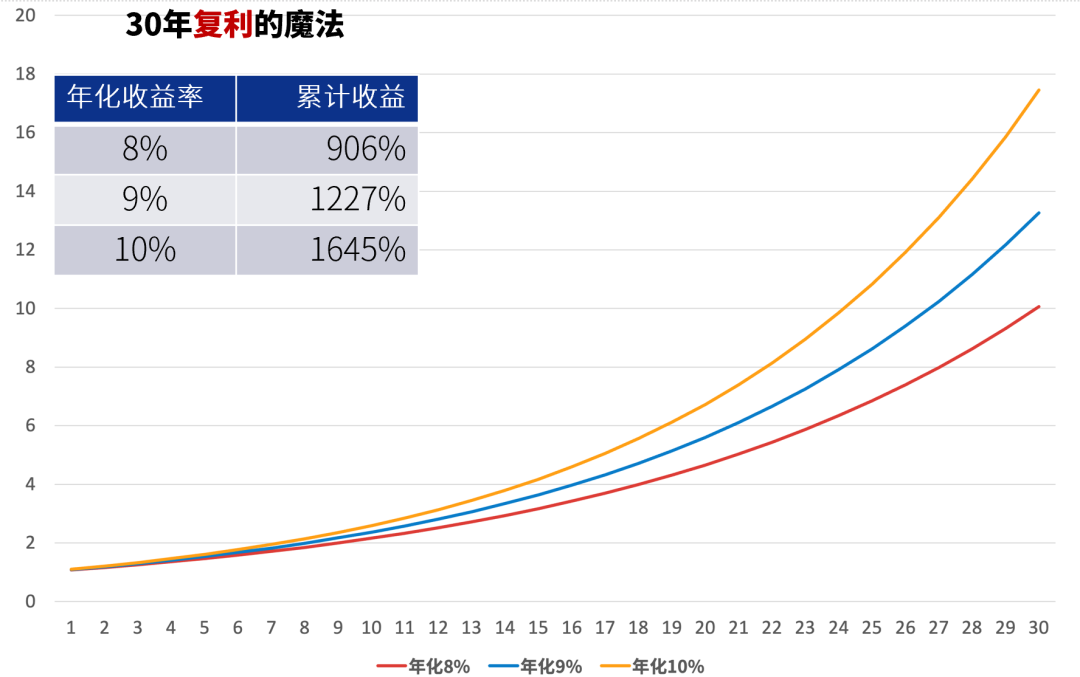

当然,伴随理财产品净值化、Y份额壮大、A股日益国际化,笔者期待A股的长期收益率数据能有个小小的提升,哪怕只是从8%提升至9%,拉长到30年去看,也意味着收益率从906%提升至1227%。

基金超额收益超2个点

好了,看完A股的长期收益率,就要进入基金收益率环节了。

基金能不能为基民创造超额收益,这在全球投资界是一个严肃甚至有点压抑的话题。

类似美股这样几乎是机构投资者主导的市场,主动型基金“内卷”到无以复加,再加上过高的管理费,所以总体跑输指数,这也引发约翰·博格开创指数基金投资路线,缔造了了一个巨大的产业。

但是,在A股市场,由于有太多的韭菜股民,不断“高吸低抛”,为作为对手盘的主动型基金,赠送了大量的超额收益。

所以,A股的偏股型基金,是有着还算稳定的超额收益的。

下表是万得偏股基金指数与中证800全收益指数的逐年收益对比。这里要说明一下,体现基金收益时,我没有使用更通用的中证偏股基金指数,而是使用万得偏股混合指数,这个指数能更好体现一个普通基民小白随机择基的收益水平。至于中证和万得偏股基金指数的差别,下次会专门聊。

从表中可以看到,2009年至2022年,万得偏股基金指数的年化收益率是10.32%,相较中证800全收益指数的超额收益是2.39个百分点——显然,基民比股民更容易赚钱。

可不要小看2个百分点的超额收益。

从下面这张图可以看到,年化收益仅仅是从8%提高到10%,长期收益曲线就可以更快速的上扬,带来更多的美妙回报。

更重要的是,早年A股小盘股行情火爆,遇上大牛市,基金反而会跑输股指,而进入2019年“核心资产”当道之后,偏股基金的超额收益反而开始更显著了。

显然,对于一个持有偏股型基金的基民而言,10%的收益预期,或许是一个比较合理的水平。

不知道你有没有猜对10%这个收益水平?

是不是有点小小的失望?

毕竟,很多新基民经历的2019年至2022年的这波行情,万得偏股基金指数年化收益高达17.76%。但笔者始终觉得这样的长期收益是不可持续的,可以享受,但不要憧憬未来永续。

其实,10%已经是一个非常不错的数字了,从25岁开始投资,哪怕按照55岁退休,30年里面也可以实现16.44倍的收益,这是一个相当诱人的水平了。

对于一个成熟的基民,首先要做的,不是像许多“基金菜鸟”那样去奢望自己天赋异禀,幻象能够通过选基、择时等方法赚到高于市场平均水平的基金收益率,而是首先确保自己能享受到市场的平均收益率水平,不要成为“基金赚钱基民不赚钱”悲剧的主角。

本篇文章来源于微信公众号: EarlETF