国盛量化 | 三月配置建议:价值风格确定性最高

文:国盛金融工程团队

联系人:刘富兵/林志朋/梁思涵

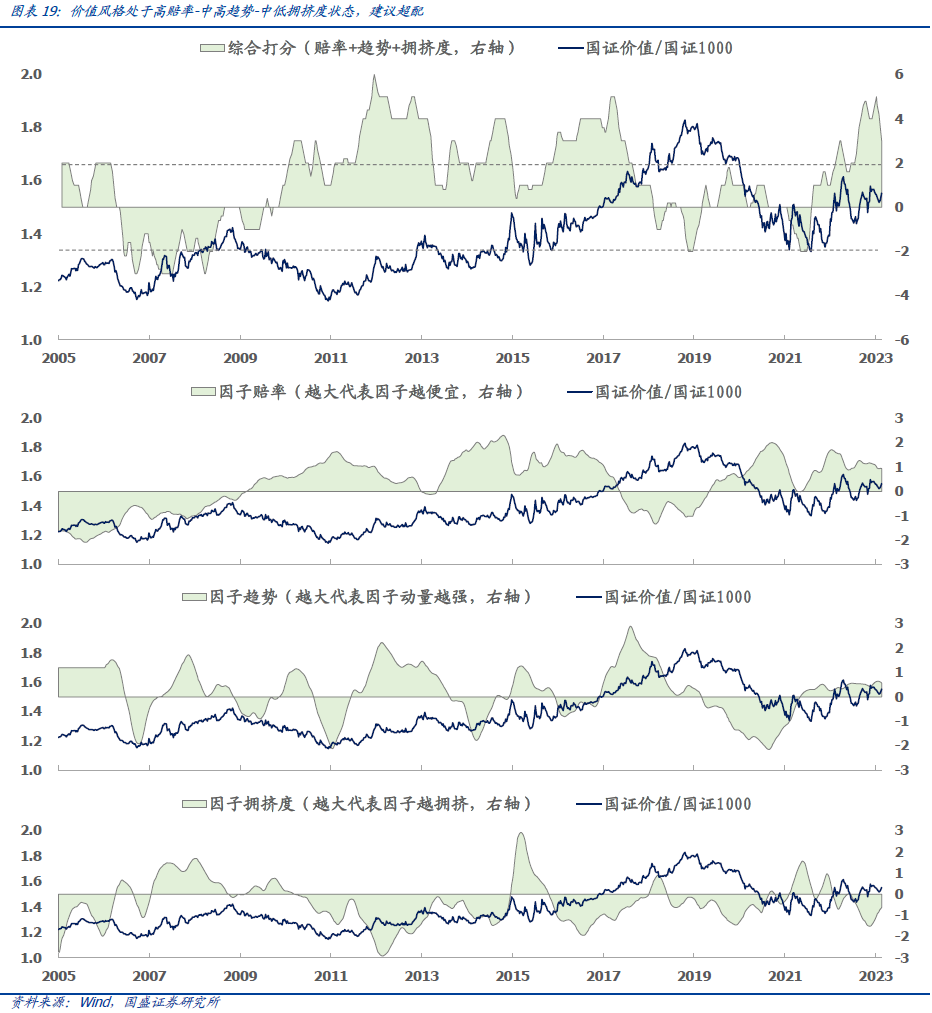

为什么价值风格确定性最高?1)赔率仍处在1倍标准差,具有较高的安全边际。2)趋势处在0.6倍标准差,较强的趋势代表着一定的资金认可度。3)拥挤度处在零轴之下,交易层面发生尾部风险的概率较小。4)如果国内经济如期改善,与经济相关性高的价值风格基本面胜率更高。5)目前从综合得分来看,价值最高,动量次之,历史上相似得分结构的时间段是2011-2012(先价值后动量)以及2016-2017(先价值后动量)。结合当前的评分和历史情况推演,后续的风格演化节奏可能也将是“先价值风格占优,后动量风格占优”。

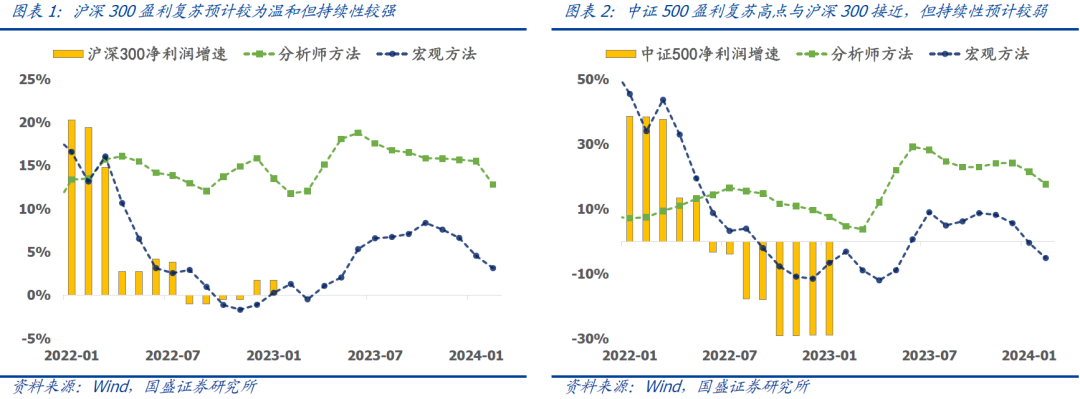

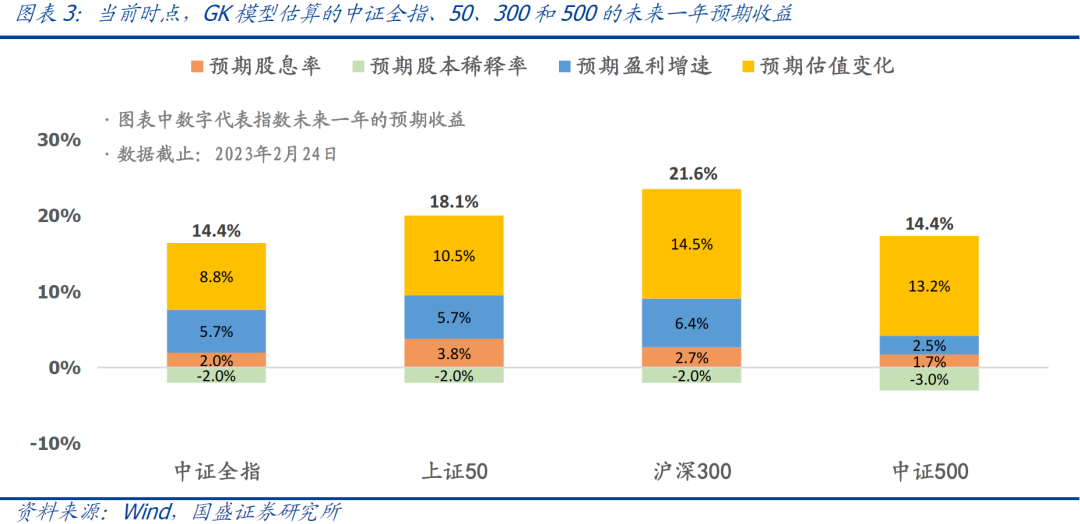

沪深300仍有上涨空间。盈利层面:沪深300未来一年盈利增速预期为6.4%。估值层面:经外资调整后的沪深300指数ERP仍处于历史较高水平,因此对应着未来仍有14.5%的估值扩张的空间。结合中性假设和模型估算误差,我们认为在就算在悲观假设下沪深300仍有10%左右的上涨空间,建议投资者持续关注和超配。

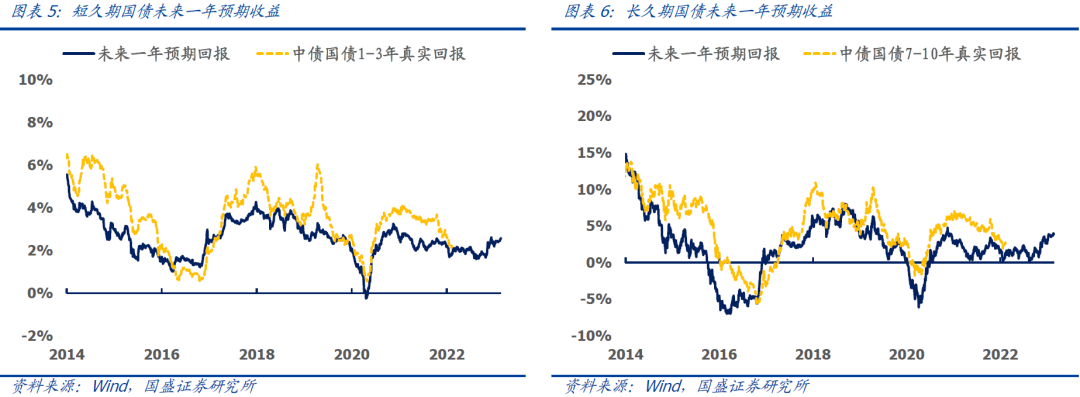

10年期国债预期收益有吸引力。7-10年期国债预期收益3.9%,信用债预期收益3.0%。尽管在经济复苏预期下,债券的胜率较低,但是当前利率债和信用债已经恢复一定的长期配置价值,其中7-10年期国债的预期收益最高,建议重点关注。

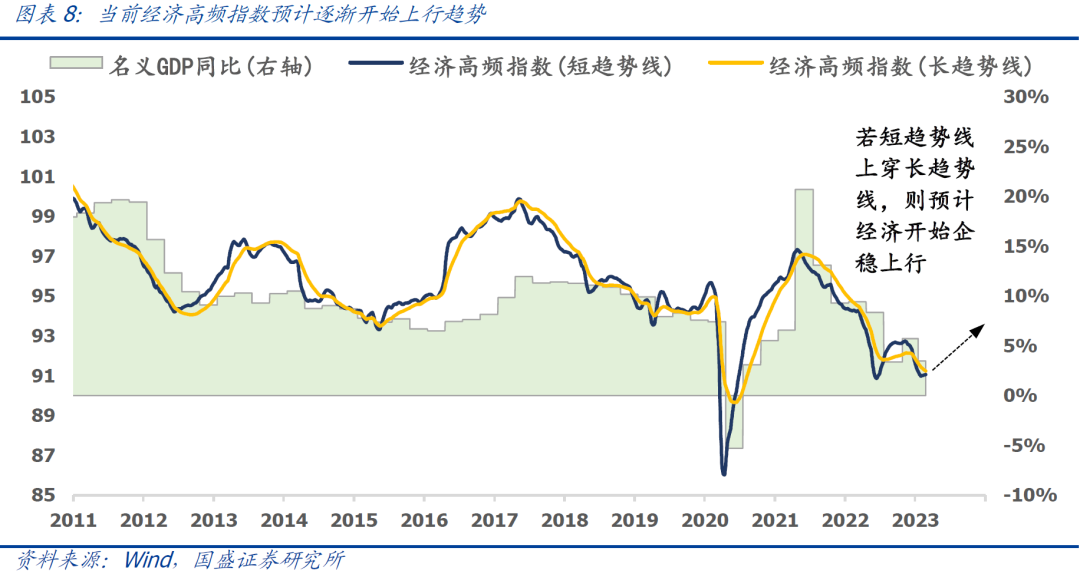

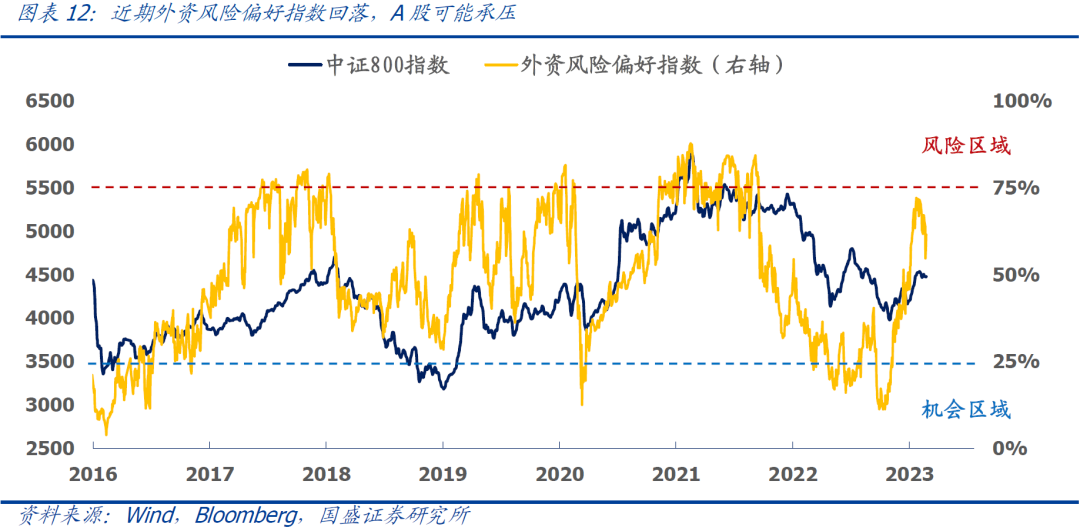

警惕外资风险偏好回落。经济高频指数的短趋势线已经接近长趋势线,预计指数将发出经济企稳上行的信号。经济意外指数已经接近0轴,若未来短期经济指标超预期,则同样利于经济的企稳上行。因此,若未来步入经济高频指数上行且经济指标超预期的宏观环境中,权益资产预期有较好的表现。然而当前仍需要警惕两个风险点,以防其对未来外资流入所产生的短期扰动:1)由于中国主权CDS利差的回升,外资风险偏好指数高位回落;2)美股估值水平仍然较高,同时面临可能的基本面风险。

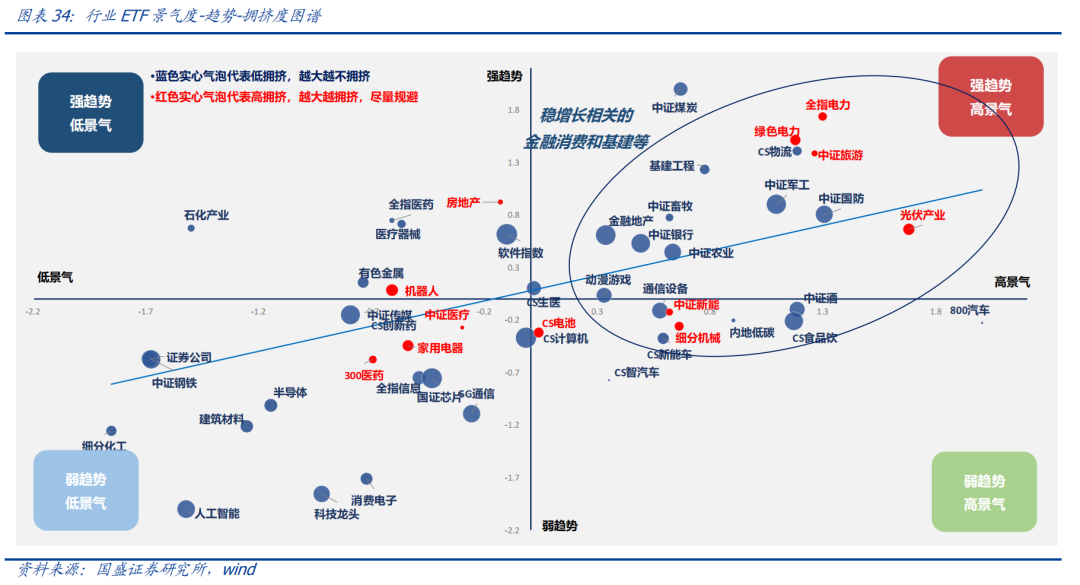

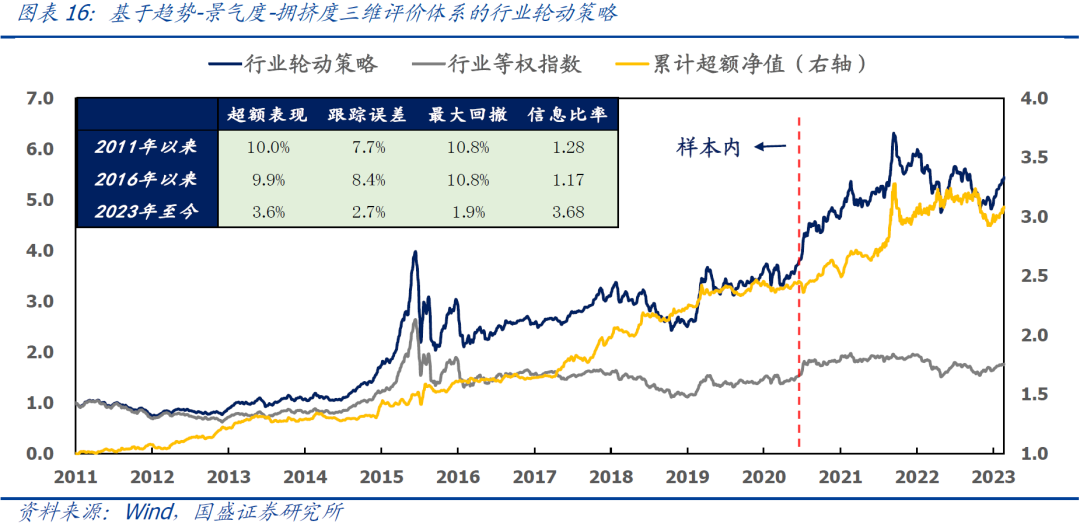

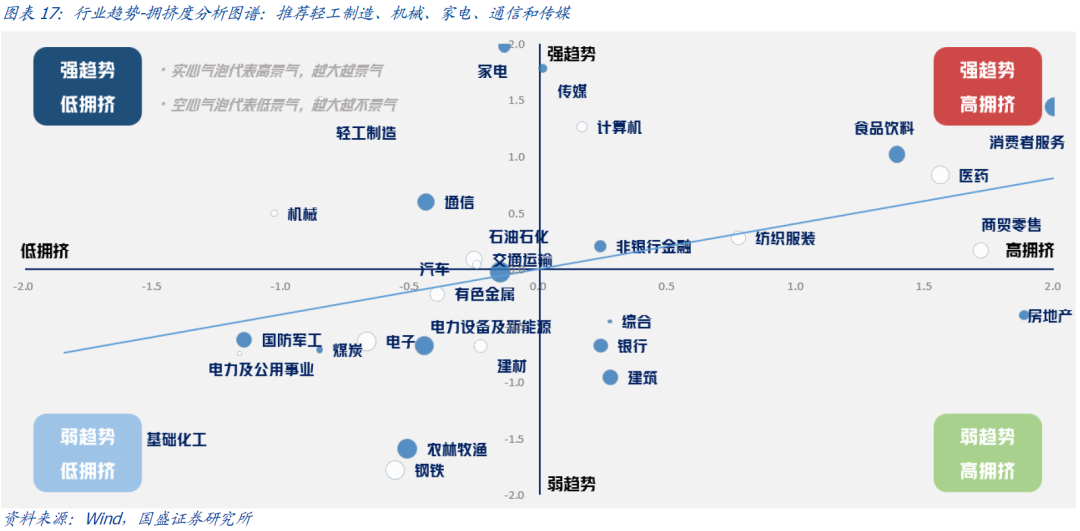

行业轮动篇。基于景气度-趋势-拥挤度框架,3月行业配置建议为:轻工制造、机械、家电、通信和传媒。

01

大类资产:沪深300仍有上涨空间

① 权益配置价值。当下我们主要聚焦权益资产的配置价值,根据专题报告《A股收益预测框架》中介绍的收益预测方法,我们预测:

• A股估值预测:经外资调整后的沪深300指数ERP仍处于历史较高水平,对应着未来仍有估值扩张的空间。近期信用利差明显回落,与国内信用利差相关性较高的中证500指数的ERP有所回升,估值扩张空间有所修复。

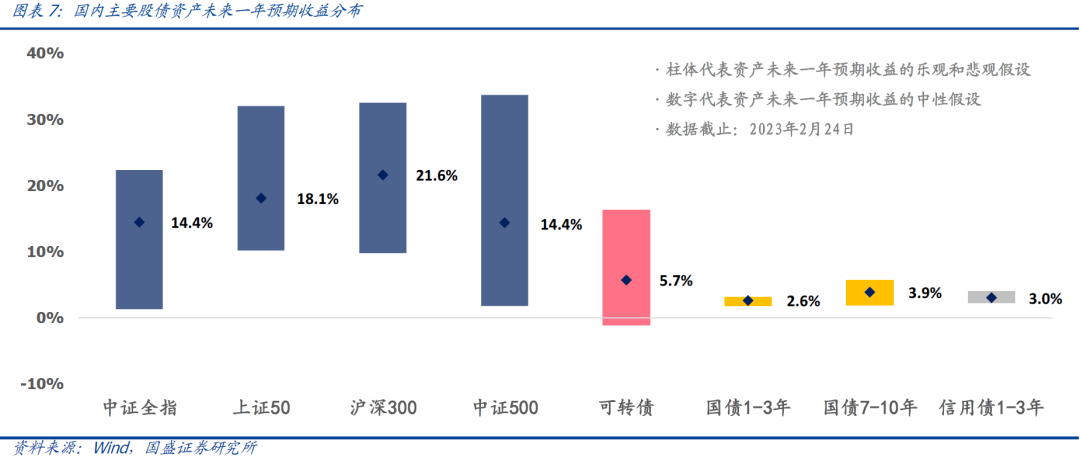

以2023年2月24日的收盘数据为基础进行测算,模型预测未来一年各宽基指数的预期收益为:沪深300(21.6%)>上证50(18.1%)>中证500(14.4%)。

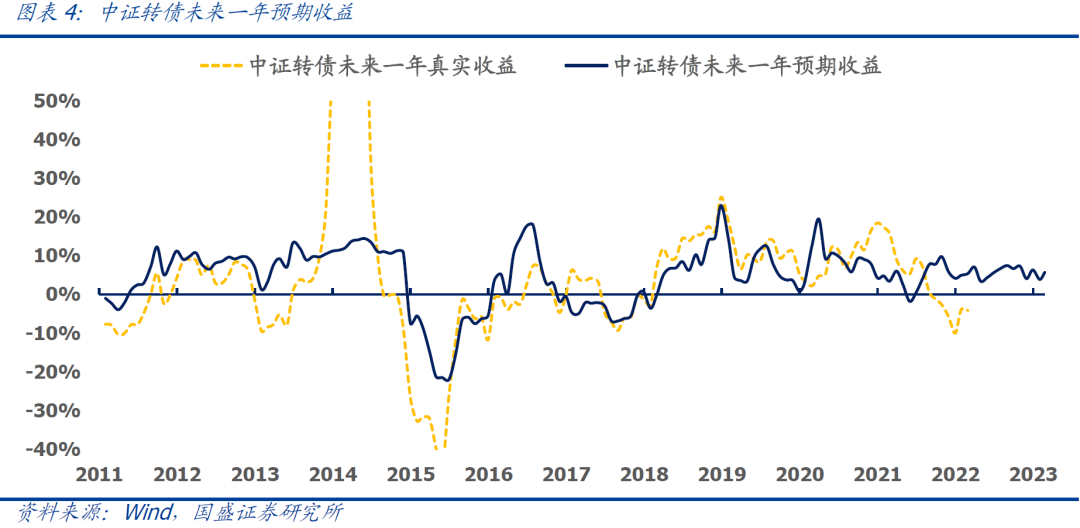

② 可转债配置价值:根据专题报告《可转债收益预测框架——大类资产定价系列之四》中的收益预测模型,最新时点我们预测未来一年中证转债的持有收益为5.7%,尽管正股预期能够提供正向收益,但转债高估值在未来可能会有较大的负贡献,配置价值有限。

③ 利率债配置价值。根据专题报告《利率债收益预测框架——大类资产定价系列之二》中提到的利率收益预测模型,最新时点我们的预测结果是:短久期国债预期收益为2.6%,长久期国债未来一年预期收益为3.9%。当前利率债已经恢复了一定的长期配置价值,长久期国债的预期收益较高,建议重点关注。

• 低配可转债:中证转债指数未来一年预期收益为5.7%,尽管正股预期能够提供正向收益,但转债高估值在未来可能会有较大的负贡献,配置价值有限。

02

战术配置:警惕外资风险偏好回落

① 宏观经济环境预计触底好转。我们可以通过专题报告《宏观经济量化系列之一:中国经济领先指数》中的经济高频指数作为对当前经济水平的高频观测指标,由下图可见,当前指数的短趋势线已经接近长趋势线,若未来经济指标结束下行趋势,则预计短趋势线将上穿长趋势线,经济高频指数将发出经济企稳上行的信号。

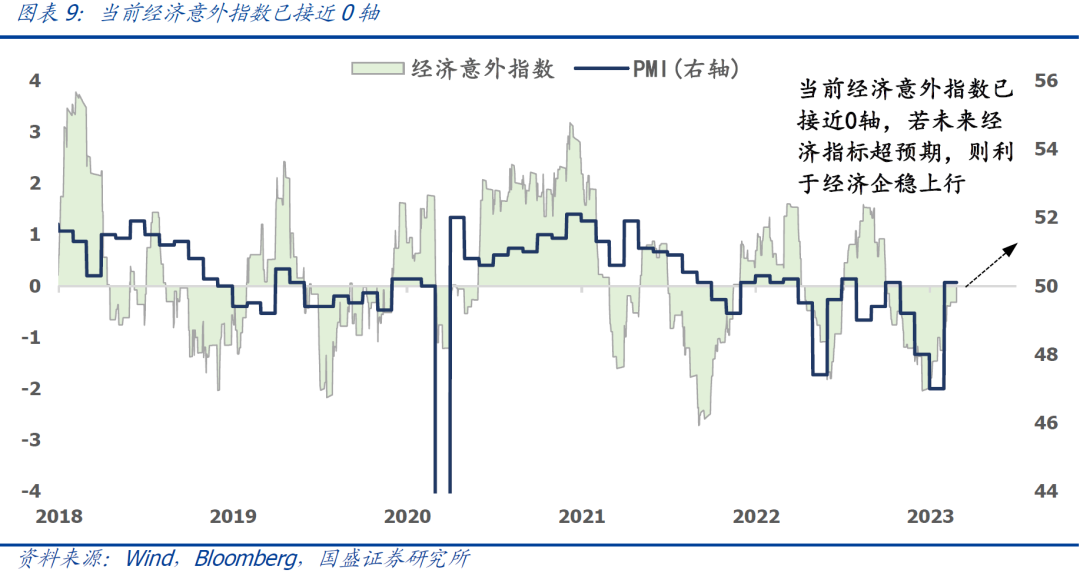

基于专题报告《宏观经济量化系列之二:宏观预期差量化与超预期策略》中构建的经济意外指数,我们可以衡量当前经济指标是否存在超预期。由下图可见,当前意外指数已经接近0轴,若未来短期经济指标超预期,则同样利于经济的企稳上行。

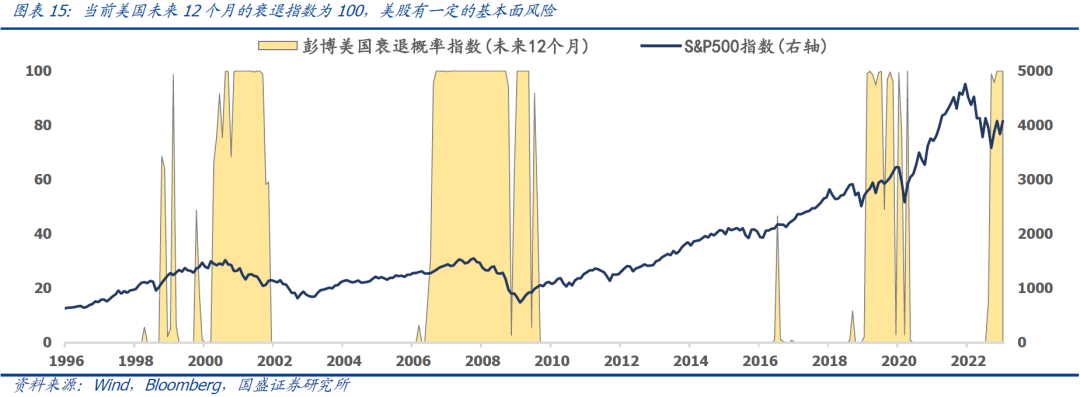

其次从美股的胜率角度来看,我们可以通过“彭博未来12个月美国衰退概率指数”来衡量美股未来可能面临的基本面风险。当前指数预期未来12个月内美国发生经济衰退的概率为100%,美股存在一定的基本面风险。

由此可见,当前美股处于估值中高且未来预期有基本面风险的市场环境之中。若未来美股发生系统性风险从而导致较大回撤,则海外投资者的风险偏好可能短期出现进一步下行,导致外资流回国内的安全资产之中。因此投资者需警惕未来美股可能发生的系统性风险,以防该风险对未来外资流入所产生的短期扰动。

03

结构篇:行业与风格建议

① 行业景气度-趋势-拥挤度分析。在报告《行业轮动的三个标尺》中我们以行业过去12个月信息比率刻画行业动量和趋势,以行业的换手率比率、波动率比率和beta比率刻画行业的交易拥挤度。值得关注的行业有:

• 金融板块:推荐非银行金融;

• 科技板块:推荐通信、传媒;

• 消费板块:推荐家电、轻工制造;

综合三个维度,三月行业配置建议为:轻工制造、机械、家电、通信和传媒。

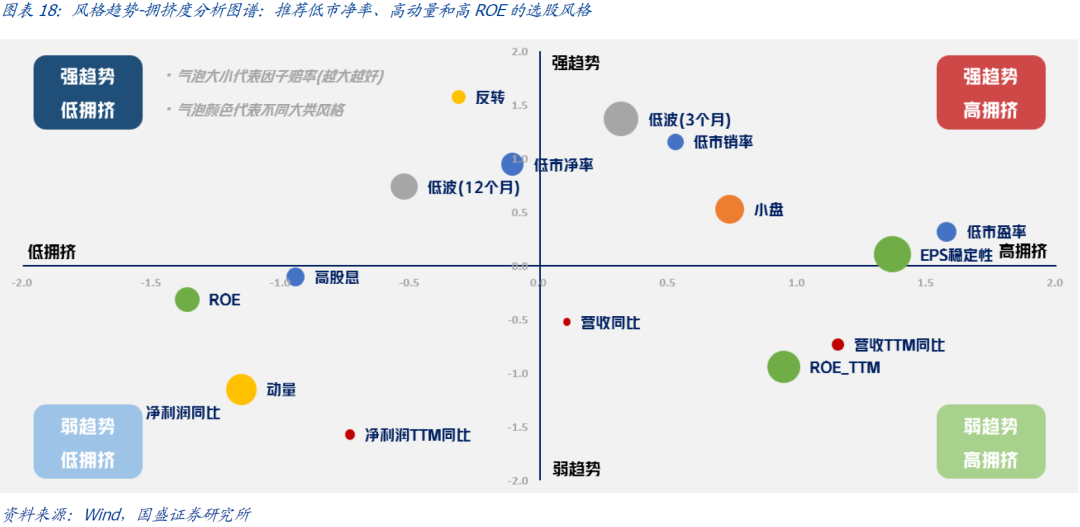

② 风格赔率-趋势-拥挤度分析。与行业趋势和拥挤度的定义类似,我们同样可以将趋势-拥挤度分析框架应该到风格研判中。从下图我们可以看到:

• 价值:高赔率-中高趋势-中低拥挤度;

• 动量:高赔率-中等趋势-中低拥挤度;

• 质量:中高赔率-弱趋势-中等拥挤度;

• 小盘:中等赔率-强趋势-中高拥挤度;

③ 为什么价值风格的确定性最高?我们从以下几点论据说明价值风格的优势:

• 赔率处在1倍标准差;

• 趋势处在0.6倍标准差;

• 拥挤度处在零轴之下;

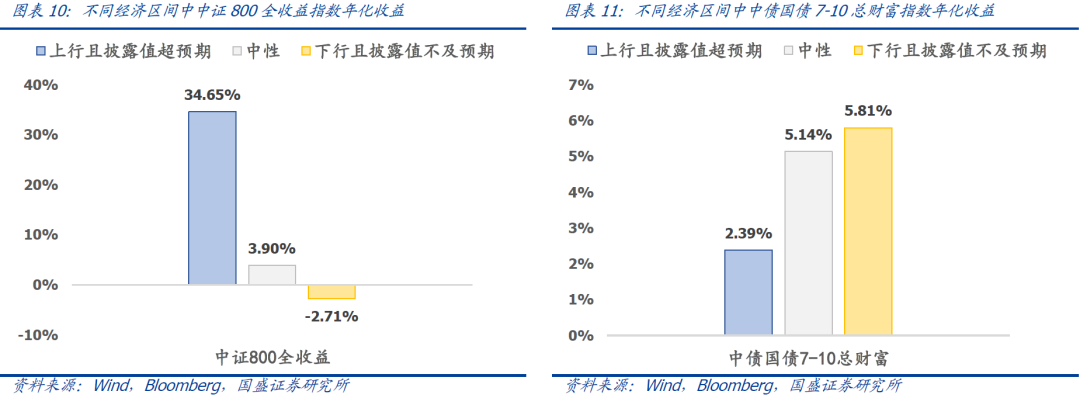

• 如果国内经济如期改善,与经济相关性高的价值风格基本面胜率更高;

目前综合得分价值最高,动量次之,历史上相似得分结构的时间段是2011-2012(先价值后动量)以及2016-2017(先价值后动量)。如果按照历史情况推演,后续的风格演化节奏可能也将是“先价值风格占优,后动量风格占优”。

04

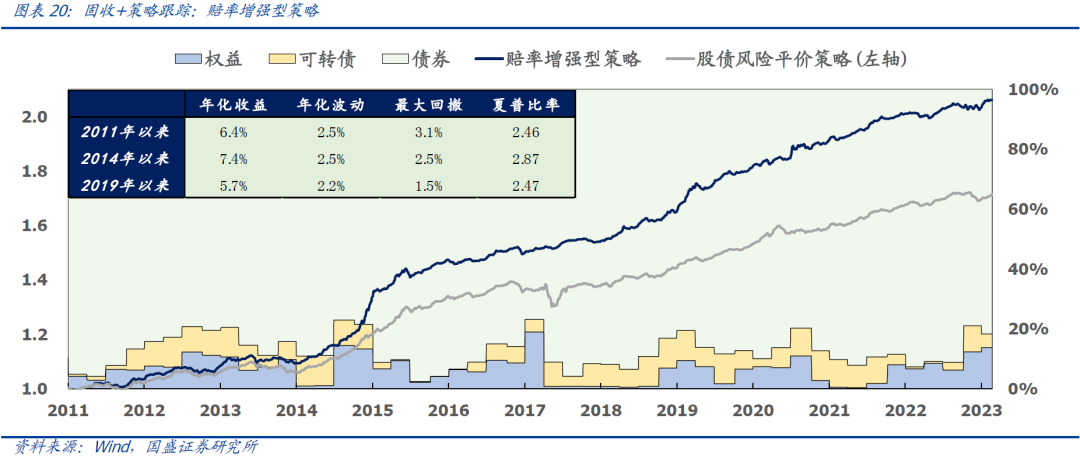

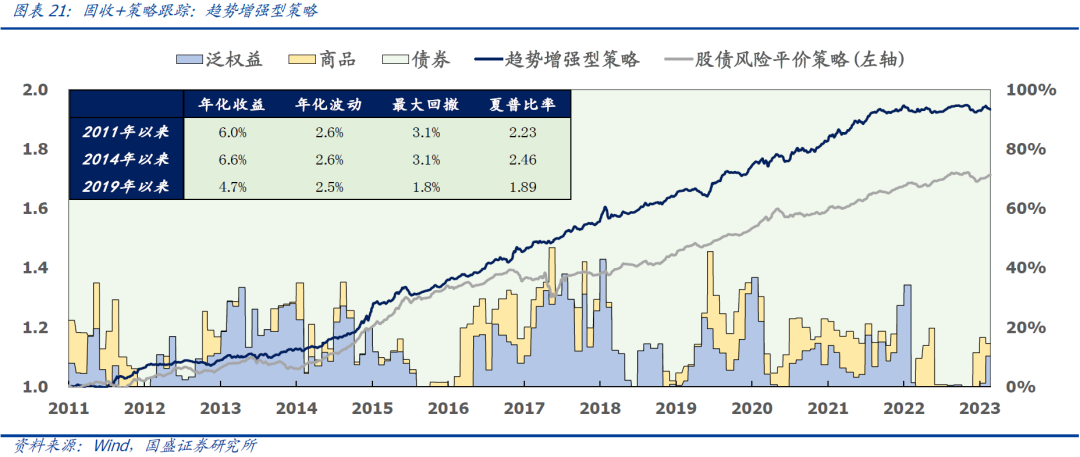

固收+策略跟踪

投资者如果对报告具体细节感兴趣,欢迎阅读完整报告或者跟我们联系。

风险提示:以上结论均基于历史数据和统计模型的测算,如果未来市场环境发生明显改变,不排除模型失效的可能性。

本文节选自国盛证券研究所于2023年2月28日发布的报告《三月配置建议:价值风格确定性最高——资产配置思考系列之三十九》,具体内容请详见相关报告。

林志朋 S0680518100004 [email protected]

刘富兵 S0680518030007 [email protected]

梁思涵 S0680522070006 [email protected]

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券金融工程团队设立的。本订阅号不是国盛金融工程团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。

本篇文章来源于微信公众号: 留富兵法