回购,价值投资的最后守门人

半个多月前的 10 月 17 日,中证指数公司发布了中证回购指数 (931829)。

这个指数的关注度不高,但我却很期待相关的指数产品早日出笼,这里就且展开聊聊。

在聊回购之前,想先聊一个近期许多投资者讨论的问题,如果我们相信外资因为 10年期美债收益率的诱惑流出 A股,那么以北向资金每日几十亿的流出,为何对成交日均至少七八千亿元的 A股能造成那么大的冲击?

要理解这个问题,必须建立股市资金流的概念,必须明白买卖行为的边际效用。

每天,A股几千亿元成交,但绝大多数是换手。所谓换手,就是股民抛出股票 A,转而买入股票 B,虽然边际上对股票 A 造成抛压,对股票 B 形成向上托的买力,但是对于整个 A股,其实是近乎于平衡的(除了佣金和印花税的损耗)。这种资金,对 A股价格总体的边际影响是很小的。

但是外资,哪怕体现在北向流出的资金,短期内可能就不回来了,这笔资金对整个 A股,就真的消失的。

计算 A股的资金净流向,是许多券商策略和金工组的必修课。从流出来看,固定盘包含各类再融资(将钱从股市转移到上市公司账面)、印花税及佣金(从股市转移到证券经纪和国库),当然也少受不了类似外资当下的流出。由于融资只要不停新股是年年有,印花税和佣金更是时时发生,这些对 A股都是持续性抽血。

但 A股的增量资金呢,除了 A股上市公司的分红(损耗还很大,后文会聊到),更多就是普通散户场外资金涌入,但这种往往是抽风式的,比如股市好时基金随便发行就是百亿规模涌入的资金。抽血平缓,涌入波动,就造成了 A股大涨大跌,涨快跌慢的格局。

从资金面看,当股市的资金越来越少,股票却越来越多,股价缩水,就是顺理成章的事情了。

算明白这笔账,你就知道这几十亿的流出,不是小事,这是边际上的资金真损耗,杀伤力绝不小。

在明白了这笔账,你或许就能明白为什么我将回购称之为价值投资的最后守门人了。

股市这地方,是边际交易决定股价的。

这意味着,当你是一个长期投资者,买入股票后长期持有时,你就丧失了对股价的影响权,真正影响股价的,反而是那些短线交易的非理性股民。

而更吊诡的就在于,如果当你是一个更纯粹的长期投资者,也就是那种食息一族的话,其实还有副作用。

假设你看好某国有大银行 6%的股息率,卖了市价 1000 万的房子,去买股票,在豁免红利税的情况下,你可以获得每年 60 万的股息,按照当下租售比 ,1000 万的房子年房租也就是 15 到 20 万的水平,这意味着买了后用股息租住,每年还能有 40 多万生活开销,只要银行经营不出问题,保持稳定派息,这简直是长期投资长期分享企业经营的典范。

但是从资金进出角度,其实这种“食息”行为,却是将资金从股市抽离消耗了,而我们的各类股市总回报指数隐含的假设却是股息全部再投资。显然当“食息族”的存在,上市公司的分红并不能为股市带来有效的增量资金,也无法通过股息再投资的买入行为,支撑股价。考虑到目前 A股许多高息股的大股东往往都是国资,是拿股息自用为主,所以派息虽然让股东分享了经营的果实,但对 A股却很容易成为“失分项”。

怎么破?

当上市公司选择不分红,而是将等额的资金在二级市场回购并注销时,就可以规避这个派息资金流出股市的问题。因为回购,所以相关资金 100%的进入股市,对自家公司的股价 100%的支持(不似派股息,还会发生股民拿了 A 公司的股息去买 B 公司股票的“悲剧”);因为注销,意味着同样利润摊薄后的每股利润变相增加,在估值恒定下,也能支撑股价上涨。

更重要的是,对上市公司有实质控制权的大股东,可以在践行长期投资,不卖的同时,可以通过上市公司的口袋来支撑股价,实现对股价边际上的影响力,甚至获得回购时段的定价权。

对于一家经营稳健靠谱的上市公司,用自有资金来回购,显然是比等待白武士更靠谱的。

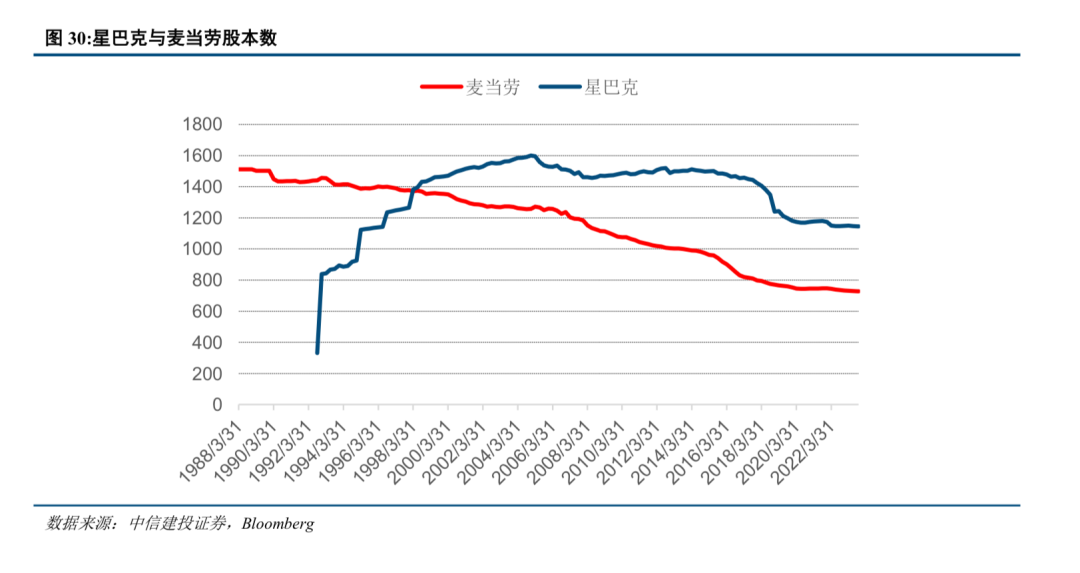

这些年,美国大公司的回购可谓是蔚为壮观。下表来自中信建投的研究报告《股指长期收益测算框架:中美核心权益资产长期收益贡献的差异对比及思考》,你可以看到星巴克和麦当劳这些年经过不断回购,股本少了多少,1988 年迄今麦当劳的股本是缩减了一半还不止。

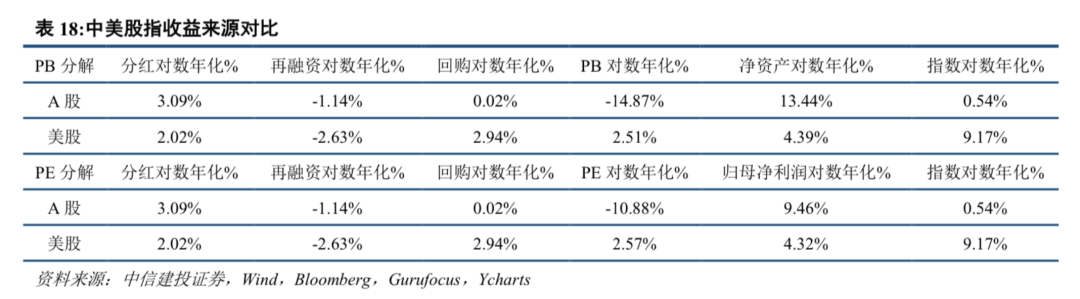

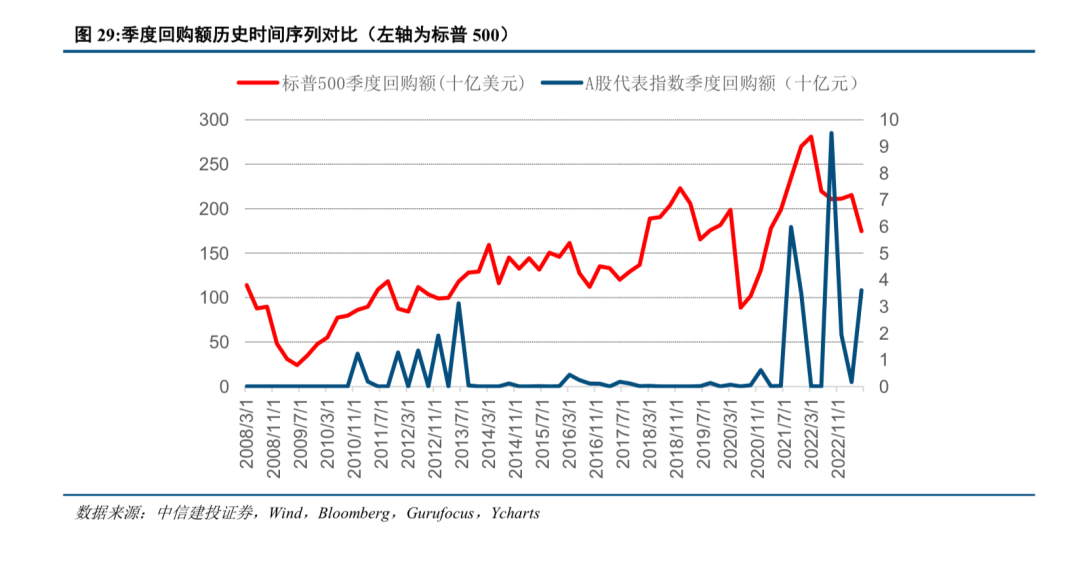

正因此,根据中信建投的对于 2008 年至2023 年 6 月 30 日美股的PB收益拆解,9.17%的指数年化收益中,回购贡献了 2.94 个百分点,比分红更长。与之相比,A股 0.54%的年化收益中,回购只贡献了区区 0.02 个百分点。

是的,在挺长一段时间,A股上市公司,对回购比分红更不重视。依然是来自中信建投的中美对比统计:

不过或许是“中特估”,今年开始,风向有点变化了。

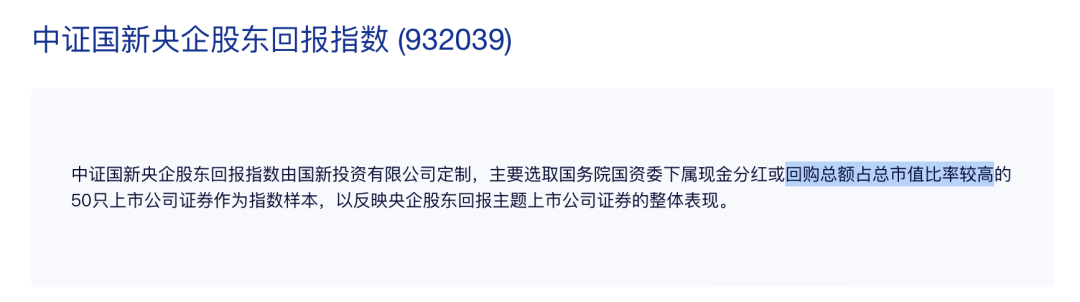

先是年初的央企股东回报指数,除了传统的现金分红,还将回购并列,这也算是一个风向标,相比传统的红利指数是一个进步。

当然更直接的导向,则是此次回购指数的推出。10 月 17 日,中证指数公司一口气推了包括中证回购在内的四条回购指数——在这个指数就是 ETF 指挥棒的年代,有了指数,就可能有相应的指数产品跟进。

那么回购指数相比目前大热的红利指数,有什么差异和增量价值?

先看行业,你就会有直观感受。

传统上的红利指数,银行和煤炭是两大权重行业,在当下的经济环境下这两个行业的确是最豪爽派息的。但这些行业的大股东拿了派息多半是不会重新在二级市场买股的,所以股价就缺乏支撑。回购指数不同,更偏向于工业股风格,以中证回购来看三大行业是医药生物、化工和电子。而且即使前三大行业的权重也不过 10%左右,行业上更为分散。

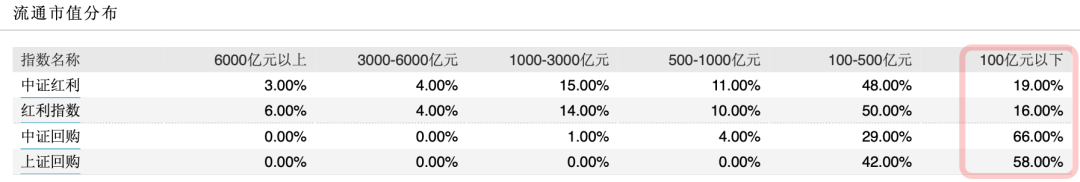

也正因为这种行业特点,所以回购指数的市值更下沉,过半在 100 亿元以下。

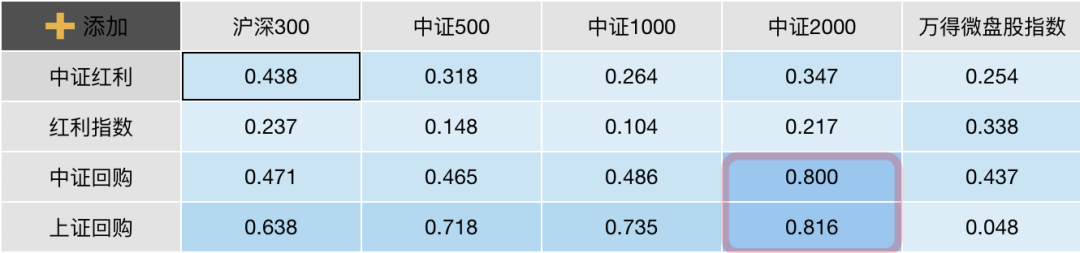

从过去一年的表现来看,中证回购和上证回购,与中证2000指数的相关系数相当高。

与之相比,红利指数与几个规模指数不显著相关。从这点而言,两个回购指数具有另类小盘股指数的作用,而红利指数则更具有增加组合差异度的作用。

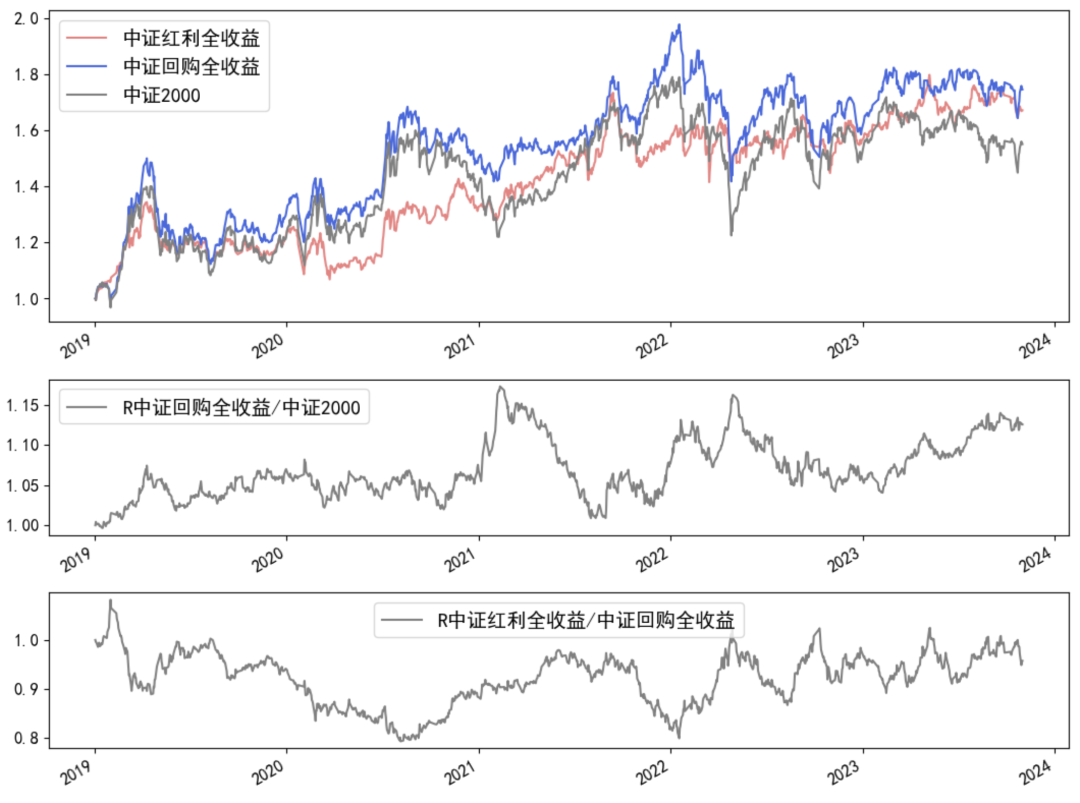

下图是中证红利、中证回购和中证2000指数的 2019 年迄今的走势对比图。对比蓝色和灰色曲线,很清晰能看得出中证回购和中证2000指数的高度同步性,如果再看第二张小图的中证回购和中证2000指数的比值图,可以看到中证回购总体相比中证2000指数是走强的,2021 年初和 2022 年中有两个高点,当下也处于相对较强,但还没突破前期的两个高点。

至于中证红利和中证回购,2019 年迄今,累计表现是差不多的。但在2019 年至 2020 年牛市中,中证回购有阶段性的优势,但随后红利猛追。进入 2022 年,这两者累计收益逐步趋同,只有小波动的震荡了。

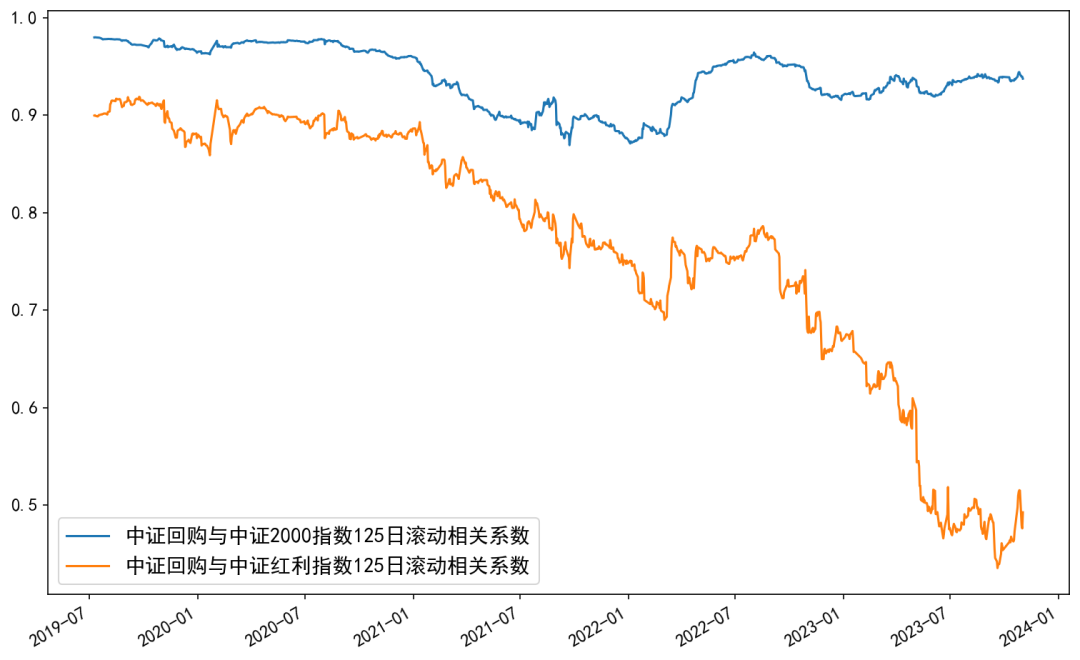

不过,需要注意的是,所谓的趋势只是累计收益,而非单日的表现。下图是中证回购指数与中证红利和中证2000指数的 125 日滚动相关系数,可以看到回购与中证2000指数始终保持高相关,但与中证红利的相关系数却不断下降。这正是红利指数的重要价值——波动的独特性。

回购这事儿,对 A股还是新鲜事。所以某种程度上,中证回购指数当下的许多特性,包括市值分布都,都未必预示将来。在美国,回购蔚然成风,这里面固然有税制等影响,但不可否认的是回购更有利于捍卫股价,符合大股东和机构投资者的利益。未来 A股这块能否越来越普及,能对价格造成更大的正面提升,回购指数无疑给了一个很好的观察标的。

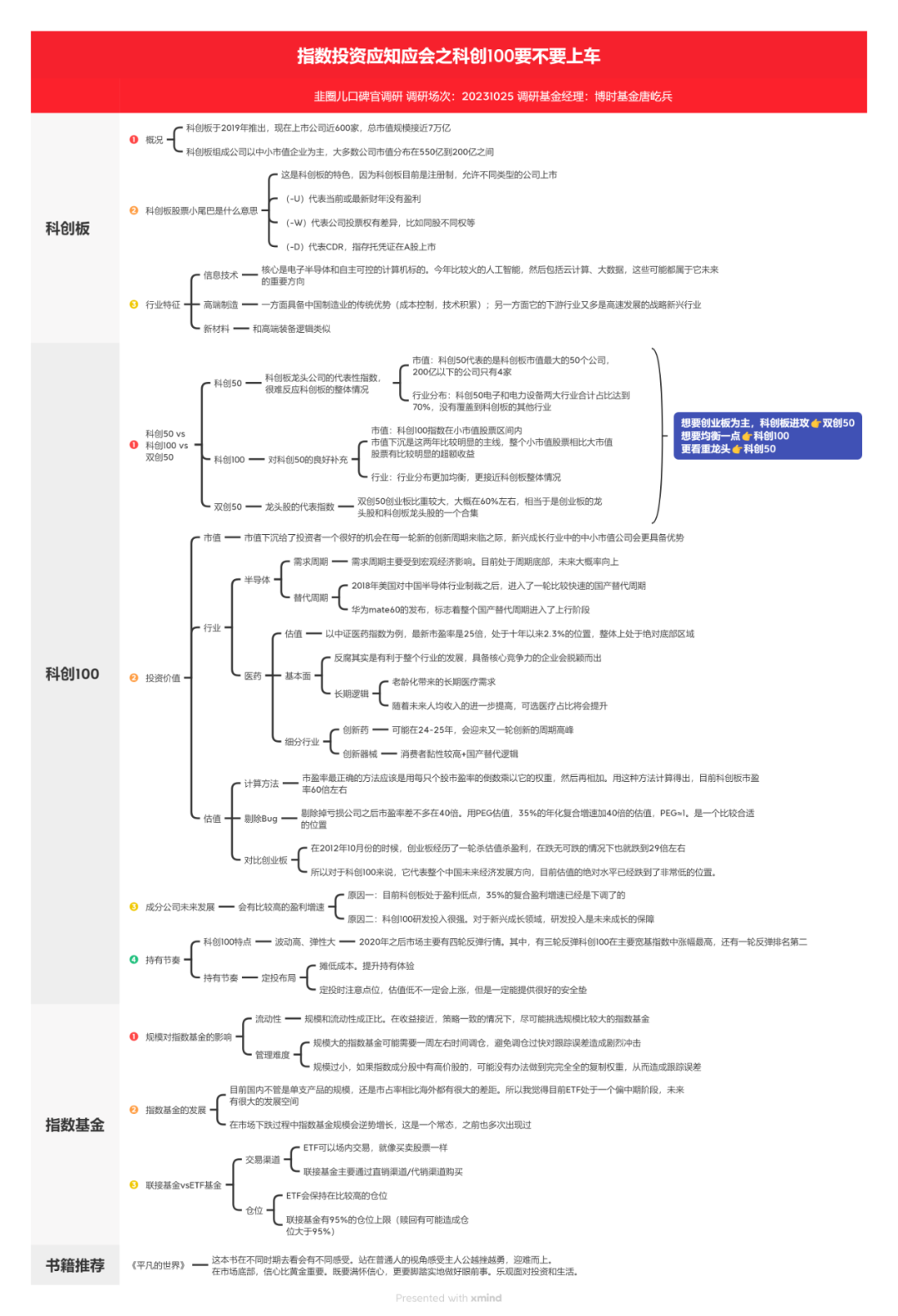

PS: 最近对科创 100 指数感兴趣的人不少,我上周结合医药股,也简单聊过。正好最近韭圈儿口碑官调研做了一期《指数投资应知应会之科创100要不要上车》,调研了博时科创指数 100ETF的基金经理唐屹兵,下面是调研的思维导图,对科创板和科创 100 指数还不熟悉的投资者,是非常好的快速入门导引。更详细的调研纪要,可以点击图片跳转至韭圈儿领取。

本篇文章来源于微信公众号: EarlETF