可转债多因子满仓轮动中的几个实战问题

从2021年开始重仓可转债以来,策略不断修正,到现在以130元为阈值的策略算是比较稳定了,再加上借助禄得网的回测,更加方便的发现了不同因子的变化对结果的影响。下面就来讨论一下我这2年多来遇到的一些实际问题。

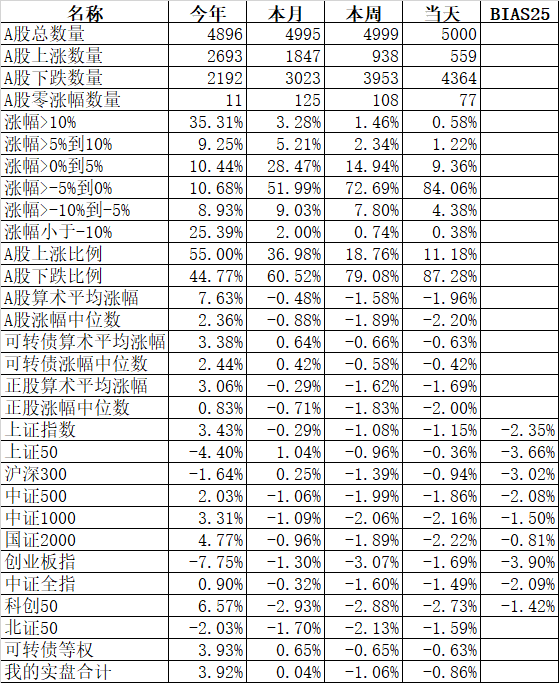

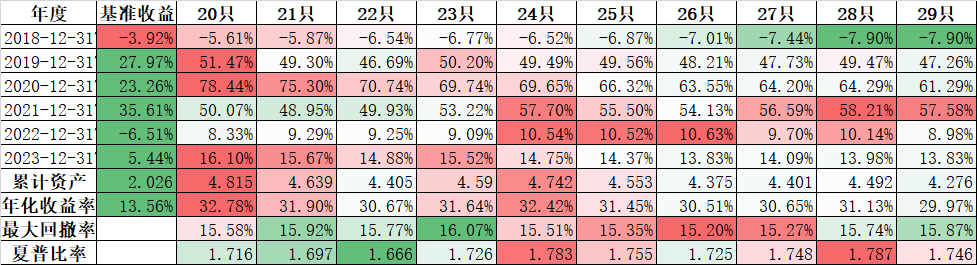

以下是借助禄得网回测的结果,基本条件:5个交易日轮动一次,多因子策略排名(恕不公开具体因子和权重),130元阈值,剔除低等级债和临近到期债,平均持有从20只到29只。佣金及冲击成本双边千3。

从上表中我们可以看到,随着持有数量的增加,收益率有下降的趋势,但也不是绝对线性递减的。我们回测用的是定期轮动,这里是5个交易日满仓轮动一次,卖出从排名21名开始的可转债,买入20名前面的可转债。

但实战中有个问题,就是21名和20名的分数可能差异非常小,导致换仓的成本可能都大于换仓的收益了。再加上排名对应收益的非线性,定时轮动可能不一定是最佳策略。

我们可以改成定排名的轮动,比如说这里跌到24名前我们不轮出,直到25名后才轮出,甚至不到轮动日发现有可转债排名超过25名的就可以轮出。感觉效果会更好,只不过定排名轮动在禄得网上无法实现回测。但定排名轮动的缺点是每天都要盯盘,不像定时轮动比较适合职场人士。

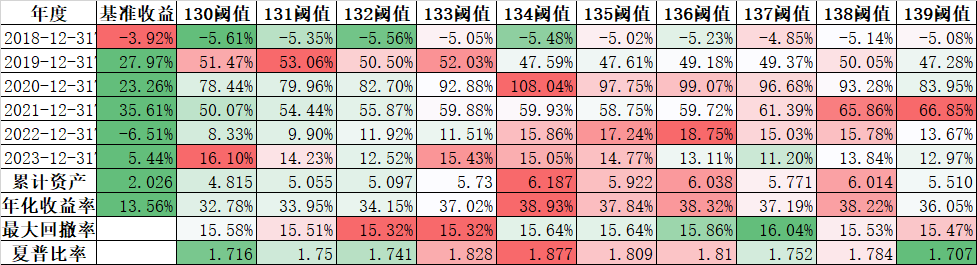

第二,关于130价格阈值。

以上回测其他条件同前面,平均持有20只可转债,阈值从130元到139元的情况,从长期看,收益率是随着阈值的增加而增加的,但也不是完全线性的,139元阈值对应的夏普比例1.707反而是最低的。所以针对这种情况,我们在实战中对于阈值的操作也可以类似前面排名的操作一样买卖从完全相等变成不相等,譬如买入条件是小于等于130元,但如果排名还在前面的,价格在135元下依然持有,直到价格大于135元才卖出。

总结一下前面两种情况:排名小于等于20买入,排名大于25卖出;价格小于等于130元买入,大于135元卖出。这种非对称买卖其实是量化中常见的,因为如果是完全对称,那么很有可能某只可转债排名在20之间来回变化,或者在130元之间来回变化,变化的幅度又很小,导致实战中来回买卖,再加上佣金和冲击成本,导致无效轮动。这里要借用电影《让子弹飞》里的片名:让子弹飞一会。

第三个问题是脉冲,新规出来前我做过统计,正股涨停,可转债涨幅超过7%以上的,就应该卖出可转债过几天有机会再接回来,这是一个大概率正确的,但不是每次都有超额收益的,新规前我坚持做了几十次,绝大部分都有超额收益。新规后脉冲现象减弱,但依然值得去做。比如最近一次上周四我持仓的长久转债的正股涨停,但长久转债最高也只涨了6%左右,我大概是在5%左右清仓的,到收盘只剩下3.5%了。第二天正股早上最高涨到8%以上,到收盘只剩下1.34%。但长久转债虽然周五早上最高冲到2%,但到收盘跌了1.46%,而我周四换入的温氏转债还微涨了0.10%。有网友问为什么正股涨停后第二天收盘涨1.46%,但可转债却反而跌了1.46%。其实这种情况在可转债非常普遍,就是第一天正股涨停,可转债比如涨5%,这5%其实已经预估了正股第二天继续上涨,结果正股第二天虽然涨了1.46%,但其实是低于可转债持有人的预估的,所以大概率下跌。背后的原因还是可转债的溢价过高,已经预估了正股的大涨。这是最近一段时间正股涨停后的普遍现象,当然也不是100%,只要大部分时间有效就可以了。

第四个问题是回测是在强赎公告后剔除的,但实际上我们可以做的更好,目前我一般是在还有5个交易日的时候就剔除了,因为按照规定公司要提前5个交易日发提醒公告。

目前就想到这些,当然还有很多投资者通过个债分析,技术分析等手段比我做的更好,这是值得我学习借鉴的。

本篇文章来源于微信公众号: 持有封基