偏股主动型基金仓位小幅下调;基金加仓TMT板块

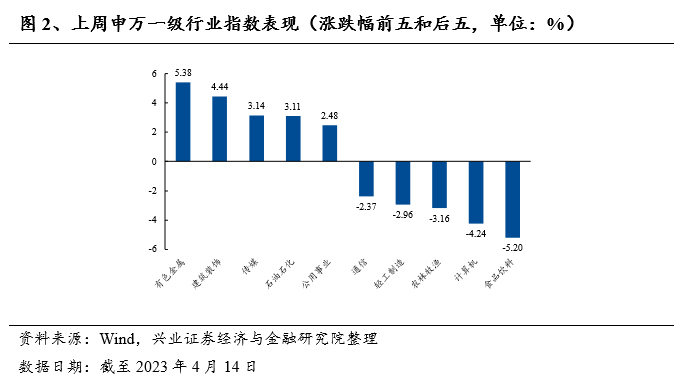

市场回顾:过去一周,市场主要宽基指数均上涨。收益率排名前五的行业分别为有色金属、建筑装饰、传媒、石油石化、公用事业,收益率分别为5.38%、4.44%、3.14%、3.11%、2.48%。

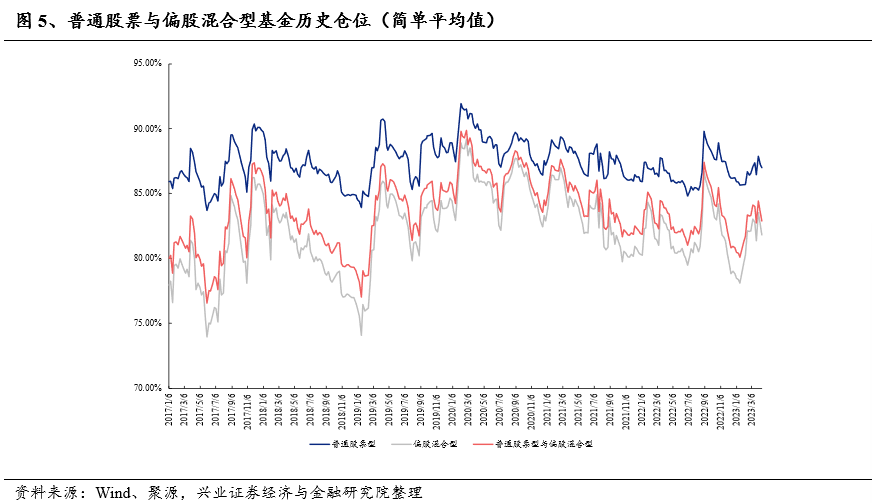

基金市场与仓位分布:上周偏股主动型基金的净值平均下跌0.87%。据测算,从简单平均值来看,上周普通股票型与偏股混合型基金的平均仓位为82.89%。其中普通股票型基金的平均仓位约86.97%,偏股混合型基金的平均仓位约81.83%。较最近一期仓位情况,上周普通股票型与偏股混合型基金平均仓位下降0.66%。其中,普通股票型基金平均仓位下降0.24%,偏股混合型基金平均仓位下降0.77%。

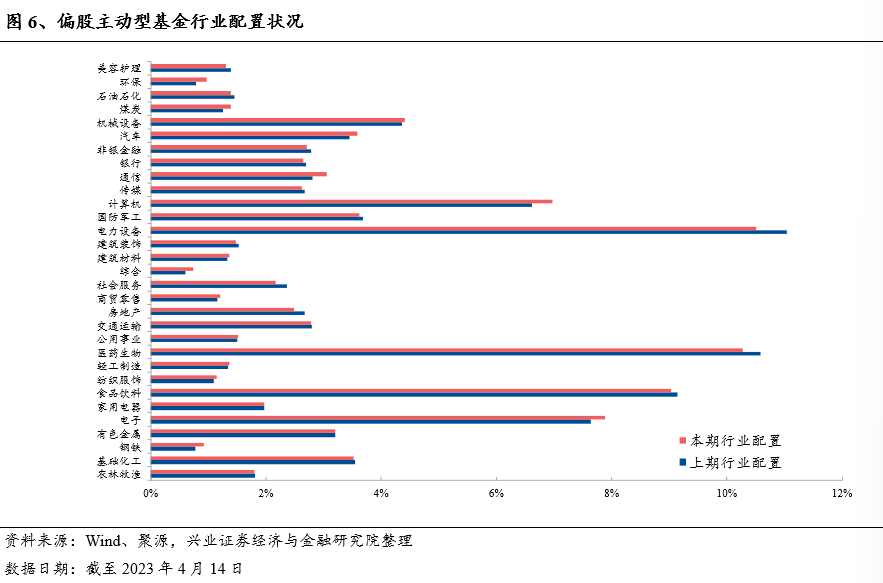

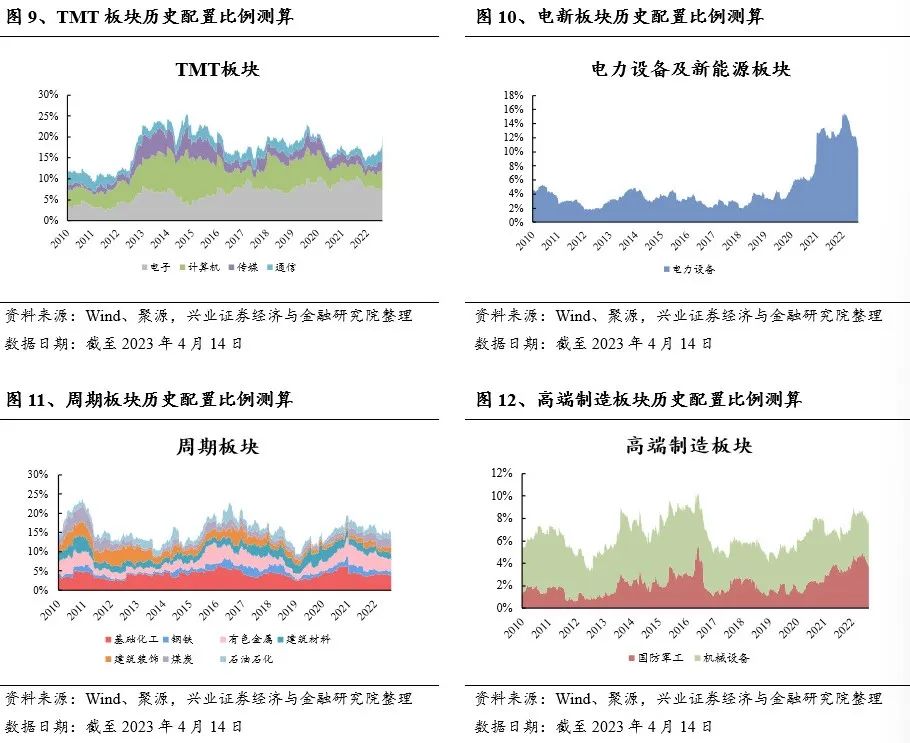

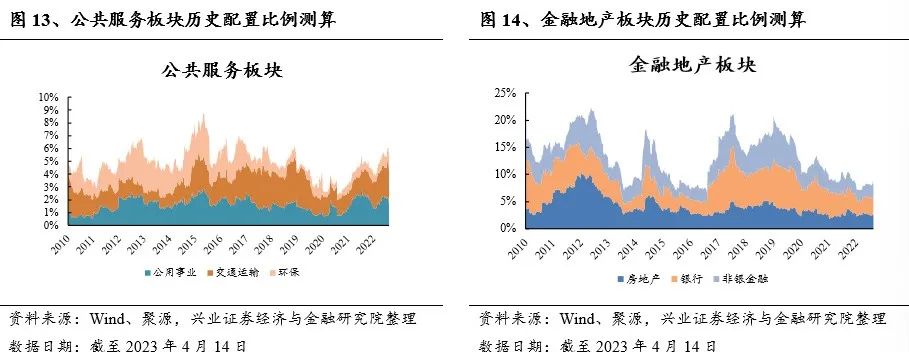

行业配置:据测算,与最近一期的行业配置情况相比,上周配置比例上调较多的行业有计算机、电子、通信、环保,配比下调较多的行业有电力设备、医药生物、社会服务、房地产。

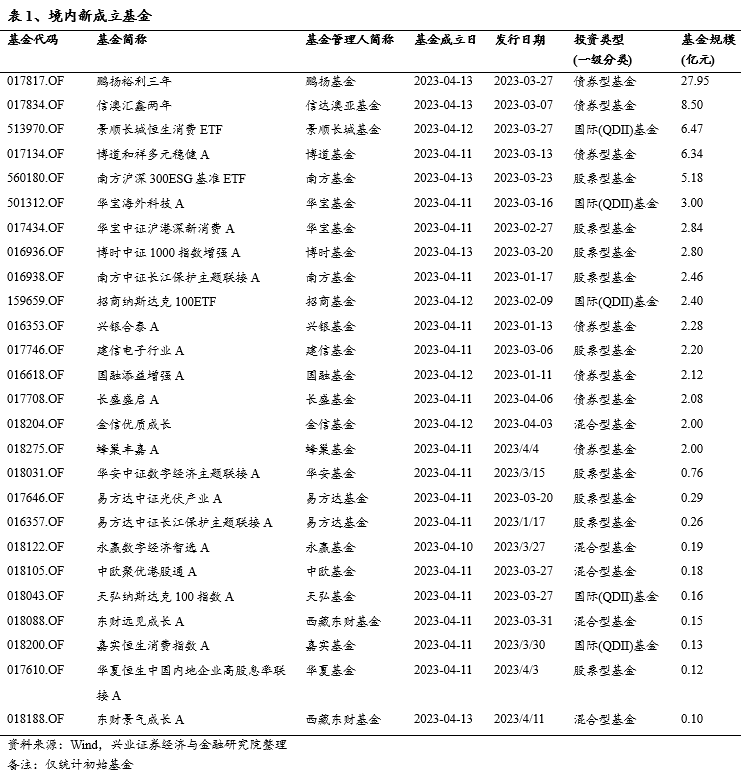

境内新成立基金(2023/4/8-4/14):本期境内新成立基金26只,分别是混合型基金5只、债券型基金7只、股票型基金9只、国际QDII基金5只。新成立基金中规模最大的是鹏扬裕利三年,规模为27.95亿元。

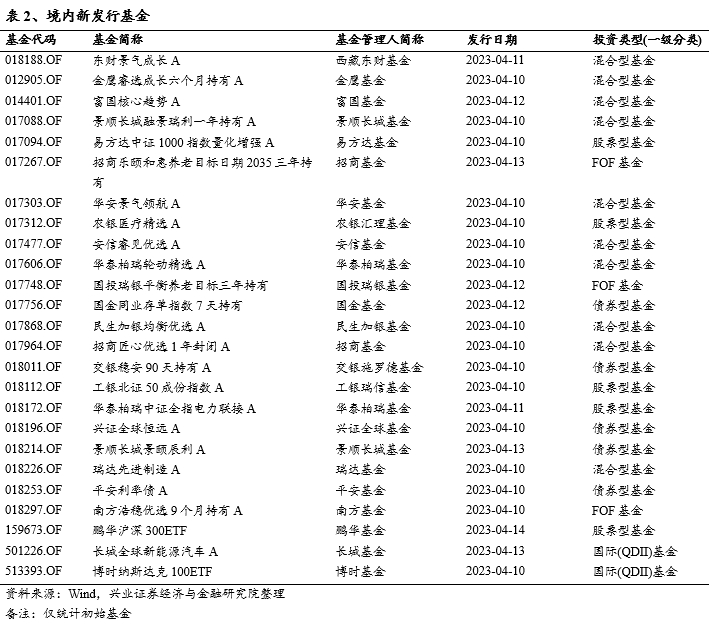

境内新发行基金(2023/4/8-4/14):本期境内新发行基金25只,分别是债券型基金5只、混合型基金10只、股票型基金5只、FOF基金3只、国际QDII基金2只。

新批准、新受理基金:本期境内未见新批准,新受理基金。

风险提示:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

报告正文

1

市场回顾

从各行业情况来看,涨幅排名前五的行业分别为有色金属、建筑装饰、传媒、石油石化、公用事业,收益率分别为5.38%、4.44%、3.14%、3.11%、2.48%;涨跌幅排名靠后的分别为通信、轻工制造、农林牧渔、计算机、食品饮料,收益率分别为-2.37%、 -2.96%、 -3.16%、-4.24%、-5.20%。

2

偏股主动型基金分析

本章重点关注偏股主动型基金在业绩表现、行业配置以及风格特征等方面的整体状况。

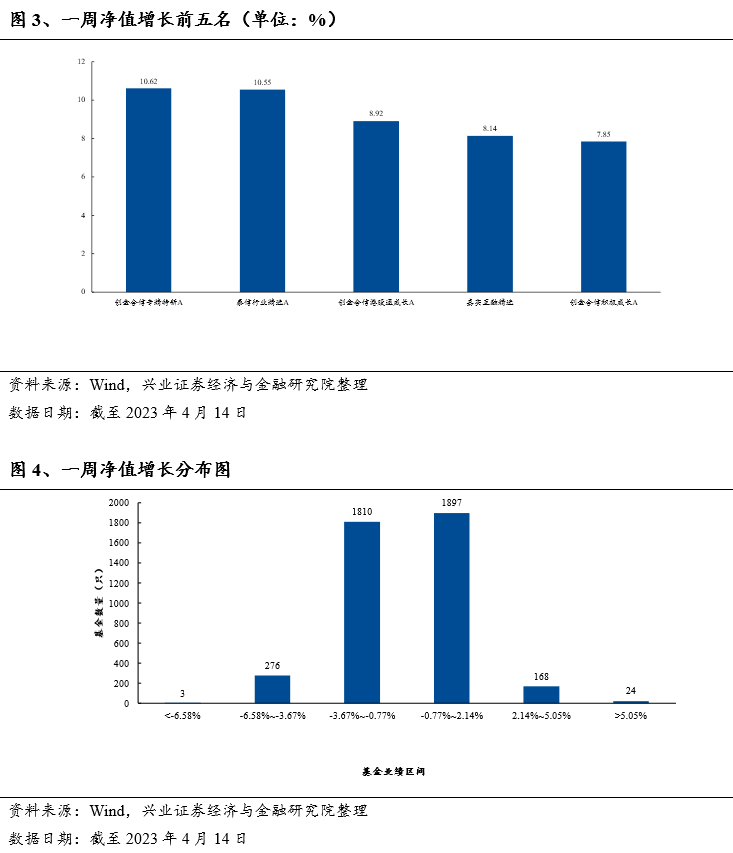

2.1 基金业绩表现

上周偏股主动型基金的净值平均下跌0.87%。其中:净值表现最好的前五只基金分别是创金合信专精特新A、泰信行业精选A、创金合信港股通成长A、嘉实互融精选、创金合信积极成长A,一周净值涨幅分别是10.62%、10.55%、8.92%、8.14%、7.85%。

2.2 仓位分布

据测算,从简单平均值来看,上周普通股票型与偏股混合型基金的平均仓位为82.89%。其中普通股票型基金的平均仓位约86.97%,偏股混合型基金的平均仓位约81.83%。较最近一期仓位情况,上周普通股票型与偏股混合型基金平均仓位下降0.66%。其中,普通股票型基金平均仓位下降0.24%,偏股混合型基金平均仓位下降0.77%。

从仓位中位数来看,上周普通股票型与偏股混合型基金的仓位中位数为84.83%。其中普通股票型基金的仓位中位数约86.70%,偏股混合型基金的仓位中位数约83.80%。较最近一期仓位情况,上周普通股票型与偏股混合型基金仓位中位数下降0.62%。其中,普通股票型基金仓位中位数下降0.94%,偏股混合型基金仓位中位数下降0.93%。

从规模加权平均值来看,上周普通股票型与偏股混合型基金的平均仓位为85.56%。其中普通股票型基金的平均仓位约88.20%,偏股混合型基金的平均仓位约84.92%。较最近一期仓位情况,上周普通股票型与偏股混合型基金平均仓位下降0.50%。其中,普通股票型基金平均仓位下降0.24%,偏股混合型基金平均仓位下降0.56%。

与2017年1月1日以来的历史仓位对比,目前基金仓位处于中等位置。从简单平均仓位来看,普通股票型与偏股混合型基金整体仓位处于历史由低至高的41.70%分位。其中,普通股票型基金仓位处于历史由低至高的43.00%分位,偏股混合型基金仓位处于历史由低至高的45.50%分位。

2.3 行业配置

据测算,与最近一期的行业配置情况相比,上周配置比例上调较多的行业有计算机、电子、通信、环保,配比下调较多的行业有电力设备、医药生物、社会服务、房地产。

3

境内新成立与新发行基金

(2023/4/8-2023/4/14)

本期境内新成立基金26只,分别是混合型基金5只、债券型基金7只、股票型基金9只、国际QDII基金5只。新成立基金中规模最大的是鹏扬裕利三年,规模为27.95亿元。详情如下:

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:

《【兴证金工】偏股主动型基金仓位有小幅下调;基金加仓房地产》

对外发布时间:2023年4月16日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

郑兆磊

S0190520080006

自媒体信息披露与重要声明

本篇文章来源于微信公众号: XYQuantResearch