今年公募基金为什么会这样?

投资里有很多言论,听起来确实有道理,但真正做起来并不是那么容易。比如巴菲特曾经说过:你如果不准备持有一只股票十年,那你也不要持有它十分钟。要投资伟大的公司,伟大的期限至少二三十年以上。大师的话当然没错,但如果你买的是乐视或者恒大呢?它们当年也有辉煌的时候。即使巴菲特本人,也有买了航空股马上就割肉的时候。

投资易学难精,和基金经理相比,我们普通人在知识、信息、组织等各方面肯定不如他们,所以委托理财是普通人最好的投资方法。这句话听起来似乎也非常正确,但今年的实际情况恰恰相反。

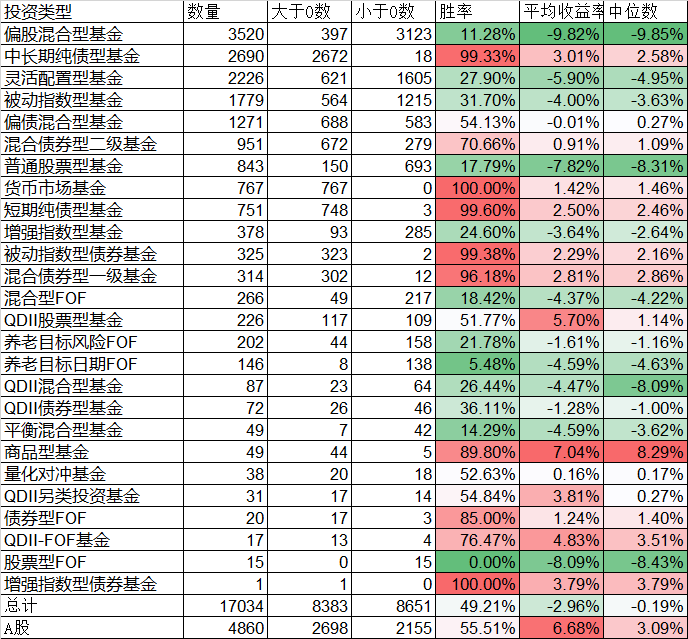

2023年四分之三过去了,我从choice里导出了全部公募基金的数据,在有完整今年净值的17034只基金中,数量最多的是偏股混合基金,3520只偏股混合基金,今年盈利的竟然只有397只,胜率只有11.28%,算术平均收益率是-9.82%,中位数也差不多,是-9.85%。在各类基金中今年表现垫底。

数量最多的品类基金表现最差,怪不得会受到很多投资者的诟病。今年主流宽基指数中,虽然大部分都是下跌的,但除了创业板指下跌了14.61%外,其他各大指数的表现均好于这个偏股混合基金,甚至还有上证指数今年还微涨了0.69%,成为宽基指数中的一颗独苗。

如果和个股比,那么今年的公募基金更加是完败。今年有完整数据的4860只沪深两市的个股,上涨的有2698只,胜率高达55.51%,算术平均涨幅是6.68%,中位数是3.09%,都远远超过偏股混合基金。

按理说,这3520只偏股混合基金,绝大部分都是由基金经理从这4860只个股里挑选出来的,为什么今年9个月过去了,差异那么大呢?

我统计了基金的10大持仓的情况,这4860只个股里,有2774只是没有一个基金持仓在10大重仓里的,恰恰是这2774只被所有的基金都看不上眼的A股,今年上涨的有1753只,胜率是63.19%,平均上涨了11.28%,中位数也有6.73%。

也就是说,在A股中被所有基金都看不上眼的2774只股票,他们今年的表现要远远好于全体A股,那么可想而知被基金选中的个股今年的表现自然不如整体A股了。

基金经理作为一个最聪明的群体,今年集体看走眼,那背后的逻辑是什么呢?当然不是水平比我们散户低,也不可能就是故意选择一部分今年跌的多的个股。我想背后的原因可能有几个:

第一,2019年、2020年这两年基金的大年,市场透支的基金持有的白马股的价格,再加上“专家理财“的观念深入人心,加速了这些白马股的上涨,2021年后因为价格透支,均值回归,导致基金持有的白马股下跌的比全体A股更多。

第二,北上资金基本重仓的也是这些白马股,今年特别是最近一段时间源源不断的流出,更是加剧了这种情况。

第三,公募基金都有基金池,基金经理也只能从这些基金池里挑选,而今年上涨多的很多个股可能不符合基金池的选股条件。

第四,游资因为看到了这些趋势,刻意躲避基金重仓股,更加加剧了今年的两极分化。看看今年微盘股指数涨了33.75%,就知道今年的分化有多严重。

但话说回来,今年基金表现差,不代表长期差。从长期来看,主动型的偏股混合基金的表现在A股还是超过了指数基金,这是有A股的特殊情况决定的,关于这一点,我多次在以前的文章里做过统计,这里不再赘述了。

回到开头的问题,对于专家理财这个问题,不是全面肯定,也不是全面否定,就看你关注哪一段时间了。

所以投资不是学了基本经典的书,会背几句大师的语录就可以搞定的。联想到这几天去世的私募基金经历U兄,我过去也从来没关注过,今天看了他在雪球上的发言,觉得他说的都不错,但实际上他自己走向了反面,真的是知易行难。

中秋刚过,国庆又来临,祝广大网友们过个轻松的长假,节后再战!

本篇文章来源于微信公众号: 持有封基