中金 | 看好股票资产,小盘价值占优

摘要

风格轮动:小盘价值风格占优

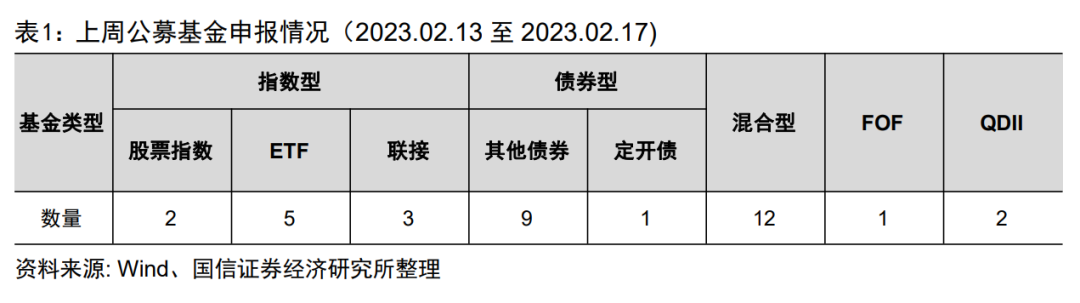

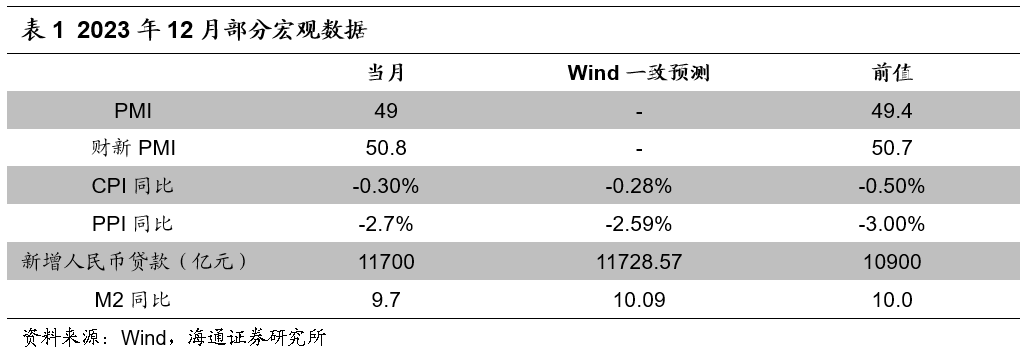

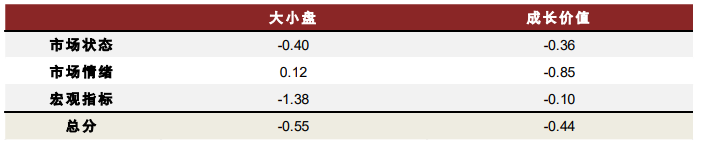

当前(2023-04-01)大小盘维度综合指标值为-0.55,成长价值维度综合指标值为-0.44,整体风格判断为小盘价值。具体而言,在大小盘维度下,市场状态大类指标-0.4,宏观环境大类指标-1.38,均偏向于小盘;市场情绪大类指标0.12,均衡偏大盘。在成长价值维度下,市场状态大类指标-0.36,市场情绪大类指标为-0.85,宏观环境大类指标为-0.1,均偏向于价值。

行业轮动:看好电新、汽车、家电、食品饮料、机械和轻工制造

模型4月份最新推荐持仓为:电新、汽车、家电、食品饮料、机械和轻工制造。相比3月份的持仓,本次持仓新增机械行业,同时剔除了农林牧渔行业。

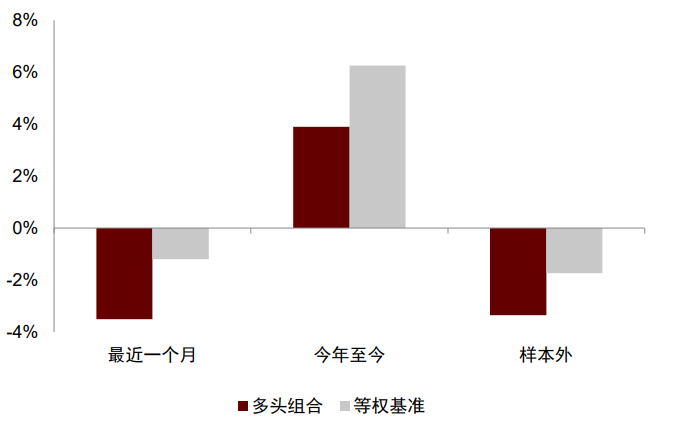

模型组合3月份涨跌幅为-3.5%,同期全行业[文]等权基准涨跌幅为-1.2%,组合跑输基准2.[章]3ppt。样本外(2021-06-01至20[来]23-03-31)组合收益率-3.4%,同期[自]行业等权基准收益率-1.7%,超额收益率-1[1].6%。

行业景气度模型观点:周期性行业景气度整体仍然较弱。总体来看,模型判断电力及公用事业行业景气度相对较高;判断景气状态较差的行业包括汽车、电子、有色金属、煤炭、石油石化、交通运输、钢铁、基础化工。

多因子选股:沪深300增强组合3月跑赢基准1.54ppt,YTD超额基准5.72ppt

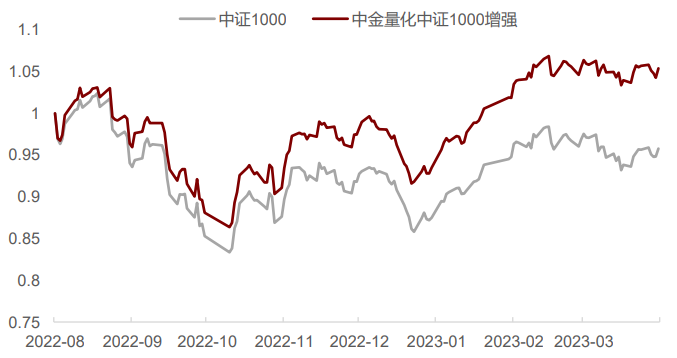

3月沪深300指数增强跑赢基准1.54ppt。组合样本外跟踪以来(2019-01-01至2023-03-31)累计收益89.55%,累计跑赢基准53.14ppt。3月中证500指数增强跑赢基准0.09ppt。组合样本外跟踪以来(2021-01-01至2023-03-31)累计收益28.84%,累计跑赢基准31.05ppt。3月中证1000指数增强跑赢基准0.97ppt。组合样本外跟踪以来(2022-08-01至2023-03-31)累计收益5.38%,累计跑赢基准9.61ppt。

主动量化选股:2023年价值股优选策略收益率为13%,超额中证红利指数基准7.9ppt

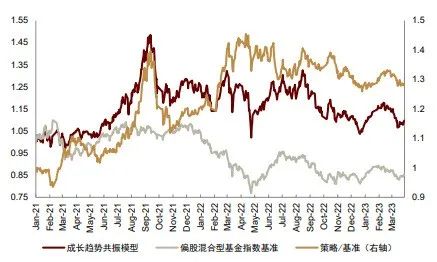

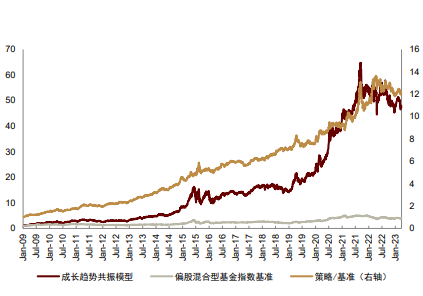

成长趋势共振模型3月收益率为-4.8%。该策略2009年1月1日以来,年化收益率达32.5%,以偏股混合型基金指数为基准,年化超额收益率达21.4%。3月收益率为-4.8%,跑输基准3.4ppt。

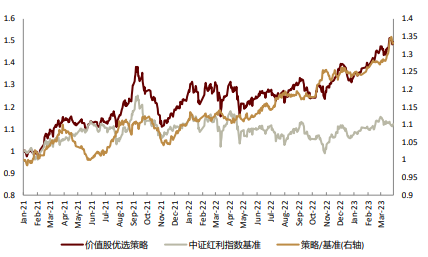

价值股优选策略3月收益率为3.1%。该策略2009年5月5日以来,年化收益率达21.8%,以中证红利指数为基准,年化超额收益率为15.6%。3月收益率3.1%,超额基准4.4ppt。

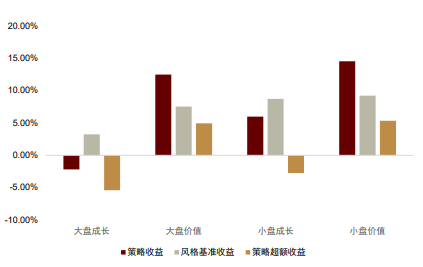

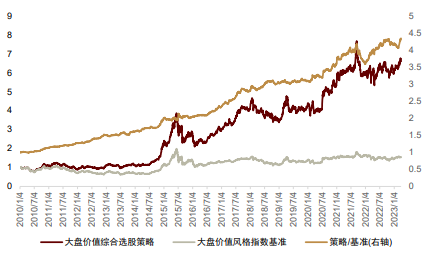

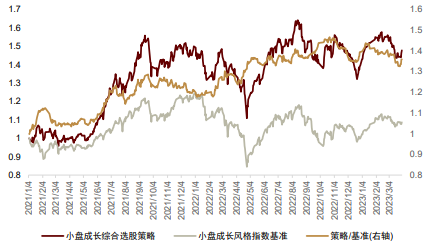

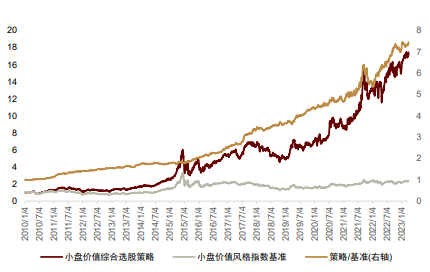

四象限风格中,大盘价值、小盘价值风格选股策略表现较好,年初至今收益率分别为12.5%、14.5%。其中,大盘价值综合选股策略3月收益率为6.4%,超额大盘价值风格指数基准6.9ppt;小盘价值风格综合选股策略3月收益率为1.1%,超额小盘价值风格指数基准2.3ppt。而大盘成长、小盘成长风格选股策略3月表现相对较弱,3月收益率分别为-1.7%、-5.3%

量化配置:股票>商品>债券

综合宏观驱动力、经济预期差、左侧内生结构、技术指标等维度的信息,我们当前对国内股票资产最为看好,商品资产中性谨慎,债券资产最为悲观,各资产看好程度排序为股票>商品>债券。

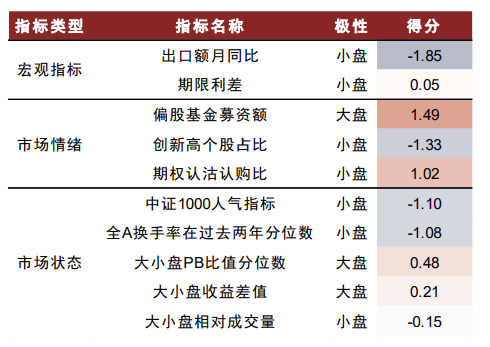

1)宏观预期差维度:看多股票、看平债券、看平商品。从股票市场看,最新的PPI不及预期,CPI连续三个月不及预期,社融连续两个月超预期,人民币贷款连续三个月超预期,整体对股票市场影响偏正面;从债券市场看,近期无具有显著影响的指标公布,整体对债券市场影响偏中性;从商品市场看,最新的工业增加值超预期,美元兑人民币不及预期,整体对商品市场影响偏中性。

2)左侧择时维度:看平股票、看空债券、看空商品。①当前股市左侧择时体系中所有指标均处于无观点状态,我们认为股市当前并不处于微观结构上的极端情景,出现大级别顶点或底点的概率较小。②当前债券左侧择时体系中有3个指标发出看空信号,1个指标发出看多信号,其余指标维持无观点状态,我们认为债券市场在估值、情绪、资金等角度整体处于过于高估或过热状态,未来大概率会出现趋势反转后的市场下跌。③当前商品左侧择时体系中有1个指标发出看空信号,其余指标维持无观点状态,我们认为商品市场整体处于过热状态,未来大概率出现情绪降温所带来的价格下行。

3)阻力支撑维度:当前股市为中性信号,支撑与阻力较为接近。截至最新时点,股市阻力支撑指标在5个主要宽基指数中涨跌信号不一,我们认为市场底部支撑与顶部阻力较为接近,出现大级别顶点或底点的概率较小。

4)系统性风险维度:股债双杀预警信号未触发,股债未来同跌概率不大。2022年3月15日,股债双跌预警指标触发,并持续至2022年4月22日结束。从2022年4月23日至今,预警指标处于未触发状态。因此站在当前时点,我们认为股债未来同跌概率不大。

三维一体股债配置模型:3月份收益0.07%,当前增配股票资产。2023年2月1日,中证500指数的趋势动量指标由负转正,触发组合调仓。调仓日,沪深300指数为看多信号,中证500指数为看多信号,债券资产的观点为看空,并相对看好利率债。因此模型在调仓日增配沪深300与中证500,减配债券并在债券端配置利率债,各资产配置比例为沪深300指数34.21%,中证500指数21.32%,中债总财富指数44.46%。模型在当前维持2月1日的配置建议,各资产配置比例为沪深300指数34.21%,中证500指数21.32%,中债总财富指数44.46%。2023年3月份,模型共取得0.07%的绝对收益,劣于风险平价基准的0.36%和2股8债基准的0.55%。样本外(2020-12-25至2023-03-31),模型累计收益6.61%,优于风险平价基准的3.55%与2股8债基准的6.04%。

风险提示:本篇报告基于市场历史收益,探究量化策略表现,无法确保样本外收益。

正文

风格轮动:小盘价值风格占优

四象限风格轮动模型

模型简介

我们在报告《量化多因子系列(11):如何捕捉四象限的风格轮动?》的报告中,结合风格影响因素分析和量化指标筛选方法,构建了综合单一维度和重合维度预测指标的,大盘成长、大盘价值、小盘成长、小盘价值四象限风格轮动模型。我们从市场状态、市场情绪、宏观环境三个维度寻找有经济学意义的候选指标,采用格兰杰检验和相关性检验对指标有效性进行测试,旨在筛选出既对四象限风格收益有预测效果,且符合经济学逻辑的轮动指标,最终选出共15个指标。

► 成长/价值维度的有效指标包括:新增投资者数量、中国波指、PPI月同比和M2M1增速差等。

► 大盘/小盘维度的有效指标包括:大小盘相对换手率、全A换手率分位数、创新高个股占比、期权认沽认购比等。

► 重合指标(即对大盘/小盘和成长/价值维度均有效)包括:偏股基金募资额、期限利差等。

使用通过显著性检验后的入选指标,我们构建了大盘/小盘和成长/价值两个维度的复合指标。除了将指标标准化和调整极性以外,我们通过叠加滚动胜率信息纳入了指标近期趋势的信息。我们进一步将所得二维复合得分指标,通过坐标法搭建四象限风格的仓位调整轮动策略:重仓推荐风格,低配相邻风格,不配相反风格。

最新观点

当前(2023-04-01)大小盘维度综合指标值为-0.55,成长价值维度综合指标值为-0.44,整体风格判断为小盘价值。具体而言,在大小盘维度下,市场状态大类指标-0.4,宏观环境大类指标-1.38,均偏向于小盘;市场情绪大类指标0.12,均衡偏大盘。在成长价值维度下,市场状态大类指标-0.36,市场情绪大类指标为-0.85,宏观环境大类指标为-0.1,均偏向于价值。

综合来看,我们认为短期内风格偏向于小盘价值风格,推荐配置权重为58.74%。

图表1:各维度大类指标及综合指标值

资料来源:Wind,中金公司研究部(截止于2023-03-31)

图表2:大小盘维度细分指标得分

资料来源:Wind,中金公司研究部(截止于2023-03-31)。注:得分为极性与胜率调整后得分

图表3:成长价值维度细分指标得分

资料来源:Wind,中金公司研究部(截止于2023-03-31)。注:得分为极性与胜率调整后得分

行业轮动:电新、汽车和家电板块延续优势

多维叠加轮动模型:看好电新、汽车、家电、食品饮料、机械和轻工制造

模型简介

我们在报告《行业轮动系列(2):如何在打分体系下运用宏观与中观信息》的报告中,以行业内成分股的微观结构为基础,叠加宏观场景与中观景气度信息。综合各维度信息后构造出综合行业轮动指标:

► 微观特征:

囊括盈利预期、成长趋势、营运效率改善、财务杠杆利用、机构情绪、资金情绪、量价技术这七大类型特征共20个细分微观指标。

► 宏观情景:

构造宏观经济增长指数与宏观流动性指数,并基于宏观情景动态地给各个微观特征进行配权。

► 中观景气度:

基于部分周期性行业的中观行业景气度指标,采用相关性筛选、数值状态化与截面标准差赋权的方式,克服中观景气度数据在行业轮动打分体系中景气度与股价收益不匹配、不同行业景气度不可比、景气度数据覆盖行业不全等难点。将中观得分融入轮动体系。

跟踪表现

A股市场在3月仍处于均衡整理态势,中证全指月[7]度下跌0.81%。不同行业在收益上表现出较大[量]分化,月度收益最高的行业与收益最低的行业之间[化]的收益差超29ppt。

传媒行业在3月份表现颇为突出,涨幅为22.2%,涨势显著领先于其他行业;计算机行业表现略位于其后,取得了16.9%的涨幅;此外,通信和电子行业在3月也有着较优的正向表现,涨跌幅分别为9.1%和7.3%。而传统材料和制造行业在3月的表现较为弱势,包括建材、轻工制造、房地产、综合和钢铁行业等。

图表4:中信一级行业月度收益率

资料来源:Wind,中金公司研究部

多维叠加行业轮动组合3月份持仓行业为:电新、家电、汽车、食品饮料、轻工制造和农林牧渔。该组合3月份涨跌幅为-3.5%,同期全行业等权基准涨跌幅为-1.2%,组合跑输基准2.3ppt。

组合2023年以来收益率3.9%,同期行业等[ ]权基准收益率6.3%,超额收益率-2.4%。[ ]

样本外(2021-06-01至2023-03[ ]-31)组合收益率-3.4%,同期行业等权基[1]准收益率-1.7%,超额收益率-1.64%。[7]

图表5:轮动模型样本外跟踪净值

资料来源:Wind,中金公司研究部(截止于2023-03-31)

图表6:轮动模型收益表现

资料来源:Wind,中金公司研究部(截止于2023-03-31)

最新观点

模型4月份最新推荐持仓为:电新、汽车、家电、食品饮料、机械和轻工制造行业。相比3月份的持仓,本次持仓新增机械行业,同时剔除了农林牧渔行业。

图表7:近6个月持仓变化

资料来源:Wind,中金公司研究部

最新行业轮动观点相应各维度信息细节如下:

► 宏观数据对应场景:宏观经济上行与流动性下行。对应营运效率改善等类型微观特征权重提升,而价量技术、财务杠杆利用等类型微观特征权重也同时提升。

► 中观景气度方面,汽车、钢铁、有色金属、石油石化和煤炭行业处于低景气阶段,在本月的模型中有额外扣分;其余行业在中观维度上没有得分调整。

图表8:行业得分细项一览

资料来源:Wind,中金公司研究部

行业景气:周期性行业景气度整体较弱

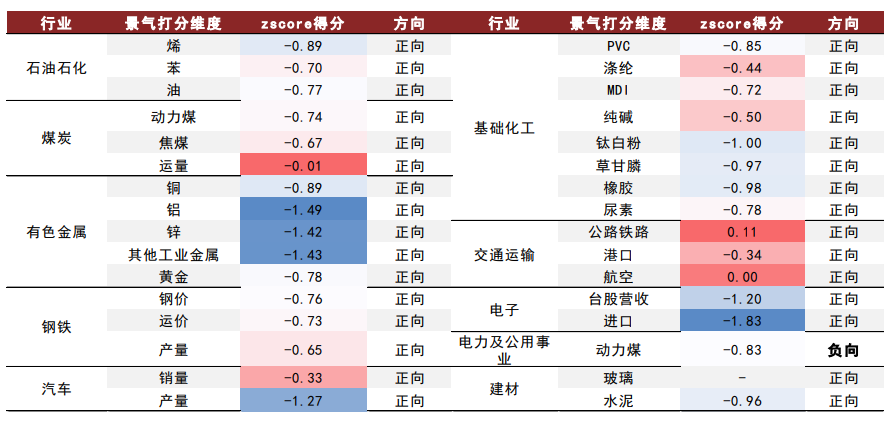

我们在报告《基本面量化系列(5):如何量化跟踪周期性行业景气度》中,针对周期性明显的行业分别构建了景气度打分模型。基于各行业的景气度打分模型,2023年4月观点如下:

► 景气度高的行业:电力及公用事业

► 景气度低的行业:汽车、电子、有色金属、石油石化、煤炭、交通运输、钢铁、基础化工

其中,经过检验,我们发现仅石油石化、煤炭、有色金属、钢铁、汽车行业景气度模型对于行业超额收益的预测能力较强。因此,映射到行业超额收益层面,石油石化、煤炭、钢铁、石油石化、有色行业、汽车均可能跑输市场。

图表9:2023年4月各行业不同景气度维度得分

资料来源:Wind,中金公司研究部

图表10:2023年4月各行业景气度综合得分

资料来源:Wind,中金公司研究部

多因子选股:沪深300增强3月跑赢基准1.54ppt

沪深300指数增强、中证500指数增强和中证1000指数增强的近期表现如下:

沪深300指数增强

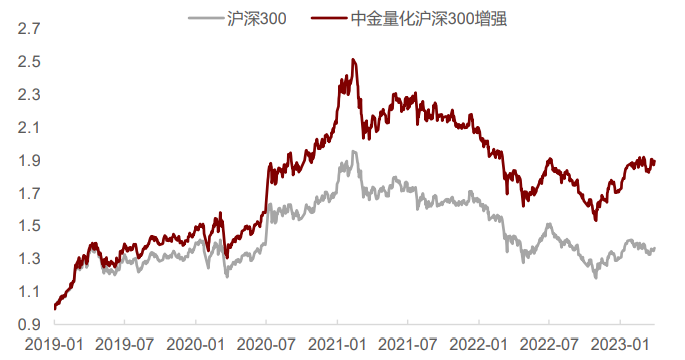

3月中金量化沪深300指数增强 跑赢基准1.54ppt。组合样本外跟踪以来(2019-01-01至2023-03-31)累计收益89.55%,累计跑赢基准53.14ppt。

图表11:中金量化沪深300指数增强样本外净值走势

资料来源:Wind、中金公司研究部(截止于2023-03-31)

中证500指数增强

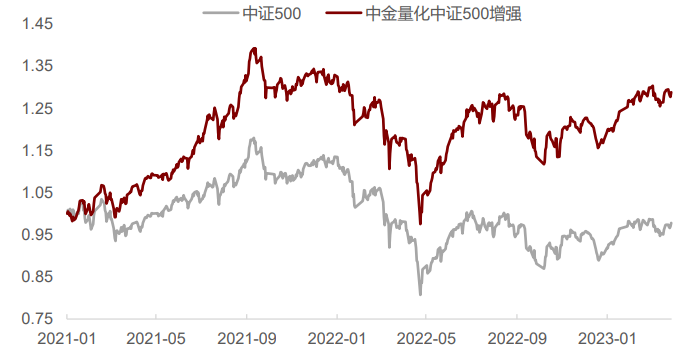

3月中金量化中证500指数增强 跑赢基准0.09ppt。组合样本外跟踪以来(2021-01-01至2023-03-31)累计收益28.84%,累计跑赢基准31.05ppt。

图表12:中金量化中证500指数增强样本外净值走势

资料来源:Wind、中金公司研究部(截止于2023-03-31)

中证1000指数增强

3月中金量化中证1000指数增强跑赢基准0.97ppt。组合样本外跟踪以来(2022-08-01至2023-03-31)累计收益5.38%,累计跑赢基准9.61ppt。

图表13:中金量化中证500指数增强样本外净值走势

资料来源:Wind、中金公司研究部(截止于2023-03-31)

主动量化选股:2023年价值股优选策略收益率达13%

主动量化选股策略旨在实现主动权益投资理念和量化工具的结合,通过量化的方式筛选符合主动权益投资逻辑的个股,构建选股组合。目前,我们分别构建了成长趋势共振和价值股优选两个主动量化选股模型,本章对组合近期的收益表现进行跟踪。

成长趋势共振选股策略

我们在报告《基本面量化系列(3):业绩成长是否具有延续性》的报告中,对“上市公司的业绩成长具有一定的延续性”这一逻辑基础进行了验证。基于这一逻辑,成长趋势共振选股模型的构建主要分为以下三个步骤:

► 业绩加速增长基础池:在全市场范围内,筛选TTM归母净利润环比增速排名前三分之一的股票,并在其中进一步筛选加速度指标排名前50%且加速度绝对值大于0的股票作为基础池。

► 规避非经常性因素带来的风险:非经常性因素对于公司业绩增长的延续性影响较大,因此,在基础池内,我们进一步筛选扣非利润占比大于50%、近一年未发生股权融资事件、偿债能力指标大于-1的公司作为待选股票池。结合报告《基本面量化系列(4):精确刻画业绩的加速增长趋势》的研究成果,我们将业绩分布季节性较为明显的个股剔除。出于稳健性考虑,我们将ROE大于1%、过去半年日均成交额全市场排名前90%、剔除ST股也加入筛选标准。

► 叠加分析师预期和技术面信息增厚收益:在待选股票池内,依据改进动量因子、分析师一致预期调整因子、分析师一致预期业绩增速因子进行排序打分,并等权加总为综合得分,取综合排名靠前的股票作为最终持仓。

图表14:成长趋势共振选股策略实施步骤

资料来源:中金公司研究部

图表15:成长趋势共振选股策略收益表现

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表16:成长趋势共振选股策略收益表现(2021年以来)

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

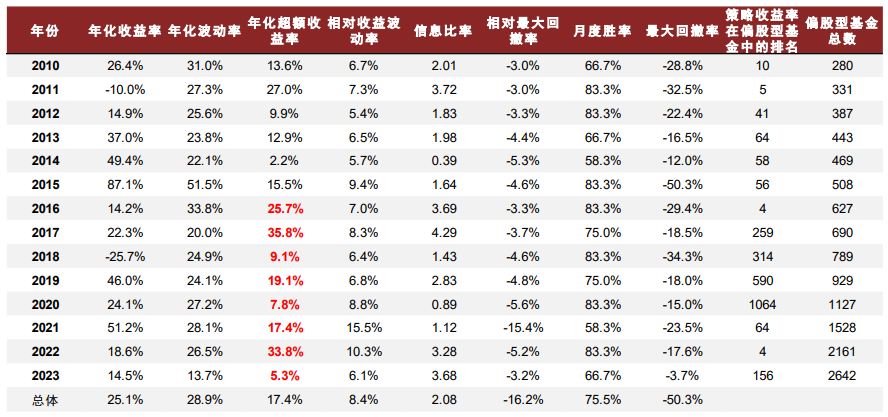

图表17:成长趋势共振选股策略分年度收益统计

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31;2023年收益率为实际收益率,非年化数据)

价值股优选策略

我们在《基本面量化系列(1):如何看待价值股的“价值”》报告中,探讨了价值股的相对优势,并认为价值股的相对优势主要在于下行风险较小、回撤较小,比较适合稳健型投资者。因此,在构建价值股优选策略过程中,我们也是强调突出下行风险小的特性,具体实施过程如下:

► 基础池:依据中信一级行业分类,每个行业分别筛选PB-ROE因子值较小的三分之一股票,作为价值股的基础池。

► 优选持仓:在基础池内,将龙头指标、平均股息率分位数、稳健成长指标分位数等权相加,得到综合得分,筛选综合得分排名靠前的股票作为最终持仓。

图表18:价值股优选策略收益表现

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表19:价值股优选策略收益表现(2021年以来)

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表20:价值股优选策略分年度收益统计

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31;2023年收益率为实际收益率,非年化数据)

四象限选股策略

由于A股市场中,大盘/小盘、成长/价值风格轮动现象较为明显,并且风格收益对策略收益影响较大,因此,我们考虑将选股增强与风格轮动两部分策略拆分,并在《基本面量化系列(8):四象限风格内应如何选股》报告中,将A股市场划分为大盘成长、大盘价值、小盘成长、小盘价值四个风格象限,在各个风格范围内构建了综合选股策略,以实现对不同风格指数的增强。

图表21:四象限风格内选股策略收益(本月)

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表22:四象限风格内选股策略收益统计(年初至今)

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

大盘成长

图表23:大盘成长风格综合选股策略收益表现

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表24:大盘成长风格综合选股策略收益表现(2021年以来)

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表25:大盘成长风格综合选股策略分年度收益统计

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31;2023年收益率为实际收益率,非年化数据)

大盘价值

图表26:大盘价值风格综合选股策略收益表现

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表27:大盘价值风格综合选股策略收益表现(2021年以来)

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表28:大盘价值风格综合选股策略分年度收益统计

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31;2023年收益率为实际收益率,非年化数据)

小盘成长

图表29:小盘成长风格综合选股策略收益表现

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表30:小盘成长风格综合选股策略收益表现(2021年以来)

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表31:小盘成长风格综合选股策略分年度收益统计

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31;2023年收益率为实际收益率,非年化数据)

小盘价值

图表32:小盘价值风格综合选股策略收益表现

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表33:小盘价值风格综合选股策略收益表现(2021年以来)

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31)

图表34:小盘价值风格综合选股策略分年度收益统计

资料来源:Wind,朝阳永续,中金公司研究部(截止于2023-03-31;2023年收益率为实际收益率,非年化数据)

量化配置:股票>商品>债券

我们从量化模型的视角,判断未来各类资产的走势与相对强弱。综合宏观驱动力、经济预期差、左侧内生结构、技术指标等维度的信息,我们当前对国内股票资产最为看好,商品资产中性谨慎,债券资产最为悲观,各资产看好程度排序为股票>商品>债券。

宏观预期差维度:看多股票、看平债券、看多商品

我们在2021年11月28日发布的报告《量化配置系列(7):捕捉经济预期差,顺势配置资产》中,基于国内重要宏观经济指标在发布实际数据时的超预期或者不及预期的情况,从中量化筛选出对国内股、债、商品资产未来走势有显著预测效果的预期差指标,并构建了各类资产的预期差指数。

图表35:宏观预期差指数构建流程

资料来源:Wind,中金公司研究部

从宏观预期差的角度,当前看多股票、看平债券、看多商品。截至最新时点,从股票市场看,最新的PPI不及预期,CPI连续三个月不及预期,社融连续两个月超预期,人民币贷款连续三个月超预期,整体对股票市场影响偏正面;从债券市场看,近期无具有显著影响的指标公布,整体对债券市场影响偏中性;从商品市场看,最新的工业增加值超预期,美元兑人民币不及预期,整体对商品市场影响偏中性。因此从预期差的角度,我们当前看多股票、看平债券、看平商品。

图表36:预期差指数最新观点

资料来源:Wind,中金公司研究部,截至2023-03-31

左侧择时维度:看平股票、看空债券、看平商品

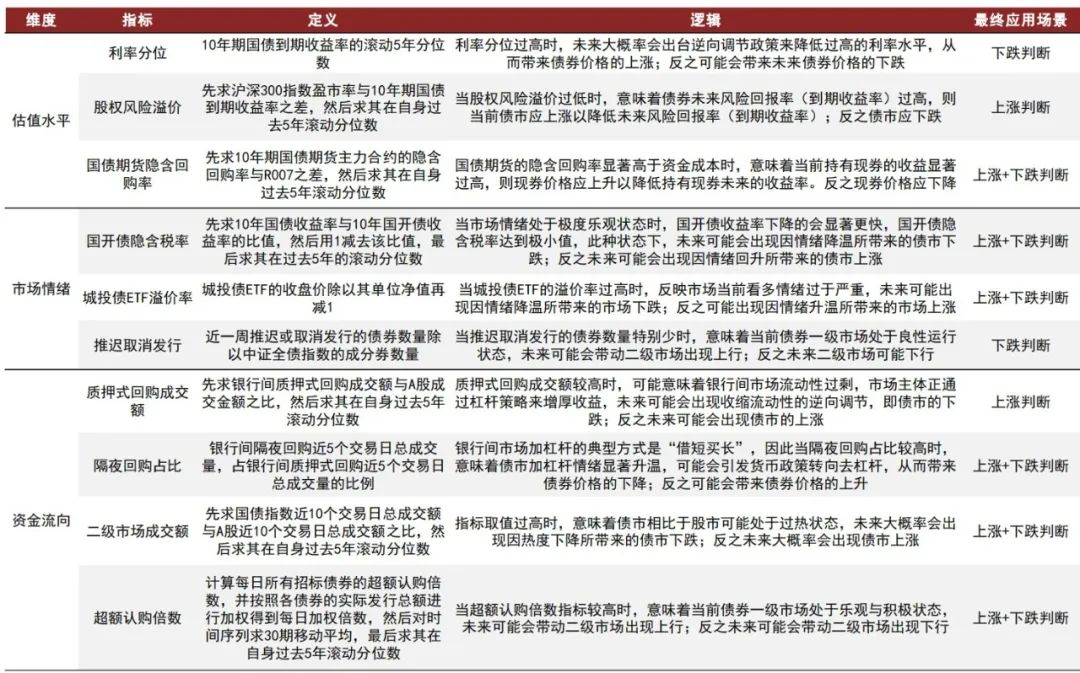

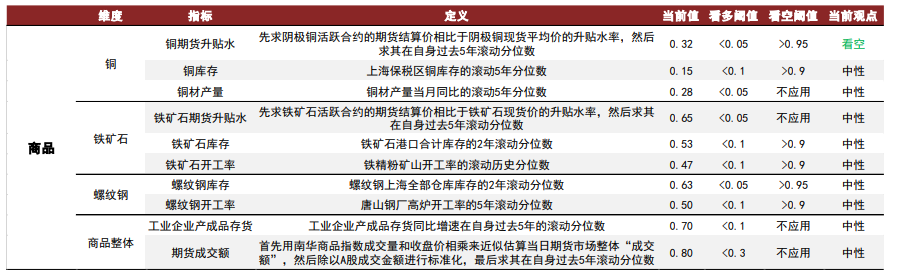

我们在2022年4月8日发布的报告《量化配置系列(8) 先发制人:A股左侧择时指标探讨》和2022年7月5日发布的报告《量化配置系列(9)左侧择时在债券市场是否依然有效?》以及2022年12月22日发布的报告《量化配置系列(11)左侧择时在商品、可转债及港股中的应用》,从估值水平、市场情绪和资金流向的角度,对股、债、商品分别构建了10余个用于顶底判断的左侧择时指标。

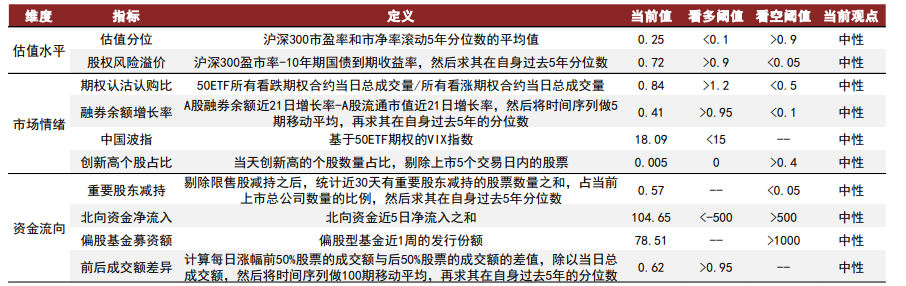

当前股市左侧择时体系为中性信号,大级别涨跌难以出现。截至最新时点,当前股市左侧择时体系中所有指标均处于无观点状态,我们认为股市当前并不处于微观结构上的极端情景,出现大级别顶点或底点的概率较小。

当前债券左侧择时体系为看空信号。截至最新时点,当前债券左侧择时体系中有3个指标发出看空信号,1个指标发出看多信号,其余指标维持无观点状态。我们认为债券市场在估值、情绪、资金等角度整体处于过于高估或过热状态,未来大概率会出现趋势反转后的市场下跌。

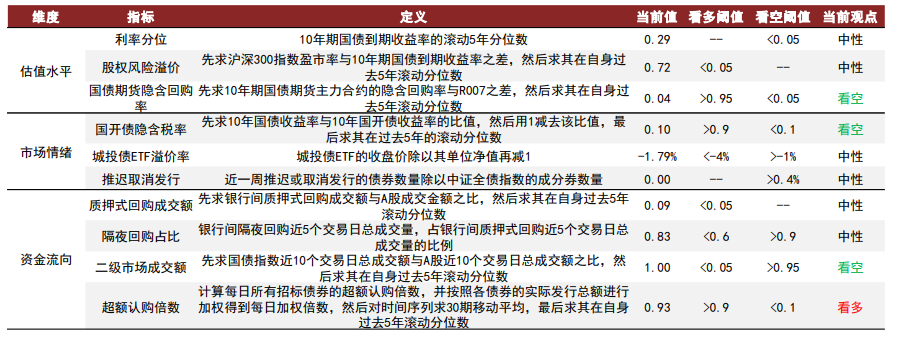

当前商品左侧择时体系为看空信号。截至最新时点,当前商品左侧择时体系中有1个指标发出看空信号,其余指标维持无观点状态,我们认为商品市场整体处于过热状态,未来大概率出现情绪降温所带来的价格下行。

图表37:股市左侧指标汇总

资料来源:Wind,中金公司研究部

图表38:当前股市左侧指标触发情况

资料来源:Wind,中金公司研究部,截至2023-03-31

图表39:债市左侧指标汇总

资料来源:Wind,中金公司研究部

图表40:当前债市左侧指标触发情况

资料来源:Wind,中金公司研究部,截至2023-03-31

图表41:商品左侧指标汇总

资料来源:Wind,中金公司研究部

图表42:当前商品左侧指标触发情况

资料来源:Wind,中金公司研究部,截至2023-03-31

阻力支撑维度:当前股市为中性信号,支撑与阻力较为接近

我们在2021年1月发布的报告《量化择时系列(1):金融工程视角下的技术择时艺术》中,从市场阻力支撑相对强弱的角度,构建了各宽基指数的技术择时指标。

图表43:阻力支撑应用逻辑

资料来源:中金公司研究部

当前指标在主要宽基指数中整体为中性信号,市场支撑与阻力较为接近。截至最新时点,股市阻力支撑指标在5个主要宽基指数中有4个发出看空信号,我们认为市场顶部阻力较强,3300点或成重要博弈位置。截至最新时点,股市阻力支撑指标在5个主要宽基指数中涨跌信号不一,我们认为市场底部支撑与顶部阻力较为接近,出现大级别顶点或底点的概率较小。

图表44:QRS量化择时指标值

资料来源:Wind,中金公司研究部。计算截至2023-03-31

系统性风险维度:股债双杀预警信号未触发,股债未来同跌概率不大

我们在2021年2月5日发布的报告《量化配置系列(3):巧识尾部相关性,规避组合系统性风险》中,借助资产之间的上下尾相关系数,构建了国内股债双跌的预警指标。具体来说,当满足以下三个条件时,触发股债双跌预警指标:

► 下尾相关系数大于0。下尾相关系数大于0是股债资产表现出下尾相关性的必要条件,预示着股债双跌出现概率较大幅度增加。下尾相关系数使用过去63个交易日数据计算。

► 上尾相关系数等于0。在市场波动较大时,股债收益率往往出现较多的同正离群值和同负离群值,此时下尾和上尾相关系数均大于0,即偏向于双尾相关。为区分下尾相关性和双尾相关性,我们要求上尾相关系数必须等于0,从而保证下尾相关系数为0时,大概率可以对应到真正股债双跌时期。上尾相关系数使用过去63个交易日数据计算。

► 股债资产其中之一处于下跌趋势。为避免短期扰动所带来的在两资产均处于上涨趋势时所发出的错误信号,我们要求股债资产其中之一处于下跌趋势。趋势使用标准DIF值(12日移动平均-26日移动平均)计算。

预警信号未触发,股债未来同跌概率不大。2022年3月15日,股债双跌预警指标触发,并持续至2022年4月22日结束。从2022年4月23日至今,预警指标处于未触发状态。因此站在当前时点,我们认为股债未来同跌概率不大。

图表45:近期股债尾部相关系数变化情况

资料来源:Wind,中金公司研究部。股票使用沪深300,债券使用中债综合财富指数。

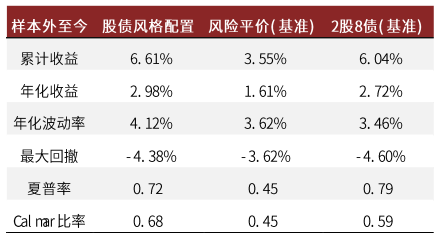

三维一体股债配置模型:3月份收益0.07%,当前增配股票资产

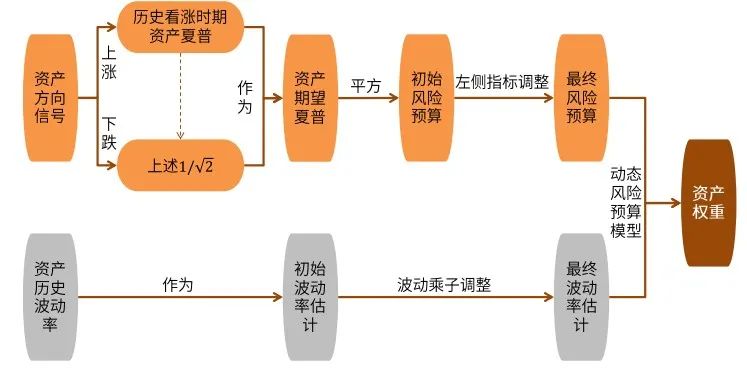

根据我们在2020年12月25日发布的深度报告《外生环境、内生结构、趋势动量在收益预测中的有效结合》,我们将不同预测维度的信号进行融合得到统一化的方向信号,并将方向信号转化为对资产期望夏普的估计,应用于风险预算模型中得到配置权重。

图表46:资产方向确定逻辑

资料来源:中金公司研究部

图表47:资产权重确定逻辑

资料来源:中金公司研究部

2023年2月1日,中证500指数的趋势动量指标由负转正,触发组合调仓。调仓日,沪深300指数为看多信号,中证500指数为看多信号,债券资产的观点为看空,并相对看好利率债。因此模型在调仓日增配沪深300与中证500,减配债券并在债券端配置利率债,各资产配置比例为沪深300指数34.21%,中证500指数21.32%,中债总财富指数44.46%。

模型在当前维持2月1日的配置建议,各资产配置比例为沪深300指数34.21%,中证500指数21.32%,中债总财富指数44.46%。

2023年3月份,模型共取得0.07%的绝对收益,劣于风险平价基准的0.36%和2股8债基准的0.55%。样本外(2020-12-25至2023-03-31),模型累计收益6.61%,优于风险平价基准的3.55%与2股8债基准的6.04%。

图表48:三维一体股债配置模型历史配置比例

资料来源:Wind,中金公司研究部

图表49:三维一体股债配置模型历史净值曲线

资料来源:Wind,中金公司研究部

图表50:三维一体股债配置模型样本外收益曲线

资料来源:Wind,中金公司研究部。样本外开始于2020/12/25

图表51:三维一体股债配置模型样本外表现统计

资料来源:Wind,中金公司研究部。样本外开始于2020/12/25

附注

[1] 沪深300指数增强模型详见报告《量化多因子系列(1):QQC综合质量因子与指数增强应用》

[2] 中证500指数增强模型详见报告《量化多因子系列(2):非线性假设下的情景分析因子模型》

文章来源

本文摘自:2023年4月2日已经发布的《量化月报(25):看好股票资产,小盘价值占优》

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 古 翔 SAC 执业证书编号:S0080521010010 SFC CE Ref:BRE496

分析员 宋唯实 SAC 执业证书编号:S0080522080003 SFC CE Ref:BQG075

分析员 胡骥聪 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

联系人 陈宜筠 SAC 执业证书编号:S0080122080368

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

分析员 王汉锋 SAC 执业证书编号:S0080513080002 SFC CE Ref:AND454

法律声明

本篇文章来源于微信公众号: 中金量化及ESG