【海通金工】量化策略全面溃败,小盘成长苦苦支撑(量化选股周报)

重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

量化选股周报(2023.03.31-2023.04.07)

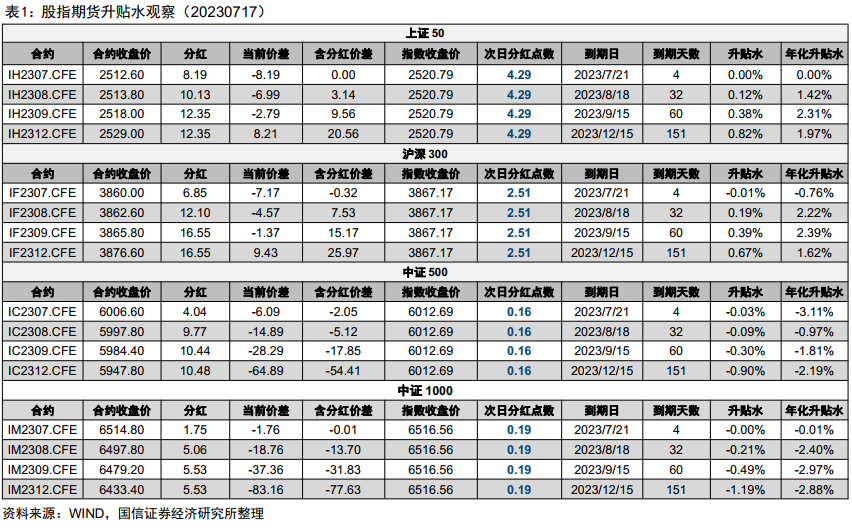

下表汇总了海通证券金融工程团队构建的量化股票组合上周、4月及 2023 年的业绩表现。

1

多因子组合

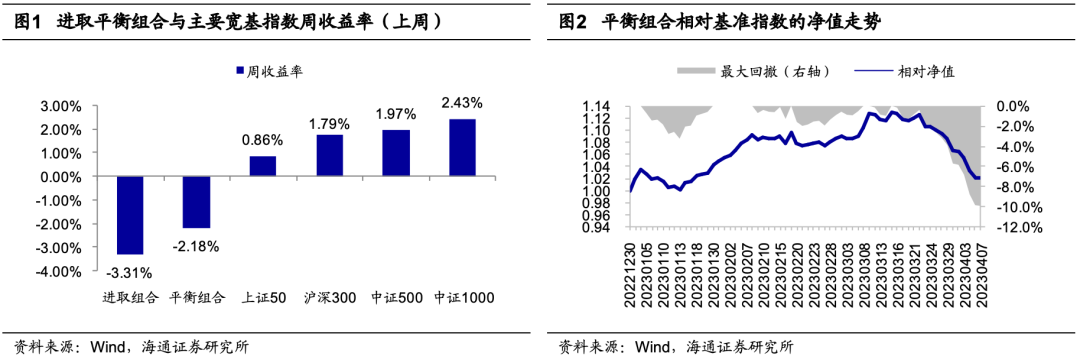

上周(2023年3月31日至2023年4月7日,下同),进取组合、平衡组合的周收益率分别为-3.31%、-2.18%;同期,主要宽基指数上证50指数、沪深300指数、中证500指数、中证1000指数的周收益率分别为0.86%、1.79%、1.97%、2.43%。上周,进取组合、平衡组合相对中证500指数超额收益为-5.27%、-4.14%。

2023年4月以来(2023年3月31日至2023年4月7日,下同),进取组合、平衡组合的累计收益率分别为-3.31%、-2.18%;同期,主要宽基指数上证50指数、沪深300指数、中证500指数、中证1000指数的收益率分别为0.86%、1.79%、1.97%、2.43%;进取组合、平衡组合相对中证500指数超额收益为-5.27%、-4.14%。

2023年以来(2022年12月30日至2023年4月7日,下同),进取组合、平衡组合的累计收益率分别为9.66%、12.63%;同期,主要宽基指数上证50指数、沪深300指数、中证500指数、中证1000指数的收益率分别为1.88%、6.50%、10.23%、12.12%;进取组合、平衡组合相对中证500指数超额收益为-0.57%、2.40%。

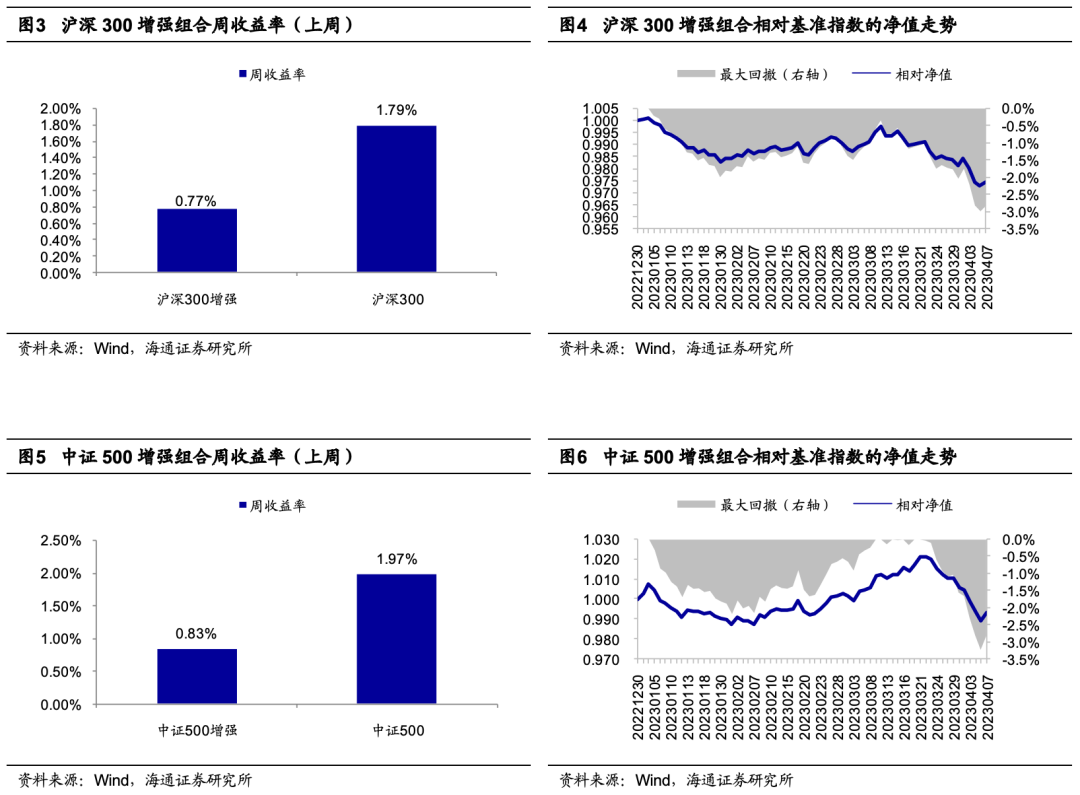

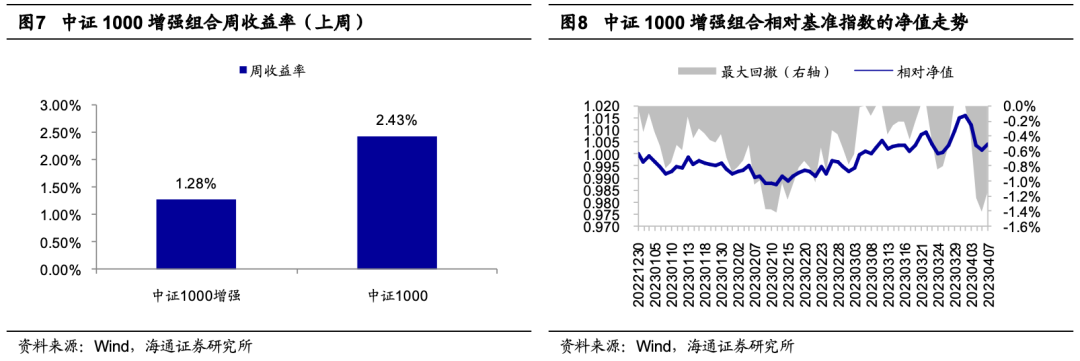

指数增强组合方面,上周沪深300增强组合收益率为0.77%,同期沪深300指数收益率为1.79%,超额收益为-1.01%;中证500增强组合收益率为0.83%,同期中证500指数收益率为1.97%,超额收益为-1.13%;中证1000增强组合收益率为1.28%,同期中证1000指数收益率为2.43%,超额收益为-1.15%。

2023年4月以来,沪深300增强组合累计收益率为0.77%,同期沪深300指数收益率为1.79%,超额收益为-1.01%;中证500增强组合累计收益率为0.83%,同期中证500指数收益率为1.97%,超额收益为-1.13%;中证1000增强组合累计收益率为1.28%,同期中证1000指数收益率为2.43%,超额收益为-1.15%。

2023年以来,沪深300增强组合累计收益率为3.79%,同期沪深300指数收益率为6.50%,超额收益为-2.71%;中证500增强组合累计收益率为9.52%,同期中证500指数收益率为10.23%,超额收益为-0.71%;中证1000增强组合累计收益率为12.61%,同期中证1000指数收益率为12.12%,超额收益为0.49%。

2

基金重仓股组合

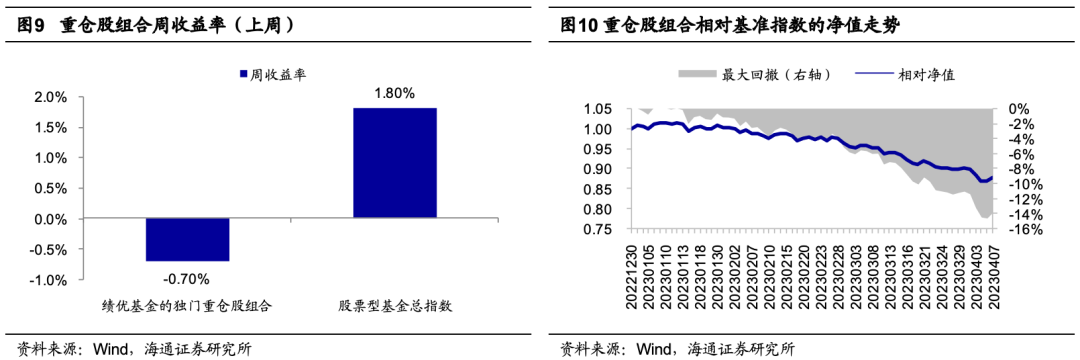

上周,绩优基金的独门重仓股组合周收益率为-0.70%;同期,沪深300指数、中证500指数、股票型基金总指数的周收益率分别为1.79%、1.97%、1.80%。上周,绩优基金的独门重仓股组合相对股票型基金总指数超额收益为-2.50%。

2023年4月以来,绩优基金的独门重仓股组合累计收益率为-0.70%,同期股票型基金总指数收益率为1.80%,超额收益为-2.50%。2023年以来,组合累计收益率为-6.56%,同期股票型基金总指数收益率为6.61%,超额收益为-13.17%。

3

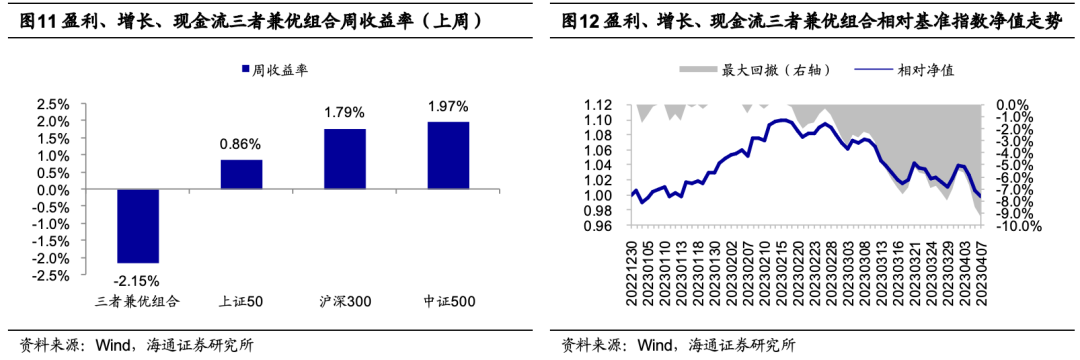

盈利、增长、现金流三者兼优组合

上周,盈利、增长、现金流三者兼优组合的周收益率为-2.15%;同期,上证50指数、沪深300指数、中证500指数的周收益率分别为0.86%、1.79%、1.97%。上周,盈利、增长、现金流三者兼优组合相对沪深300指数的超额收益为-3.93%。

2023年4月以来,盈利、增长、现金流三者兼优组合累计收益率为-2.15%,同期沪深300指数收益率为1.79%,超额收益为-3.93%。2023年以来,三者兼优组合累计收益率为6.32%,同期沪深300指数收益率为6.50%,超额收益为-0.18%。

4

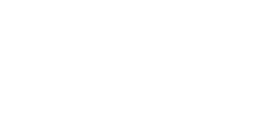

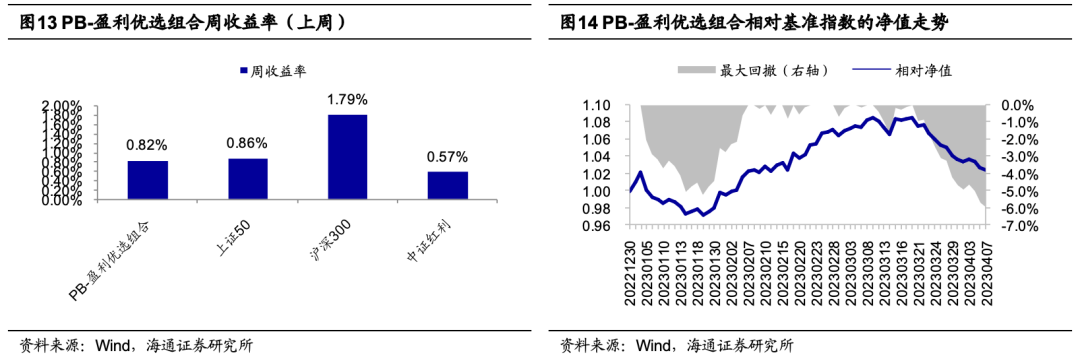

有基本面支撑的低估值组合

上周,PB-盈利优选组合的周收益率为0.82%;同期,上证50指数、沪深300指数、中证红利指数的周收益率分别为0.86%、1.79%、0.57%。上周,PB-盈利优选组合相对沪深300指数的超额收益为-0.97%。

2023年4月以来,PB-盈利优选组合累计收益率为0.82%,同期沪深300指数收益率为1.79%,超额收益为-0.97%。2023年以来,PB-盈利优选组合累计收益率为9.05%,同期沪深300指数收益率为6.50%,超额收益为2.55%。

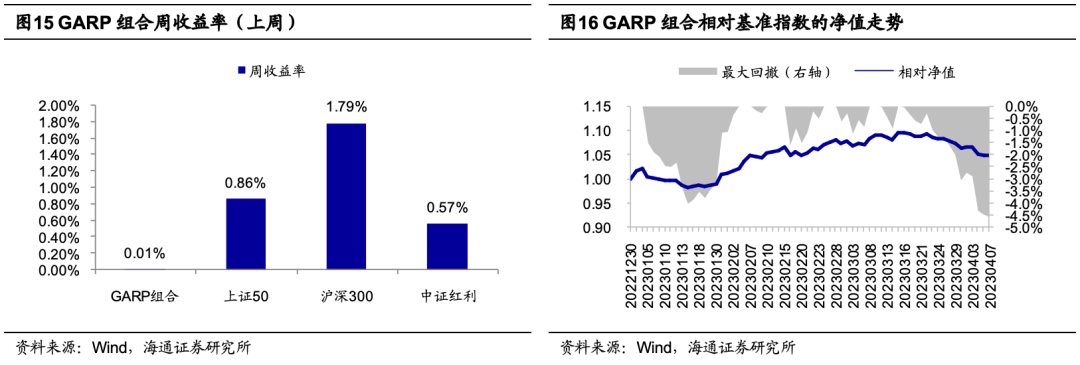

上周,GARP组合的周收益率为0.01%;同期,上证50指数、沪深300指数、中证红利指数的周收益率分别为0.86%、1.79%、0.57%。上周,GARP组合相对沪深300指数的超额收益为-1.77%。

2023年4月以来,GARP组合累计收益率为0.01%,同期沪深300指数收益率为1.79%,超额收益为-1.77%。2023年以来,GARP组合累计收益率为11.61%,同期沪深300指数收益率为6.50%,超额收益为5.11%。

5

小盘价值优选组合

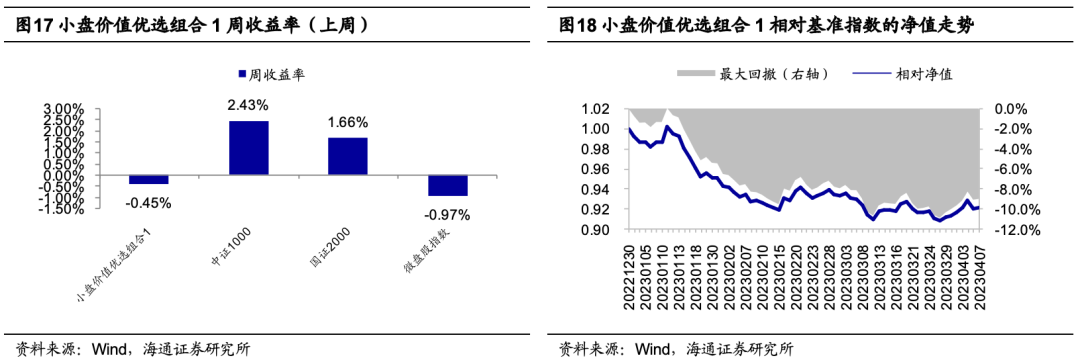

上周,小盘价值优选组合1的周收益率为-0.45%;同期,中证1000指数、国证2000指数、微盘股指数的周收益率分别为2.43%、1.66%、-0.97%。上周,小盘价值优选组合1相对微盘股指数的超额收益为0.52%。

2023年4月以来,小盘价值优选组合1累计收益率为-0.45%,同期微盘股指数收益率为-0.97%,超额收益为0.52%。2023年以来,小盘价值优选组合1累计收益率为6.19%,同期微盘股指数收益率为15.19%,超额收益为-9.00%。

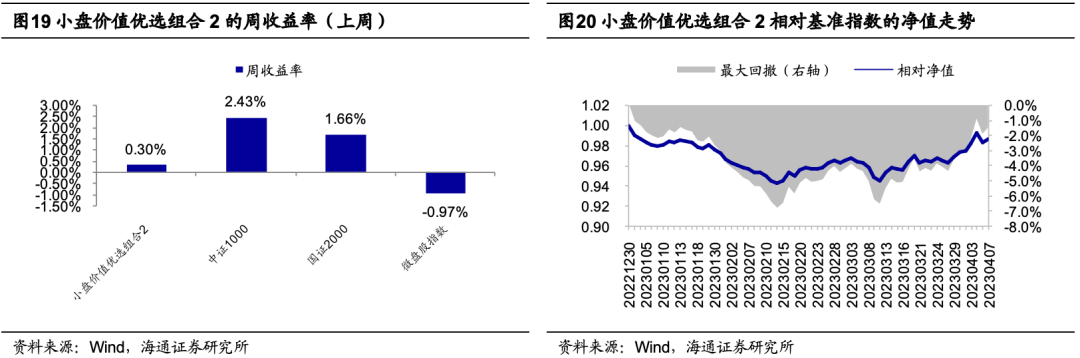

上周,小盘价值优选组合2的周收益率为0.30%;同期,中证1000指数、国证2000指数、微盘股指数的周收益率分别为2.43%、1.66%、-0.97%。上周,小盘价值优选组合2相对微盘股指数的超额收益为1.27%。

2023年4月以来,小盘价值优选组合2累计收益率为0.30%,同期微盘股指数收益率为-0.97%,超额收益为1.27%。2023年以来,小盘价值优选组合2累计收益率为13.69%,同期微盘股指数收益率为15.19%,超额收益为-1.51%。

6

小盘成长组合表现

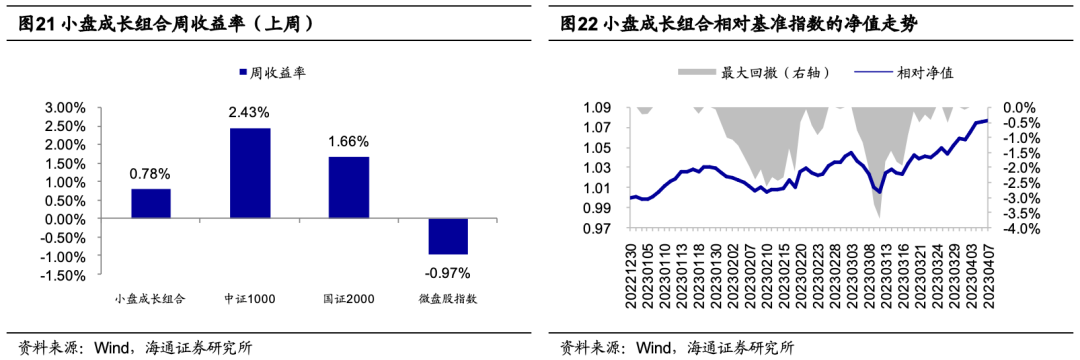

上周,小盘成长组合的周收益率为0.78%;同期,中证1000指数、国证2000指数、微盘股指数的周收益率分别为2.43%、1.66%、-0.97%。上周,小盘成长组合相对微盘股指数的超额收益为1.76%。

2023年4月以来,小盘成长组合累计收益率为0.78%,同期微盘股指数收益率为-0.97%,超额收益为1.76%。2023年以来,小盘成长组合累计收益率为24.04%,同期微盘股指数收益率为15.19%,超额收益为8.85%。

7

单因子表现

按照股票的因子值对全市场/沪深300指数成分股/中证500指数成分股/中证1000指数成分股进行排序,分别选择因子值最高与最低的10%股票,构建等权组合,并根据各因子的长期表现,定义并计算多头、空头与多空收益。

7.1

风格类因子

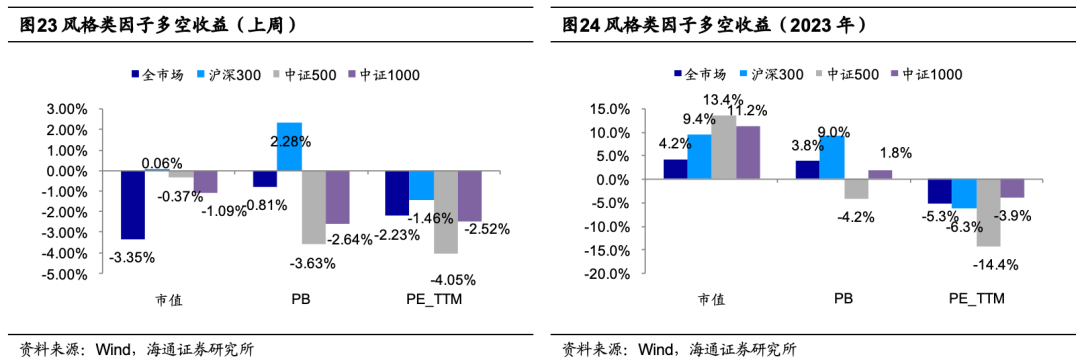

风格类因子方面,全市场范围内,大市值股票优于小市值股票,高估值股票优于低估值股票。上周,市值因子多头组合收益为-2.00%,空头组合收益为1.35%,多空组合收益为-3.35%;PB因子多头组合收益为0.02%,空头组合收益为0.83%,多空组合收益为-0.81%;PE_TTM因子多头组合收益为-1.34%,空头组合收益为0.89%,多空组合收益为-2.23%。

2023年4月以来,全市场/沪深300 /中证500 /中证1000指数成分股范围内,市值因子多空收益分别为-3.35%、0.06%、-0.37%、-1.09%,PB因子多空收益分别为-0.81%、2.28%、-3.63%、-2.64%,PE_TTM因子多空收益分别为-2.23%、-1.46%、-4.05%、-2.52%。

2023年以来,全市场/沪深300 /中证500 /中证1000指数成分股范围内,市值因子多空收益分别为4.16%、9.36%、13.44%、11.23%,PB因子多空收益分别为3.79%、9.05%、-4.18%、1.75%,PE_TTM因子多空收益分别为-5.33%、-6.27%、-14.36%、-3.92%。

7.2

技术类因子

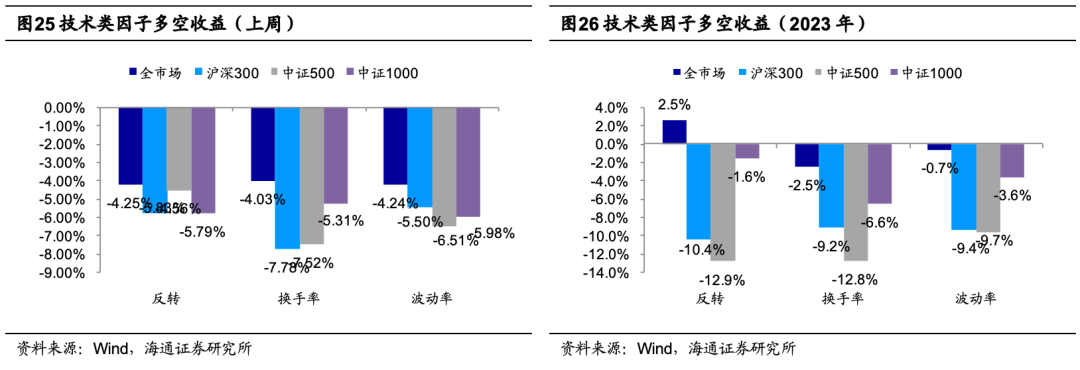

技术类因子方面,全市场范围内,反转因子、换手率因子、波动率因子均贡献负收益。上周,反转因子多头组合收益为-0.22%,空头组合收益为4.03%,多空组合收益为-4.25%;换手率因子多头组合收益为-1.62%,空头组合收益为2.42%,多空组合收益为-4.03%;波动率因子多头组合收益为-0.78%,空头组合收益为3.46%,多空组合收益为-4.24%。

2023年4月以来,全市场/沪深300 /中证500 /中证1000指数成分股范围内,反转因子多空收益分别为-4.25%、-5.83%、-4.56%、-5.79%,换手率因子多空收益分别为-4.03%、-7.78%、-7.52%、-5.31%,波动率因子多空收益分别为-4.24%、-5.50%、-6.51%、-5.98%。

2023年以来,全市场/沪深300 /中证500 /中证1000指数成分股范围内,反转因子多空收益分别为2.53%、-10.44%、-12.86%、-1.61%,换手率因子多空收益分别为-2.53%、-9.22%、-12.85%、-6.57%,波动率因子多空收益分别为-0.66%、-9.40%、-9.69%、-3.65%。

7.3

基本面因子

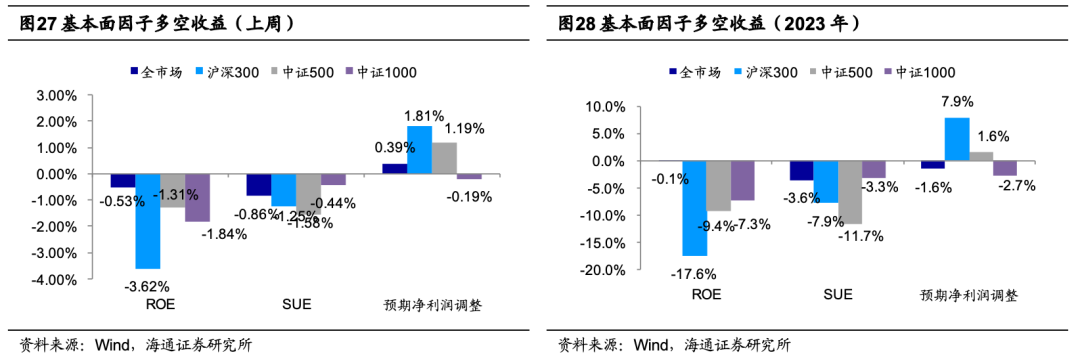

基本面因子方面,全市场范围内,预期净利润调整因子贡献正收益。上周,ROE因子多头组合收益为-0.22%,空头组合收益为0.31%,多空组合收益为-0.53%;SUE因子多头组合收益为-0.38%,空头组合收益为0.48%,多空组合收益为-0.86%;预期净利润调整因子多头组合收益为0.35%,空头组合收益为-0.04%,多空组合收益为0.39%。

2023年4月以来,全市场/沪深300 /中证500 /中证1000指数成分股范围内,ROE因子多空收益分别为-0.53%、-3.62%、-1.31%、-1.84%,SUE因子多空收益分别为-0.86%、-1.25%、-1.58%、-0.44%,预期净利润调整因子多空收益分别为0.39%、1.81%、1.19%、-0.19%。

2023年以来,全市场/沪深300 /中证500 /中证1000指数成分股范围内,ROE因子多空收益分别为-0.08%、-17.59%、-9.43%、-7.33%,SUE因子多空收益分别为-3.59%、-7.87%、-11.70%、-3.33%,预期净利润调整因子多空收益分别为-1.62%、7.92%、1.61%、-2.74%。

风险提示

市场环境变动风险、有效因子变动风险。

特别声明:本报告所涉及模型和策略的原理、假设和计算方法已在专题研究报告中披露,模型使用的数据源均来自于市场公开信息,研究员未进行主观判断调整。

联系人:罗蕾,021-23219984

法律声明:

本公众订阅号(微信号:海通量化团队)为海通证券研究所金融工程运营的唯一官方订阅号,本订阅号所载内容仅供海通证券的专业投资者参考使用,仅供在新媒体背景下的研究观点交流;普通个人投资者由于缺乏对研究观点或报告的解读能力,使用订阅号相关信息或造成投资损失,请务必取消订阅本订阅号,海通证券不会因任何接收人收到本订阅号内容而视其为客户。

本订阅号不是海通研究报告的发布平台,客户仍需以海通研究所通过研究报告发布平台正式发布的完整报告为准。

市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述的意见并不构成对任何人的投资建议,对任何因直接或间接使用本订阅号刊载的信息和内容或者据此进行投资所造成的一切后果或损失,海通证券不承担任何法律责任。

本订阅号所载的资料、意见及推测有可能因发布日后的各种因素变化而不再准确或失效,海通证券不承担更新不准确或过时的资料、意见及推测的义务,在对相关信息进行更新时亦不会另行通知。

本订阅号的版权归海通证券研究所拥有,任何订阅人如欲引用或转载本订阅号所载内容,务必联络海通证券研究所并获得许可,并必注明出处为海通证券研究所,且不得对内容进行有悖原意的引用和删改。

海通证券研究所金融工程对本订阅号(微信号:海通量化团队)保留一切法律权利。其它机构或个人在微信平台以海通证券研究所金融工程名义注册的、或含有“海通证券研究所金融工程团队或小组”及相关信息的其它订阅号均不是海通证券研究所金融工程官方订阅号。

本篇文章来源于微信公众号: 海通量化团队