【方正金工】1月长期有效短期增强FOF超额7.7%,红利低波风格收益领先——选基因子月度跟踪

本文来自方正证券研究所于2024年1月5日发布的报告《1月长期有效短期增强FOF超额7.7%,红利低波风格收益领先——选基因子月度跟踪》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005,刘洋 S1220522100001,联系人:邓璐。

摘要

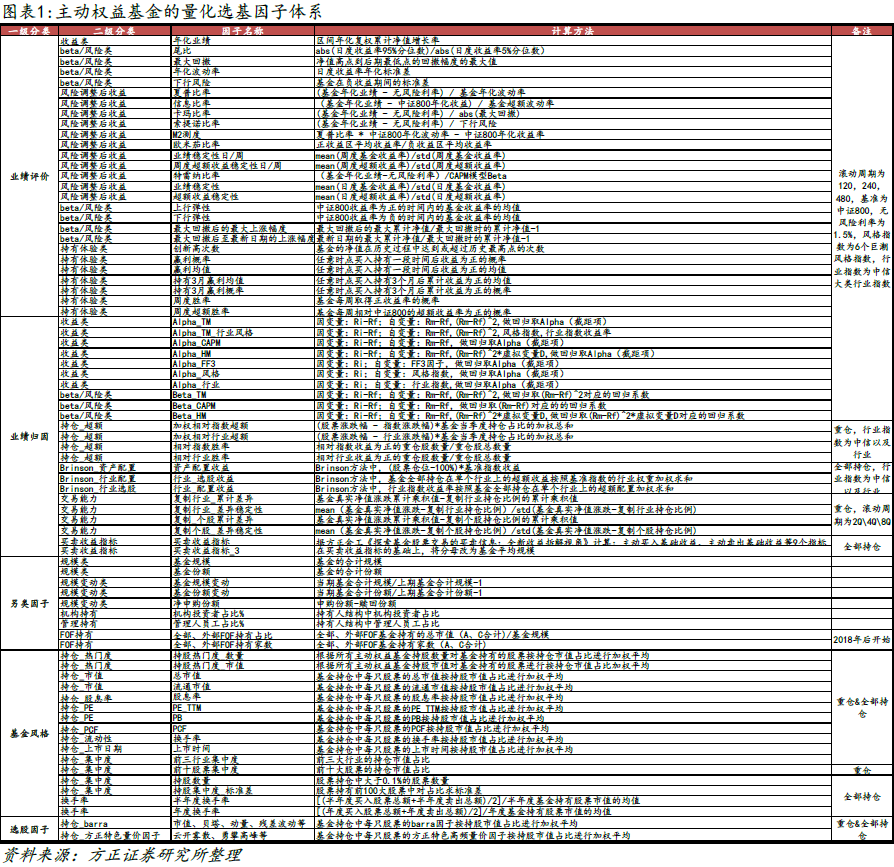

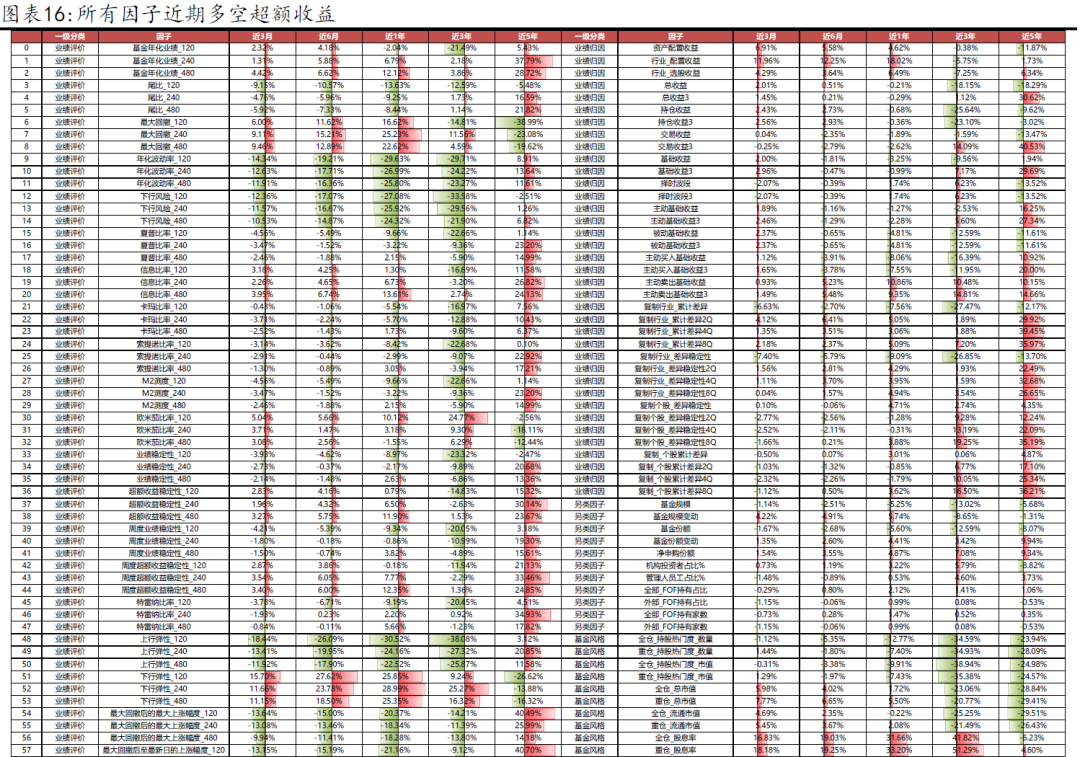

从业绩评价、业绩归因、另类因子、基金风格和选股因子等维度出发,梳理计算市场上常见的主动权益基金标签以及方正金工特色因子,构建主动权益基金的选基因子体系。

2、近期因子收益表现回顾:1月红利、低波因子收益领先

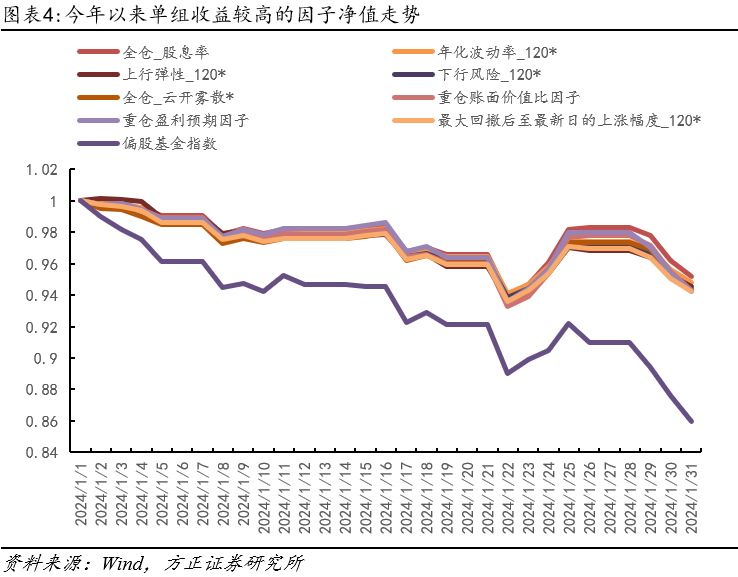

因子收益:1月红利、低波等选基因子收益领先。2023年11月至12月高波动、高流动等传统量价因子收益持续领先。2024年1月, 高股息、低波动风格的基金收益表现较好,高频量价云开雾散、账面市值比等因子收益排名也较靠前。

3、长期因子筛选:高频量价、隐形交易、选股收益等维度因子长期稳健

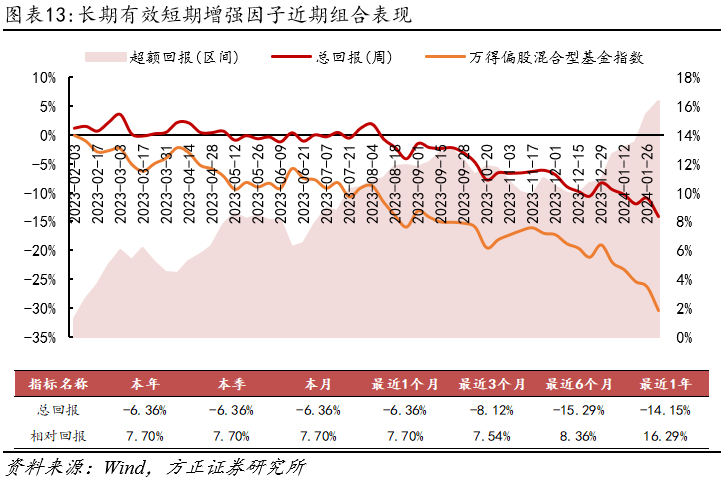

根据因子筛选30只基金构建FOF组合:长期有效短期增强FOF组合近期收益表现相对优异,近1月超额回报达7.70%,近1年收益超额回报达16.29%;长期有效FOF基金组合近期表现稳健,近1年超额回报2.14%,近6月超额回报0.69%。

风险提示

本报告基于历史数据分析,不构成任何投资建议;受宏观经济环境、市场风格变化等因素影响,基金的业绩存在一定的波动风险;样本外因子模型失效。

报告正文

1 选基因子体系:纳入Barra和方正金工量价因子

在前篇报告《如何在长期有效因子中融入短期考量》中提到,我们从业绩评价、业绩归因、另类因子和基金风格等维度出发,梳理计算市场上常见的主动权益基金标签以及方正金工特色因子,构建主动权益基金的选基因子体系。与此同时,我们根据不同基金标签的公布信息,将标签转化为可投资的月频因子,用以对因子进行更加高频的跟踪和研究。

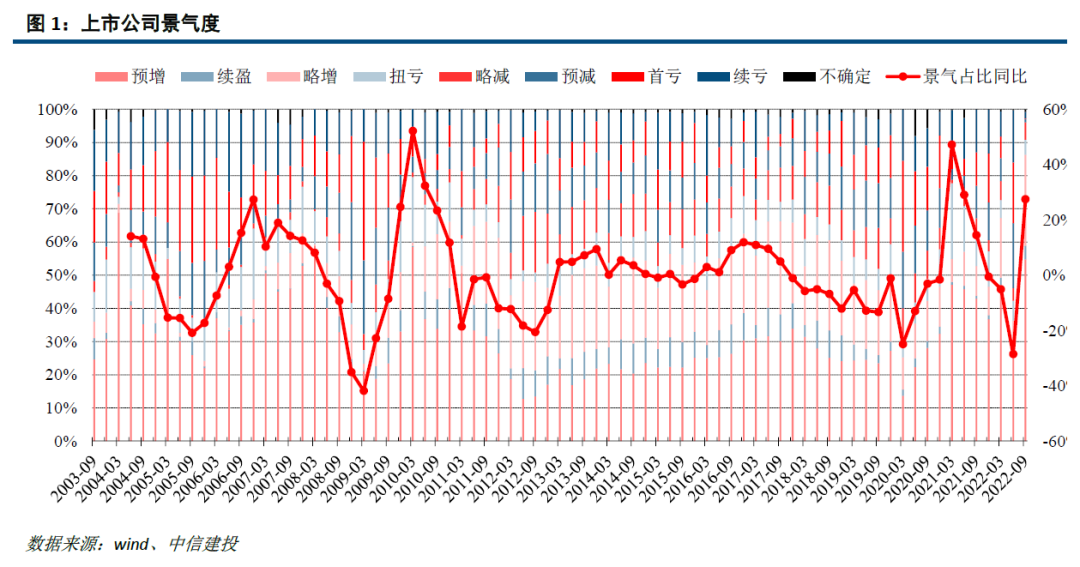

后续的研究中,我们考虑将量化选股方面的barra因子(贝塔、动量、成长等10个因子)以及方正金工高频量价(云开雾散、勇攀高峰等10个因子),通过持仓加权的方式纳入到选基因子框架中,以丰富选基因子体系,如图1所示。

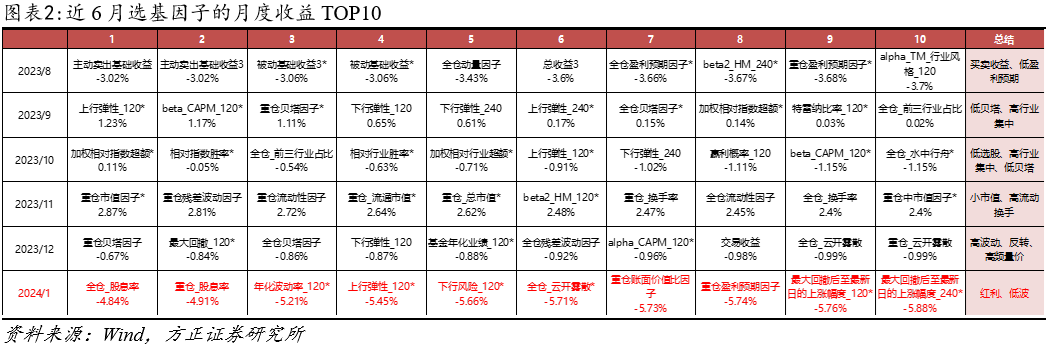

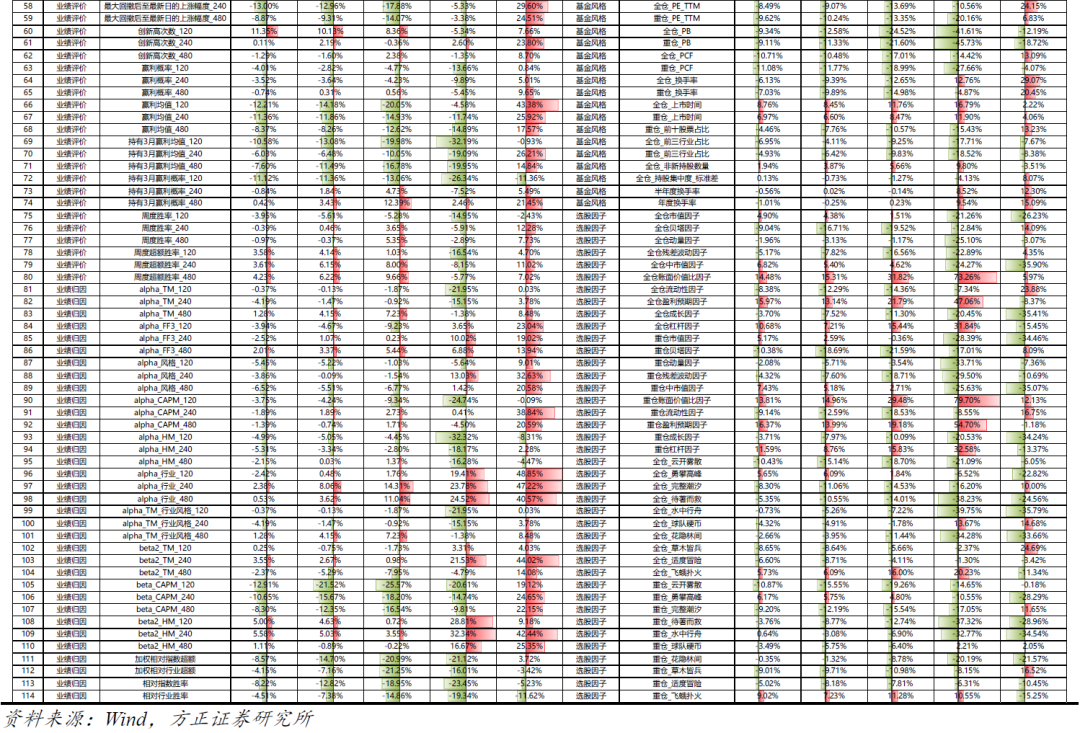

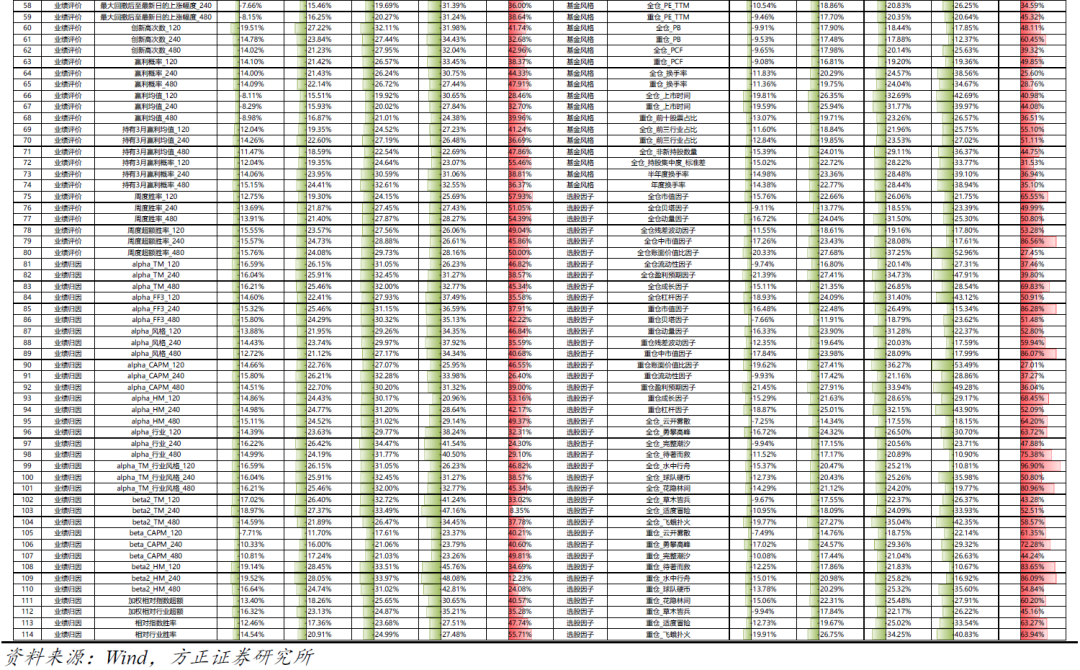

我们统计所有选基因子2023年8月至2024年1月的收益表现,列出每月收益排名前十的选基因子。由于我们更关注多头收益,这里我们同时计算因子值最大和最小的单组收益,以此代表买入不同程度因子风格的基金组合的收益表现:首先每月月底根据因子值大小将主动权益基金分10组,同时计算10组中因子值最大以及最小的基金组合在下月的平均收益。每月因子收益如图2所示,图中未加*为因子值最大的组合,加*为因子值最小的组合。

我们可以发现,近6月最强收益因子轮动速度较快,因子风格持续时间约为1至2月,有部分月份中出现了较为特色的强势因子:去年8月基于买卖交易的收益因子以及低盈利预期因子表现较好,9月至10月,低贝塔、高行业集中等风格的基金收益较高,11月至12月高波动、高流动等传统量价因子收益持续领先。

2024年1月, 高股息、低波动风格的基金表现较好,全仓_股息率的第10组和年化波动率_120的第1组的月度平均收益分别为-4.84%和-5.21%,领先于其他基金组合。此外,云开雾散、账面市值比、盈利预期等因子收益排名也较靠前。

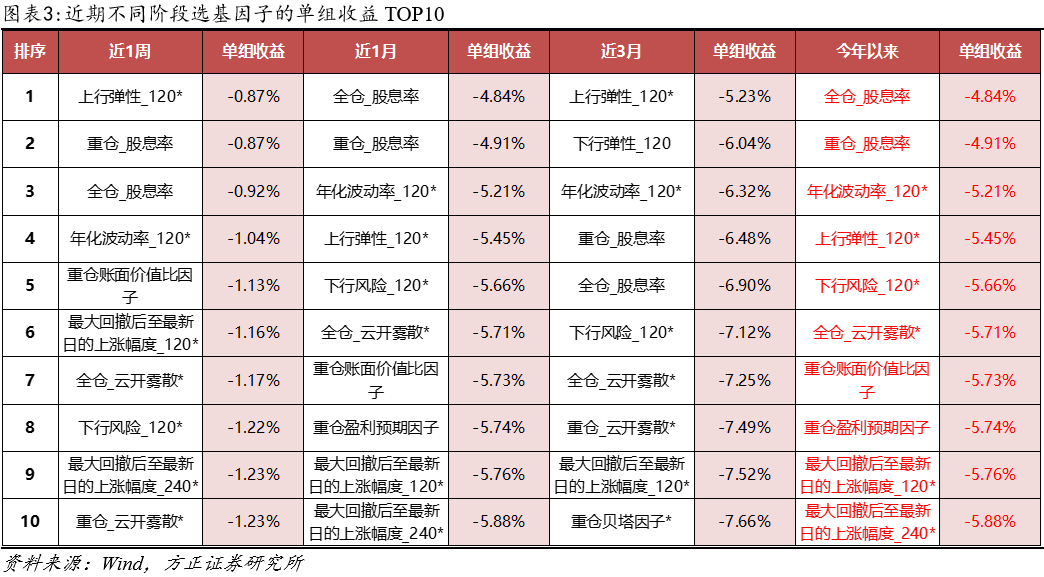

2.2 近期收益:今年高股息、低波动、低弹性和特色量价因子收益领先

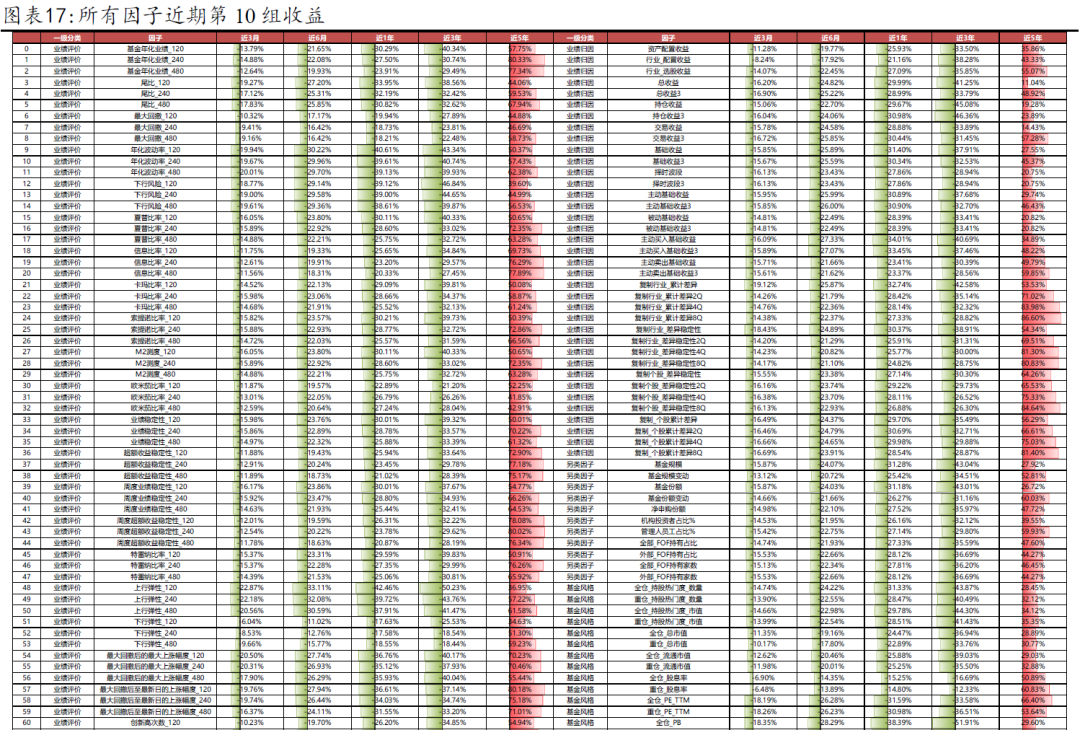

我们统计所有选基因子在近1周、近1月、近3月以及今年以来的收益表现,列出单组收益排名前十的因子,分组计算的方式与前节相同,结果如图3所示。

从结果可以看出,今年以来高股息、低波动、低弹性等风格特征突出的基金收益领先,此外方正特色高频量价因子云开雾散的组合收益亦表现良好;近3月表现中,低上行弹性、高下行弹性等因子收益领先;近1周表现中,低上行弹性、低波动、高账面价值比等特征因子收益领先。

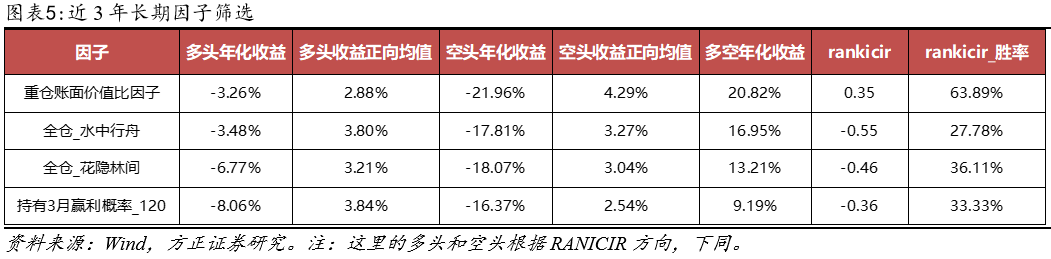

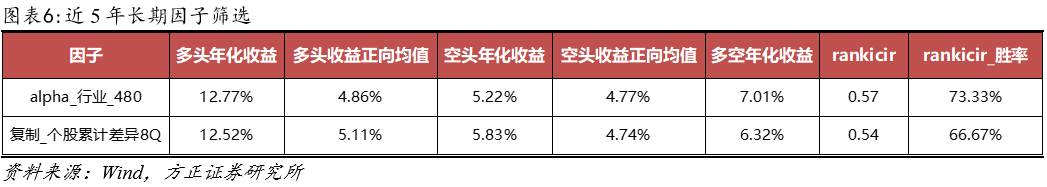

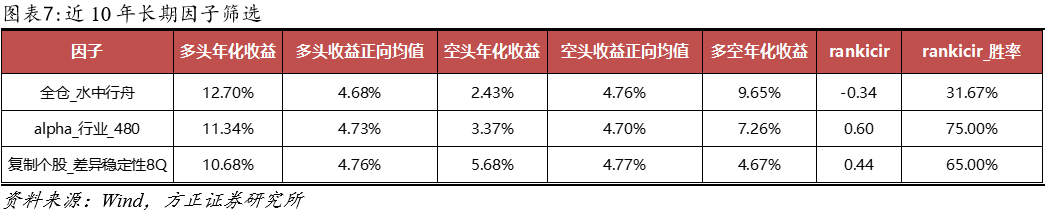

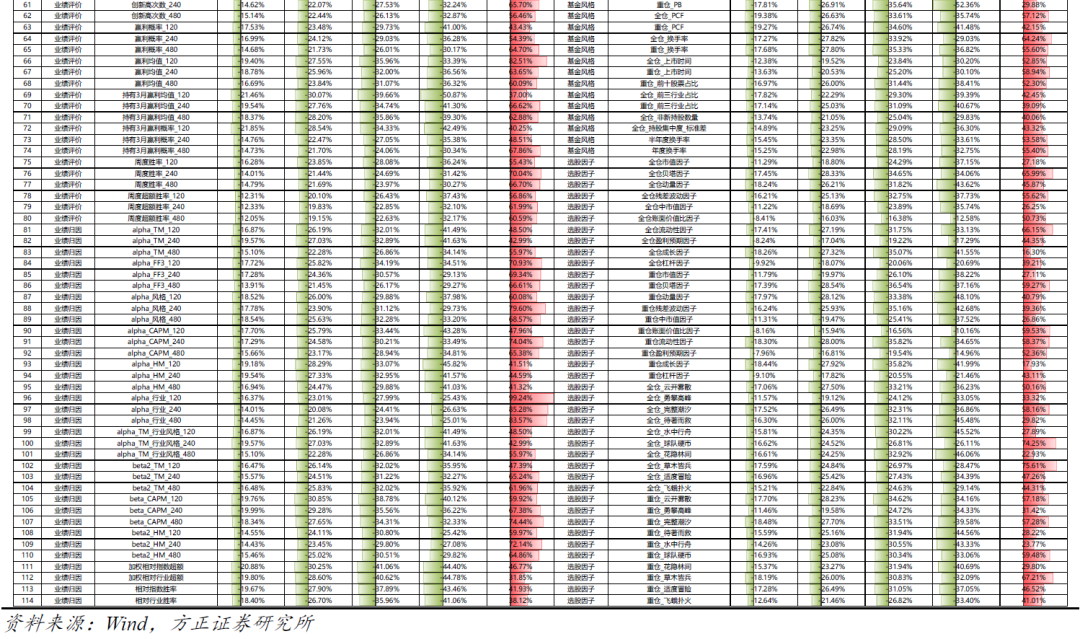

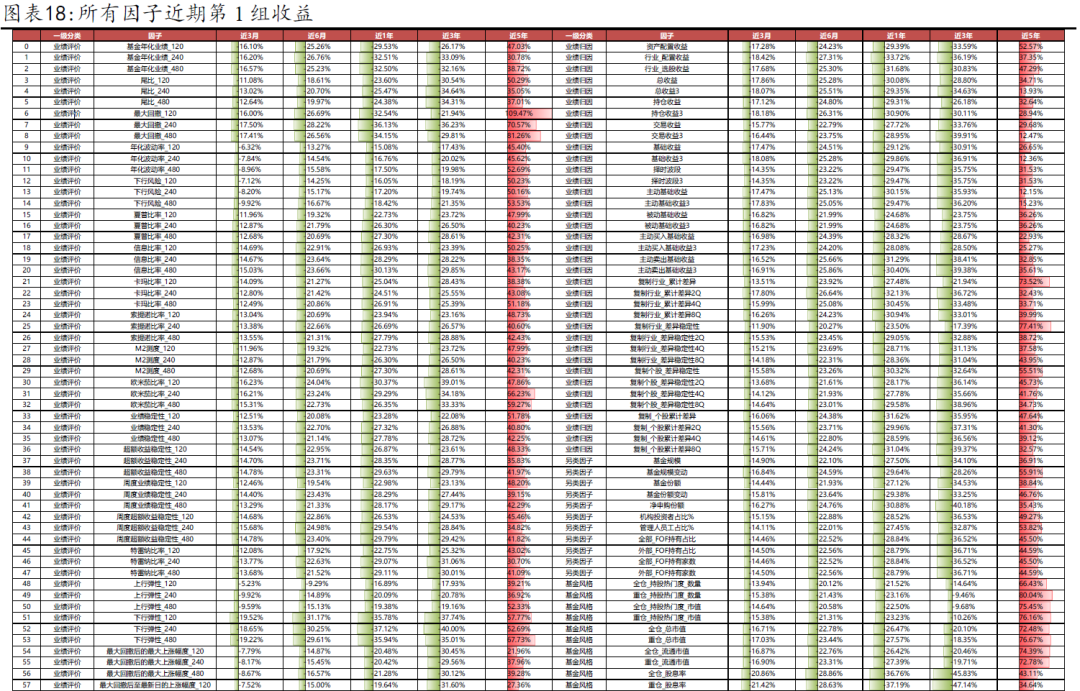

借助之前报告的长期有效因子的筛选标准,这里我们定期更新不同阶段有效的长期因子。长期因子的要求为:因子的 Rank ICIR绝对值、Rank ICIR胜率绝对值(与50%的差距)、多头年化收益在所有因子中排名前1/3,以及Rank ICIR绝对值大于0.3,并且剔除高相关性的因子中表现较差的因子。

近3年来看,水中行舟、花隐林间等高频量价因子在选基方面效果较好。此外,账面价值比、持有3月盈利概率_120等因子近3年收益表现亦较为稳健。近5年和近10年中,衡量基金隐形交易能力的复制_个股累计差异8Q和衡量基金收益剔除行业收益后的选股收益alpha_行业_480表现较为优秀。此外,水中行舟因子在近10年的表现中因子排名也相对靠前。

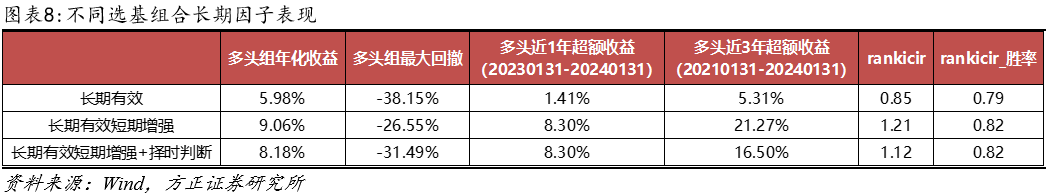

《如何在长期有效因子中融入短期考量》报告中我们提出了3种不同的基金组合方案,本节对其因子及组合表现进行持续的跟踪,暂不考虑选股因子。从2015/10/31至2024/01/31,基于长期有效因子构建的基金组合Rank ICIR为0.85,多头组年化收益为5.98%。通过把握特殊因子的短期机会,构建长期有效叠加短期增强的复合因子,多头组年化收益可提升3.08%,年化收益为9.06%。

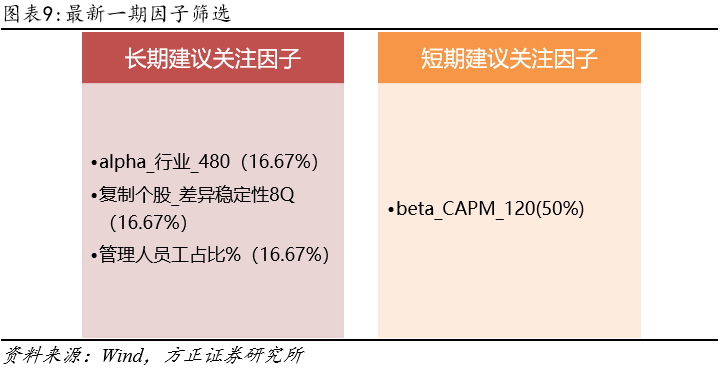

1月底我们进行了组合调仓,长期有效因子方面变化调整不大,我们仍然建议关注alpha_行业_480、复制个股_差异稳定性8Q、管理人员工占比三个因子;短期因子方面调整较大,股息率、持股换手率、估值等维度因子不在本期短期增强因子中,本期我们建议关注beta_CAPM_120因子,即贝塔因子。

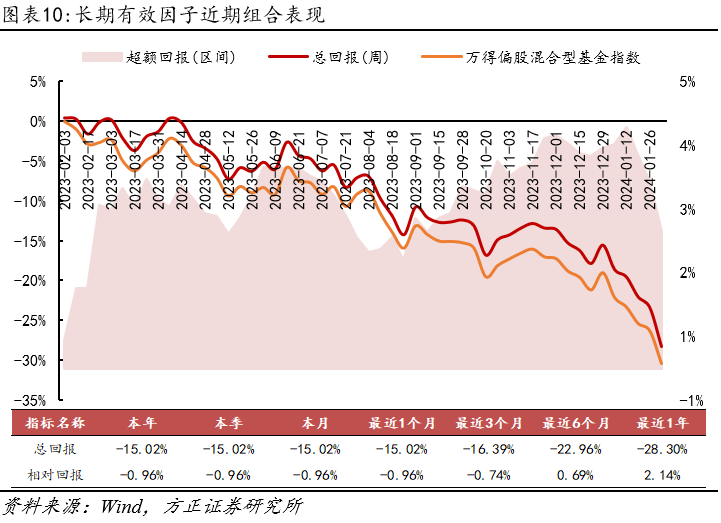

每年1/4/7/10月底根据长期有效因子,筛选30只基金构建FOF组合。截至2024年1月底,长期有效FOF组合近期表现与基准相近:近1月相对于偏股基金指数超额回报为-0.96%,近3月超额回报为-0.74%。

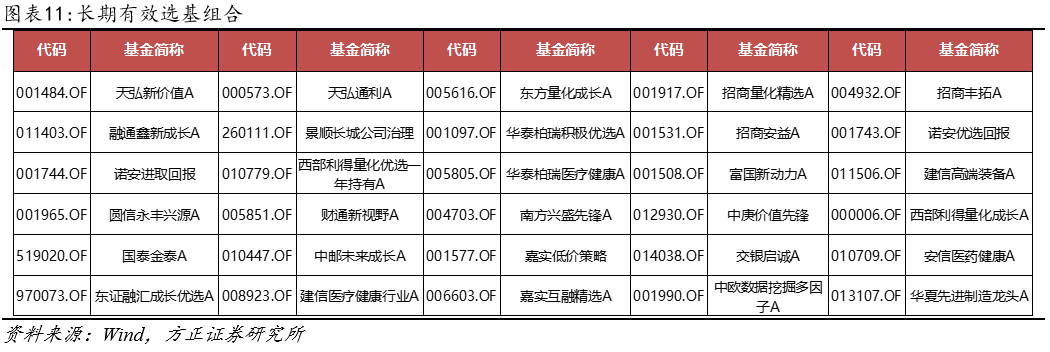

根据最新一期(2024年2月初调仓)数据,基于长期有效因子构建的基金组合包含的30只基金如下表。

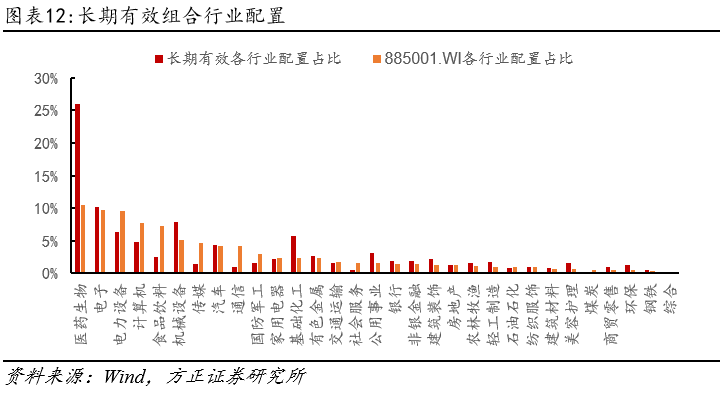

根据最新披露的全部持仓,与偏股混合型基金指数相比,最新长期有效FOF组合超配医药生物行业15.48%,低配食品饮料行业4.75%。

4.2 长期有效短期增强FOF:近1月超额7.7%,最新组合超配传媒、低配食饮

每年1/4/7/10月底根据长期有效叠加短期增强因子,筛选30只基金构建FOF组合。截至2024年1月底,长期有效短期增强FOF组合近期收益表现相对优异,相比于偏股基金指数近1月超额回报达7.7%,近1年超额回报达16.29%。

根据最新一期(2024年2月初调仓)数据,长期有效短期增强FOF组合包含的30只基金如下表。

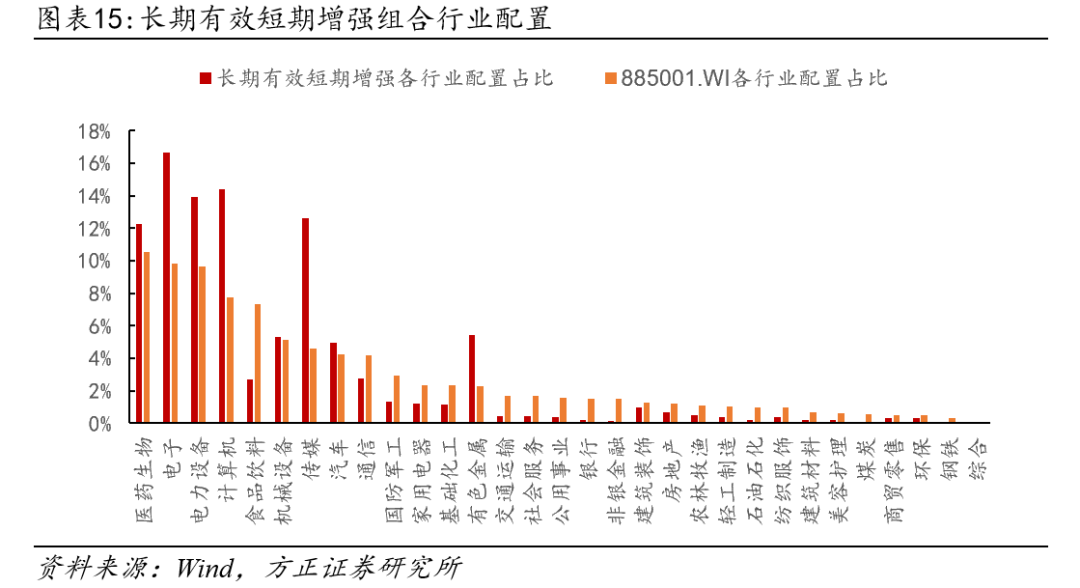

从行业配置来看,最新长期有效短期增强FOF组合较偏股混合型基金指数,在传媒行业超配8%,在食品饮料行业低配4.65%。

近期长期有效短期增强基金组合与长期有效短期增强+择时判断基金组合相同,不再赘述。

5 风险提示

本报告基于历史数据分析,不构成任何投资建议;受宏观经济环境、市场风格变化等因素影响,基金的业绩存在一定的波动风险;样本外因子模型失效。

近期报告

**量化选股**

【方正金工】红利板块配置拥挤度测算及中证红利指数增强策略构建【方正金工】股票日内多空博弈激烈程度度量与“多空博弈”因子构建——多因子选股系列研究之十四

【方正金工】剥离分析师预期调整中的动量效应与真知灼见因子构建—多因子选股系列研究之十二

【方正金工】大单成交后的跟随效应与“待著而救”因子——多因子选股系列研究之十一

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**ETF深度**

【方正金工-ETF深度报告】ETF基金投资者画像研究(持有人篇)

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

**基金研究**

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

**ChatGPT**

【方正金工】Code Interpreter在金融市场数据分析中的应用——ChatGPT应用探讨系列之五

【方正金工】ChatGPT投资相关插件测试及策略开发——ChatGPT应用探讨系列之四

【方正金工】不同大语言模型产品操作性能及进阶应用比较——ChatGPT应用探讨系列之三

【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

**行业轮动**

【方正金工】1月份建议关注公用事业、汽车、钢铁、石油石化、家用电器、轻工制造等行业——行业轮动月报202401

【方正金工】12月建议关注汽车、家用电器、公用事业、社会服务、机械设备、食品饮料等行业——行业轮动月报202312

【方正金工】10月行业组合超额2.18%,11月建议关注公用事业、家用电器、轻工制造、交通运输、纺织服饰、汽车等行业

【方正金工】10月建议关注纺织服饰、银行、家用电器、公用事业、汽车、医药生物等行业——行业轮动月报202310

**指数基金资产配置**

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**指数投资价值分析**

【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析

【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析

【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析

【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析

【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析

【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析

【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

本篇文章来源于微信公众号: 春晓量化