【国联基金研究】新兴市场——印度QDII基金投资思路——全球配置之(三)

【国联基金研究】新兴市场——印度QDII基金投资思路——全球配置之(三)

报告外发时间:2023-12-20

投资要点

Ø 印度市场:新兴市场优质资产

印度股市长期走势强劲。近十年涨幅达245%,较美、德、日、越代表股指表现亮眼,波动率也更低。今年以来,美元走强,新兴市场股市承压,但印度股指仍强势上涨16%,并屡创新高。

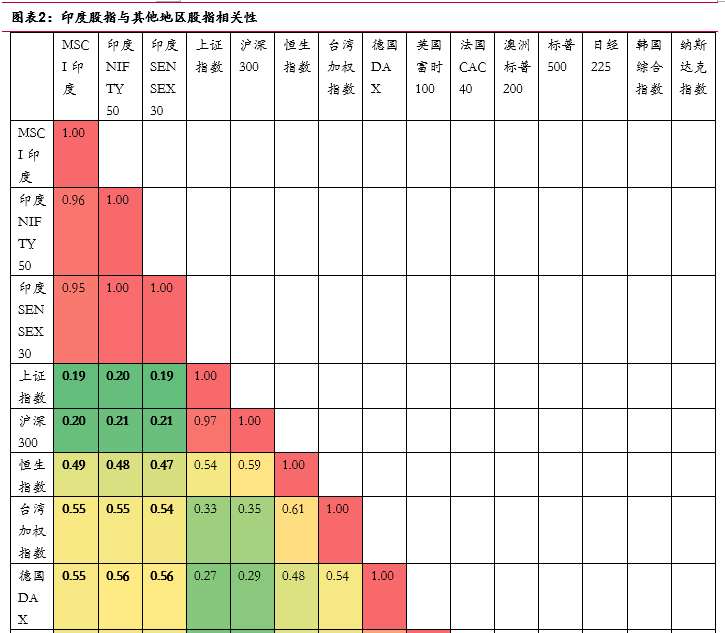

印度股指与A股相关性较低。印度股指与其他地区股指相关性系数均不超过0.58,尤其与上证指数、沪深300指数相关性系数不超过0.21。

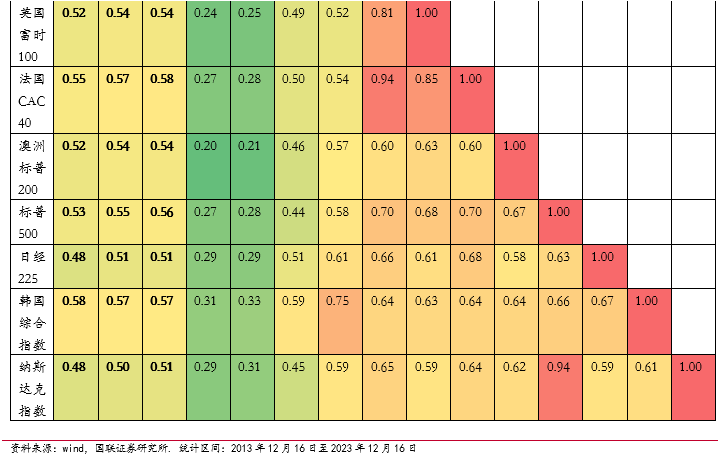

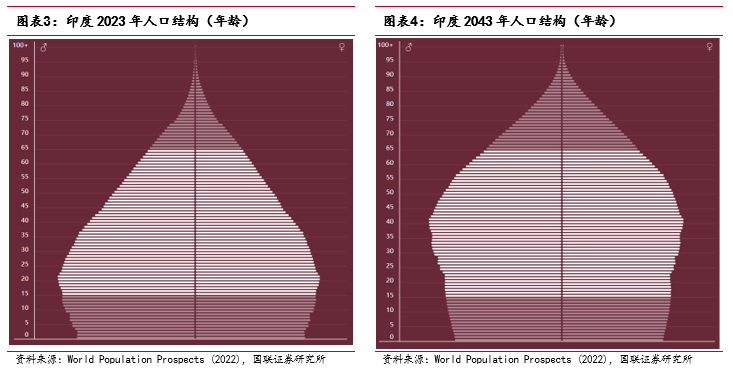

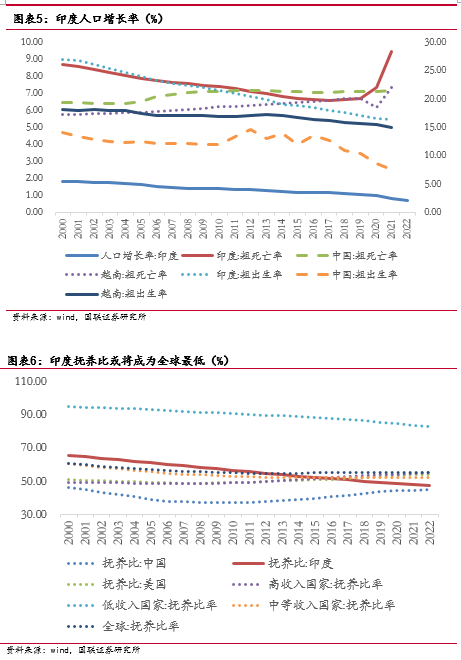

未来二十年处人口红利期。印度人口结构呈现金字塔状,劳动年龄人口占比为68%,整体呈现年轻化结构,且老龄化发展较慢。印度抚养比水平持续降低,2022年为47.5%,较长的人口红利窗口期将对印度经济的发展大有裨益

经济仍处快车道。在1980年至2022年间印度经济实现了平均6.09%的高速增长。S&P Global Market Intelligence认为印度GDP可能在2030年赶超日本和德国,成为全球第三大经济体。从需求结构看,其经济增长主要受到内需驱动;从产业结构来看,印度对GDP贡献最大的是服务业,其中IT-BPM对GDP的贡献近十年均维持在7%以上,并推动整体服务业出口高增。

资金面受FII影响较大。今年以来印度市场自4月起强势反弹,主要得益于外资的流入。随着美债高利率见顶,FII在11月起扭转净流出趋势,继续增加对印度资本市场的配置,推动股市上涨。外资偏好印度市场的原因除了其经济维持高速增长外,还由于全球经济衰退担忧仍存,而印度经济主要来自于内生动能,与全球周期相关性较弱,具有一定的防守性。

Ø 工银印度市场人民币(164824.OF)

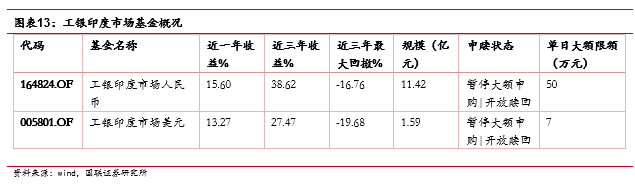

工银印度市场基金有人民币份额和美元份额,代码分别为164824.OF和005801.OF。

基金呈现宽基大盘风格。基金持有的投资印度市场ETF产品规模靠前,流动性和业绩表现都较好。今年以来业绩最好的三只投资于印度市场的ETF均被基金持有。长期重仓46%以上的MSCI INDIA指数;稳定持有15%左右WISDOMTREE印度盈利基金、10%左右NIFTY 50相关ETF,成分股以大盘为主。

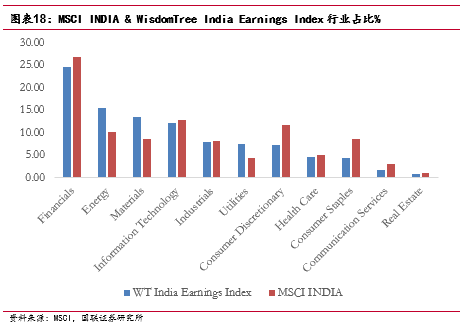

MSCI INDIA行业分布相对均衡。MSCI INDIA较NIFTY 50和BSE 30主要降低了金融行业的比重,但仍然相对偏重金融、信息技术、可选消费。WisdomTree India Earnings Index由于考虑了盈利因素,行业分布较宽基指数有一定差异,金融、能源、原材料为比重最大的行业。

MSCI INDIA估值偏高但仍处合理范围。NIFTY 50和BSE 30目前PE均在25倍左右,MSCI INDIA指数PE现为28倍,其近十年平均PE为23倍,整体相对偏高。指数自2020年起走势与EPS高度相关,鉴于目前指数EPS持续推高,且ROE水平也在持续修复,我们认为相对偏高的估值仍在合理范围。

Ø 风险提示

本报告均采用历史数据,不代表未来;印度经济发展或不及预期;美联储加息超预期。

分析师:朱人木

执业证书编号:S0590522040002

电话:0510-82832053

联系人:干露

正文目录

正文

1. 印度市场:新兴市场优质资产

1.1 印度股市长期走势强劲

印度股指较全球股指表现强劲。自2013年12月15日至今,近十年涨幅达245%,较美、德、日、越代表股指表现亮眼,波动率也更低;自2020年起,印度股指依旧跑赢多数发达国家和发展中国家,至今涨幅达73%。今年以来,美元走强,新兴市场股市承压,但印度股指仍强势上涨16%,并屡创新高。

1.2 印度股指与A股相关性较低

印度股指与其他地区权益资产相关性较低。我们选取2013年12月16日至2023年12月16日各地区代表股指周度收益率数据来计算相关性系数。结果显示印度股指与其他地区股指相关性系数均不超过0.58,尤其与上证指数、沪深300指数呈现弱相关,相关性系数不超过0.21。

1.3 未来二十年处人口红利期

根据联合国人口司的估算,2023年印度的人口达14.26亿人,已超越中国成为世界人口第一大国。印度人口结构呈现金字塔状,劳动年龄人口占比为68%,整体呈现年轻化结构,至2043年劳动年龄人口仍占比为68%。印度2022年的人口增速为0.68%,与中国相比,其死亡率下降较快,出生率虽然也在下降,但近年下降幅度较国内趋缓,故其人口在持续增长的同时,老龄化发展较慢。印度抚养比水平持续降低,2022年为47.5%,较长的人口红利窗口期将对印度经济的发展大有裨益。

1.4 印度经济仍处快车道

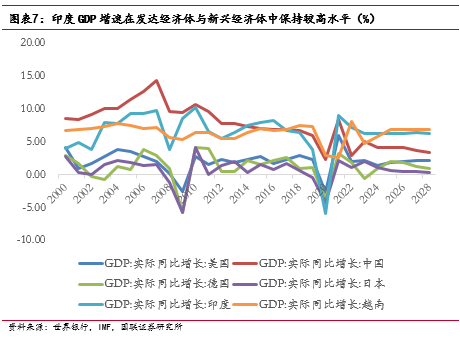

根据世界银行数据,印度2022年名义GDP为3.4万亿美元,全球排名第五;2022年GDP实际增速为7.24%,在1980年至2022年间印度经济实现了平均6.09%的高速增长。印度Q2 FY24实际GDP增速远超预期,达到7.6%,主要源于制造业的拉动,市场对2023年全年的GDP增长率也进一步提升预期至6.7%-7%。S&P Global Market Intelligence认为印度GDP可能在2030年赶超日本和德国,成为全球第三大经济体。

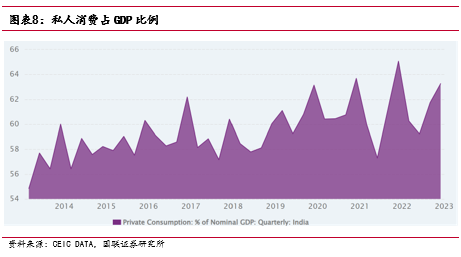

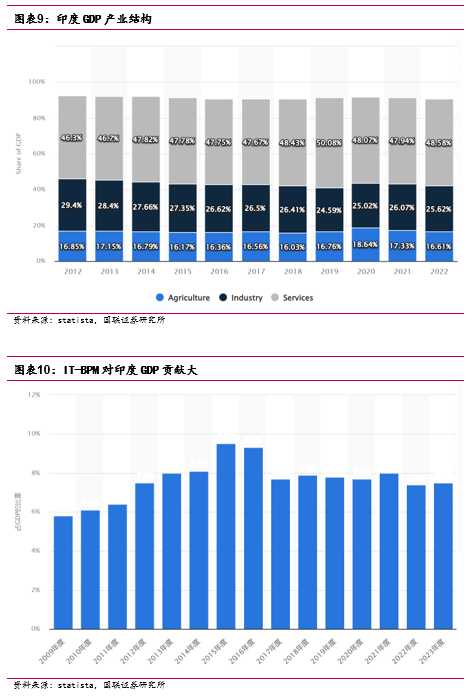

从需求结构看,过去十年中私人消费占印度GDP比例维持在60%左右,其经济增长主要受到内需驱动。随着印度人口平均年龄维持较低水平,劳动年龄人口结构的变化,中产阶级的扩大,城镇化的推进等等将进一步增加在零售、住房、消费电子等领域的需求,拉动印度经济继续增长。

对于发展中经济体来说,制造业在早期发展阶段推动增长和就业,而印度对GDP贡献最大的是服务业。印度的服务业具有全球竞争力,IT-BPM和药品等方面尤为突出,IT-BPM对GDP的贡献近十年均维持在7%以上,并推动整体服务业出口高增,其优势主要在于政府大力支持,劳动力成本相对较低,许多人会说英语。

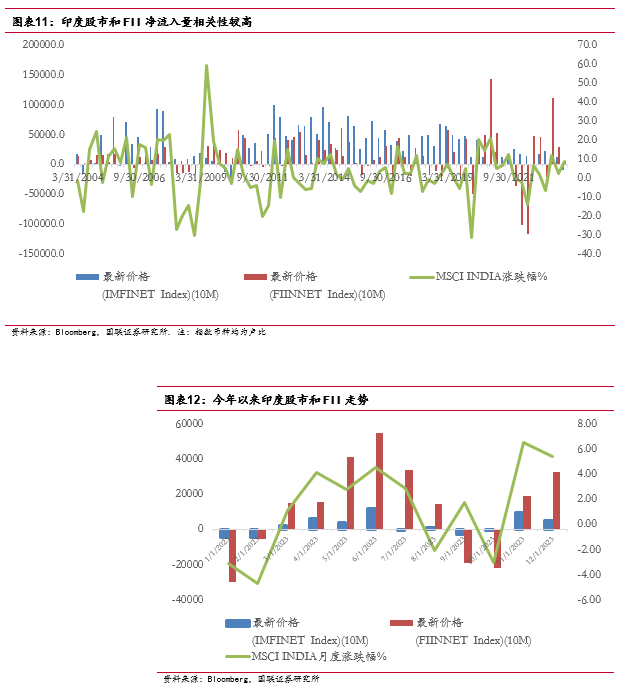

1.5 资金面受FII影响较大

印度股市走势一定程度上受FII(外资)影响,尤其自2020年起,全球市场震荡下,外资对印度的投资额度大幅增加,导致了股市较大幅度的波动。今年以来印度市场自4月起强势反弹,主要得益于外资的流入。随着美债高利率见顶,FII在11月起扭转净流出趋势,继续增加对印度资本市场的配置,推动股市上涨。外资偏好印度市场的原因除了其经济维持高速增长外,还由于全球经济衰退担忧仍存,而印度经济主要来自于内生动能,与全球周期相关性较弱,具有一定的防守性。

、搭建网络销售平台

2. 工银印度市场人民币(164824.OF)

2.1 基金概况

工银印度市场基金有人民币份额和美元份额,代码分别为164824.OF和005801.OF。目前两类份额基金均限制大额申购,限额分别为50万元人民币/7万美元。

工银印度市场美元收益较工银印度市场人民币相对偏小,主要原因是印度卢比今年较美元贬值幅度比人民币更大。

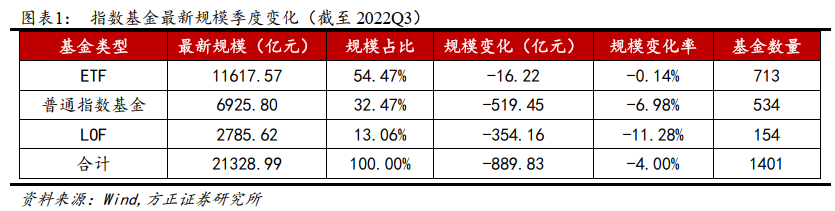

2.2 基金呈现宽基大盘风格

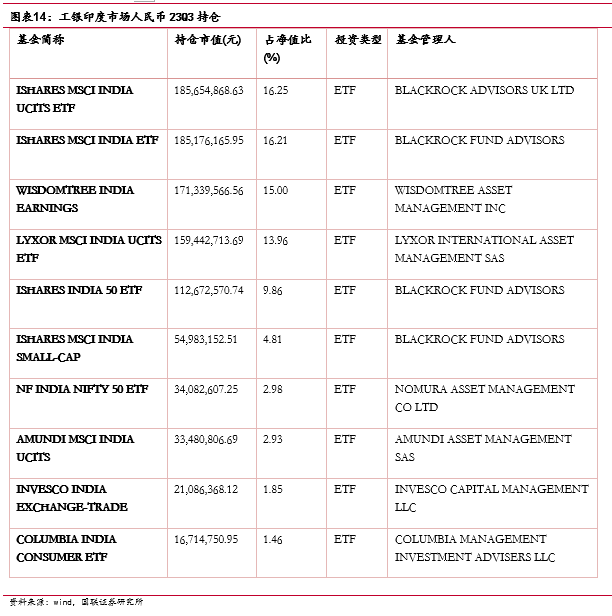

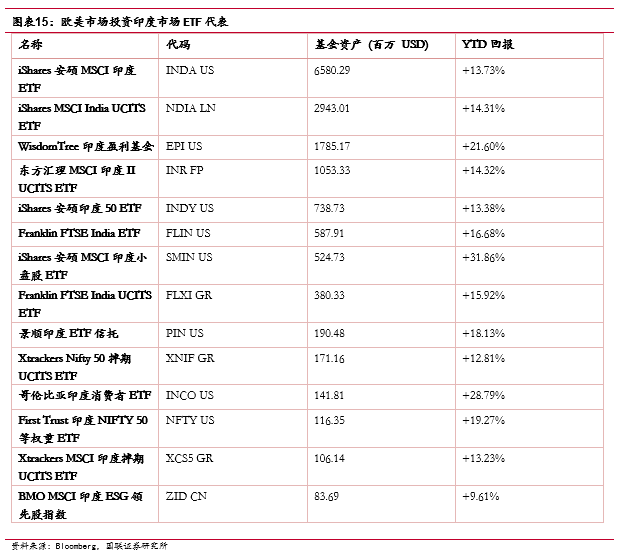

基金持有的投资印度市场ETF产品规模靠前,流动性和业绩表现都较好。今年以来业绩最好的三只投资于印度市场的ETF:iShares安硕MSCI印度小盘股ETF、哥伦比亚印度消费者ETF和WisdomTree印度盈利基金均被基金持有。

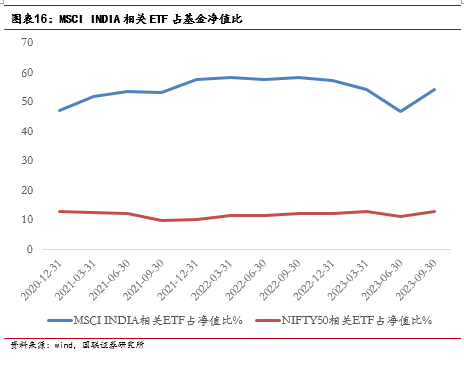

基金长期重仓MSCI INDIA指数,2021年起持有相关ETF占净值比始终维持在46%以上,2023年三季度持有比例为54%。此外,基金还稳定地持有15%左右WISDOMTREE印度盈利基金,10%左右NIFTY 50相关ETF,整体呈现宽基风格。

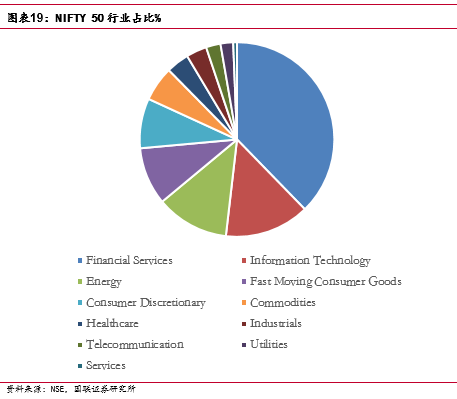

MSCI INDIA指数可以覆盖外资可投资流通市值的85%;NIFTY 50包含印度国家证券交易所50只市值最大、流动性最好的个股;WisdomTree India Earnings Index除了对市值、流动性有一定要求外,主要还要求个股当年需有500万美元的利润。

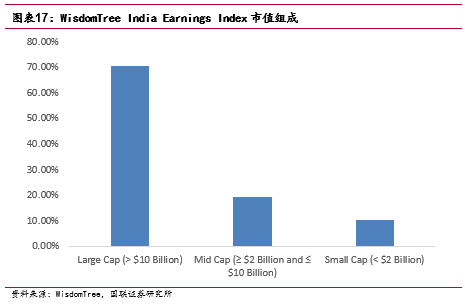

从指数成分股市值分布角度看,MSCI INDIA和NIFTY 50由于编制方法持仓均为大盘股。WisdomTree India Earnings Index成分股总市值大于100亿美元的占比为71%,同样以大中盘股为主。

2.3 MSCI INDIA行业分布相对均衡

MSCI INDIA指数中权重在1%以上的个股有79%都是NIFTY 50的成分股,重合度较高。但由于MSCI INDIA指数持股数量较多,行业分布较NIFTY 50和BSE 30而言更为分散。NIFTY 50和BSE 30指数中金融行业占比均超过35%,MSCI INDIA主要降低了金融行业的比重,金融、信息技术、可选消费权重占比分别为26.97%、12.79%、11.62%。WisdomTree India Earnings Index由于考虑了盈利因素,行业分布较宽基指数有一定差异,金融、能源、原材料为比重最大的行业。

2.4 MSCI INDIA估值偏高但仍处合理范围

MSCI INDIA指数较可比指数估值略高。NIFTY 50和BSE 30目前PE均在25倍左右,MSCI INDIA指数PE现为28倍,其近十年平均PE为23倍,近五年平均PE为25倍,整体相对偏高。指数自2020年起走势与EPS高度相关,鉴于目前指数EPS持续推高,且ROE水平也在持续修复,我们认为相对偏高的估值仍在合理范围。

1、搭建网络销售平台

3. 风险提示

本报告均采用历史数据,不代表未来;印度经济发展或不及预期;美联储加息超预期。

1、搭建网络销售平台

法律声明:

本微信平台所载内容仅供国联证券股份有限公司的客户参考使用。国联证券不会因接收人收到本内容而视其为客户,且由于仅为研究观点的简要表述,客户仍需以研究所发布的完整报告为准。

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本微信平台中的任何内容所引致的任何损失负任何责任。

本订阅号的版权归国联证券所有,任何订阅人如欲引用或转载本平台所载内容,务必注明出处为国联证券研究所,且转载应保持完整性,不得对内容进行有悖原意的引用和删改。转载者需严格依据法律法规使用该文章,转载者单方非法违规行为与我司无关,由此给我司造成的损失,我司保留法律追究权利。

本篇文章来源于微信公众号: 投资者的未来