【中信建投策略】有惊无险,重聚共识——市场情绪跟踪4月报

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

报告正文

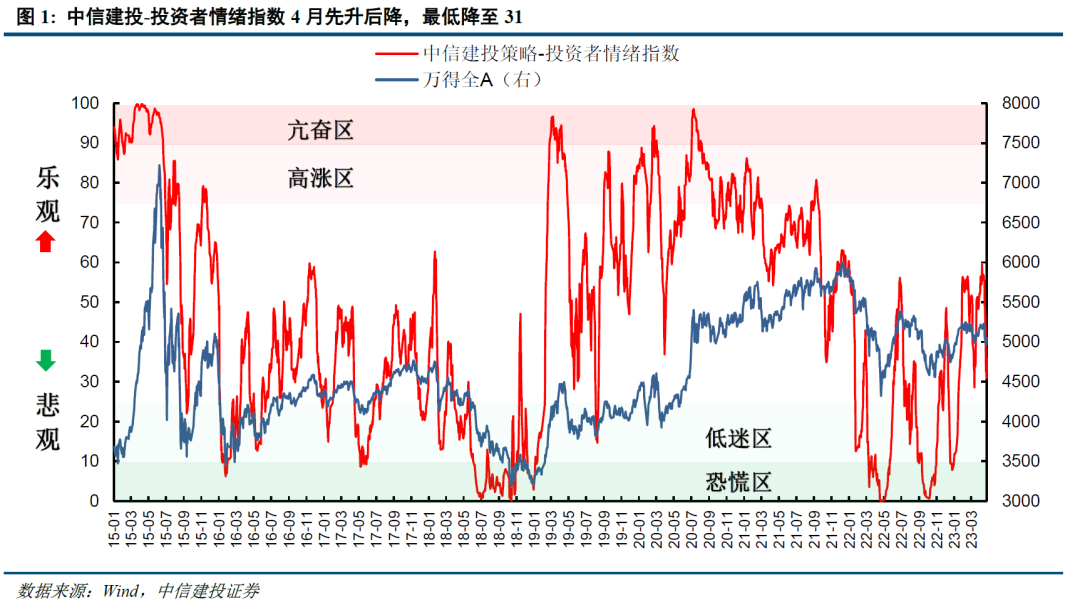

2022年3月底,我们推出了中信建投策略-投资者情绪指数,由多个市场公开交易指标合成而来。该指数在A股历史行情重要区间都较好地反映了当时市场情绪水平,并且极高和极低点能够领先于行情反转,具有一定的预测能力。需要指出的是,该指数用于刻画市场的投资者情绪,是同步指标,其预测性主要由投资者情绪对市场的预测性来体现。投资者情绪指数推出后,受到了大量投资者的关注,因此我们从去年4月底开始,以月报的形式,对当前市场情绪进行跟踪和展示,并给出分项核心情绪指标的历史走势和最新动向。

4月投资者情绪先升后降,下旬大幅回落,最终有惊无险

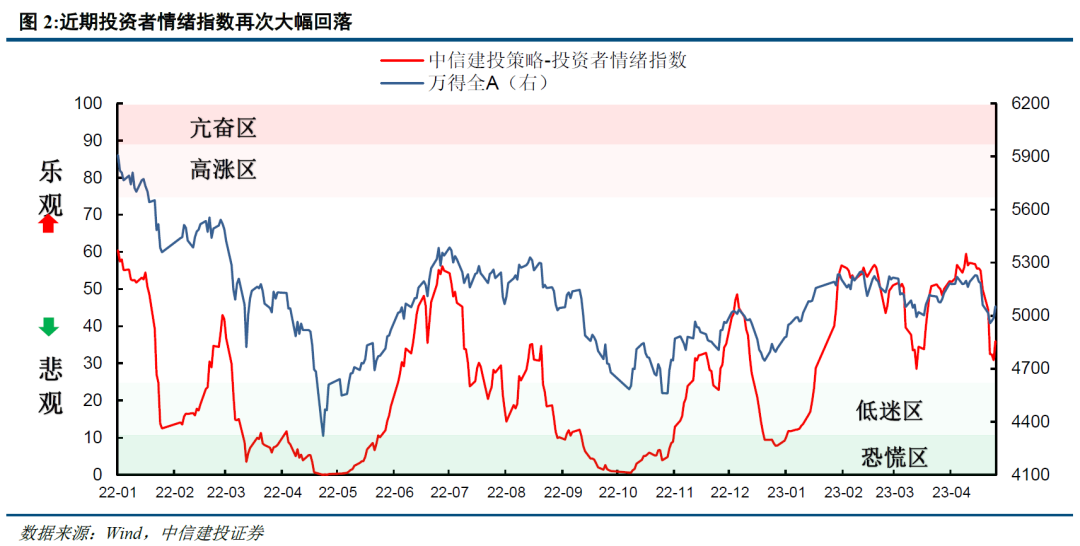

在市场情绪跟踪3月报中,我们指出部分公司一季报爆雷则可能拖累市场情绪,预计市场情绪先升后降,继续中位震荡状态。进入4月以后,投资者情绪确实呈现出先升后降的趋势,但4月下旬之后,投资者情绪在短时间内大幅下跌,4月21-25日三个交易日内情绪指数大幅下跌了22.5。从之前近60的高位最低降至31,最终在月末企稳回升,有惊无险。

具体来看,4月投资者情绪指数先升后降。月初由于TMT的赚钱效应和中国经济数据的超预期表现,市场情绪持续攀升,4月12日升至接近60的阶段高点,随后由于TMT板块的走弱小幅回落,4月20日降至55附近,回归中位水平。4月21日,由于市场对于一季报、外部风险、经济复苏和重要会议的担忧集中爆发,市场情绪急转直下,4月27日降至阶段最低的31,28日情绪指数企稳回升至36。展望5月,前期市场担忧的一季报爆雷、重要会议时点过去,五一假日出行高峰或将提振市场对于经济复苏的信心。市场有望重新凝聚共识,修复情绪。不过美联储加息决策和美股表现仍有一定不确定性,可能在5月影响市场信心的恢复。

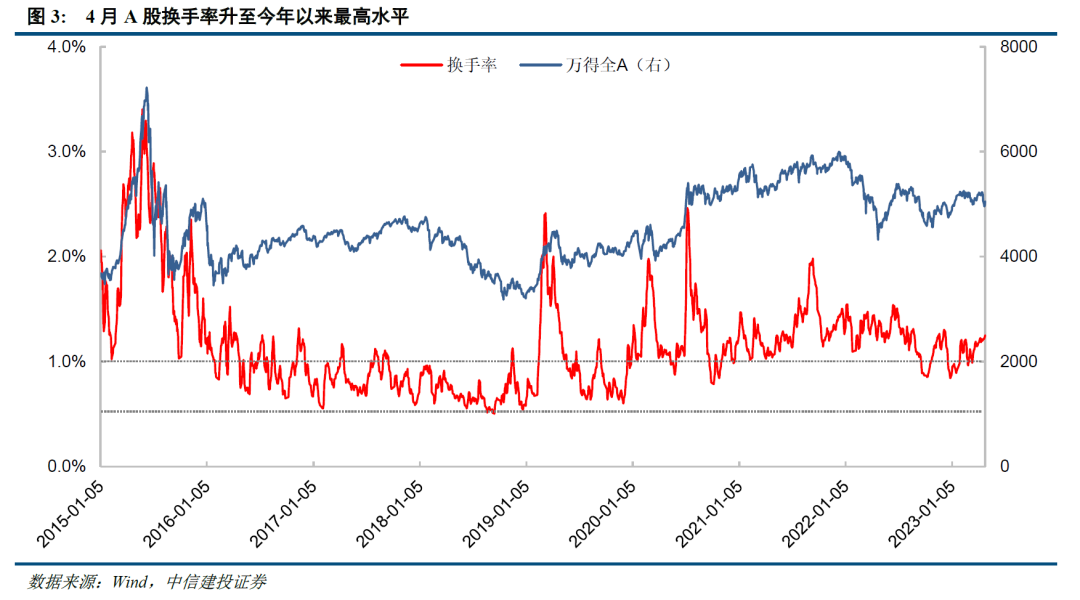

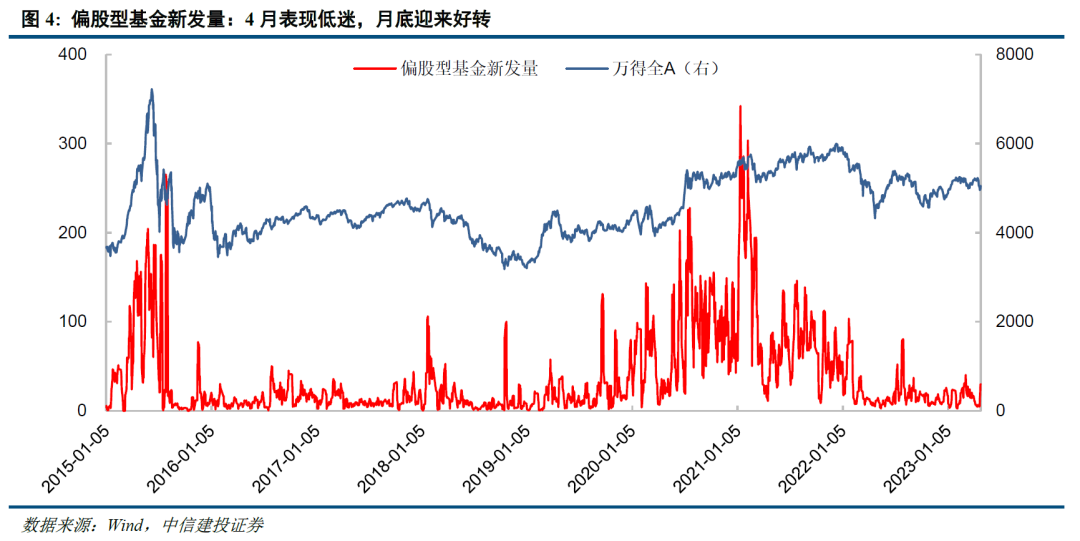

我们对各分项指标进行分析。七大指标中,换手率、偏股基金发行量、融资买入占比、隐含风险溢价、股债收益差数据经过5日平均平滑;超60MA、超买超卖两项指标原为周度数据,为了更加灵敏现在统一进行日度化,60周均线实质上改成了300日均线。下文均默认使用这一口径。

换手率:4月A股换手率升至今年以来最高水平。今年以来,随着疫情好转和增量资金涌入,换手率已经有所回升,3月TMT板块行情火爆和4月市场巨震激发了市场换仓和交易的热情,4月全月两市成交额处于高位,当前换手率水平已经升至1.25%,为今年以来最高的水平,与前两年市场换手率相比仍有较大上升空间。

偏股型基金新发量:4月表现低迷,月底迎来好转。基金发行情况在从春节前后情况有所回暖,但随着新能源、食品饮料等基金重仓板块持续下跌,4月新基金发行仍然处于相当低迷的状态,不过本月最后4日基金发行明显回暖。

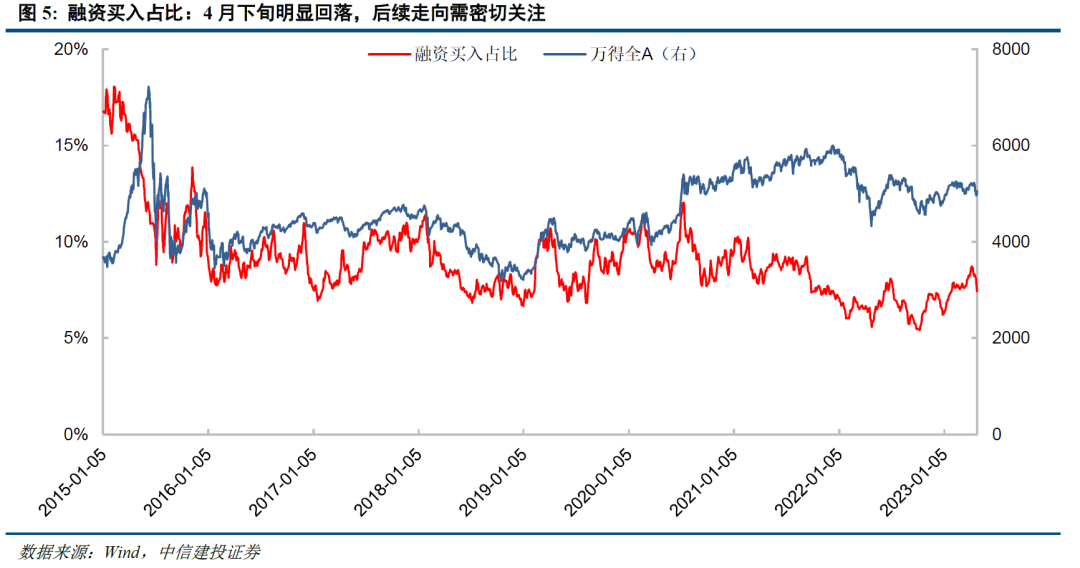

融资买入占比:4月下旬明显回落,后续走向需密切关注。杠杆资金的大幅流入是前期市场情绪指数走高的关键力量。然而该指标在4月10日见顶后有所回落,4月最后一周更是出现了较快的下滑。这反映出杠杆资金对于人工智能等主题后续行情持续性的担忧,可能压制后续情绪回暖,需密切关注后市走势。

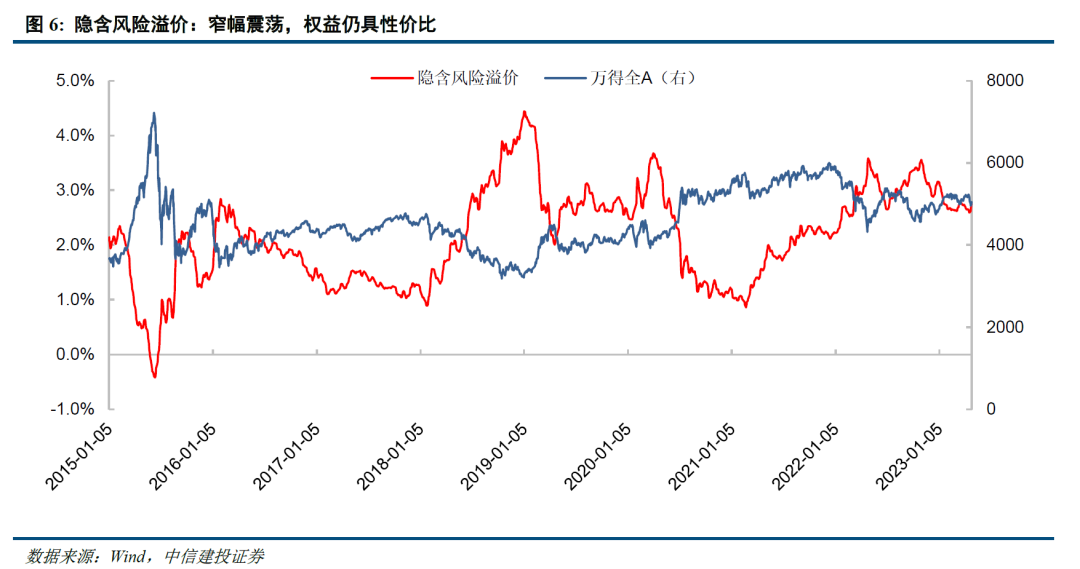

隐含风险溢价:窄幅震荡,权益仍具性价比。A股隐含风险溢价4月受到财报业绩下滑和利率下行的双重影响,最终保持窄幅震荡。总体来说,当前的隐含风险溢价水平仍处于偏高位置,权益类资产仍具有较好的性价比。

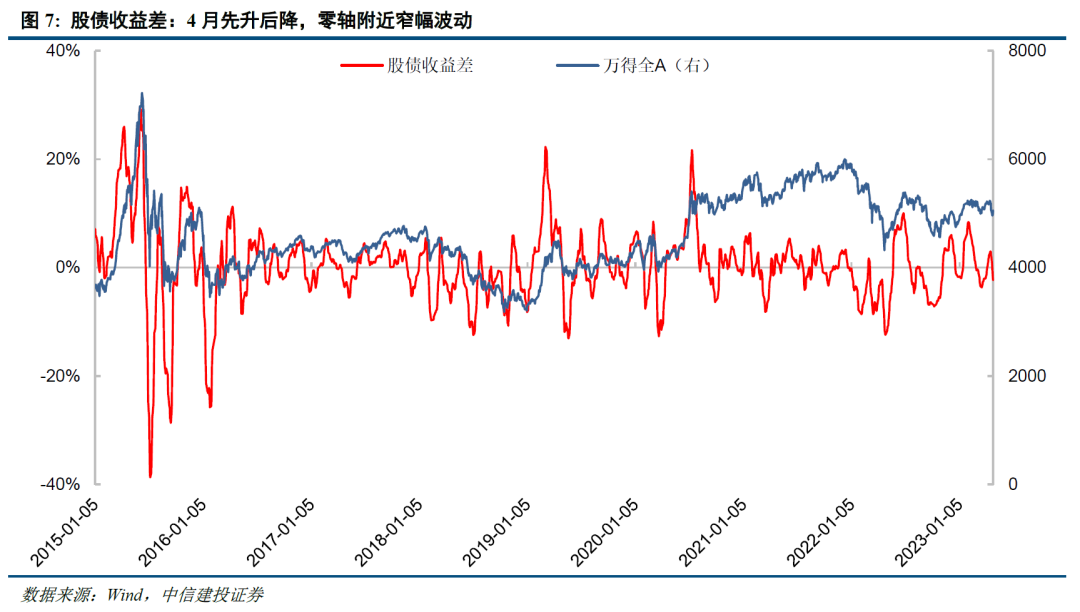

股债收益差:4月先升后降,零轴附近窄幅波动。4月反映投资者短期赚钱效应的股债收益差指标在月初回升后,由于下旬市场大跌再度下降,目前处于零轴下方。预计5月股债收益差将逐步回升。

超60MA:4月大幅回落,目前约为40%,处于偏低水平。该指标以中长期视角刻画市场强弱状况,反映市场上收盘价在60周均线(300日均线)上方的个股比例。从历史上看该指标超过80%/低于20%往往意味着市场情绪的过热/过冷,行情有出现反转的可能。4月该指标大幅回落,4月25日降至34%以下,到月底回升到40%附近,与今年春节前后相当,还有进一步上升的空间。

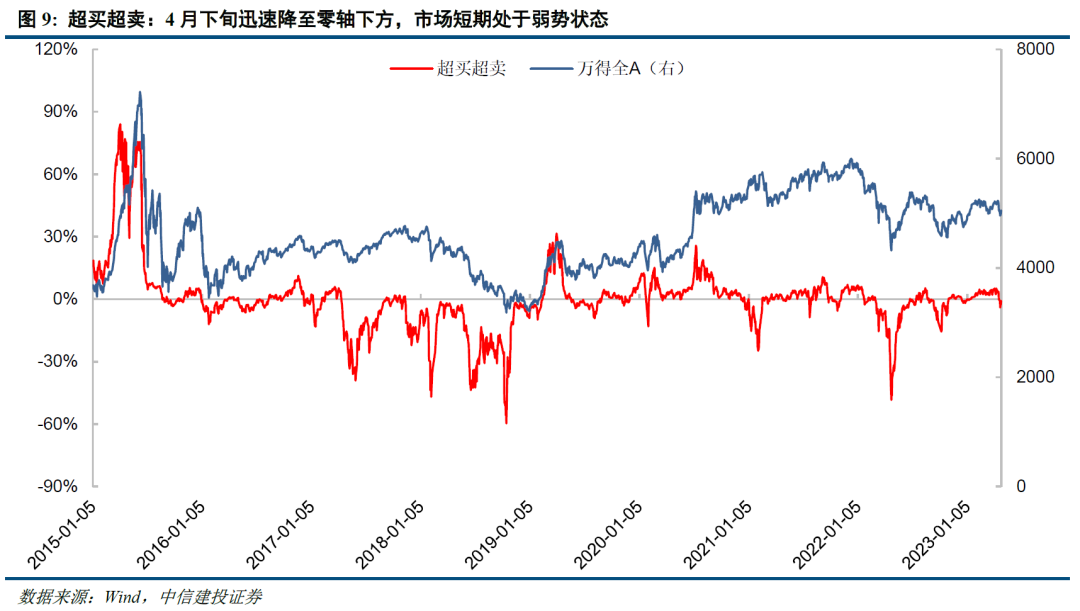

超买超卖:4月下旬迅速降至零轴下方,市场短期处于弱势状态。该指标以短期视角刻画市场强弱情况,4月该指标未能延续此前较强的趋势,进入下旬后随着市场大跌迅速降至零轴下方。28日虽然有所回升但仍然低于零轴,这意味着市场短期处于弱势状态。

风险提示:

1)数据统计存在误差:报告数据均由Wind等第三方数据库导出,可能存在第三方数据库之间口径不一致的偏差问题;且由于统计时间问题,数据存在波动可能性;由于最新一日基金发行数据尚未公布,我们对此进行了估算,与实际值相比存在误差可能。

2)模型基于历史数据,对未来预测能力有限:数据统计具有滞后性,可能影响分析结果。模型基于A股近年来历史数据进行统计和分析,对未来预测能力有限;市场情绪可能同时受到政策及其他不可预估事件影响。

欢迎联系我们

本篇文章来源于微信公众号: 陈果A股策略