【中信建投策略】如何看央企改革新一轮机会?

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

●核心观点

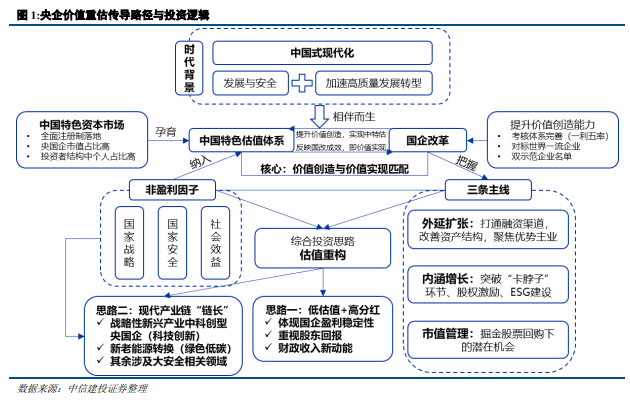

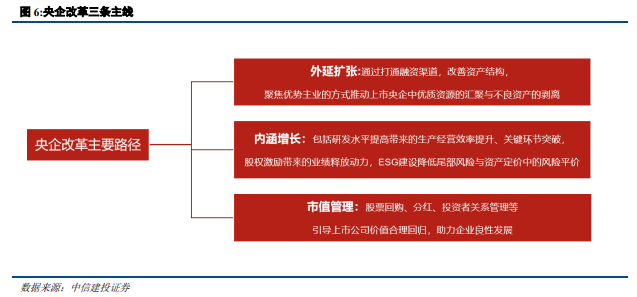

央企是稳经济,稳资本市场的领头羊。市值管理纳入央企负责人业绩考核,是继“一利五率”后央企吸引资本市场的重要举措,有望开启新一轮行情。这要求及时通过市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者。同时央行降准0.5个百分点,向市场提供长期流动性1万亿元。多重政策催化下,我们建议重点关注“中特估”新一轮机会,策略上关注分红、股票回购、并购重组等思路。

1月24日,国务院新闻办公室发布会上有关负责人表示,将进一步研究把市值管理纳入中央企业负责人业绩考核,引导中央企业负责人更加重视所控股上市公司的市场表现,及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者。此番言论,让中字头个股短时冲高,大量中字头个股涨停。

简评:

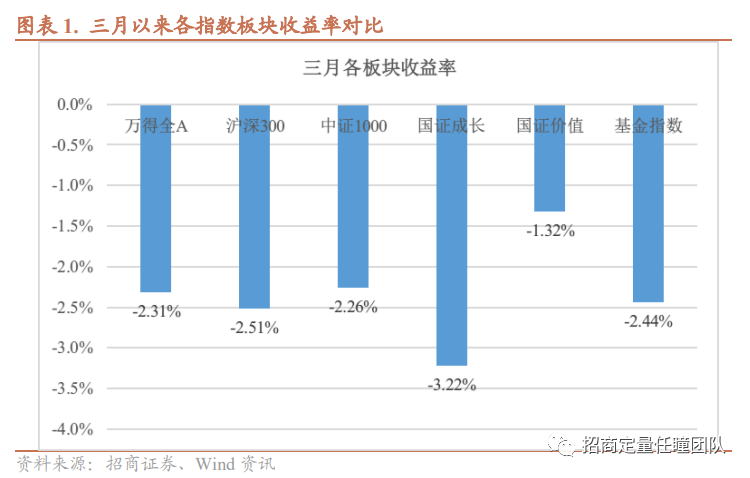

2024年1月24日,国资委宣布进一步研究将市值管理纳入中央企业负责人业绩考核,随后人民银行宣布将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性1万亿元。随着近期一系列加速资金入场、改善A股市场的举措密集落地,而市场资金面也有望在前期沪深300ETF放量的铺垫、央企改革政策叠加降准的催化下,迎来转机:

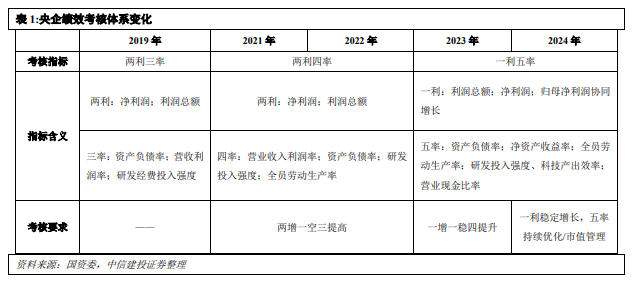

1)业绩考核体系再度完善,加速央企价值重估:日前,国务院新闻发布会上国资委发言人表示,2024年将继续坚持“一利五率”目标体系,明确“一利稳定增长,五率持续优化”。相较2023年的考核要求,强调了净利润与归母净利润也需协同利润总额增长。本次市值管理是对健全央企考核体系的一大举措,有助于倒逼央企加速专业化经营,央企市值管理的能动性将进一步强化,现金分红、回购和资产重组等举措将进一步加强。

从二级市场上看,央企上市公司有望受到资金的更多青睐,央企进而能通过提高杠杆效应和增加投资者回报实现自身净利润总额的增长和“五率”中净资产收益率、净利润与归母净利润的优化,基本面改善的同时,更加完善且更与二级市场估值体系更契合的业绩考核体系将逐步形成,“业绩改善-二级市场回报增加-资金流入-业绩改善”的资本市场投资正向循环有望推动央企实现盈利端和估值端的向好演绎,助推央企快步进入价值兑现阶段。

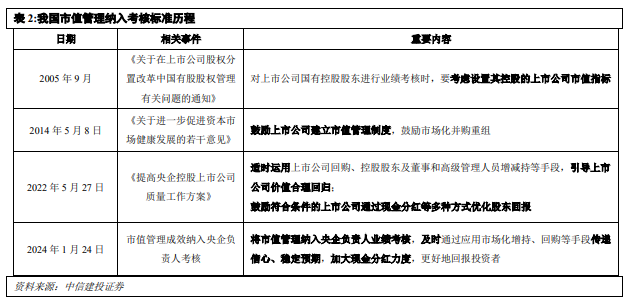

2)进一步研究将市值管理纳入央企负责人考核标准:我国市值管理的概念最初是在2005年提出,国资委在2005年9月发布的《关于在上市公司股权分置改革中国有股股权管理有关问题的通知》中,首次明确提出将市值纳入考核体系;2014年5月8日,国务院发布的《关于进一步促进资本市场健康发展的若干意见》中,提出发展多层次股票市场、提高上市公司质量,并鼓励上市公司建立市值管理制度,树立了市值管理在中国资本市场的重要位置;2022年5月27日,国资委发布的《提高央企控股上市公司质量工作方案》中提出,鼓励中央企业探索将价值实现因素纳入上市公司绩效评价体系,建立长效化、差异化考核机制,引导上市公司依法合规、科学合理推动市场价值实现,表明国家持续推动将市值管理纳入央企考核标准。近日国资委再次传递出“深化市值管理纳入考核标准”的信号,代表国家对市值管理纳入考核的态度从“鼓励、支持”转变为“深入、要求”,从而进一步推动央企改革。本次特殊点在于,首次将市值管理成效纳入央企负责人考核而非之前三次提到的企业考核,更加强调央企市值管理对市场情绪的引导作用,明确提出要加大现金分红力度,将央企负责人的利益与央企市值深度挂钩,迫使负责人高效地治理企业,逐步形成“高效治理-业绩改善-市值管理有效-负责人利益增加-高效治理”的良性循环,提升中特估央企的核心竞争力。

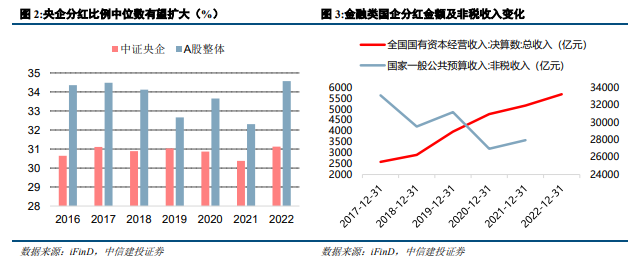

3)现金分红规模提升空间充裕:2023年以来A股低位震荡下高股息策略占优的背后是投资者对相对稳定收益的偏好,2023年中证央企指数股息率为5.38%,明显优于其余各主要指数。央企作为低估值、高股息股票的主力军,分红比例仍有充盈的提升空间。此外,国企分红进一步扩大还受到资本市场价值重估和财政端需求缺口的双驱动,一是央企扩大分红有望加快市场充分认知央企盈利的稳定性,进而稳定市场预期,二是由于国企分红流向财政“四本帐”的过程有特别的二次分配制度,优质国企分红率系统性抬升有望部分解决现收现付的统筹账户形成的基本养老金缺口。

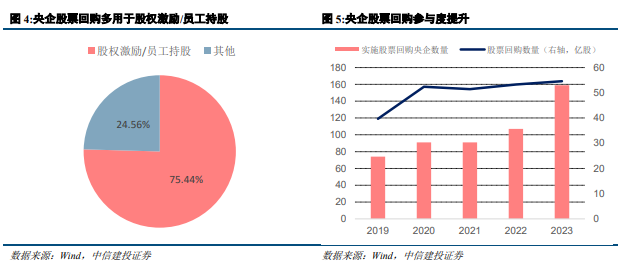

4)增持、回购手段传递信心,稳定预期:股票回购的核心目的是稳定股价,大多数与股权激励、员工持股相结合,且作为上市公司维稳股价的手段之一,回购增持有利于想市场传递积极向好的情绪,彰显市场对于经济复苏的信心。此番将市值管理纳入中央负责人业绩考核,是国家对稳定央企股价的有力手段,进一步维稳市场走势,有立竿见影的护盘效果。而通过增持、回购等市场化手段,不仅可以维稳股价走势,更预示着中央负责人对企业的信心,而央企的市值占比较高,其股价的企稳可以熨平股市情绪,具备一定的带头作用。回购后的股权激励/员工持股更可以进一步将员工利益与企业挂钩,激励企业盈利能力走高,稳定了企业预期。

5)做优做大,加大并购重组力度,发挥央企“顶梁柱”作用:2023年国资委进一步加大中央企业重组整合工作力度,并表示将以做优做大国有企业为目的,进一步推动重组整合工作。央企经过有效重组整合,对资源配置效率有着直接的提升,聚集并创新了资源力量,未来将更好地服务国家战略。对股市而言,央企的有效重组整合将带头推动产业集群发展,形成规模效应,资源的高效分配有望增厚企业盈利,进而助推市场上行。同时,重组整合有利于“去其所短,取其所长”,构成协同优势。且我国国情的优势在于集中力量办大事,重组整合力度的加大将进一步增强央企在股市中作为“国家队”的力量,无论是推动产业发展,还是稳定助推股市行情,“国家队”力量的壮大无疑都是国家“金融强国”战略中不可或缺的一环。并购重组有望成为后续央企深化改革的重要抓手之一,助力提高央企核心竞争力,扮演好“压舱石”的重要角色。

风险分析

(1)地缘政治风险。如果中美关系管理不善,可能导致中美之间在政治、军事、科技、外交领域的对抗加剧。同时俄乌冲突、中东问题等地缘热点可能面临恶化的风险,如果发生危机则可能对市场造成不利影响。

(2)国内经济复苏或政策实施效果不及预期。如果后续央企改革力度较为谨慎,国内降准传导效果不及预期,且国内宏观经济数据迟迟难以恢复,经济复苏最终证伪,那么整体市场走势将会承压,过于乐观的定价预期将会面临修正。

(3)海外美联储紧缩程度超预期。如果美国经济持续保持韧性,劳动力市场、零售等经济数据表现亮眼,那么美国衰退风险或将面临重估,同时通胀风险也将面临反弹,美联储紧缩抗通胀之路继续,全球流动性宽松不及预期,国内权益市场分母端难免也将承压。

欢迎联系我们

本篇文章来源于微信公众号: CSC研究权益策略团队