7月金融板块率先反弹,固收+基金业绩亮眼 | 开源金工

开源证券金融工程首席分析师 魏建榕

研究领域:资产配置、基金研究、因子模型

研究领域:基金研究、因子模型

摘要

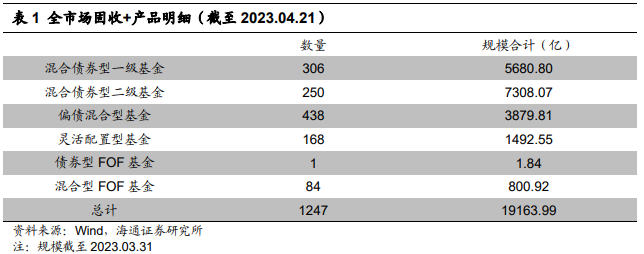

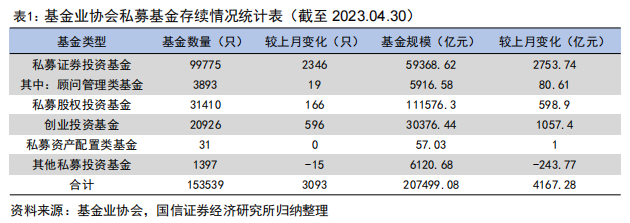

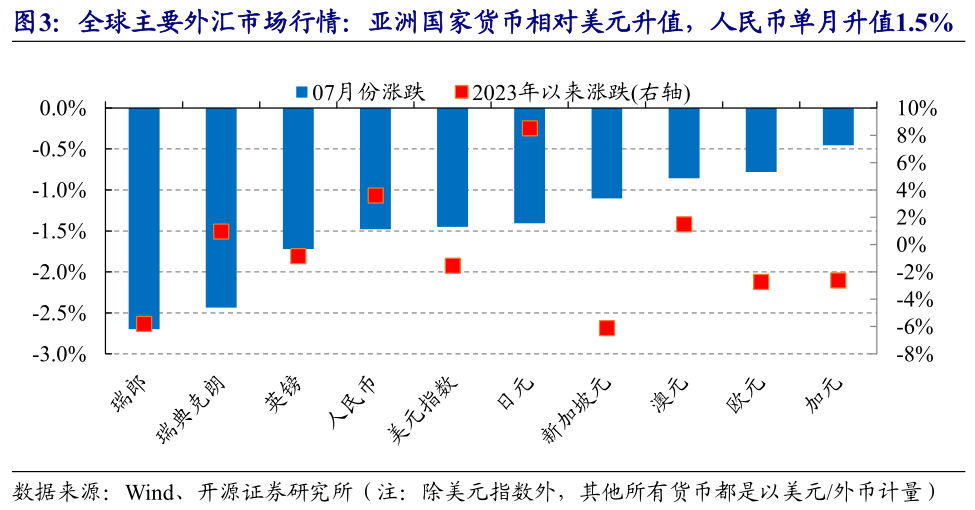

全球市场概述:全球股市普涨,内地股市金融占优

全球:7月全球主要国家股票市场普涨,由于市场预期美联储已经接近加息尾声,全球股市在7月普涨,其中恒生指数、纳斯达克指数和道琼斯工业指数分别上涨6.1%、4.0%和3.3%,受益于政策面利好,恒生指数7月录得本年最大涨幅。

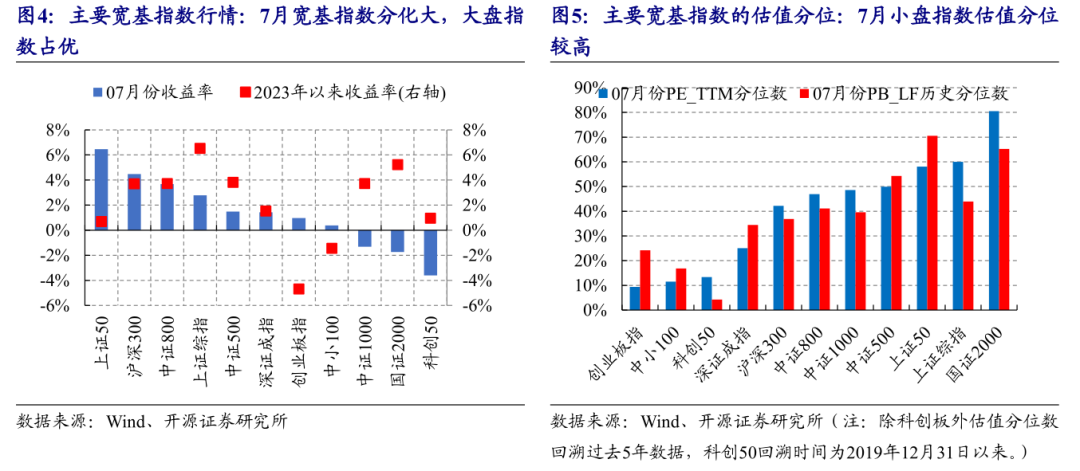

内地:7月份宽基指数分化大,大盘指数占优,其中涨幅最高的主要宽基指数为上证50、沪深300和中证800,涨幅分别为6.5%、4.5%和3.7%;跌幅最深的主要是科创50、国证2000、中证1000,跌幅分别为3.6%、1.7%和1.3%。

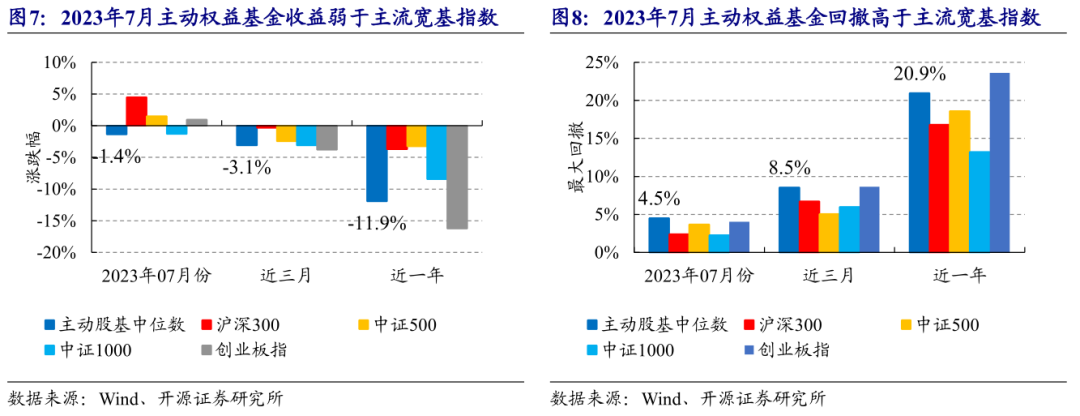

主动型基金:7月主动股基涨幅不敌主要宽基指数

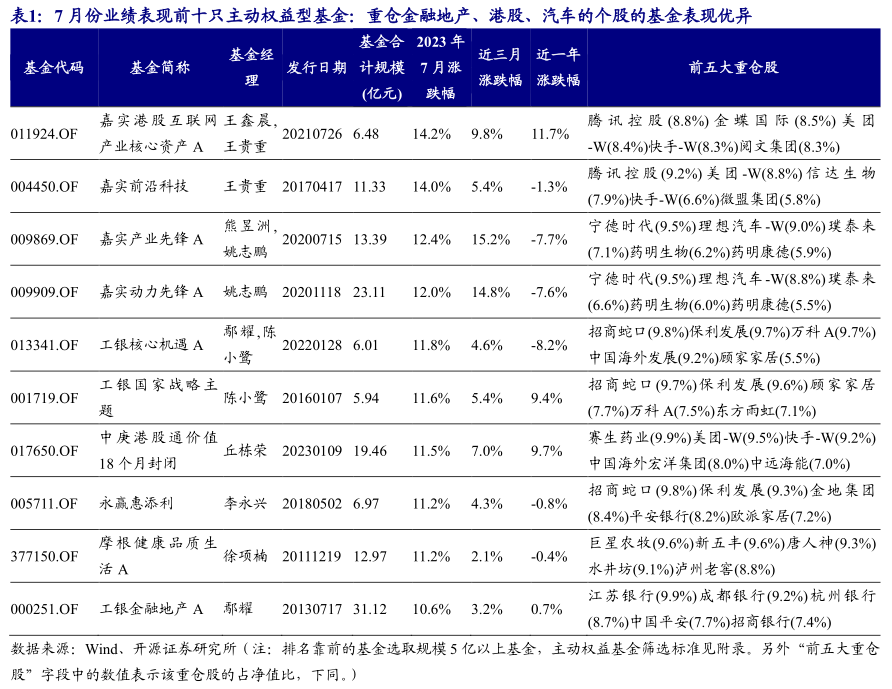

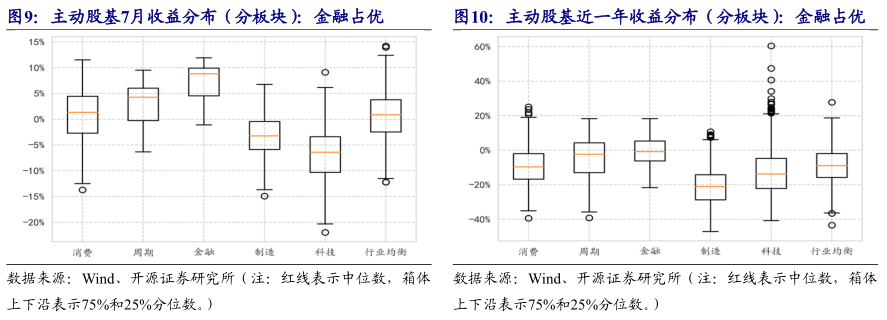

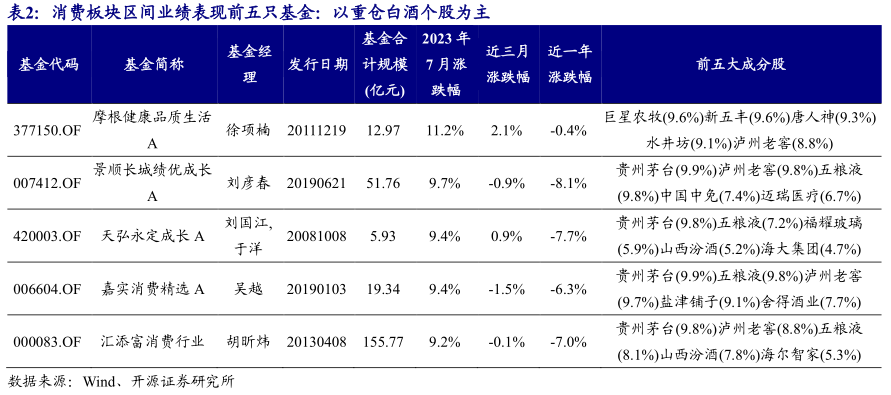

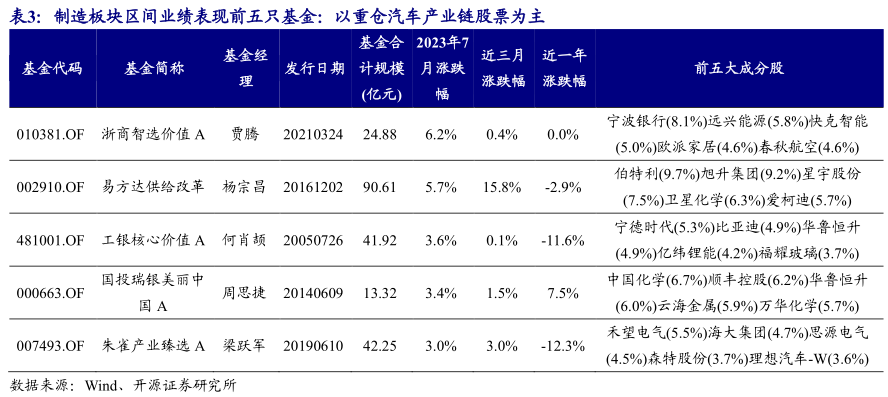

主动权益型基金:从整体业绩来看,7月份主动权益基金整体收益中位数为-1.4%,回撤为4.5%,收益弱于主流宽基指数。分板块来看,金融板块基金收益高,消费板块基金首尾差异较大。

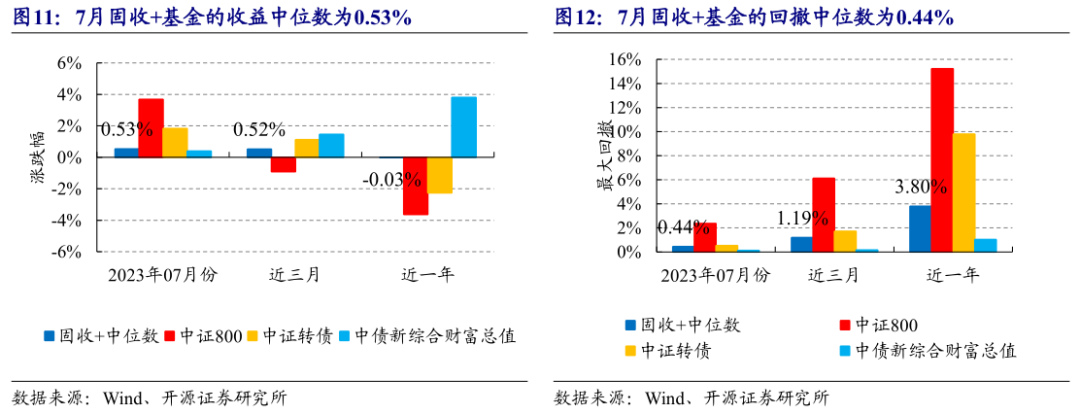

固收+基金:7月份固收+基金整体收益为正,收益率中位数为0.53%,回撤中位数为0.44%。受益于7月金融周期板块高景气,固收+基金选股获得正收益。从权益仓位测算来看,7月份整体权益仓位下降。

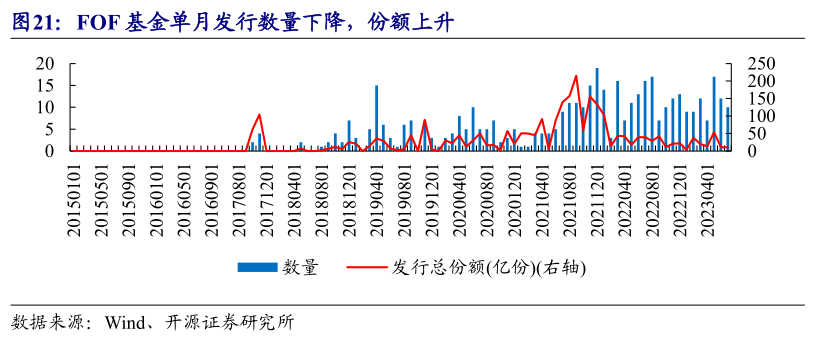

FOF基金:7月FOF基金整体收益为正(0.26%)。高中低三种风险的FOF基金,其收益中位数为0.21%、0.09%和0.32%,高风险FOF基金收益中位数高于主动股基。

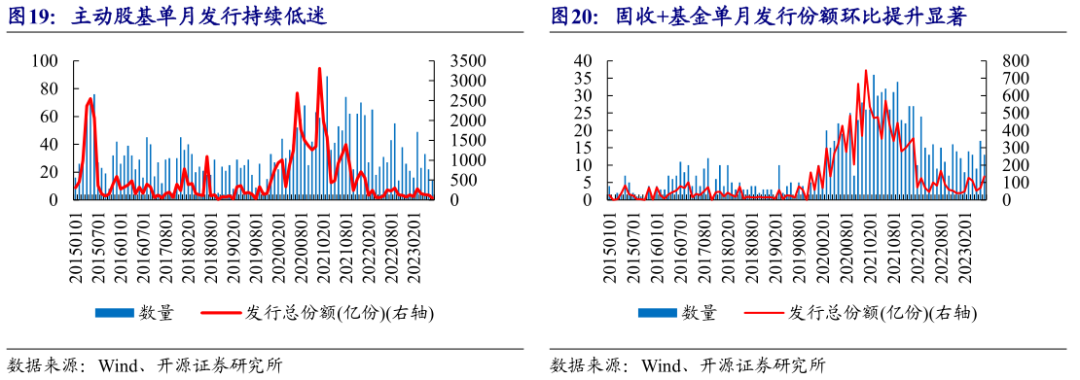

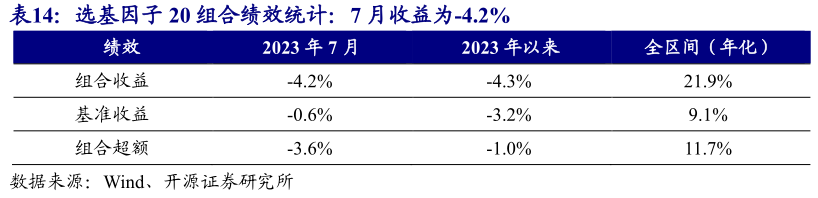

新发基金:7月主动股基新基发行持续低迷,固收+基金有所反弹。7月主动股基、固收+基金和FOF基金分别成立了14只、13只和10只(统计范围为初始基金),发行总份额分别为48.19亿份、135.73亿份和11.26亿份。

被动权益型基金:7月ETF持续获资金流入

收益风险:7月份,港股、非银金融相关ETF表现居前。

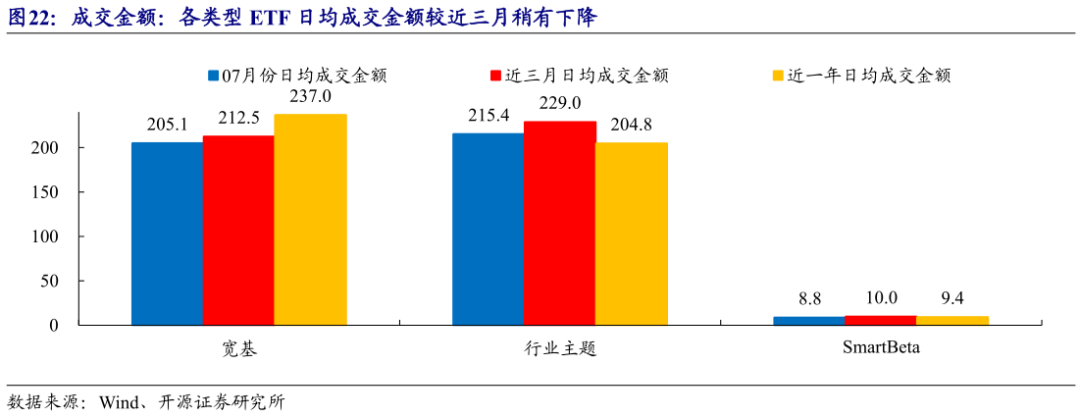

成交活跃度:7月份,宽基、行业主题和SmartBeta类型ETF的日均成交金额较近三月稍有下降,三类ETF日均成交额分别为205.1亿元、215.4亿元、8.8亿元。

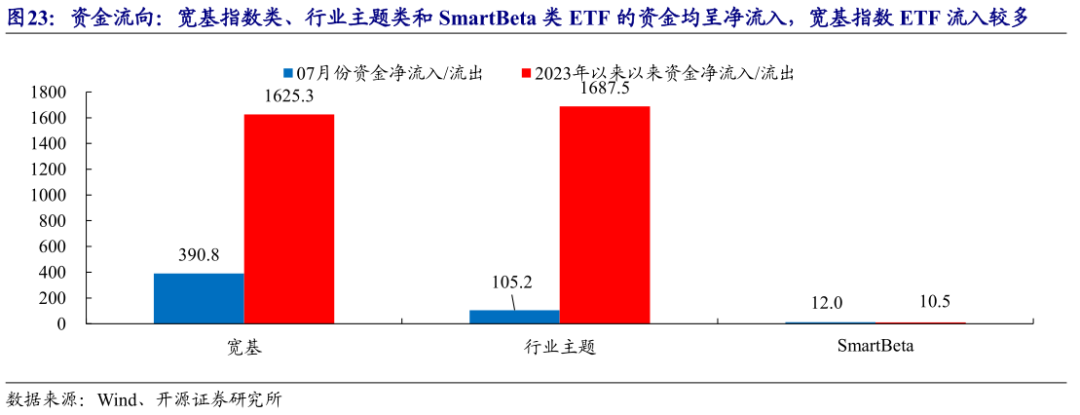

资金流向:7月份,各类型ETF的资金呈净流入。7月份,各类型ETF的资金呈净流入,宽基指数ETF流入较多。宽基、行业主题、SmartBeta三种类型ETF净流入金额分别为390.8亿元、105.2亿元和12.0亿元。7月科技类ETF获资金流入。

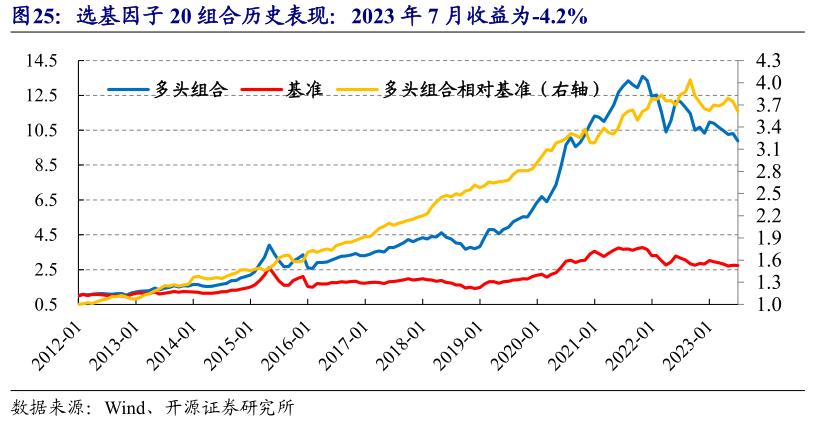

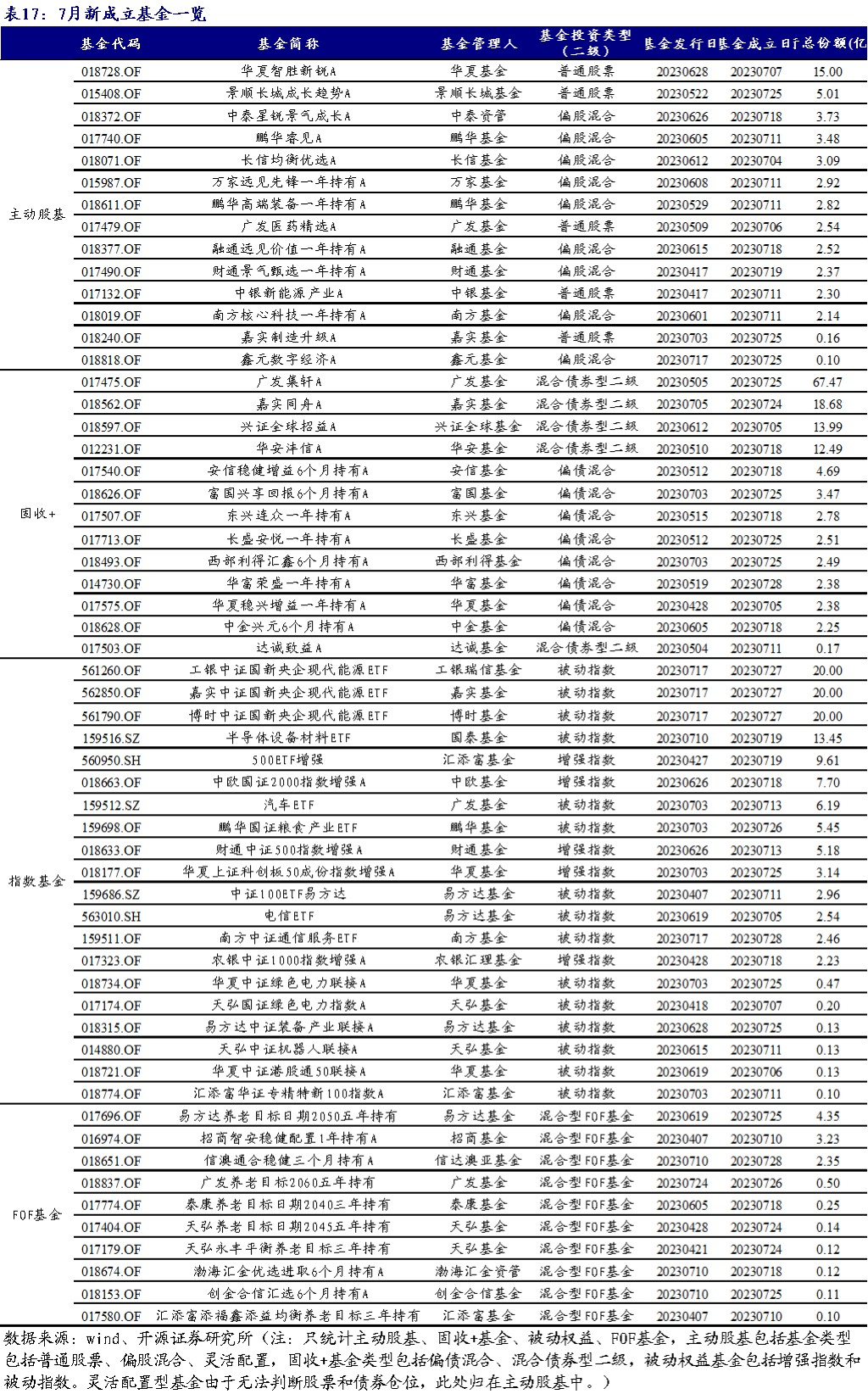

选基因子20组合:7月收益为-4.1%

历史复盘:上期(2023.7.1~2023.7.31)选基因子20组合整体收益为-4.1%,主动股基为-0.6%。

8月持仓:本期(2023.8.1~2023.8.31)组合包括申万菱信消费增长A、博道伍佰智航A和建信大安全等主动股基等主动股基,整体精选组合超配通信(3.0%)、食品饮料(2.9%)和银行(2.7%)。

报告链接

点击文末阅读原文,提取码:kyjg

报告发布日期:2023-08-04

01

全球市场概述:全球股市普涨,内地股市金融占优

1.1、全球:7月全球主要国家股市普涨

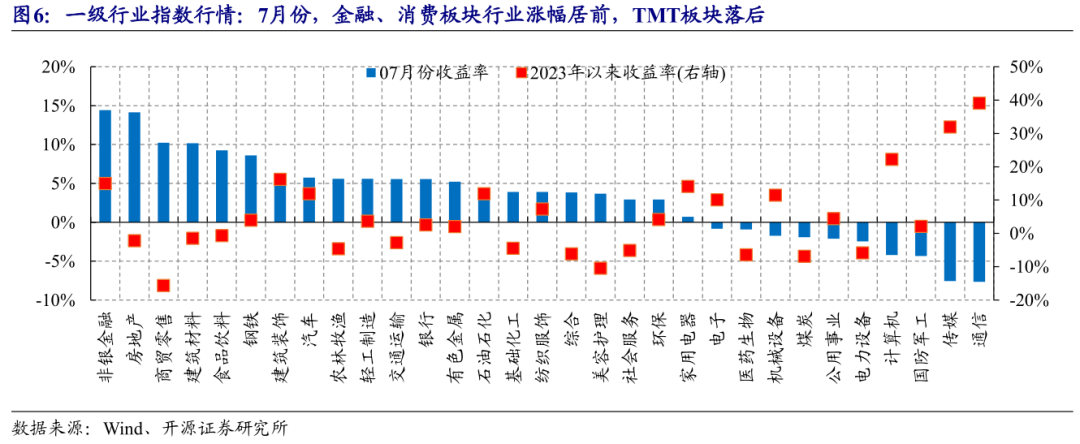

1.2、 内地:7月金融和消费板块涨幅靠前

7月份宽基指数分化大,大盘指数占优,其中涨幅最高的主要宽基指数为上证50、沪深300和中证800,涨幅分别为6.5%、4.5%和3.7%;跌幅最深的主要是科创50、国证2000、中证1000,跌幅分别为3.6%、1.7%和1.3%。

小盘指数估值分位较高。从PE来看,国证2000估值纵向相比较高,位于过去五年为80.5%分位数;从PB来看,大盘指数中创业板指估值较低,位于过去五年24.2%分位数。

02

主动型基金:7月主动股基涨幅不敌主要宽基指数

2.1.1、收益风险:7月主动权益基金整体收益为-1.4%

2.1.2、板块统计:金融板块基金整体收益高

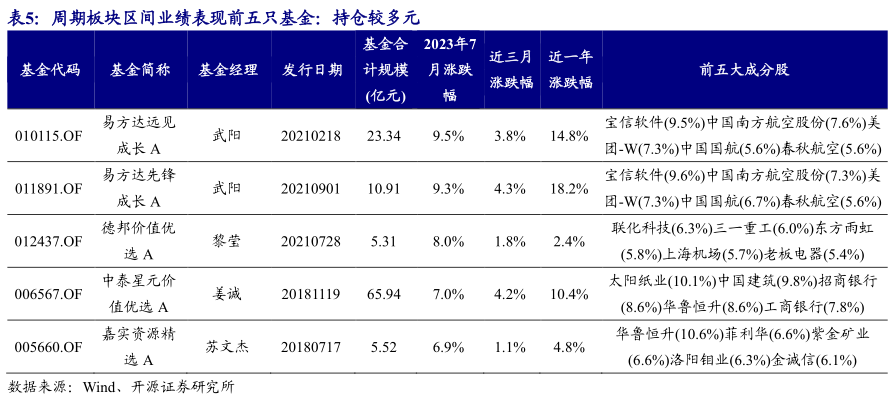

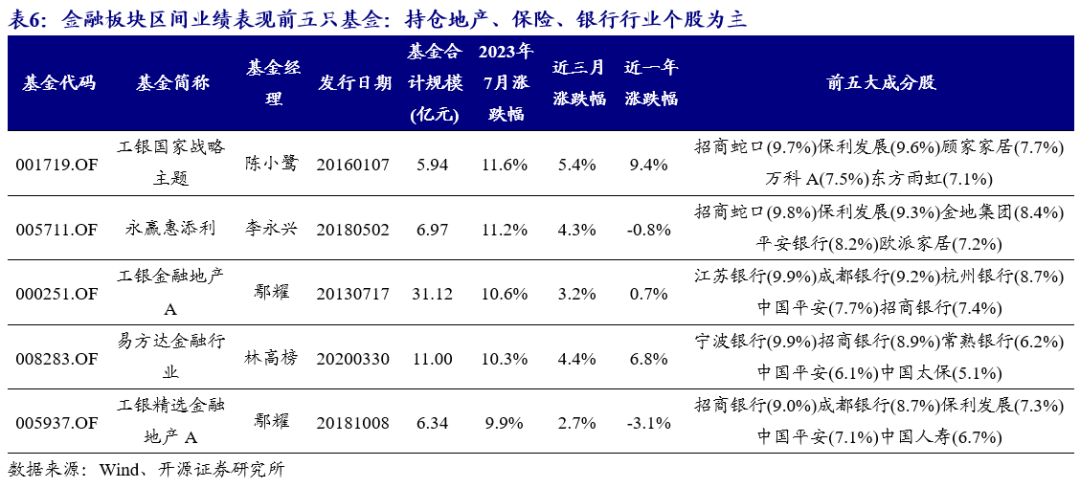

我们将所有主动型权益基金按板块分为:消费、制造、科技、周期、金融及行业均衡基金。对板块基金收益分布横向比较,各板块近一月收益中位数排名为金融(8.8%)、周期(4.3%)、消费(1.3%)、行业均衡(0.8%)、制造(-3.2%)和科技(-6.4%),金融板块基金收益高,消费板块基金首尾差异较大。

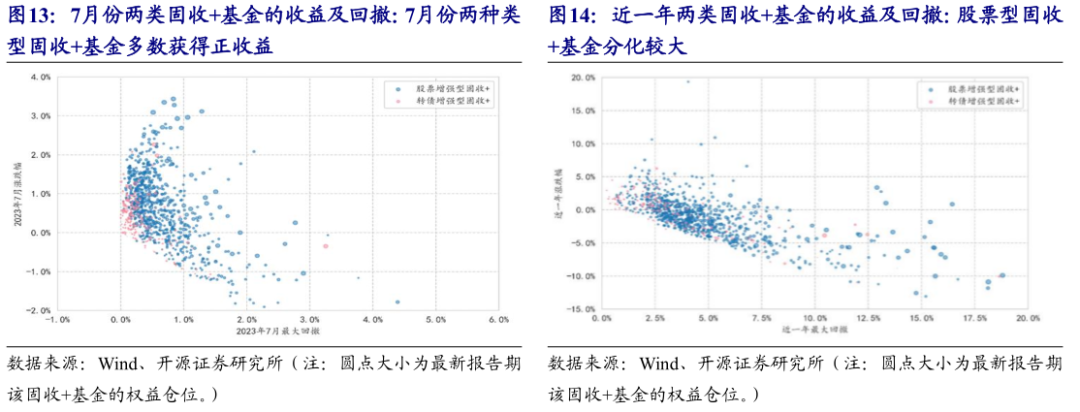

我们将所有固收+基金按照“+”的组成部分,分成两类:其中股票仓位大于10%的固收+基金定义为“股票型固收+基金”,其余全部定义为“转债型固收+基金”。并分别观察这两类固收+基金的收益和回撤分布。7月份两种类型固收+基金多数获得正收益。

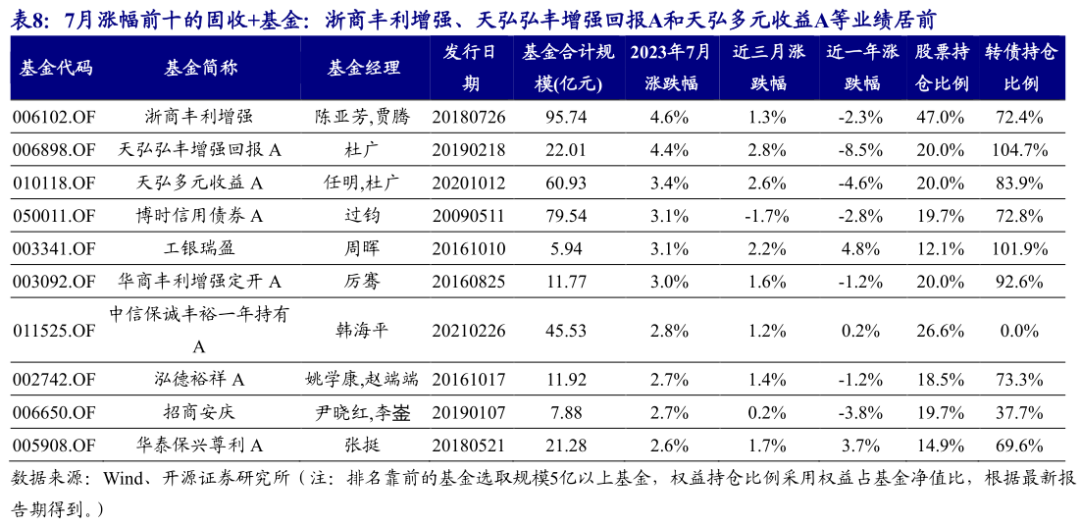

7月涨幅居前的固收+基金为浙商丰利增强(4.6%)、天弘弘丰增强回报A(4.4%)和天弘多元收益A(3.4%)等。

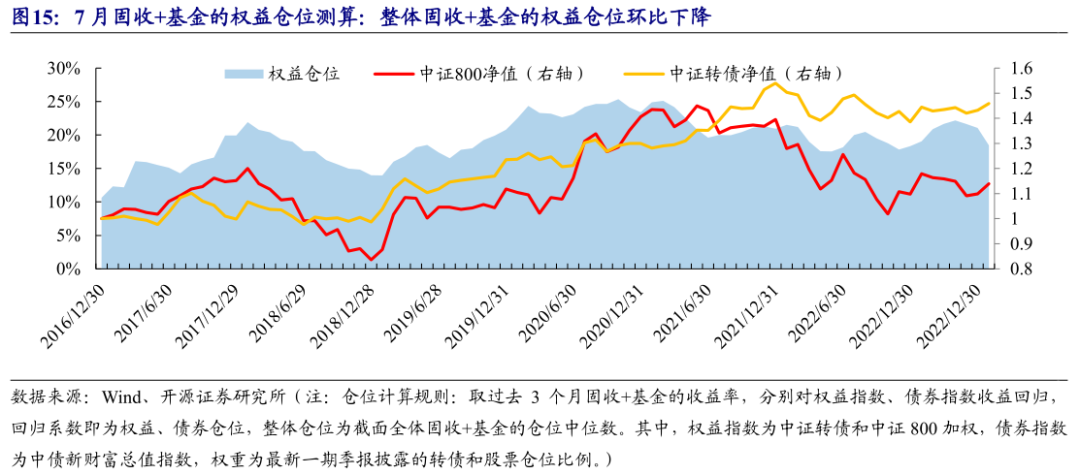

我们对全体固收+基金的收益中位数,分别对权益指数和债券指数进行回归,估计得到的权益仓位系数即为权益仓位的估计值。从图15可以看到:2023年7月份较2023年6月份,整体的权益仓位下降。

2.3、 FOF基金:高风险FOF基金整体收益优于主动股基

从收益回撤分布来看,7月份各分项等级,三种等级的FOF基金整体收益接近,高风险FOF基金整体回撤较大。

2.4、 新发基金:7月主动股基新基发行持续低迷,固收+基金有所反弹

03

被动权益型基金:7月ETF持续获资金流入

3.1、收益风险:港股、非银金融相关ETF表现居前

(1)宽基类型:港股、上证50相关ETF表现居前;

(2)行业主题:非银金融相关ETF涨幅居前;

(3)SmartBeta:红利相关指数基金等表现居前。

7月份,宽基、行业主题和SmartBeta类型ETF的日均成交金额较近三月稍有下降,7月宽基类ETF、行业主题和SmartBeta类型ETF日均成交额分别为205.1亿元、215.4亿元、8.8亿元。

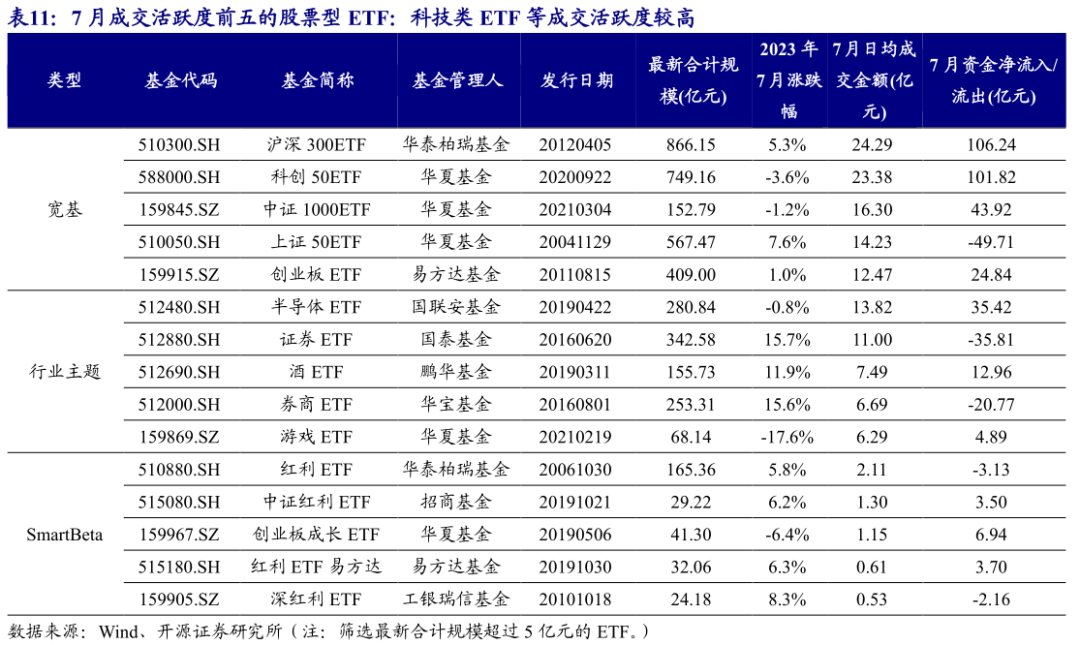

7月份,三种类型下的成交活跃度较高的股票型ETF分别为:

7月份,三种类型下资金净流入居前的股票型ETF分别为:

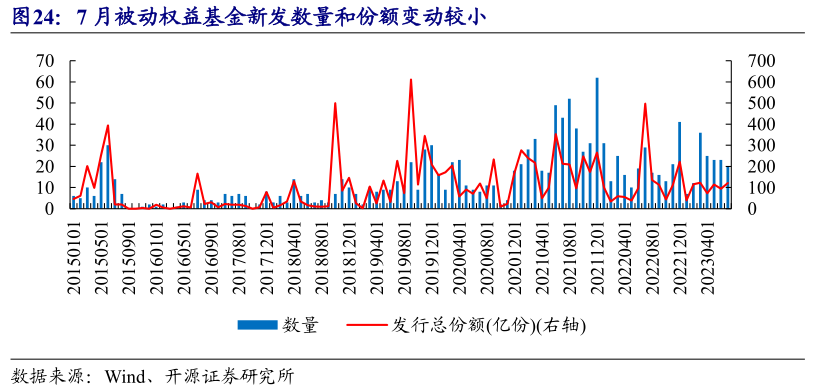

7月份被动权益基金成立数量为20只(统计范围为初始基金),发行总份额为122.08亿份。其中包含10只ETF,发行份额最大的是工银中证国新央企现代能源ETF,共发行20.00亿份。

04

选基因子20组合:7月收益为-4.2%

上期(2023.7.1~2023.7.31)选基因子20组合整体收益为-4.2%,主动股基为-0.55%。7月精选组合包括红土创新医疗保健、中欧瑾和A、平安价值成长A等主动股基。

4.2、 8月持仓:整体超配通信、食品饮料等板块

05

附录:7月新成立与新发行基金一览

06

风险提示

分析结果基于历史数据统计和测算得到,过去业绩不代表未来表现。

相关报告(可点击链接):

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究