降低期望值,基金长期投资的平均值不超过这个数字

2019、2020两年是基金投资的大年,很多初学者都是这个时候冲进去的。但接下去的2021、2022两年进入了基金的小年,进去早的,回吐了不少收益,进去晚的,至今还套在高高的山岗上。

那么,放长时间看,基金的期望值大概是多少呢?

我们从choice中导出了所有的公募基金,截止到2022年3月3日,剔除后缀魏BCDEF的衍生基金后,依然有10783只之多。从所有基金的长期年化收益率来看,2.67%的收益率太残酷,但却是一个很现实的数字。

如果担心有些品种的短期数据的影响,那我们看近5年收益率这个数据,所有基金的平均值是42.62%,对应的年化收益率是6.13%,虽然比长期年化收益率要好很多,但依然是一个不高的数字。

为什么5年的年化收益率6.13%,而长期年化收益率才2.67?我查了一下明细,在10783只基金中,没有近5年净值增长率数据的基金高达6819只,比率高达63.24%,也就是说63.24%的基金是最近5年里成立的,最近3年的净值增长率平均是19.74%,年化收益率是6.19%,基本接近5年的年化,而最近2年净值增长率是-3.27%,显然是最近2年里成立的基金做了负贡献,而最近2年里新成立的基金有3769只,比例也有34.95%。

所以看最近5年的年化收益率6.13%,基本上是一个整个公募基金长期能获得的收益率,况且在A股5年基本上横跨了一个牛熊周期了。

分类看,5年累计收益率超过60%的基金只有4类:灵活配置型,累计60.51%,年化9.93%;偏股混合型,累计66.08%,年化10.68%;平衡混合型,累计60.78%,年化9.96%;普通股票型,年化77.35%,年化12.14%。4种类型全部是权益类的基金,即使是偏债混合型,5年累计只有32.47%,年化5.78%,也远远低于其他4种权益类基金。

我们再看看指数类的基金,被动指数型,已经剔除了其中的债券基金,5年累计也只有23.77%,年化4.36%。增强指数型,5年累计36.72%,年化6.46%,都明显弱于以上4种权益类基金。

作为对比,沪深300指数5年来上涨了2.84%,中证500上涨了5.51%,中证1000上涨了5.05%。考虑到上述指数是不含分红的价格指数,加上分红后被动指数型的5年累计平均23.77%,基本和市场指数持平,而增强指数型明显好于指数。

最后也是最重要的,即使增强指数型,作为整体来说,5年来依然跑输灵活配置型、偏股混合型、平衡混合型、普通股票型等4种权益卡的主动基金。说明了在A股市场长期存在的阿尔法收益的机会,中国A股的主动型基金,从整体上说,从长期说,确实提供了阿尔法收益,也就是超额收益。

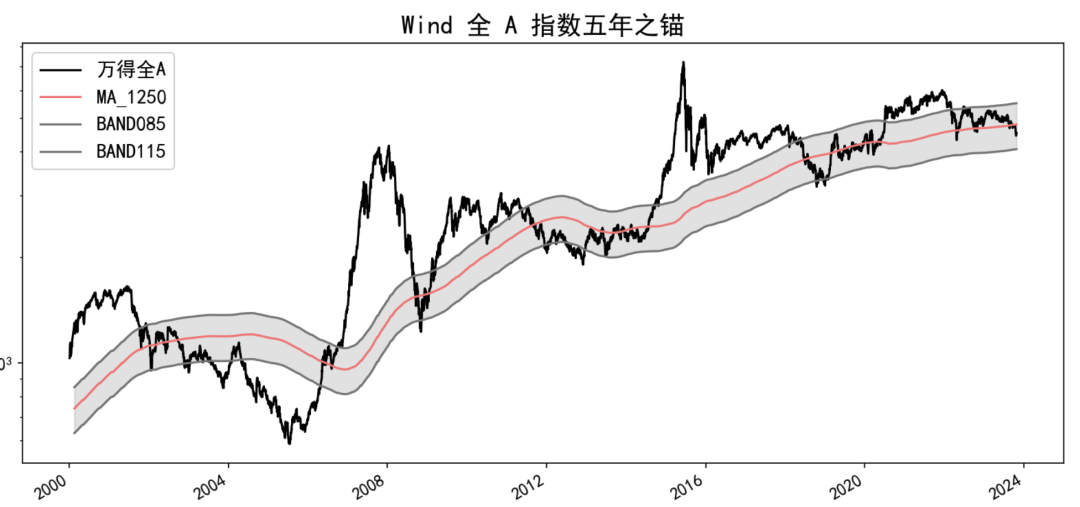

其中的原因,最主要的还是两个,一个是A股的市场波动大,第二个是散户的无效操作多。正是因为这两个原因,导致了主动基金能长期跑赢市场。

所以我们不要把眼光放在基金公司赚了我们多少钱[文],而是看看哪种品种,哪种投资方法,自己能赚更[章]多的钱。

上述的数据都是按照算术平均值计算的,如果有人担心个别的异常数据的影响,下面按照中位数计算的,数据虽然略有不同,但不影响结论。最后一行的可转债基金,是单独统计的,本来混在债券基金中,5年的长期收益率也接近权益类基金。

下载明细请点击左下角“阅读原文”, 提取码: dexk

本篇文章来源于微信公众号: 持有封基