选基因子20组合超额1.9%,6月超配机械设备等 | 开源金工

开源证券金融工程首席分析师 魏建榕

研究领域:资产配置、基金研究、因子模型

摘要

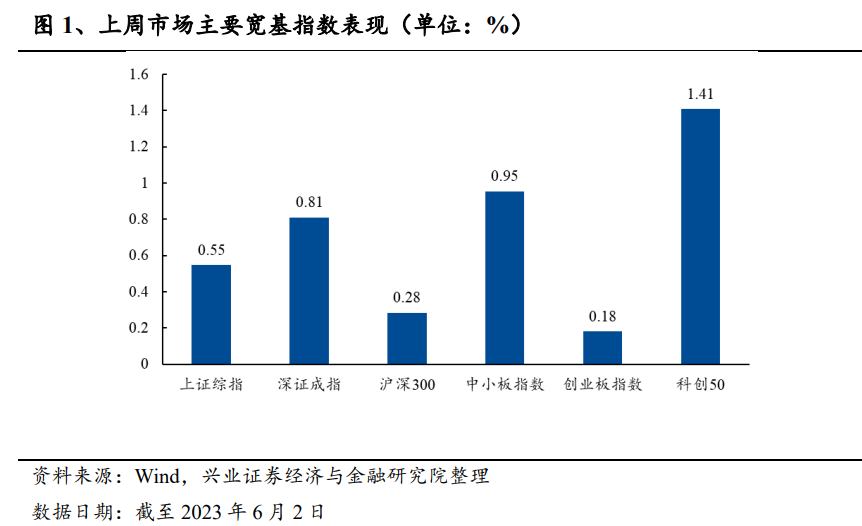

全球市场概述:亚洲股市领先,内地股市科技制造占优

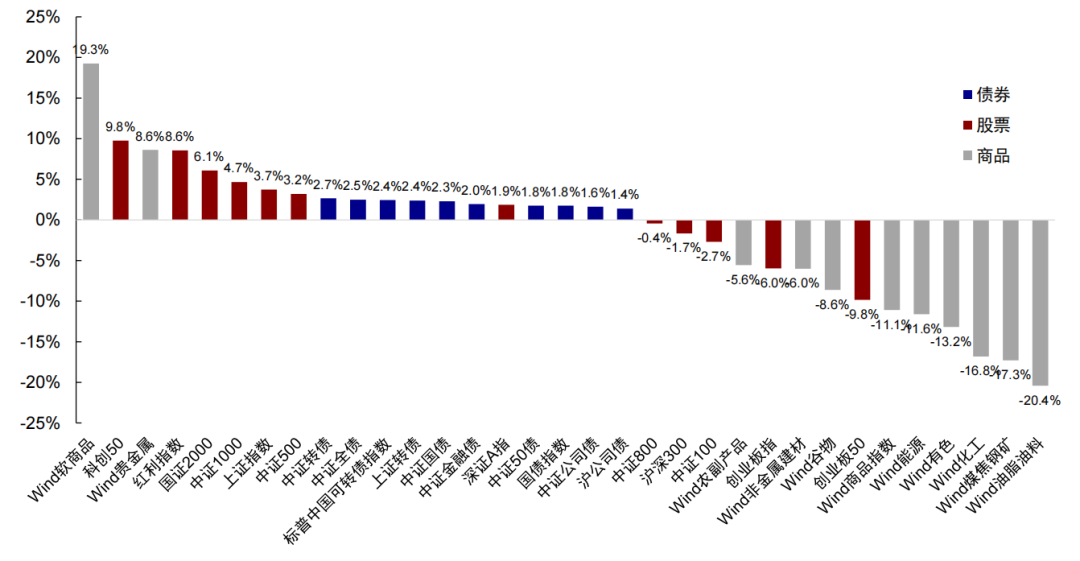

全球:5月亚洲主要地股票市场多数收涨,其中日经225、台湾加权指数和纳斯达克指数分别上涨7.0%、6.4%和5.8%,美国在加息对抗通胀和银行业压力之间暂时选择加息,欧美国家市场受盈利下调预期影响下挫。

内地:5月份大盘指数跌幅较深,其中跌幅最深的主要宽基指数为上证50、沪深300和中小100,跌幅分别为-6.9%、-5.7%和-5.7%。从一级分行业来看,科技和制造板块涨幅居前,消费和周期板块涨幅落后。

主动型基金:5月科技类主动股基涨幅居前

主动权益型基金:从整体业绩来看,5月份主动权益基金整体收益中位数为-3.9%,回撤为5.9%,收益强于沪深300和创业板指,弱于中证500和中证1000。分板块来看,科技制造板块基金收益高,科技板块基金首尾差异较大。

固收+基金:5月份固收+基金整体收益为负,收益率中位数为-0.60%,回撤中位数为1.01%。从权益仓位测算来看,5月份整体权益仓位微弱下降。

FOF基金:本月FOF基金的整体收益为负(-1.82%)。高中低三种风险的FOF基金,其收益中位数为-3.3%、-1.9%和-0.8%,高风险FOF基金收益中位数高于主动股基中位数。

新发基金:5月主动股基、固收+基金和FOF基金分别成立了33只、9只和17只(统计范围为初始基金),发行总份额分别为136.7亿份、53.7亿份和54.1亿份。

被动权益型基金:ETF持续获资金大幅流入

收益风险:5月份,从收益回撤分布来看,行业主题类型股票ETF收益回撤分布较分散,投资机会较多。

成交活跃度:5月,行业主题ETF的日均成交金额较近一年有所提升,宽基类ETF的日均成交金额较近三月、近一年稍有下降。

资金流向:宽基指数类、行业主题类ETF和SmartBeta类ETF的资金呈净流入。资金偏好科技类ETF。

选基因子20组合:5月超额收益为1.9%

历史复盘:上期(2023.5.1~2023.5.31)选基因子20组合整体收益为-2.13%,主动股基为-4.00%。

5月持仓:本期(2023.6.1~2023.6.30)组合包括中欧瑾和A、红土创新医疗保健和富安达消费主题等主动股基,整体精选组合超配医药生物(3.7%)、机械设备(3.6%)和银行(2.5%)。

报告链接

点击文末阅读原文,提取码:kyjg

报告发布日期:2023-06-07

01

全球市场概述:亚洲股市领先,内地股市科技制造占优

1.1、全球:5月亚洲主要国家地区股票市场多数收涨

5月亚洲主要国家地区股票市场多数收涨,美国在加息对抗通胀和银行业压力之间暂时选择加息,欧美国家市场受盈利下调预期影响下挫,亚洲多数市场涨幅显著,其中日经225、台湾加权指数和纳斯达克指数分别上涨7.0%、6.4%和5.8%。

5月份美元指数上涨2.5%,受美国强势加息影响,主要国家货币相对美元贬值,其中瑞郎和欧元分别贬值5.8%和3.0%,人民币单月贬值2.9%。

1.2、 内地:整体市场行业轮动至科技板块

5月份大盘指数跌幅较深,其中跌幅最深的主要宽基指数为上证50、沪深300和中小100,跌幅分别为-6.9%、-5.7%和-5.7%,跌幅最小的宽基指数为国证2000、中证1000和中证500,收益率分别为-0.9%、-2.4%和-3.1%。

小盘指数估值分位较高。从PE来看,国证2000、中证500估值纵向相比较高,分别位于过去五年为93.4%、67.1%分位数,中小100、创业板指和沪深300估值较低,位于过去五年为4.7%、7.2%和22.3%分位数;从PB来看,大盘指数估值均较低。

02

主动型基金:5月科技类主动股基涨幅居前

2.1.1、收益风险:5月主动权益基金收益在宽基指数位于中游

2.1.2、板块统计:大科技板块的基金整体收益高

我们将所有主动型权益基金按板块分为:消费、制造、科技、周期、金融及行业均衡基金。对板块基金收益分布横向比较,各板块近一月收益中位数排名为科技(-1.0%)、制造(-2.9%)、行业均衡(-4.6%)、周期(-5.1%)、消费(-5.6%)和金融(-6.4%),科技制造板块基金收益高,科技板块基金首尾差异较大 。

我们将所有固收+基金按照“+”的组成部分,分成两类:其中股票仓位大于10%的固收+基金定义为“股票型固收+基金”,其余全部定义为“转债型固收+基金”。并分别观察这两类固收+基金的收益和回撤分布。5月份股票型固收+基金回撤较大。

5月涨幅居前的固收+基金为格林泓景A(1.6%)、前海开源祥和A(1.2%)和永赢稳健增长一年A(1.1%)等。

我们对全体固收+基金的收益中位数,分别对权益指数和债券指数进行回归,估计得到的权益仓位系数即为权益仓位的估计值。从图15可以看到:2023年5月份较2023年4月份,整体的权益仓位微弱下降。

2.3、 FOF基金:高风险FOF基金收益中位数高于主动股基中位数

从收益回撤分布来看,5月份投资高风险资产比例高的FOF基金整体收益较低。

2.4、 新发基金:5月FOF基金单月发行份额明显抬升

03

被动权益型基金:ETF持续获资金大幅流入

3.1、收益风险:行业主题类配置机会较多

(1)宽基类型:国证2000、中证1000等相关指数表现居前;

(2)行业主题:电力、通信、中药等主题指数涨幅居前;

(3)SmartBeta:红利相关指数基金等表现居前。

5月份,行业主题ETF的日均成交金额较近一年有所提升,宽基类型ETF的日均成交金额较近三月、近一年稍有下降,5月宽基类ETF日均成交额为212.9亿元。

5月份,三种类型下的成交活跃度较高的股票型ETF分别为:

另外三种类型下的换手率较高的股票型ETF分别为:

5月份,三种类型下资金净流入居前的股票型ETF分别为:

5月份被动权益基金成立数量为23只(统计范围为初始基金),发行总份额为114.5亿份。其中包含9只ETF,发行份额最大的是央企股东回报ETF,共发行20.00亿份。

04

选基因子20组合:5月超额收益为1.9%

上期(2023.5.1~2023.5.31)选基因子20组合整体收益为-2.13%,主动股基为-4.00%。5月精选组合包括中欧瑾和A、新华策略精选和西部利得景瑞A等主动股基。

4.2、 6月持仓:整体超配医药、机械设备等板块

05

附录:5月新成立与新发行基金一览

06

风险提示

分析结果基于历史数据统计和测算得到,过去业绩不代表未来表现。

相关报告(可点击链接):

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究