迎风启航,布局“小而美”

摘要

1. 迎风启航,布局“小而美”

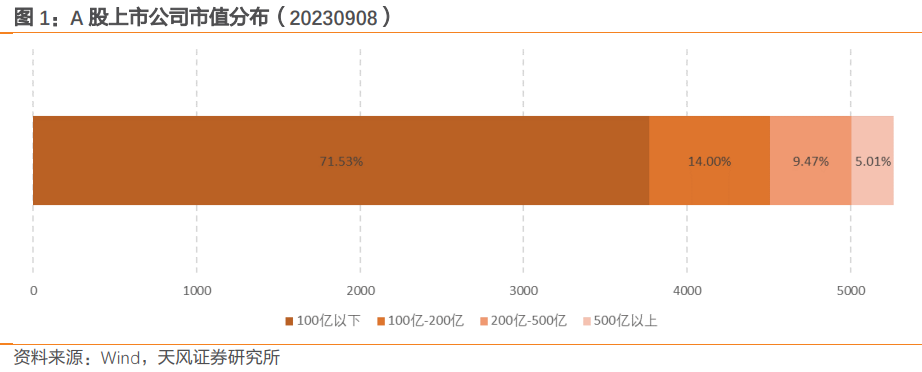

2023年2月17日,我国全面实施股票发行注册制。随着注册制的全面落地,技术能力强、成长性高的中小企业有了更加畅通的上市渠道,A股上市公司数量快速增加,中小市值上市公司占比越来越高。截至2023年9月8日,A股全市场共有5272只股票,总市值100亿元以下的公司占全市场的71.53%,总市值200亿元以下公司占全市场的85.53%。

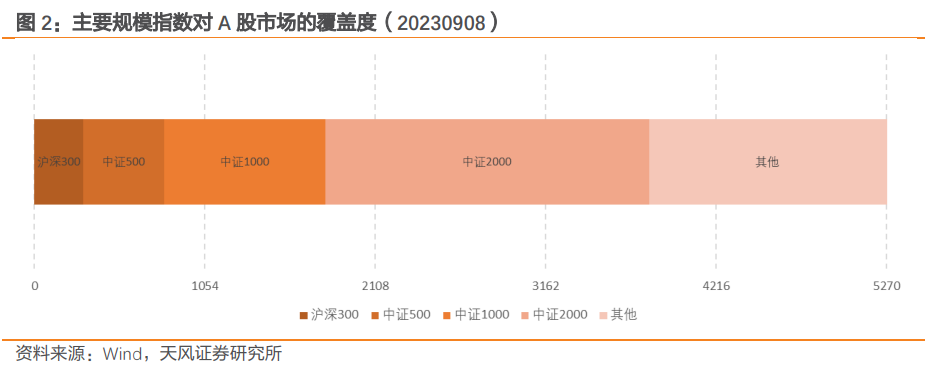

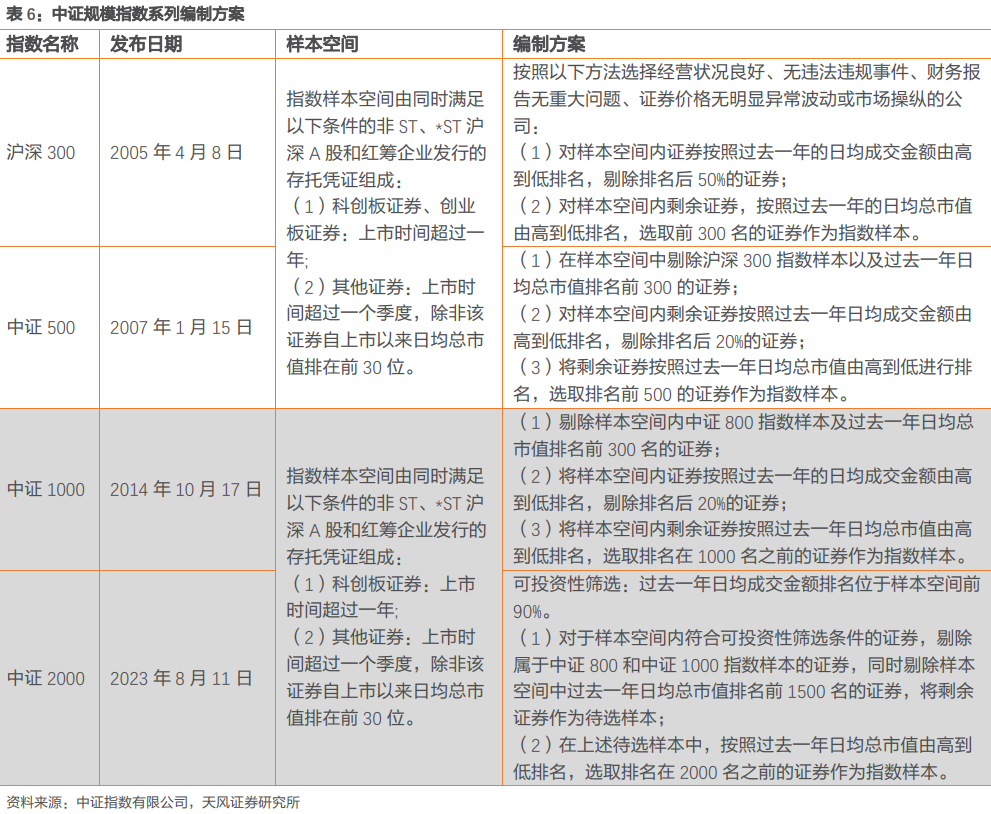

随着A股上市公司数量的持续增加,沪深300、中证500指数和中证1000指数等宽基指数的市值覆盖度逐渐缩小,不再能够完全代表A股市场中市值偏小股票的特征。中证2000指数则完善了超小盘指数领域的覆盖,与其他主要宽基指数一起形成了更加全面的大、中、小、超小规模指数体系。

1.1. 近期小盘风格表现更优,长期走势也相对强劲

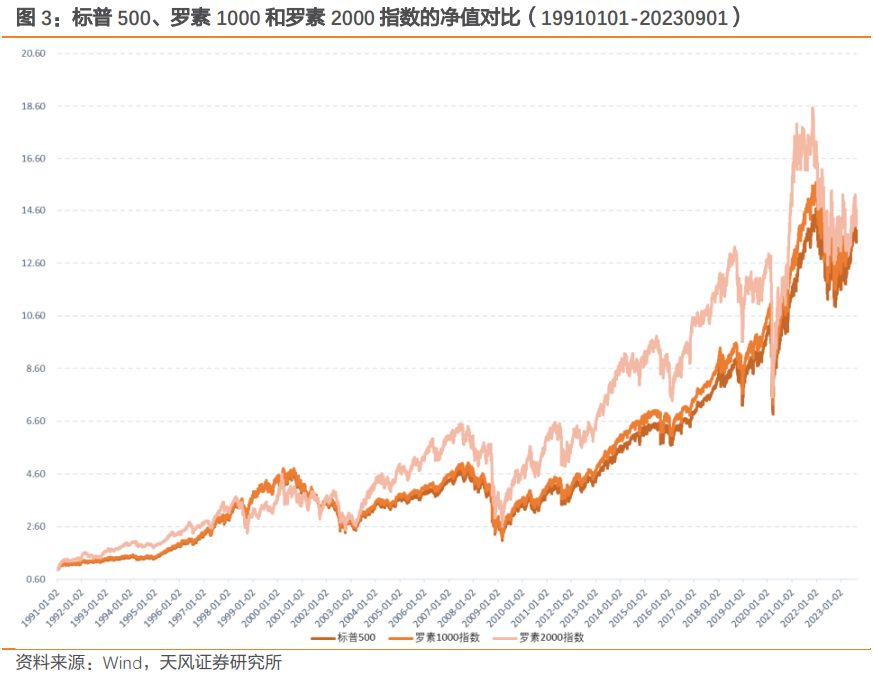

从美股经验看,小盘风格长期业绩表现优于大盘风格。复盘1991年以来,美国大盘风格代表标普500、罗素1000和中小市值公司代表罗素2000的业绩表现,截至2023年9月1日,年化收益率分别8.27%、8.45%和8.47%,小盘风格表现持续领先。

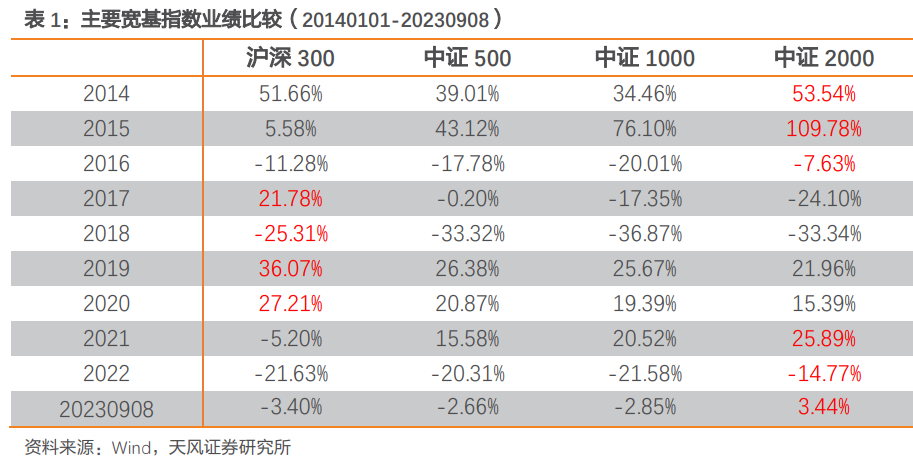

根据Switzer理论,在危机后的复苏周期中,小盘股更易占优。从宏观经济角度,2021年起至今,我国经济呈弱复苏格局,A股市场中的小盘风格走强,且表现出更高的业绩增长,以中证2000和中证1000指数为代表的小盘风格表现优于以沪深300为代表的大盘风格。其中,代表超小盘的中证2000指数自2021年以来业绩表现更是持续领先。

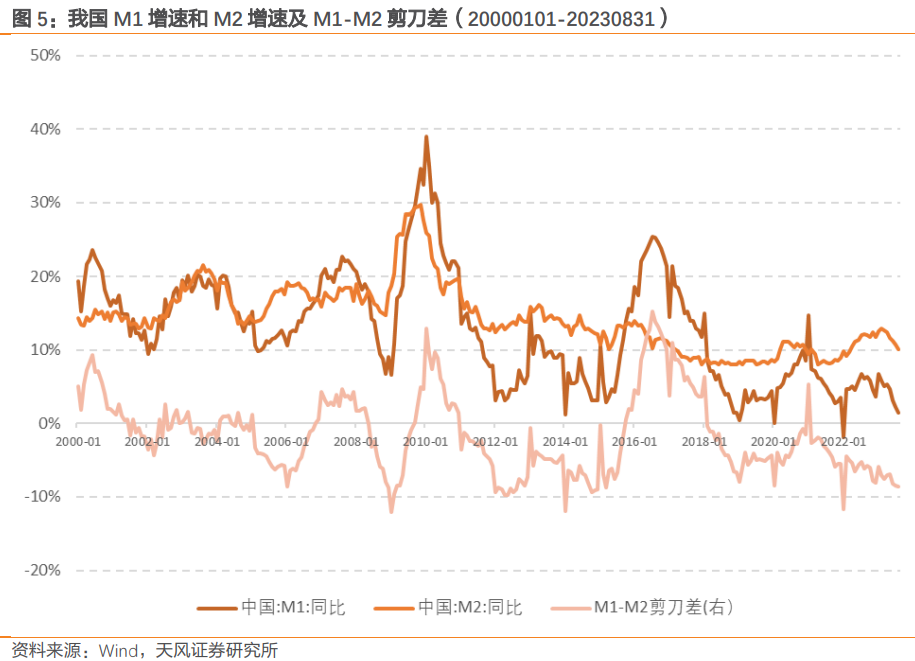

1.2. 流动性环境或将逐步宽松,小盘风格或更占优势

我国M1-M2剪刀差自2021年以来一直为负值,截至2023年8月31日,M1-M2剪刀差为-8.40%,处于历史较低水平,预计未来流动性会逐步宽松。从短端资金面来看,货币政策已经开始发力,今年以来,1年期LPR(贷款市场报价利率)在6-8月间两次调降,7天逆回购、1年期MLF利率均有下调,货币实行宽松之路,信用利差持续收窄也印证了将继续维持流动性宽松的政策取向。而小盘股在流动性宽松环境下估值弹性更大,发展更占优势。

1.3. 公募加快小盘基金布局

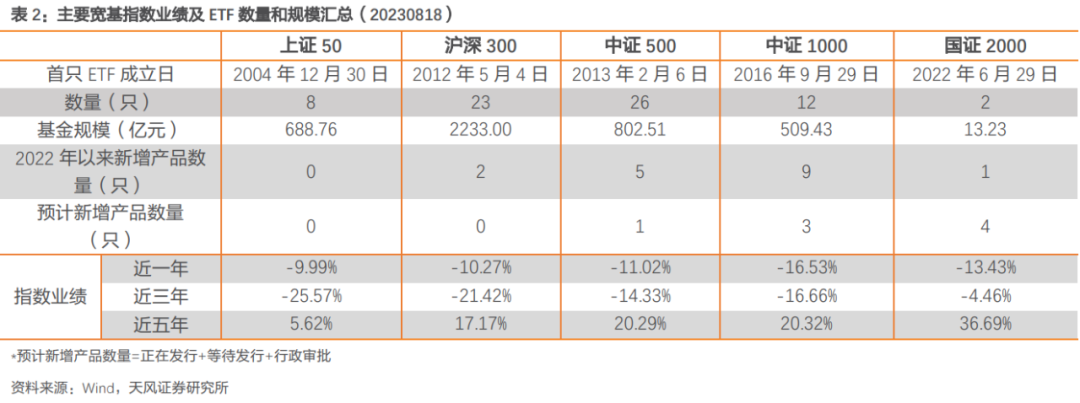

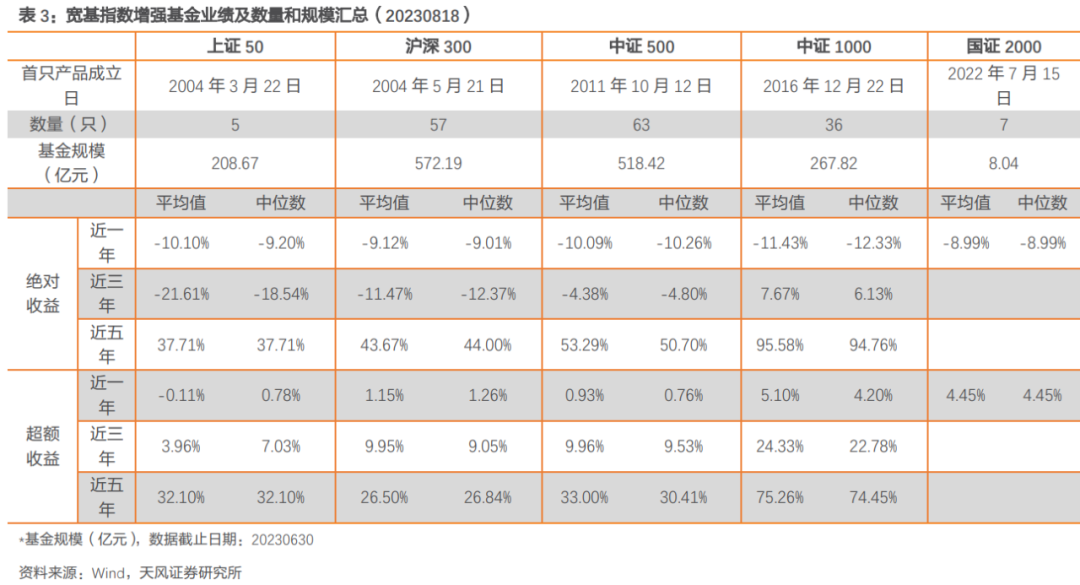

公募基金对小盘基金关注度明显提升,小市值指数基金产品发展速度正在加快。在ETF方面,2022年以来,新增跟踪中证1000和国证2000指数的ETF分别为9只和1只,预计新增产品数量分别为3只和4只。对比指数业绩,以中证1000和国证2000指数为代表的小盘指数长期业绩明显表现更好。

从指数增强基金来看,2022年以来,新增中证1000指数增强基金和国证2000指数增强基金分别为30只和7只;预计新增数量分别为9只和5只。对比指数增强产品业绩,以中证1000和国证2000为代表的小盘指数增强产品业绩明显更优,超额收益也更高。

1.4. “专精特新”聚焦小市值企业,中证2000或将受益

近年来,我国大力推进中小企业特别是专精特新“小巨人”企业培育,从中央到地方,全局部署、靶向发力,作出一系列重要举措。工信部分别于2019年5月、2020年11月、2021年7月、2022年8月和2023年2月先后发布五批专精特新“小巨人”企业,共12,950家公司入选,专精特新中小企业9.8万家。地方也积极发布“专精特新”相关支持政策,配合国家发展方向,加快传统产业转型和升级,促进新兴产业建设和发展步伐。

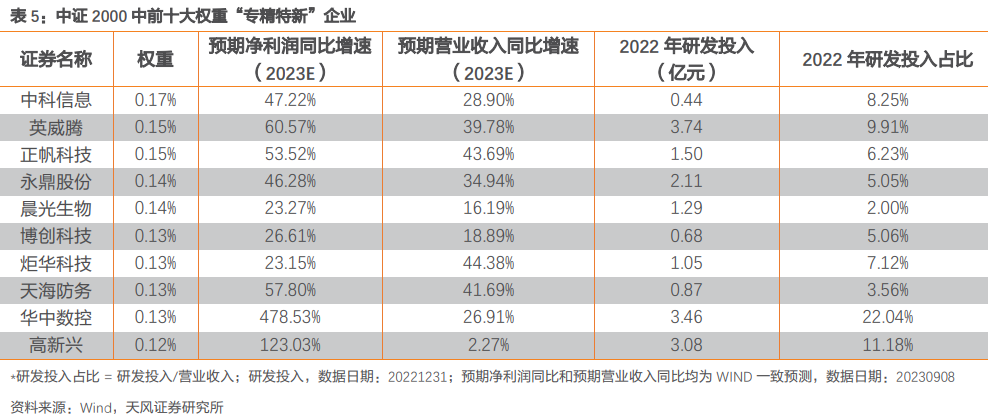

“专精特新”企业市值普遍较小,随着各地区“专精特新”支持性政策持续推进,企业持续发展,将存在较大的市值发展空间。中证2000指数成分股中共有447家“专精特新”企业,占比22.35%。相较于中证1000(15.50%)和国证2000(18.85%),其“专精特新”企业含量最高。从中证2000指数中前十大权重的“专精特新“企业来看,预期净利润同比和预期营业收入同比皆有明显增速,并且2022年研发投入占营业收入比例普遍在5%以上。在良好的发展预期和企业积极创新意愿下,中证2000指数或将持续受益。

2. 中证2000指数投资价值分析

2.1. 指数介绍

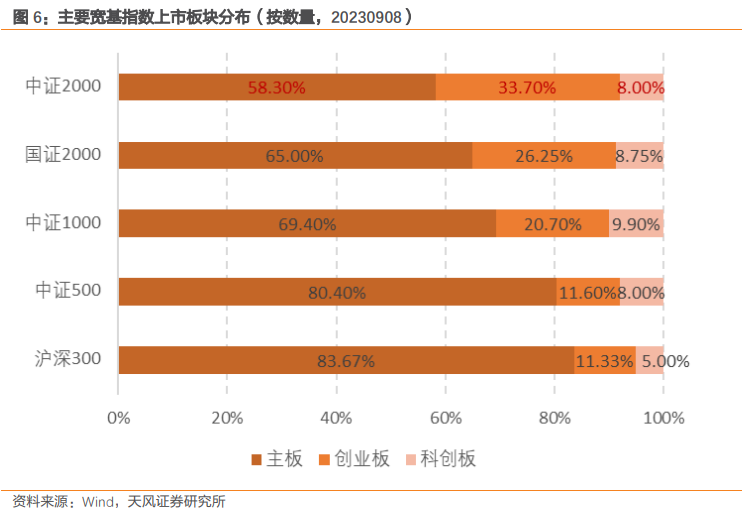

2.2. 上市板块分布

截至2023年9月8日,中证2000指数成分股中有1166只属于主板,占比58.30%;有674只属于创业板,占比33.70%;有160只属于科创板,占比8.00%。相较于其他主要宽基指数,中证2000指数成分股来自创业板的数量更多,来自主板的数量相对更少。

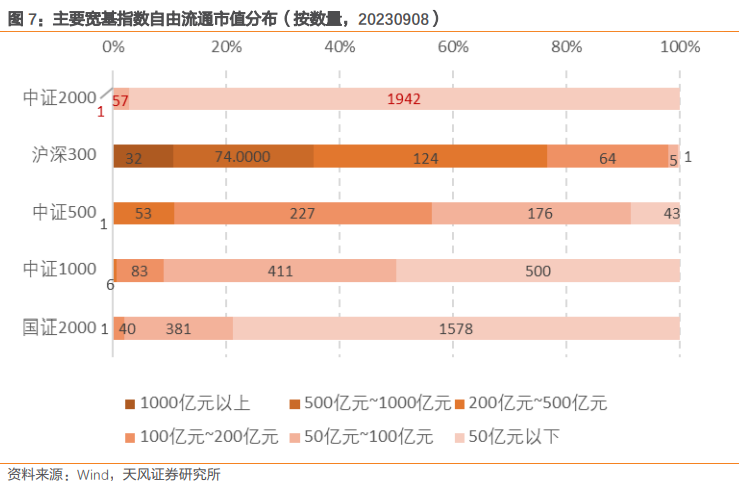

2.3. 超小盘风格突出

2.4. 行业分布

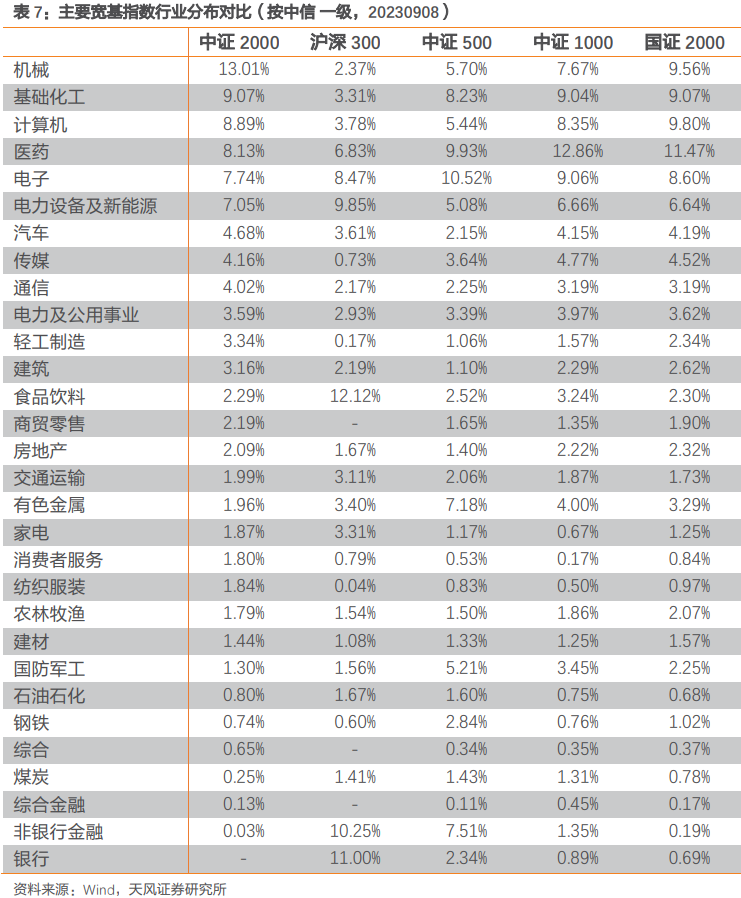

截至2023年9月8日,中证2000指数共覆盖29个中信一级行业,前五大权重行业为机械(13.01%)、基础化工(9.07%)、计算机(8.89%)、医药(8.13%)和电子(7.74%),合计权重为46.84%,行业分布较为均衡。中证2000指数成份股中属于战略性新兴产业的有669只,其中主要分布于新一代信息技术产业(212只)、生物产业(98只)、高端装备制造产业(97只)和新材料产业(95只)。

2.5. 具备未来发展潜力

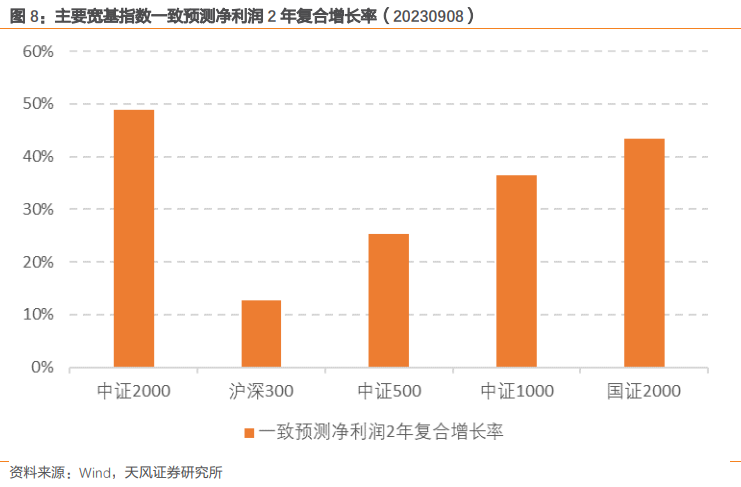

截至2023年9月8日,根据Wind一致预测,中证2000指数一致预测净利润2年复合增长率为48.87%,优于沪深300(12.72%)、中证500(25.38%)、中证1000(36.44%)和国证2000(43.35%)。中证2000指数预期盈利增速更快,具备发展潜力。

2.6. 业绩表现

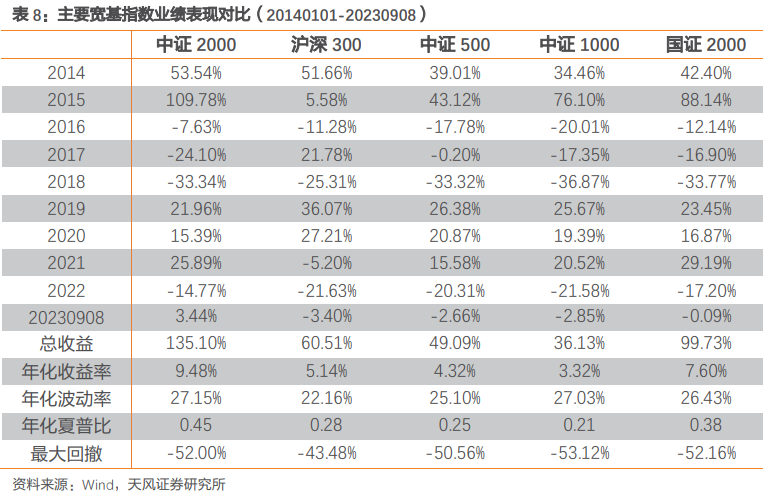

以2014年1月1日至2023年9月8日为样本期,中证2000指数净值为2.31,净值优于沪深300、中证500、中证1000和国证2000指数。

3. 华泰柏瑞中证2000ETF

华泰柏瑞基金成立于2004年11月18日,是一家中外合资基金管理公司。华泰柏瑞基金多次获得中国证券报金牛奖、上海证券报金基金奖、证券时报明星基金奖等权威大奖的认可。

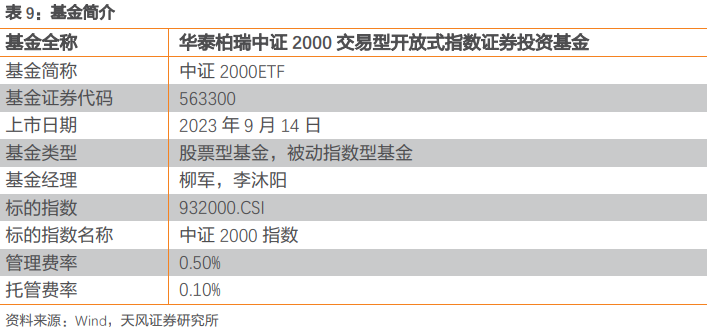

华泰柏瑞中证2000ETF(简称“中证2000ETF”,基金证券代码“563300”)于2023年9月14日上市,跟踪中证2000指数,基金经理为柳军先生和李沐阳先生。

3.1. 华泰柏瑞基金公司优势

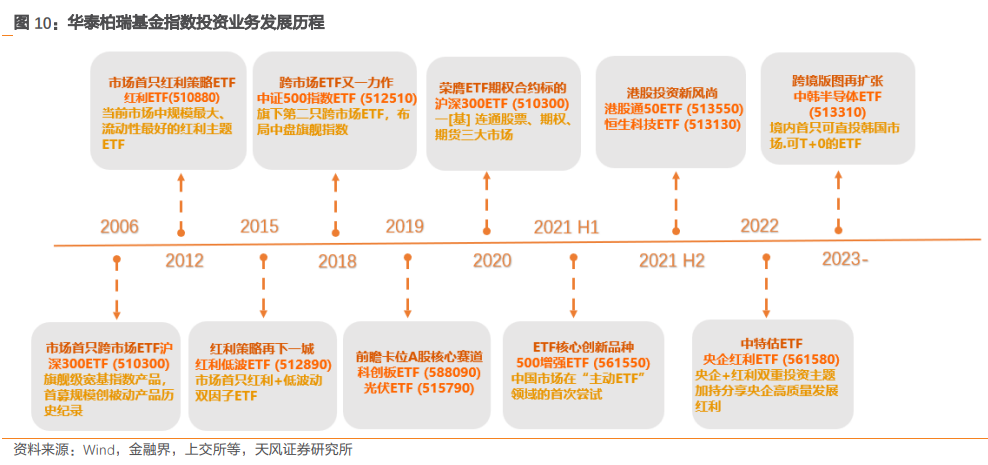

华泰柏瑞基金公司拥有行业领先的指数投资团队,是我国ETF第一梯队,旗下ETF管理规模超1700亿元。华泰柏瑞基金于2006年开始布局ETF产品,是市场首批ETF管理人,拥有规模居首的跨市场ETF(510300)和股票 Smart Beta策略ETF(510880)。该指数团队还布局了多只行业内首只或首批创新型产品,发行A股市场首批科创板ETF、首只光伏ETF、首只Smart Beta概念ETF、首批跨沪港深ETF、首只稀土ETF、 首只沪港互挂ETF 、首批增强型ETF。华泰柏瑞指数投资团队开展ETF业务以来十七年零差错运营,跟踪误差处于行业领先水平。

3.2. 基金经理优势

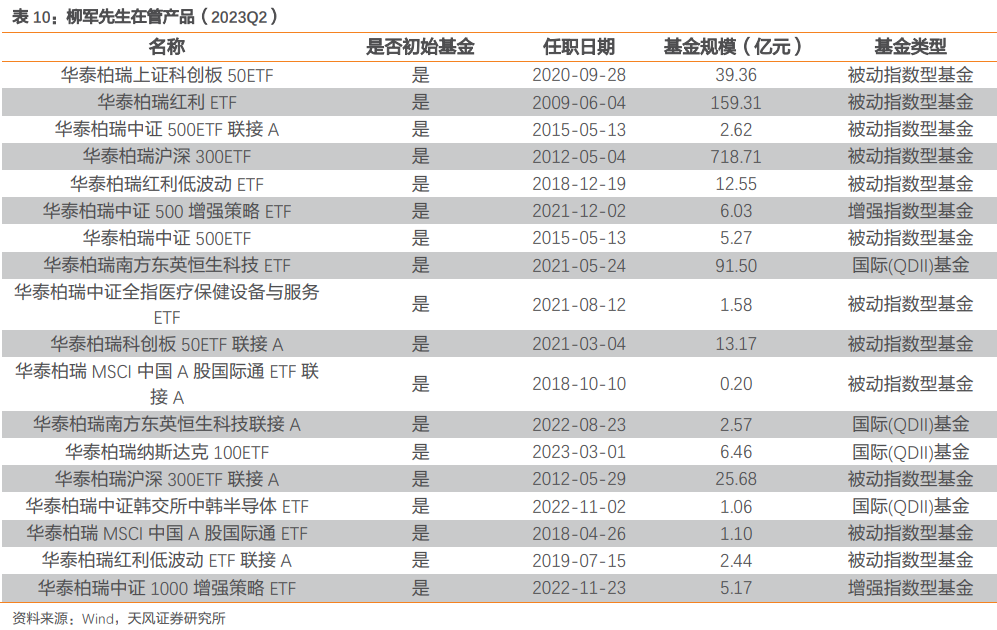

华泰柏瑞中证2000ETF的基金经理为柳军先生和李沐阳先生,均具备丰富的ETF管理经验。柳军先生于2004年7月起加入华泰柏瑞基金管理有限公司,历任基金事务部总监、基金经理助理,于2010年10月1日起任华泰柏瑞指数投资部副总监。截至2023年6月30日,柳军先生目前在管基金产品共18只,合计基金规模为1094.78亿元。

李沐阳先生于2017年8月加入华泰柏瑞基金管理有限公司,历任指数投资部助理研究员、研究员、基金经理助理。截至2023年6月30日,李沐阳先生目前在管基金产品共8只,合计基金规模为196.11亿元。

关注我们

风险提示:本报告基于历史数据分析,市场环境、政策变动等因素皆可能使得本报告分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《迎风启航,布局“小而美”》

对外发布时间

2023年09月14日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

点击右下角“赞”或“在看”,及时获取最新推送!

本篇文章来源于微信公众号: 量化先行者