招商定量 | 大类资产跟踪观察20230203

资产配置半月报

(2023.1.13-2023.2.3)

过去半个月内,A股权益资产普涨,小盘成长风格表现亮眼,截至上月,市场2022、2023年的一致预期值分别为6.52%、 21.19%,盈利预期持续升温。债券端,计入杠杆后的全市场纯债基金久期下降至2.7,标准差分歧齐降至1.47,机构久期观点一致性有所增强。可转债当前处于价格和估值均偏贵的状态,未来的整体表现或主要受到正股端上行周期的影响,而当前的估值和价格水平可能对收益空间造成一定压制。

近半个月大类资产整体表现

1.1. 持有期收益

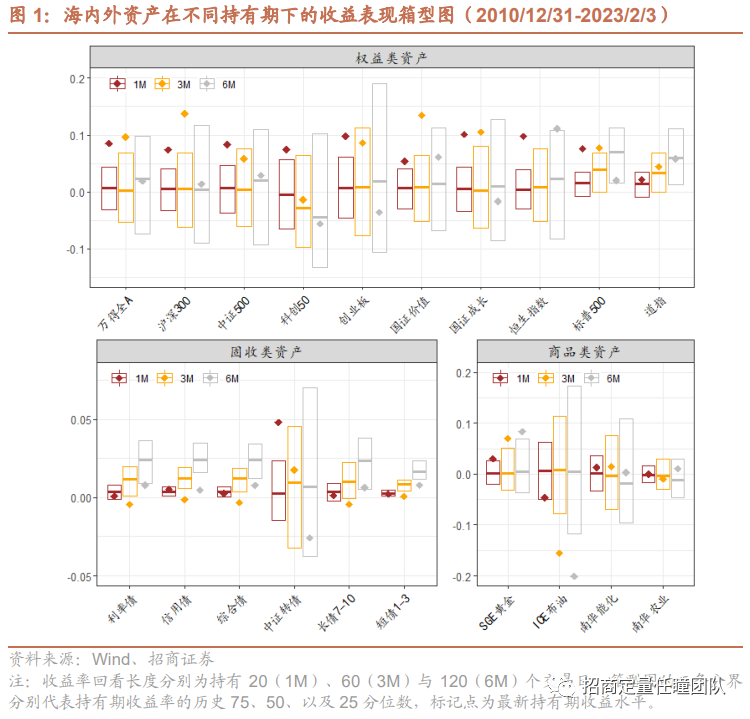

最近半个月内,A股权益资产普涨。截至上周,全A指数上涨约3.8%,小盘指数表现最为占优,中证1000涨幅超过6%,而海内外对比来看,同期A股的表现领先于港股和美股。从各指数当前的持有期收益情况看,绝大部分指数1M到3M的短期已实现收益均突破历史25分位,有阶段调整压力。债券资产端,利率债表现先下后上,信用债更具优势,可转债紧贴权益市场表现,上涨约2.3%,相对中证1000指数的已实现BETA约为40%;商品层面,黄金和农产品窄幅震荡,原油收跌6.6%。

1.2. 收益率相关性

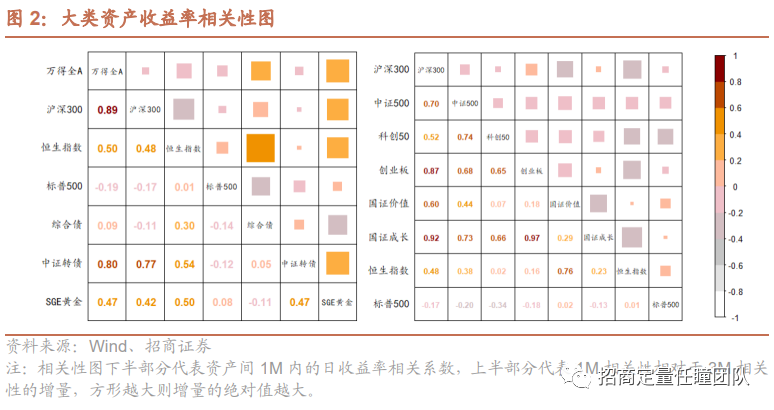

收益率相关性层面,最近半个月内,黄金和A股、H股的相关性有所增强,而权益二级资产内部,A股各风格、板块间的相关性普遍小幅度走弱。

大类资产指标跟踪情况

2.1. 权益资产收益维度

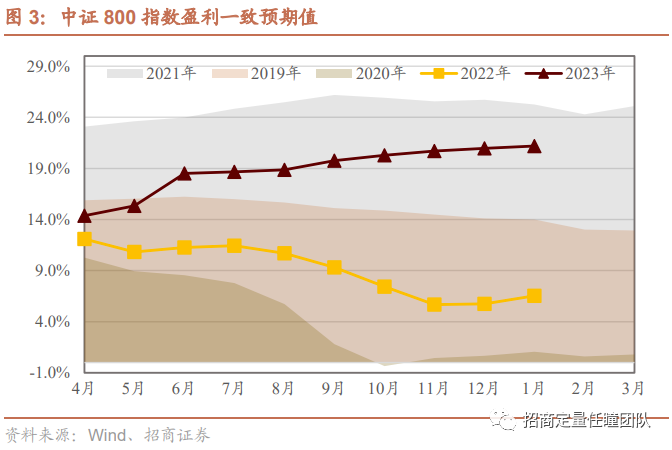

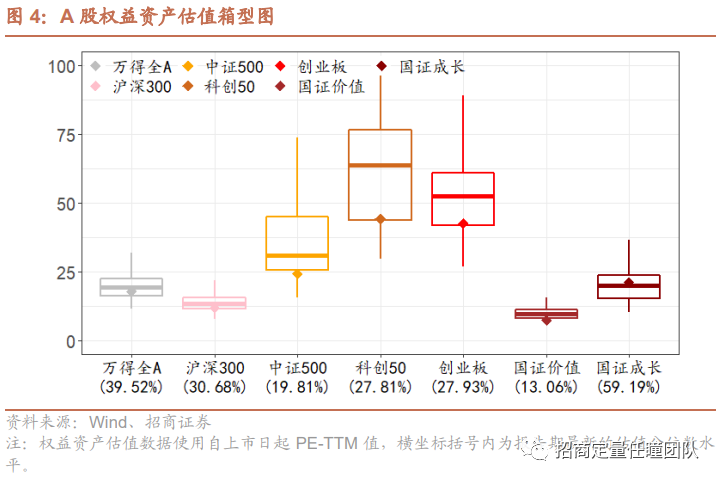

从大类资产指标跟踪情况来看,权益资产盈利层面,截至1底,中证800指数的2022年一致预期值为6.52%,2023年一致预期值为21.19%,近一财年的盈利预期确立企稳并小幅回升0.78%,而次一财年的盈利预期持续升温。PE指标看,过去半个月内,A股市场估值整体抬升,全A指数的PE分位数升高约5个百分位至39.52 分位,其余各板块、风格指数的估值也都有不同程度提升,其中科创50估值提升最为明显。从历史长期看,当前A股的估值水平仍然相对偏低,市场在中长期视角下具备一定的赔率优势。

2.2. 纯债资产收益维度

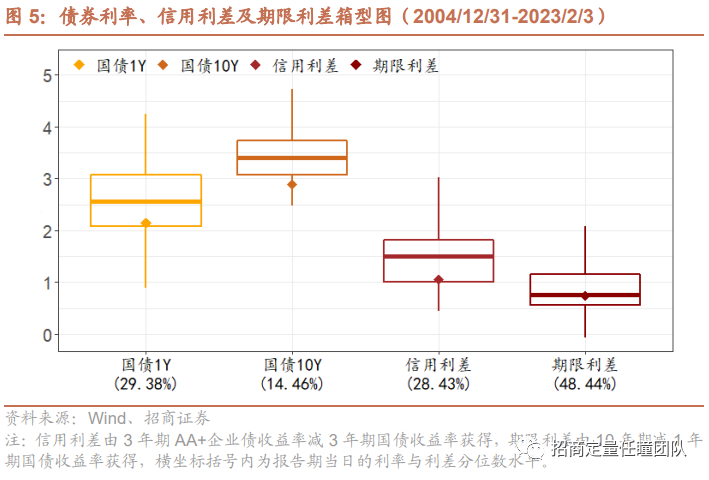

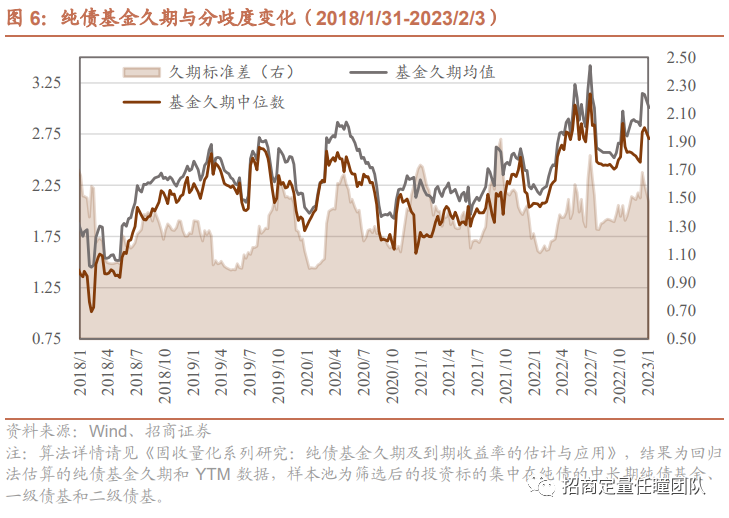

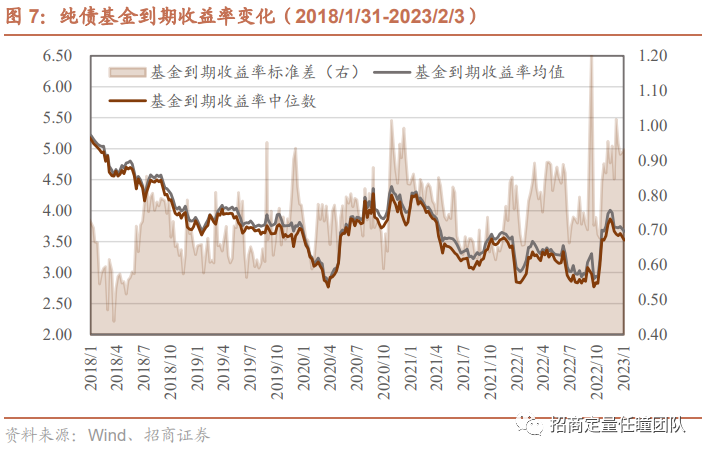

纯债资产端,短端利率维持,短端1年期国债利率上升约5BP,期限利差收窄,信用利差维持原位。近半个月来,全市场纯债基金的久期(利率敏感性)升高、到期收益率(YTM)均有所下降,其中,计入杠杆后的市场久期中位数从2.77年下降至2.7年,标准差分歧从1.68下降至1.47,机构久期操作的一致性增强;计入杠杆后的市场YTM中位数读数则自1月中的3.6下降至3.52,标准差分歧从0.95微降至0.93。

2.3. 转债资产收益维度

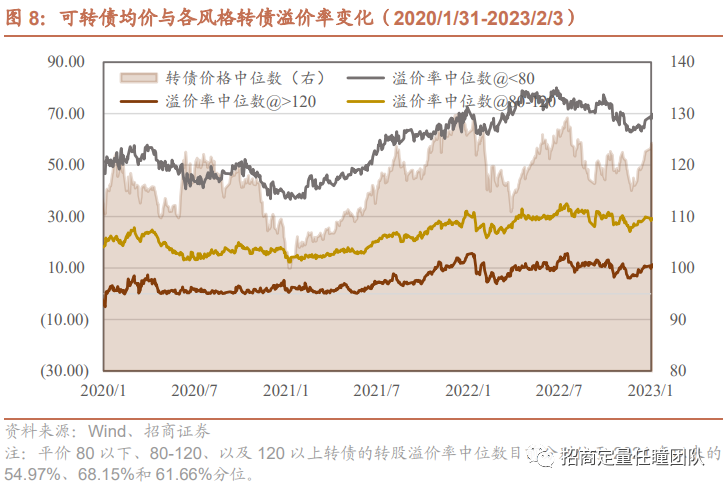

可转债层面,截至最新,全市场转债的价格中位数为124元,较1月中上升约4.2元,目前分别处于2021、2020年以来的80分位和86分位,价格水平偏高;估值视角,当前平价80以下、80到120、以及120以上转债的转股溢价率读数分别为70%、29%和11%。所有风格转债的估值均有所上升,股性转债的估值回升幅度最大,目前3种风格的转债估值各自位于2021年以来的历史71、73和83分位。总的来看,可转债当前处于价格和估值均偏贵的状态,未来的整体表现或主要受到正股端上行周期的影响,而当前的估值和价格水平可能对收益空间造成一定压制。

2.3. 波动率维度

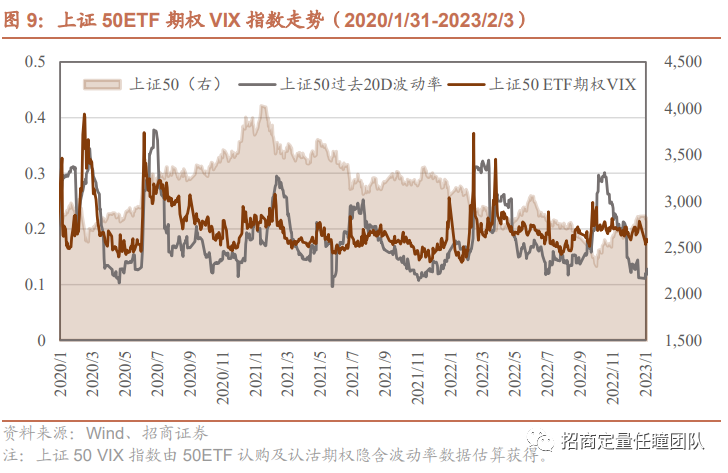

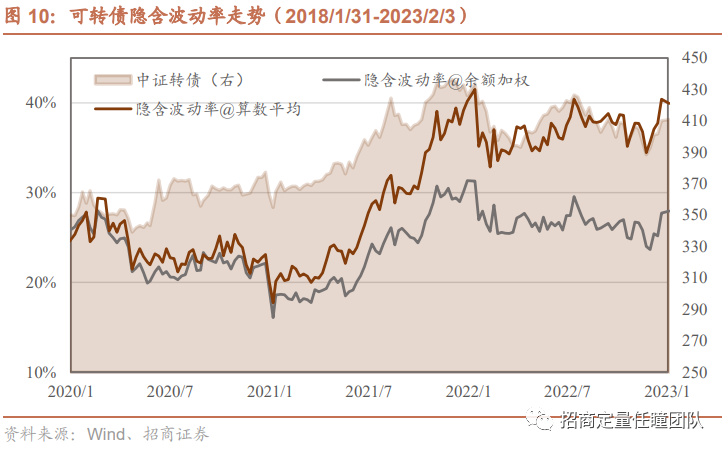

风险波动层面,上证50ETF期权VIX指数先上后下,预期波动率水平于节前攀升至21.19%,并在随后持续下行至上周末的17.71%,处于历史3年内的32%分位左右。目前,上证50指数本身的历史已实现波动率依然维持在历史低点,从均值回复角度看,需警惕未来波动率回归升高的可能。可转债资产方面,市场隐含波动率表现与衍生品市场有所背离,全市场转债的隐波余额加权平均值及算数平均值读数分别从1月中的25.18%和37.73%上升至27.94%、39.93%,均有不同程度升高,算术平均值接近22年2月时的高点。

策略组合表现情况

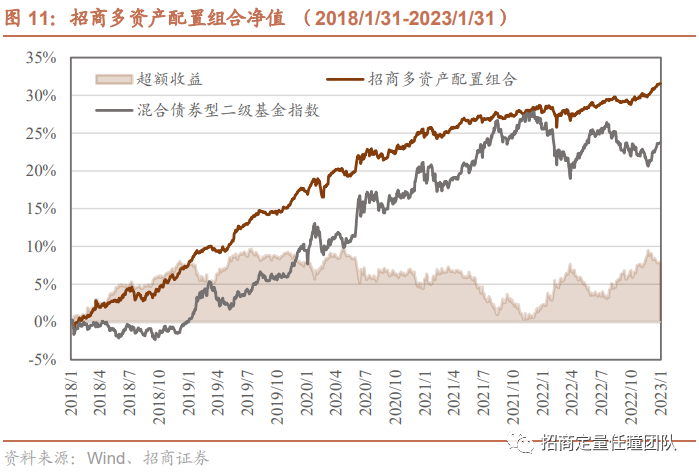

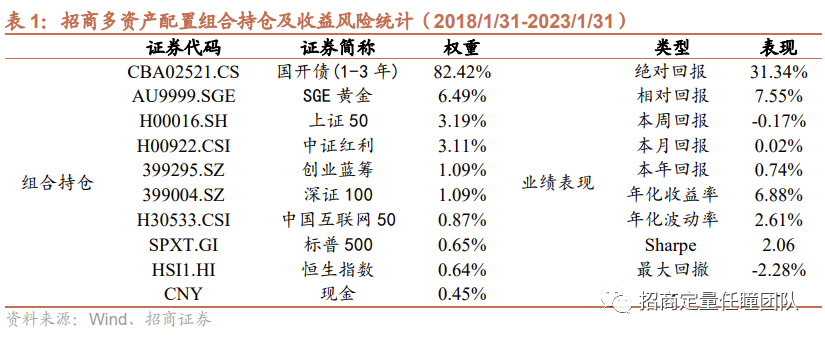

3.1. 招商多资产配置组合

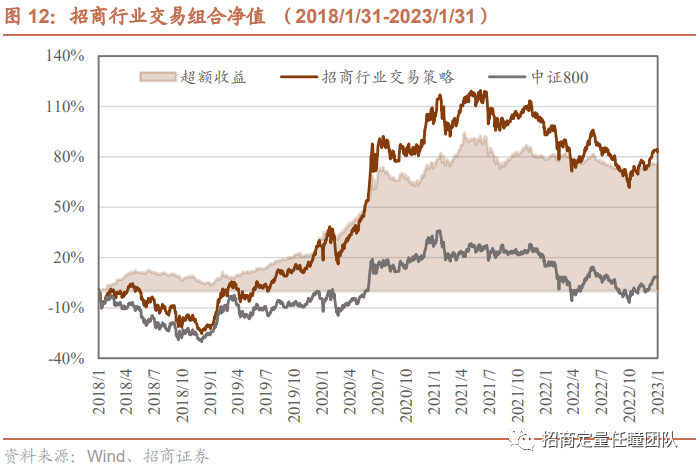

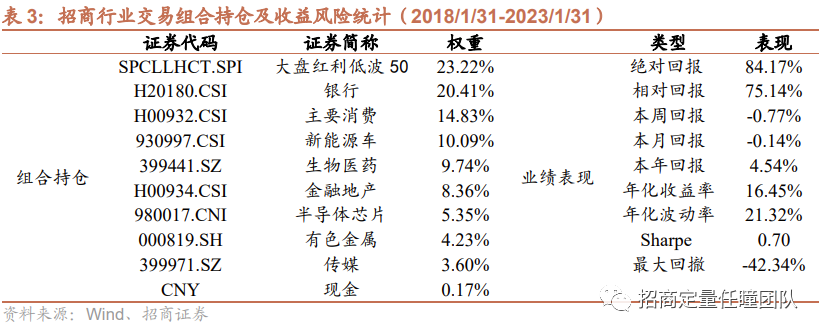

3.2. 招商行业交易策略

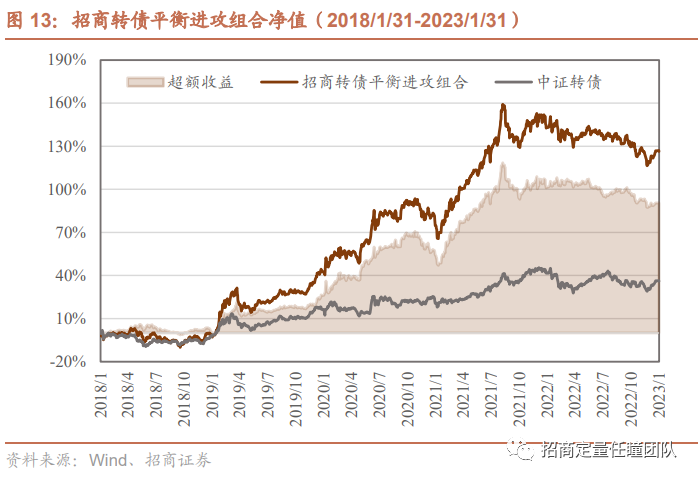

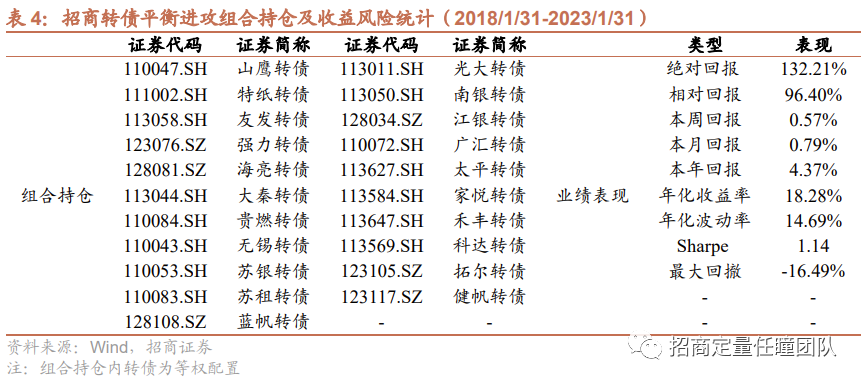

3.3. 招商转债平衡进攻策略

重要申明

风险提示

本报告图表中列示的数据结果仅为对市场各资产历史表现的客观描述统计,不构成投资收益的保证或投资建议。

分析师承诺

负责本研究报告全部或部分内容的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

任瞳 SAC职业证书编号:S1090519080004

王武蕾 SAC职业证书编号:S1090519080001

研究助理

免责申明

本微信号推送内容仅供招商证券股份有限公司(下称“招商证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,招商证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以招商证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被招商证券认为可靠,但招商证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下招商证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映招商证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归招商证券所有,招商证券对本微信号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 招商定量任瞳团队