总有一点点遗憾

眼看今天上午市场是绿廋红肥,到了下午又变成绿肥红瘦了。感觉再多的利好都催不醒装睡的人了。

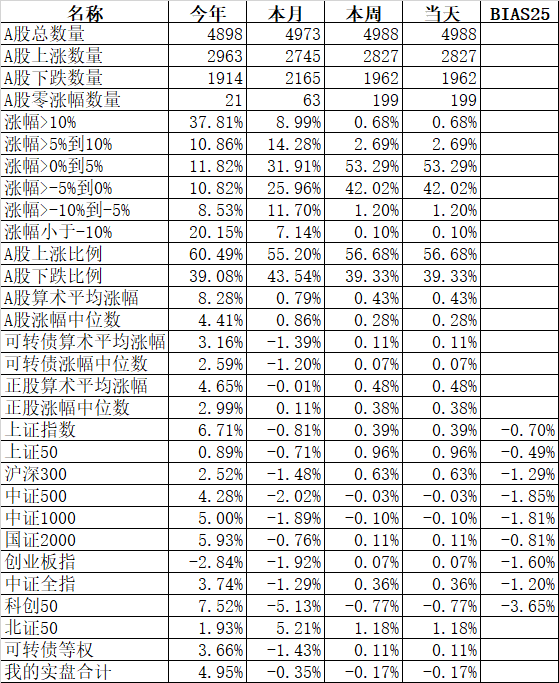

主流宽基指数中领涨的创业板指涨0.35%、上证50涨0.10%;领跌的科创50跌0.58%、北证50跌0.34%。

申万一级行业指数中领涨的食品饮料涨2.09%、美容护理涨1.67%、房地产涨1.61%;领跌的机械设备跌1.08%、电力设备跌0.93%、汽车跌0.90%。跌跌不休的食品饮料总算领涨了一天,但大概率也就是一日游行情,7月13日大涨了一天,然后就是冲高回落,连跌3天把涨幅全部跌去,这次估计大概率也是这样。

今天2080只个股上涨,2712只个股下跌,涨幅中位数是负的0.21%,比昨天略好点。

沪股通净买入39.93亿,深股通净买入18.32亿,合计净买入58.25亿,今天北上资金的表现不错,市场下跌也挂不得人家。

今天504只可转债平均下跌0.13%,对应正股平均下跌0.08%,整体表现中规中矩。柚子集中的次新债里,除了钮泰转债无视正股下跌2.09%,可转债大涨了5.58%外,其他还算正常,也没出现换手率超过1000%的可转债。可转债数量504只创出了历史新高,但成交额只有465.08亿,创出了6月份以来的新低。

昨天纳指跌了2个多点,有网友就来问能不能抄底。今年纳指表现不错,很多人都说纳指是yyds。其实我持有纳指基金(513100)已经好多年了,只不过仓位太低也从来不操作,今天跌了一点,目前账面还有68.35%的收益率。目前我主要仓位都在可转债上,有一点点小市值和一点点纳指基金。下面我们就从2018年开始来比较一下。

先做个说明,纳指我是用我自己持有的513100纳指ETF,主要是考虑到还有汇率等影响,我用的是场内数据,可能有点折溢价率的影响,但长期来说影响不大,作为对比,沪深300指数也用了场内交易最活跃的510300。可转债用的是集思录上的可转债等权指数,作为正股的参考,也列出了国证2000指数。另外小市值策略是果仁网上我跑了很多年的策略,我看了一下,今年策略的22.48%,雪球上同样的策略是25.06%,超额部分都是因为涨停后卖出做的短线导致的差异。

整体来说,肯定是小市值策略是最强的,但缺点是逻辑不硬,不敢上仓位。我在策略中已经做了处理,剔除了亏损股、ST股和双创股,这样的剔除其实并不能增加收益率,反而是降低了收益率,但感觉更加安全点,小市值策略的主要问题不是收益率,这些收益率已经足够了,回测中最大回撤高达67.92%,当然是发生在2008年大熊市,历史上我在2016年实盘操作了一年,效果不错,但2017年就严重跑输坚持不下来了,今天最大回撤大概在13.06%,很多人就坚持不下来了。当然也有人全仓小市值坚持下来的。

再说说纳指,好处就不多说了,我前几年就说了很多次,今天在雪球上有个球友就是因为前几年看了我的文章买的纳指基金,今天还在网上感谢了我。其实我自己都不敢加仓位,几年前买的不到1%的仓位就一直放在,也没去做什么折溢价套利和择时,现在账面有68.36%的收益也不错了。但风险也不小,别看今年涨了41.18%,去年跌了25.54%。况且最近集思录上著名反指毛大师买了纳指,会不会成为2021年年初的赛道股也难说。有网友问我能不能买,我无法给出建议,只是在买前建议看看以上的数据,不要光看今年的数据,也要看看去年的数据和毛大师的行为。

国证2000可以近似的看作是可转债的正股的表现,这5年多基本上没涨什么,但可转债的等权指数翻番都不止了。有人会说现在的可转债比当时高估了,确实有这个因素,但一时半刻也跌不下来。可转债的好处我说过很多次,这里也不再赘述了。还是这句话,选择比努力更重要,选择了可转债,就是大概率和赚钱在一起了。

这几年实盘总体还算不错,唯一最差的一年就是2018年,片面相信所谓的价值投资要持有好股票死扛。2019、2020年都是做了以茅台为首的白马股票策略,不仅大幅度跑赢了可转债等权,也跑赢了纳指,如果不是2018年严重跑输纳指基金,那么从2019年起累计实盘是大幅度跑赢纳指基金的。

最终我还是坚持选择了重仓可转债的130阈值,一点点的小市值和纳指。适合自己才是最好的,虽然总有那么一点点遗憾,今年我已经相当满意了。

本篇文章来源于微信公众号: 持有封基

本文链接:http://17quant.com/post/%E6%80%BB%E6%9C%89%E4%B8%80%E7%82%B9%E7%82%B9%E9%81%97%E6%86%BE.html 转载需授权!